本文來自格隆匯專欄:中金研究,作者:曾韜、王穎東等

中金研究

我們認為,在新能源車保有量增長及政策端補貼的刺激下,歐美充電樁市場享供需雙側共振、有望到達投建向上拐點;國產充電樁有望憑技術成本優勢出海、享歐美放量紅利。

摘要

歐美需求共振,海外充電樁市場快速增長。覆盤中國發展,我們發現政策發力有效促進充電樁建設。當前歐美市場充電樁政策顯著加碼,新能源車保有量不斷提升,其中1)美國市場:充電需求端,我們預計隨着IRA法案落地與優質供給持續推出,美國新能源車保有量或將加速增長。充電供給側,美國IRA法案及NEVI計劃等落地,政策力度顯著增加。2)歐洲市場:充電需求端,我們認為隨歐盟碳排放和2035年停售燃油車政策執行,新能源車滲透率有望持續提升、帶動保有量增長。充電供給側,歐洲多國出台補貼政策,大力推動充電樁建設,德國、西班牙等國家側重補貼快充樁建設。3)其他:澳大利亞新能源車滲透率仍處低位,未來市場增長彈性較大。借鑑中國情況,我們認為海外市場供需兩側共振、有望迎放量機遇。

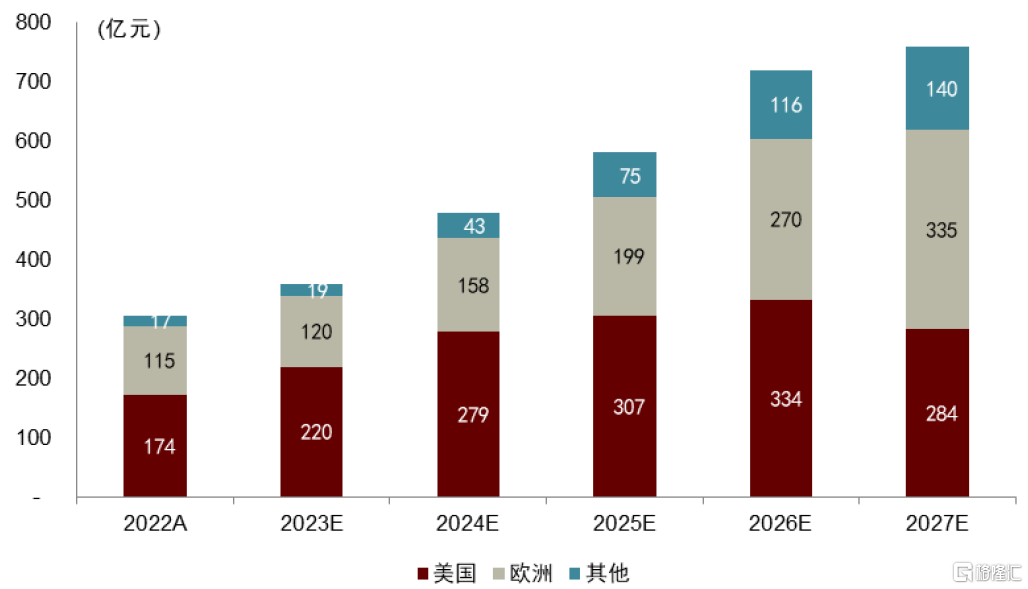

我們認為車樁比預測方式失之客觀,因此主要基於歐美出行數據和充電樁服務效率來測算公樁需求,用保有量和配樁率來測算私樁需求。基於上述邏輯,我們最終測得到2027年海外新能源車充電設備增量空間有望達到759億元,其中美國/歐洲市場空間分別有望達到284/335億元。

海外市場高成長、高盈利,國內樁企出海加速。海外市場需求高增,我們認為國產充電樁更具性價比、國內樁企有望享出海紅利。此外,綜合考慮當前格局與政策導向,我們認為歐美市場中能源公司、車企等大型B端客户或將繼續擴大運營市場份額,而大B客户相比小型B端和C端客户更為優質穩定,能否切入其供應鏈成為國內樁企搶佔先機的核心。

風險:海外新能源車銷量不及預期;充電樁建設補貼力度不足;渠道拓展緩慢。

正文

歐美需求共振,海外充電樁市場快速增長

覆盤中國啟示:政策發力迎行業拐點,快充佔比提升為大勢所向

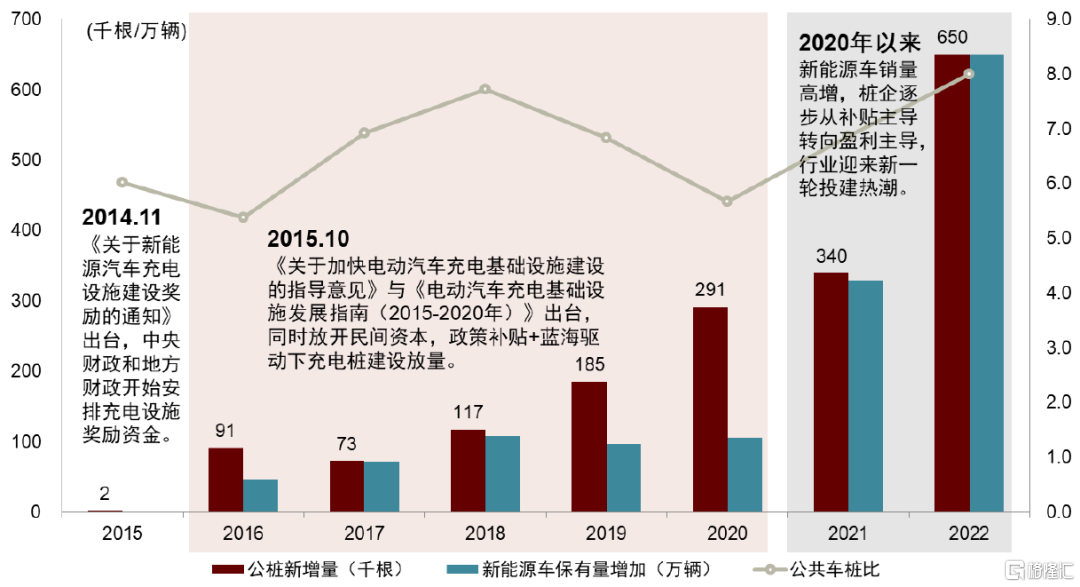

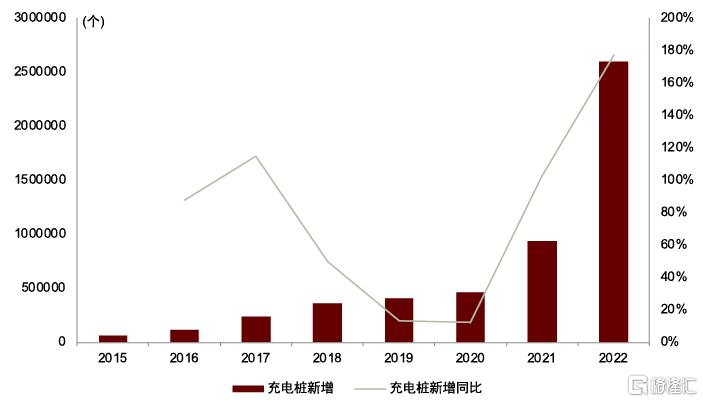

覆盤中國充電樁發展歷程,可大致分為三個階段。1)2015年前的初步發展期,新能源車保有量仍較少,公樁投建由國家電網、南方電網等國企主導,充電樁市場規模較小。2)2015年至2019年的擴張期,2015年前後,國家出台充電樁行業的指導意見與發展指南,允許民間資本參與充電基礎設施建設,同時地方落實補貼政策;在補貼激勵下,多家民企紛紛入局,積極投建充電樁,2015年和2016年新建充電樁數量同比高增87.8%和114.7%,充電樁保有量在兩年間增長三倍。3)2020年至今,在新能源車銷量帶動下,樁企逐步從補貼主導轉向盈利主導,行業迎來新一輪投建熱潮,直流樁佔比顯著提高。

圖表1:中國充電樁發展覆盤

資料來源:中國充電聯盟,乘聯會,政府官網,中金公司研究部

圖表2:中國新能源車銷量與滲透率

資料來源:乘聯會,中金公司研究部

圖表3:中國新增充電樁數量與新增同比

資料來源:中國充電聯盟,中金公司研究部

政策發力有效促進充電樁建設。2014年11月《關於新能源汽車充電設施建設獎勵的通知》出台,首次將新能源汽車購置環節與充電設施補貼掛鈎;2015年發改委、工信部等的《電動汽車充電基礎設施發展指南(2015-2020年)》提出到2020年車樁比達到1:1的發展目標,地方政府積極響應,出台相關補貼政策。在一系列政策的激勵下,國內開啟大規模充電樁投資建設,2015年投建超五萬根充電樁,帶動充電樁保有量翻倍;2016年、2017年分別投建11.3萬根、24.2萬根,複合增速超100%。

圖表4:中國充電樁政策

資料來源:政府官網,中金公司研究部

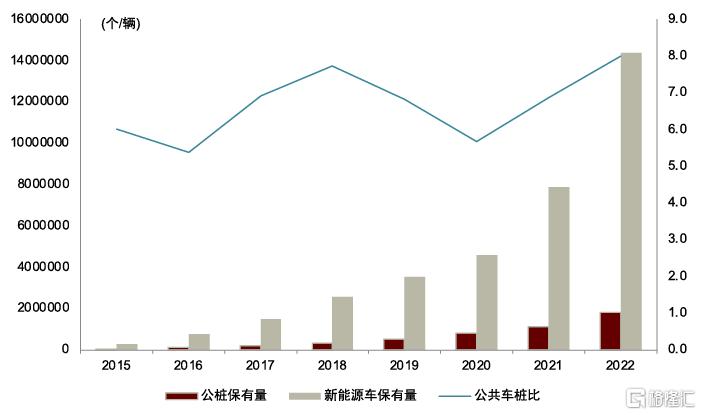

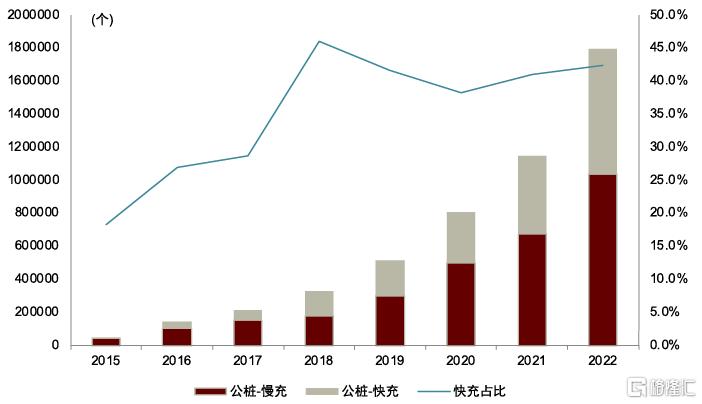

隨着新能源車保有量增多,快充佔比提升為大勢所趨。根據乘聯會數據,2020-2022年我國新能源車銷量高增,新能源車保有量從458萬輛上升至1436萬輛。在保有量提高的帶動下,充電樁投建明顯加快,2021年和2022年充電樁年新增量分別同比上升102.7%、177.0%。同時,樁企運營逐步轉向盈利導向,快充需求相應提高。截至2022年,直流快充佔公樁保有量達42.3%,相較2015年18.3%顯著提高。

圖表5:中國新能源車保有量及公共車樁比

資料來源:乘聯會,中國充電聯盟,中金公司研究部

圖表6:公共充電樁直流快充佔比

資料來源:中國充電聯盟,中金公司研究部

海外市場或迎政策與保有量雙擊,帶動充電樁建設持續向好。當前海外市場充電樁政策顯著加碼,新能源車保有量不斷提升,借鑑中國充電樁發展歷程,我們認為海外市場有望迎放量機遇,充電樁行業景氣持續向好。

美國:政策供需發力,助力公共充電網絡建設

現狀:公共樁投建不足,直流快充佔比仍低

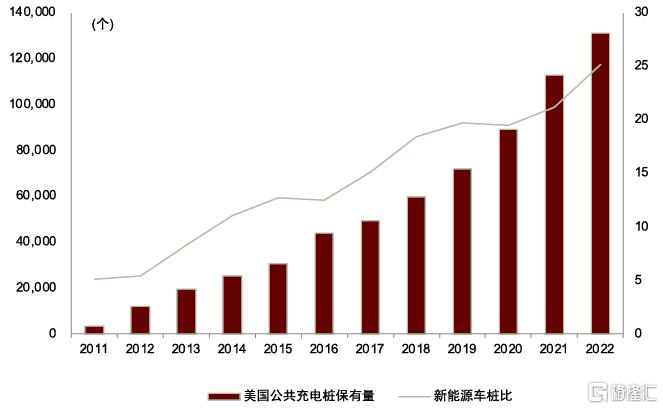

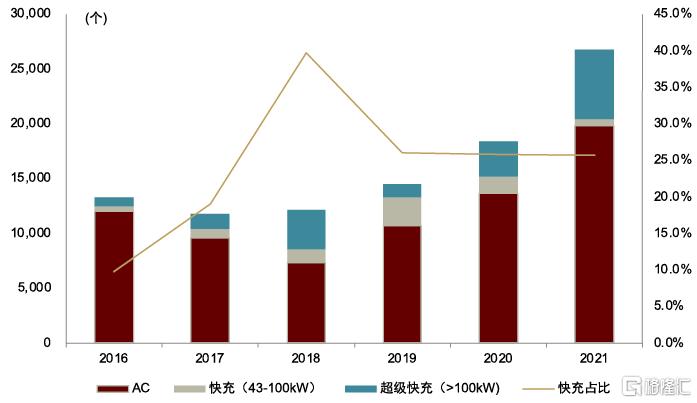

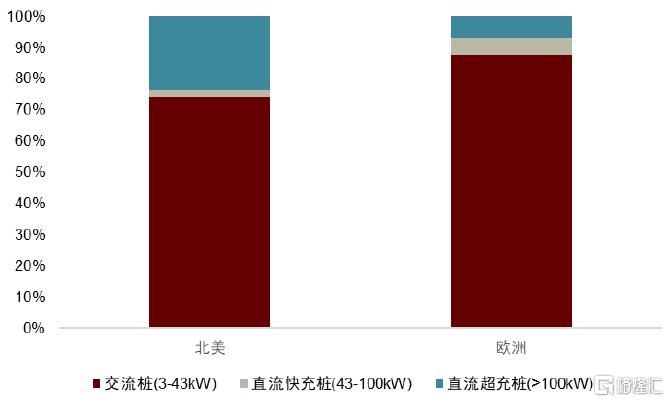

美國公共充電樁建設滯後,車樁比已達高位。根據美國能源部數據,2022年美國公共充電樁保有量13.1萬個,新能源車保有量約330萬輛,公共車樁比由2011年的5.1逐漸上升至2022年的25.1;2022年美國新建公共充電樁23,585個,同比下降24%,而同期新能源車銷量同比增長53%,公樁建設相對滯後。同時,美國充電樁仍以交流慢充為主,2021年北美地區新增快充樁中快充樁僅佔25.8%。

圖表7:美國公共充電樁保有量及車樁比

資料來源:BNEF,美國能源部,中金公司研究部

圖表8:北美新增充電樁功率結構

資料來源:BNEF,中金公司研究部

充電場景多為家中,公共場景佔比有望提升。據麥肯錫調研,2021年美國新能源車64%的充電均在家中,公共場景相對較少,可能的原因為當前購車用户經濟條件相對較好,隨車配樁比例較高(據麥肯錫調研,70%的司機可能會安裝家庭充電系統)。據凱利藍皮書,2022年底美國電動汽車的平均售價為61488美元,而燃油車和卡車的均價低於5萬美元。我們預計,隨着新能源車降本與受眾下沉,以及政策端對於充電基礎設施建設的發力,美國公共場景充電佔比有望提升。

需求:新能源車滲透率快速提升,保有量增長抬高充電需求

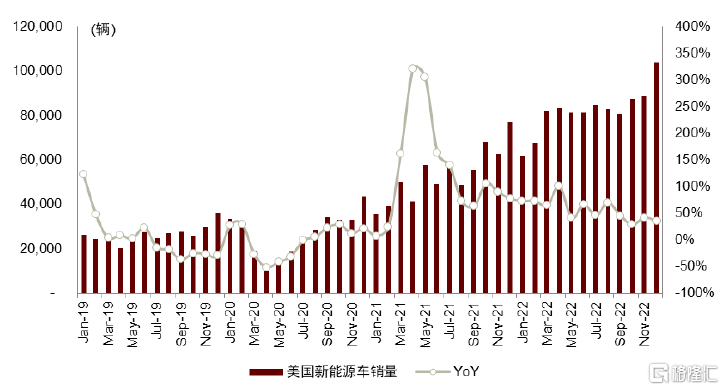

供需兩側協同發力,美國電動化有望加速。美國市場新能源車銷量自2022年以來維持較高增勢,2022年新能源車銷量同比增長53%,2022年12月單月滲透率首次達到8%。往前看,我們認為美國市場2023年有望迎供需共振,滲透率有望加速上行:

需求端:IRA法案於2023年正式實施,我們認為該法案維持現行政策7500美元/車税收抵免上限,但擴大新能源車補貼範圍,將小型SUV(此前屬於非SUV的其他車型)納入SUV範圍,小型SUV車型獲得補貼的最高售價限額從5.5萬美元提升到8萬美元,並取消單一車企20萬輛補貼額度限制,我們認為特斯拉、通用有望重獲補貼申請資格。考慮到上述內容,我們認為IRA法案有望對終端需求形成重大催化。此外,2023年1-3月為窗口期、不考核金屬礦物和電池組件生產地要求,我們理解如果滿足車輛在美組裝以及相關要求、消費者便有望拿滿7500美元税收抵免,我們認為窗口期或在短期激發美國市場需求。

供給端:特斯拉德州工廠已於1H22投產、我們預計2023年有望進一步釋放產能;同時,傳統車企福特、通用、現代、豐田等亦計劃在2023年繼續推出電動新車型,促進新車消費需求釋放。

圖表9:2022年美國市場新能源車銷量保持較高增速

資料來源:Marklines,中金公司研究部

圖表10:美國市場新能源車滲透率穩步提升

資料來源:Marklines,中金公司研究部

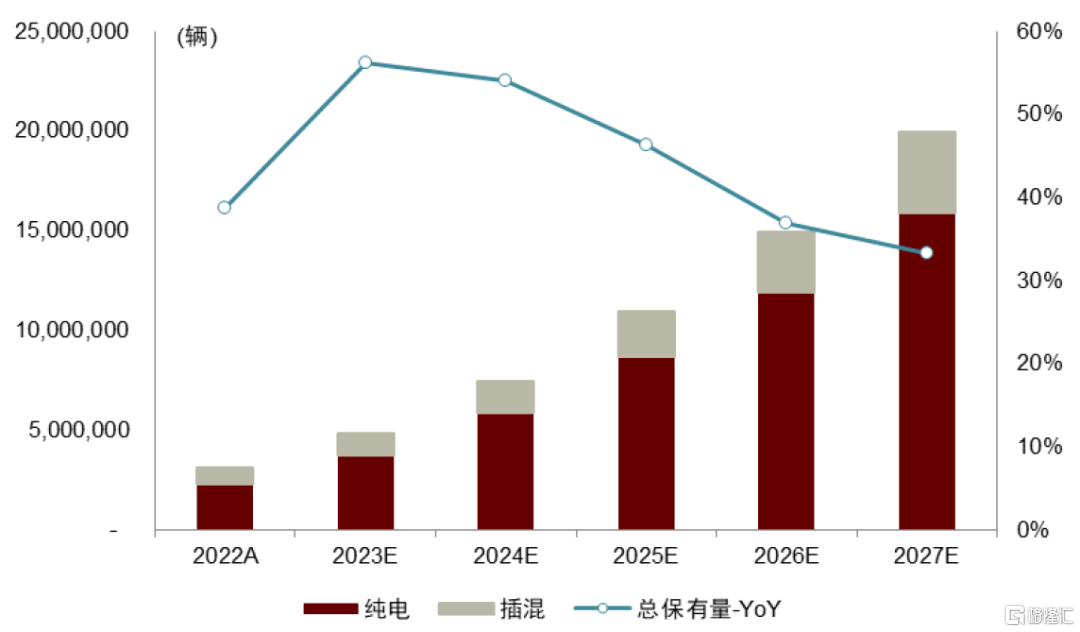

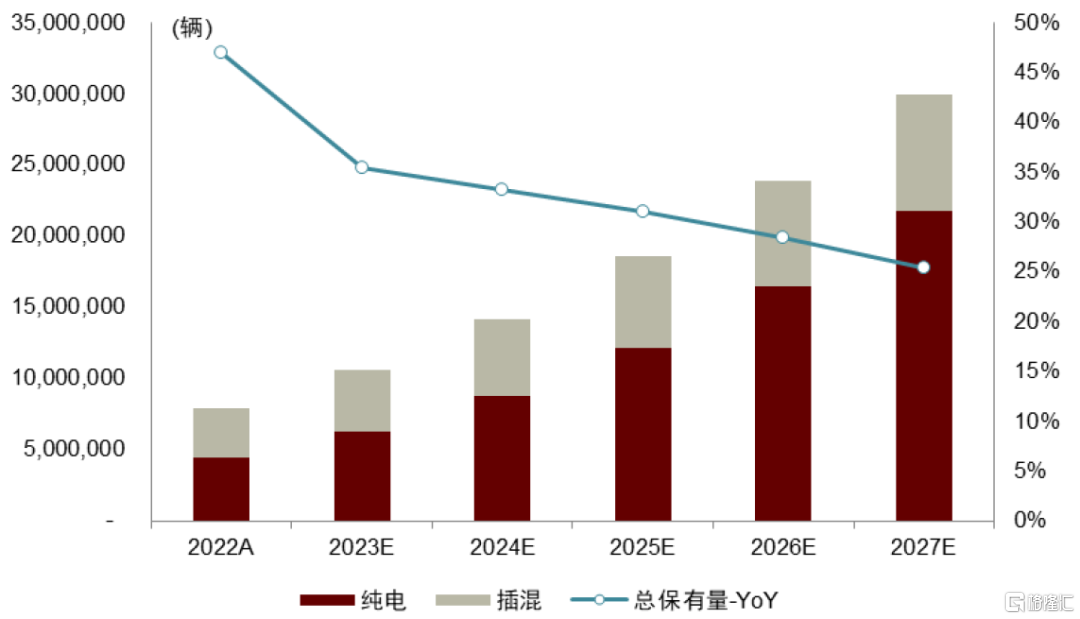

新能源車保有量增速向上,充電需求隨之提升。我們測算,2022年美國新能源車保有量達310萬輛,同比增長39%。我們預計,隨着IRA法案落地與優質供給持續推出,美國新能源車保有量或將加速增長,2027年有望接近兩千萬輛,五年CAGR超45%。

圖表11:美國新能源車保有量預測

資料來源:Marklines,中金公司研究部

供給:多重政策加碼,公樁建設有望快速增長

IRA法案及NEVI計劃落地,政策力度顯著加碼。我們認為,2023年開始正式生效的《通脹削減法案》(簡稱IRA,下同)和2023年2月15日正式生效的《國家電動汽車基礎建設計劃》(簡稱NEVI,下同),前者對充電設施建設提供税收抵免,後者提供資金補貼,均有望降低投建成本、刺激美國公樁建設加速。

國家電動汽車基礎建設計劃(簡稱NEVI,下同):NEVI投資50億美元用於高速公路充電基礎設施建設,要求資助充電樁符合本土化要求,可資助高速公路沿線公共樁涉及採購、安裝、網絡連接、運維和數據共享最高80%的成本。此外,充電和燃料基礎設施競爭性贈款計劃(簡稱CFI,下同)針對社區充電基礎設施建設投資25億美元,結合上述NEVI的50億美元、美國政府希望在2030年前建成50萬個充電樁。

IRA:法案將商業充電站税收抵免金額從3萬美元擴大到10萬美元,我們認為10萬美元或將有效降低約3個左右快充樁的購樁成本。

圖表12:美國充電樁政策

資料來源:美國白宮官網,中金公司研究部

歐洲:燃油車禁令促進需求,充電建設補貼激勵供給

現狀:車樁比升至高位,充電設施分佈不均

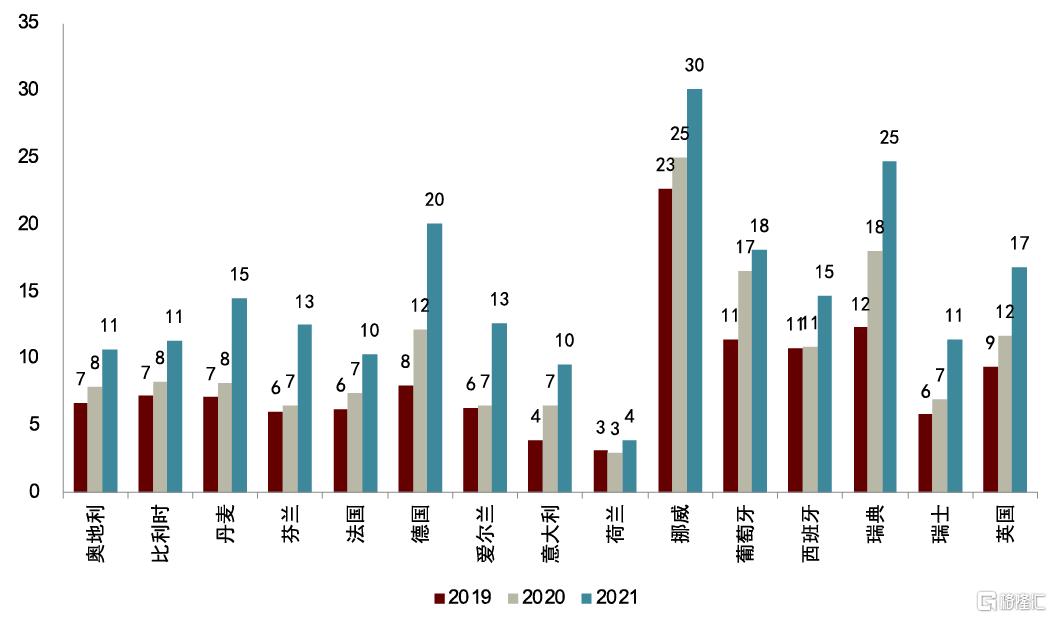

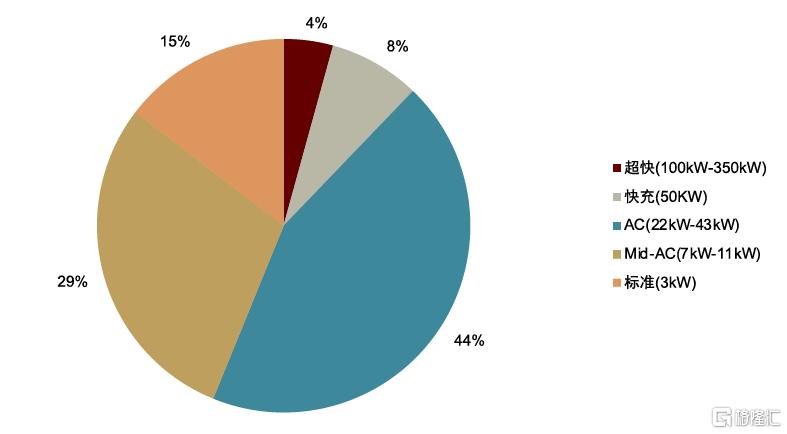

多數仍為私充樁,公樁建設相對滯後,快充佔比較低。與美國相似,歐洲隨車配樁率達70%以上,充電場景多為家中,導致當前私樁佔比約85%,公樁建設相對滯後。根據BNEF數據,2019-2021年歐洲各國公共車樁比均呈上升之勢,截至2021年歐洲各國車樁比基本均超過10。從車樁比來看,歐洲充電基礎設施分佈並不均衡,荷蘭政策相對激進,車樁比持續多年低於4,而德國、挪威、瑞典等國家的車樁比已高達25+,公共充電樁較為緊缺。功率方面,存量公共充電樁多為慢充樁,50kW及以上的快充樁和超快充樁佔比僅12%。

圖表13:歐洲部分國家公共車樁比

資料來源:BNEF,中金公司研究部

圖表14:2021年歐洲公共充電樁存量結構

資料來源:BNEF,中金公司研究部

需求:新能源車需求持續增長,保有量穩步上升

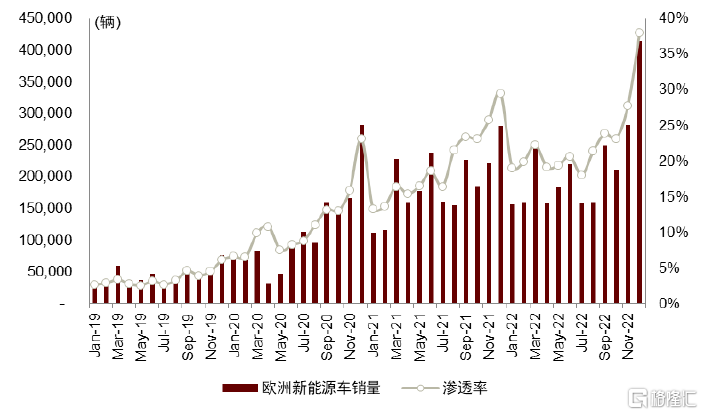

新能源車滲透率持續創新高。根據Marklines數據,2022年俄烏衝突背景下,歐洲新能源車表現出較強的韌性、銷量同比增長15%;自2022年8月以來,歐洲新能源車銷量進入復甦通道,12月份新能源車銷量數據同比增長47.5%、增幅走闊,新能源車滲透率達37.9%,創下單月新高。

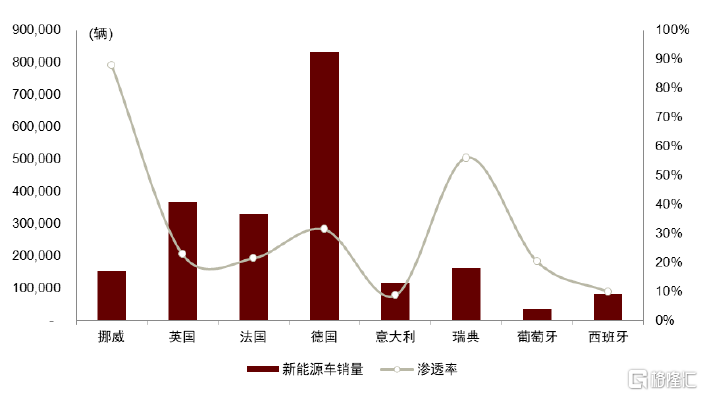

新能源車滲透水平仍不均衡,尚存較大提升空間。歐洲各國電動化進程並不均衡,挪威、瑞典、丹麥等北歐國家政策激勵力度較大,新能源車滲透率相對較高;而英國、法國、意大利、西班牙等國家新能車滲透率仍低於30%,我們認為這些國家的新能源車滲透率仍存較大提升空間。

停售燃油車政策出台,促進滲透率繼續提升。當地時間2023年2月14日,歐洲議會通過了歐委會和歐洲理事會達成的《2035年歐洲新售燃油轎車和小貨車零排放協議》。根據協議,到2035年歐盟27國將停售新的燃油轎車和小貨車。按照家用輕型車15年的使用期限,這項禁令將確保歐盟到2050年實現温室氣體零排放;協議還設定中期目標:與2021年的水平相比,在2030年實現燃油轎車減排55%,遠高於現有的37.5%的目標,另外小貨車要實現減排50%。我們認為,該協議明確燃油車停售時間、有望加快歐洲電動化轉型,進而促進新能源車滲透率持續提升。

圖表15:歐洲新能源車銷量彰顯韌性

資料來源:Marklines,中金公司研究部

圖表16:歐洲八國2022年新能源車銷量及滲透率

資料來源:Marklines,中金公司研究部

新能源車保有量增速向上,充電需求隨之提升。我們測算,2022年歐洲新能源車保有量達785.7萬輛,同比增長47%。到2027年,我們預計歐洲新能源車保有量有望達到2,900+萬輛、五年CAGR達31%。

圖表17:歐洲新能源車保有量預測

資料來源:Marklines,中金公司研究部

供給:多國加大補貼力度,充電樁建設提速在即

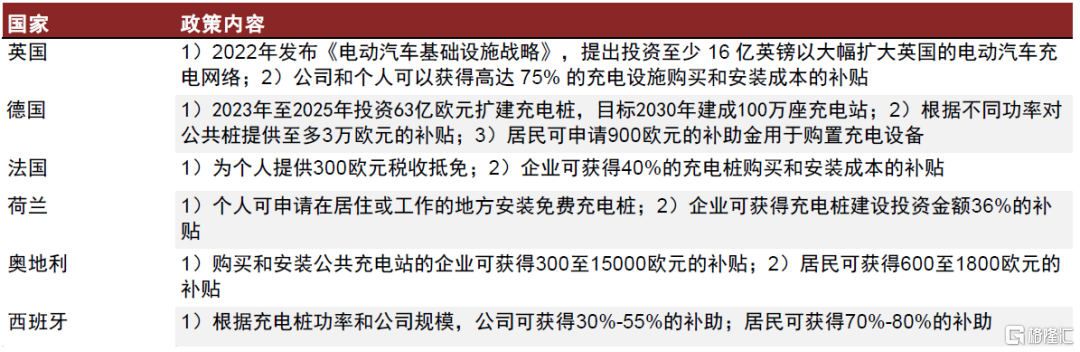

歐洲多國出台補貼政策,大力推動充電樁建設。2022年來,歐洲多國出台政策、提升針對企業和個人投資建設充電樁的補貼金額和税收優惠,在英國、法國、西班牙等國家購買和建設充電樁可獲得高達40%-80%的補貼;同時德國、西班牙等部分國家針對功率較高的直流快充樁提供更高比例或額度的補貼,以激勵快充樁的投建。

圖表18:歐洲部分國家充電設施政策

資料來源:各國官網,中金公司研究部

其他市場:澳大利亞新能源車滲透率仍處低位,未來市場增長彈性較大

澳洲新能源車滲透率不足5%,政策出台促需求。根據vFacts數據,2022年是澳大利亞歷史上新能源汽車普及率最高的一年,共售出約33,410輛新能源汽車,新能源汽車滲透率3.1%、相比中美歐市場仍處低位。為加快交通電動化發展,2022年澳大利亞政府出台新能源車和充電樁的相關政策。新能源車方面,根據2022年11月發佈的減税法案,僱主為員工配備電動汽車時可減税至多12,500澳元,而個人購買電動汽車可以節省4,300澳元;充電樁方面,“未來燃料”戰略發佈,該戰略承諾提供1.78億澳元在全國範圍內加速推出充電站和加氫站。我們認為,澳洲市場具備較大增大潛力,相關政策有望促進澳大利亞新能源車行業發展,進而激勵充電設施建設。

市場空間:基於歐美出行數據和充電服務效率測算設備需求

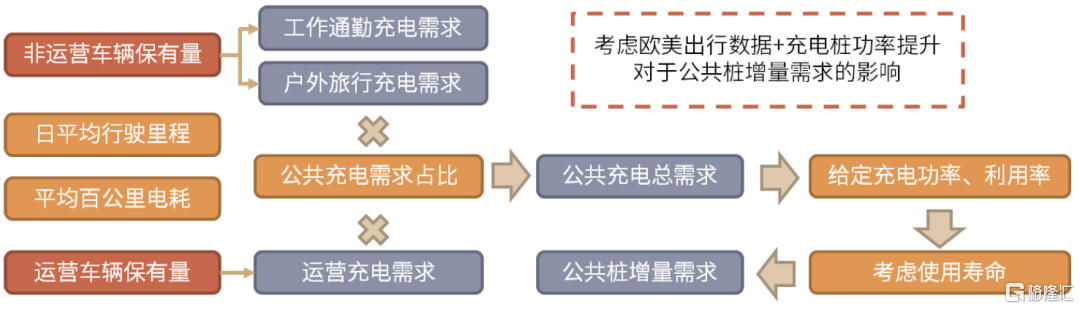

測算邏輯:從出行數據和充電服務效率出發,測算充電需求和設備需求

我們認為僅使用車樁比預測數據來計算公共樁保有量、進而得到公共樁增量需求的方式失之客觀,並且該方式無法反映出行數據改變,以及充電樁功率提升帶來充電服務效率改善對於公樁增量需求的影響。因此,我們主要基於歐美出行數據和充電樁功率改變的角度來測算公樁需求;對於私人樁,我們主要用保有量和配樁率進行測算,考慮替換需求後得到私樁設備年度增量空間。基於上述邏輯,我們最終測得到2027年海外新能源車充電設備增量空間有望達到759億元。

公共樁:我們基於對歐美新能源車保有量的預測,考慮運營車輛佔比、私樁配樁率等假設,參考歐美當前居民出行數據,分別測算運營車輛和非運營車輛的公共充電需求;根據充電需求,我們對充電樁平均功率和平均使用率進行假設,考慮使用壽命、得到公共樁設備新增需求量,並結合充電樁售價假設,最終測得公共充電樁設備銷售增量空間。

私人樁:我們基於對歐美新能源車保有量的預測,分別考慮運營車輛和非運營車輛的配樁率,結合充電樁售價假設,測算私樁設備銷售增量空間。

圖表19:公共樁增量需求測算邏輯

資料來源:中金公司研究部

圖表20:海外充電樁設備增量空間預測

資料來源:Marklines,美國能源部,PWC,中金公司研究部

美國:2027年充電樁設備空間有望接近300億元

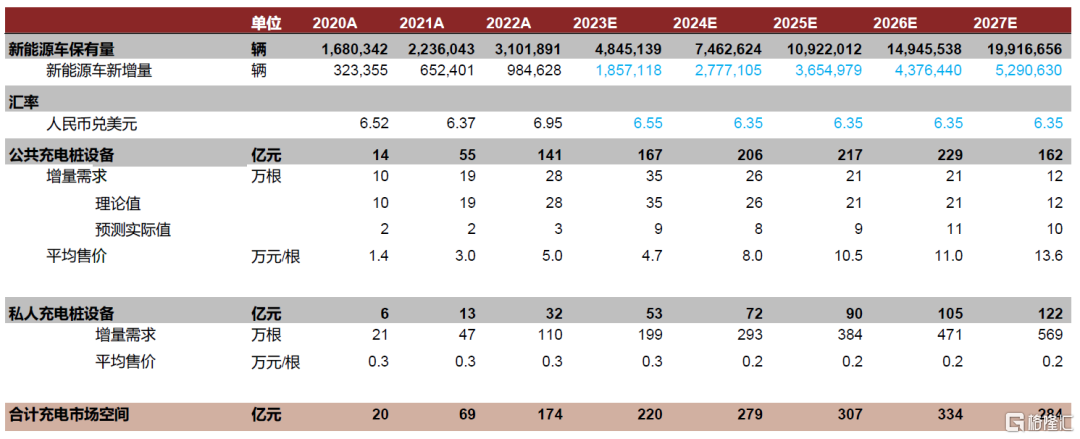

參考上述邏輯,我們測算2027年美國充電樁設備銷售市場空間有望達到284億元,其中公共充電樁市場空間有望達到162億元,私人充電樁市場空間有望達122億元。

圖表21:美國充電樁市場測算

資料來源:Marklines,美國能源部,PWC,中金公司研究部

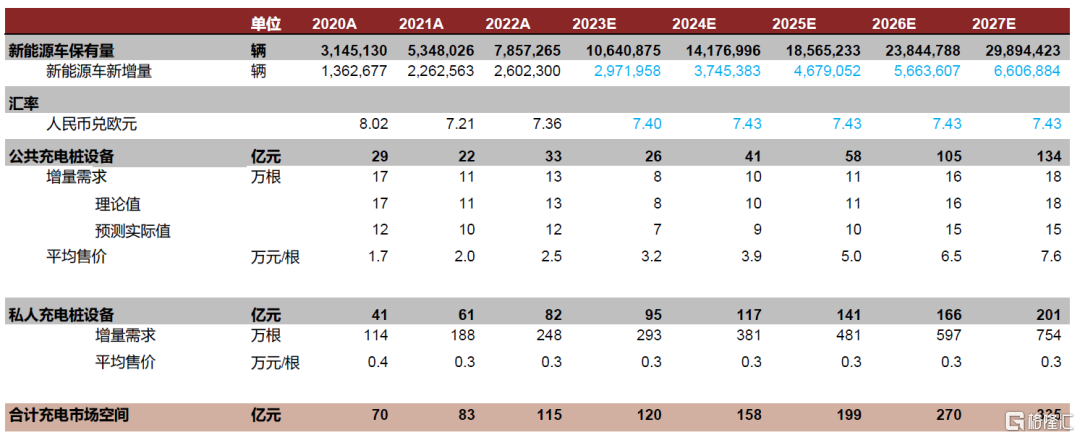

歐洲:未來五年充電樁設備空間有望增至335億元

參考上述邏輯,我們測算2027年歐洲充電樁設備銷售市場空間有望達到335億元,其中公共充電樁市場空間有望達到134億元,私人充電樁市場空間有望達201億元。

圖表22:歐洲充電樁市場測算

資料來源:Marklines,《Comparing the levelized cost of electric vehicle charging options in Europe》(Lukas Lanz等,2022),PWC,中金公司研究部

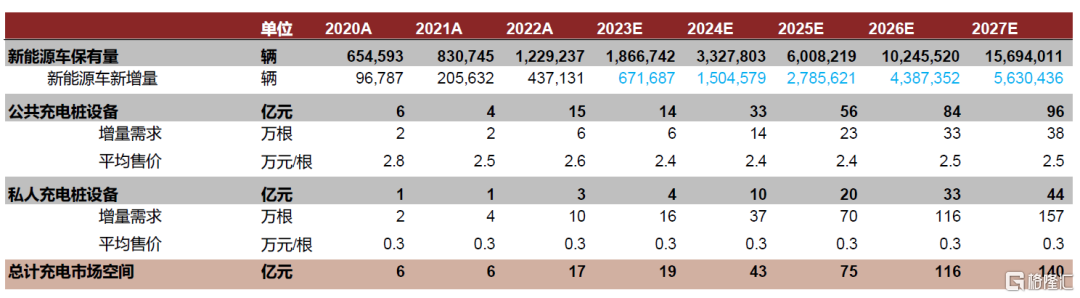

其他市場:未來五年充電設備空間有望超百億元

對於歐美以外的海外市場,我們基於新能源車保有量預測,分別根據車樁比和配樁率角度測算公共樁和私人樁設備增量需求。根據我們測算,2022年除中美歐外其他國家/地區的新能源車保有量仍較低、僅120萬輛左右;我們認為這些國家新能源車滲透率仍處低位,未來新能源車保有量有望快速增長,帶動充電樁市場擴容。我們測算,2027年其他國家的充電樁設備銷售市場空間有望達到140億元,其中公共充電樁市場空間有望達到96億元,私人充電樁市場空間有望達44億元。

圖表23:其他海外國家充電樁市場測算

資料來源:Marklines,中金公司研究部

海外市場高成長、高盈利,國內樁企出海加速

海外市場需求高增,國產充電樁更具性價比、有望享出海紅利

供需雙側共振,海外市場或達向上拐點。我們認為在新能源車保有量增長及政策端補貼的刺激下,歐美市場享受供需雙側共振、有望到達充電樁投建向上拐點,我們測算2027年海外充電樁設備空間有望達到759億元。

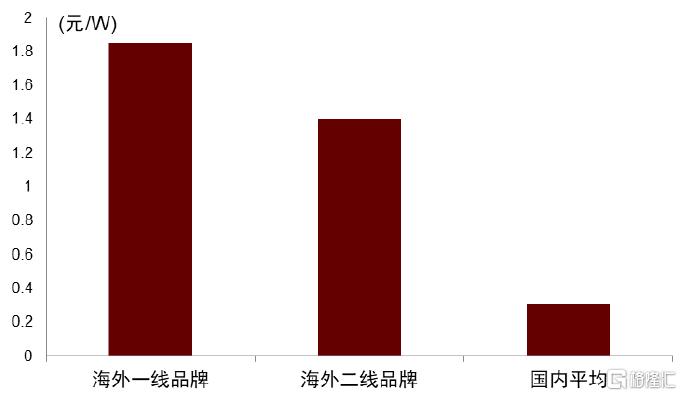

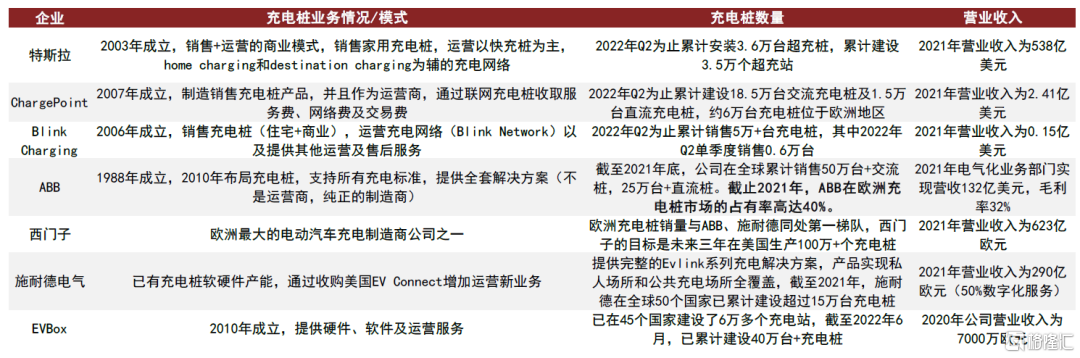

海外樁企成本較高、產品技術迭代較慢,國產充電樁更具性價比。我們認為,相比國內市場,海外充電樁企成本高、產品迭代緩慢,國內充電樁更具備價格端和技術端的優勢。

價格:從售價端來看,以120-150kW大功率直流樁為例,海外一線品牌 ABB、Traditions 等售價約1.7-2元/W,海外區域性二線品牌售價約1.3-1.5元/W,而國內企業售價僅0.3-0.4元/W左右;以30kW充電模塊為例,按照30%銷售毛利率和50%成本測算、海外充電模塊售價或為0.5-0.7元/W,而國內充電模塊售價僅為0.11-0.13元/W;

技術:從當前保有量來看,海外主要以交流樁為主,直流樁功率普遍在43-150kW,而國內超充樁功率已達到480kW(如小鵬S4超快充樁)、充電技術上具備領先性。

技術成本優勢下,國內充電樁企業有望享出海紅利。

美國:政策要求申請NEVI和CFI補貼的充電樁,其組裝和外殼需在美國本土進行,且2024年7月以後充電樁全部成本55%的組件需在美國本土製造。我們認為本次補貼額度大、有望顯著激發美國公共樁建設熱情,短期看,國內公樁企業受本土化製造要求,無法直接出口或代工,後續待法案細則落地、未來國內樁企考慮出口產品與本土產品性價比,仍有可能代工出海、享受美國公樁建設放量紅利。此外,美國私樁建設受到IRA税收抵免激勵,且無本土化要求,我們認為國內企業仍有提供私樁代工的機會,甚至可以考慮構建美國本土銷售渠道、直接銷售自有品牌。

歐洲:我們認為歐洲公樁建設受益於各國補貼政策,且無本土化要求,國內樁企有望憑藉技術和成本優勢出海替代,為ABB、西門子、施耐德等提供代工,充電模塊供應商同樣有望出海供貨。此外,英國、德國等國家同樣對私樁給予補貼,國內樁企可以通過代工或自有品牌出貨。

圖表24:國內外樁企售價對比

資料來源:公司公吿,BNEF,中金公司研究部

圖表25:歐美充電樁功率佔比(2021年新增)

資料來源:公司公吿,BNEF,中金公司研究部

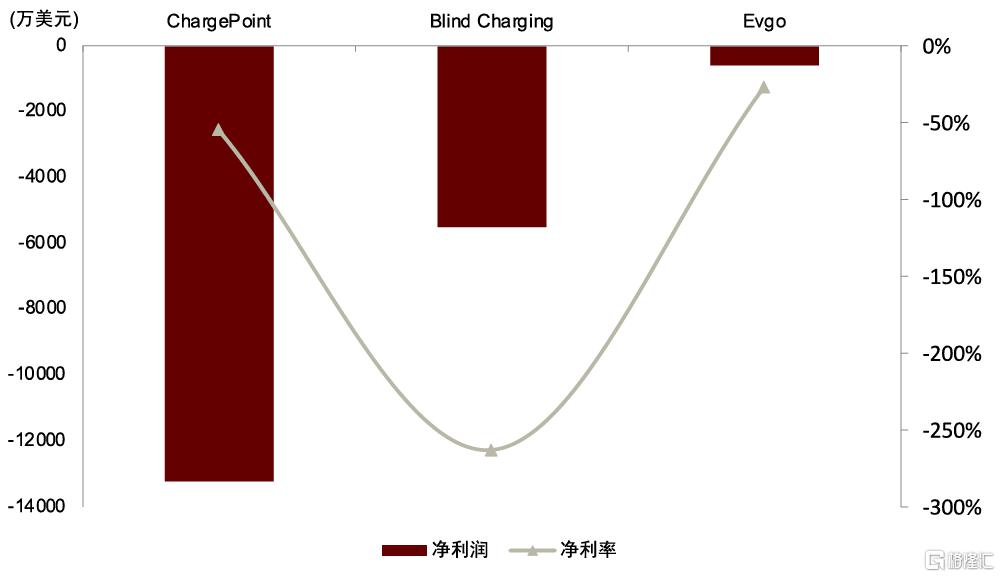

當前海外運營商普遍虧損、降本訴求較強。美國龍頭樁企ChargePoint、Blink Charging、EVgo的2021年營業利潤率分別為-110.14%、-265.85%、-404.39%;加上政府補貼的淨利率仍為負值,分別為-54.9%、-263.2%、-26.6%,處於深度虧損狀態。一方面,海外新能源車保有量仍較低,且分佈不均,導致公共充電樁利用水平較低,運營商收入不佳;另一方面,海外購樁成本較高,導致前期所需投資較大。我們認為,國內企業出海可為海外運營商提供性價比更高的產品,有效解決其降本需求。

圖表26:美國充電樁企2021年盈利情況

資料來源:公司公吿,Wind,中金公司研究部

充電樁出海,認證、渠道、資金構建多重壁壘

短期來看,國內樁企和充電模塊企業開拓海外市場存在壁壘。我們認為海外市場短期存在認證、渠道、資金多重壁壘。

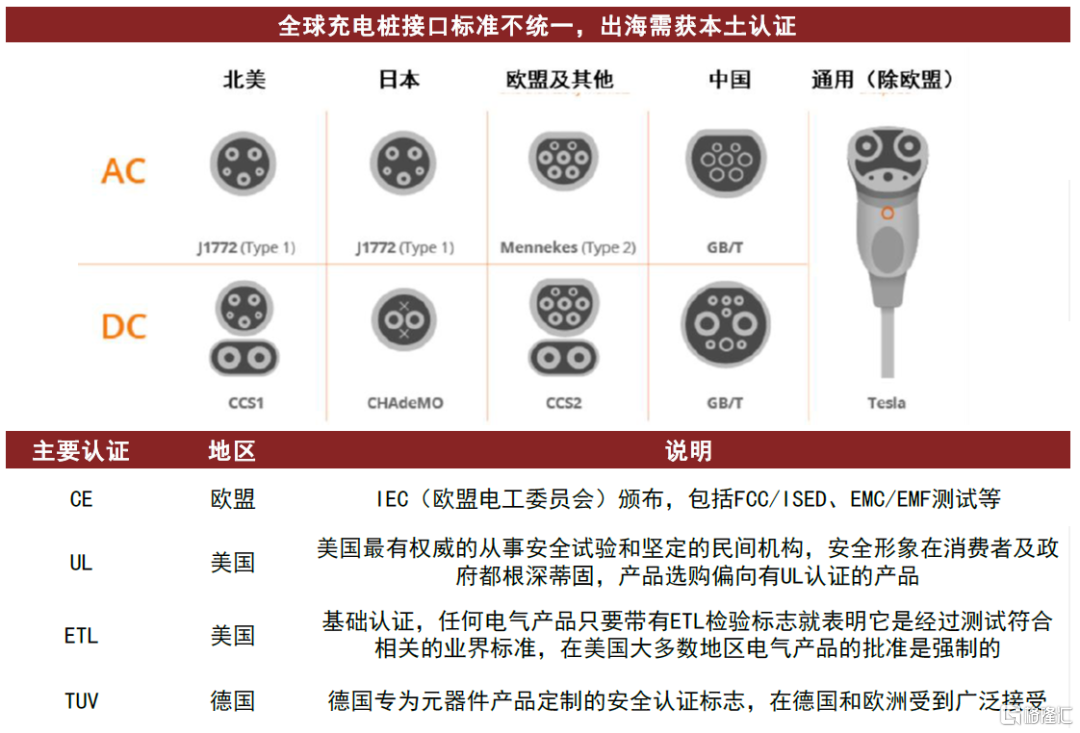

認證:海外對性能、質量、可靠性要求更高,其中出口歐洲需要通過CE認證;美國需要通過UL認證,且公用事業側項目需要供應商進行額外認證、拿到政府准入許可。整體認證難度為UL>CE>國標,美國壁壘最高。同時,能源公司、電網公司、車企等大型B端客户有自己的認證體系,認證週期6個月到1年不等,並會對供應商進行一系列驗證、場審,考核供應商的製造能力與持續供貨能力,進一步抬高技術認證壁壘,我們預計國內部分技術實力較弱的小型樁企難以進入供應鏈。

渠道:可細分為大型B端、小型B端和C端市場。大型B端客户包括各個國家的電網公司、地方能源公司、車企等。除直接供應大B端客户以外,國內樁企也可向小B端客户運營商和C端市場渠道供貨。對於運營商而言、場址是核心要素,考慮到場址具備較強區域屬性,我們認為海外運營商格局或將呈現區域集中且長尾化的態勢,不同區域會有地方性的優勢運營商存在,因此國內樁企若想拓展海外小B端運營商,需要建立海外銷售渠道、挖掘客户。此外,對於C端市場,我們認為國內企業出海需要建立海外線上線下銷售和售後渠道,同時打造自身品牌,這些均需至少1-2年大額投入,而已有業務渠道的複用或將成為先發優勢。

資金:認證、渠道建設和維護均需要資金支持。其中,歐洲CE認證需要50-60萬元左右、美國UL認證需要100萬元以上;此外,無論B端還是C端市場,渠道開拓和品牌建立均需要前期大額投入,且在海外市場做自有品牌直接供貨需要提供一定年限內的售後,因此要斥資建設本地售後團隊。

圖表27:全球各地區認證標準

資料來源:歐盟委員會,各公司公吿,中金公司研究部

公共事業側逐步發力,大型B端客户有望成為投建主力

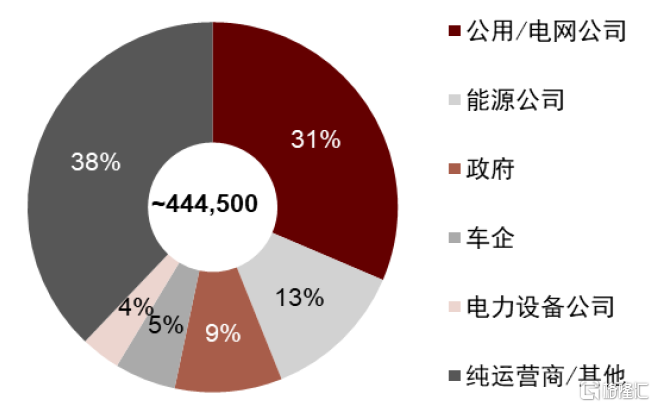

海外大型B端客户或將成為未來投建主力。2021年歐洲充電運營格局分散,同時大型B端客户相對份額佔優,美國充電運營格局更為集中、且純充電運營商的份額最大。我們認為,綜合考慮當前格局與政策導向,歐美市場中能源公司、電網、車企等大型B端客户或將繼續擴大市場份額;對於國內樁企,海外大B客户相比小型B端和C端客户更為優質穩定,能否切入其供應鏈成為國內樁企搶佔先機的核心。

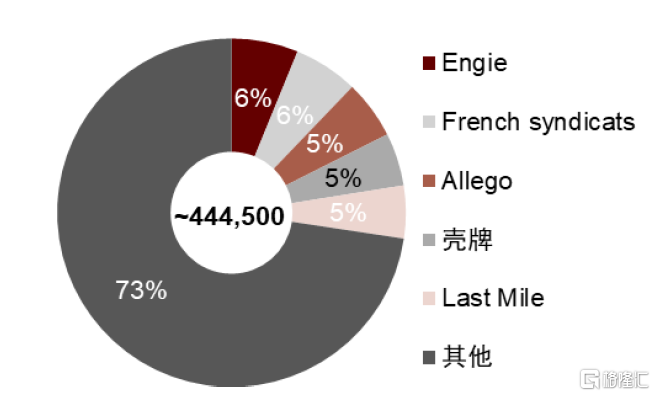

歐洲:根據BNEF數據,2021年歐洲運營商較為分散、CR5合計份額僅27%;從運營商背景來看,純充電運營公司佔比僅38%,電網公司、地方能源公司、政府、車企等大B客户份額佔比較高。我們認為能源公司等大型B端客户有轉型需求,具備資金、場地等優勢,後續有望成為投建主力;我們發現部分大型B端客户已有充電樁建設規劃,例如大眾集團規劃到2025年在歐洲建設1.8萬個充電樁、遠期願景是向歐洲提供40萬個充電樁,BP計劃到2030年前在全球建設10萬個超充樁,殼牌希望到2025年運營超過50萬個充電樁。

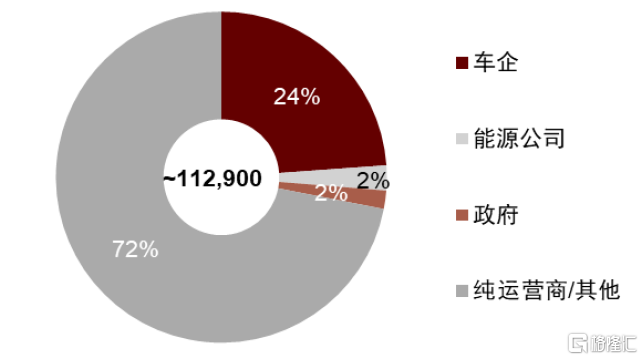

美國:根據BNEF數據,2021年美國Charge point等第三方純充電運營商市佔率最高,特斯拉等車企其次;美國充電運營整體集中度較高、CR5合計份額超74%,但呈現長尾趨勢、小型區域性運營商較多。我們認為,美國政策端相對側重高速公路等公共事業場景,而大型B端客户在上述場景具備場址和資金優勢、後續有望持續受益;我們已經可以看到部分大B客户的充電樁建設規劃,包括通用汽車與EVgo合作規劃在高速公路建設2,000個350kW充電樁、與FLO合作規劃到2026年在社區內建設4萬個公共樁,特斯拉計劃將美國超充樁數量翻倍,平治與ChargePoint合作在美國和加拿大建設2,500多個直流快充樁等。

此外,我們認為電運營本身需要當地優質場址資源,而場址具備較強區域屬性,因此市場發展整體呈長尾趨勢、歐美市場小型區域運營商仍會維持一定份額。

圖表28:歐洲運營商類型拆分(2021年)

資料來源:BNEF,中金公司研究部

圖表29:歐洲運營商格局較分散(2021年)

資料來源:BNEF,中金公司研究部

圖表30:美國運營商類型拆分(2021年)

資料來源:BNEF,中金公司研究部

圖表31:美國運營商格局頭部集中,但呈現長尾趨勢(2021年)

資料來源:BNEF,中金公司研究部

圖表32:歐美本土主要充電樁製造企業基本情況

資料來源:Yahoo Finance, 各公司官網,中金公司研究部

投資建議:出海業態與儲能具備相似性,重點關注切入大B供應鏈標的

充電樁出海業態與儲能具有一定相似性。充電樁出海客户可大致分為三類,一是以能源公司、車企、電網為代表的大型B端客户,二是區域性運營商為代表的小型B端客户,三是C端用户側。我們認為,大型B端客户對技術和認證要求較高,資金實力較強,看重供應商的穩定供貨能力與即時響應能力(售後),並能夠接受較長的投資回收期,此類客户業態類似大儲,供應商需具備足夠的研發及製造能力,壁壘在於供應鏈認證和持續供貨能力;而小型B端客户與C端用户則類似工商業儲能與户儲,其中小型B端客户多為運營商、整體格局趨於分散,更加考驗供應商對渠道的挖掘和拓展能力,而C端用户主要通過線上、線下商場等渠道購樁,除鋪設渠道外、品牌力也對客户選擇有一定影響。

我們認為,大型B端客户認證壁壘高、更加看中供應商的技術研發能力和保供能力,且其訂單週期相較更長,因此該細分賽道競爭格局相對更優,率先切入大B客户供應鏈的國內樁企有望在享受歐美公樁建設放量紅利下仍保持較好盈利。

此外,我們認為面向小型B端客户和C端市場認證順利、渠道拓展領先的國內企業同樣有望在海外市場高速增長階段同享紅利。

風險提示

海外新能源車銷量不及預期。新能源車保有量持續增長是充電行業參與者買樁建站的驅動力。如果海外新能源車銷量低於市場預期,充電樁投資建設或將放緩,進而影響國內樁企出海銷售。

充電樁建設補貼力度不及預期。海外充電樁終端售價較貴,充電運營商普遍處於虧損狀態,若當前宣佈政策補貼時間較短或資金池體量較小、導致補貼力度不及預期,充電樁投資建設力度或將放緩,進而影響海外市場充電樁投建放量。

渠道拓展不及預期。部分國內充電樁企業此前並無出海經驗,因此面向較為分散的小型B端運營商渠道或者C端商超渠道的拓展可能較為緩慢,導致企業充電樁出海放量節奏相對較慢、不及預期。

注:本文摘自中國國際金融股份有限公司2023年3月12日發佈的《充電樁系列報吿1:如何看待海外成長性和市場空間?》

報吿分析師:曾韜SAC 執證編號:S0080518040001;王穎東SAC 執證編號:S0080522090002;杜懿臻SAC 執證編號:S0080122070112;季楓SAC 執證編號:S0080121070373