本文來自格隆匯專欄:申萬宏源宏觀 作者:王茂宇 王勝

主要內容

周觀點:超預期非農強化美聯儲“更高、更快”加息預期

當地時間3月10日美國勞工局公佈2月美國就業市場最新數據,2月非農新增就業高達31.1萬人,遠超市場預期,同時勞動參與率同步回升0.1個百分點至62.5%,凸顯供需兩端強勁改善。與此同時2月失業率小幅上行0.2個百分點至3.6%,平均時薪同比反彈至4.6%,環比0.2%。美2月就業數據凸顯出供需兩旺的特徵,而失業率小幅反彈但或更多是源於居民調查波動更大,不必過度擔憂。結合1月職位空缺數據的再次超預期,美國就業市場的持續偏緊可能導致核心非居住/房租服務通脹下行慢於預期,或觸發美聯儲的加息路徑向“更高、更快”的方向上修。

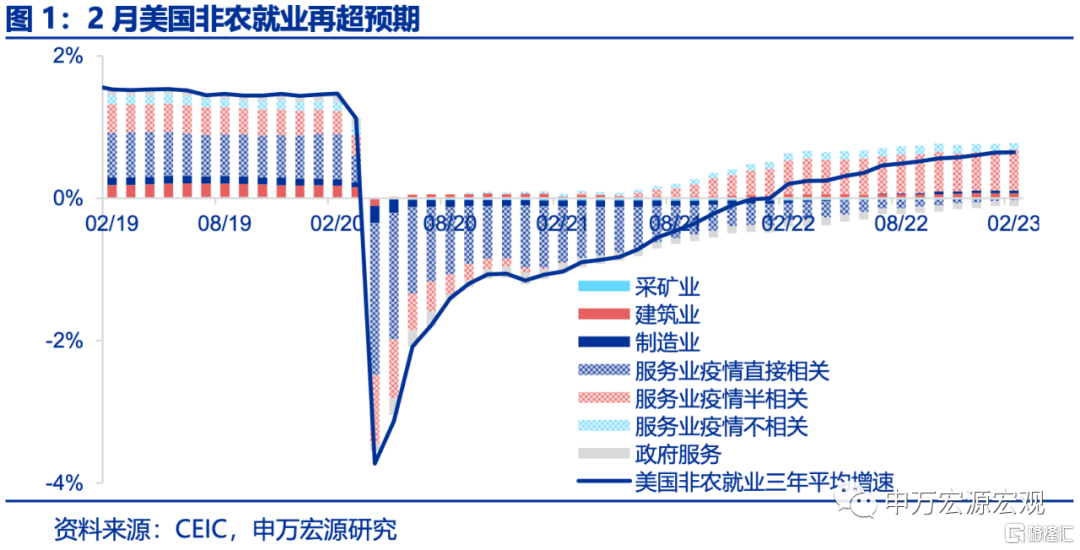

2月非農就業再超預期,服務業依然為新增主力。休閒酒店業就業修復持續強勁,凸顯美國就業市場前期修復不均衡+疫情影響持續消退。休閒酒店業、教育衞生業仍是兩大就業新增主力,分別新增10.5萬人、7.4萬人。2022年下半年以來美國服務業就業持續超出預期,其背後起源自部分服務業,如休閒酒店業就業人數尚未恢復到疫情之前的水平。2022年之前,不但較為嚴重的新冠疫情抑制服務業恢復,而且美國政府發放的財政補貼對低薪的部分服務業就業擠出最大,使得部分服務業修復較慢。進入2022年之後,就業修復缺口的存在,以及全球新冠疫情的改善使得服務業在需求側獲得修復動能,從而非農就業持續超預期。商品生產行業就業偏冷,指向美國商品供需缺口有擴大隱憂。製造業從上月的新增1.3萬人轉為減少4000人,而且2月製造業時薪增速環比僅0%,遠低於疫情前水平,可能指向美國未來製造業生產有弱化風險,但目前製造業水平仍較為強勁,有待觀察。

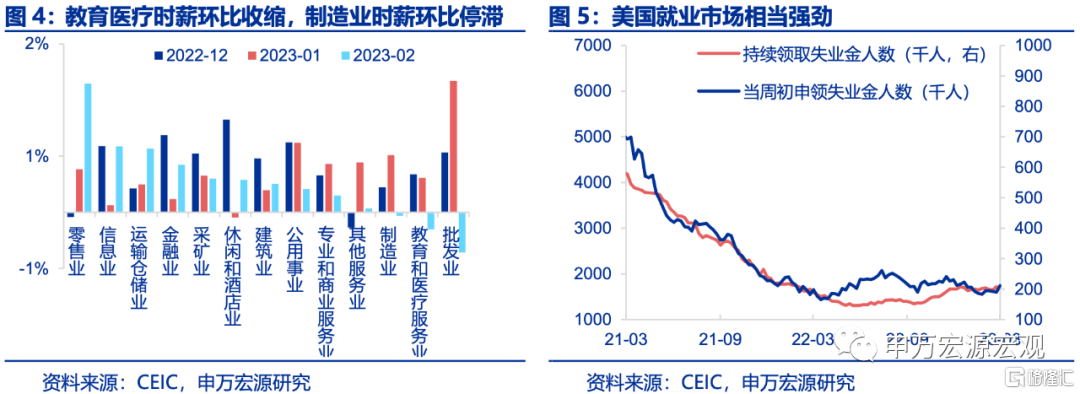

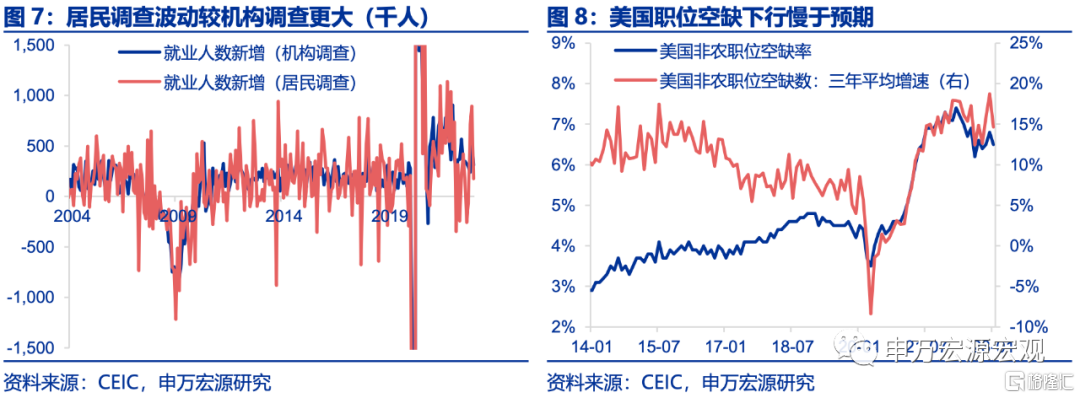

失業率小幅提升不必多慮,勞動參與率改善指向經濟韌性更強。2月美國失業率小幅上行0.2個百分點至3.6%,同時勞動參與率亦上行0.1個百分點至62.5%。1)失業率上行和非農就業強勁同時出現,可能反映失業率背後的居民調查波動較大,美國就業市場仍是極為緊張的。我們在前期報吿《美國就業結構背離與通脹“超預期下行”風險-全球宏觀週報 · 第 90 期》(2022.11.05)中已經就這一個問題進行了詳細分析,主要是由於非農(機構調查)及失業率(居民調查)口徑不同,兩者雖然長期趨勢相近,但失業率波動相比非農就業波動更大。2)勞動參與率改善緩解經濟衰退擔憂。美國勞動參與率恢復至今已經突破了2022年最高點,顯示美國勞動力供給端恢復亦有進展,而供給側改善則指向美國經濟韌性更強。但就如鮑威爾在去年11月30日演講所説,“過快退休”等因素使得勞動參與率供給恢復可能較為緩慢,從而美國勞動力市場何時重回均衡仍是取決於勞動力需求側的。3)2月美國居民平均時薪環比雖然是放緩至0.2%的,但同比較上月反彈至4.6%,在美國非農新增就業強勁,以及1月職位空缺下行慢於預期的情況下,預計美國“職位空缺——薪資增速——核心非居住/房租服務通脹”這一鏈條短期內可能難言大幅弱化。

自2023年2月以來,陸續公佈的超預期的1月經濟數據使得市場對美國未來貨幣操作更加趨緊的擔憂上升,鮑威爾在本週聽證會上確認了今年以來強勁的經濟數據,並表示美聯儲加息可能“更快、更高”,從本週公佈的最新一期褐皮書中,我們也仍然可以看到美國勞動力市場仍然健康、居民消費支出穩定、通脹壓力仍普遍存在的描述,凸顯美國通脹壓力不容小覷。疊加此次供需兩旺的美國就業數據,可能深化鮑威爾加強貨幣緊縮力度的決心。在3月FOMC會議之前,下週二還將公佈2月美國CPI數據,我們預計將對美聯儲後續加息步伐起到決定性影響,建議關注。

發達經濟跟蹤:德國1月零售銷售低於預期;全球宏觀日曆:關注美國2月CPI。

風險提示:美聯儲緊縮力度超預期。

正文

超預期非農強化美聯儲“更高、更快”加息預期

當地時間3月10日美國勞工局公佈2月美國就業市場最新數據,2月非農新增就業高達31.1萬人,遠超市場預期,同時勞動參與率同步回升0.1個百分點至62.5%,凸顯供需兩端強勁改善。與此同時2月失業率小幅上行0.2個百分點至3.6%,平均時薪同比反彈至4.6%,環比0.2%。美國2月就業數據凸顯出供需兩旺的特徵,而失業率小幅反彈但或更多是源於居民調查波動更大,不必過度擔憂。那麼結合1月職位空缺數據的再次超預期,美國就業市場的持續偏緊可能導致鮑威爾所關注的核心非居住/房租服務通脹下行慢於預期,或觸發美聯儲的加息路徑向“更高、更快”的方向上修。

1. 非農就業再超預期,服務業依然為新增主力

休閒酒店業就業修復持續強勁,凸顯美國就業市場前期修復不均衡+疫情影響持續消退。2月美國非農整體新增就業31.1萬人,其中私人服務新增24.5萬人,仍為主力,其中休閒酒店業、教育衞生業仍是兩大就業新增主力,分別新增10.5萬人、7.4萬人。2022年下半年以來美國服務業就業持續超出預期,其背後起源自部分服務業,如休閒酒店業就業人數尚未恢復到疫情之前的水平。2022年之前,不但較為嚴重的新冠疫情抑制服務業恢復,而且美國政府發放的財政補貼對低薪的部分服務業就業擠出最大,使得部分服務業修復較慢。進入2022年之後,就業修復缺口的存在,以及全球新冠疫情的改善使得服務業在需求側獲得修復動能,從而就業持續超預期。

商品生產行業就業偏冷,指向美國商品供需缺口有擴大隱憂。2月商品生產僅新增2萬人,較上月大幅下滑,其中製造業從上月的新增1.3萬人轉為減少4000人,而且2月製造業時薪增速環比僅0%,遠低於疫情前水平,可能指向美國未來製造業生產有弱化風險,但目前製造業水平仍較為強勁,有待後續觀察。

2. 失業率小幅提升不必多慮,勞動參與率改善指向經濟韌性更強

失業率小幅上行不必多慮,勞動力供給持續改善緩解經濟衰退擔憂,2月美國失業率小幅上行0.2個百分點至3.6%,同時勞動參與率亦上行0.1個百分點至62.5%。1)失業率上行和非農就業強勁同時出現,可能反映失業率背後的居民調查波動較大,美國就業市場仍是極為緊張的。我們在前期報吿《美國就業結構背離與通脹“超預期下行”風險-全球宏觀週報 · 第 90 期》(2022.11.05)中已經就這一個問題進行了詳細分析,主要是由於非農(機構調查)及失業率(居民調查)口徑不同,兩者雖然長期趨勢相近,但失業率波動相比非農就業波動更大。2)勞動參與率改善緩解經濟衰退擔憂。美國勞動參與率恢復至今已經突破了2022年最高點,顯示美國勞動力供給端恢復亦有進展,而供給側改善則指向美國經濟韌性更強。但就如鮑威爾在去年11月30日演講所説,“過快退休”等因素使得勞動參與率供給恢復可能較為緩慢,從而美國勞動力市場何時重回均衡仍是取決於勞動力需求側的。3)2月美國居民平均時薪環比雖然是放緩至0.2%的,但同比較上月反彈至4.6%,在美國非農新增就業強勁,以及1月職位空缺下行慢於預期的情況下,預計美國“職位空缺——薪資增速——核心非居住/房租服務通脹”這一鏈條短期內可能難言大幅弱化。

3. 供需兩旺的就業市場,意味着美聯儲“更高、更快”加息可能性提升

自2023年2月以來,陸續公佈的超預期的1月經濟數據使得市場對美國未來貨幣操作更加趨緊的擔憂上升,鮑威爾在本週聽證會上確認了今年以來強勁的經濟數據,並表示美聯儲加息可能“更快、更高”,從本週公佈的最新一期褐皮書中,我們也仍然可以看到美國勞動力市場仍然健康、居民消費支出穩定、通脹壓力仍普遍存在的描述,凸顯美國通脹壓力不容小覷。疊加此次供需兩旺的美國就業數據,可能深化鮑威爾強化貨幣緊縮力度的決心。在3月FOMC會議之前,下週二還將公佈2月美國CPI數據,我們預計將對美聯儲後續加息步伐起到決定性影響,建議關注。

發達經濟跟蹤:德國1月零售銷售低於預期

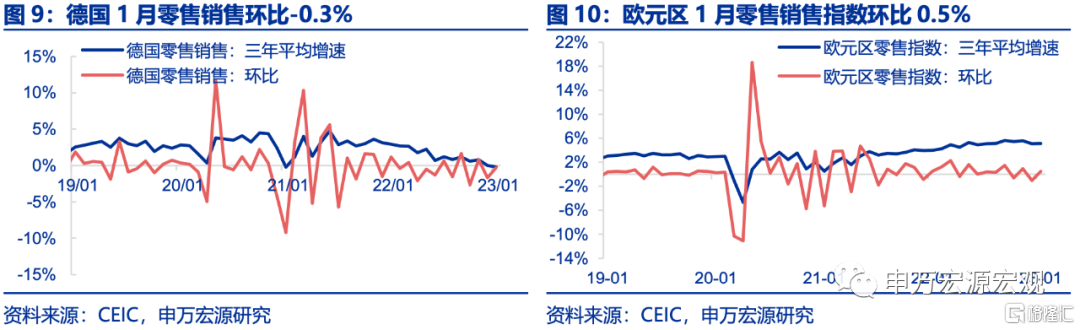

需求:德國1月零售銷售指數環比-0.3%,三年平均增速-0.2%,遠低於市場預期。歐元區1月零售銷售指數環比0.5%,三年平均增速5.1%,小幅低於市場預期。

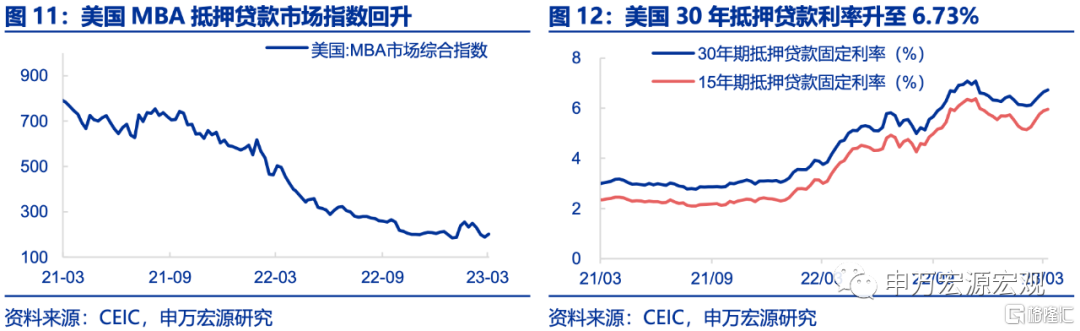

地產:本週美國MBA抵押貸款市場指數小幅回升。本週美國30年期抵押貸款利率上升8bp至6.73%,15年期抵押貸款利率上升6bp至5.95%。歐元區1月零售銷售指數環比0.5%,三年平均增速5.1%,小幅低於市場預期。

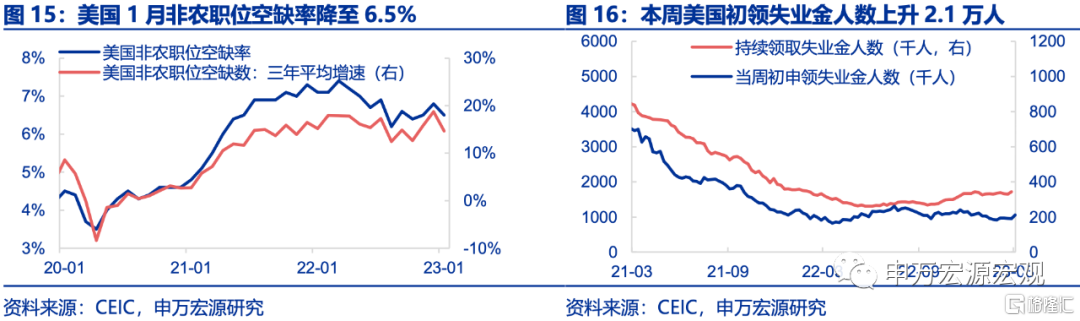

供給與就業:1月美國批發銷售環比轉正至1%,三年平均增速回升至11.1%,批發庫存環比-0.4%,自20年7月以來首次下滑,三年平均增速11.3%。1月德國工業生產指數大超預期,環比回正至3.5%,三年平均增速-1.4%。1月美國職位空缺率小幅降至6.5%,總體仍處高位。本週美國初領失業金人數上升2.1萬人。

油價和PPI:截至3月9日,布油周均價小幅升至84.3美元/桶。本週美國原油庫存下降169萬桶,自年初以來首次下滑,原油產量降至1220萬桶。

貨幣操作:本週美聯儲逆回購操作平均2.2萬億美元。本週市場預期美聯儲23年3月加息50bp概率極速上升(78.6%),反超加息25bp概率。

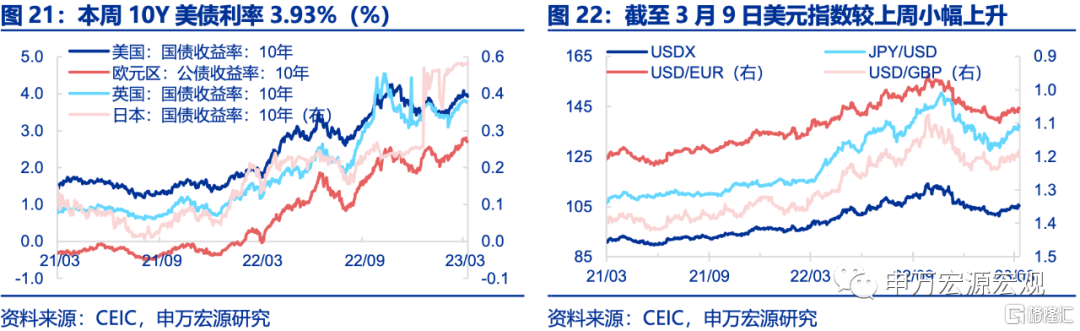

匯率利率黃金:截至3月9日,10Y美債利率降至3.93%附近,較上週小幅下滑。本週美元指數上升,截至3月9日美元指數回升至105.31。

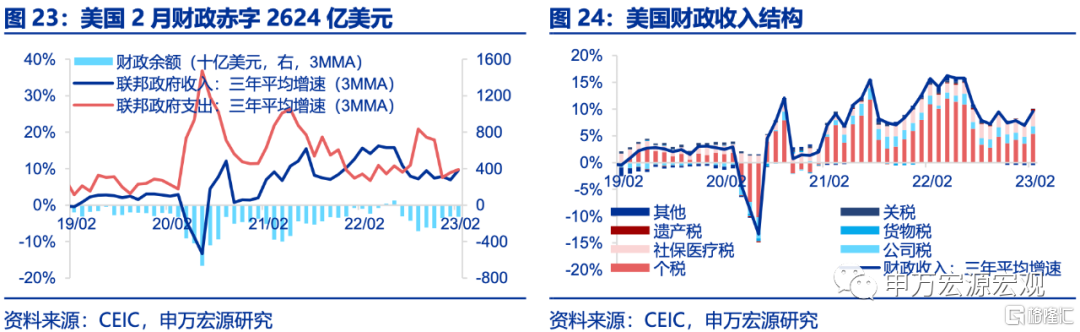

全球財政:美國2月財政收入三年平均增速11.7%,支出三年平均增速7.4%,當月財政赤字2624億美元。

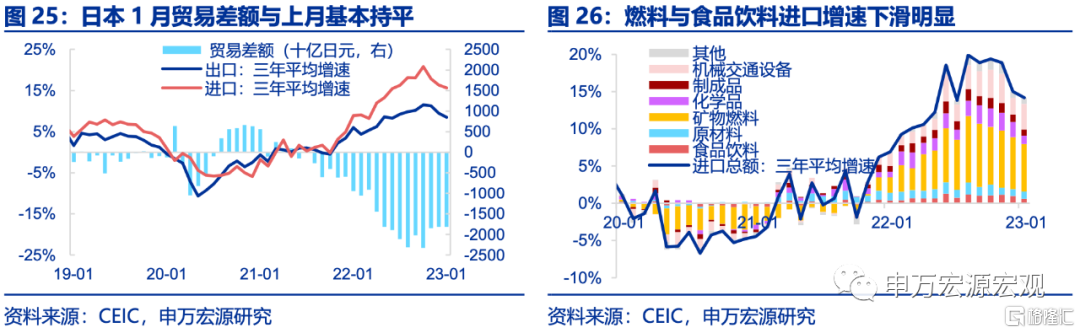

全球貿易:日本1月進口三年平均增速15.6%,出口三年平均增速8.5%,貿易逆差1.8萬億日元。礦物燃料與食品飲料進口增速下滑較明顯。

新興市場跟蹤:韓國22Q4實際GDP下滑

本週馬來西亞再次維持基準利率2.75%不變,以評估去年貨幣政策收緊的影響。

韓國22Q4實際GDP三年平均增速降至1.5%,主要受私人消費和淨出口所拖累。南非22Q4實際GDP環比-1.3%,三年平均增速接近0。固定資本形成與淨出口是主要拖累項。

墨西哥2月CPI環比0.6%,同比降低至7.6%。泰國2月CPI環比-0.1%,同比繼續回落至3.8%。

海外政策動向:拜登提出新財年財政預算案

注:內容節選自2023.03.11申萬宏源宏觀研究報吿:《超預期非農強化美聯儲“更高、更快”加息預期——全球宏觀週報·第103期》;證券分析師:王茂宇 王勝