歐洲運氣不錯,沒有經歷寒冬,沒有爆發天然氣危機,似乎順利度過了最黑暗的時刻。股票市場人氣高升,多國刷新歷史新高,一切似乎都那麼相安無事。

但歐洲潛在危機並沒有離我們遠去。

我們看一看歐洲債券市場,就知道多兇險了。2月28日,德國10年期國債收益率再次突破去年12月底高點,來到2.644%(2月初僅僅只有2%),創下2011年7月以來最高。2年期國債收益率為3.1%,創下2008年以來最高。意大利2年期國債收益率為3.654%,創下2012年7月以來新高。10年期為4.44%,逐步逼近去年新高位置。

還有,法國10年期國債收益率創2012年4月以來新高,英國10年期國債收益率升至去年10月24日來新高……

收益率的大幅攀升,意味着國債價格被慘烈拋售。這對於債務壓頂的歐洲而言,並不是什麼好事。

01

大拋售之謎

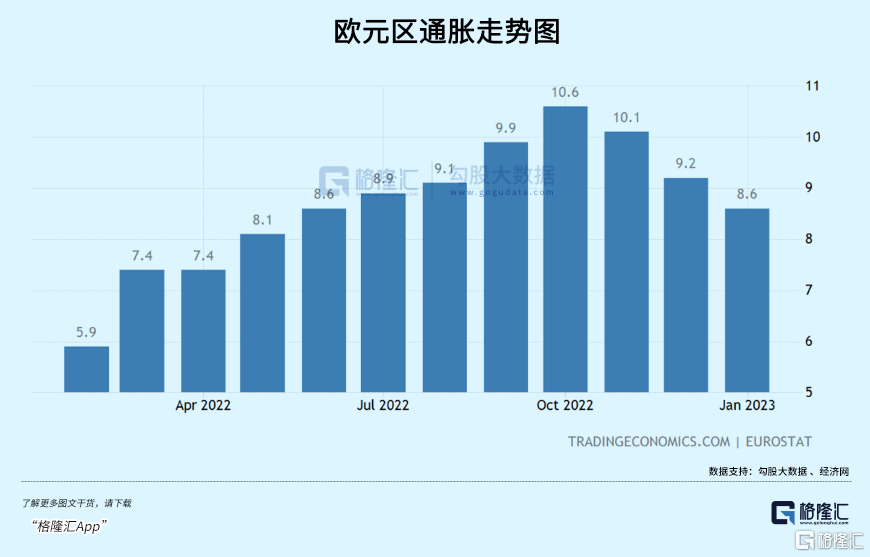

2月23日,歐洲統計局發佈數據,1月歐元區通脹為8.6%,高於初值的8.5%,低於前值得9.2%。歐盟通脹率為10%,低於12月的10.4%。其中,匈牙利26.2%、拉脱維亞21.4%與捷克19.1%最高。與12月相比,18個成員國的通脹率下降,9個成員國上升。對歐元區通脹率增長影響最大的是食品、酒類和煙草(+2.94%),其次是能源(+2.17%)、服務(+1.80%)和非能源工業品(+1.73%)。

這已經是歐元區連續第3個月通脹下行,但絕對值維持在8.5%以上,依舊太高,遠遠高於2%的通脹目標。

更為噩耗的是,歐洲高通脹似乎有苗頭不會如市場預期那樣順暢下滑。2月28日數據披露,2月份法國調和CPI同比初值上升7.2%,創下歷史新高,超過預期的7%。西班牙2月調和CPI同比初值上升6.1%,而市場預期則是較前值的5.9%有所下滑。這已經是西班牙通脹同比增速連續2個月上行了。

歐元區第二經濟體和第四大經濟體,通脹火熱超預期上行。這促使貨幣市場交易員首次充分消化歐洲央行將達到4%的終端利率預期,交易員押注歐洲央行將加息至有記錄以來的最高水平。如此一來,歐元區債券價格應聲暴跌。

其實,美國1月份多項通脹數據超預期,已經讓歐洲債券市場風聲鶴唳了。美1月核心PCE物價指數1月同比上升4.7%,預期4.3%,前值4.6%,其中消費者支出創2021年以來最大增幅。該數據直接逆轉了過去3個月連續下降的勢頭,讓全球金融市場押注美聯儲貨幣政策終端利率更高,且在高位停留更長時間。美債利率走高,也會帶動歐債走高。

當然,歐洲國債收益率攀升,與歐洲經濟相對韌性的表現也無不關係。

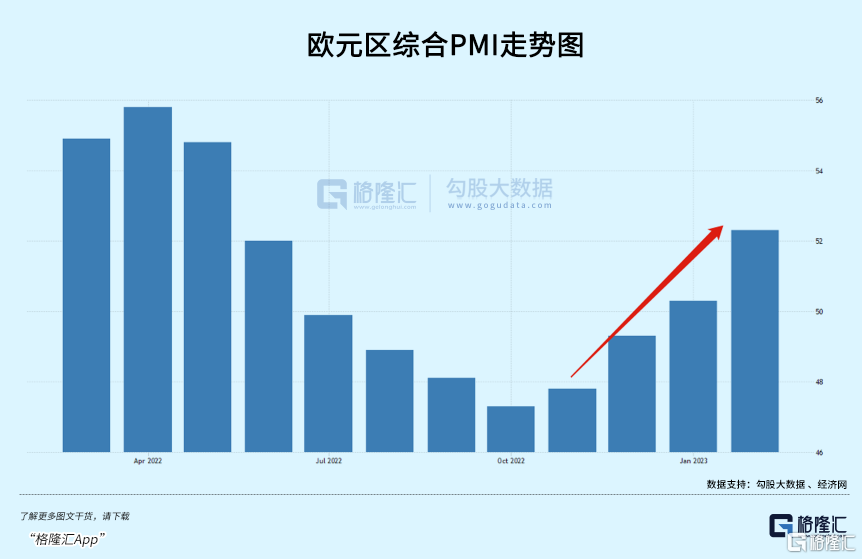

1月31日,歐盟統計局披露數據顯示,2022年全年歐元區GDP增長3.5%,歐盟增長3.6%。四季度歐元區GDP環比增長0.1%,同比增長1.9%。而此前在能源危機以及貨幣緊縮的雙重壓力下,市場普遍預期歐元區將遭遇衰退。而事實,歐洲經濟頗具一定韌性。

2月21日,標普全球披露數據,2月歐元區綜合PMI為52.3,前值50.3,連續4個月回升,並創下9個月最高值。其中,服務業PMI為53,前值50.8,創下8個月新高。

歐元區經濟前景有邊際改善,讓歐洲央行更有理由大幅加息。官員們也時不時出來放鷹,施壓市場。

2月21日,歐洲央行行長拉加德表示,歐洲央行很可能會在下個月開會時繼續實施加息50個基點的計劃。且表示,歐洲央行官員仍堅決要讓通脹回落到2%的目標,但加息到何種水平取決於未來的經濟數據表現。

此外,歐洲央行執委伊莎貝爾·施納貝爾警吿稱,緊縮政策對經濟產生影響的滯後時間高度不確定,因此,市場很可能低估了通脹持續的風險,並稱歐洲央行仍需要採取更有力的行動控制通脹,距離宣吿戰勝高通脹還相去甚遠。另外,芬蘭央行行長、德國央行行長紛紛也表達了歐元區需一步大幅加息。

合力之下,歐元區國債被集中大幅拋售。

02

歐債魅影

中國央行在2月24日披露Q4季度貨幣執行報吿中提到:

海外高通脹回落的幅度和速度存在不確定性。從上世紀 70 年代兩次石油危機導致的高通脹經驗看,通脹自高位回落是一個緩慢過程,時間均在 1 年以上,且很可能出現波折和反覆。當前,國際能源等大宗商品價格仍受地緣衝突擾動,全球供應鏈壓力總體有所緩解,但還面臨部分國家供應鏈近岸化、友岸化等保護主義措施的挑戰。

可見在央媽眼裏,海外通脹流暢持續回落可能過於樂觀了。尤其是俄烏戰爭存在衝突繼續升級的可能。近期,普京發表了國情諮文,稱在戰場上戰勝俄羅斯是不可能的。緊接着,拜登又突訪基輔,並宣佈持續援助烏克蘭,對俄羅斯針鋒相對。兩者對壘,春季攻勢有些蓄勢待發的意味。如果俄烏衝突朝着惡化方向去的話,歐洲通脹問題會更加棘手。一旦如此,歐洲國債收益率可能還會進一步走高。

利率持續攀升,對於歐洲積重難返的債務將會是重大威脅。

2021年,歐元區政府債務為11.7萬億歐元,而2008年略超6萬億歐元。債務規模越來越大,但GDP長年不增長,前者佔後者的比例越來越高。2008年為69.7%,2021年已經飆升至95.6%,高於歐債危機爆發時的水平。

當前,包括意大利在內的歐豬五國面臨的債務壓力要遠高於上一輪歐債危機的時候。

意大利從上一輪歐債危機中挺過來了,主要靠歐央行大規模QE印錢來購買其國債,讓債務得以延展。那之後,德國在實質性削減債務,而意大利瘋狂增加債務。按照《穩定與增長公約》,政府負債率不能超過60%,意大利一直高高在上、遙遙領先歐洲五國,疫情之前已經飆升到130%,是規定的2倍多。疫情之後,更是直接飆升至150%以上。

另外,葡萄牙、愛爾蘭、希臘、西班牙的2021年政府債務率分別為127%、56%、193%、118%,而2009年分別為75.6%、61.8%、109%、53.3%。歐豬5國裏面僅有經濟體量最小的愛爾蘭小幅削減了政府債務,而其他4國債務水平持續攀升,高的令人咋舌。

上一輪歐債危機,是從外圍經濟實力很弱、債務壓力大的希臘開始的,並逐步蔓延至西班牙、愛爾蘭、葡萄牙等國,並進一步威脅至核心經濟強國。而歐元區核心有德國這類經濟火車頭,有很強經濟韌性以及強大的信用背書,歐央行得以通過大規模QE印鈔緩解債務危機。

這一次不一樣。德國經濟受創程度相比不以製造業為根基的多數成員國要嚴重得多,未來可能無法再向過去那樣給歐元區外圍國家提供強勁的信用背書。

這一波,德國國債收益率飆升特別快,也將帶動外圍成員國一起攀升。要知道,歐元成立後,多個成員國債收益率收斂於德國長債利率。現在,反過來了。

隨着歐洲央行加息的進一步推進,歐債危機或許還會浮出水面。

03

尾聲

一場全球性的世紀大通脹,僅憑加息,且遙想着經濟軟着陸,甚至不着落就能實現控制,我想願望是美好的,現實可能會很骨幹。不管是美債,還是歐債,2年期與10年期倒掛問題越來越嚴重,創下上世紀70年代最大倒掛幅度。它並沒有引起人們足夠的重視。

2022年,我們見證了太多黑天鵝。

2023年想必也不會少。俄烏衝突會不會進一步大規模升級到大決戰,歐美通脹會不會粘性十足始終無法讓其很快壓回2%,歐美經濟會不會爆發經濟衰退,歐債危機會不會再次上演,歐美債券市場會不會爆發流動性危機,日本會不會放棄YCC大幅加息等等。今年超預期之外的事隨時都有可能發生。

當前,世界百年未有之大變局加速演進,世界進入新的動盪變革期。誰會是這場全球變局的贏家,誰又會是大輸家?

俄烏還未乾完,美元磨刀霍霍。且走且看。