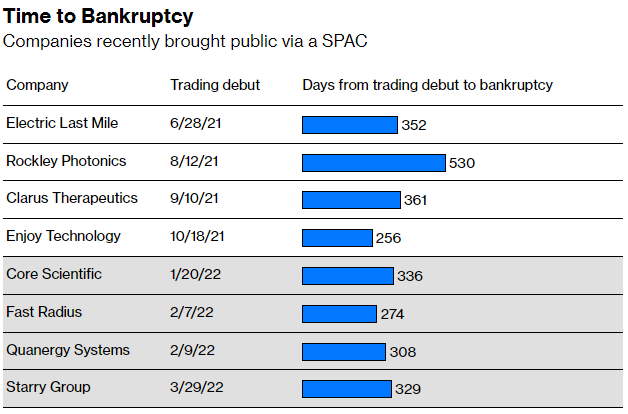

激光傳感器製造商Quanergy Systems(QNGYQ.US)、3D打印公司Fast Radius(FSRDQ.US)從上市到申請破產,分別只用了10個月與9個月的時間。而在線零售初創公司Enjoy Technology在申請破產保護前只存活了8個半月。

這些公司的共同之處在於他們進入市場的方式。它們沒有通過傳統的首次公開發行(IPO)出售股票,而是通過與一家特殊目的收購公司(SPAC)合併上市。SPAC是一種公開交易的殼公司,除了尋求與另一家公司合併外,沒有其他業務,許多企業通過穿上SPAC的“衣服”而上市。

這種交易是疫情時期華爾街的一種時尚,但現在越來越多以這種方式上市的企業都破產了,這凸顯出SPAC規則的投機性有多強。

2月20日,互聯網服務提供商Starry Group Holdings(STRYQ.US)成爲最新一家債權人尋求保護的公司,自2022年6月以來,破產的SPAC合併後企業的數量至少達到了8家。這一趨勢可能纔剛剛開始。媒體彙編的數據顯示,近100家以這種方式上市的公司手頭沒有足夠的資金來維持明年達到像目前的支出水平。目前有73家公司的股價低於每股1美元,有可能從紐交所和納斯達克等主要交易所退市。由於大多數SPAC在合併前的基準股價爲10美元,因此低於1美元的股價也意味着,因預期交易而買入空殼公司並一直持有的投資者至少損失了90%。

專注於債務的投資公司Arena Investors LP的聯合創始人Dan Zwirn表示:“價值破壞是驚人的。”在Zwirn看來,陷入困境的SPAC通常是兩種類型之一:完全投機的企業或被嚴重高估的合理企業。他表示,前者將破產或被悄悄關閉,而後者可以低價出售。根據媒體彙編的數據,迄今爲止,至少有12家與SPAC合併的公司同意以低於上市時的價格被收購。

儘管SPAC已經存在了幾十年,但它們在2020-2021年的交易熱潮中起飛。這些公司有時被稱爲空白支票公司,它們沒有任何業務,只是通過上市籌集資金,並在特定的時間內收購另一家公司。人們普遍認爲,SPAC是一種更快、更簡單的方式,可以讓尖端公司上市,避開傳統IPO面臨的一些法律和監管障礙。不過,美國證券交易委員會(SEC)目前正在考慮對SPAC制定更嚴格的規定。

SPAC股東可以通過SPAC賺大錢,因爲如果他們能達成交易,他們就能獲得新上市公司的大量股票。與此同時,早期投資者(通常是對衝基金和其他機構)在一段時間內獲得了不錯的安全回報。這是因爲在合併前,每股10美元的SPAC股票可以贖回,利息通常在1.5%左右。還有一個甜頭:“權證”賦予持有者在發展順利時以低價購買更多股票的權利。

但對衝基金偏愛低風險交易並不是吸引散戶投資者購買空頭支票公司的原因。首先,被收購的公司通常對收入和利潤增長做出高度樂觀的預測,散戶投資者或因此被吸引。其次,爲了儘早參與一些熱門的“風口”,散戶交易員會在預期的合併前或合併後初期買進SPAC的股票——有時出價遠高於10美元;例如,SPAC通常與一些虧損的電動汽車初創公司、早期藥物開發公司以及其他一系列承諾改變世界的公司合併。

有時,如果散戶投資者選得對,它就會奏效:一家名爲Diamond Eagle Acquisition 的SPAC在2020年初與在線體育博彩公司DraftKings(DKNG.US)合併之前,股價曾突破17美元。隨後,合併後的公司更名爲DraftKings,在第二年飆升至74美元的峯值。(目前股價約爲19美元。)

隨着炒作的升溫,越來越多的資金涌入。著名的基金經理、前政治家和名人排隊啓動新的空白支票工具。在2020年和2021年期間,超過850家SPAC籌集了大約2450億美元用於尋找交易。由於新目標公司的質量很快就下降了,SPAC出資人只能選擇更具投機性的收購,或者根本難以找到有價值的交易。然後加息和2022年的熊市也給該領域帶來了打擊。如今,絕大多數因SPAC收購而成立的上市公司(在華爾街有時被稱爲“去SPAC”)的股價遠低於10美元大關,而且還需要數年時間才能實現盈利。

佐治亞大學法學教授Usha Rodrigues是SPAC領域的頂尖學術專家之一,他表示:“去SPAC化公司的很多問題在於,它們都是相對早期的資本密集型公司,總體而言風險更高。準備好上市的有活力的私營企業遠沒有那麼多。”

許多公司都受到了贖回潮的影響。當SPAC的投資者不喜歡即將到來的合併,或者只是希望收回自己的資金時,他們可以在交易完成之前贖回自己的股票。媒體彙編的數據顯示,過去一年,SPAC平均有超過80%的股票套現。相比之下,2021年初的比率爲個位數。這些贖回意味着企業從IPO中籌集到的現金減少了。

以Starry Group爲例,該公司去年3月與FirstMark Horizon Acquisition合併時希望籌集至多4.5億美元,前提是SPAC的投資者都沒有收回投資。但FirstMark的股東在批準合併時,選擇將他們所持SPAC股份的90%以上套現。法庭文件顯示,儘管其他投資者也投入了資金,但這些贖回將星空集團的新資金減少到略高於1.55億美元。該公司上市約11個月,現在計劃將自己出售,以擺脫破產,或通過發行新股以償還債權人。

Rainmaker證券有限責任公司聯合創始人Greg Martin在談到SPAC時表示:“這只是一個警世故事。當一件事好得令人難以置信時,便值得懷疑。當你看到其中一些公司從SPAC出資人那裏得到的估值時,很明顯,這是不可持續的。”