本文來自格隆匯專欄:宏觀芝道 ;作者:周君芝

要點

四季度貨政執行報吿側重年度回顧,論述內容相對豐富。然而2022年四季度報吿表述卻出奇“平淡”。

市場解讀央行貨幣政策執行報吿,主要關注兩點,一是通過措辭上的細微變化來敏鋭捕捉央行意圖;二是通過央行設置的專欄,觀察央行關切的宏觀變量是什麼。

今年四季度貨政執行報吿措辭嚴謹平和,幾乎沒有給出個性化表達;專欄設置也更多回顧過去一年已經發生的央行操作,例如2022年年初就明確的央行上繳利潤等,而對當下市場關切的問題,未來貨幣政策是何取向,央行並未給出足量信息迴應。

事實上,四季度貨政執行報吿只是看似平淡。當我們付出足夠耐心,依然可以解讀出不少信息量。我們在此次貨政執行報吿中解讀出四點重要信息。

第一,去年底至今年初極度寬鬆的資金面或已終結。

第二,央行對通脹關注度一般。我們認為與其跟蹤通脹從而判斷貨幣政策鬆緊,還不如關注房價變動情況。

第三,2023年或有的貨幣操作組合是偏松的信用加上趨於收緊的金融貨幣。

第四,政府(尤其中央政府)加槓桿情況下,貨幣調控的方式和節奏必將受到財政影響。這或許也是未來一段時間央行貨幣調控的模式特徵。

未來的總量貨幣基調是何取向?最寬鬆時期應該已經過去了

雖然這次貨政執行報吿提到總量貨幣基調時,採用的措辭依然是“跨週期調節”、“兼顧短期和長期”、“堅決不搞大水漫灌”、“保持流動性合理充裕”等。這些措辭在以往貨政執行報吿中都有出現,展示央行一貫的貨幣政策思路:相機決策。

去年底至今年1月,資金面極為寬鬆,只因當時疫情達峯,經濟短暫承壓,而又恰逢理財贖回,債市波動。應對這樣的經濟和金融基本面,央行投放足量流動性維持資金面低利率並且低波動,這是少見的資金面甜蜜期,也是流動性極寬鬆時期。

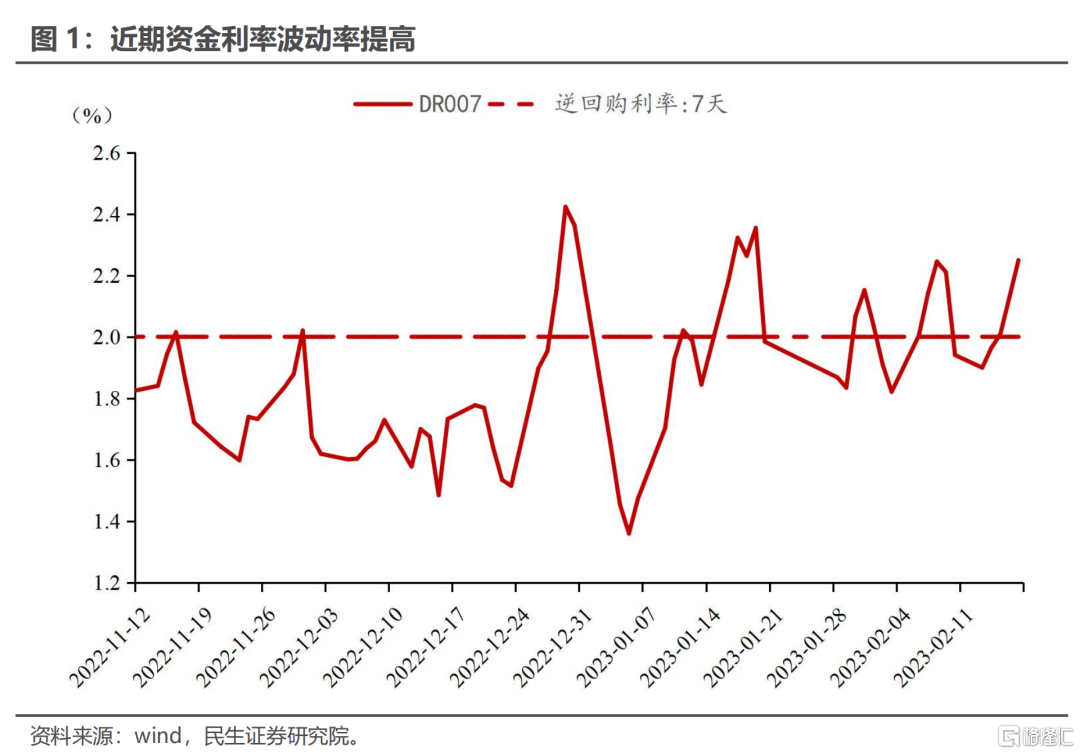

開春之後開復工開始推進,地產交易熱度初現,實體基本面企穩有待進一步數據確認。資金面從低利率低波動走出來,第一階段是加大波動率,第二階段才是系統性抬高利率中樞。我們判斷春節之後資金面進入了第一階段,即資金面波動率抬升。

未來資金面利率中樞是否會確定性抬升,關鍵在於實體,其中最核心的觀察指標是房價。房價企穩回升,則貨幣進一步收緊;反之貨幣易松難緊。

不論如何,疫情達峯已過,金融波動收斂,資金面最寬鬆時期或已過去。

央行到底怎麼看通脹?與其關注通脹還不如關注房價

自疫情推漲海外通脹以來,中國央行貨政執行報吿多次提到通脹。上一期貨政執行報吿(2022年三季度)中,央行還頗為關切提及“高度重視未來通脹升温的潛在可能性”。當時還一度引發市場對央行貨幣政策轉向擔憂。

這一次四季度貨政執行報吿中,央行對通脹問題還是給予一定關注,“密切關注通脹走勢變化”。相較之前,這次貨政執行報吿更強調通脹壓力有限,“短期看通脹壓力總體可控”,“PPI 漲幅預計將總體維持低位”。

歷史上真正影響中國貨幣政策由松轉緊,誘發因素往往來自金融層面,或多或少與房價有關。因為地產是內需重要的驅動力,每當房價快速上漲之時,通脹抬升勢頭明顯。

反之,因為局部供給不足導致通脹表觀讀數較高,但實際的總量需求表現一般,這時央行絕不因為通脹表觀讀數走高而收緊貨幣,經典時期有如2019年。

央行之所以關注通脹,本意將通脹視作有效指標,能夠靈敏反應總需求走向。展望2023年,國內總需求修復斜率,地產是關鍵的決定因素。

由此結論比較清晰,判斷未來貨幣政策是松是緊,與其關注通脹,不如關注房價。

2023年將迎來怎樣的貨幣調控組合?可能信用偏寬然而流動性趨緊

四季度貨政執行報吿設置四個專欄,專欄1探討“央行上繳結存利潤”,專欄4探討“居民消費修復”,專欄2和專欄3分別探討“穩住宏觀經濟大盤”和“守住系統性風險”。

其中專欄1和專欄4分別探討2022年和2023年應景話題,專欄2和專欄3選題尋常。也正是在這一尋常到略顯平淡的選題中,我們能夠清晰獲知央行貨幣操作的兩個重要考量維度——促增長同時也要防風險。

促增長意味着信用口徑不能太過收緊,防風險意味着金融貨幣流動性不能無序寬鬆。

2022年以來貨政執行報吿多次提到金融支持實體,本次報吿亦不例外。本次貨政執行報吿明確提及,“信貸支持實體經濟力度加大”,“加大金融支持實體經濟特別是重點領域和薄弱環節的力度”,“為實體經濟提供更有力支持”、

我們由此判斷,2023年貨幣政策重心在於信用擴張,相較2022年的邊際變化在於資金面收緊。這是因為防風險訴求下,資金面邊際收緊可有效抑制金融槓桿無限擴張。

未來中國央行貨幣調控的趨勢在哪裏?

2022年是毫無懸念的財政擴張大年。加總預算內和預算外兩個口徑,2022年財政擴張力度僅次於09年四萬億時期。為配合歷史罕見的財政擴張,2022年貨幣同步大力寬鬆。

2022年下半年以來,財政擴張更多依賴政策性銀行工具以及商業銀行信貸,這種情況下,央行配合寬鬆的方式也出現變化。央行不僅採用總量降準打開銀行擴表空間,還創設並推進多項結構性工具。

正如本次四季度貨政執行報吿提到,“2022 年 11 月、2023 年 1 月,人民銀行先後推 出普惠小微貸款階段性減息政策與收費公路貸款支持工具”;“設立保交樓貸款支持計劃,支持金融機構向已售逾期難交付住宅 項目發放保交樓貸款”;“指導政策性、開發性銀行投放政策性開發性金融工具”。

展望未來,財政加槓桿,尤其是中央財政加槓桿情況下,央行必然予以貨幣配合。只不過配合方式從傳統的“政府債券發行-流動性投放”轉為更加靈活的“政策信用支持-央行結構性工具配合”。

故而觀察未來央行貨幣操作細節,需要密切關注財政行為。資金面波動、是否降準,央行將創設哪些結構性工具,可能答案都可歸於財政。

風險提示

央行淨投放超預期,財政支出不及預期,理財贖回超預期。