2月9日,上海阿萊德實業股份有限公司(以下簡稱“阿萊德”)在創業板上市,保薦人為興業證券,發行價格24.8元/股,發行市盈率為35.44倍。截止到發稿時間,其大漲超44%,最新市值約36億元。

阿萊德是一家高分子材料通信設備零部件供應商。根據招股書,本次發行前,公司實際控制人張耀華直接和間接合計持有公司38%的股份,與其一致行動人合計持有公司73.60%的表決權,並在本次發行完成後仍為公司的實際控制人。

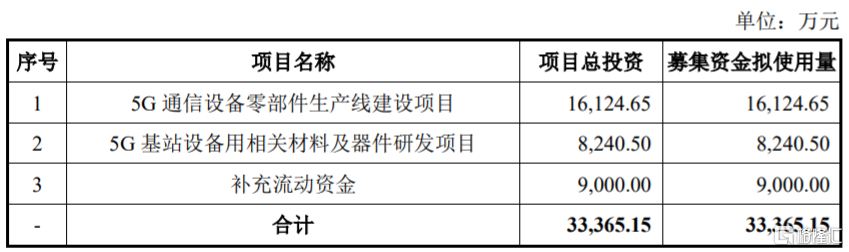

本次IPO所募集的資金主要用於5G通信設備零部件生產線建設項目、5G基站設備用相關材料及器件研發項目、補充流動資金。

募資使用情況,圖片來源:招股書

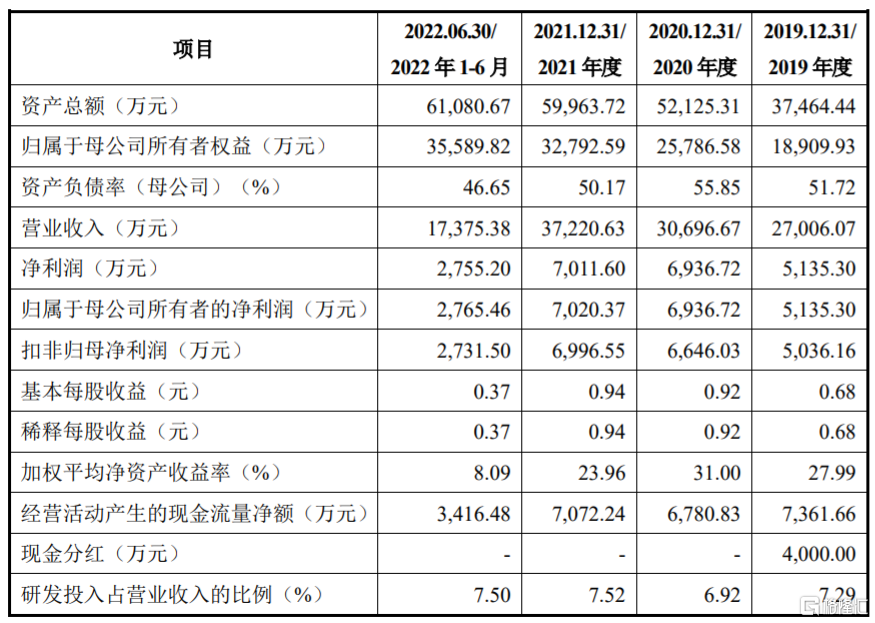

報吿期內,阿萊德實現營收約2.7億元、3.07億元、3.72億元、1.74億元 ,淨利潤分別為5135.3萬元、6936.72萬元、7011.6萬元、2755.2萬元。

公司預計2022年度的營業收入為3.85億元至4.05億元,同比增長3.44%至8.81%;預計淨利潤為7100萬元至7500萬元,同比增長1.26%至6.97%。

基本面情況,圖片來源:招股書

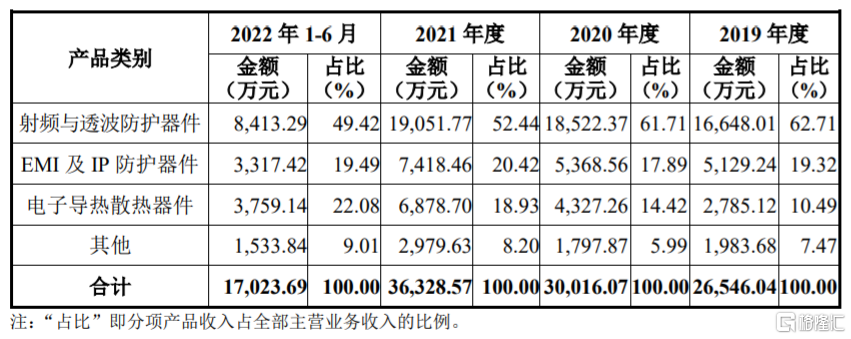

按照功能劃分,公司主要產品包括射頻與透波防護器件、EMI及IP防護器件和電子導熱散熱器件。報吿期內,公司的射頻與透波防護器件產品佔主營業務收入的比例較高,但佔比呈下滑趨勢。

公司主營業務收入情況,招股書

報吿期內,阿萊德的主營業務毛利率分別為41.40%、45.47%、40.15%和37.06%,總體上呈現一定的下降趨勢。

報吿期各期,公司直接材料成本佔主營業務成本的比例均超70%,從2020下半年開始,受疫情、全球貨幣政策等影響,公司採購的部分主要原材料價格持續上漲,一定程度上影響公司的盈利。

由於公司下游通信設備市場的絕大部分份額由華為、愛立信、諾基亞、中興和三星佔據,因此公司天然面對客户集中度較高的情況。按終端口徑計算,報吿期內,公司80%左右的主營業務收入來自於愛立信和諾基亞,客户集中度較高,其中來自愛立信的主營業務收入佔比在48%以上,業績較為依賴愛立信。

近年來,由於消費者需求的升級,無線網絡數據流量迅速上升。為保障網絡通信質量,通信運營商投入不斷增加,在行業競爭日趨激烈的背景下,其收入變化不大而成本壓力較大。為了降低成本,相關主設備廠商則進一步向上游轉移成本壓力,比如公司主要客户愛立信、諾基亞均會在與公司的定期談判中要求公司逐年降低老產品的價格。如果下游客户進一步壓價,可能會影響公司的毛利率和經營業績。