美東時間週四,美股三大指數震盪收漲,延續近期漲勢。截至收盤,道指漲0.64%,報34189.97點;納指漲0.64%,報11001.10點;標普500指數漲0.34%,報3983.17點。通脹顯示出緩解跡象,這可能使美聯儲有理由繼續放慢加息步伐,以防止經濟進一步下滑。

熱門中概股漲跌不一,蔚來、滿幫漲超2%,理想汽車、網易、小鵬汽車漲超1%,騰訊音樂、拼多多、京東小幅上漲。愛奇藝、富途控股跌超2%,微博、阿里巴巴、百度跌超1%,嗶哩嗶哩、唯品會小幅下跌。

大型科技股多數上漲,Meta漲近3%,微軟漲超1%,亞馬遜、奈飛小幅上漲;蘋果、谷歌A小幅下跌。

其他個股方面,3B家居繼續狂飆突進,收漲逾50%,本週四個交易日累計漲幅約300%,觸及去年11月初以來的最高水平,此前該公司的破產警吿重新點燃了投資者對這家零售商的興趣。3B家居的暴漲也帶動了一眾MEME股,Carvana漲逾46%,遊戲驛站漲8%。

歐股收盤全線上漲,德國DAX指數漲0.74%報15058.3點,法國CAC40指數漲0.74%報6975.68點,英國富時100指數漲0.89%報7794.04點。

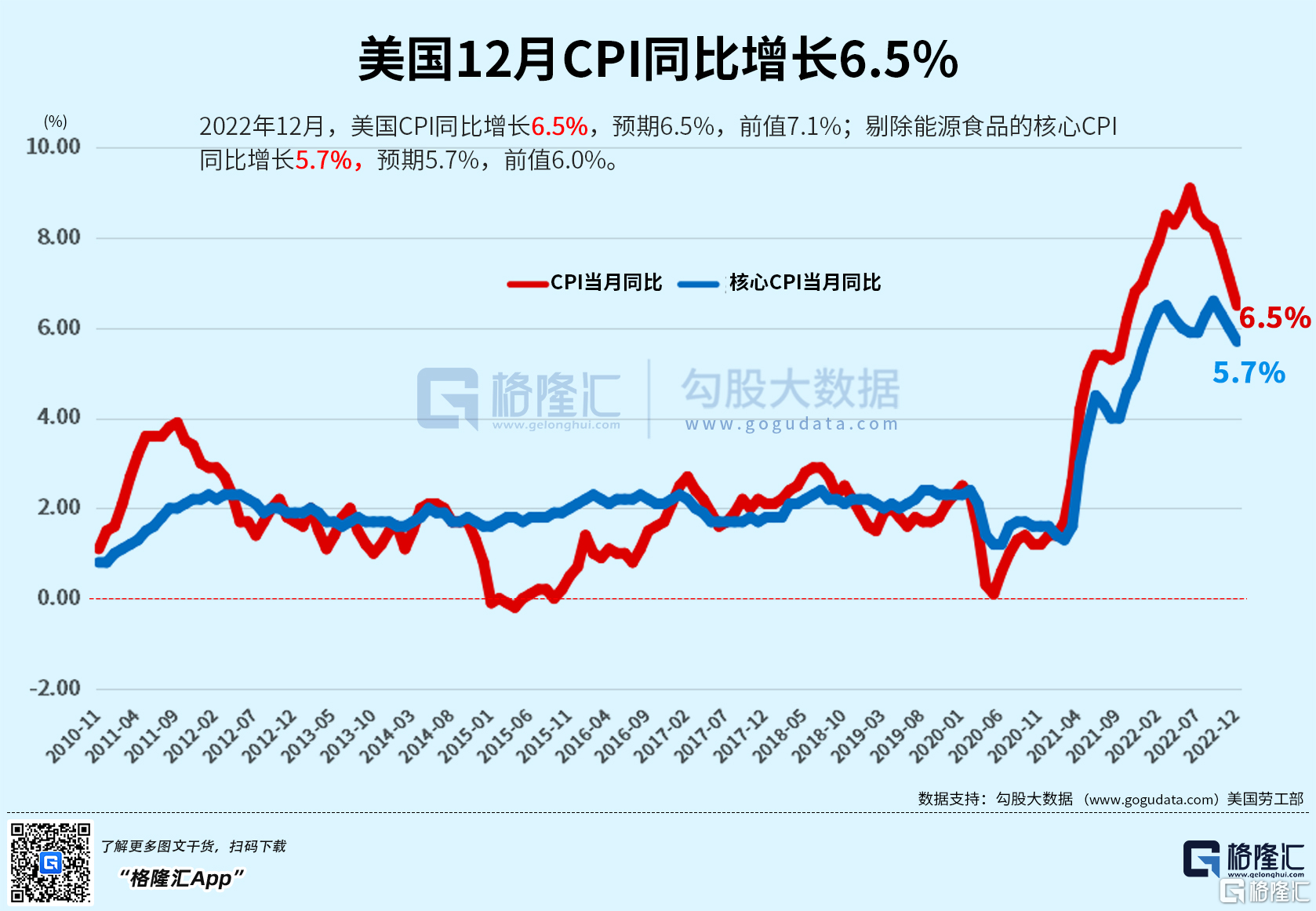

美國12月CPI同比漲6.5%,環比三年來首次轉負

北京時間週四晚21點30分,美國勞工部披露備受關注的12月CPI數據。其中名義通脹率6.5%(預期值6.5%),系2021年12月後首度跌破7%關口;被全球市場緊盯的環比增速為-0.1%(預期-0.1%),也是自2020年春天后首度出現環比下降的情況。

從具體分項來看,美國12月的通脹數據基本符合外界的觀感。引發名義CPI環比下降的主要原因是能源價格環比走弱4.5%,食品價格的環比增速也放緩至0.3%;而扣除食品、能源的核心通脹方面,環比增速0.3%(同比5.7%)也符合預期,新車和二手車的價格繼續回落。

12月份的CPI表現,再加上前幾個月的數據低於預期,表明有更加一致的跡象顯示通脹正在放緩,或許會為美聯儲在2月1日結束的下次會議上將加息幅度下調至25基點鋪平道路。話雖如此,美聯儲控制通脹的工作還遠未結束。(更多點擊閲讀)

美聯儲大鷹派稱希望儘快加息到5%以上

按照放緩加息的邏輯,如果要實現加到美聯儲此前預期的“略超5%”,意味着2月、3月和5月利率決議都要加息25個基點,才能達到5%-5.25%區間。對此美聯儲布拉德有着不同的看法。

布拉德表示,去年美聯儲採取的“前置加息”戰略很好地控制了通脹預期,今年應當延續下去。美聯儲需要避免重蹈上世紀70年代的覆轍,所以得把利率維持在足夠高的位置確保通脹下行。

布拉德進一步表示,即使在今天的CPI數據公佈之後,通脹仍然極高,通脹仍遠高於美聯儲的目標,但正在放緩。美聯儲的政策將通脹預期保持在可控範圍內。未來通脹將降至2%;美聯儲12月點陣圖顯示,2023年利率將超過5%,傾向於儘快將利率提高到5%以上。

作為本輪加息過程中異軍突起的“鷹王”,布拉德在上週的講話中出人意料得“鴿”,不僅指着美聯儲委員們的平均終值利率預期(5.1%)説足以限制經濟,還預期2023年是反通脹的一年。

美國國會或不得不在今夏解決債務限額問題以避免違約

聯邦政府正朝着31.4萬億美元的債務上限衝刺,這一上限可能在幾周內達到,為國會在債務和支出問題上的夏季攤牌做了鋪墊。

近年來,隨着聯邦支出達到歷史最高水平,國家債務不斷膨脹。超過6萬億美元的大流行病救濟金附加在政府的典型年度支出上——目前約1.7萬億美元用於可自由支配項目,約4.2萬億美元用於醫療保險、社會保障和償還國債的強制性支出。

在過去20年中,國債從喬治·W·布什上任時的約10萬億美元上升到巴拉克·奧巴馬上台時的約14萬億美元,到特朗普開始任期時的24萬億美元,以及拜登執政初期的30萬億美元。