國盛證券表示,2023年港股配置價值凸顯,看好科技互聯網、智能車及零部件、消費等板塊的投資機會。

經歷了2022年的低谷,2023年,港股市場將走向何方?

展望後市,國盛證券夏君團隊認爲,港股估值修復來自兩大驅動力:

流動性改善:主要得益於 i)美聯儲加息放緩,ii)中美審計監管合作持續推進、中概股退市風險降低;

基本面修復:主要得益於 i)疫後國內經濟復甦,ii)經濟政策大力支持細分賽道。

因此,國盛證券表示,2023年港股配置價值凸顯,堅定看好科技互聯網、智能車及零部件、消費等板塊的投資機會,並且對這三大賽道提出七點猜想:

猜想1:網絡廣告迎來更大彈性。隨着經濟復甦的預期開始兌現,商家對營銷投放ROI的預期開始好轉。從過往數據看,網絡廣告彈性大於電商。

猜想2:泛電商的競爭來自抖快、也來自微信。一定程度上,平臺的電商體量決定了其廣告收入的上限。對電商賽道的佈局,將使得微信的廣告、支付等變現空間大大提高,因此是騰訊的戰略必選項。

猜想3:從電商到本地生活,信息流的下一站是貨架。受限於電商加載率、購買轉化率,短視頻信息流形態的交易額增長空間有限。抖音快手等不論在電商、或本地生活方面,均會向貨架形態延伸。

猜想4:混動車型扛旗,2023年新能源車滲透率達40%。我們預計2023年新能源車整體銷量約爲880萬臺。其中,混動車型銷量增速將達近70%,銷量超260萬臺,爲新能源車增長核心驅動。

猜想5:從海選賽進入淘汰賽,車企盈利難度升級。受行業競爭加劇、補貼退坡及電池原材料價格高企影響,2023年各車企淨利潤將承壓,考驗其成本管控能力,尤其是尚未盈利的新勢力車企的現金流水平。

猜想6:智能座艙的春天率先到來。需求端,智能座艙成爲消費者購車關鍵要素。供給端,智能座艙較智能駕駛的技術成熟度更高、量產門檻更低,有望成爲智能化先行者。

猜想7:餐飲龍頭有望率先恢復,啤酒飲料收入盈利雙回暖。基於穩中有增的門店基數及持續優化的單店模型,我們認爲在消費復甦後,餐飲賽道中連鎖龍頭將率先恢復。同時,啤酒飲料板塊有望迎來收入盈利雙回暖。

流動性改善,基本面修復

國盛證券指出,當前港股估值仍然偏低,具有較大修復空間:

橫向來看,截至 2022 年 12 月 23 日,恆生指數混合遠期 12 個月 P/E 爲 9.5 倍,相較 A 股及美股仍處於相對低位;縱向來看,恆生指數混合遠期 12 個月 P/E 仍低於自 2013 年十年以來的平均值 10.8 倍,估值修復仍有一定空間。

如上文所述,分析師認爲,2023港股估值修復主要來自流動性改善和基本面修復:

流動性改善:美聯儲加息幅度放緩背景下,2023年港股有望回暖。2022年3月以來,美聯儲連續7次加息,累計加息幅度425bps,聯邦基金利率上調至4.25%-4.5%,達到2008年金融危機以來的最高值。與此同時,港股市場、美股市場大幅下跌。12月議息會議中,美聯儲加息50bps,相較之前連續4次加息75bps降速。展望2023年,美聯儲加息步伐有望進一步放緩。

同時,中美審計監管合作持續推進,中概股退市風險降低,也利好港股相關板塊估值修復:

12月16日,中國證監會就中美審計監管合作進展情況答記者問時表示:合作協議簽署以來,雙方監管機構嚴格執行各自法律法規和協議的有關約定,合作開展了一系列卓有成效的檢查和調查活動,各項工作進展順利;實踐證明只要雙方秉持相互尊重、專業務實的合作精神,一定能夠找到一條符合各自法律和監管要求的可行合作路徑。我們認爲,這意味着中概股退市風險進一步降低,利好港股互聯網等相關板塊的估值修復。

另一方面,在疫情不斷好轉、防疫政策不斷優化背景下,國內經濟有望逐步復甦:

根據IMF預測,2023年中國經濟體GDP預期增速高於歐美經濟體:IMF10月報告預測2023年中國GDP增速爲4.4%,高於美國、歐元區的1.0%、0.5%。

此外,在政策對相關賽道的支持下,國盛證券看好科技、平臺經濟、新能源車、消費等板塊的投資機會:

猜想1:互聯網廣告,迎來更大彈性

2022年,受到疫情及宏觀經濟因素影響,國內企業廣告投放需求顯著放緩。各個上市公司財報顯示,阿裏、騰訊、百度等頭部互聯網平臺的廣告收入出現明顯下滑。

展望2023年,國盛證券認爲,隨着經濟回暖,網絡廣告的復甦有望迎來比社零消費和電商增速更高的反彈力度。

我們的判斷是基於:

1)從商家意願來看:隨着經濟復甦的預期開始兌現,商家對營銷投放ROI的預期開始好轉。相較於消費者端的消費復甦尚受限於其購買力修復,商家端或出於爭奪市場而進行更大幅度的投放。

2)從過往經驗結果來看:廣告及網絡廣告的增速波幅通常大於電商。因此展望2023年,我們預期隨着經濟逐漸回暖,網絡廣告或迎來更強的增長機會。

猜想2:泛電商:競爭來自抖快、也來自微信

國盛證券指出,對於互聯網巨頭而言,其平臺上的電商體量決定了其廣告收入的上限:

1)賽道角度:電商廣告近年一直是網絡廣告最大來源,且佔比還在不斷提升。根據Questmobile公開報告預測,2022年電商廣告或佔網絡廣告賽道超48%的份額。

2)公司角度:越來越多的互聯網企業,通過其平臺內商家投放的電商廣告(內循環廣告)來提升其廣告收入。以快手爲例,在外循環廣告受外部環境影響而增長放緩的同時,其內循環電商廣告持續增長、根據我們測算目前已貢獻其40%的廣告比重。

基於此,越來越多的巨頭將泛電商體系的打造作爲提升廣告收入的核心途徑。

展望2023年及以後,國盛證券認爲電商行業的競爭將更加白熱化:

除了抖音快手,微信也將通過視頻號生態持續拓展電商佈局。進而,微信或在此基礎上加強電商廣告變現,從而進一步提升其廣告增長。近期,我們看到,騰訊多次在財報會議等公開場合表達了對視頻號廣告的期許。我們也看到,視頻號正在逐步完善其電商的工具和體系。視頻號電商的佈局將幫助視頻號廣告獲得進一步增長動力。

猜想3:短視頻:從電商到本地生活,信息流的下一站是貨架

國盛證券指出,由於信息流承載的電商天花板有限,爲了獲得更多增長,短視頻平臺佈局貨架電商是必然選擇:

在抖音快手等短視頻平臺在直播電商領域獲得快速增長的同時,信息流所能承載的電商天花板有限:

1)信息流中電商內容的加載率有限。2)用戶接收到電商內容後的購買轉化率有限。

我們測算,短視頻信息流形式的電商規模的中期規模約在6萬億左右,屆時約佔整體電商賽道的30-40%比重。

而在達到該規模後,受限於信息流的電商加載率、以及短視頻用戶的購買轉化率,我們認爲短視頻信息流形態的電商增長空間有限。基於此,爲了獲得更多潛在增長,抖音快手等巨頭佈局貨架電商是必然選擇。

當前,我們已經看到:

1)抖音:已經推出了較爲完備的貨架電商形態。在頁面核心位置給予了「超值購」「直播精選」「品牌館」等露出。在搜索框輸入關鍵詞後,跳出的搜索結果按照貨品、店鋪兩種類別來呈現。我們預計,後續搜索廣告也有望成爲貨架電商的重要廣告來源。

2)快手:已經在進行貨架電商形態的測試。在「探索-商城」的頁面,核心位置爲「大牌大補」、「限時秒殺」、「品牌特賣」等設置了露出。在搜索框輸入關鍵詞後,跳出的搜索結果可按照銷量、價格等不同指標來進行排序。同樣,我們認爲後續搜索廣告也有望成爲快手貨架電商的重要廣告來源。

此外,國盛證券還認爲,抖音快手等短視頻平臺向貨架形態的擴張將不僅限於電商領域,對本地生活領域也是一樣:

1) 短視頻信息流中的本地生活內容,其加載率、轉化率有限。

2) 貨架形態的本地生活產品,面對更精準的用戶需求,其爲商家帶來的復購率、覈銷率都更高,從而商家進行留存和營銷的動力更強。

因此我們判斷,在完成了用戶習慣培養和商家積累後,抖快的本地生活產品也將在短視 頻信息流形態之外拓展貨架形態。

猜想4:混動車型扛旗,2023年新能源車滲透率達40%

展望2023年,國盛證券認爲,短期補貼退出或將擾動季度銷量,但在長期豐富車型以及需求端趨勢促進下,新能源車滲透率仍將穩定提升。

預計2023年新能源車整體銷量同比增長35%、新能源滲透率達40%。隨着購置稅補貼等多項促消費政策逐步退出,據乘聯會預測,2023年國內乘用車銷量同比預計維持平穩,零售體量預計爲2060萬臺。我們預測2023年乘聯會乘用車批發銷量同比平穩,爲2200萬臺。

新能源車板塊,我們預計2023年雖然受到補貼退坡的影響,但在新車型加速、產品力提升的驅動下,新能源車銷量仍將保持較快增長。2022/2023年新能源乘用車銷量預計爲650/880(乘聯會批發口徑)萬臺,2023年新能源滲透率或達40%,銷量同比2022年增長35%。

分車企銷量來看,比亞迪、特斯拉、新勢力及頭部國產品牌的表現是決定2023年新能源乘用車增量的關鍵。

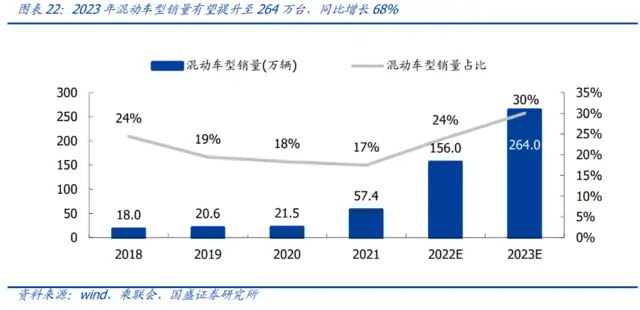

國盛證券預計,2023年,混動車型銷量或達264萬臺,同比增長68%,佔整體新能源車銷量比重達30%,領銜新能源車增長,主要受兩大因素驅動:

1)需求端:受補貼退坡及電池原材料價格高位影響,混動車型相對純電車型的價格優勢將進一步擴大,有望搶佔12-30萬元新能源滲透率窪地。

相比純電車型60kwh以上的電池容量,插混車型電池容量一般在8-20kWh,增程車型電池容量一般在40kWh,混動車型電池成本大幅低於純電車型,後續受電池原材料漲價影響相對更小;同時2022年混動車型享受約5000元購車補貼,純電車型享受約1.2萬元補貼,混動補貼退坡幅度也低於純電車型。

同時,參考汽車之家數據,2021年12-30萬價格帶的乘用車市場體量約爲1060萬臺。佔總乘用車銷量的半壁江山。而該價格帶新能源車整體滲透率低於大盤整體水平,2022年1-10月,該價格帶整體新能源車滲透率爲14%,低於20%的行業平均水平。該價格帶消費者對於購車成本也更爲敏感,在該價格帶,我們預計更具備更強電池成本經濟性的混動車型有望搶佔市場,實現加速增長。

2)供給端:比亞迪、吉利、理想、問界等車企2022年重磅混動車型將迎來全年交付,同時2023年各頭部車企將加速推出在油耗、動力、乘駕體驗等方面更具競爭力的混動車型。

插混方面,2023年,比亞迪新車型驅逐艦05/護衛艦07將實現全年交付,同時預計後續軍艦系列還將發佈多款新車型。吉利帝豪L雷神Hi·X同樣將實現全年交付。此外吉利、長城、長安預計將在2023年加速推出多款插混車型。增程方面,理想L9/L8/L7和問界M5/M7及後續新車型預計將領銜25萬以上的增程車型銷量,同時零跑也將量產C11/C01的增程版本,佈局15-30萬價格帶。

2022年1-11月,據乘聯會數據,混動車型已佔新能源車總銷量23%,較2021年提升6pct,我們預計,得益於價格優勢提升進一步刺激需求,以及頭部車企混動車型密集推出,2023年混動車型銷量有望提升至264萬臺,同比增長69%,佔新能源車銷量比重提升至30%,爲新能源賽道銷量增長的核心驅動。

猜想5:從海選賽進入淘汰賽,車企盈利難度升級

國盛證券預計,2023 年整車賽道競爭將由海選賽進入淘汰賽:車企盈利難度的提升考驗着車企的成本管控能力,尤其是尚未盈利的新勢力車企的現金流水平。

盈利壓力主要來自兩方面,一方面國補退坡、但各車企競爭激烈,終端售價調整相對困難,按照目前各車企已出臺的補貼過渡政策,30 萬以內車型毛利率或將下滑 0.8%-12%;另一方面,碳酸鋰等電池原材料價格持續上漲,若 2023 年持續維持高位,整車端毛利率壓力仍大。

1) 2022 下半年車型加速推出,2023 年競爭格局激烈。2022 年,尤其下半年,以比亞迪爲首的新能源頭部車企新車型井噴,在燃油經濟性、續航裏程、超級快充及智能化端都有突出進展,驅動消費者選擇新能源車型。我們認爲 2023 年這一趨勢仍將持續。2023 年,國產新能源車企在整體車型豐富度、補能便利性、智能座艙及智能駕駛功能上將更進一步,競爭也將趨向激烈。

2) 新能源車補貼即將退出,目前各車企將自行承擔部分補貼退坡成本,毛利率受影響幅度爲 0.8%-12%。按照 2022 年補貼政策,10-20 萬價格帶純電車型補貼佔售價比重爲 6%-12%,插混佔比 2.4%-4.8%;20-30 萬純電車型補貼佔比 4%-6%,插混佔比 1.6%-2.4%。

針對補貼退坡,目前絕大部分主機廠商已出臺相關補貼延期政策。比亞迪、廣汽埃安2023.1.1 前訂單將由廠家承擔補貼費用,1.1 號之後,廠家和消費者各自承擔約 50%。其餘大部分則爲 2022.12.31 前訂單將由廠家自行承擔補貼費用,後續是否跟進提價尚不明朗。

我們判斷,比亞迪作爲在手訂單充裕、車型被多家競品作爲對標的車企,在價格方面將具備標杆屬性,後續車企漲價幅度上限或將參考比亞迪價格政策。就目前調價政策而言,30 萬以內車型車型毛利率或將下滑 0.8%-12%,20 萬以內純電車型受影響較大。

3)鋰價Q4持續上漲,若2023年維持高位,整車利潤端將持續承壓。2022年,以碳酸鋰爲代表的動力電池原材料價格持續快速上漲。2022年12月,碳酸鋰價格同比上漲135%,達55.6萬元;磷酸鐵鋰價格同比上漲81%,達17.2萬元。相較原材料漲價幅度,電芯企業尚未完全向下遊車企進行價格傳導,若2023年原材料價格維持高位,同時電芯企業持續提價,整車利潤將持續承壓。

猜想 6:智能座艙的春天率先到來

國盛證券認爲,隨着智能座艙在需求端成爲消費者購車的關鍵要素,同時供給端的技術成熟度更高、量產門檻更低,智能座艙有望成爲汽車智能化的先行者。

需求端:車逐漸成爲成爲集家庭、娛樂、工作、社交爲一體的「智能移動空間」,智能座艙成爲消費者購車關鍵要素。據 IHS Markit 調研結果,從用戶購買決策的關鍵因素來看,智能座艙科技配置水平是僅次於安全配置的第二類關鍵要素,其重要程度已超過動力、空間與價格等傳統購車關鍵要素;有超過 60%的用戶認可座艙智能配置的價值,認爲其能極大提升購車興趣。

供給端:智能座艙較智能駕駛量產門檻更低、技術成熟度高,有望成爲智能化先行者。相較L3級別智能駕駛量產的技術、成本和法律風險,智能座艙技術可突破維度多,目前基本應用方向多已有成熟量產方案面,僅需持續迭代升級。例如據億歐數據,2021年主流智能座艙的15個功能中,已有12個功能滲透率突破50%。

供需雙振下,據HISMarket測算,2025年,國內智能座艙科技新車滲透率有望達到76%,智能座艙市場規模有望超過1000億元。全球智能座艙科技新車滲透率有望達到59%,市場規模有望超過500億美元。

猜想 7:餐飲龍頭有望率先恢復,啤酒飲料收入盈利雙回暖

消費板塊,國盛證券認爲餐飲龍頭將率先恢復,啤酒飲料板塊也將有望迎來收入盈利雙回暖:

在餐飲等消費服務領域,我們預計連鎖龍頭有望率先恢復。11月以來,我國防疫政策持續優化,對內及對外放開的政策已基本落地,預計後續對餐飲旅遊板塊除了政策端利好之外,需重點關注基本面改善帶來的盈利修復。我們看好餐飲賽道中的連鎖龍頭在消費復甦後的業績彈性。對於餐飲企業而言,今年以來受疫情持續反覆影響,經營顯著承壓。2022年1-10月餐飲社零總額累計同比下滑8%,其中3-5月、10月-11月出現較大幅度下滑,海底撈、九毛九等頭部餐飲連鎖酒店2022H1單店營收均爲負增長。

但在單體餐飲虧損、大幅出清的情況下,連鎖餐飲展現了更強的經營韌性。1)門店數量方面,據美團數據,2021年,我國餐飲連鎖化率提升5pct至18%。同時九毛九、海倫司、奈雪的茶等連鎖龍頭截至2022H1的門店數較2019年底均有較大幅度增長。2)單店模型方面,各家也在疫情中反覆打磨門店效率,例如海底撈「啄木鳥計劃」強化中層盈利考覈、推廣智能待客系統及傳菜機器人等智能化設備;海倫司嘗試兼營燒烤的大排檔模式等。後續消費復甦有望提升單店收入。基於穩中有增的門店基數及持續優化的單店模型,我們認爲在消費復甦後,連鎖餐飲龍頭將率先恢復,在業績層面展現較大彈性。

分析師着重指出,在單體餐飲普遍虧損的情況下,連鎖餐飲展現出了更強的經營韌性:

1)門店數量方面,據美團數據,2021年,我國餐飲連鎖化率提升5pct至18%。同時九毛九、海倫司、奈雪的茶等連鎖龍頭截至2022H1的門店數較2019年底均有較大幅度增長。

2)單店模型方面,各家也在疫情中反覆打磨門店效率,例如海底撈「啄木鳥計劃」強化中層盈利考覈、推廣智能待客系統及傳菜機器人等智能化設備;海倫司嘗試兼營燒烤的大排檔模式等。後續消費復甦有望提升單店收入。

基於穩中有增的門店基數及持續優化的單店模型,我們認爲在消費復甦後,連鎖餐飲龍頭將率先恢復,在業績層面展現較大彈性。

在消費品領域,國盛證券預計啤酒飲料板塊將迎收入盈利雙回暖。

收入端,疫情後啤酒飲料需求將受消費場景和消費能力復甦驅動:

1)消費場景:生活秩序恢復後,旅遊、餐飲、聚會、健身等場景將大幅增加,帶來收入端的增長預計將於Q1至Q2快速顯現。

2)消費能力:經濟上行帶來的失業率下降及收入增長恢復,帶動個人消費能力提升,此外各地市或將推出消費券等活動,刺激消費。以啤酒爲例,2021年疫情緩和、線下消費恢復後,啤酒產量同比2020年增長5.6%,快速修復。2022年1-10月產量3130萬千升、同比增長0.6%,仍低於2019年同期水平,展望明年,隨消費回暖,啤酒消費有望逐步復甦。

盈利端,啤酒飲料包材成本有望持續回落,企業盈利有望修復。

包材方面,2022Q1鋁材價格大幅上漲、在3月達到峯值,近期鋁材價格有較大回落,較此前高點已有超過30%的降幅。玻瓶、瓦楞紙、PET瓶原材料價格也呈現較大下降趨勢。

我們估計,啤酒企業成本結構中,包材(鋁罐、玻瓶、紙箱)約佔40%-50%,包裝水成本結構中,包材約佔35%,整體來看,預計明年成本端壓力或有所緩解。

此外,隨着國內啤酒行業步入存量階段,國盛證券指出,結構升級將是啤酒行業最大看點:

隨着消費能力的提升,人們的消費觀念更加註重產品的品質與體驗,對於中高端類型的的啤酒消費量有望提升。長期,我們認爲未來啤酒行業的產量將基本平穩,行業由規模增長轉變爲結構升級。

高端化升級和提價推動ASP增長。目前國內啤酒市場中,越來越多的啤酒巨頭聚焦高端化,除了高端龍頭百威之外,華潤啤酒通過與喜力的戰略合作、打造國內品牌和國外品牌的4+4產品矩陣,嘉士伯在華資產注入重慶啤酒,青啤、珠啤等、不斷完善高檔產品線。

近年來,主要啤酒企業噸酒價均呈現上漲趨勢,主要受到產品結構升級和產品提價的共同推動。以華潤啤酒爲例,次高端及以上產品銷量佔比由2019年的11.5%提升至2022H1的18.1%。從終端價格角度,罐裝啤酒價格基本保持穩定,瓶裝酒價格漲幅相對更顯著。我們預計未來啤酒高端化進程將持續推動行業ASP和盈利水平進一步提升。