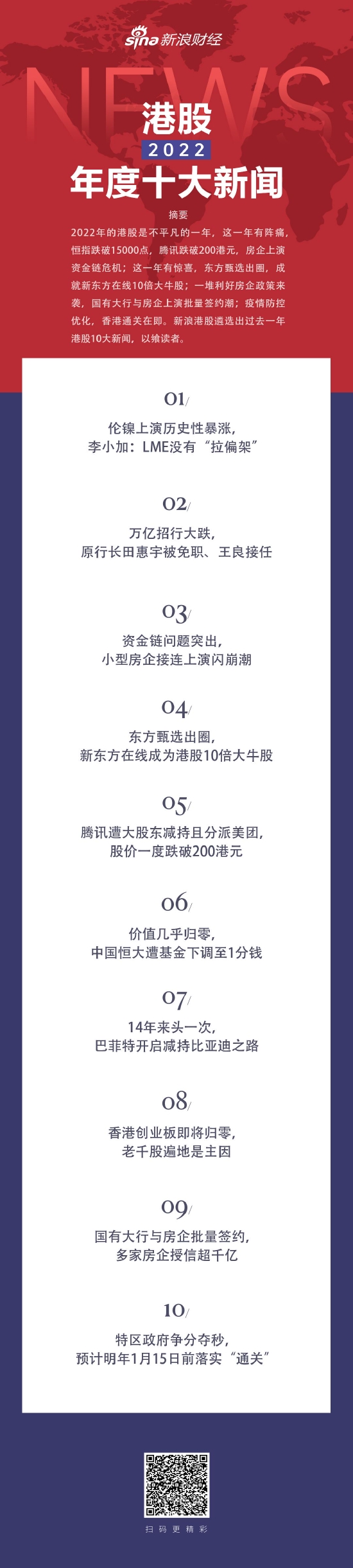

12月31日消息,港股2022年接近尾聲,在2022年,港股恆指年初走高,突破25000點,此後一路下跌,在10月底一度跌破15000點,但在11月以後,恆指迎來暴力反彈,2022年底一度突破2萬點。回顧2022年,港股市場有喜悅有悲傷,有黑天鵝也有大利好,特此2021年收官之際,新浪港股爲您盤點2022年港股10大新聞。

1月,視奕科技冒充港股上市公司;2月俄烏戰爭爆發拖累了市場;3月倫鎳上演歷史性暴漲,港交所都被告了;4月萬億招行大跌,行長被免職;5月,房企違約潮引發港股小型房企股價閃崩潮;6月,俞敏洪推出的東方甄選火了,新東方在線今年上演10倍牛股傳奇;7月,歐達禮擬提前一年離任;8月,比亞迪股價大跌,持有14年的巴菲特開始減持;9月,零跑汽車上市即暴跌;10月,香港創業板即將歸零,騰訊也跌破了200港元大關;11月,金融十六條,一堆利好房企政策來襲,國有大行與房企上演批量簽約潮;12月,疫情防控“新十條”來了,布洛芬一粒難求,多隻防疫概念爆發。

倫鎳上演歷史性暴漲,李小加:LME沒有“拉偏架”

3月初,鎳價上演歷史性暴漲,市場有傳聞稱是中資背景的青山控股持有大量金屬鎳的空頭倉位,甚至浮虧上百億,市場分析,本身低庫存、緊供應的鎳價在市場情緒助推下暴漲,而地緣政治因素引發市場對俄鎳供應擔憂,疊加冶煉成本高昂,爲鎳價上漲提供重要支撐。

3月7日,倫鎳單日內最大拉漲89%,最高達55000美元/噸。3月8日,倫鎳繼續暴漲,LME鎳價日內漲幅擴大至103%,連破6萬、7萬、8萬、9萬、10萬美元關口,刷新紀錄新高。

建信期貨諮詢經理王海峯認爲,鎳價大漲嚴重脫離基本面,是投機資金博弈的結果。光大期貨指出,俄烏地緣爭端雖然是推動因素,但海外惡意擠倉則是主要推手。短期鎳價表現已經遠遠脫離基本面,該鎳價下下遊企業會受到不同程度的衝擊,觀望情緒或更加濃厚。

據觀察者網,光大期貨所說“海外惡意擠倉”可能是指中資背景的青山控股被逼倉。有市場傳聞稱,青山控股持有大量金屬鎳的空頭倉位,在昨晚被歐美商品期貨巨頭嘉能可狙擊並逼空。

隨後的8日晚間劇情出現了驚天大逆轉,當地時間3月8日,倫敦金屬交易所(LME)宣佈,取消所有在倫敦時間2022年3月8日凌晨00:00(北京時間3月8日早上8點)和之後在場外交易和LME select屏幕交易系統執行的鎳交易。另外,LME決定推遲原定於2022年3月9日交割的所有現貨鎳合約的交割。

對此,李小加表示,LME暫停鎳交易並非在“拉偏架”,而是根據規則維護市場秩序。“神仙”鬥法,有時會傷及“無辜”,交易所喊“停”,不是爲了保護某大戶,而是爲了避免“場子”運作失序。

萬億招行大跌,原行長田惠宇被免職、王良接任

4月18日,金融圈被一則重磅消息刷屏,萬億市值的“零售之王”招商銀行重大人士變動,行長田惠宇另有任用,免去行長職務。

4月18日,招商銀行A股大跌,當天A股下跌7.35%,收報43.39元,總市值爲1.11萬億元。4月19日,即隔天港股股價暴跌11%,全天在低位運行。

4月18日盤後,招行發出第十一屆董事會第三十八次會議通知,於4月18日以遠程視頻電話會議方式召開會議,繆建民董事長主持了會議。會議應參會董事16名,實際參會董事15名,田惠宇董事因個人原因未出席會議。

會議審議通過了《關於田惠宇先生免職的議案》,同意免去田惠宇先生的招商銀行行長、董事職務,另有任用。免去行長職務的事宜自董事會審議通過之日起生效。

5月19日下午,招行舉行全行幹部大會,已經在該行工作27年的王良被任命爲招行黨委書記。按照招行公司章程,該行黨委書記、行長由一人擔任。因此,在經過必要的行內流程後,王良將成爲繼王世禎、馬蔚華、田惠宇之後的第四任招行行長。

資金鍊問題突出,房企接連上演閃崩潮

2月11日,百億民營房企突然閃崩,正榮服務跌近80%,正榮地產跌62%,正榮服務市值9.5億港元,正榮地產市值63億港元,其中,正榮地產市值一日蒸發100億港元。屆時正榮永續債暴跌,據市場參與者透露,永續債的暴跌主要源於傳聞影響,傳聞稱公司將不再按此前計劃贖回該筆永續債,以及公司或將重組的傳聞。

4月27日,天譽置業午後股價閃崩,股價暴跌80%,最低不足1毛錢,市值8.8億港元,公司主要業務爲物業發展、物業投資及物業管理。值得注意的是,公司少數股東權益錄得3.94億,是公司年度溢利的近4倍,較去年同期相比暴增656%,位列2021年內房股少數股東利潤第一名。公司百億債務壓頂,短期負債高達67.7億,可用現金只有13億,可持續經營面臨困難,疊加惠譽評價下調,進一步給公司融資帶來壓力。

5月18日消息,江蘇大型房企佳源國際控股閃崩大跌,當日跌逾40%,公司物業公司佳源服務更是暴跌逾70%,沒過幾天佳源國際再度暴跌40%。相比於2021年公司前四個月銷售額17.26億元,公司2022年前四個月銷售額近乎腰斬,只有8.92億。

公司資金裏問題突出,一年內需要償還的負債高達64億。佳源國際和佳源服務都在近期將股份的74%和21%質押給了新鴻基財務,而佳源國際償債壓力加大、銷售持續下滑,而且佳源國際控股遭穆迪下調評級,穆迪預計,未來12個月佳源國際控股的流動性將減弱。

繼正榮地產、天譽置業、佳源國際後,又一隻房企閃崩,領地控股單日跌超70%,公司即期債務高達41.83億元,一年需要償還的借款32.32億,償債壓力較大。

此後,大發地產、三巽集團、景瑞控股相繼閃崩,甚至濃眉大眼的龍光集團也單日跌50%。8月24日,龍光集團復牌,公司股價開盤暴跌57%,此後股價有所反彈,目前跌46%,股價一度跌到不足1元錢,淪爲仙股,而公司市值最高時一度達到760億港元。

公司償債壓力大,根據復牌公告,公司目前賬上382億現金,只有170億屬於非限制現金,而公司應付款項高達469億,合約負債520億,銀行貸款204億,應付票據23億,償債壓力可想而知。

東方甄選出圈,新東方在線成爲港股10倍大牛股

今年以來,新東方旗下直播間“東方甄選”因“雙語直播”引爆網絡,粉絲量和帶貨能力倍增。“東方甄選”用了半年的時間,纔將粉絲數量積累到100萬;但100萬粉絲到300萬粉絲,用了3天;300萬粉絲到1000萬粉絲,又只用了3天。如今,東方甄選粉絲逼近3000萬,而新東方旗下也有4個百萬粉絲大號矩陣。

隨着東方甄選成功出圈,新東方在線成爲了港股10倍大牛股。5月12日,新東方在線探到了它的歷史最低價格,2.84港元每股;一個月後,新東方在線的股價拔地而起,最高漲到33港元每股,漲幅超過10倍。從6月出圈來看,新東方在線股價再度翻倍,目前市值已經高達572億港元,年內漲幅976%,妥妥的十倍大牛股。

新東方在線爆火背後,無論大摩還是騰訊都在股價翻倍前套現離場,騰訊更是將手中逾80%的股份拋售,賣價不足10港元,如今股價已經逼近60港元。

東方甄選火爆的背後,中信建投認爲,主要有兩個原因:

1、東方甄選直播間中英雙語+穿插歷史文化等知識講解的獨特直播帶貨方式,在衆多直播間中脫穎而出;2、目前正處於618電商大促階段,李佳琦、羅永浩等多位頭部主播缺位。

東吳證券認爲,豐富知識資產疊加優秀的輸出能力,東方甄選是直播領域稀缺的知識變現標的。新東方強大的師資團隊自帶豐富知識資產(差異化、稀缺性)和優秀的信息輸出能力(變現能力),做到直播過程有料、有趣、有用,轉化效率有望高於同行。

財通證券表示:1)公司依靠優質內容出圈,冷啓動模式具備獨特性,知識帶貨內容具備稀缺性,粉絲羣體粘性較高。2)公司直播帶貨需求端持續增長,轉化率、客單價等指標均有較大向上彈性。

有業內人士就分析,東方甄選火爆的背後,是東方甄選的差異化打法,既賣貨又賣情懷,以雙語帶貨的獨特方式和多年累積的教學口碑、專業能力疊加創始人俞敏洪的“天然IP”,奠定了東方甄選抖音號在雙語帶貨的垂直內容賽道上的競爭壁壘。

騰訊遭大股東減持且分派美團,股價一度跌破200港元

6月27日,騰訊遭南非大股東Naspers及旗下Prosus預告逐步減持,騰訊當天公告稱,有關Prosus及Naspers開始進行一項長期、開放式的回購計劃,並將有序地以場內出售Naspers集團所持公司股份的方式籌集回購計劃所需資金。此外Naspers集團預計每天出售的騰訊股份數目將佔騰訊股份之每日平均成交量的一小部分。

當然,除了騰訊大股東的減持,騰訊還面臨多重問題,1)2022年第一季度,騰訊實現營收1354.71億元,營收零增長;調整淨利潤255.45億元,同比下降23%。其中,廣告業務下滑嚴重。2)公司裁員風波不斷,目前騰訊已經過多輪裁員,甚至遊戲業務也在裁員。3)此外,騰訊還受到中概股監管、反壟斷、遊戲版號等多重消息影響。

多重利空之下,騰訊股價不斷走跌,3月中旬跌破300港元後,9月再度跌破300港元,10月底更是跌破200港元關口,隨着政策利好、市況轉強,騰訊目前已回到300港元上方。

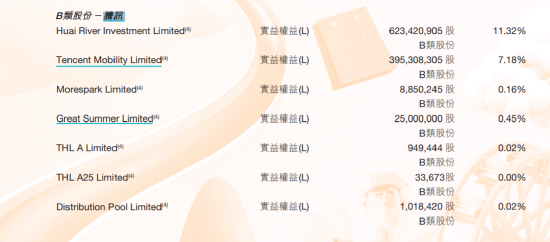

值得注意的是,遭大股東減持後,騰訊也加快了聯營公司的分派,繼分配京東後,騰訊在三季報中透露,按各合資格股東於記錄日期持有的每10股本公司股份獲發1股美團B類普通股的基準,本公司按 彼等各自於本公司之持股比例向合資格股東以實 物分派方式分派本集團所持有的美團股份作爲特 別中期股息分派。

本次騰訊分派將分派9.58億股,而截至美團中期報告,騰訊合計持有美團10.55億股,本次分派之後,騰訊只持有不足1億股。

11月16日,美團在港交所發佈公告宣佈由於騰訊控股有限公司持股擬發生變化,劉熾平已辭任非執行董事,並立即生效。劉熾平自2017年10月起擔任美團董事會成員。

價值幾乎歸零,中國恆大遭基金下調至1分錢

8月17日,華安基金髮布公告稱,爲客觀反映基金公允價值,華安基金根據中國證監會相關規定,調整停牌股票估值。自8月15日起,華安基金對旗下“華安CES港股通ETF”持有的世茂集團、融創中國、中國恆大、恆大物業,分別按照1.33港幣/股、1.37港幣/股、0.01港幣/股、0.01港幣/股進行估值。

較停牌前股價,華安基金此次估值下調幅度分別爲69.9%、70.09%、99.39%、99.57%。

早在6月30日,香港恆生指數公司發佈最新指數調整公告,公告顯示,包括恆生綜合指數在內多隻指數對成分股進行調整,剔除了涉及世茂集團、佳兆業集團、彩生活、融創中國、火巖控股、中國恆大、中國奧園、奧園健康和恆大物業在內的9家公司。

恆大陷入財務困境,也拖累了恆大物業。今年3月,恆大物業因134億人民幣存款被銀行強制執行而開始停牌。這筆大額存款屬於質押保證金,恆大物業將相關貸款違規提供給中國恆大。

甚至,許家印所持恆大物業的部分股票直接被“砍倉”了。港交所最新披露股權資料顯示,許家印在恆大物業(06666)的持股由58.18%降至51.71%,涉及股份爲7億股,持股減少原因系“有關方面已採取步驟以針對其執行股份的保證權益或持有作爲保證的股份的權利”。

12月初,恆大集團董事局主席許家印一度備受外界關注。爲澄清相關網絡傳言,許家印在12月2日晚間召開的恆大集團保交樓專題會議上視頻露面,許家印在會上重點總結了今年以來的復工復產保交樓情況,並要求確保完成全年保交樓任務。

14年來頭一次,巴菲特開啓減持比亞迪之路

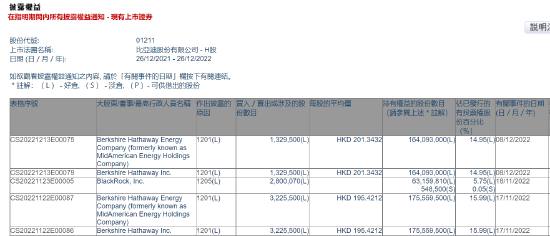

7月12日,比亞迪A股大跌7%,H股單日跌13%。港交所CCASS數據顯示,比亞迪股份2.25億股於7月11日被轉讓給花旗銀行。市場紛紛劍指巴菲特旗下的伯克希爾,因爲巴菲特自2008年持有比亞迪,一直持有2.25億股,跟本次轉倉額度完全一致。

比亞迪回覆稱,根據香港聯交所及證監會相關規則,大股東減持需進行權益申報,查閱香港聯交所權益披露平臺,未顯示減持信息,以股東權益申報爲準。公司目前經營一切正常,各項業務都在有序開展,新能源汽車銷量持續創下歷史新高。

東北證券解讀稱,根據我們跟公司的瞭解,巴菲特目前並沒有減持或減持計劃,主要系市場的對港交所交易規則的誤讀所致。

新浪港股當日解讀稱,1)本次系巴菲特將股份轉倉,不涉及具體減持行爲,一般來說轉倉是未來交易、配股、沽貨的前兆,距離減持可能還有段時間,而即使減持完成也需要2天後披露,因此港交所披露易不會有減持數據;2)東北證券所說的港交所交易規則發生變化,只是實物股票變成電子股票,應該屬於誤讀。因爲新浪港股採訪多家香港券商機構,紛紛表示,港交所規則一直如此,並沒有變化。

中泰國際策略分析師顏招駿士對新浪港股表示,“規則一直是這樣,應該是部署,因爲轉倉證券行才能交易”,“無論未來是配股還是沽貨都要先從實物股票轉爲電子股票,否則無法交易”,他強調,“如果沒有行動,爲何要轉倉,因爲轉倉需要時間,需要成本的”。

8月30日消息,根據港交所披露易,伯克希爾哈撒韋公司在8月24日出售了133萬股比亞迪H股,均價277.1016港元,套現3.69億港元,從而徹底證實了巴菲特減持傳聞。截至目前,巴菲特已經多次減持比亞迪,最新持股1.64億股,累計減持6100萬股,最新持股14.96%。

香港創業板即將歸零,老千股遍地是主因

10月中旬,香港創業板即將歸零的消息刷屏網絡,在2007年港股大牛市的時候香港創業板指數一路飆升到1800點,如今只剩35點。不少人將香港創業板指數持續下跌歸因於這兩年港股市況不行。

其實,香港創業板指數大跌背後,是香港市況關係不大,主要是以下幾個原因導致:

1)坐莊的代名詞,最初GEM曾被譽爲“香港納斯達克”,隨着2007年金融危機泡沫破裂,疊加近年交易量和投資回報率慘淡,加上殼股活動傳聞不斷,坐莊、殺豬盤嚴重,讓GEM板塊如今風光不再。

2)交投慘淡,稍有實力都去了主板。不同於A股的創業板,港股創業板已經成爲老千股、莊股的代名詞。在港交所新一輪改革之下,稍微有點實力的公司都去主板了。

港交所2008年簡化轉往主板的程序,創業板變相成爲轉主板踏腳石,但轉板程序繁複及上市要求嚴苛,新股公司紛紛選擇直接主板上市,令交投變得愈加冷清。

3)目前,香港創業板不再是什麼新型經濟公司的集聚地,而成爲仙股最大的平臺。最新數據顯示,wind港股創業板有342只股票,但只有24只股票股價高於1港元,仙股率高達93%。

國有大行與房企批量簽約,多家房企授信超千億

爲響應“金融支持16條”相關政策及落實全國性商業銀行信貸工作座談會會議精神,11月底以來,多家銀行陸續對外發布信息,深化銀企合作。碧桂園、萬科、金地、龍湖、中海、保利、華潤等頭部房企均獲得多家銀行大額授信。

據不完全統計,11月23、24兩日,在“第二支箭”與“第三支箭”間隙,六大國有銀行紛紛發佈和房企總對總戰略合作的消息,並與至少17家房企簽定意向性融資支持協議,兩日間披露的意向性授信額度接近1.3萬億元。

據克而瑞統計,截至12月6日,已有超過20家銀行向70多家房企和當地民企提供意向性授信,總額度超過3.2萬億,包括但不限於開發貸、併購貸、按揭貸、城市更新改造貸等,受益房企名單已延伸至民企以及地方優質民企。

據碧桂園披露,加上日前所得六大行授信,企業已獲得十家銀行支持,綜合授信超3000億元。萬科授信也超3000億元,中海、保利、華潤、招商蛇口、華僑城、金地、綠城、龍湖、金輝、旭輝等各有所得

特區政府爭分奪秒,預計明年1月15日前落實“通關”

隨着疫情政策不斷優化,香港、內地通關在即,12月28日,香港特區行政長官李家超表示,目前計劃於明年1月15日前落實“通關”。李家超表示,香港特區政府即時成立“通關”事務協調組,由特區政府政務司司長牽頭與內地有關部門溝通落實推進“通關”的有關安排,並制定方案交由中央審批,期望在明年1月中之前逐步有序落實。

12月26日,國家衛健委宣佈,將於明年1月8日調整新冠病毒的防控級別,並提出12項措施,其中包括中外人員進入內地管理將重大改變,入境只需持有出發前48小時內的核酸檢測陰性結果,入境後無需再進行核酸檢測和集中隔離,即內地由1月8日起“開關”。

此次的調整,意味香港最快在明年1月8日與內地通關,屆時從香港回內地不用隔離,只需在出發前48小時進行核酸檢測即可;而在內地時,則仍要與其他人一樣戴口罩。從2020年2月28日香港封關,到明年1月8日,已過去1065天。

香港通關事務協調組12月25日在香港特區政府總部召開首次會議,商討與內地逐步、有序、全面通關的方案,以儘快與中央相關部委、廣東省政府、深圳市政府達成共識,將方案提交中央審批,目標在下月中之前予以落實。

香港特區行政長官李家超於會議開始時向與會官員闡述他對達致逐步、有序、全面通關的指導原則。他表示,社會各界熱切期待香港與內地早日恢復通關。他又感謝同事在假期中迅速行動,舉行協調組會議討論各方面部署,確保周全制訂通關方案。

其後,身兼通關事務協調組組長的香港政務司司長陳國基展開會議,與在場官員仔細商討口岸運作、交通配套、風險管理等不同環節,並協調準備工作。

他強調,特區政府必須爭分奪秒,雙軌並行推進通關籌備工作,一方面儘快制訂穩妥的通關方案,另一方面與中央、廣東省和深圳市相關單位保持聯繫。達成共識後,通關方案隨即提交中央審批,務求下月中之前予以落實,讓香港與內地各類跨境往來活動逐步有序重拾動力。