本文來自格隆匯專欄:國泰君安證券研究,作者:訾猛、姚世佳、陳力宇

核心結論

導讀:即飲渠道2023年有望雙位數修復性增長,與非即飲渠道同時驅動行業結構升級。我們預計2023年啤酒行業噸價、利潤率進一步提升。

投資建議:即飲渠道2023年有望雙位數修復性增長,與非即飲渠道同時驅動行業結構升級。結合2H22-2023年提價預期及成本假設,我們預計2023年行業噸價、利潤率進一步提升。建議增持:青島啤酒、燕京啤酒、重慶啤酒,港股標的青島啤酒股份、華潤啤酒。

日美經驗後疫情高景氣,全球通脹單位價格提升:1)量增:覆盤美、日經驗,在疫情管控放鬆後,啤酒銷量增長均出現明顯好轉。美國(2021年3月放鬆)2021年啤酒行業銷量同比2%,2022年1-9月喜力美洲市場仍保持強勁增長。日本(2022年3月全面放開)朝日、麒麟本土啤酒銷量2022年1-9月同比雙位數增長。防控放鬆後美、日即飲渠道均雙位數增長,非即飲場景僅微幅收縮,甚至部分品牌實現雙渠道同步擴張。2)價升:全球通脹背景下,美、日兩國主要啤酒龍頭2021-3Q22啤酒單位價格均出現上升。百威北美市場啤酒單位酒價格從2Q20-3Q22連續十個季度上漲,累計漲12.4%。朝日2022年1-9月日本市場啤酒類酒精產品單位酒價格上漲1.3%(税後),税前上漲幅度更大。傳統中高檔大單品銷量修復的同時,價格更貴的升級產品增長勢頭更強勁,健康、好喝、新鮮成為日、美疫後啤酒升級的共同趨勢,精釀、無醇、低度、鮮啤產品暢銷。

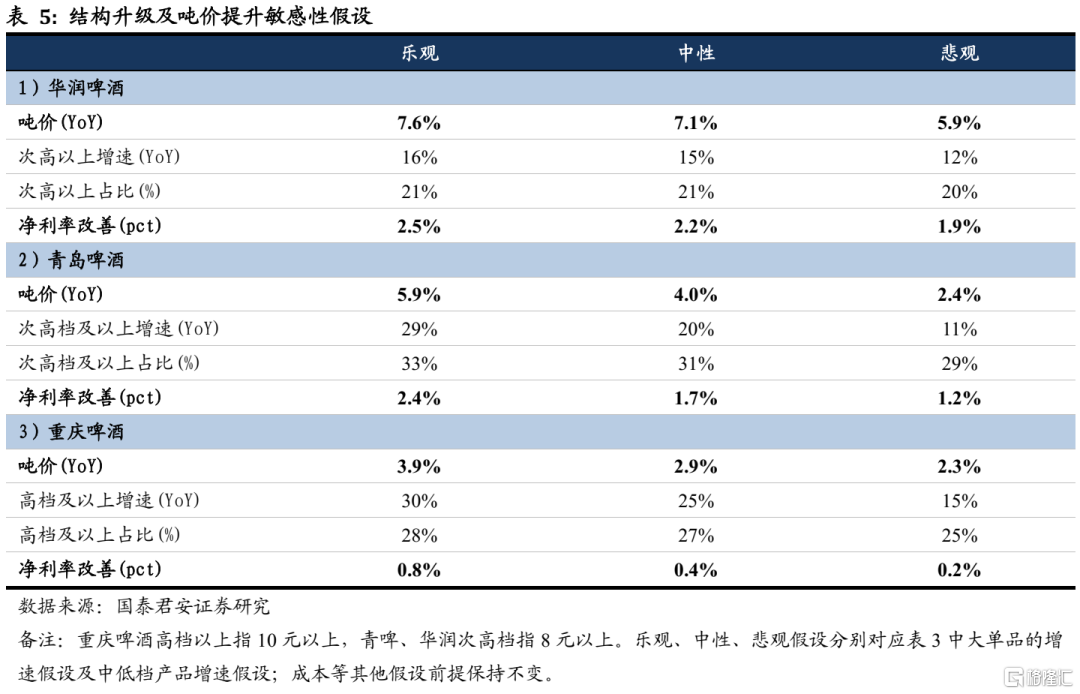

即飲修復為升級量增核心驅動,非即飲升級趨勢延續:1)量測算:據我們測算,預計2022年龍頭酒企即飲渠道受損程度雙位數:華潤、青啤、重啤1H22即飲銷量分別下滑24%/21%/15%。參照美日經驗,我們預計2023年即飲雙位數增長,非即飲不會明顯下滑。基於敏感性測試,我們預計 1)華潤啤酒總量增長0%至1%;2)青啤總量增長1.2%至2.3%;3)重啤總量增長9至13%。2)價測算:回顧2022年1-9月,產品結構升級主要由非即飲渠道帶動,升級趨勢不可逆將延續至2023年。2022年龍頭主要次高檔產品由於即飲場景收縮,銷量增速由雙位數放緩至2022年單位數至下滑,我們預計2023年增速水平將得以恢復,即飲渠道修復將成為2023年升級核心驅動。基於敏感性測試,1)華潤噸價提升5.9%至7.6%;2)青啤噸價提升2.4%至5.9%;3)重啤噸價提升2.3%至3.9%。

2023年利潤率持續改善,成本下行週期利潤彈性顯現:美、日在景氣修復下,主要酒企業均於2Q22後出現利潤率向上拐點。基於敏感性測試,我們預計1)華潤淨利率改善1.9pct至2.5pct;2)青啤淨利率改善1.2pct至2.4pct;3)重啤淨利率改善0.2pct至0.8pct。基於中性偏樂觀假設,我們預計2023年青啤、華潤、重啤核心淨利潤分別增長26%、30%、26%。

風險提示:疫情變化、政策調整抑制需求,成本回落不及預期,天氣因素。

1. 中國:2023年疫後復甦展望

1.1. 覆盤:疫後量價齊升,利潤率同步改善

我們覆盤日、美疫後復甦背景下啤酒行業情況,總結如下:

疫情放鬆後即飲場景銷量快速增長,非即飲渠道並未明顯下滑:

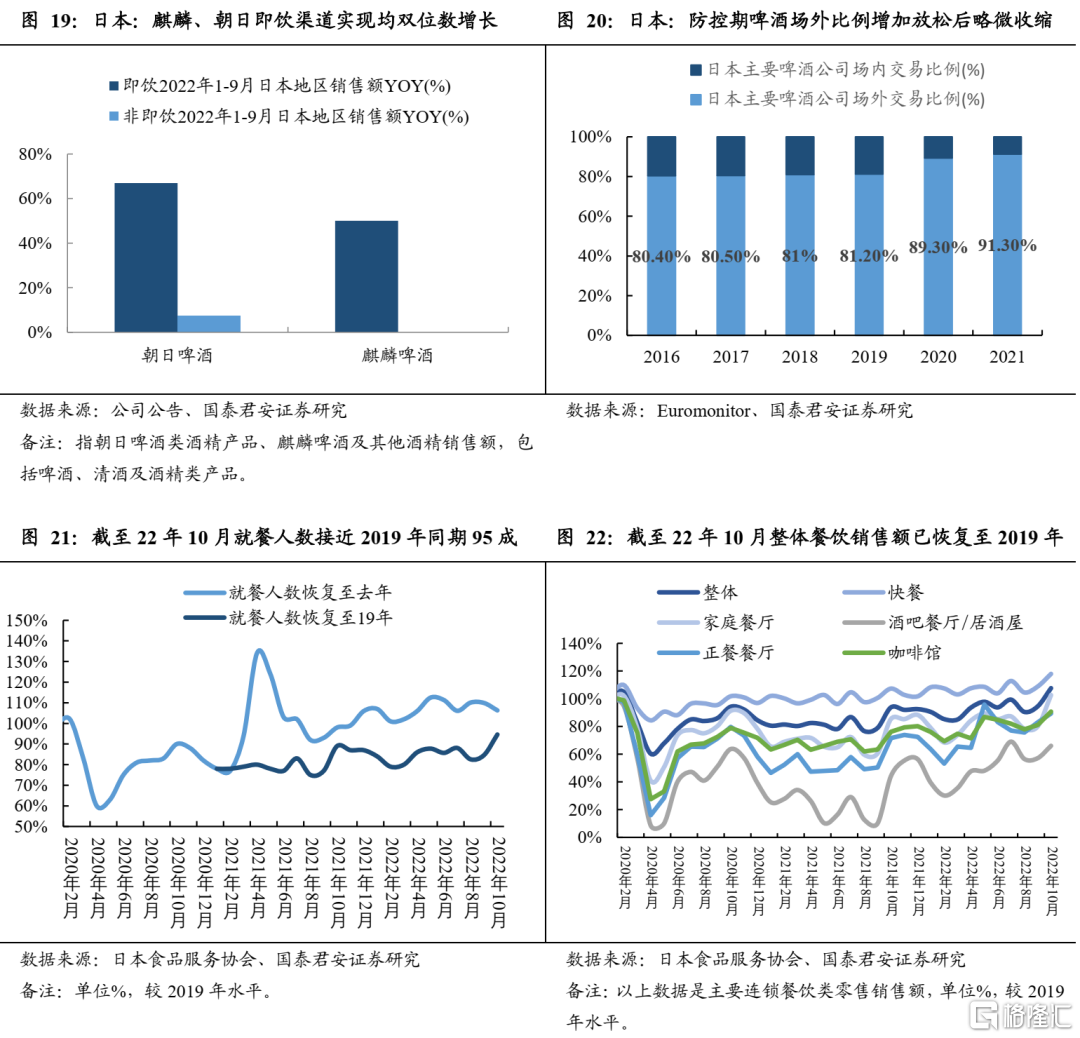

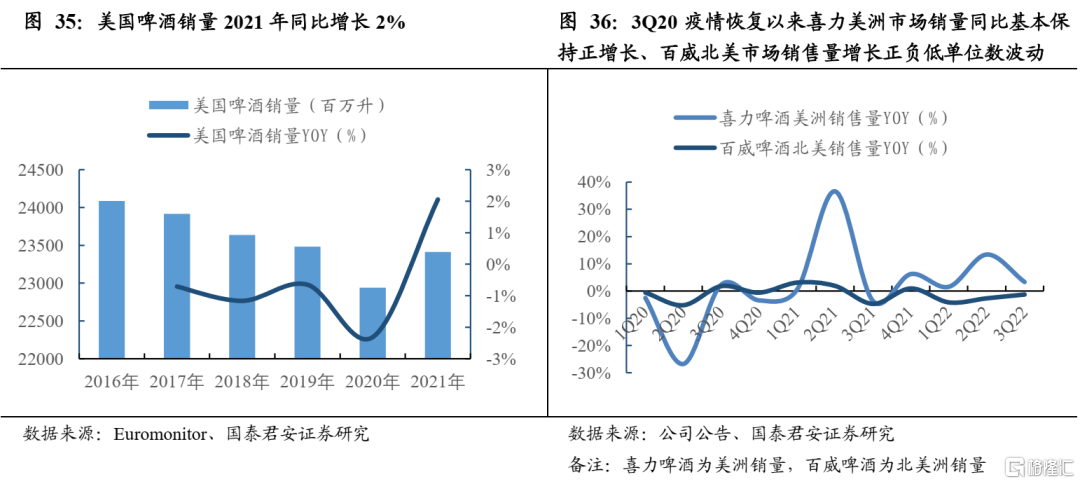

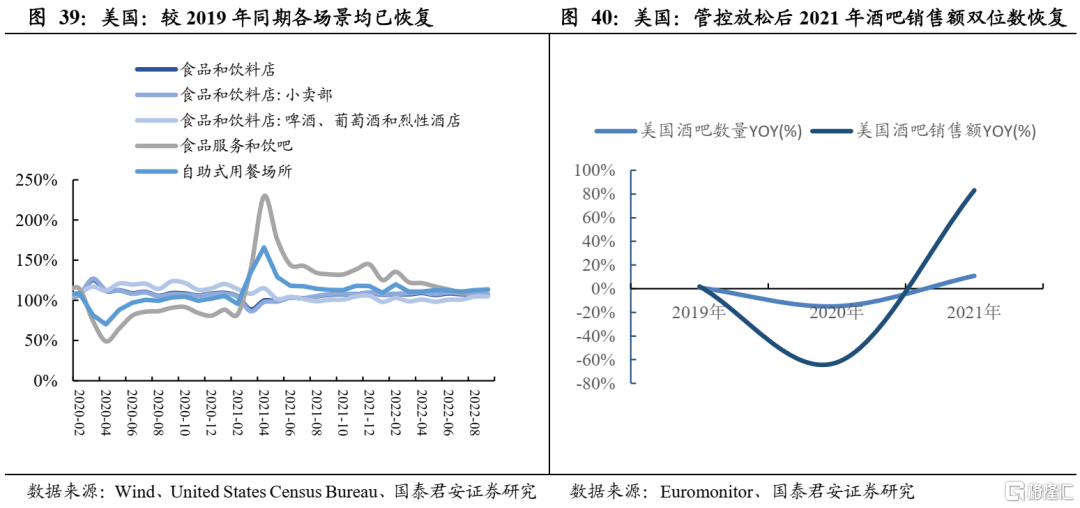

1)總銷量:美、日在疫情管控放鬆後,啤酒銷量增長均出現明顯好轉。美國2021年3月放開,2021年行業啤酒銷量同比2%,相比2019年水平打平,2022年1-9月喜力美洲市場仍然保持強勁增長,百威北美市場銷量增速穩定持平左右。日本2022年3月全面放開,主要龍頭朝日、麒麟啤酒銷量2022年1-9月同比雙位數增長,相比2019年同期呈現恢復趨勢。

2)場景切換:消費場景方面,在疫情管控期內,美、日均出現即飲渠道佔比迅速提升的狀況,場外消費量增加;而隨着疫情管控的全面放開,即飲場景恢復帶動美、日啤酒銷量的迅猛增長,非即飲場景有一定比例收縮但幅度很有限,甚至部分啤酒品牌非即飲渠道在全面放開後與即飲渠道實現銷售額同時擴張。美、日龍頭主要酒企2022年1-9月本土市場總體啤酒銷量依然實現至少持平至同比雙位數增長,且非即飲渠道佔比高於2019年水平。

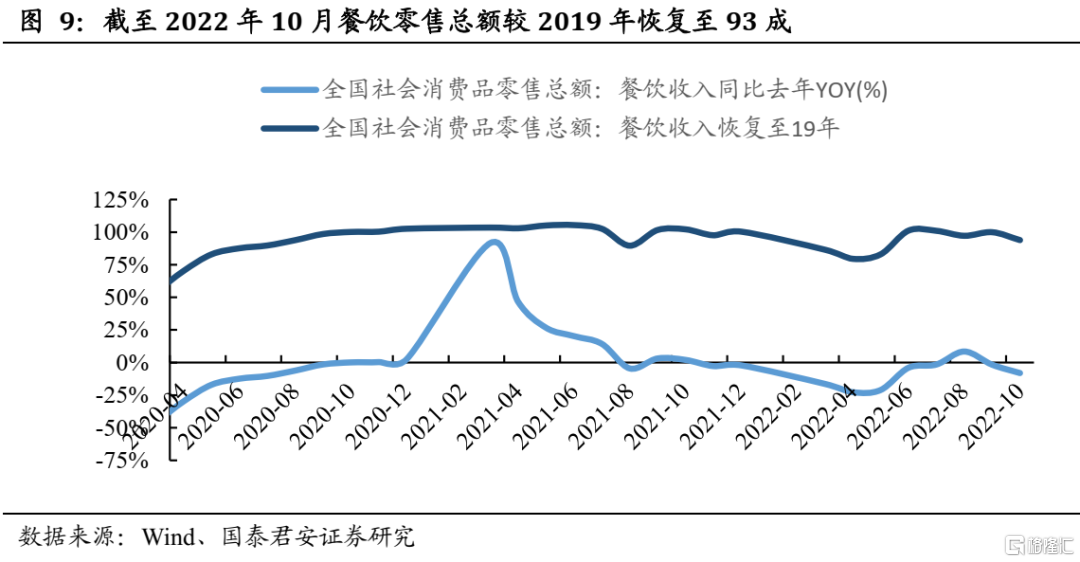

3)場景修復:美、日情況,就具體即飲場景而言,A)恢復進度,快餐(全面放開前已基本恢復)>整體堂食餐飲(放鬆後6個月-1年)>酒吧(放鬆後1年及以上)。B)受損程度及相應恢復幅度,酒吧(較底部反彈60%-100%以上)>整體堂食餐飲(30-60%)>快餐(30%以內)。C)恢復程度各國家不同,截至到2022年10月,美國最優餐飲零售額較2019年增長20%,日本持平左右。美、日餐飲的恢復同時受到客流修復及客單價較快增長的驅動。即飲渠道放量、升級與整體餐飲恢復特別是堂食與酒吧的恢復相關。

4)2023年對量的預判:截至2022年11月,中國餐飲零售額為2019年同期89.3%,目前還處於波動期,參考美、日經驗,我們判斷中國包括餐飲在內的即飲全渠道將於6個月左右恢復,特別是酒吧、堂食場景的的恢復將利好啤酒銷售旺季(7-9月)。我們預計龍頭酒企2023年即飲渠道銷量雙位數增長,非即飲渠道單位數銷量下滑,總體銷量有望持平至正增長。銷量增速排序重啤>燕京>青啤>華潤。

全球通脹致使啤酒單位價格上升,健康好喝新鮮為疫後升級趨勢:

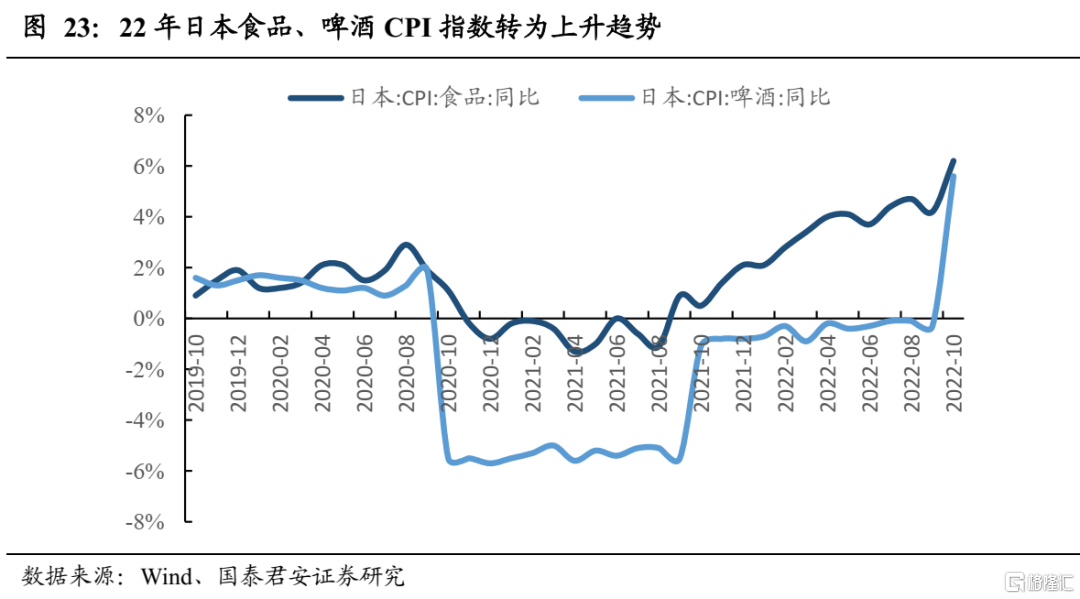

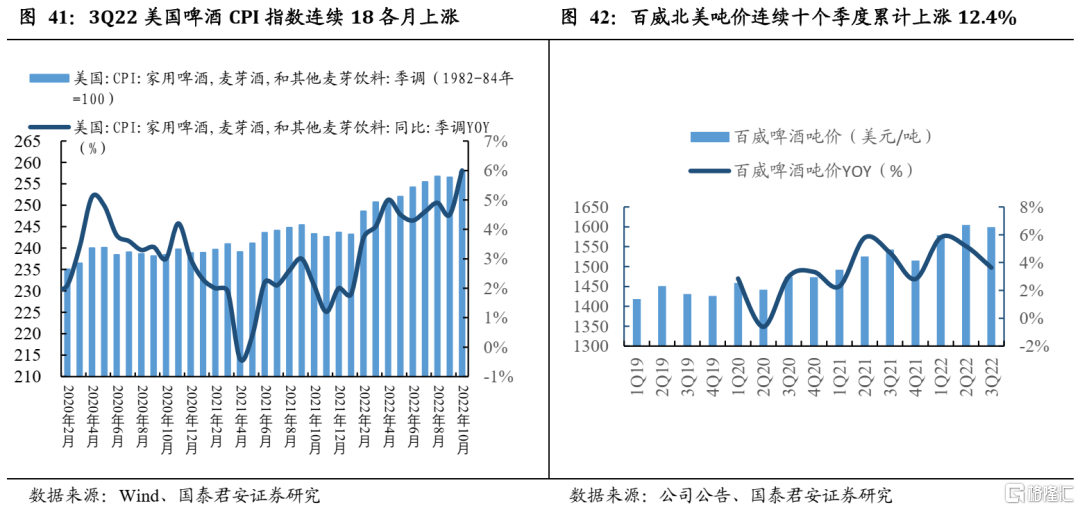

1)單位酒價格:在全球性通貨膨脹背景下,美、日兩國主要啤酒龍頭2021-3Q22啤酒單位價格均出現上升。百威北美市場啤酒單位酒價格從2Q20-3Q22連續十個季度上漲,累計12.4%。朝日2022年1-9月日本市場啤酒類酒精產品單位酒價格上漲1.3%(税後),扣税前上漲幅度更大。單位酒價格上漲來自提價與結構升級兩方面因素,2020-22年百威實施提價,2022年10月日本麒麟對多個產品進行提價。

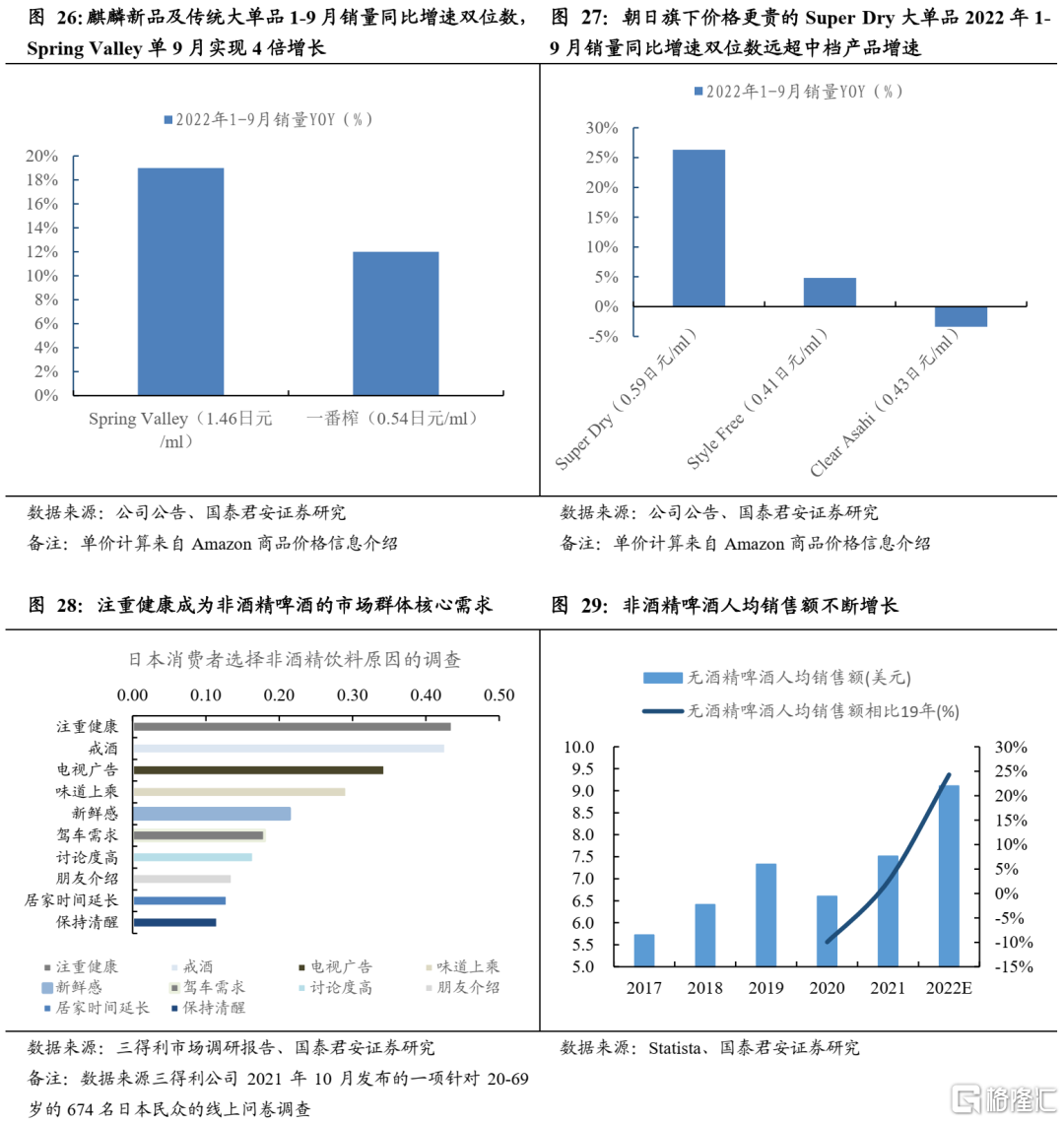

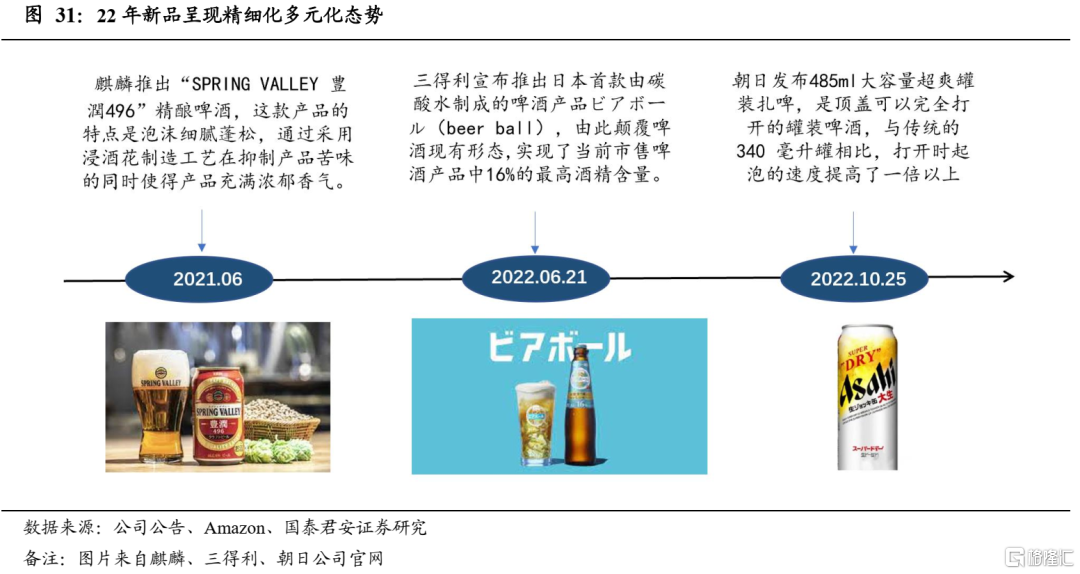

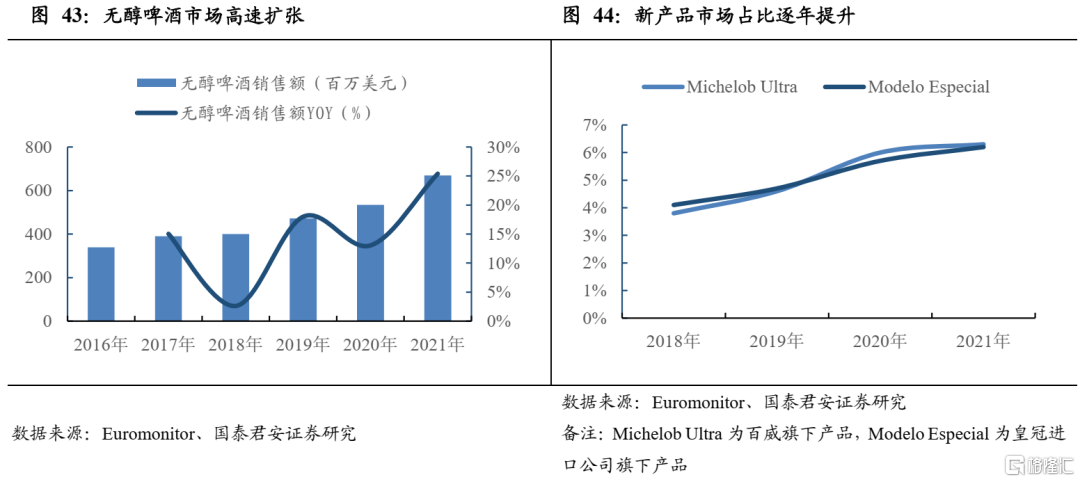

2)升級趨勢:各自傳統大單品銷量修復的同時,價格更貴的升級產品增長勢頭更強勁,健康、好喝、新鮮成為日、美疫後啤酒升級的共同趨勢,精釀、無醇、低度、鮮啤產品暢銷。日本主要啤酒龍頭麒麟、朝日、三得利分別於2021-2022年推出新品Spring Valley 496、Nama Jokki kan啤酒、Perfect Suntory啤酒,其中麒麟精釀啤酒“Spring Valley 496”大為暢銷其售價比普通啤酒高出30%-40%,2022年1-9月銷量雙位數增長,單22年9月銷量同比21年同期4倍。且三家公司中高檔核心大單品均實現銷量的良好恢復及增長。美國市場疫情放鬆後,精釀銷售額市場規模2021年同比增長12.5%,相較2019年同比增長8%,佔整體啤酒銷售額比例提升至26.8%;無醇啤酒市場規模2021年同比提升25.4%,相較於2019年提升41.7%,喜力0.0熱賣。同時,小瓶裝、罐裝化的趨勢也在疫情後得到強化。

3)升級動因:我們認為這些趨勢背後體現的是共同的消費心理、人貨場的變化,即A)消費者健康意識增強、追求Carpe diem(即時享樂),並更願意為此買單,健康、快樂在價值排序向前及權重增加;B)啤酒與飲料品類的邊界模糊化,啤酒正在切入飲料的消費羣體,巨大新增潛力市場,同時女性客羣成為增量主力軍之一;C)方便安全、高性價比的社交場景更受歡迎。

4)2023年對價的預判:2021年華潤、青啤、重啤和燕啤平均噸價分別為3020元/千升、3742元/千升、4605元/千升、3090元/千升,據我們測算,我們預計2022年其噸價將分別提升9.1%、5.9%、4.0%、6.7%。2023年在釀酒材料成本上漲的背景下,依然有行業性提價的可能。結合場景修復敏感性測試及對大單品銷量增長的判斷,我們預計龍頭平均噸價有望上漲中單位數,噸價提升幅度排序:華潤>青啤/燕京>重啤。

景氣度修復與結構提升驅動利潤率改善:雖然2021-2022年成本壓力大,但通過結構升級、多元化麒麟毛利率基本穩定保持疫情前水平,朝日啤酒經營利潤率則從2019年11.90% 提升至2022年第三季度的14.01%。麒麟整體經營利潤率從2020年的11.59%提升至2022年第三季度的15.61%,百威啤酒北美地區毛利率從3Q22開始出現向上拐點,標準化EBITDA利潤率在2022年1Q-3Q呈現逐季修復趨勢,從1Q22低點回升2pct至3Q22年38%。

1.2. 場景:即飲修復可期,非即飲升級延續

2023年即飲渠道快速修復,非即飲場景延續。受疫情防控影響,我們預計2022年華潤、青啤、重啤即飲渠道銷量受損程度均為雙位數銷量下滑。據我們測算,1H22分別下滑24%/21%/15%,1H22總銷量增長主要得益於非即飲渠道快速鋪設(1H22 華潤/青啤/重啤24%/19%/33%),截至到1H22,預計華潤、青啤、重啤即飲渠道佔比下降至40%/42%/45%。截至2022年10月餐飲零售總額較2019年恢復至93成,參考海外經驗,我們預計隨着疫情防控政策優化,即飲渠道或將於6個月內逐步修復至2019年同期水平,我們預計主要龍頭企業2023年即飲渠道銷量有望實現雙位數增長。參考美、日經驗,非即飲消費場景在全面放開後仍將得以延續,且渠道佔比高於疫情前水平,在消費慣性的驅使下,我們預計非即飲渠道銷量不會出現明顯下滑,龍頭酒企2023年總體銷量有望保持正增長,產品創新將帶動消費頻次、消費人羣的增加。

重啤銷量修復區間彈性大,青啤、華潤銷量增長相對穩健。各酒企主要次高以上大單品由於即飲場景收縮,2022年銷量增速均有所放緩,我們預計2023年增速水平將得以恢復。考慮到各產品的特性和售賣場景,在樂觀、中性、悲觀假設下,1)華潤啤酒總量增長0%~1%,收入增長6%~8%;2)青啤總量增長1%~2%,收入增長4~6%;3)重啤總量增長9~13%,收入增長11~18%。

1.3. 結構:全渠道結構升級,產品創新驅動

全渠道結構升級,產品創新驅動:回顧2022年,產品結構升級主要由非即飲渠道帶動。3Q22由於大排檔等低客單餐飲修復良好,出現了短暫的低檔啤酒銷量增速更快的現象,結構升級環比放緩。隨着疫情防控政策優化,即飲渠道將全面修復,酒吧及中高檔餐飲修復彈性更大。而主打即飲渠道的產品(比如青啤純生、1903、喜力、SuperX、烏蘇、1664等)增速預計將於2023年顯著增長,進而驅動產品結構升級。

非即飲渠道升級趨勢不可逆,中高檔產品的鋪設率有望進一步擴大且提升空間仍很大,一方面來自消費者品牌意識崛起,一方面來自品牌商的戰略推進。同時,2021-2022年行業龍頭罐化率提升所帶來的毛利率改善潛力也將隨着2023年鋁罐價格的下行得到體現。2023年兩個渠道同時驅動產品結構升級。

重啤銷量修復區間彈性大,青啤、華潤銷量增長相對穩健。2021年華潤、青啤、重啤和燕啤平均噸價分別為3020元/千升、3742元/千升、4605元/千升、3090元/千升,我們預計2022年將分別提升9.1%、4.8%、4.0%、4.3%。結合場景修復敏感性測試,在樂觀、中性、悲觀假設下,1)華潤噸價提升5.9%~7.6%,淨利率改善1.9pct~2.5pct;2)青啤噸價提升2.8%~4.2%,淨利率改善2.1pct~2.5ct;3)重啤噸價提升2.3~3.9%,淨利率改善0.2pct~0.8pct。

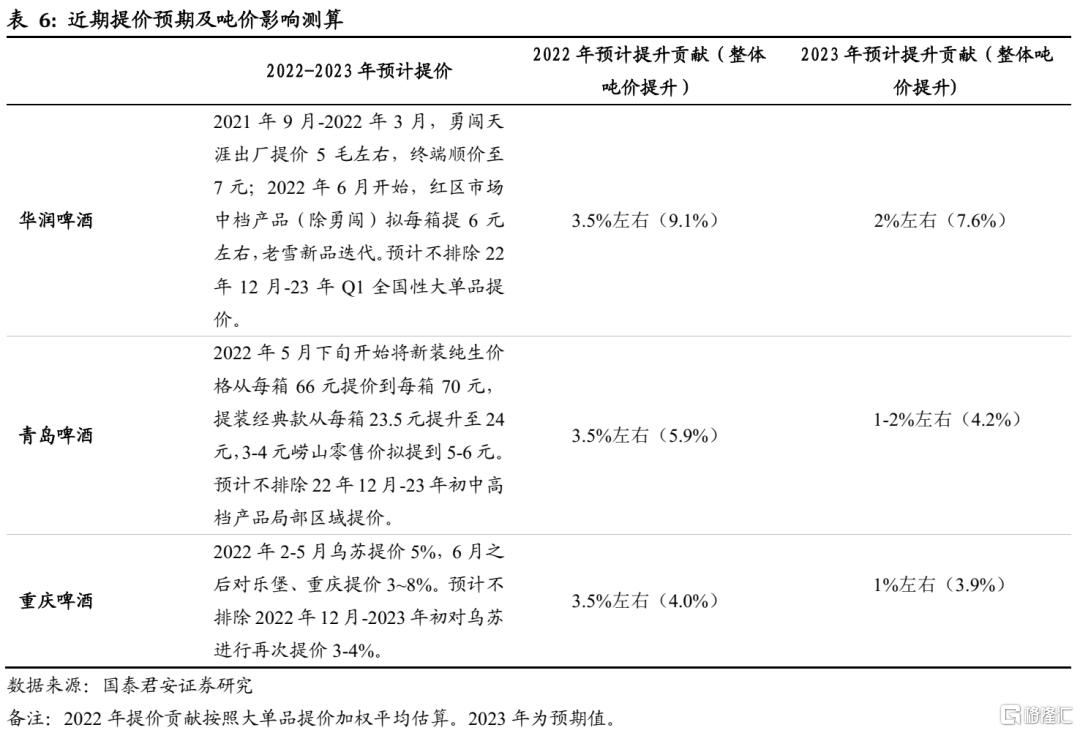

1.4. 提價:成本壓力促提價,貢獻噸價提升

提價預期及影響測算:1)青島啤酒2022年5月下旬開始將新裝純生價格從每箱66元提價到每箱70元,提裝經典款從每箱23.5元提升至24元,3-4元嶗山零售價擬提到5-6元。預計不排除22年12月-23年初中高檔產品局部區域提價。2)華潤啤酒2021年9月-2022年3月,勇闖天涯出廠提價5毛左右,終端順價至7元;2022年6月開始,紅區市場中檔產品(除勇闖)擬每箱提6元左右,老雪新品迭代。預計不排除22年12月-23年Q1全國性大單品提價。3)重慶啤酒2022年2-5月烏蘇提價5%,6月之後對樂堡、重慶提價3~8%。預計不排除2022年12月-2023年初對烏蘇進行再次提價3-4%。(詳見公司更新報吿《青島啤酒:升級提價並行,成本下行受益》《重慶啤酒:烏蘇或再提價,組織二次調整》)

2. 日本:2022年1-10月疫後復甦覆盤

2.1. 景氣:2022年啤酒高景氣,同比雙位數增長

2.2. 場景:全面放開6個月修復,即飲高增非即飲保持

2.3. 價格:高通脹促結構升級,2022年單位酒價提升

2.4. 產品:疫後新品層出不窮,健康高質口味首選

2.5. 利潤率:1Q22改善拐點,3Q22超2019年水平

3. 美國:2021-22年疫後復甦覆盤

3.1. 景氣:2021-22年兩年增長,銷量超2019年水平

3.2. 場景:放鬆後快速修復,即飲雙位數量增

3.3. 價格:啤酒高通脹週期,2020-22年噸價持續攀升

3.4. 產品:疫後多元化趨勢,精釀佔比突破1/4

3.5. 利潤率:2Q22利潤率拐點,較2019年水平呈修復趨勢

4. 投資建議

根據海內外市場研究,我們判斷:1)場景維度,隨着疫情防控政策優化,即飲渠道修復將成為2023年啤酒行業銷量及結構升級的主要驅動力,主打即飲渠道的產品增長或明顯修復,龍頭酒企業總體銷量有望持平至正增長,次高以上增速恢復。同時非即飲渠道升級趨勢不變,罐化率提升推動毛利率提升。2)產品維度,疫情所催生的情緒改善需求、健康意識覺醒,或將驅動精釀/鮮啤、0度/低卡、果酒/預調酒等品類的強勁增長,結合各廠商產能擴張計劃,華潤旗下喜力、純生,青啤旗下原漿、白啤,重啤旗下烏蘇、1664等產品2023年增速有望較2022年加速,燕京U8有望維持較快增長,產品結構升級延續。3)價格維度,除場景和產品驅動的結構升級,2H22年提價影響或於2023年體現,同時2023年不排除進一步提價可能,綜上,噸價有望整體提升中單位數。建議增持:青島啤酒、燕京啤酒、重慶啤酒,港股標的青島啤酒股份、華潤啤酒。

5. 風險提示

1.疫情變化、政策調整抑制需求;新冠疫情若變異或導致餐飲、户外活動等部分啤酒消費場景受限,或疫情防疫政策階段性收緊調整,可能對企業業績產生負面影響。

2.夏季高温天偏少、雨水天偏多;啤酒淡旺季特徵仍較明顯,消費者更傾向於在氣温較高時飲用啤酒,若全年高温天較少,會對啤酒消費量有所影響,同時雨水天氣偏多會對現飲渠道消費有所壓制。

3.原材料成本下行幅度不及預期;啤酒企業盈利受玻璃、瓦楞紙、大麥等原材料成本價格波動影響較大;若上游原料材回落幅度不及,盈利增速彈性受影響。