機構表示,對於港股的推薦思路是港股「三支箭」,並首推了醫療、互聯網平臺(外賣、電商)、非必須消費等成長類行業;對於A股的思路是,優先配置「託底」+「重建」,以地產鏈、央企等價值類爲主,23年下半年則要配置「轉型」+「突圍」,以製造、成長爲主。

AH股「破曉」:港股買成長,A股買價值。此前機構提示「港股走牛市,A股走修復市」,但結構上,推薦側重點有所不同:港股的推薦思路是「三支箭」,成長類行業居多;A股的思路是優先配置「託底+重建」,以地產鏈、央企等價值類爲主。

爲什麼我們對於A股和港股,結構上有所區別?

其核心原因源於:(1)A股:①價值股具備「四大改善」;②成長股「一喜一憂」。因此A股價值股顯著優於成長股。

(2)港股:①價值股獲得「三大改善」;②成長股具備「四大改善」,邊際受益更大。因此港股成長價值俱佳,但成長略優於價值。 具體來看——

具體來看——

-

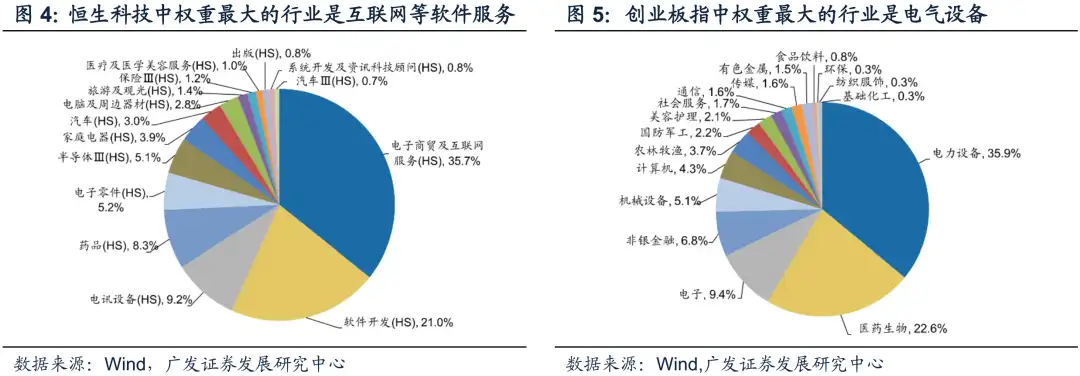

分子端企業盈利:「託底」與「重建」對港股成長股和價值股均形成盈利改善預期,但對於A股來說更多地改善價值股的盈利預期。在「託底、重建」中A股、港股地產鏈、消費鏈均得到改善。但由於A股與港股的成長股結構不同,港股在「託底、重建」中邊際改善最大的在於互聯網等成長股,A股成長股則在此過程中缺乏分子端邊際受益邏輯。

-

分母端流動性:信用、貨幣線索指向港股成長和A股價值風格。(1)信用發力的方向影響風格,政策指引23年信用邊際改善的方向是地產鏈+互聯網產業;(2)美債利率下+國內利率上,港股成長受益、A股價值受益;(3)人民幣升值更支持港股成長股和A股價值股。

-

分母端風險溢價:港股成長股和A股價值股修復更顯著。離岸市場的特徵使得港股受到風險溢價的衝擊更直接和迅速。

當前港股處於牛市一階段:風險溢價下行,而前期港股科技股的風險溢價受到影響更爲嚴重,因此風險溢價改善的過程當中是科技股的反彈更強烈。

A股則有所不同,在「託底」和「重建」中風險溢價改善最顯著的主要是前期政策壓制、當前政策堅決「穩地產」下的地產鏈,以及中國特色估值體系助力資本市場地位提升下,估值迎來重估契機的優質央企國企。

展望:港股繼續關注成長,A股當前仍是價值優先。

23年港股成長股的「四大改善」預計能夠繼續,繼續關注港股「三支箭」。與部分投資者認知不同,本輪A股價值股的投資邏輯「買預期,賣現實」交易的是政策而不是基本面, A股當前政策持續加碼+業績真空期仍將是價值佔優,而一旦經濟企穩改善的信號出現,屆時A股將出現風格的切換(轉型、突圍),當前配置繼續關注「託底」和「重建」:①託底:地產鏈(地產適度信用下沉、家電傢俱)、受益於防疫政策優化的出行鏈(休閒服務)和中期受益的醫藥鏈;②重建:能源&科技類央企、互聯網。

風險提示:疫情反覆,全球經濟下行超預期,地緣風險超預期。