本文來自格隆匯專欄:廣發宏觀郭磊,作者:鍾林楠

報吿摘要

第一,2023年宏觀面的主特徵之一是外需回落,政策啟動新一輪“擴大內需戰略”。出口部門對融資敏感度低,內需部門對融資環境的依賴度更高,擴內需決定了央行貨幣政策需要邊際擴張,所以貨幣政策從去年底的“靈活適度”調整為今年底的“精準有力”。

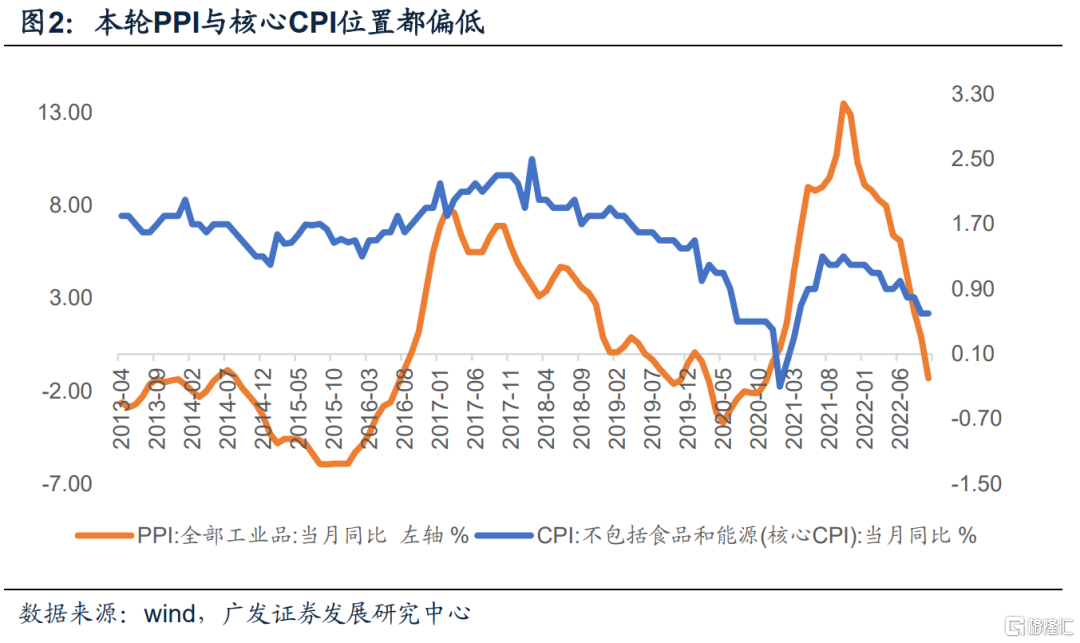

第二,偏寬貨幣政策的一個有利條件是通脹壓力尚未形成。中國以煤炭為主體的能源供給結構及“先立後破”的新能源政策取向為本輪實現全球較低水平的通脹中樞創造了有利條件;消費需求的快速修復條件仍不具備。從當前通脹的中樞水平、週期位置,以及需求可能的修復路徑來看,至少在2023年上半年不會對貨幣政策穩信用形成顯性約束。

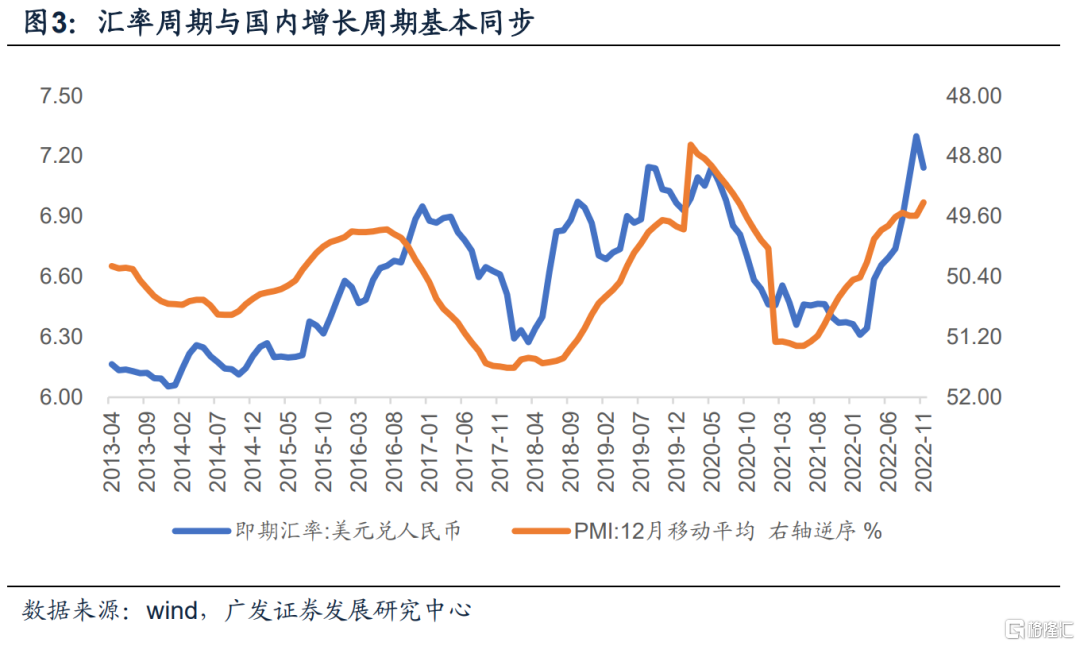

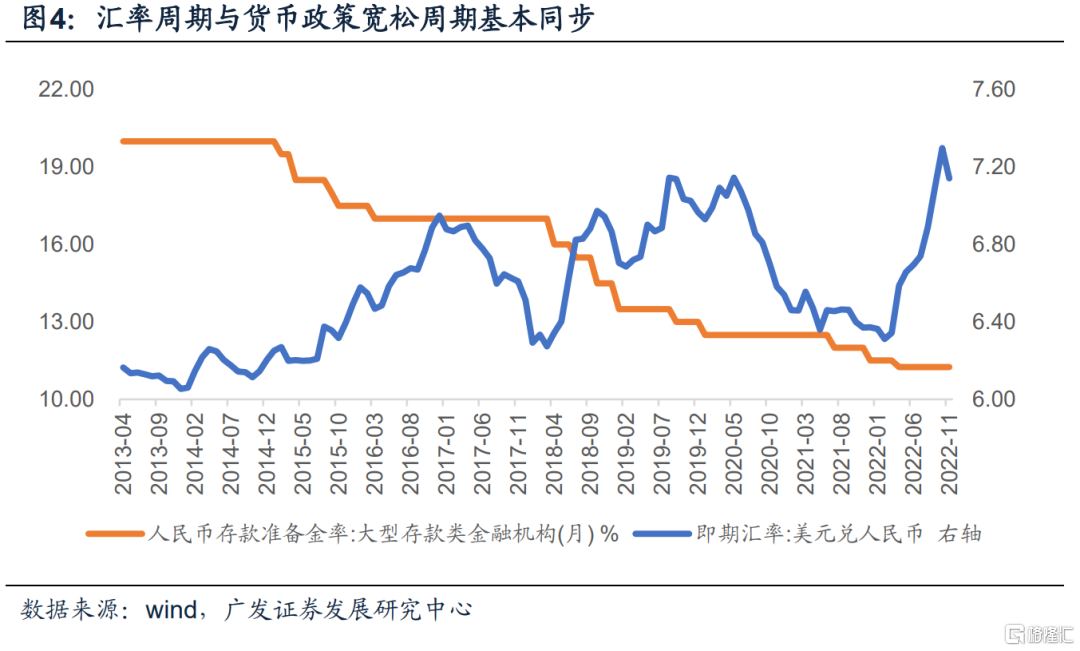

第三,偏寬貨幣政策的另一有利條件是外部均衡壓力更小。2022年,在穩增長和外部均衡壓力並存的背景下,央行選擇“以我為主”,適度放大匯率彈性,為內部穩增長打開政策空間。從美元指數和美債收益率的相關性看,2023年美元上行動能將大概率減弱,人民幣的均衡穩定更具備有利條件,貨幣政策顧慮會相對更少。

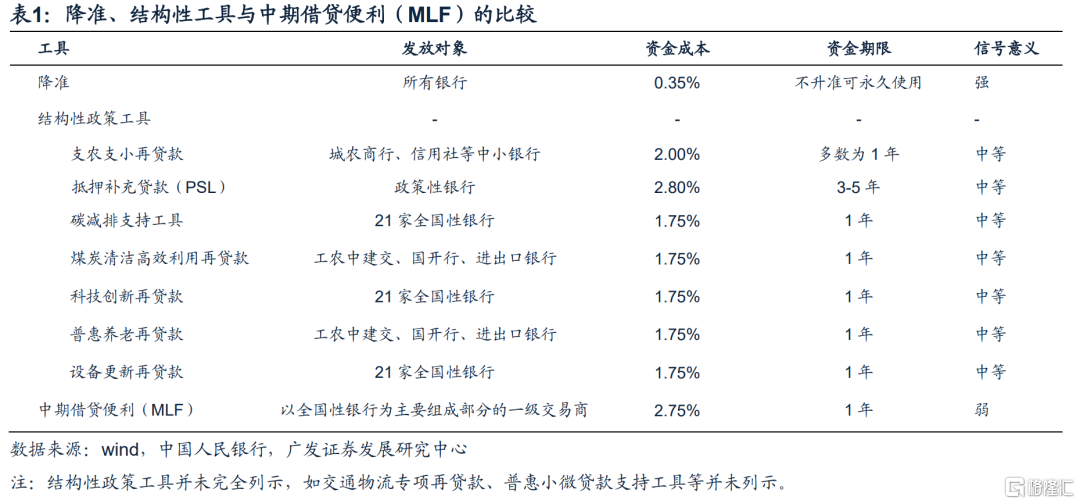

第四,貨幣政策穩信用,一則需要放鬆銀行擴表的流動性約束。經驗數據顯示,央行放鬆流動性約束最偏好的政策工具是降準,其次是結構性工具,最後是MLF;最近五年央行穩信用淨投放的中長期流動性規模最少是2.6萬億元,其中降準(含央行上繳利潤)最少投放了1.75萬億元。我們可以以此作為2023年穩信用所需中長期流動性規模的一個參考量級。

第五,貨幣政策穩信用,二則也需要放鬆銀行擴表的需求約束。降息(降低MLF利率)是一個潛在的政策選項,目前暫時無法完全排除這一選擇;但由於地產政策重點已經變化,剩餘的貸款利率空間又較為珍貴,即便2023年央行再度降息,降息幅度應該也不會高於2022年。

第六,結構性貨幣政策工具是穩信用的另一種方式,其兼具產業政策與金融政策效果。2023結構性貨幣政策工具的方向可能是:基建地產、製造業、科創、雙碳、能源等領域的政策性工具延續;與疫情相關的階段性工具逐步退出;長期性工具保持平穩;預計對2022年基建影響較大的“政策性開發性金融工具”繼續加碼。

第七,從狹義流動性來看,由於貨幣政策穩信貸需要放鬆流動性約束,狹義流動性在2023年應仍會相對偏松;但即便偏松,市場利率(DR007)中樞也很難像2022年一樣持續低於政策利率(7D OMO)20BP以上,2023年狹義流動性應會逐步回到市場利率圍繞政策利率附近波動的常態。

第八,從廣義流動性來看,其在2022年分化,M2明顯好於社融,M2-社融剪刀差大幅走闊,這一現象是貨幣政策偏松+實體融資需求偏弱組合的結果;2023年貨幣政策仍偏松,但實體融資需求可能有一個較明顯的邊際修復過程,M2-社融剪刀差走闊的動力減弱。我們可以用M2-社融剪刀差來觀測寬信用的政策效率;實際上它也是判斷利率的一個很好的經驗座標。

第九,社融在外需回落、擴內需週期中不會太差。2022年年末存量增速大致在10.2%左右,以此為參考,2023年末增速應該不低於10.2%,且下半年會好於上半年。

第十,居民部門融資在2023年年內修復的趨勢相對確定,低基數、防疫政策優化、地產紓困政策都有利於2023年居民部門融資的修復。仍有待觀測的是修復時間與斜率,這取決疫情影響進一步弱化的時間節奏,保交樓與問題房企的處置速度,以及地產需求端政策的強度。

十一,企業部門融資從上市公司籌資性現金流淨額可以觀察,2022年的主要抓手是電子、電力設備、建築裝飾、公用事業等行業,集中在製造業與基建領域,主要拖累是房地產與煤炭鋼鐵等採礦業;2023年加槓桿的主體依然會是製造業和基建,疊加房地產修復,企業部門融資的總量與結構不會太差。

十二,2022年房地產調整影響政策傳遞效率,疊加風險偏好偏低、海外流動性大幅收斂,國內流動性對權益資產的定價特徵不明顯。2023年這三個影響因素都可能出現邊際變化,尤其是隨着政策傳遞效率提升,貨幣從銀行體系的江河更廣泛流向實體經濟的曠野,流動性與增長彈性之間的關係將再度顯性化,國內流動性定價的特徵可能會重新迴歸,若流動性環境呈現出“狹義適度寬鬆+廣義邊際擴張”的組合,則權益資產整體定價環境是有利的。

新一輪擴大內需戰略需要貨幣政策擴張穩信用

今年國內增長的主要支撐之一是偏高的出口。但從趨勢上來看,今年出口已經進入下行週期,10-11月單月增速已經轉負;明年全球經濟增速預計會進一步放緩,中國出口增速可能繼續回落。

2022年1-10月,出口累計同比增速為11.1%,基建投資累計同比增速為11.4%,製造業投資累計同比增速為9.7%,房地產投資累計同比增速為-8.8%,社會消費品零售總額累計同比增速為0.6%。

2022年10月國際貨幣基金組織發佈《世界經濟展望報吿》[1]。報吿指出,全球經濟正在超預期的放緩,高通脹環境下的高消費成本、大多數經濟體收緊金融條件、地緣政治衝突與COVID-19 大流行都嚴重影響了全球經濟前景;預計全球經濟增長將從2021年的6.0%放緩至2022年的3.2%和2023年的2.7%。這是自2001年以來除全球金融危機和COVID-19大流行衝擊期之外最弱的增長狀況。

外需進一步回落意味着穩增長要更加依靠內需。二十大報吿與輔導讀本已經提出“擴大內需戰略”,我們理解主要方式可能是託基建、穩地產與擴製造業。

二十大報吿指出:我們要堅持以推動高質量發展為主題,把實施擴大內需戰略同深化供給側結構性改革有機結合起來。

劉鶴副總理《把實施擴大內需戰略同深化供給側結構性改革有機結合起來》[2]收錄於《黨的二十大報吿輔導讀本》。文章指出:實施擴大內需戰略是應對外部衝擊、穩定經濟運行的有效途徑。社會總需求由消費需求、投資需求和出口需求構成,其中消費和投資為內需,出口為外需。1998年,亞洲金融危機對我國經濟發展造成較大沖擊,外需急劇收縮,黨中央提出“立足擴大國內需求,加強基礎設施建設”,實施積極的財政政策,發行長期建設國債、連續下調基準利率等,穩定了經濟增長。2008年,針對國際金融危機的衝擊,黨中央提出“把擴大內需作為保增長的根本途徑”,出台以大規模增加政府投資為主要內容的一攬子計劃,穩定了市場預期,使經濟迅速觸底反彈。

基建與地產對外部融資環境的依賴度較高,外部融資佔其投資資金來源的比重超過50%,託基建、穩地產意味着貨幣政策要繼續保持擴張性,穩定信貸與社融;製造業雖不完全是資金密集型產業,但其彈性的擴大同樣需要融資端的支持,也對貨幣政策穩信用提出了要求。

基建與地產投資的資金主要來源於兩部分,一是自有現金,二是外部融資。

外部融資包括銀行信貸、非標、債券、股權等,可以用城鎮基建投資資金來源與房地產開發投資資金來源中的“國內貸款+個人按揭貸款+自籌資金”(自籌資金扣除了房地產的自有資金,基建由於主體為城投,自有資金規模較低,且缺乏數據,未進行扣除)來粗略度量。

按照這一計算方法,2020年與2021年外部融資佔基建地產投資資金來源的比例分別是56%與55%。

製造業投資不完全依賴於外部融資,但信貸的支持有助於其擴張彈性。十四五規劃綱要也明確指出,要擴大製造業中長期貸款、信用貸款規模,增加技改貸款,推動股權投資、債券融資等向製造業傾斜。

通脹與匯率暫時不會成為貨幣政策穩信用的約束

2022年三季度貨幣政策執行報吿曾指出,要高度關注通脹升温的潛在可能性。

2022年三季度貨幣政策執行報吿指出,目前地緣政治衝突仍擾動世界能源供應,發達經濟體高通脹粘性較強,外部輸入性通脹壓力依然存在;一段時間以來我國 M2增速處於相對高位,若總需求進一步復甦升温可能帶來滯後效應;冬季豬肉採購和採暖需求旺盛、春節錯位等因素,特別是疫情防控更加精準後消費動能可能快速釋放,也可能短期加大結構性通脹壓力,對此要密切關注,加強監測研判,警惕未來通脹反彈壓力。

近幾年央行一直強調“走在市場曲線前面”,即政策需要有前瞻性,提前關注風險並做好應對。高度關注通脹升温的潛在可能性是這一政策思路的體現。

2020年6月,劉鶴副總理在陸家嘴論壇上指出,風險應對要走在市場曲線前面。在經濟下行壓力和各種不確定條件下,要增強預判性,理解市場心態,把握保增長與防風險的有效平衡,提高金融監管與金融機構治理機制的有效性。

此後,央行在多個重要場合重提了這一要求。如2022年1月,劉國強副行長在2021年金融數據新聞發佈會上指出,要抓緊做事,前瞻操作,走在市場曲線的前面,及時迴應市場的普遍關切。

但從過往經驗與本輪通脹位置來看,央行關注的通脹風險兑現需要比較“嚴格”的前提條件,目前並不具備。

上一輪通脹對貨幣政策形成較大影響是2016-2017年,那一輪PPI同比從-1.4%升至6.3%、核心CPI同比從1.6%升至2.2%。

2022年10月,PPI當月同比增速為-1.3%,核心CPI當月同比為0.6%。外需回落背景下,未來PPI同比要快速升高,核心CPI要重新回到2%以上,需要依靠內需的顯著修復。這一點在防疫政策調整採用“走小步、不停步”策略、居民部門資產負債表受損、地產信用風險待出清的宏觀環境下很難看到。

央行在貨政報吿中指出的幾個通脹風險:“M2增速較高的滯後效應”、“能源價格帶來輸入性通脹壓力”、“消費動能快速釋放”,其兑現的前提條件同樣是內需的顯著修復,在短期內很難出現。

匯率極少成為貨幣政策的主要矛盾,匯率等外部均衡的變化對國內央行政策寬鬆基調與空間影響都偏弱。

一方面,2022年央行三季度貨政報吿已經指出,市場化的人民幣匯率增強了貨幣政策自主性,堅持市場在匯率形成中起決定性作用。這一表述意味着在市場化的匯率形成機制下,匯率在合理均衡位置的波動非但不會對貨幣政策形成顯性制約,反而會給貨幣政策應對內部均衡穩增長創造空間。

另一方面,人民幣匯率定價比較多元,其中對其趨勢變化影響最大是國內的增長預期。2013年以來人民幣匯率週期與增長週期基本同步。要保持匯率在合理均衡位置的穩定,避免過度貶值,更需要貨幣政策盯住增長,穩定預期。

也正是因為這一點,我們同樣可以看到央行政策寬鬆週期與匯率週期基本同步,降準降息等操作通常出現在人民幣匯率貶值的週期當中。

貨幣政策總量工具:必要性與力度

貨幣政策穩信用主要是放鬆銀行擴表的流動性約束與需求約束。

中國的融資體系是一個銀行佔主導的債務融資體系。在這樣一個融資體系中,推動信用擴張的關鍵是推動銀行擴張資產負債表。

銀行擴張資產負債表受到多重約束,包括流動性約束、需求約束與資本約束。

流動性約束是指商業銀行的各項業務活動需要流動性的支持,如信貸行為派生出存款,需要上繳法定存款準備金,如果沒有足額的基礎貨幣(流動性),則信貸派生活動會受到限制。

需求約束是指商業銀行的擴表需要有實體融資需求作為支撐,若實體融資需求偏弱,則銀行擴表會缺乏抓手,同樣會受到限制。

資本約束是指商業銀行大部分業務活動都需要計提資本,若沒有足額的資本金,無法滿足監管機構提出的資本充足率要求,銀行擴表也會受到限制。

對貨幣政策而言,屬於其作用邊界範圍裏面的是流動性約束和需求約束。

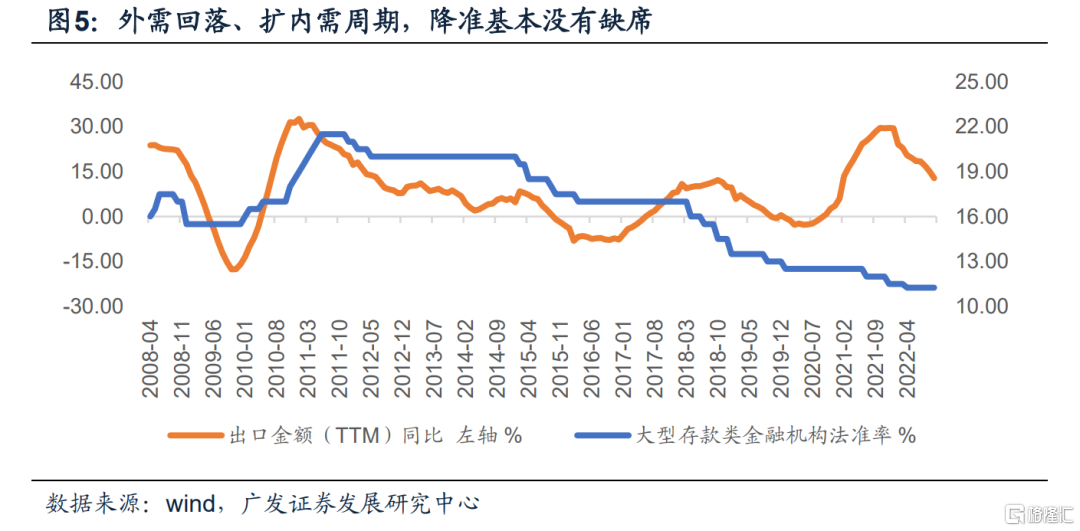

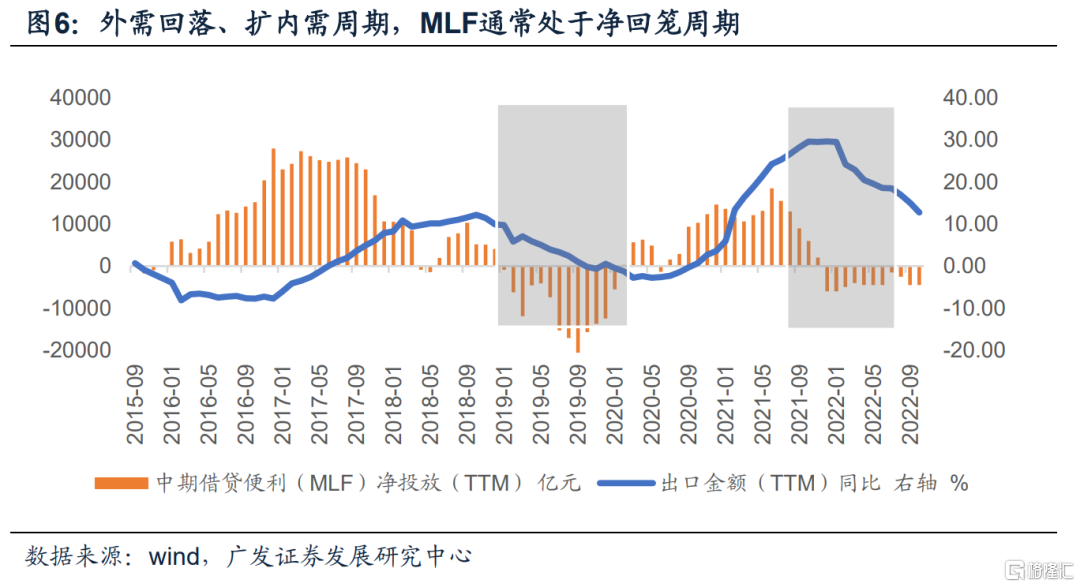

放鬆流動性約束可採用MLF、結構性政策工具與降準三種方式。經驗數據顯示,當經濟處於外需回落穩信用階段時,央行最偏好降準,其次是結構性政策工具,最後是MLF,且MLF通常是淨回籠做對沖,避免大水漫灌(圖5圖6)。

降準的優勢在於:(1)資金成本低,可以降低銀行負債成本,打開銀行讓利實體的空間;(2)覆蓋面廣,降準可以為大多數銀行類機構補充流動性,MLF與大部分結構性政策工具(PSL、碳減排支持工具等)都限定了交易對手,受益方主要是政策性銀行與全國性銀行,無法覆蓋大部分的中小銀行;(3)寬鬆的信號意義強,仍然被大部分微觀主體認為是政策寬鬆穩增長的行為,能提振預期。

結構性政策工具的優勢在於:(1)資金成本僅次於降準,也能部分起到降低銀行負債成本的作用;(2)能引導金融機構信貸投向,精準支持政策鼓勵的領域,有一定的產業政策效果;(3)可以採用先貸後借的設計,直達實體經濟,有較高的傳導效率。

MLF相較前兩者來説,資金成本沒有優勢,覆蓋面低,政策效率也一般,也沒有引導資金投向的作用,所以從MLF創設以來,每一輪外需回落、擴內需週期,MLF基本都是淨回籠,來對沖降準與結構性政策工具,避免大水漫灌。

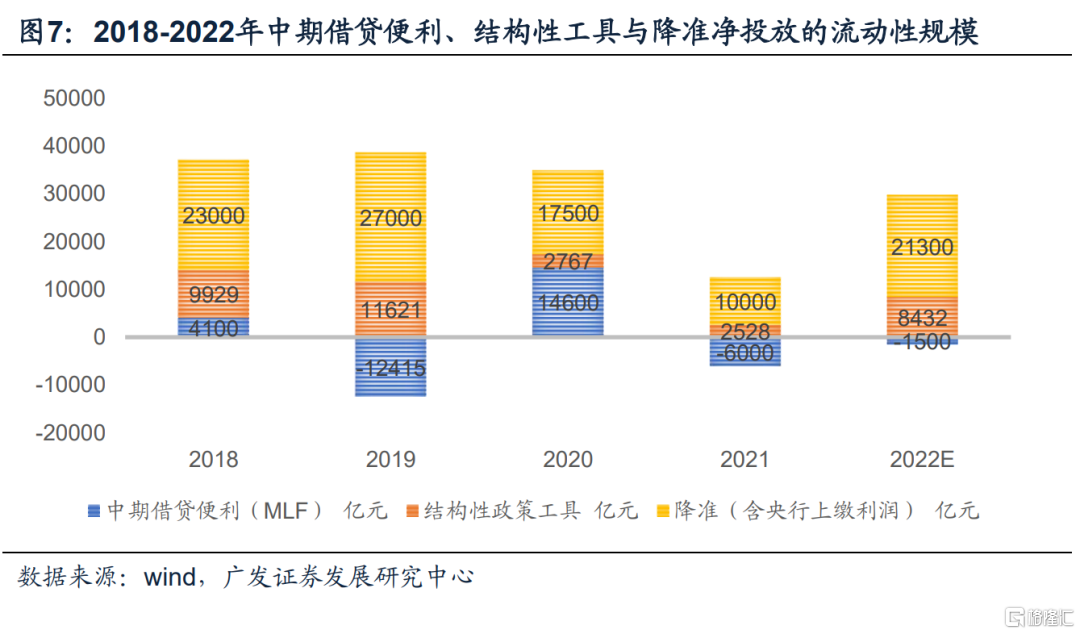

若以2019年、2020年上半年與2022年三輪外需回落、擴內需階段為參考座標,2023年央行至少需要投放中長期流動性2.6萬億元,其中降準至少需要75BP,投放1.5-1.8萬億元。

2018-2021年,央行利用MLF、結構性政策工具與降準投放中長期流動性規模分別是3.7萬億元、2.6萬億元、3.5萬億元與6500億元。

2022年前三季度投放規模為2萬億元,進一步考慮四季度的降準、結構性政策工具與MLF的續作情況,2022年全年投放規模預計在2.8-3萬億元。

在2018-2022年期間,2019年、2020年上半年與2022年屬於外需回落、政策穩信用擴內需階段,這三個階段投放流動性規模最少的是2019年的2.6萬億元。

從投放方式來看,2019年降準4次,投放流動性2.7萬億元;MLF淨回籠1.24萬億元,主要是降準置換了大部分到期規模;結構性政策工具淨投放1.2萬億元,主要是2019年創設了TMLF,利用TMLF投放了超過8000億元,定向支持小微企業與民營企業融資。

2020年降準3次,投放流動性1.75萬億元;MLF淨投放1.46萬億元,主要集中下半年,上半年出口回落階段,MLF淨回籠1400億元;結構性政策工具淨投放2767億元,主要依靠的是支農支小再貸款再貼現,PSL與TMLF出現了大額淨回籠。

2022年降準2次,投放流動性1.03萬億元,央行上繳利潤超過1.1萬億元,若將這一操作也視為降準,則全年降準超過2.13萬億元;MLF前11個月淨回籠1500億元,12月預計是等量續作或淨回籠,全年MLF淨回籠至少1500億元;結構性政策工具前三季度淨投放3214億元,10-11月PSL淨投放5218億元,僅考慮這兩部分,2022年結構性政策工具淨投放8432億元。

以這三年的數據為參考,2023年央行穩信用擴內需至少需要投放中長期流動性2.6萬億元,其中降準投放流動性規模至少需要1.75萬億元,以25BP降幅對應5000-6000億元來估算,降準幅度至少需要75BP。

放鬆需求約束主要是降低貸款利率,理論上的方法包括引導銀行讓利、通過降準與降低存款利率來引導LPR報價下調、調降MLF利率。2023年會以哪一種方式為主,目前尚不能確定;相對有確定性的是央行即便選擇降息(調降MLF利率),降幅也不會高於2022年。

2022年央行有過兩次降息操作(調降MLF利率),分別在1月與8月,合計20BP。2023年為進一步降低貸款利率,理論上仍有降息的可能,但即便央行做了降息操作,降息幅度應該也不會高於2022年。

一是2023年防疫政策優化與地產紓困政策的落地可能會推動融資需求邊際好轉,銀行擴表的需求約束可能會較2022年有所好轉。

二是目前的貸款利率位置已經處於較低位置。央行曾在2022年9月發佈《深入推進利率市場化改革》[1]一文,文章指出“目前我國定期存款利率約為1%至2%,貸款利率約為4%至5%,真實利率略低於潛在實際經濟增速,處於較為合理水平,是留有空間的最優策略”。2022年三季度末,金融機構發放的貸款加權平均利率為4.34%,距離4%的區間下限34BP。

2019年8月LPR改革後,金融機構貸款加權平均利率下降128BP,MLF利率下降55BP,1BP的政策利率降幅大致對應2.3BP的貸款利率降幅;假設未來政策延續這一效率,則34BP貸款利率的空間對應大約15BP的政策利率下調空間。

貨幣政策結構性工具:方向與特徵

結構性工具分為階段性工具與長期性工具兩類,2022年主要是以階段性工具為主,長期性工具使用次數減少,規模增速放緩。

根據2022年8月央行官方微信公眾號發佈的《結構性貨幣政策工具介紹》一文,結構性貨幣政策工具分為階段性工具與長期性工具。長期性工具主要服務於普惠金融長效機制建設,包括支農支小再貸款和再貼現;階段性工具有明確的實施期限或退出安排,除支農支小再貸款和再貼現之外的其他結構性政策工具均為階段性工具,目前有普惠小微貸款支持工具、PSL、碳減排支持工具、煤炭清潔高效利用再貸款、科技創新再貸款、普惠養老專項再貸款、交通物流專項再貸款。

2022年央行政策的重心在階段性工具上,前三季度階段性工具合計增加了1536億元,10-11月PSL增加了5218億元;長期性工具增量不多,前三季度增加了1678億元。且年初至今,央行並未新增再貸款再貼現額度,若12月仍未新增,則全年長期性工具都沒有新增額度,這是該項工具創設以來的第二次,上一次是在貨幣政策收緊的2017年。

2023年大部分階段性工具可能會延期,製造業、基建地產、消費、科創、養老與雙碳等方向依然會是政策重點支持的領域,可能退出的是與疫情相關的工具。

2022年二季度與三季度貨幣政策執行報吿指出,結構性貨幣政策工具會聚焦重點、合理適度、有進有退。

從短期來看,2023年擴內需需要擴製造業、託基建與穩地產,這幾個領域仍需要流動性支持,設備更新再貸款、PSL與保交樓專項工具應還會繼續使用。

從中期來看,十四五規劃提出“推進能源革命,建設清潔低碳、安全高效的能源體系,提高能源供給保障能力”,“加快推進製造強國、質量強國建設”,“強化國家戰略科技力量”,“完善養老服務體系”。這些要求指向央行會繼續加強對製造業、科創、雙碳、能源與養老等領域的支持,相關的結構性政策工具在短期退出的可能性偏低。

可能退出的是應對疫情創設階段性工具,如交通物流專項再貸款,這一工具隨着2023年防疫政策優化,疫情影響淡化,可能會逐漸退出。

長期性工具以穩為主,大幅放量與下降的可能性都偏弱。

一是階段性工具對長期性工具有一定的替代性,階段性工具支持的製造業、雙碳、科創與養老等領域均是政策鼓勵的方向,其主體有部分屬於中小微企業;

二是近幾年全國性銀行普惠金融發展較快,央行對利用長期性銀行鼓勵中小銀行支持普惠小微的依賴度有所下降。

2022年三季度末,全國性銀行普惠小微企業貸款餘額達12.3萬億元,佔所有商業銀行普惠小微企業貸款比重為54%,較2019年一季度提高了近10個百分點。

三是央行在2022年二季度三季度貨幣政策報吿對再貸款再貼現政策的要求是“保持穩定”。

狹義流動性的非典型寬鬆迎來終結

狹義流動性在2022年的表現可分為三個階段,主要線索是需求與財政。

第一階段是2022年1-3月,這一階段實體經濟企穩,銀行體系流動性需求不弱,税期等因素對流動性的擾動基本持平於季節性,資金面掌控在央行手中,DR007中樞與7D OMO利率基本持平。

第二階段是2022年4-8月,這一階段實體經濟受疫情、地產停貸斷供等事件影響明顯回落,流動性淤積在銀行體系,銀行體系對流動性的需求明顯下降;同時這一階段,央行集中上繳利潤用於留抵退税,磨平了税期的擾動,兩個因素疊加使DR007中樞單邊下行,明顯低於7D OMO利率。

第三階段是2022年9月至今,這一階段實體經濟表現仍偏弱,銀行體系對流動性的需求沒有明顯修復;但財政端留抵退税基本完成,税期擾動重新迴歸,資金面的波動性明顯加大,DR007中樞震盪上移,但仍低於7D OMO利率大約20-30BP。

第三階段在短期仍有一定的延續性,DR007中樞低於7D OMO利率仍會保持一段時期;但拉長時間至2023年全年來看,DR007中樞應會向7D OMO利率迴歸,回到“市場利率圍繞政策利率附近波動”的常態。

短期而言,由於疫情仍在約束居民生活社交半徑,地產端暫時並未看到快速好轉的跡象,實體經濟仍會偏弱,這決定了銀行體系的流動性需求仍會偏低,DR007中樞仍會處於政策利率下方。

中期而言,防疫政策優化調整打開居民消費與購房約束是一個趨勢,地產紓困政策轉向供給端保主體、打破地產銷售與信用風險的負反饋也是一個趨勢。這兩個趨勢性的變化有助於融資需求的修復,提高貨幣政策傳導效率,2022年流動性大量淤積在銀行體系的現象在2023年應該會迎來緩解。

同時,2022年4月份之後,央行穩增長穩信用採用的基本都是價格型工具與金融政策,12月的降準也僅有25BP。這一系列操作表明央行也重視貨幣政策的傳導效率,在加速淤積的流動性進入實體,同樣對市場利率迴歸政策利率有利。

最後,易綱行長在《建設現代中央銀行制度》一文中認為“完善以公開市場操作利率為短期政策利率和以中期借貸便利利率為中期政策利率的央行政策利率體系,健全利率走廊機制,引導市場利率圍繞央行政策利率為中樞波動”是建設現代中央銀行制度的重要舉措。

廣義流動性從分化走向收斂

廣義流動性通常用M2與社融兩個指標度量。今年M2偏強,社融偏弱,M2-社融剪刀差明顯走闊。

截止2022年10月,M2同比增長了11.8%,較2021年12月上升了2.8個點;社融存量增速為10.3%,與2021年12月持平。

從2021年末至2022年10月,M2同比增速-社融存量增速剪刀差從-1.3%走闊至1.5%。

M2-社融剪刀差走闊通常出現在貨幣政策松+實體融資需求弱的環境中,主要與非標與同業投資兩個指標的變化有關。

從統計層面來看,M2與社融的差異主要在於四個部分:一是跨境資金結售匯,這會單邊影響M2,但對社融無影響;二是銀行金融同業投資,這會單邊影響M2,但對社融無影響;三是非標(信託貸款、委託貸款與未貼現銀行承兑匯票),其增長對社融形成影響,但其增長的過程只是存款在不同主體之間的流轉,並未帶來新增存款,因此對M2無影響;四是直接融資項(股票融資、非銀投資企業債),這一項對社融會形成影響,但同樣屬於存款在不同主體之間的流轉,並不會帶來新增存款,對M2無影響。

在四個部分中,近些年影響最大的是金融同業投資與非標。

今年非標表現並不算弱,2021年末(信託貸款+委託貸款+未貼現銀行承兑匯票)存量同比增速為-12.77%,2022年10月為-6.85%,上升了5.92個點。

在這一情景下,M2-社融增速剪刀差的走闊主要是因為金融同業投資偏強。2021年末存款性公司對其他金融部門債權同比增速為1.91%,2022年10月同比增速為3.08%,上升了1.17個點。

金融同業投資偏強是因為今年貨幣政策偏松,銀行擴表配置資產的需求偏強,但實體融資需求偏弱,銀行可配資產供給不足,銀行出現了結構性資產荒,主動增配了金融同業資產。這一點我們可以從央行貨幣政策感受指數/貸款需求指數、存款性公司對其他金融部門債權同比增速、M2-社融剪刀差三組數據趨勢基本同步中可以得到證明。

2023年貨幣政策仍會維持偏松的姿態,但實體融資需求可能迎來邊際修復,M2-社融剪刀差走闊的動力會減弱,可能維持在高位或收斂。

如前文所述,2023年貨幣政策為了穩信用擴內需,仍會保持一定的擴張性,銀行擴表配置資產的訴求仍會偏強,這一點依然會給M2-社融剪刀差提供支撐。

但與2022年顯著不同的是,2023年防疫政策優化,地產紓困政策會更加務實積極,這可能會帶來實體融資需求的邊際改善,銀行缺資產的現狀會有所緩解,金融同業投資強度可能會有所減弱。這一點可能會對2023年M2-社融同比剪刀差走闊形成制約。

社融在擴內需週期中表現不會太差

2022年社融表現偏穩,保持在低位徘徊,呈前高後低姿態。

截止2022年10月,社融存量增速為10.3%,累計增量為28.7萬億元,同比多增2.3萬億元。

分項看,2022年1-10月,投向實體貸款新增18.3萬億元,同比多增7267億元;信託貸款減少4875億元,同比少減8456億元;委託貸款新增3768億元,同比多增5083億元;未貼現銀行承兑匯票減少3049億元,同比少減65億元;企業債券融資新增2.43萬億元,同比少減2227億元;非金融企業股票融資新增9526億元,同比多增538億元;政府債券融資新增6.19萬億元,同比多增1.16萬億元;外幣貸款減少2941億元,同比多減5439億元。

2023年社融表現不會太差,可能處於10.2%-11%之間。

一是政策擴內需對融資有要求,央行會繼續積極穩信用;二是融資需求可能因為防疫與地產金融政策的變化迎來邊際好轉。

從過往週期來看,在出口回落階段,社融通常保持平穩或擴張。2022年全年社融存量增速大致在10.2%附近,以此為參考,2023年社融存量增速最低應該在10.2%附近。

節奏上,即便考慮政策繼續前置,2023年下半年的社融表現也會好於上半年。

我們不妨假設2023年全年社融增量為36萬億,存量增速為10.5%。從2023年專項債提前批額度下達以及近些年穩增長追求先發力的特徵來看,2023年可能仍然會是政策前置的年份。2019年與2022年兩個政策前置年份,社融增量的季度分佈是35%、25%、20%與20%,假設2023年社融的季度分佈規律與這兩年類似,則四個季度社融增速為10.2%、10.0%、10.3%與10.5%。

從分項看,在政策與實體融資需求邊際改善作用下,實體信貸新增至少22萬億元,同比多增至少1萬億元。

2015年至今,每一個穩增長年份,實體信貸基本都是同比多增,多增規模最少是1萬億元。今年前10個月實體信貸新增18.3萬億元,同比多增7200億元左右,全年多增規模可能會略低於1萬億元。

政府債券應該至少7.5萬億元,關鍵看政府加槓桿的思路。

今年財政赤字+兩會制定的專項債限額+5000億元專項債結存限額若全部落地,則今年全年政府債淨融資將達到7.5萬億元左右,與2021年基本持平。

2023年財政赤字規模+專項債規模應該會持平或高於2022年。一方面是今年已經盤活了財政存款,過往結餘在今年已經有所消耗;另一方面是今年財政有央行、國有金融機構等主體上繳利潤的支持,2023年這一資金來源規模會明顯回落,若要保持穩增長的強度,需要考慮其他方式。

一種選擇是適度增加財政赤字規模或專項債規模,這會帶來政府債融資的進一步放量;另一種選擇是加大政府性開發性金融工具的使用,利用準財政的力量。若是這一路徑,則政府債規模可能略低,但信貸、非標等其他融資項會有更好的表現。

非標受益於融資需求的邊際改善與政策加碼會繼續同比改善。

信託貸款雖然到期規模在2023年上半年偏高,但央行與銀保監會下發《關於做好當前金融支持房地產市場平穩健康發展工作的通知》,允許房企的信託貸款展期。這意味着信託貸款的到期規模可能會比數據統計的更低。同時,更重要的是《通知》對信託公司房企融資項目的態度發生了變化,從此前的存量管控變為鼓勵增量。這一變化將與政府加槓桿促基建帶來的政信合作業務形成合力,讓信託貸款繼續同比改善。潛在的制約是地產信用風險,這會掣肘信託公司房地產信託業務開展的積極性,影響信託貸款的修復斜率。

委託貸款關鍵在政府是否會加大政策性開發性金融工具的使用,若有則委託貸款將繼續保持在高位,若無則會重新迴歸穩態,不會出現太大的變化。

未貼現銀行承兑匯票會有邊際改善。未貼現銀行承兑匯票本質上是融資需求的影子變量,若融資需求邊際好轉,銀行利用票據衝量的訴求減弱,則未貼現銀行承兑匯票規模會邊際改善,反之則惡化。2023年由於融資需求有所修復,這對未貼現銀行承兑匯票相對有利。同時,隨着防疫政策的優化,實體交投活躍度會有所提升,銀行開票規模也會有所提升,這對未貼現銀行承兑匯票同樣有利。

企業債表現關鍵看是否仍繼續存在“擠出效應”。

從過往經驗數據看,企業債券融資是一個典型的由銀行間市場流動性驅動的項目。當銀行間市場流動性偏松時,金融機構配置需求偏強,企業發債成本偏低,企業債券融資往往放量。

2023年由於外需回落、消費慢修復等因素,貨幣政策還會保持偏松的基調,銀行間市場流動性收斂但不收緊,這對企業債融資相對有利。

可能存在變化的是前文提及的政策性開發性金融工具。政策性開發性金融工具對企業債券會有明顯的擠出效應:政策性開發性金融工具主要是為基建項目補充資本金,由於政策性開發性銀行同樣存在指標考核壓力,如果基建項目是由政策性開發性銀行提供資本金,那麼相對應的這一項目的債務融資很有可能也會被政府性開發性銀行貸款所承包,基建的發債融資需求會因此減少,這會使企業債融資在流動性寬鬆的環境下偏低。

居民部門融資修復的趨勢與斜率

2022年居民融資較弱,短期消費信貸與個人住房貸款都出現了不同程度的收縮。

2022年1-10月,居民部門信貸累計增加了3.4萬億元,同比少增了3.4萬億元。

分期限來看,2022年1-10月,居民部門中長期貸款累計增加了2.4萬億元,同比少增了2.8萬億元;居民部門短期貸款累計增加了1萬億元,同比少增了6020億元。

分用途來看,2022年1-10月,居民部門消費貸款累計增加了1.1萬億元,同比少增了3.4萬億元。其中短期消費貸款累計增加了308億元,同比少增了4594億元,中長期消費貸款(主要是購房貸款)累計增加了1萬億元,同比少增了2.9萬億元。居民部門經營貸款累計增加了2.3萬億元,同比少增了213億元。

消費信貸的疲弱與疫情影響下消費的低迷有關,在預期之內。令人感到疑惑的是個人住房貸款,今年地產需求刺激政策強度已經不低,但其表現並未出現明顯的變化。

今年前三季度,社會消費品零售總額累計同比增速為0.6%,較2021年末下降了11.9個百分點,較2019年末下降了7.4個百分點。這一點主要受疫情影響,可以較好的解釋消費信貸的低迷,在預期之內。

地產端,今年除一線城市與部分強二線城市外,大部分城市的限購限貸限售等約束都已放開,首付比例也有不同程度的下調。金融條件也在明顯放鬆,今年三季度末個人住房貸款加權平均利率為4.34%,較2021年末下降了129BP,已經是有數據統計以來的新低。但即便如此,今年地產銷售也沒有出現明顯的起色,個人住房貸款規模也沒有出現改善的跡象。

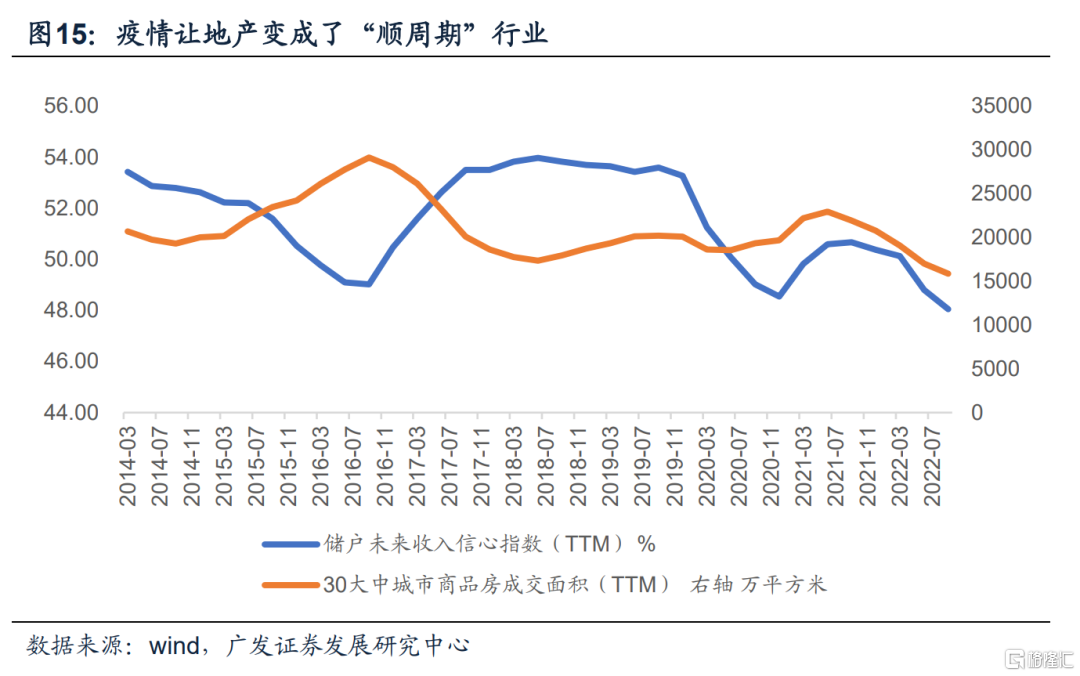

我們理解,這一輪個人住房貸款的疲弱,除了需求端,可能更關鍵的因素在於疫情與地產供給側信用風險。

在疫情與地產信用風險的環境下,需求側刺激的效果會偏弱。

一則疫情限制了居民的線下購房場景,傳統的看房、簽訂購房合同與貸款合同等接觸性行為會受到約束。

二則疫情影響了居民的收入預期,制約了居民部門加槓桿的意願,居民部門更傾向於降槓桿。

如果是一個正常的經濟環境,收入預期下降並不會對居民加槓桿購房形成顯著影響;相反在居民收入預期下降時,金融條件放鬆,居民反而會加槓桿,推動地產銷售好轉。因為在正常的經濟環境下,收入與房地產的週期性變化是可預期的。這一點可以從2014-2019年居民未來收入信心指數與30城商品房銷售負相關中得到印證。

但在疫情多發散發的環境下,收入預期下降的影響會被放大。因為疫情是一個不可測的因素,持續多長時間、收入何時恢復、能恢復到何種程度,都有很大的不確定性,並沒有相關經驗可借鑑。在這種充滿了不確定性的環境下,居民的流動性偏好會提升,會更傾向於持有現金與儲蓄,減少債務。所以我們會看到在2020年疫情出現之後,居民“未來收入信心指數”和30城商品房銷售開始變得正相關。

三則地產信用風險事件的多發,削弱了居民部門對新房的信心。同時,在信用風險事件多發、房企外部融資難度加大的環境下,大部分房企為了緩解現金流壓力,生存下來,會有降價銷售儘快回籠現金流的傾向。這一特徵會影響居民的房價預期與購房意願。

2022年四季度疫情與地產信用風險問題已經出現了積極的變化,這對2023年居民部門融資的修復是一個正面信息。

2022年11月11日,國務院聯防聯控機制綜合組公佈《關於進一步優化新冠肺炎疫情防控措施 科學精準做好防控工作的通知》,對現有的防疫策略做了微調,包括對密切接觸者,將“7天集中隔離+3天居家健康監測”管理措施調整為“5天集中隔離+3天居家隔離”;將風險區由“高、中、低”三類調整為“高、低”兩類,最大限度減少管控人員等。此後多地跟進,陸續調整了防疫措施。

2022年11月8日,交易商協會宣佈將繼續推進並擴大民營企業債券融資支持工具(“第二支箭”),支持包括房地產企業在內的民營企業發債融資。

2022年11月23日,銀保監會官網發佈《關於做好當前金融支持房地產市場平穩健康發展工作的通知》,要求銀行與信託等機構保持對房地產企業與居民購房的信貸支持,並繼續推進保交樓。

2022年11月28日,證監會宣佈將積極發揮資本市場功能,支持實施改善優質房企資產負債表計劃,加大權益補充力度,促進房地產市場盤活存量、防範風險、轉型發展,更好服務穩定宏觀經濟大盤,提出恢復涉房上市公司併購重組及配套融資,恢復上市房企和涉房上市公司再融資。

以上舉措,分別從信貸、債券、股權三個領域(“三支箭”)對房企融資與現金流提供了支持,有助於緩解地產信用風險。

仍有待進一步明確的是,居民部門融資修復的時間與斜率。這一點關鍵在於疫情與防疫策略的節奏、地產需求端的政策強度、保交樓與問題房企的處置速度。

儘管目前防疫策略優化,弱化疫情對經濟影響的趨勢已經明確,但如何推進、疫情對居民生活社交半徑的約束何時能解開、對居民收入預期的影響何時能減弱等問題仍有待進一步明確。

地產“三支箭”紓困的趨勢雖然也已經明確,但仍有三個問題仍有待進一步觀察。

一是“三支箭”受益的主要是優質房企,高槓杆高風險的問題房企並不處於政策中心。對於問題房企,主要的紓困舉措是國企、央企、AMC等主體對其併購重組、收購存量房源用於保障性住房等。併購重組的處置方式進展較慢,因為國企/央企/AMC等主體需要考慮風險收益,自負盈虧;收購存量房源進展更快一些,但政策對存量房源的資質要求偏高。由於問題房企在房地產市場上具有一定的市場份額,它的現金流與融資壓力如果不能得到有效緩解,那麼居民部門對新房信心與房價預期的修復可能會受到影響。

二是“保交樓”政策的落地處置速度。現在保交樓主要是兩類資金,一部分是各個地方政府的紓困基金,另一部分是全國性的保交樓專項借款及配套融資。這兩類資金也基本採用市場化的邏輯運作,同樣面臨着項目風險收益比偏低等問題。

三是地產需求端政策的強度。現有供給側紓困主要是保住行業的有生力量,保住供給;要形成良性循環,推動居民部門融資與信用環境修復,需求側仍然需要發力。在房貸利率已經降至低位、大部分城市銷售約束都逐漸放開的情況下,2023年地產需求側會如何進一步發力、發力的強度如何,這一點同樣有待進一步明確。

企業部門融資的主體結構與期限結構

企業部門融資是2022年社融的主要支撐。

以社融-居民中長期貸款-政府債融資來度量企業部門融資,2022年1-10月企業部門融資累計新增了19.1萬億元,同比多增了4.6萬億元。

從加槓桿主體來看,2022年企業部門加槓桿的主要是製造業與基建,去槓桿的主要是房地產與採礦業;2023年製造業與基建仍會是企業部門加槓桿的主力,房地產可能修復。

從1672家上市公司的現金流量表來看,2022年三季度籌資性現金流淨流入(TTM)的行業主要是電子(1293億元)、電氣設備(1097億元)、建築裝飾(2888億元)與公用事業(687億元),集中在製造業與基建兩個領域;籌資性現金流淨流出(TTM)的行業主要是房地產(2742億元)、鋼鐵(872億元)、煤炭(1883億元)等,即地產與採礦業。

2023年製造業企業依然可能會是企業部門加槓桿的主要抓手。一方面是如我們前文提及的,這一輪擴大內需戰略的主要抓手之一是擴製造業,十四五規劃明確指出“擴大製造業中長期貸款、信用貸款規模,增加技改貸款,推動股權投資、債券融資等向製造業傾斜”,政策端應該會繼續給予製造業支持;另一方面是房地產對製造業信貸的擠出效應在明顯減弱,信貸正在向從地產化向製造業化轉變,從2019年至2022年二季度,房地產貸款佔信貸的比重從29%降至25%,製造業貸款佔信貸的比重從9%升至12%。

2023年基建是企業部門加槓桿的另一抓手,其表現可能不如2022年,偏高的基數與地方政府財力受限等因素會制約基建的彈性,但在擴內需穩增長週期中,基建投資需要維持一定的增速,不能太低,國企央企城投等主體的融資依然會有一定的支撐。

2023年房地產應是修復的年份。其有利的點在於低基數與政策趨勢。但如我們前文所提及的,目前保交樓與問題房企的處置速度偏慢,供給側現有的紓困政策主要集中在優質房企上,2023年若繼續延續這一紓困思路,房企融資的修復速度應該也不會特別快。

從融資的期限結構來看,2022年企業部門中長期貸款增速企穩回升,表現不算差。2023年可能繼續偏穩,在2022年基礎上繼續大幅改善或大幅回落的概率都偏低。

2022年前三季度企業中長期貸款累計新增了8.68萬億元,同比多增了3076億元。其中工業中長期貸款累計新增了2.63萬億元,同比多增了5860億元;基建中長期貸款累計新增了3.06萬億元,同比少增了2353億元。

2023年如我們在加槓桿主體部分提及的,製造業與基建依然是政策的方向,這決定了企業中長期貸款在2023年不會太差。

流動性定價特徵的迴歸

今年是流動性定價特徵並不顯著的一年,國內狹義流動性極度寬鬆+廣義流動性分化的組合理論上有利於風險資產表現,但今年風險資產表現卻並不好,流動性環境的變化對風險資產似乎並沒有太大影響。

流動性環境是宏觀環境與政策環境的映射。狹義流動性寬鬆表示貨幣政策偏積極,在鼓勵微觀主體擴張;廣義流動性M2大幅改善表示社會貨幣供給總量在增長,可投資金融資產的資金規模在擴張;社融的改善則表示實體經濟獲得的融資量在擴張,預示着國內實體經濟盈利在未來不久可能迎來改善。所以通常而言,狹義流動性寬鬆+M2擴張+社融不弱的組合有利於權益資產。但今年在這一組合下,權益表現並不好,萬得全A在今年前11個月下降了16.8%。

這種非典型定價的特徵與三個因素有關:一是今年國內流動性環境與宏觀環境罕見的脱鈎,流動性環境的變化非但沒有反映出分子盈利預期的修復,反而驗證了政策發力存在約束,對實體經濟提振作用有限的現實;二是居民部門在疫情環境下風險偏好明顯變低,大量貨幣創造出來後直接沉澱在了銀行體系成為儲蓄,沒有進入權益市場;三是海外流動性大幅收斂,影響了國內流動性環境偏寬對資產價格的傳導。

首先,今年狹義流動性極度寬鬆、M2偏強、M2-社融剪刀差走闊等一系列的表現本質上都是實體經濟偏弱,貨幣財政投放的流動性淤積在銀行體系,無法傳導至實體經濟的表現;社融雖然總量偏穩,但其驅動力主要在於供給的推動,真正關係到實體經濟表現的居民中長期貸款並未迎來實質性的改善。這幾點我們在前文已經有過詳細解釋。

其次,儘管由於信用週期的擴張,貨幣總供給明顯增多,但貨幣被創造出來後進入到股票市場,前提條件在於微觀主體具有較高的風險偏好,或是股票市場本身具有較高的投資回報率。但今年這兩個條件都不存在,疫情與地產信用風險的變化讓居民風險偏好快速回落,大量貨幣流轉至居民部門後,沉澱在了居民部門,變為了居民儲蓄。因此即便貨幣供給增多,超額儲蓄豐富,資產價格表現也未出現好轉。

最後,海外流動性的大幅收斂也影響了國內流動性環境對資產價格的定價特徵。如果説國內流動性環境反映的是內需與國內資金,那麼海外流動性環境預示的就是外需與外資。2022年海外主要央行大幅加息縮表,收緊金融條件,這對於國內金融市場而言是外需在未來會確定性的回落,外需產業鏈景氣度會受到較大影響,外資規模會縮減,外資的機會成本會上升。這一情景下,國內流動性環境改善對權益資產的正面會被削弱。

所以如果我們回望最近五年股票市場的表現,不難發現,表現最好的階段實際上是廣義流動性擴張+海外流動性寬鬆的時段,即2020年;表現最差的階段是廣義流動性收縮+海外流動性收縮的時段,即2018年。

2023年影響流動性定價特徵的三個因素都可能出現積極的變化,流動性定價特徵可能重新迴歸。按照我們前文的分析,2023年流動性環境可能會變為狹義流動性適度寬鬆+社融偏穩的組合,這一組合有利於風險資產的表現。

2023年如前文所提及的,防疫策略與地產信用風險均會優化調整,制約政策傳導效率與居民風險偏好回升的力量在削弱。

海外雖然尚不能確定,主要央行是否會停止加息並開始降息,但有確定性的是緊縮的峯值在過去,海外流動性收斂的速度會放緩。

這一情景下,2023年若流動性組成呈現出狹義適度寬鬆+社融企穩+M2不弱的組合,則風險資產表現應該不會太差,會重新回到正常的定價模式中。

核心假設風險:防疫策略超預期變化導致消費與地產需求修復超預期;通脹超預期;市場利率向政策利率迴歸過程超預期的長導致銀行擴表的流動性約束偏弱,央行降準幅度不及預期;地產紓困政策的效果超預期,居民部門融資超預期的修復。