我昨天說過,軟着陸的可能性已經很渺茫了,但市場和機構可不這麼想,今天一篇新聞就指出,有5萬億美元的資金在賭衰退不會發生。爲此,美投君專門找了各路的研究報告,想看看他們的分析邏輯。那麼這樣的賭注究竟代表的是明年的機會呢,還是明年的風險呢?,接下來,我就帶大家來看看市場的佈局和各大機構的分析,各位觀衆可以自己去判斷這些研究的可能性,當然最後美投君也會說說自己的想法。

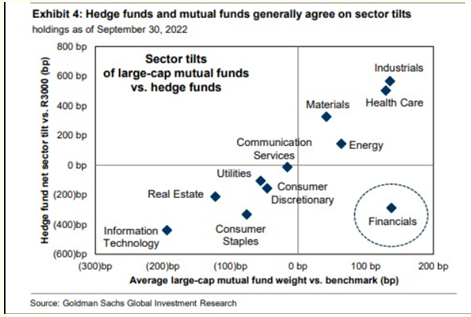

上來,我們先來看看市場的佈局。真金白銀的下注顯然是更有說服力的。圖中是高盛的對各路基金的統計,他們總共掌管5萬億美元。如果看橫軸,是共同基金Mutual funds 的行業佈局,簡單來說,越往右代表他們在這個行業的權重越大,意味着更看好這些行業,而越往左則反之,不看好這些行業。縱軸是對衝基金的行業佈局,越往上也代表權重越大,更看好的行業,越往下則反之。那麼右上角就是他們都看好的行業,左下角就是都不看好的行業。

如果這些基金都認爲衰退要來臨的話,他們的佈局應該會在更具有防禦屬性的板塊,而最典型的就是公用事業,消費者必需品和醫療,也就是說這些行業都應該出現在右上角,但從圖中,我們可以看出,除了醫療,其他兩個都在左下角,說明這些基金並不認爲需要那麼強的防禦。而如果看右上角,基金看好的行業還包括工業和材料、這兩個通常被認爲是週期性行業,表現是基於經濟情況的,也就是說,經濟好,它們的表現就好。從這樣的行業佈局上就能發現,這些基金認爲未來的經濟不會太差,很快就會好轉,也就是我們所說的軟着陸。

有人可能會說,這統計是9月30號的了,或許市場已經出現了變化,但在11月底還有不少機構認爲軟着陸是有可能的。那麼下面,我們就來看看近期各路機構的分析.

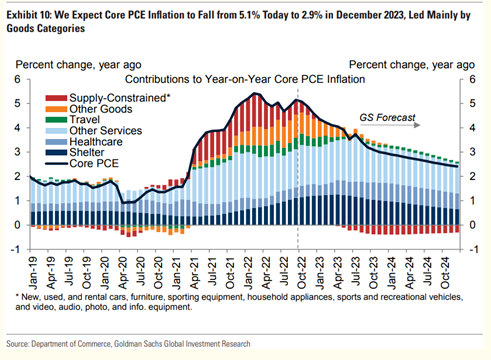

首先,我們來看看高盛的報告。高盛認爲,軟着陸是可能的。報告當中寫道,對於未來通脹的走勢,市場分歧是很大的,但這些分歧的背後並不是因爲對失業率的看法不同,而是不清楚供應鏈問題所造成的通脹到底能不能下來。現在的數據表明,正在下來,所以未來商品端拖低通脹是可期的。他們預計到了2023年的12月,商品端的通脹會降到-1.6%,而全年的通脹則會下滑到2.9%。

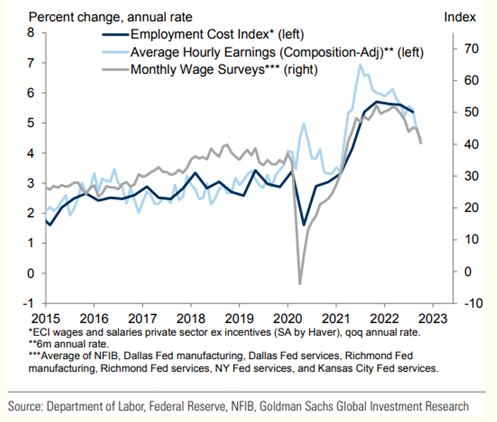

勞動力市場方面,根據各大網站的實時數據,過剩的開放崗位,已經從原來的600萬降低到了400萬,這種規模的崗位降幅是歷史上少有的。也就是說當前勞動力市場的降溫正在朝着美聯儲期待的方向走,失業率不上去,但新增崗位在降低。只要這個數字能夠持續降到200萬附近,那麼薪資上漲的壓力將會減少,從5.5%回落至3.5%,而這3.5%就能符合美聯儲2%的通脹目標。從圖中我們也能看到,這種影響正在壓低薪資上漲的趨勢。除此之外,儘管當前勞動力市場火熱,但就業人口佔總人口的比例還屬於正常範圍,進一步說明瞭失業率沒有大幅度上升的基礎。

摩根斯坦利也同樣認爲軟着陸是可能的。它的首席經濟學家表示,美聯儲如果將利率提高至4.5%-4.75%附近,並保持一整年,直到24年再降息,美國經濟是可以平穩落地的。對於勞動力市場,他們認爲,絕大部分的企業還是比較瘦的,起碼不能算是招人過剩的程度。對於有高技能要求的崗位,企業還是難以招到人,所以大面積失業的可能性是比較低的,只會小幅上升,從現在的3.7%到2023年後期的4.3%。

不知道各位觀衆,看完上面的這些分析,對軟着陸有沒有產生新的判斷。美投君則認爲,雖然現在還有不少觀點認爲,軟着陸是有可能的,但如果我們回看歷史就會知道,幾乎每一次加息週期,都會給經美國經濟帶來一波衰退,尤其是當前這種爲了抗通脹而加的息。這是因爲,要想實現軟着陸,美聯儲必須要在失業率和通脹之間剛剛好找到那個平衡,找到那個時間點,以及及時的轉向,而這個難度實在是太高了。如果一定要選一邊,我更傾向於認爲,我們還是會經歷一場衰退。但我更想說的是,與其賭一邊發生,不如做好風險控制,繼續持有優質的公司。這樣,不論是衰退還是軟着陸,我們都能夠更安心。