近期,裁員席捲美國整個硅谷,寒氣逼人。

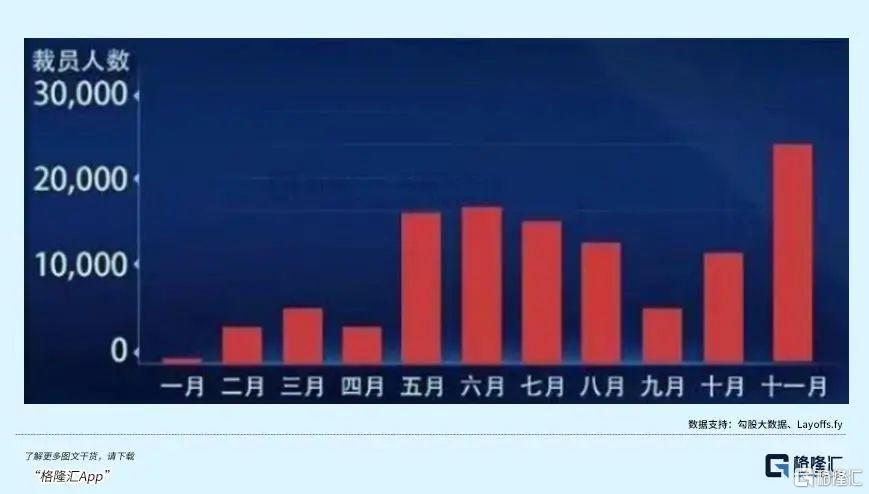

據裁員數據統計網站統計,今年美國科技行業裁員人數突破10萬人。其中,5月和6月總裁人2.7萬,是去年同期的200%。另外,10月裁員公吿同比大幅增長48%。

具體來看:

Meta計劃裁員1.1萬人,歷史上首次大規模裁員;

亞馬遜計劃裁員超1萬人,歷史上最大裁員規模;

谷歌裁員超1.2萬人,佔比總員工人數的6.8%;

微軟裁員1000人;

奈飛,5-6月裁員450人,佔比3%,新一輪裁員在路上;

蘋果解僱100名合同工制招聘人員,暫停幾乎所有招聘;

英特爾傳言裁員20%,涉及員工2.4萬人;

推特裁員50%,涉及員工3750人;

網約車Lyft裁員13%;

開發運營Snapchat的Snap裁員約20%;

區塊鏈新創公司Dapper Labs裁員22%;

金融科技公司Stripe宣佈將裁員14%

……

不僅如此,裁員浪潮還蔓延至華爾街。花旗銀行已經裁掉投資部門數十個崗位;高盛集團四季度將裁員2700人,摩根士丹利將在年底採取選擇性裁員、減員和減少獎金的方式控制成本支出。

此外,美國娛樂業、房地產業、律師所、物流業、零售業等都加入了裁員大潮。比如沃爾瑪在今年8月裁剪200人,10月5日起針對喬治亞州的一家工廠裁員1458人。全球貨運巨頭Robinson將裁員1000至1200人。

春江水暖鴨先知。企業家們是離前線炮火最近的人,他們對宏觀經濟的把握無疑是最為敏感的。這一次,不僅是硅谷、華爾街,還有更多實體行業,不約而同齊刷刷開啟暴力大裁員,暗示了什麼?

01

衰退

據媒體報道,世界大型企業聯合會和美國企業家組織在9月19日-10月3日針對CEO做了一項調查。結果顯示,98%的美國企業CEO針對今後12-18個月美國經濟前景表示“正在為經濟衰退做準備”。將預期變為數值的指數逼近2008年以來的最低水平,超過2020年新冠疫情爆發的時候。此外,正在為歐洲經濟衰退做準備的CEO高達99%。

這也解釋了為什麼裁員潮會席捲美國大廠。

這與任正非在今年8月內部講話的邏輯頗為相似:全球經濟將面臨着衰退、消費能力下降的情況,公司應改變思路和經營方針,從追求規模轉向追求利潤和現金流,保證渡過未來三年的危機。把活下來作為最主要綱領,邊緣業務全線收縮和關閉,把寒氣傳遞給每個人。

另外,我們從一些宏觀數據也能夠看出一些端倪。目前,美國10月綜合PMI大幅滑落至48.2,連續4個月處於50以下的收縮區。其中,服務業PMI更是隻有47.8。PMI是宏觀經濟表現的先行指標,連續幾個月處於收縮區間,也暗示着美國經濟可能會衰退。

今年一季度,美國GDP下滑1.6%,二季度繼續下滑0.6%,三季度正增長2.6%,打破下滑勢頭。但拆分看,三季度靠大量出口能源吸血歐洲而來。三季度出口環比增長14.4%,出口增加863億美元,進口下降703億美元,淨出口對於經濟增長的貢獻高達2.8%。

但美國三季度經濟強勁之勢並不可持續太久。因為歐洲經濟將進入滯漲狀態,對於能源在內的各種需求都在放緩。三季度,歐元區第三季度經濟環比增長僅0.2%,較二季度的0.8%大幅放緩。接下來,美國經濟增長還得靠內需拉動,即靠消費。而消費的擴張受制於高通脹以及緊信貸、以及對於未來收入預期(比如當前大規模裁員)。

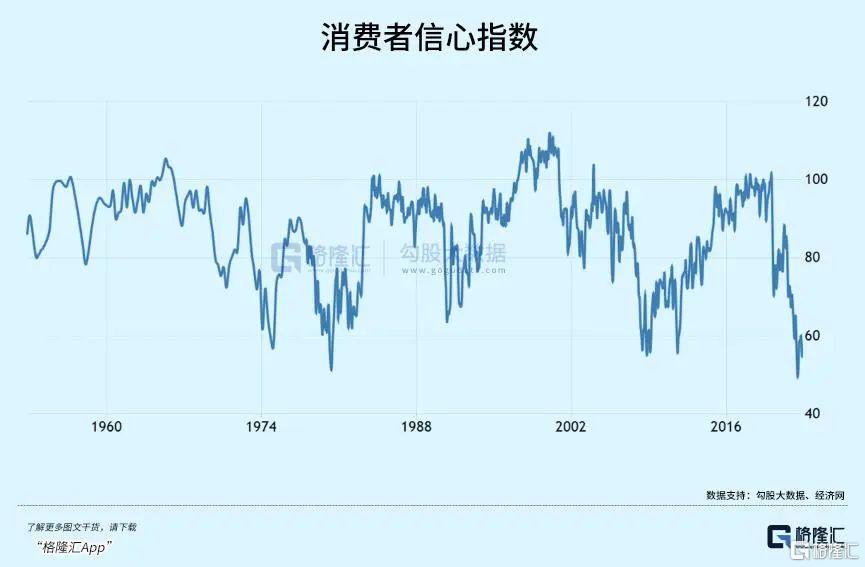

今年11月,密歇根大學消費者信心指數為54.7,跟2008年以及1980年曆史低位處於同一個水平上。可見當前消費預期有多麼羸弱。

我們再從金融指標上看。鮑威爾非常之關注的經濟衰退前瞻性指標——3月期國債18個月遠期預期利率與當前收益率之差,在11月10日跌至-14個基點,為2020年初新冠疫情爆發以來首次倒掛。

此外,金融市場頗為關注的2年期與10年期國債收益率倒掛問題愈演愈烈。兩者利差擴大至66個基點,創下1982年以來最大倒掛幅度。該指標往往被視為美國經濟衰退的相對準確的領先信號。1988年以來,倒掛現象大致發生了4次,也都引發了後來的經濟衰退與危機。

在我看來,在通脹高燒不退+40年最快貨幣緊縮+新冠疫情等共同作用下,美國經濟陷入滯漲甚至衰退幾乎是必然,差的只是程度不同。對市場而言,更關心美國經濟會輕微衰退,還是深度衰退。從美國大廠們誇張的裁員潮來看,更加趨向於後者。

02

以史為鑑

美國經濟是否衰退最終會由美國國家經濟研究局(NBER)給出,主要會考察實際GDP、失業率、實際個人收入、實際個人消費支出、工業生產、社會零售銷售等指標,會結合深度、廣度以及持續時間來判斷。比如,2020年2月疫情爆發,由於持續時間較短,但深度和廣度遠超一般標準,也因此被NBER認定為深度衰退。

從上世紀70年代大通脹以來,NBER一共給出了7次經濟衰退,3次深度衰退(1974年、2008年、2020年),4次輕微衰退(1980年、1981年、1990年、2001年)。

刨除2020年短暫嚴重衰退外,2008年是美國大蕭條以來最為嚴重的經濟危機。2007年GDP增速為2.2%,為近幾年低位水平。2008年1、2月,美國製造業指數、消費者信心指數、新屋銷售、非農就業人數、失業率等數據都在大幅走軟。當年二季度,IMF還非常樂觀,認為2008年美國經濟僅會陷入輕度衰退,全年經濟增長會有0.5%。

雖然從2007年9月開始,美聯儲降息多次,但預估次貸風險遠遠不足,最終釀成世界級災難。2008年,美國經濟有3個季度大幅負增長,其中四季度大幅下滑8.5%。

再往前推,就是1974年的經濟深度衰退。

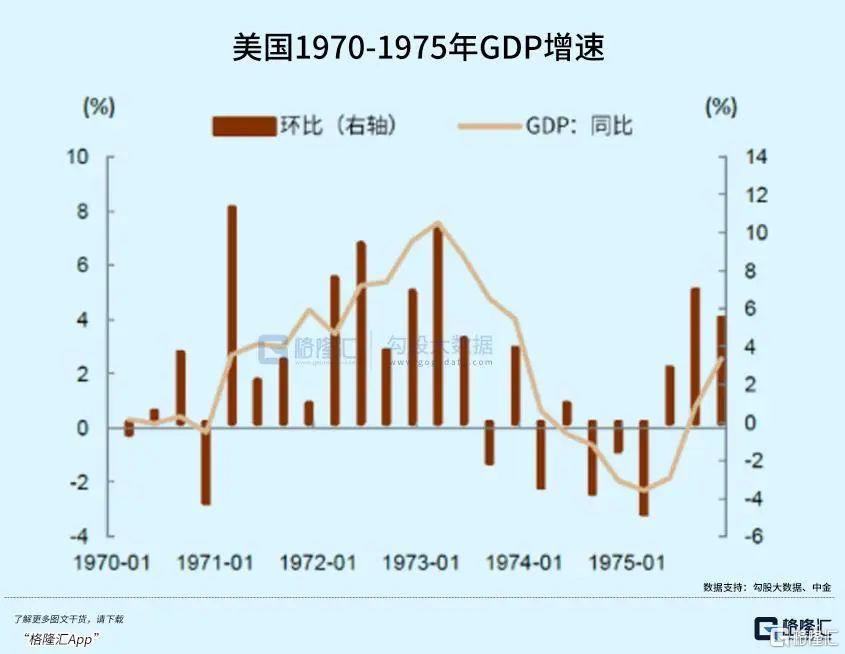

1973年三季度,美國相關宏觀經濟指標開始明顯趨弱,包括製造業PMI與消費者信心指數等等。期間經濟同比增速仍然為正,但環比已經下滑2.1%。同年10月,美國CPI已經飆升至7.8%。

但美聯儲猶猶豫豫,面對經濟可能陷入衰退的風險,沒有繼續加息控通脹,而是選擇調轉船頭小幅降息刺激經濟。從1973年10月至1974年1月,利率從10.6%下降至9.3%。

後來,美國通脹繼續暴走,美聯儲停止降息,反轉過來繼續加息控通脹,利率從9.3%一路加息至1974年6月的13.3%。在高通脹+高利率的雙重打擊下,美國經濟快速惡化。1974年1季度為-3.4%,三季度為-3.7%,四季度-1.5%,1975年一季度-4.8%。

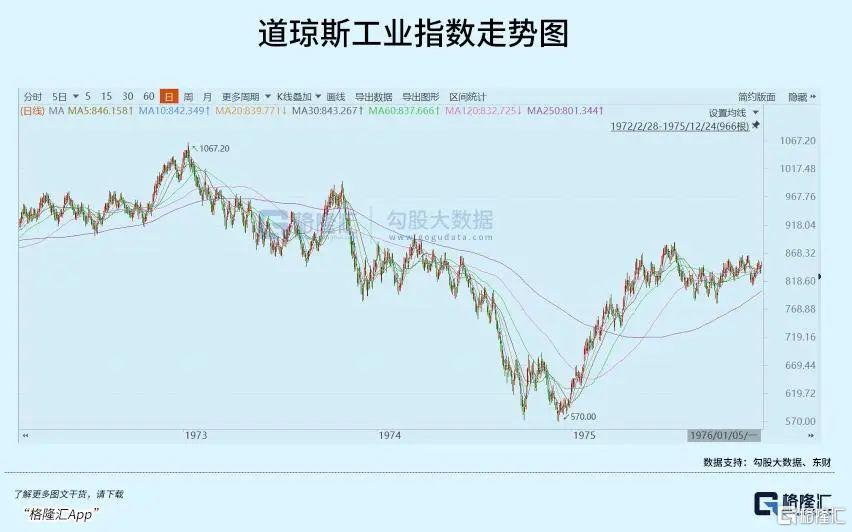

美國經濟深度衰退期間,美股表現相當之糟糕。道瓊斯工業指數從1973年1月開始一路下跌至1974年末,累計跌幅高達45%。雖然從1974年7月開始一路大幅降息,但仍然沒有止住股市狂瀉。

1973-1974年的宏觀背景與今年面臨的情況頗有諸多相似之處。現在,市場關注的重點不再是美聯儲加息的高度,而是加息的持久度。如果維持利率時間較長,導致美國經濟因高通脹與高利率進入深度衰退之中的話,那麼美股來一個1974年的翻版也是有一定可能的。

美聯儲既想要控通脹,又要經濟軟着落,還要金融市場平衡,難度之高,恐將無法完成。紐約聯儲主席前主席WilliamDudley在今年就曾表示,在本輪週期實現軟着陸的可能性幾乎為零,因為過去他們每次不得不推高失業率時,最後都以衰退吿終。

加息太遲,必將付出代價。

03

尾聲

今年10月通脹低於預期之後,美元指數一路從112高點一路回調至目前的106左右。美債各期限收益率也大幅下行,10年期從4.2%下跌至3.8%左右。

未來怎麼看?

美元指數強勢與否,主要看相對於權重國的貨幣政策與經濟基本面。目前,美元指數一攬子貨幣有6個,歐元權重高達57.6%,日元排第二,為13.6%,英鎊排第三,為11.9%。相當於歐洲(歐元+英鎊)高達70%左右。

貨幣政策方面,歐美央行加息的空間都不夠大了。但美國經濟基本面與歐洲可能會有一個時間錯位。今年9月,花旗發佈預測,認為歐洲國家更早陷入衰退泥潭,貨幣政策轉向也可能來得更早。11月11日,歐盟委員會發布2022年秋季經濟預測報吿稱,歐盟、歐元區和大多數成員國經濟在今年四季度陷入衰退,明年一季度經濟活動將持續萎縮。

現在,歐洲經濟處境相對美國更為糟糕。10月,歐元區通脹同比上升10.6%,續創歷史新高。英國通脹更是飆升至11.1%,沒有見頂的任何跡象。此外,歐元區和英國製造業PMI、服務業PMI、消費者信心指數均大幅惡化,比美國還要糟糕。

如此背景下,美元強勢可能會持續到明年3月。當然隨着美國經濟大概率陷入衰退泥沼,迫使美聯儲貨幣轉向,那麼美元也會結束升值狀態。在我看來,美債收益率未來幾個月可能仍然會隨着美聯儲的加息而上升,走一波趕頂。

全球資產風險偏好因為10月美國通脹數據而緩解,樂觀可以但別興奮。春天來臨之前,先穿越冬天再説。