高盛集團資產管理業務的公共投資首席投資官Ashish Shah近日強調,傳統的60%股票加上40%債券這一配置策略可能會重新開始發揮作用。此前這類投資組合策略遭受不少投資者質疑,一些遵循此策略的投資者資產規模嚴重縮水。

在人們擔心美聯儲激進加息以抑制數十年來最高的通脹率可能將經濟推入衰退之際,股票和固定收益類投資在2022年都遭受嚴重打擊。“緊縮週期可能是可怕的,”Shah在本週媒體吹風會上就高盛資產管理部門對2023年的投資前景發表看法時表示。

投資者或將重拾對60/40投資策略的信心

但他同時表示:“債券又回來了,在美聯儲今年暴力加息之後,更高的收益率和債券利差使得它們更具吸引力。”他表示,投資者可以從高收益率債券和新興市場債券等資產類別獲得個位數的高收益率,“但更重要的是,他們可以獲得4.5%,甚至5%收益的短期真正安全的債務,無論是機構抵押貸款債券還是美國國債。”

Shah表示,雖然美聯儲“在早期對通貨膨脹率的反應十分遲緩”,但美聯儲最終在今年轉向了“我們見過的歷史上最激進的緊縮時期之一”。他表示,美聯儲今年在“非常短”的時間內將基準利率從零提高到4%左右,而隨之而來的金融環境收緊已經引發了人們對美國經濟可能即將陷入衰退的擔憂。

Shah表示,與此同時,債券帶來的穩健收益率,可以讓投資者安心重新投資於任何可能更便宜、估值已達到谷底的優質資產,無論是股票還是債券。“這就是60/40投資組合的衝擊力,即使它不會回到過去的黃金時代——即美聯儲通過量化寬鬆政策來調節市場,仍能夠繼續奏效。”

關於經濟衰退論調,在他看來,儘管美聯儲收緊貨幣政策將導致經濟增長放緩,但經濟是否陷入衰退仍有待商榷。

Shah表示,在新冠疫情期間,大規模的財政和貨幣刺激措施幫助個人、公司和市場度過了困難時期,但大規模擴張資產負債表也使得“美聯儲更難停下加息步伐”。

與此同時,Shah認爲,在通脹降溫的跡象中,美聯儲可能通過小幅度的加息來減緩貨幣緊縮,通脹降溫後可能出現“宏觀緊縮”。他表示:“很多倉位正面臨挑戰。”他解釋稱,許多在2022年迄今行之有效的交易現在將在更短的時間內失去效能。

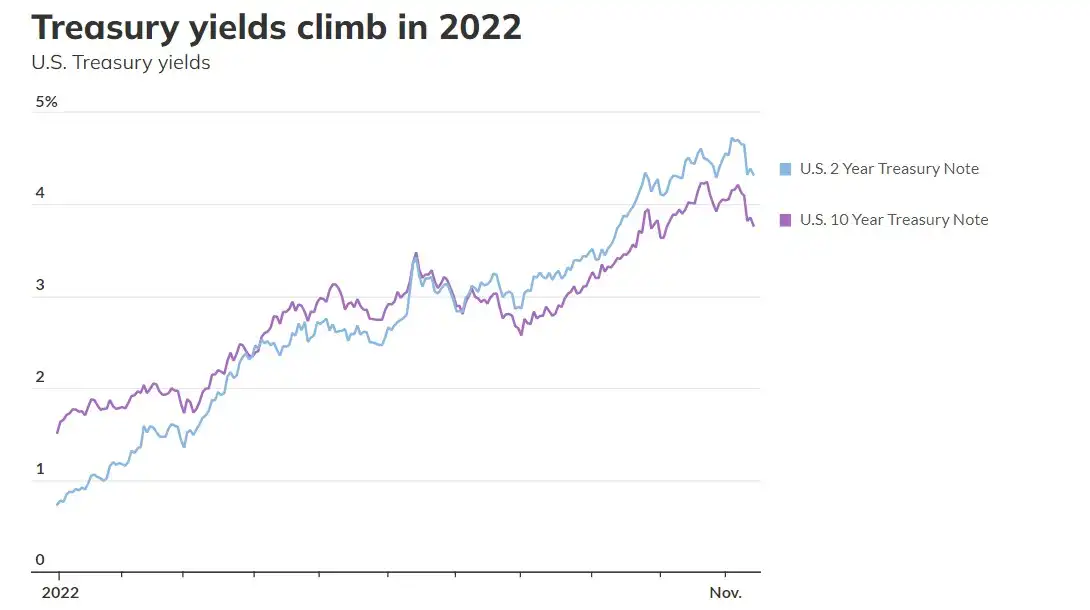

今年美債收益率暴漲、利率上行、美元走強、風險資產價格下跌等趨勢,使得動量策略“非常容易”發揮良好效果。但他警告稱,市場目前面臨美聯儲可能開始放緩加息步伐的階段,因此這些趨勢不會那麼“明顯且容易交易”。

最新數據顯示,10年期美國國債收益率今年以來大幅上漲,今日早盤在3.72%左右。統計數據顯示,去年年底這一數據僅爲1.5%左右。2年期美國國債收益率在2022年也大幅飆升,今年一度升至2007年以來最高水平,今日早盤在4.38%左右。

他表示,個股和股票市場的“總體水平”未來有可能持續惡化,他預計市場將處於一段“來回震盪”的時期。對於美股市場近期的反彈浪潮,他警告稱,波動性仍然存在,無論是股票還是債券,投資者都不應該認爲短期積極趨勢的開端會一直持續下去。

反彈趨勢遭打壓,美聯儲官員們又一次痛擊“轉鴿”預期

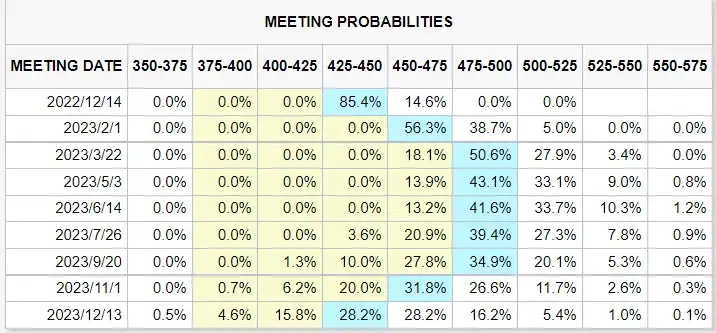

根據上週公佈的美國消費者價格指數(CPI)數據,10月份通脹放緩的跡象導致美國國債收益率下降。投資者開始消化美聯儲在12月將加息幅度降至50個基點的可能性,同時市場對於明年利率見頂的時間、區間(由5%以上降至4.75%-5%)和高利率持續時間也有所降溫。

此外,當地時間週二公佈的生產者價格指數(PPI)也低於預期,生產者價格指數是衡量美國批發價格通脹的指標,對於CPI具有一定的預測意義。

市場對於美聯儲轉向鴿派的預期升溫,這也是近日美股反彈的主要驅動力,這一預期帶動美股大盤——標普500指數自上週四以來反彈超5%。不過,在一些美聯儲官員週三發表鷹派言論後,市場對於美聯儲“轉鴿”的預期受到打壓,週三美股三大指數全線收跌,未能延續強反彈勢頭。

2024年票委、舊金山聯儲主席戴利更是直言至少需要再加息1個百分點,暫停加息不在考慮範圍內,美聯儲討論重點是放慢加息步伐,以及討論最終的利率峯值。

美聯儲“三把手”、FOMC永久票委紐約聯儲主席威廉姆斯昨日表示,美聯儲在進行加息時應專注於經濟目標,避免將金融穩定風險納入其考慮範圍。