全球市場主要指數一片綠。。

美股科技股尾盤集體跳水,“元宇宙”Meta跌4.89%,市值2400億美元,股價再創七年新低,回到2015年的水平。

特斯拉跌5.64%,亞馬遜跌5%,至2020年3月來最低,奈飛跌4.8%,蘋果跌3.73%,微軟和谷歌跌超3.5%,股價創去年1月來最低。

1

鮑威爾一己之力幹崩美股

美聯儲正式宣佈11月加息75個基點,將聯邦基金利率目標區間上調到3.75%至4.00%。這是美聯儲今年以來第六次加息,也是連續第四次加息75個基點,今年累計加息375個基點,創自1981年以來的最大密集加息幅度。

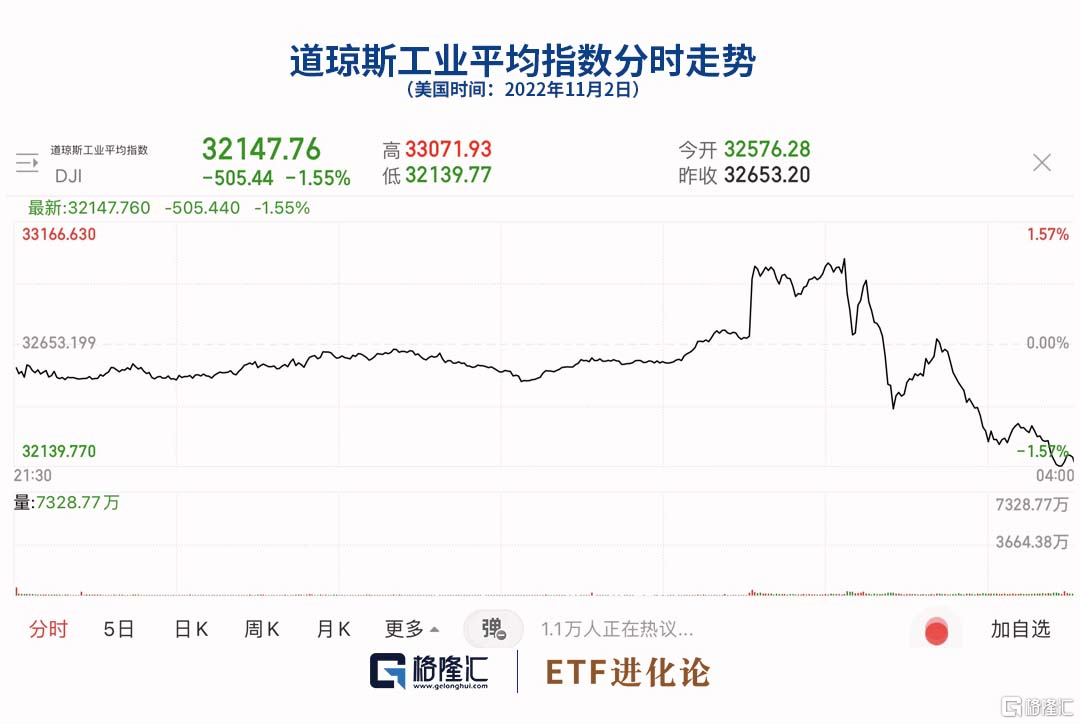

本次加息75個基點,符合市場預期,“靴子落地”後,美股三大指數直線拉昇,道指一度最高漲1%。

隨後,美聯儲主席鮑威爾舉行新聞發佈會,市場作出鷹派解讀,美股開始轉跌。鮑威爾再憑一己之力幹崩美股,攪動全球市場,他説了什麼?

鮑威爾發佈會上雖然承認最快在12月或2月的會議上會放緩加息步伐,但又説現在仍有必要繼續加息,美聯儲並沒有過度加息。並稱歷史記錄強烈警吿不要過早放鬆,將保持政策路徑直到工作完成,盡一切努力實現通脹目標,現在考慮暫停加息還為時過早。

鮑威爾同時強調,美聯儲堅決致力於降低通貨膨脹,強烈承諾將壓低美國通脹至2%這一目標。雖然長期通脹預期已經回落,但短期通脹預期升勢非常令人擔憂,可能令通脹變得根深蒂固,降低通脹可能需要決心和耐心。

鷹派言論再度影響市場,美股跳水,納指跌3.36%,道指跌1.55%,標普500跌2.5%。

華爾街基金經理亞當·薩爾罕稱,投資者在加息決議發佈後以為美聯儲將轉向“鴿派”,但鮑威爾的講話仍然偏向“鷹派”,所以市場才會有如此大的波動。

在11月的議息會議後,美聯儲年內還剩下12月14日最後一次議息會議,明年第一次議息會議則於2月1日舉行。

芝加哥商業交易所利率觀察工具FedWatch的最新數據顯示,投資者認為美聯儲在12月會議上加息50個基點至4.25%-4.50%的概率為61.5%,加息75個基點至4.50%-4.75%的概率為38.5%。

目前市場對美聯儲今年最後一次會議加息幅度預期,存在明顯分歧。天風證券認為美聯儲可能平滑加息路徑,但加息可能持續更長時間,加息終點也可能更高,美聯儲實際上並未放鬆,甚至邊際強化了緊縮立場。

2

外資流出,私募避險

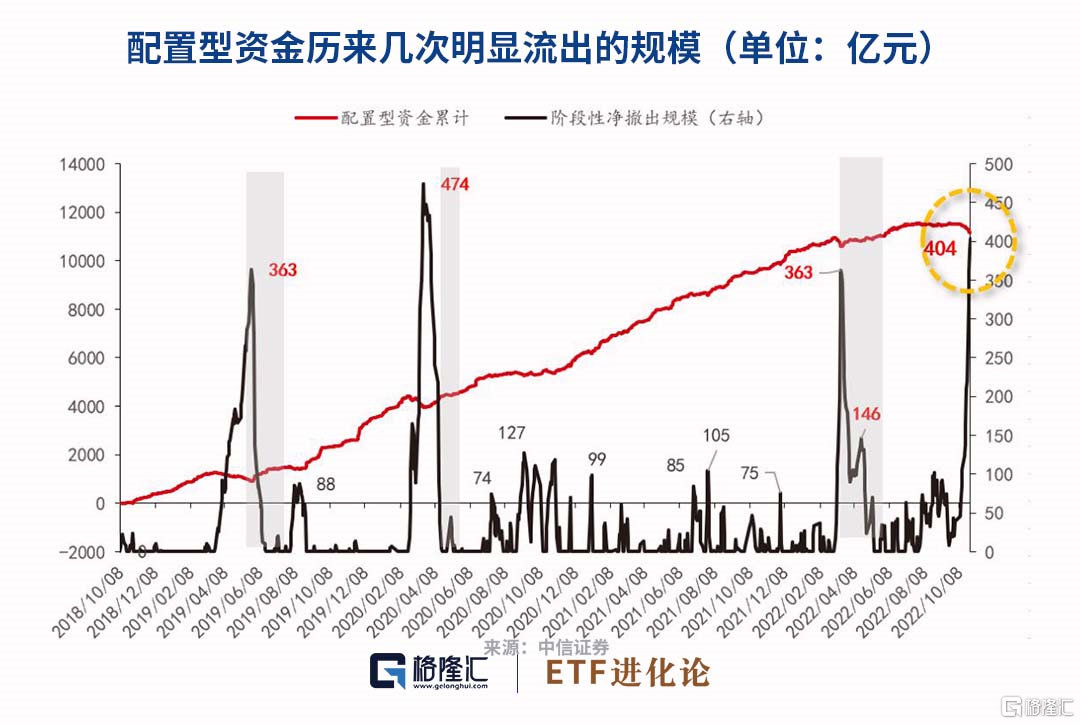

美聯儲加息不斷,加槓桿、做量化的北向資金也坐立不安。距中信證券測算,截止上週本輪北向配置型資金已累計流出超404億元,僅低於2020年疫情初期配置型資金階段性流出474億元的高點。

北向資金10月以來,淨流出貴州茅台182.51億,賣出平安銀行、伊利股份超30億,中國平安、東方財富、五糧液、格力電器和長江電力賣出超20億。

(本文內容均為客觀數據和信息羅列,不構成任何投資建議)

而在過去幾輪北向資金淨流出的階段性高點,基本面預期受到了貿易摩擦或疫情直接衝擊而下修,當前基本面預期並沒有如過去幾輪一樣,中信證券預計後續配置型資金持續流出幅度有限。

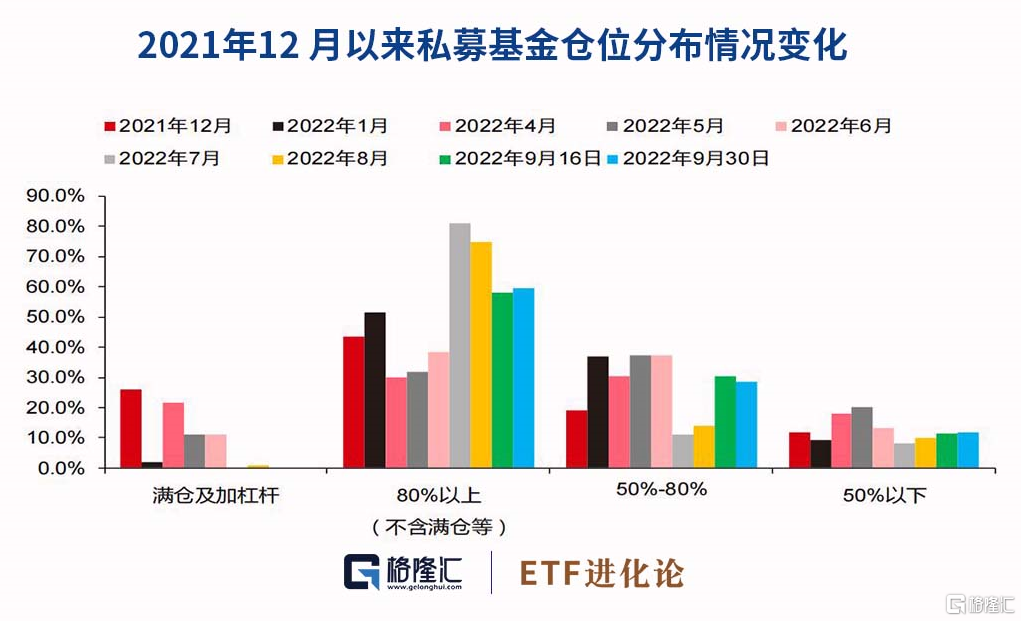

在9月國內私募基金避險特徵明顯。根據排排網統計數據,截至9月30日,倉位保持在80%以上的私募產品佔比為60%,環比8月大幅下滑約15%,已接近今年1月水平;倉位為50%-80%的產品佔比從8月的14%提升至28%;倉位在50%之下的產品數量為12%,較8月小幅提升2%。

過去倉位降低,意味着私募資金未來有較大的加倉空間。

而公募基金倉位,過去幾個月一直處於中高水平,更多集中在調整配置方向層面。截至上週,主動權益類公募產品中,普通股票型、偏股混合型、配置型基金的倉位分別為88.14%、85.04%、67.17%,整體倉位變動幅度不大。

3

公募基金調倉換股,醫藥率先反彈

主動型公募基金調整的方向,主要呈現三個特徵:

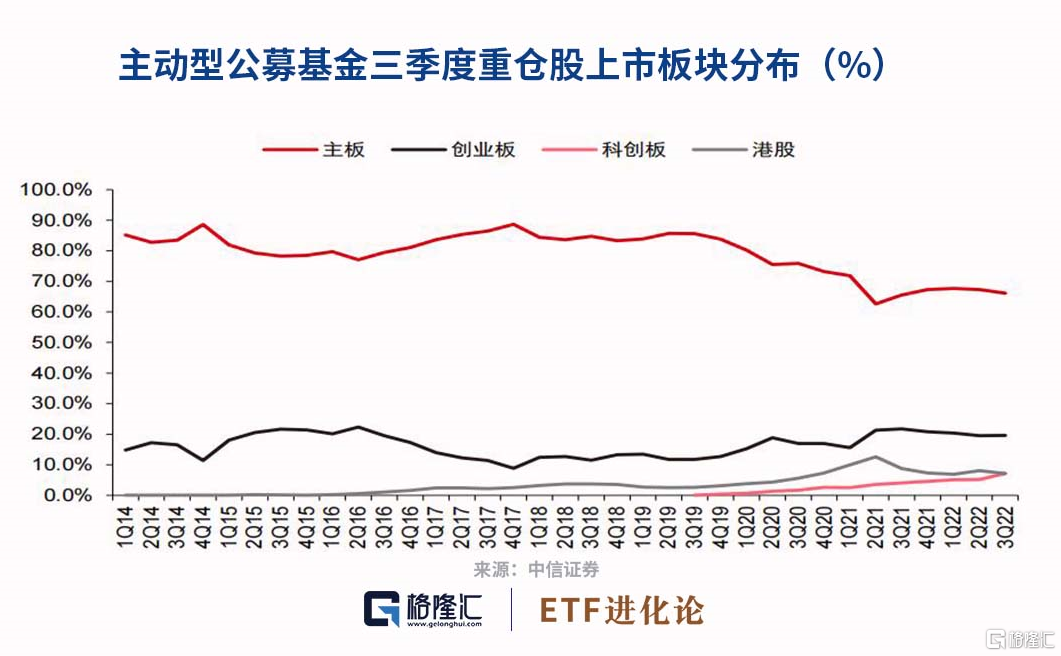

1.主板及港股佔比下滑,科創板佔比上升

按照公募基金三季度前十大重倉股統計,主板、創業板、科創板、港股的市值佔比分別為66.12%、19.63%、7.14%和7.11%。相比較二季度,主板和港股佔比分別下滑1.2%和0.9%,而創業板、科創板分別提高0.2%和2.0%。

2.整體調倉:偏向週期製造,醫藥倉位持續下滑

按照大類板塊劃分,三季度主動權益類公募基金對中游製造、地產基建兩大板塊的倉位佔比繼續上升,環比上季度分別提高了1.6%和0.9%;醫藥、消費、TMT、金融板塊倉位分別環比下滑1.0%、0.1%、0.7%、0.1%。

今年三季度數據顯示,主動型基金對上游週期、地產基建(包括新基建)、消費分別處於2004年以來的92.0%、85.4%和70.7%分位,而中游製造、醫藥、TMT、金融分別處於31%、24.8%、32.3%和1.9%分位。

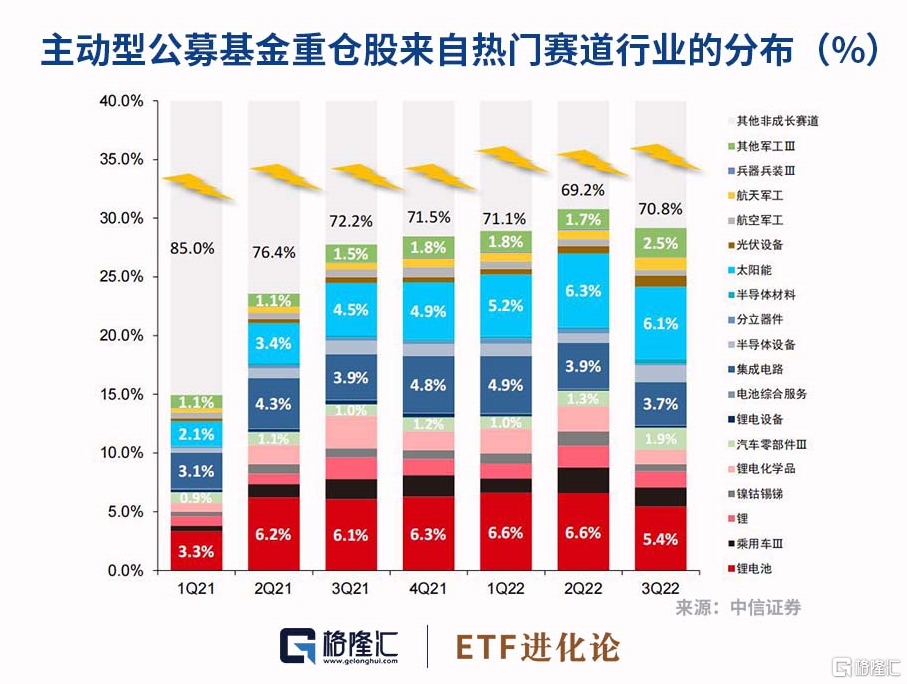

3.降低成長股倉位,新能源內部“高切低”

三季度末,電新、軍工、半導體、汽車及零部件為代表的成長製造板塊佔主動公募倉位比例為29.2%,相比較三季度下滑1.6%。

新能源內部結構呈現“高切低”特徵,主動型公募基金從倉位歷史分位較高的鋰電板塊向軍工、半導體和光伏切換。

鋰電倉位環比下滑3.09%至8.88%,是2021年二季度以來的最低水平;軍工倉位環比上升0.92%至4.09%;半導體倉位環比上升0.39%至5.66%;光伏倉位環比小幅上升0.17%至7.06%。

當下的資金流向呈現外資、私募基金減倉,公募資金調倉的格局。

市場情緒化交易集中釋放,滬深300指數從7月到10月跌22%。中證醫療指數從去年7月到今年9月腰斬,成為調整深度最大的行業之一。

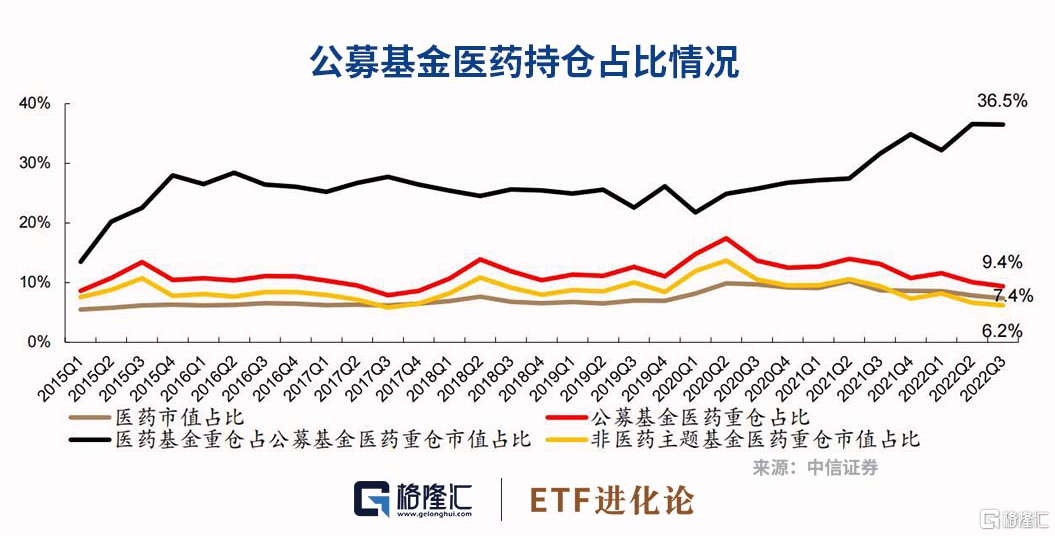

今年三季度,A股總市值84.7萬億,其中醫藥股總市值6.2萬億,佔A股總市值的比例為7.4%。公募基金重倉市值3.1萬億,其中公募基金醫藥重倉市值2901.4億,佔比9.4%,環比下降0.7%,公募基金醫藥持倉佔比降至2018年以來新低。

醫藥基金醫藥重倉市值為1058.8億,在公募基金醫藥持倉中的比例保持穩定,佔比例為36.5%,環比下降0.1%;非醫藥主題基金醫藥持倉市值1842.6億,在公募基金醫藥持倉中的佔比為5年來新低,佔比6.2%,環比下降0.5%。

醫藥板塊9月26日開啟反彈,成為市場上表現最好的行業之一,相關ETF漲20%。

行業內部出現分化,9月底以來華森製藥、康希諾翻倍,以嶺藥業、眾生藥業漲超70%,健帆生物10月底來跌40%。

從三季度看,機構投資的行業分佈更分散,行業內部公司走勢分化加劇。接下來有很長一段時間的業績真空期,部分資金正在尋找估值合理、後續有驅動的機會。