恆指11年新低!熊市做空如何對衝風險?

近日,恆生指數、恆生科技指數連日暴跌,創2011年10月以來最低水平。反向做空恆指、恆生科指ETF因風險對衝屬性成市場關注焦點,兩倍做空恆科、兩倍做空恆指連續大漲。

在股市波動加劇或不斷下跌時,投資者持有股票可能面臨虧損套牢的風險也將加大。不過股市發展至今,已經有很多金融工具用來對衝下跌風險,合理利用這些工具,能幫投資者規避不少損失,甚至“逆勢”賺錢。

在港美股市場,許多股票是可以直接沽空的。特別是美股市場,大部分股票均可以做空。也就是說,當投資者認爲股票將要下跌時,除了清倉拋光股票之外,還可以通過沽空股票來進行“高賣低買”,賺取股票下跌後的差價。

以阿裏巴巴爲例,阿裏巴巴港股自高點300港元附近持續下跌至現價80港元左右,中間差價已經高達220港元。即假使我們在250港元附近看跌阿裏巴巴並開始沽空,則忽略其他費用的話,每手(100股)至今可賺得超過14000港元。

巧用期權,降低做空風險

當下,假如我們繼續看跌阿裏巴巴,那麼可以繼續選擇沽空。但需要注意的是,除了融券成本外,理論上做空股票的收益是有限的(股價跌至0),但風險卻是無限的(上漲無極限),因此投資者需要特別注意風險的管控。

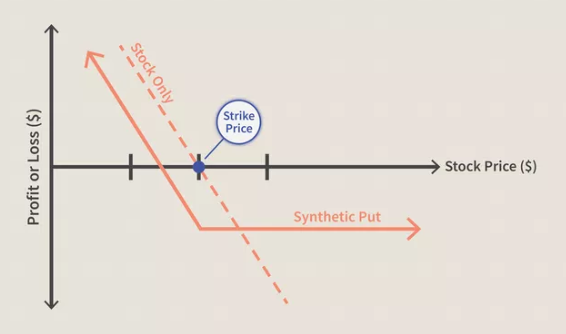

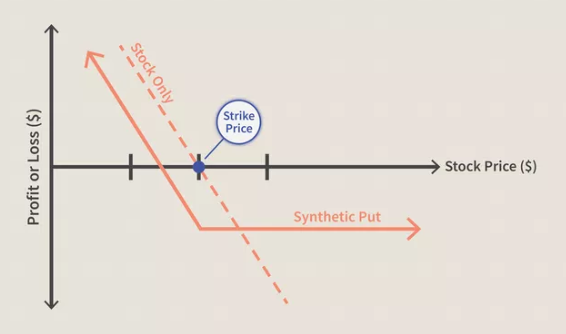

巧妙使用期權工具,可將風險變成有限。在賣空標的股票的同時買入看漲期權,是將賣空的風險限制在一定數額裏的一種手段。

從理論上來說,賣空的風險是無限的,因此許多投資者在賣空時都會有所顧慮。對這些賣空股票的投資者來說,股票價格的上漲會讓他們心緒不安。投資者有可能會由於情緒的緣故而被迫作出也許是不正確的決定如回補賣空頭寸等,以減低心理壓力。如果在賣空股票的同時持有看漲期權,投資者就可以把虧損限制在一個固定的、通常是相當小的數額內。

當投資者買入看漲期權來保護賣空頭寸時,有一個簡單的公式可以計算最大風險金額:風險=買入的看漲期權的行權價+看漲期權價格–股票價格。

賣空者願意承擔的風險可能不同,他也許想買入1手虛值看漲期權作爲保護,而不是上面示例中的平值看漲期權。如果買入的是虛值看漲期權,保護成本就會低一些,賣空者所放棄的潛在盈利也少一些。但是他的風險就會大一些,因爲只有在股票上漲到行權價之上的時候,這個看漲期權才具有保護功能。

做空阿裏巴巴期權案例

某個投資者按300美元每股賣空100股阿裏巴巴股票,與此同時,用3000美元的價格買入行權價爲300一年後到期的一張看漲期權。

如果阿裏巴巴價格下跌,賣空者就會從賣空的頭寸中獲利,看漲期權無價值到期。因此,買入看漲期權作爲保護,就犧牲了一小部分盈利(3000美金權利金)。

但是,如果股票價格上漲,我們就可以看到持有看漲期權的好處了。如果在做空期間阿裏巴巴漲到300以上,賣空者就可以把看漲期權行權並按300買入股票,從而回補他的賣空頭寸。因此,在這個示例中,該賣空者的最大風險就是爲看漲期權所付的3000美金。

在這個示例裏,盈虧平衡點是股價270美元。也就是說,如果股票下跌了30美元,這個保護性賣空頭寸就能實現盈虧平衡。當然,如果沒有額外花錢買入看漲期權,賣空者在股價低於300時就會有盈利。但是,如果股票意外上漲到300美金以上,運用期權的表現就會超出普通賣空。微小的成本,減少了意外發生可能造成的巨大風險。

保護性賣空者在這個策略中需要採用的後續行動基本上就是平倉。如果標的股票先迅速下跌,然後看上去會反彈,那投資者應該回補股票,而不是賣出看漲期權。這樣做的話,如果股票反彈到最初的行權價之上,投資者還能從看漲期權中獲利。本來看空的頭寸,在投資者調整之下可變成看漲。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.