本文來自:債券人,作者: 光大證券固收研究

摘要

事件

2022年9月27日,國家統計局公佈2022年1-8月全國規模以上工業企業利潤數據。2022年1-8月,全國規模以上工業企業實現利潤總額5.52萬億元,同比下降2.1%(前值為下降1.1%)。

點評

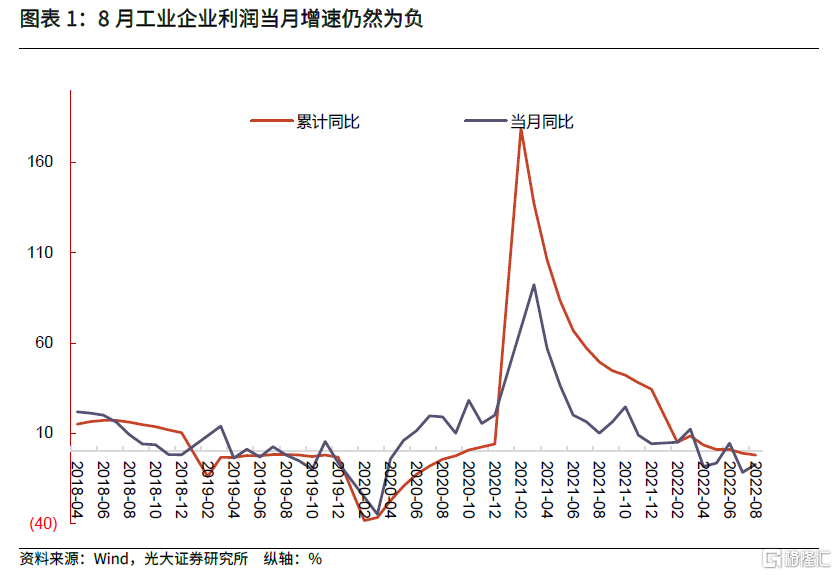

8月工業企業利潤情況:利潤增速繼續回落,製造業情況仍不樂觀,後續築底尚需時日。8月當月全國規模以上工業企業實現利潤同比下降7.2%(前值為下降11.7%),增速仍然為負,但較上月降幅有所收窄。7月開始工業企業產銷兩端均處在恢復過程中但表現不強,疊加工業品出廠價格漲幅進一步回落,上游原材料製造業利潤下降幅度較大,推動工業企業利潤增速快速回落。8月大體延續了上述走勢。展望後續,伴隨PPI繼續回落,工業企業利潤增速仍可能繼續下降,且企業生產經營成本仍然較高,加之外部環境不穩定不確定因素較多,工業企業利潤築底仍需時日。

工業企業庫存增速進一步下降,系供給增速不及銷售端增速所致,後續庫存走勢仍需進一步觀察。回溯來看,2021年5月至今年4月,庫存同比增速整體處於上升通道,與工業企業營收增速之間的差值則呈加大態勢。5月份以來,兩者差值開始縮小,且庫存增速持續下降,工業企業似乎進入到“被動去庫存”階段。但也需要注意到,當前這種“被動去庫存”的特點,更多是因為工業生產端恢復不佳,供給增速不及銷售端增速所致。後續庫存走勢仍需進一步觀察。

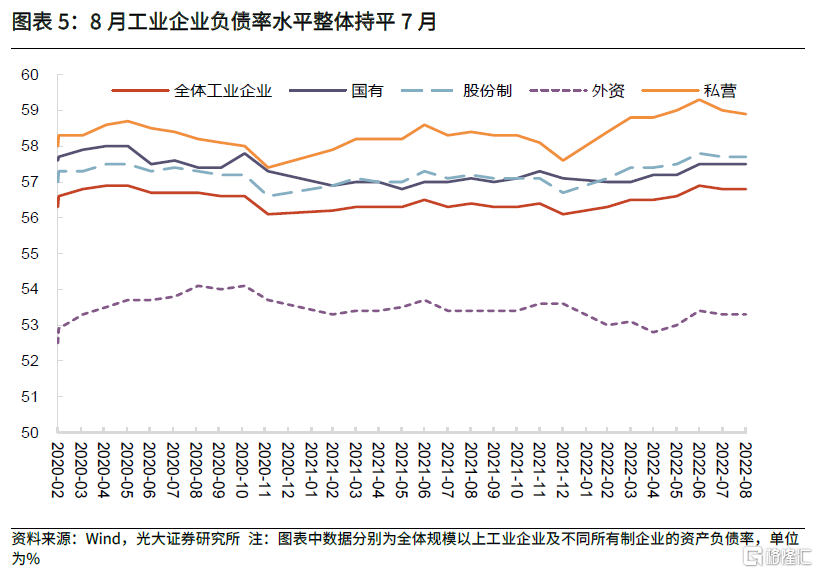

8月工業企業負債率變化不大,但大致仍可能處在加槓桿通道中。截至2022年8月末,規模以上工業企業資產負債率為56.8%,和7月持平;與2021年末相比,則上升0.7個百分點,2022年以來工業企業負債率整體處在上升態勢。今年一、二季度,非金融企業宏觀槓桿率單季度分別提升4.1、2.4個百分點。當前企業盈利正處在恢復過程中但負債率整體處於上升通道,仍可以認為工業企業處在加槓桿通道中,後續工業企業的資產負債率仍可能繼續上升。

債市觀點

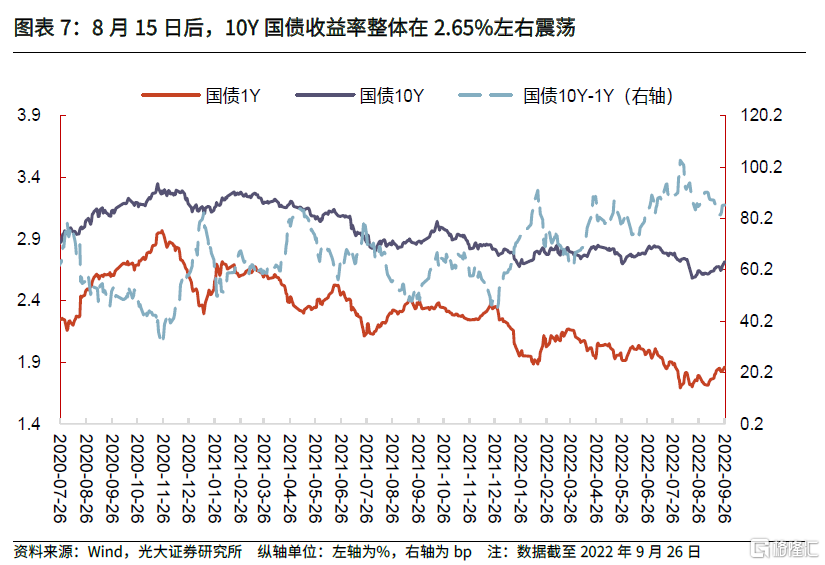

今年以來,利率債二級市場大致可以分為兩個不同的階段,而在不同的階段,10年期國債收益率波動中樞不同。後續,我們認為,對債市要有均值回覆的思維,但也要意識到這種均值回覆的曲折,並非一蹴而就。

風險提示

疫情有所反覆,後續全球經濟復甦的不確定因素仍存;國內經濟仍處於恢復進程中,疫情帶來的衍生風險也不能忽視。

1、事件

2022年9月27日,國家統計局公佈2022年1-8月全國規模以上工業企業利潤數據。2022年1-8月,全國規模以上工業企業實現利潤總額5.52萬億元,同比下降2.1%(前值為下降1.1%)。

2、點評

2.1、8月工業企業利潤情況:利潤增速繼續回落,製造業情況仍不樂觀,後續築底尚需時日

2022年1-8月全國規模以上工業企業實現利潤總額5.52萬億元,同比下降2.1%(前值為下降1.1%)。測算下來,8月當月全國規模以上工業企業實現利潤總額0.63萬億元,同比下降7.2%(前值為下降11.7%),增速仍然為負,但較上月降幅有所收窄。回溯來看,2021年四季度和2022年一季度全國規模以上工業企業利潤分別同比增長12.3%和8.5%,維持同比改善態勢。但4-5月工業企業經營情況受到疫情明顯衝擊,4、5月工業企業利潤當月同比分別為-8.5%和-6.5%。6月疫情緩解,經濟基本面也從底部回升。7月開始工業企業產銷兩端均處在恢復過程中但表現不強,疊加工業品出廠價格漲幅進一步回落,上游原材料製造業利潤下降幅度較大,推動工業企業利潤增速快速回落。8月大體延續了上述走勢。進一步結合企業生產、營收和行業結構情況分析:

第一,從規模以上工業企業生產來看,8月規模以上工業增加值同比增長4.2%(前值為3.8%)。8月工業生產數據,同比增速大體與6月、7月處於一個水平,但較5月仍有不少提升(5月工業增加值同比增速為0.7%),預示工業生產目前仍處在恢復階段,但恢復的進度可能並不順暢(與高温、乾旱等情況有關)。由於疫情衝擊主要發生在3月後,因此一個不錯的參照數據是3月工業生產的增速。3月規模以上工業增加值同比增速為5%,8月增速水平距這一水平仍有一定差距,同樣説明工業生產正處在恢復過程中,但整體不強。

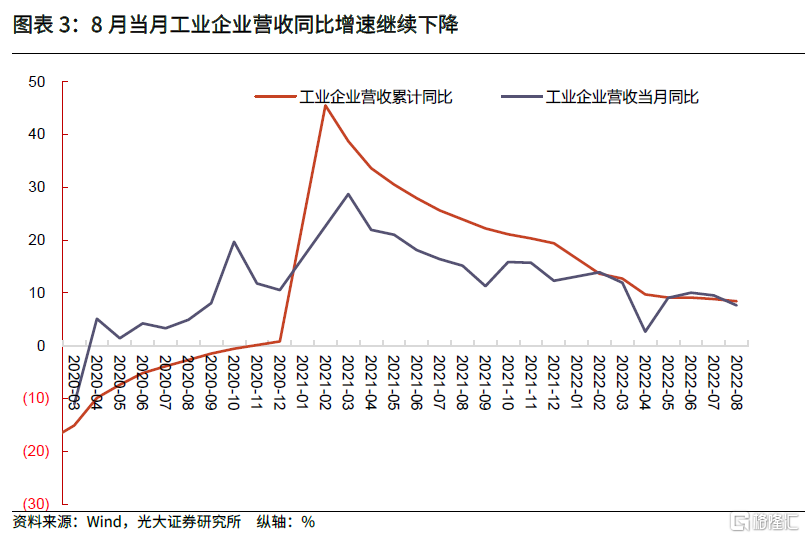

第二,從規模以上工業企業營收來看,1-8月規模以上工業企業營業收入同比增長8.4%(1-7月為8.8%),8月當月增速為7.6%(前值為9.5%),當月營收增速儘管仍維持在較高水平,但連續兩個月下降,且低於一季度平均水平。綜合第一和第二點可以看到,工業企業在8月“供需”兩端均處於繼續恢復的態勢中,但都並不強。

第三,從行業表現來看,上游仍是貢獻工業企業利潤的重點領域,但增速已經在下降,製造業企業盈利困難依舊。在三大行業類別中,1-8月採礦業,製造業,電力、熱力、燃氣及水生產和供應業利潤同比增速分別為88.1%、-13.4%、-4.9%(前值分別為105.3%、-12.6%、-12.5%),行業分化格局明顯,製造業利潤增速降幅擴大。上游原材料是工業企業利潤主要來源,但增速已經在下降。另外,電力、熱力、燃氣及水生產和供應業利潤增速降幅收窄也有特殊背景。根據國家統計局統計,1-8月份電力行業利潤同比下降2.0%,降幅較1-7月份收窄10.0個百分點;其中8月份電力行業利潤同比增長1.58倍,增速較7月加快111.8個百分點。這主要是由於高温天氣影響導致用電需求旺盛,發電量增速加快並升至近年高位,帶動電力行業利潤快速恢復所致,後續未必具有持續性。

第四,價格變動對工業企業利潤增長的影響進一步顯性。8月PPI同比上漲2.3%,環比下降1.2%。由於PPI持續回落,價格變動對工業企業利潤增長的拉動作用減弱。

綜合來看,8月伴隨着供需兩端的恢復相對緩慢,工業企業利潤情況不佳,且行業分化依舊,製造業利潤情況仍不樂觀。展望後續,伴隨PPI繼續回落,工業企業利潤增速仍可能繼續下降,且企業生產經營成本仍然較高,加之外部環境不穩定不確定因素較多,工業企業利潤築底仍需時日。

2.2、工業企業庫存增速進一步下降,供給增速不及銷售端增速所致,後續庫存走勢仍需進一步觀察

8月工業企業營收同比增速為7.6%(7月為增長9.5%)。截至8月末,產成品庫存同比增長14.1%(7月為16.8%)。8月庫存同比增速連續4個月下降,但仍高出營收同比增速不少且持續處在高增速水平。回溯來看,2021年5月至今年4月,庫存同比增速整體處於上升通道,與工業企業營收增速之間的差值則呈加大態勢。5月份以來,兩者差值開始縮小,且庫存增速持續下降,工業企業似乎進入到“被動去庫存”階段。但也需要注意到,當前這種“被動去庫存”的特點,更多是因為工業生產端恢復不佳,供給增速不及銷售端增速所致。後續庫存走勢仍需進一步觀察。

2.3、8月工業企業負債率變化不大,但大致仍可能處在加槓桿通道中

截至2022年8月末,規模以上工業企業資產負債率為56.8%,和7月持平;與2021年末相比,則上升0.7個百分點,2022年以來工業企業負債率整體處在上升態勢。從結構來看,和7月末相比,國有、股份制、外資、私營企業企業負債率分別變動0、0、0、-0.1個百分點,整體以下降為主。需要注意的是,2022年以來,股份制、私營企業資產負債率整體處在上升態勢,累計上升幅度分別為1、1.3個百分點,上升幅度更加明顯。

梳理疫情以來的相關數據,工業企業負債率走勢可以分成以下階段:1)2020年3-5月,工業企業資產負債率持續向上;2)2020年6月至2021年1月工業企業負債率下降;3)2021年2-6月工業企業資產負債率再次上升;4)2021年7月至當年年底工業企業負債率整體變動不大,在56.3%左右波動。

今年以來,規模以上工業企業資產負債率持續上升,尤其是股份制、私營企業上升明顯。結合非金融企業宏觀槓桿率的演變情況來看,從2020年三季度開始,非金融企業槓桿率持續下降,至2021年12月非金融企業槓桿率連續6個季度下降。而今年一、二季度,非金融企業宏觀槓桿率單季度分別提升4.1、2.4個百分點。當前企業盈利正處在恢復過程中但負債率整體處於上升通道,仍可以認為工業企業處在加槓桿通道中,後續工業企業的資產負債率仍可能繼續上升。

債市觀點

我們認為,對債市要有均值回覆的思維,但也要意識到這種均值回覆的曲折,並非一蹴而就:

1)今年以來,利率債二級市場大致可以分為兩個不同的階段,而在不同的階段,10年期國債收益率波動中樞不同。年初至8月15日以前,10Y國債收益率的波動期間大致在2.7%-2.85%之間;8月15日MLF調降10 bp後至今,10Y國債收益率整體在2.65%左右波動。

2)對於長端利率來説,基本面應該已經度過了最艱難的時期。3、4季度經濟會繼續恢復,但目前新增政策出台相對較慢,經濟雖繼續恢復,但強度可能相對有限。

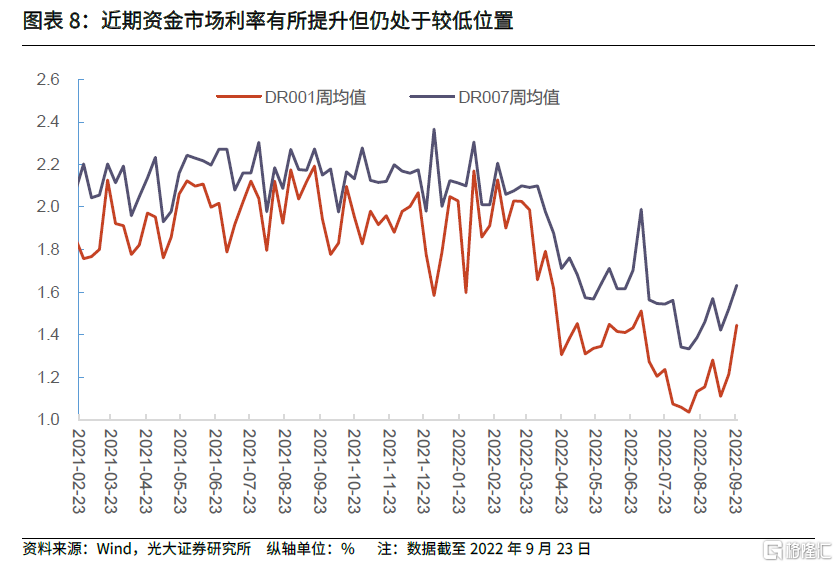

3)從短端來看,目前市場資金面相對寬裕,DR001、DR007低於對應的政策利率。近期資金市場利率有所抬升,但仍處在較低位置。

整體來看,經濟已度過最難時期,目前處在恢復過程中,但恢復的強度可能有限,而資金面相對寬裕的情況可能仍將持續。這也是我們認為對於利率債走勢,“年內要有均值回覆的意識,但同樣也需要意識到這種均值回覆的曲折,並非一蹴而就”的原因。

風險提示

疫情有所反覆,全球經濟復甦的不確定因素仍存,國內經濟仍處於恢復進程中,後續仍有不少不確定性。