本文來自格隆匯專欄:中金研究 作者: 胡驥聰 李鈉平等

摘要

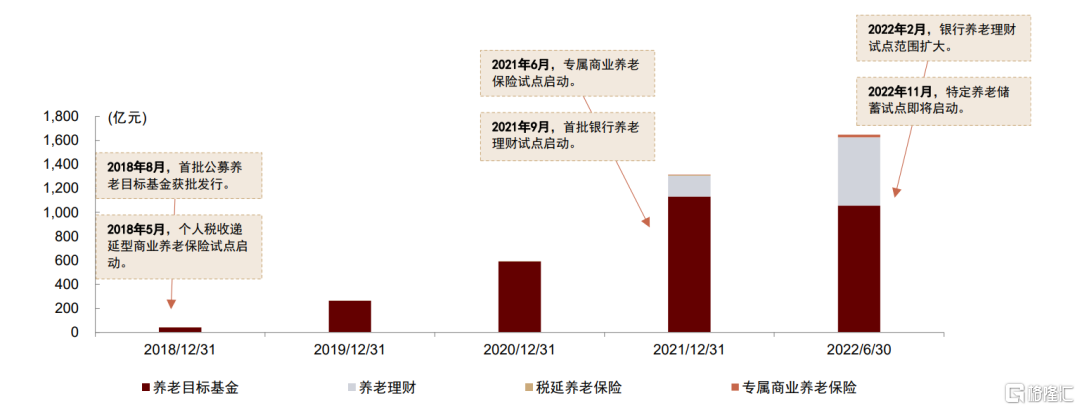

個人養老金邁入發展新時代

歷史進程:2018年至今,國內養老金融產品體系從“雛形初具”到“多點開花”。第三支柱税收優惠政策在國內經歷了十年醖釀期,直至2018年5月,個人税收遞延型商業養老保險正式啟動。2018年8月,首批公募養老目標基金獲批發行。自此,我國養老金融產品體系初具雛形。隨後,2021年6月的專屬商業養老保險試點、2021年9月的銀行養老理財試點,以及即將於2022年11月開閘的特定養老儲蓄試點陸續面世,養老金融產品市場呈現出多點開花的新格局。截至2022年6月末,上述第三支柱養老金融產品合計規模已突破1500億元。

政策進展:第三支柱政策頻頻吹風,個人養老金制度有望加速落地。養老金融產品快速發展的背景下,第三支柱頂層制度設計駛入快車道,2022年4月,國務院出台《關於推動個人養老金髮展的意見》,正式確立個人養老金制度,同年6月,《個人養老金投資公開募集證券投資基金業務管理暫行規定》,進一步明確個人養老金賬户實施細節。隨相關配套政策陸續出台,我們認為個人養老金制度有望加速落地。

產品發行:國內養老金融產品全景掃描

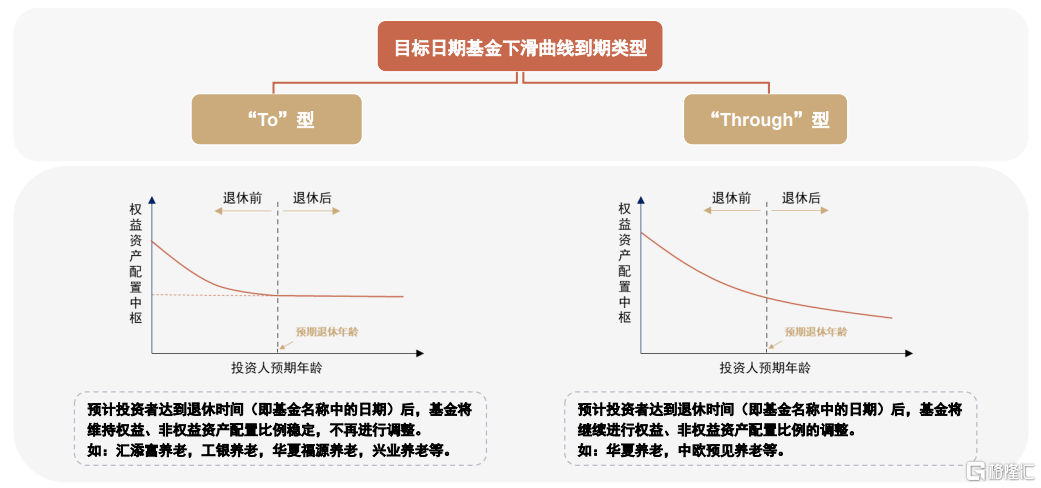

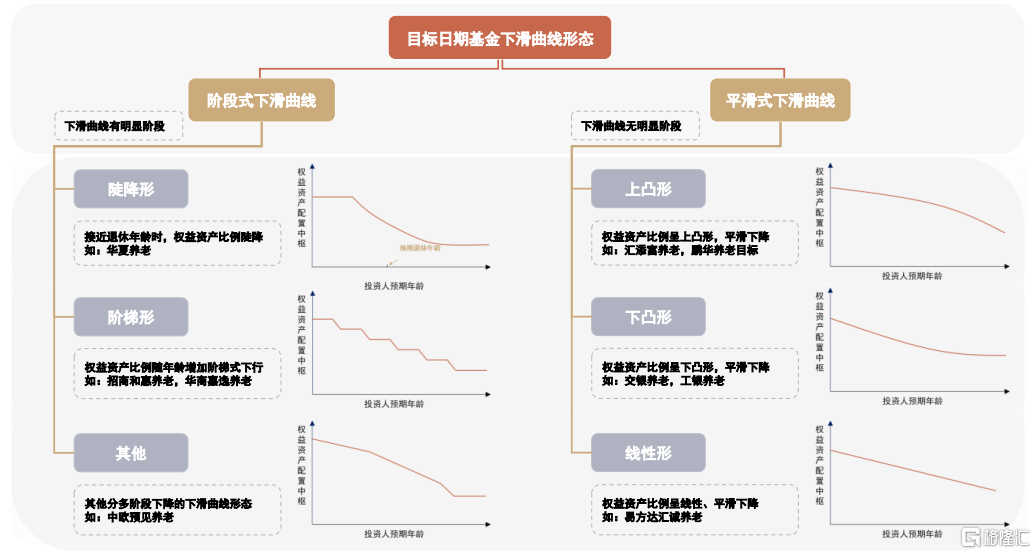

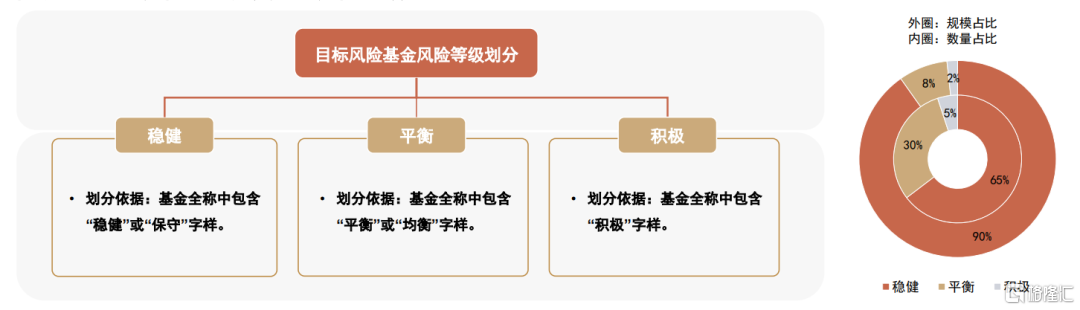

公募基金:整體上行空間可期,目標風險基金率先突圍。2018年起,養老目標基金開始規範化運行,截至2022年6月末,合計規模1057億元,其中,目標風險基金初期發展較快,在養老FOF中佔比82%,如今投教發展尚未成熟,策略相對複雜的目標日期基金或較難被投資者廣泛接受。產品設計方面,1)目標日期基金,按下滑曲線到期類型,劃分為“To”型和“Through”型兩類;按招募説明書中披露的曲線形態,劃分為階段式、平滑式兩類,且往往以階梯下降或逐年下降形式披露下滑曲線中樞數據。2)目標風險基金,依據風險界定方式不同,劃分為固定資產投資比例、設置特定風險目標兩類;依據風險等級不同,劃分為穩健(65%)、平衡(30%)、積極(5%)三類。

保險公司:税延險試點不及預期,專屬養老險運行平穩。1)税延養老保險於2018年5月啟動試點,為國內第三支柱税收優惠制度的重要探索,實行賬户制、EET税收模式,分設三類收益模式,但受優惠力度不足等影響,試點以來表現不及預期,截至2021年末,64只上線產品獲得保費收入6.3億元;2)專屬商業養老保險於2021年6月啟動試點,採用保證+浮動的收益模式,分設穩健、進取型賬户運作,收費方式更靈活,深入覆蓋靈活就業人羣,截至2022年6月末,累計保費約22億元,試點範圍已推廣至全國。

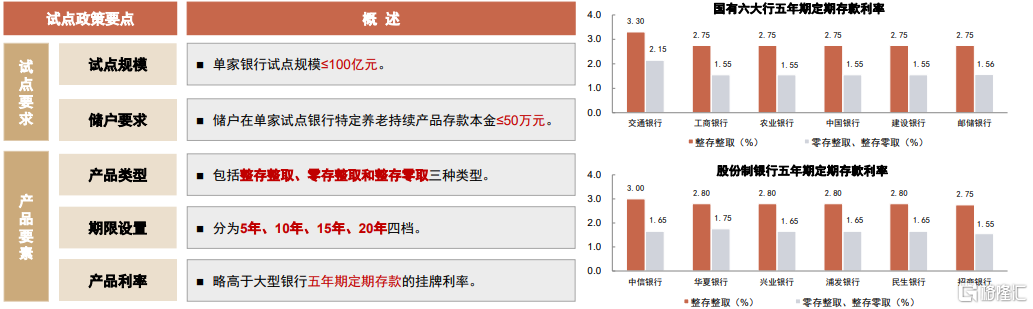

銀行系:養老理財持續擴容,特定養老儲蓄即將開閘。1)養老理財於2021年9月啟動試點,獲批試點機構現已擴張至11家,截至2022年8月末,市場存續的39只養老理財產品合計規模785億元,產品主要投向固收類資產,採用浮動收益模式,多數產品業績基準在5.5%~8%之間;2)特定養老儲蓄將於2022年11月啟動試點,是一種為養老場景而設計的儲蓄方案,存款期限在5~20年不等,產品利率將略高於大型銀行五年期定存掛牌利率。

多維度看國內養老金融產品發展方向

產品設計:明確產品定位,錨定目標客羣。各類養老金融產品在參與門檻、產品特徵等方面各具特色,機構端可以通過把握各類產品風險收益定位、封閉期間與領取期限限制、起投金額與費率設置等要素差異,錨定主要的投資者羣體。此外,從税延養老保險試點實施經驗來看,税收優惠政策力度、財政支持力度仍可進一步增加,以滿足更廣泛投資者的期待。

機構稟賦:把握自身稟賦,機構各有所長。銀行:當前我國居民金融資產仍然以儲蓄存款為主,第三支柱規模的增量資金很可能首先源自儲蓄存款的轉入,而銀行把握着渠道和託管優勢,可以着重實現居民儲蓄存款向養老理財、養老儲蓄類產品的引流。保險:作為養老產品管理領域先行者,應充分利用長期養老保險運作與管理經驗,把握穩健型、接受長期投資的養老客户羣體,在此基礎上加大產品創設與開發力度,提升投保與退保靈活性,進一步締造產品優勢。公募基金:具有長期良好的權益資產管理能力,隨着個人養老金賬户逐步落地,以及投教覆蓋度的提升、居民收入水平的不斷提高,投資者對權益資產的配置需求也會逐步增加,公募基金在養老金融產品中的優勢有望逐漸凸顯。

市場格局:產品創新迭出,靜待市場擴容。個人養老金制度落地後,兼具安全性與穩健性的養老金融產品或將在初期為投資者廣泛配置。隨着投資者教育以及投顧服務的普及度增加,投資者對於風險資產的配置偏好或可提升,對複雜的產品投資策略有更高的接受度和認可度,風格清晰、運作安全、成熟穩定的公募基金產品有望在個人養老金賬户中佔據較多份額。此外,政策指引下,各類機構基於自身優勢不斷開發創新型養老金融產品。多元、豐富、各具特色的產品類型或將滿足投資者日益增長的差異化養老理財需求,也為個人養老賬户的投資提供多樣化的配置工具,助力養老第三支柱相關制度的順利推行。養老理財投顧服務、默認投資品種設置,以及其他養老金融配套服務的創新或也將成為新的發展方向。

正文

近年來個人養老金相關政策密集發佈,伴隨着投資者差異化養老理財需求的不斷增長,各機構也陸續開始從供給端發力,國內養老金融產品市場邁入了“多點開花”的新時代。

那麼國內各機構如何參與養老市場?產品線佈局如何?未來將怎樣破局?我們就以上問題做出解讀。

個人養老金邁入發展新時代

產品發行

2018年為國內養老第三支柱發展元年,税延養老保險試點與公募養老目標基金陸續推出。作為養老第三支柱發展的重要激勵,税收優惠政策在國內醖釀已久,早在2009年,國發19號文便指出,於上海市適時開展個人税收遞延型養老保險產品試點。發佈於2014年的保險新“國十條”、2017年的《關於加快發展商業養老保險的若干意見》紛紛再度提及税延養老保險試點。直至2018年4月,伴隨着《關於開展個人税收遞延型商業養老保險試點的通知》發佈,試點於同年5月正式啟動,我國養老第三支柱建設邁出重要一步。2018年8月,首批公募養老目標基金獲批發行。自此,我國養老金融產品體系初具雛形。

養老第三支柱建設穩步推進,公募基金、保險、銀行及理財子多方逐鹿養老金融市場。2019至2022年間,養老金融產品相關支持政策密集出台,不論是2021年6月的專屬商業養老保險試點、2021年9月的銀行養老理財試點,還是即將於2022年11月開閘的特定養老儲蓄試點,都引導着公募基金、保險公司、銀行及銀行理財子公司紛紛入場佈局,養老金融產品市場呈現出多點開花的新格局。若以養老目標基金、税延養老保險、專屬商業養老保險、銀行養老理財產品合計規模衡量當前我國養老金融產品市場容量,則截至2022年6月末,規模已突破1500億元。

圖表1:第三支柱養老金融產品發展進程

資料來源:銀保監會,國務院,Wind,普益標準,中金公司研究部;備註:養老目標基金、銀行養老理財、專屬商業養老保險數據截至2022年6月末,税延養老保險數據截至2021年末,銀行養老理財產品按實際募集規模統計。

政策進展:第三支柱政策頻頻吹風,賬户制落地在即

養老金融產品快速發展的背景下,第三支柱頂層制度設計駛入快車道。近年來,養老金融產品的持續創新為第三支柱建設打下了產品端基礎,快速發展的養老金融市場以及良好的政策環境推動第三支柱頂層設計駛入快車道。2022年4月,國務院出台《關於推動個人養老金髮展的意見》,自此,個人養老金制度正式確立,明確實行賬户制、繳費個人承擔、享受税收優惠,但具體操作細節尚未敲定。同年6月,證監會發布《個人養老金投資公開募集證券投資基金業務管理暫行規定(徵求意見稿)》,進一步明確個人養老金賬户實施細節,其中,對個人養老金可投基金範圍也做出了限定。

個人養老金制度有望加速落地。個人養老金是我國多層次、多支柱養老保險體系中的重要一環,《關於推動個人養老金髮展的意見》指出,各地區要穩妥有序推動有關工作落地實施,將選擇部分城市先試行一年,再逐步推開。2022年7月,四川省人社廳已聯合多部門開展個人養老金先行城市申報工作,確定成都為四川省個人養老金先行城市。隨着相關配套政策陸續出台,實施細則逐步完善,各省市準備工作有序推進,我們認為個人養老金制度有望加速落地。

圖表2:個人養老金賬户相關政策要點

資料來源:國務院,證監會,《關於推動個人養老金髮展的意見》,《個人養老金投資公開募集證券投資基金業務管理暫行規定(徵求意見稿)》,中金公司研究部

國內養老金融產品全景掃描

2022年4月,國務院發佈《關於推動個人養老金髮展的意見》,意味着個人養老金頂層設計正式出爐。個人養老金制度建設的穩步推進,離不開良好的養老金融環境,特別是養老金融產品的持續創新與快速發展。下文從公募基金、保險、銀行及其理財子公司出發,圍繞着各類機構養老金融產品的推出背景、產品線設計以及市場格局展開梳理。

公募基金:整體上行空間可期,目標風險基金率先突圍

養老目標基金:整體上行空間可期,產品策略格局漸漸清晰

政策背景:2018年起,養老目標基金開始規範化運行

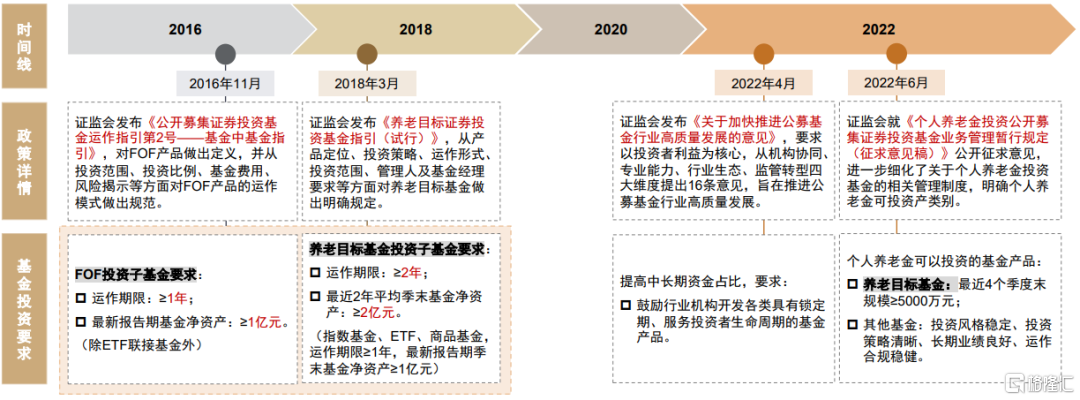

2018年2月,證監會在《養老目標證券投資基金指引(試行)》中,針對養老目標基金的產品定位、投資策略、運作形式、投資範圍等做出明確規定,開啟了養老目標基金的規範化運行之路。根據要求,養老目標基金以FOF形式運作,相比於2016年《公開募集證券投資基金運作指引第2號——基金中基金指引》中的規定,養老目標基金的子基金投資範圍限制(運作年限、基金淨資產方面)比普通FOF更加嚴格。

繼《關於推動個人養老金髮展的意見》出台後,證監會在《個人養老金投資公開募集證券投資基金業務管理暫行規定(徵求意見稿)》中細化了個人養老金可投資產相關要求,其中養老目標基金產品方面,要求最近4個季度末規模不低於5000萬元。

圖表3:公募基金養老金融產品相關政策進展

資料來源:證監會,國務院,中金公司研究部

圖表4:養老目標基金產品定義與投資規範概覽

資料來源:證監會,《養老目標證券投資基金指引(試行)》,中金公司研究部

產品設計:目標日期基金依據下滑曲線類型、目標風險基金依據風險界定劃分賽道

按下滑曲線到期類型劃分,國內目標日期基金包括“To”型和“Through”型兩類。與美國相同,國內養老目標日期基金按照預計投資者退休後的下滑曲線設計思路差異,可以劃分為“To”型(到達型)和“Through”型(通過型)兩類,其中,前者表示,風險資產配置比例在投資者退休後維持不變,如匯添富養老目標日期系列、工銀瑞信養老目標日期系列等產品採用此模式;後者表示,即使投資者退休後,風險資產配置比例依然將隨着投資者年齡增長而持續調整,如華夏養老目標日期系列、中歐預見養老目標日期系列等產品採用此模式。

國內目標日期基金的下滑曲線形態大體可以劃分為階段式、平滑式兩類,所披露的中樞數據往往為階梯下降或逐年下降形式。國內養老目標日期基金往往在基金募集説明書中披露其所設計下滑曲線的具體形態,按照示意圖中的下滑曲線形態是否體現出明顯的階段,可以劃分為階段式下滑曲線、平滑式下滑曲線兩類,前者又可進一步細分為陡降型、階梯型、其他階段型下滑曲線,後者可以細分為上凸形、下凸形、線性形下滑曲線。而在下滑曲線的具體數據披露方面,多數基金在募集説明書中逐年披露中樞數據,或每隔數年披露一個階段性中樞數據。

圖表5:目標日期基金下滑曲線類型劃分(按到期類型)

資料來源:Wind,基金公吿,中金公司研究部

圖表6:目標日期基金下滑曲線類型劃分(按曲線形態)

資料來源:Wind,基金公吿,中金公司研究部

依據風險界定方式不同,目標風險基金劃分為固定資產投資比例、設置特定風險目標兩類。證監會在《養老目標證券投資基金指引(試行)》的第四條中明確要求,採用目標風險策略運作的養老目標基金,應當至少採用以下兩種方式之一控制基金組合風險:1)根據特定的風險偏好設定權益類資產、非權益類資產的基準配置比例;2)使用波動率等廣泛認可的方法界定組合風險。當前市場上養老目標風險基金所採取的產品設計方式以前者居多。

依據風險等級不同,目標風險基金可以劃分為穩健、平衡、積極三類。證監會在《養老目標證券投資基金指引(試行)》中要求,“採用目標風險策略的基金,應當明確風險等級及其含義,並在招募説明書中註明”。截至2022年6月末,基金全稱中含有穩健/保守字樣的養老目標風險基金佔比65%,含有平衡/均衡字樣的基金佔比30%,含有積極字樣的基金佔比5%。

圖表7:目標風險基金分類(按產品設計)

資料來源:Wind,基金公吿,中金公司研究部

圖表8:目標風險基金分類(按風險等級)

資料來源:Wind,基金公吿,中金公司研究部;備註:截至2022年6月末

市場格局:穩守千億元容量,上行空間可期

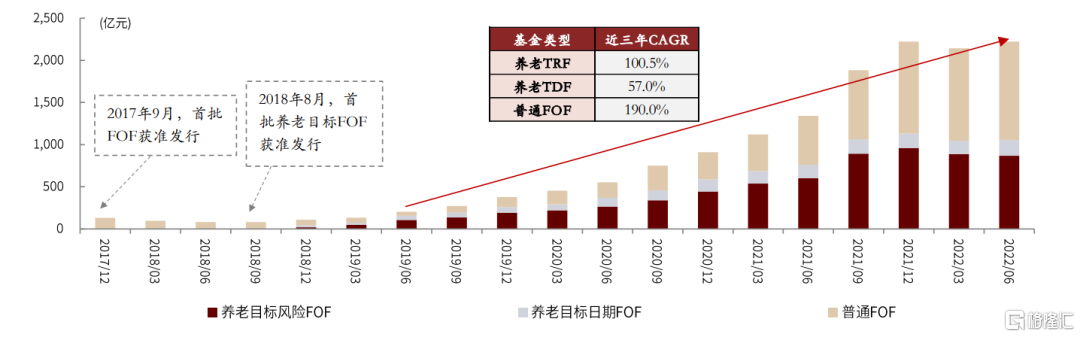

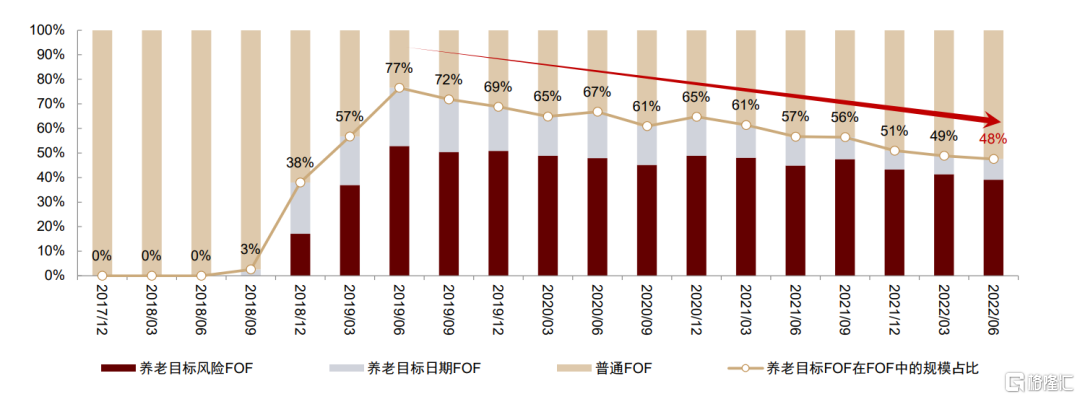

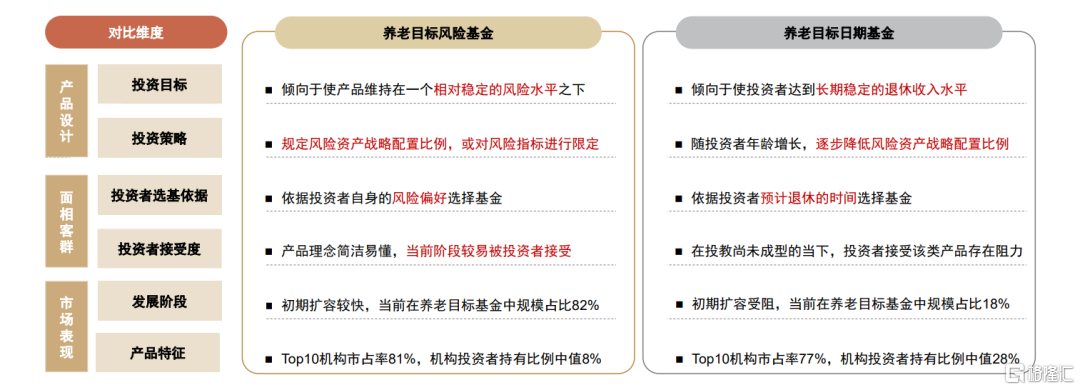

養老目標基金已穩守千億元容量,其中目標風險基金增速領先。截至2022年6月末,178只養老目標基金合計規模1057億元,其中,目標風險基金初期發展較快,近三年CAGR 100.5%,在養老FOF中佔比82%;在投教業務發展尚未成熟的當下,策略相對複雜的目標日期基金較難被投資者廣泛接受,近三年CAGR 57.0%,在養老FOF中佔比18%。

多重因素壓制養老目標基金擴容增速,隨第三支柱政策細則落地,上行空間有望逐步打開。養老目標基金當前全部以FOF形式運作,由於其擁有至少1年的最低持有期要求、税收政策尚未落實、投資策略接受度不高等原因,養老目標基金在FOF中的規模佔比被持續壓降,由2019年6月末的77%降至2022年6月末的48%,接近七成產品規模不足3億元。後續隨個人養老金賬户制落地,投資者教育的宣傳與引導得以強化,我們認為養老目標基金市場容量有望實現進一步擴張。

圖表9:養老目標基金持續擴容,其中目標風險FOF規模增速領先

資料來源:Wind,中金公司研究部;備註:若當季新發基金未披露季報,規模以其合計發行份額替代,下同

圖表10:養老目標FOF整體規模增速不及普通FOF,規模佔比被持續擠壓

資料來源:Wind,中金公司研究部

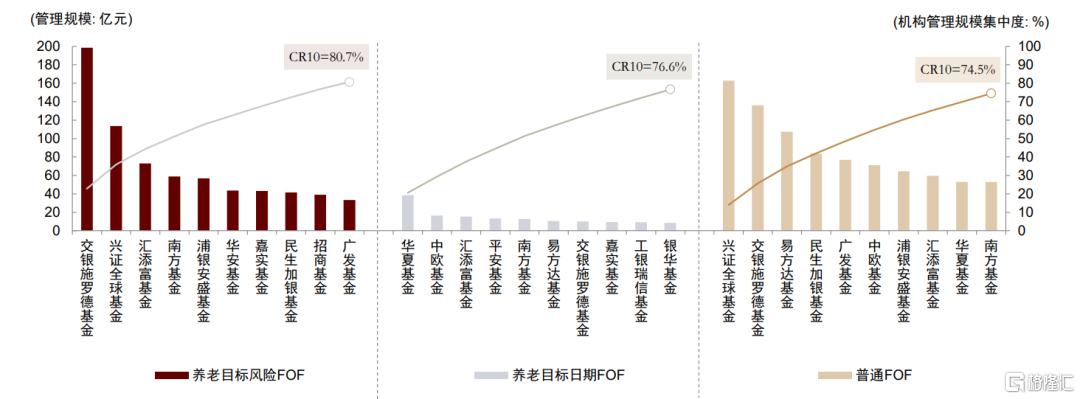

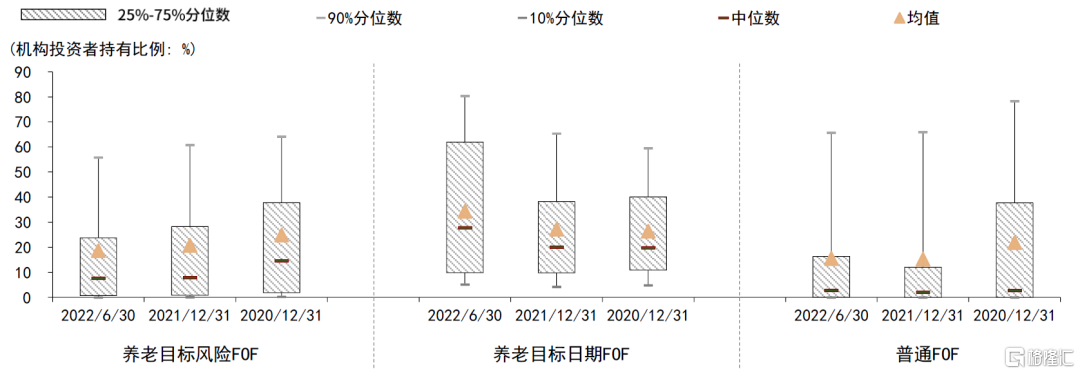

養老目標基金市場運行現狀:機構集中度較高,投資者結構差異較大。養老目標基金管理規模向頭部機構高度集中,其中,截至2022年6月末,養老目標風險基金CR10約81%,交銀施羅德基金(199億元)、興證全球基金(114億元)管理規模領先;養老目標日期基金CR10約77%,華夏基金(39億元)、中歐基金(16億元)管理規模領先。養老目標基金機構投資者持有比例整體高於普通FOF,且內部分化相對較大。

圖表11:養老目標基金管理規模向頭部機構集中

資料來源:Wind,中金公司研究部;備註:截至2022年6月末

圖表12:養老目標基金的投資者結構差異較大

資料來源:Wind,中金公司研究部

圖表13:養老目標風險基金 VS 養老目標日期基金

資料來源:Wind,證監會,中金公司研究部;備註:截至2022年6月末

養老投顧組合:主要以TDF形式運作,重倉與FOF存在差異

政策背景:基金投顧業務相關政策密集發佈

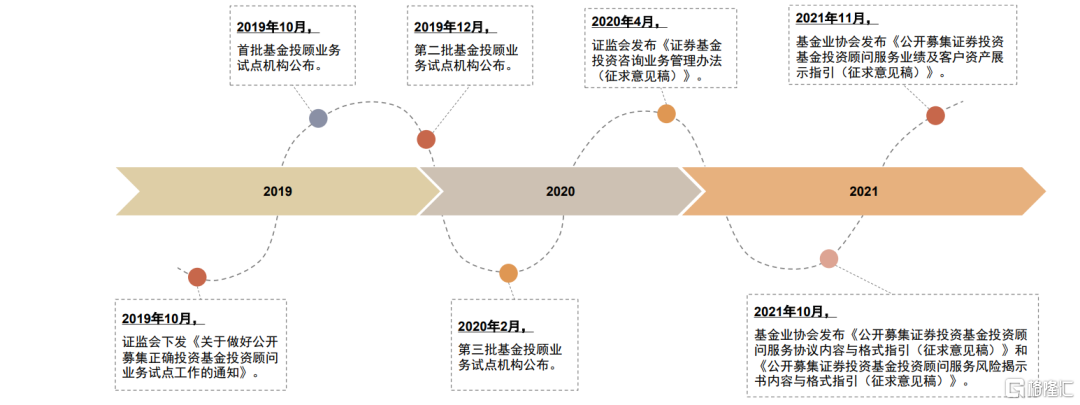

2019年10月,伴隨着《關於做好公開募集證券投資基金投資顧問業務試點工作的通知》下發,基金投顧業務試點正式開啟,首批五家基金公司隨即獲准開展試點工作。此後,試點公司數量逐步擴張,機構範圍也由基金公司逐步拓展至證券公司、銀行、第三方銷售機構。為進一步規範基金投顧業務發展,2020年4月,證監會在《證券基金投資諮詢業務管理辦法(徵求意見稿)》中,明確基金投資顧問業務範圍,對機構准入條件、從業人員資質、監督管理措施等做出要求。

2021年以來,相關指引文件持續密集出台,國內基金投顧業務的政策基礎與制度建設逐步完善。基金業協會也於2021年一季度開始公佈公募基金銷售機構的保有規模數據,助力國內財富管理業務生態由“賣方銷售”向“買方投顧”轉變。

圖表14:基金投顧相關政策進展

資料來源:證監會,基金業協會,中金公司研究部

市場格局:目標日期策略為主,具體持倉與同公司的養老目標FOF存在差異

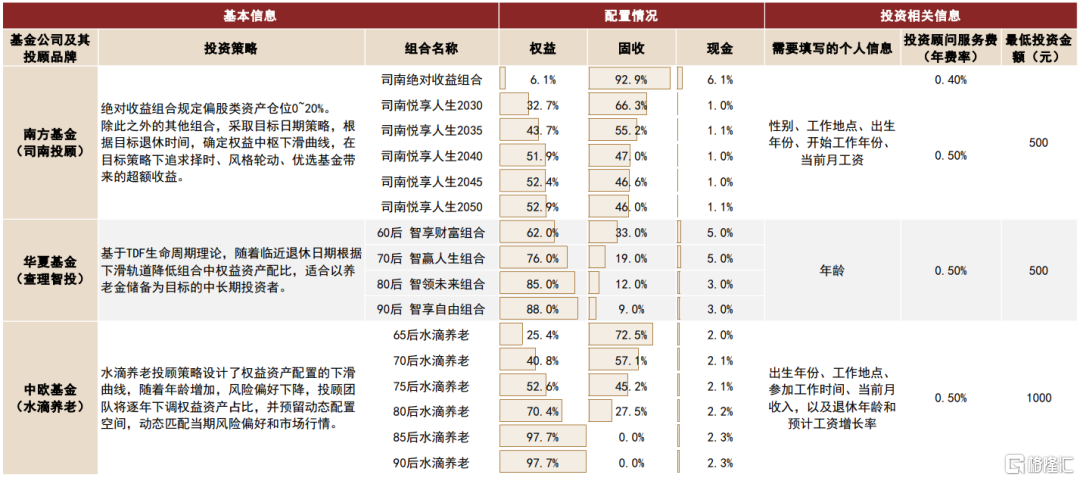

2019年10月25日,首批五家公募基金公司獲批基金投顧業務首批試點機構,分別為華夏基金、南方基金、中歐基金、易方達基金和嘉實基金。截至目前,我們觀察到,南方基金(司南投顧)、華夏基金(查理智投)、中歐基金(水滴智投)在旗下APP所顯示的投顧組合中,均包含養老場景下的投顧策略。

養老投顧組合特徵:以目標日期策略為主,根據投資者年齡、工資等信息定製方案。南方基金、華夏基金、中歐基金的養老投顧組合主要以目標日期形式運作(司南絕對收益組合以目標風險形式運作),設置下滑軌道,隨投資者年齡增加而降低權益資產配置比例,這一點與養老目標日期FOF較為相似,但二者在產品線佈局與投資決策上仍有差異。如南方基金旗下的養老投顧組合與養老FOF共享投資團隊,但前者產品線更完備、目標客羣覆蓋60後至90後,且相同目標日期的養老投顧組合與養老目標日期FOF的持倉重合度並不高。投顧項目依據投資者出生年份、薪資水平等信息匹配相應的養老投顧組合,並模擬測算投資者定期應投入金額。

圖表15:首批基金投顧業務試點機構的養老投顧組合佈局情況

資料來源:各基金APP,中金公司研究部;備註:截至2022年6月末

保險公司:税延險試點不及預期,專屬養老險平穩運行

税延養老保險:税優政策迎來重要嘗試,試點後未能如期落地

政策背景:國內首個税優養老產品試點於2018年正式敲定

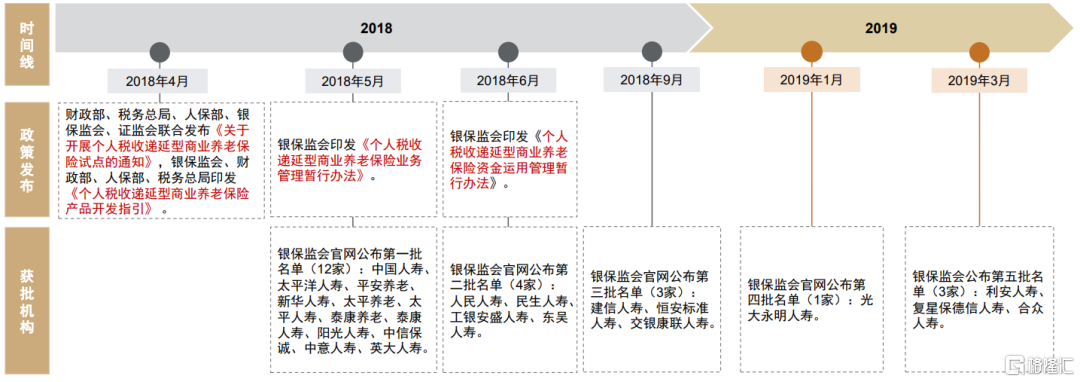

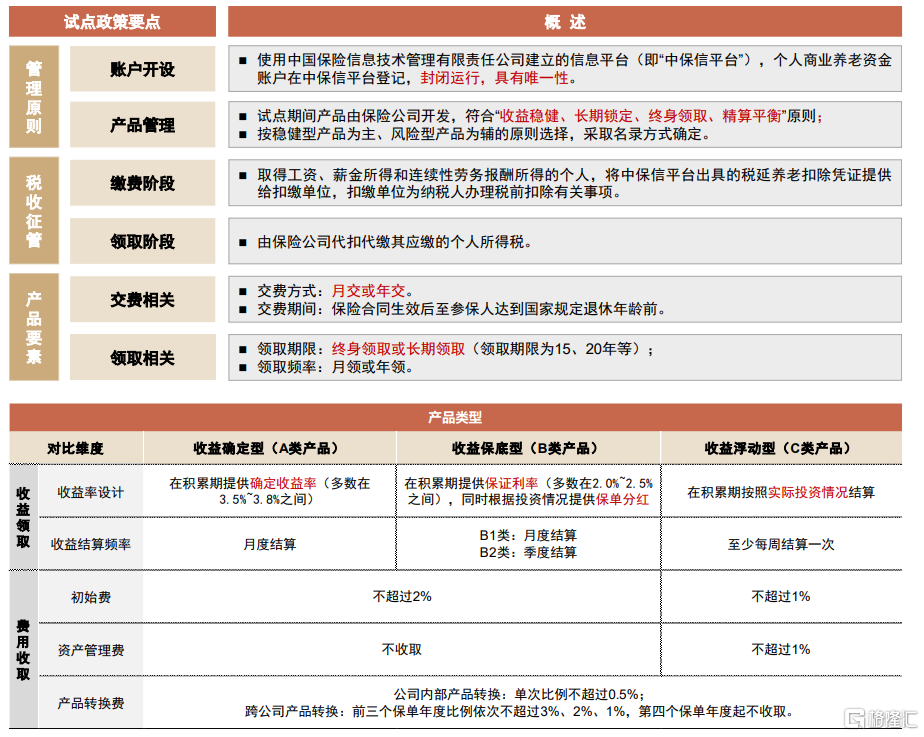

2018年税延養老保險試點的啟動,拉開了國內第三支柱税收優惠激勵的序幕。2018年4月,五部委聯合發佈《關於開展個人税收遞延型商業養老保險試點的通知》(下簡稱《通知》),税優養老保險試點正式敲定,約定自5月1日起,於上海市,福建省(含廈門市)和蘇州工業園區開展為期一年的試點工作。政策實施期間,試點地區納税人可以在唯一指定資金賬户(於中保信平台開設)購買符合規定的商業養老保險產品,並在繳費、收益、領取環節享受一定的税收優惠。税延養老保險試點政策作為國內第三支柱税優制度的重要探索,為養老第三支柱制度的後續建設奠定了基礎,《通知》表示,試點結束後,個人商業養老賬户的金融機構參與範圍、產品投資範圍或可有序擴大,公募基金類產品有望納入賬户可投資產。

税延養老保險相關政策逐步完善,2018年4月,《個人税收遞延型商業養老保險產品開發指引》發佈,為試點期間的税延養老保險產品開發提供統一規範,以滿足參保人對養老資金的安全性、收益性和長期性管理要求。同年5月,銀保監會印發《個人税收遞延型商業養老保險業務管理暫行辦法》,對保險公司經營要求、產品管理、銷售管理、投資管理、信息平台管理等進一步做出規範。

先後23家保險機構獲批開展業務,税延養老保險試點效果不及預期。試點政策發佈後,2018年5月末,銀保監會公示首批12家獲准開展税延養老保險業務的機構[1],隨後又分別於2018年7月、9月,以及2019年1月、3月陸續發佈新的獲批機構名單[2],累計有23家獲批機構。預定的試點期結束後,税延養老保險試點並未延期,且尚未全面落地、全面推廣,截至2021年末,銀保監會表示,税延養老保險獲保費收入6.3億元。效果不及預期的原因可能在於:1)繳費期扣款優惠額度及領取期税收優惠力度有限;2)覆蓋受惠羣體不夠廣泛;3)繳費優惠環節操作流程相對繁瑣。

圖表16:個人税收遞延型商業養老保險相關政策與發展歷程

資料來源:銀保監會,中金公司研究部

產品設計:按收益類型劃分為A、B、C三類,實行EET税收優惠模式

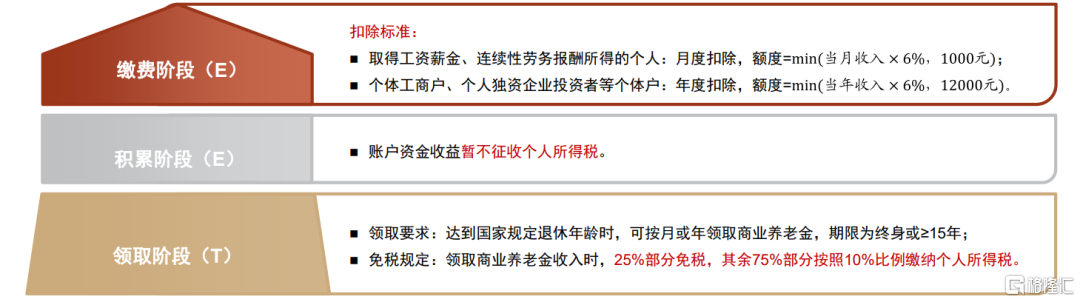

税收設計:EET模式。據《關於開展個人税收遞延型商業養老保險試點的通知》,税延養老保險實行EET税收優惠模式,即繳費階段進行一定額度的税前扣除、積累階段免除投資收益的個人所得税、領取階段收取一定個人所得税。

收益類型:分為收益確定、收益保底、收益浮動三類產品。税延養老保險產品可以劃分為收益確定型(A類產品)、收益保底型(B類產品)和收益浮動型(C類產品),其中,B類產品根據結算頻率不同,又可進一步劃分為月度結算的B1類產品和季度結算的B2類產品。

圖表17:個人税收遞延型商業養老保險的税收優惠安排

資料來源:銀保監會,中金公司研究部

圖表18:個人税收遞延型商業養老保險的產品設計規範與相關要求

資料來源:銀保監會,中金公司研究部

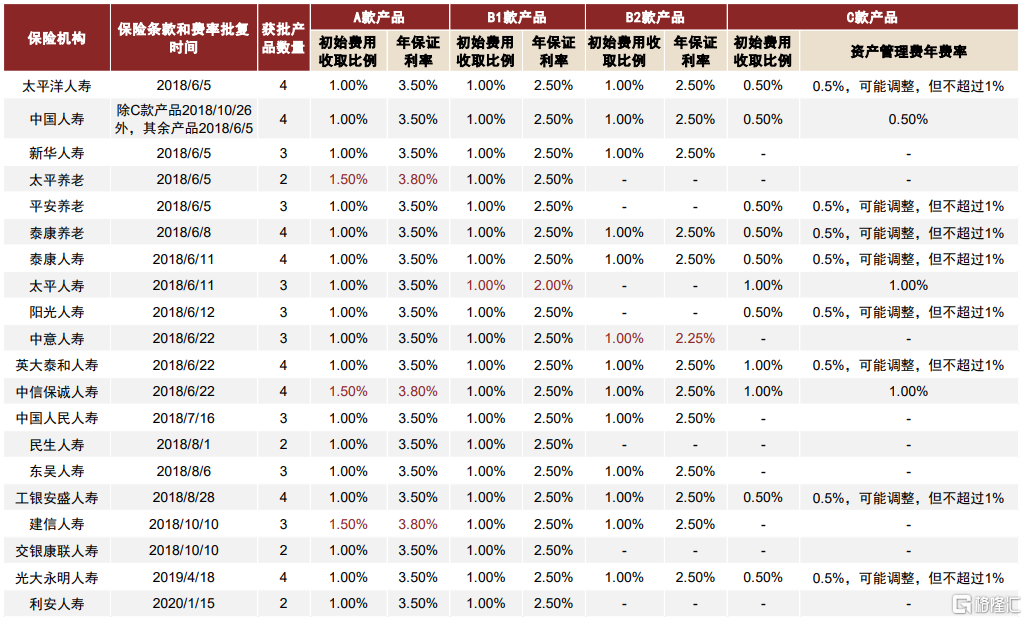

市場格局:20家保險公司共推出64款產品,多數於2018年內獲批

據銀保監會公示信息,來自20家保險機構的64只税延養老保險產品獲批條款及費率安排。自銀保監會公佈首批獲准開展税延養老保險業務的機構名單後,2018年6月,首批12家保險公司陸續上線產品並得到批覆,其餘各家機構的税延養老保險產品也多數於2018年內獲批,獲准開展業務較晚的光大永明人壽、利安人壽則分別於2019年4月、2020年1月上線產品。截至目前,全市場共有20家保險公司推出64款税延養老保險產品,其中,8家公司推出全部4款產品類型(A、B1、B2、C),8家公司推出3款(A、B1、B2或A、B1、C),4家公司推出2款(A、B1)。

各機構上線產品的保證利率、費率差異性相對較小。85%的A款產品初始費用收取1%、年固定利率3.5%;95%的B1款產品以及92%的B2款產品初始費用收取1%、年保證利率2.5%;C款產品的初始費用一般為0.5%或1%,資產管理年費率在0.5%~1%之間。

圖表19:個人税收遞延型商業養老保險的利率與費率信息

資料來源:銀保監會,中金公司研究部

專屬商業養老保險:試點平穩運行,將進一步推動常態化發展

政策背景:試點業務平穩開展,參與範圍推廣至全國

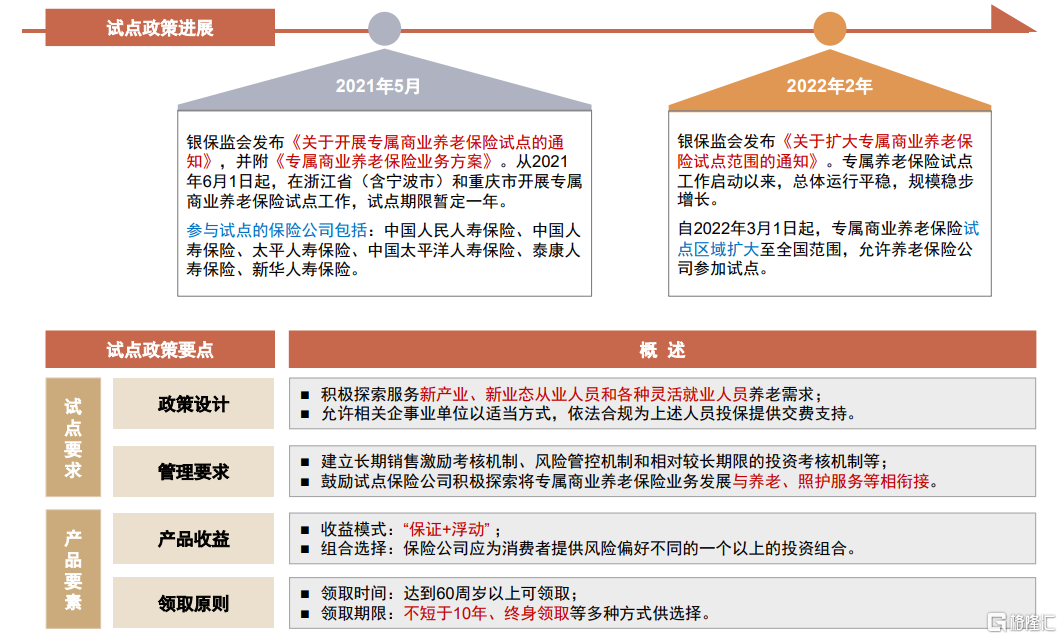

2021年5月,銀保監會發布《關於開展專屬商業養老保險試點的通知》,表示自6月1日起,於浙江省(含寧波市)和重慶市開展為期一年的專屬商業養老保險試點,並公佈6家試點參與機構,所附《專屬商業養老保險業務方案》從收益模式、領取設計以及產品管理等方面,為業務開展制定規範。

試點運行平穩,參與範圍擴大。相比普通商業養老保險,專屬商業養老保險對靈活就業人員更加友好,具有繳費方式更加靈活、收益模式可轉換等特點。試點工作的平穩運行為後續發展積累了經驗,2022年2月,銀保監會發布《關於擴大專屬商業養老保險試點範圍的通知》,將專屬商業養老保險試點的區域範圍擴展至全國、參與機構範圍擴展至各養老保險公司。

銀保監會有關部門負責人表示,截至2022年6月末,專屬養老保險產品實現保費約22億元,並呈現出快速增長的趨勢[3];累計投保件數19.6萬件,其中,新經濟、新業態從業人員和靈活就業人員投保2.96萬件[4]。

圖表20:專屬商業養老保險試點政策進展與產品要點

資料來源:銀保監會,中金公司研究部

產品設計:“保證+浮動”的賬户制運作,提供多種投資組合

投資組合:分設穩健型、進取型組合,多賬户運作,消費者自行決定不同賬户配置比例。根據《專屬商業養老保險業務方案》要求,保險公司在提供專屬商業養老保險產品時,應為消費者提供風險偏好不同的一個以上的投資組合。首批開展試點工作的6家保險機構均提供了穩健型、進取型等不同投資組合類型,上述投資組合的差異主要在於保證利率設定、資產配置目標不同。此外,同一保險機構所提供的不同投資組合類型採取多賬户制運作,投資者可以自行決定在各賬户間的配置比例。

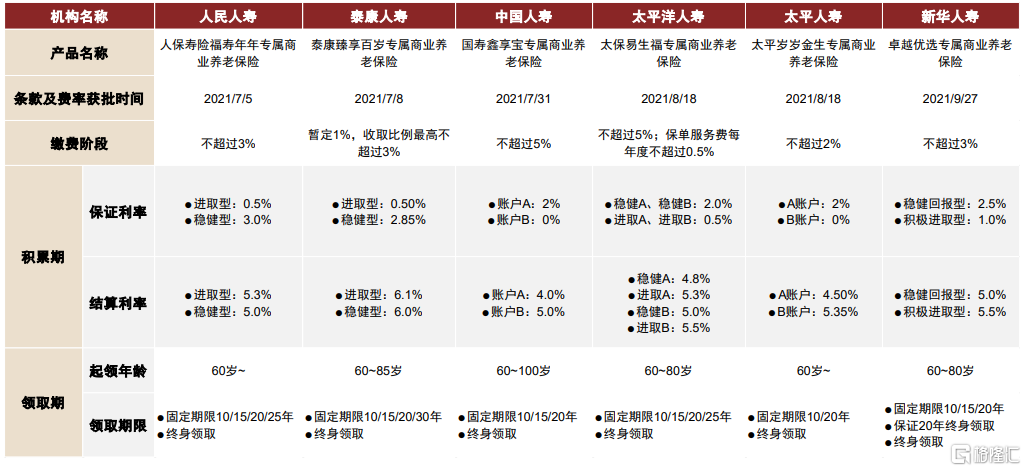

收益模式:“保證利率+浮動收益”模式。專屬商業養老保險均採取“保證+浮動”的收益模式,即規定保證利率,並在此基礎上享有一定的浮動增值收益。在首批啟動試點的6家保險機構所提供的專屬商業養老保險產品中,穩健型產品的保證利率一般在2%~3%之間,2021年的實際結算利率在4%~6%之間;進取型產品的保證利率一般在0~1%之間,2021年的實際結算利率在5%~6.1%之間。

圖表21:首批開展專屬商業養老保險試點工作的機構及其產品信息

資料來源:公司官網,產品説明書,產品條款,中金公司研究部

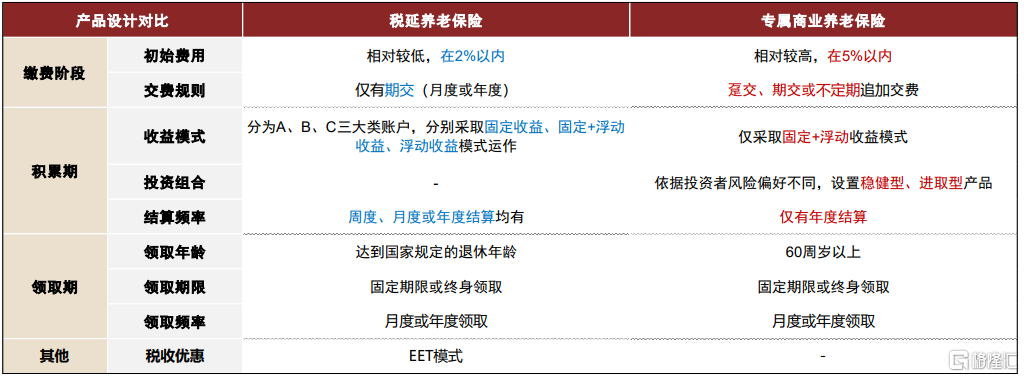

產品對比:税延養老保險 VS 專屬商業養老保險

專屬商業養老保險保費收入規模已反超試點三年多的税延養老保險。專屬商業養老保險於2021年6月開啟試點,儘管試點時間不長,其保費增長速度卻明顯超過税延養老保險。税延養老保險的創新之處在於,可以為投資者提供一定額度的税收優惠,但整體來看,優惠力度有限,能夠吸引到的投資者羣體不夠廣泛,免税額度計算和操作過程相對複雜。相比之下,專屬商業養老保險所面向的投資者羣體更加廣泛,收費方式更靈活,產品設計相對簡化,進取型與穩健型分賬户制運作更容易使投資者理解策略運行與配置過程。

圖表22:税延養老保險與專屬商業養老保險對比

資料來源:銀保監會,中金公司研究部

銀行系:養老理財持續擴容,特定養老未能如期落地

養老理財產品:規模持續擴張,投資週期以五年期為主

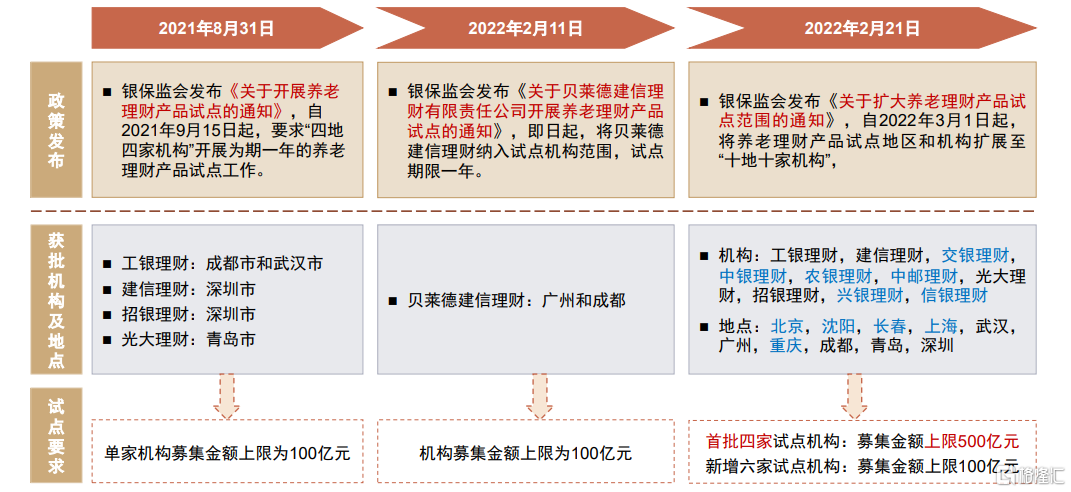

政策背景:試點範圍由“四地四機構”拓展至“十地十機構”

四家理財子公司獲批試點已滿一年。2021年8月,銀保監會發布《關於開展養老理財產品試點的通知》,批准工銀理財於成都市和武漢市、建信理財和招銀理財於深圳市、光大理財於青島市,開展為期一年的養老理財產品試點工作,並規定單家機構募集養老理財產品的規模上限為100億元。

試點機構與地區範圍進一步拓展。2022年2月,中外合資公司貝萊德建信理財也被納入試點機構範圍。隨後,在此基礎上,銀保監會發布《關於擴大養老理財產品試點範圍的通知》,又新增六家理財子公司獲批試點,試點地點範圍拓展至北京、上海、深圳等十個城市。截至目前,首批四家試點機構的養老理財產品募集金額上限已提升至500億元,其餘機構上限為100億元。

圖表23:銀行養老理財產品相關政策進展與試點要求

資料來源:銀保監會,中金公司研究部

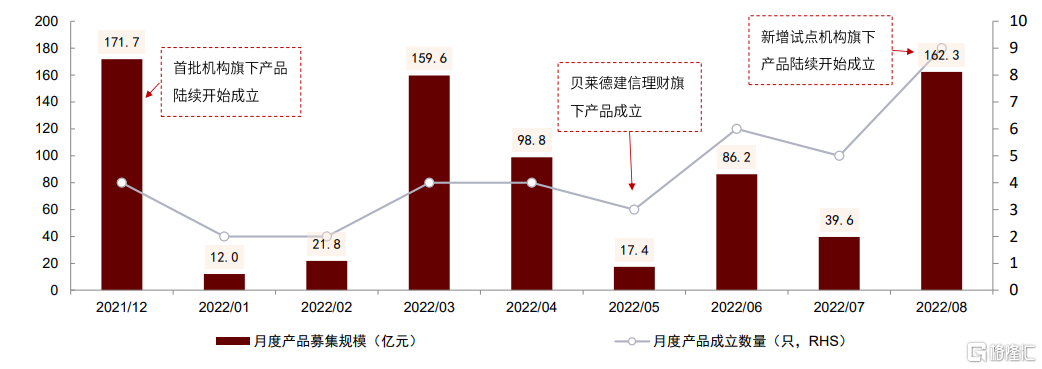

市場格局:迅速擴容,主要投向固收類資產

截至2022年8月末,8家養老理財試點機構共發行39只產品,規模總計785億元。2021年9月,工銀理財、建信理財、招銀理財、光大理財獲批啟動養老理財產品試點工作,同年12月,四家機構各自發行旗下首隻養老理財產品,募集規模總計172億元。2022年2月,貝萊德建信理財獲批試點後,旗下養老理財產品於同年5月正式成立。8月,新增試點中郵理財、交銀理財、中銀理財、光大理財旗下養老理財產品也陸續成立。截至2022年8月末,養老理財產品共計39只,來自8家試點機構,最新規模合計785億元。

圖表24:銀行養老理財產品各月新發數量與募集規模變化

資料來源:普益標準,中金公司研究部;備註:截至2022年8月末

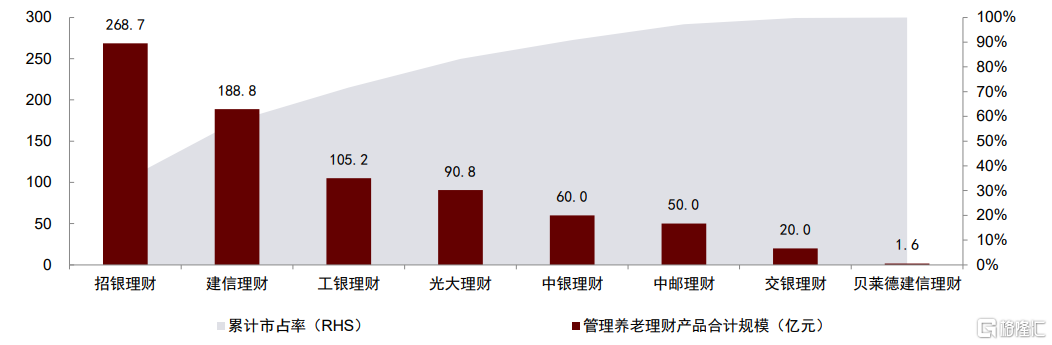

招銀理財、建信理財、工銀理財旗下養老理財產品規模率先突破百億元。截至2022年8月末,招銀理財發行的5只養老理財產品合計規模269億元,其中,招睿頤養睿遠穩健五年封閉3號固收類養老理財產品存續規模接近百億元。建信理財(189億元)、工銀理財(105億元)管理養老理財產品規模緊隨其後,均已突破百億元。

圖表25:養老理財產品機構競爭格局

資料來源:普益標準,中金公司研究部;備註:截至2022年8月末

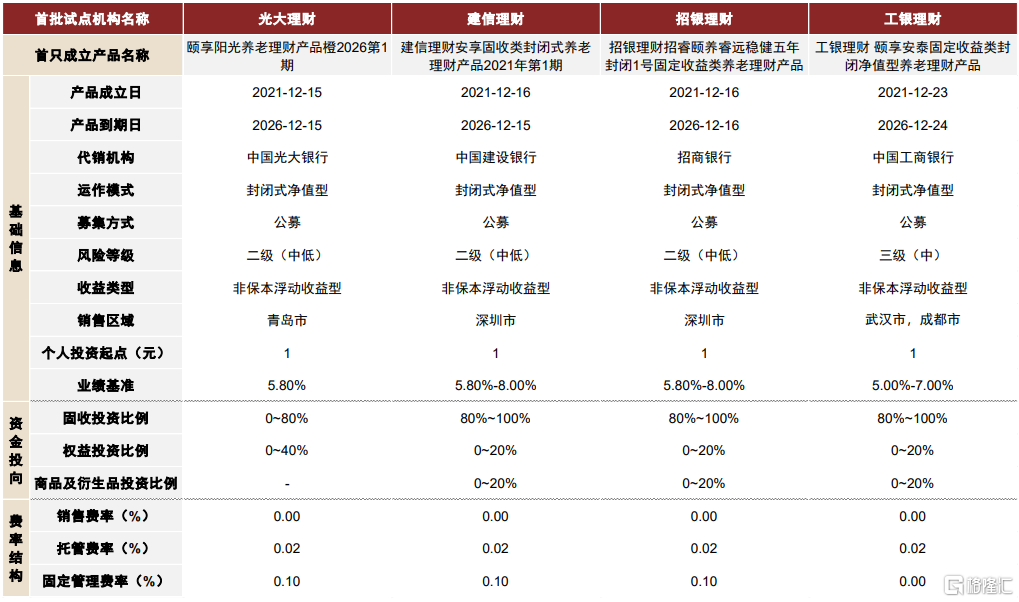

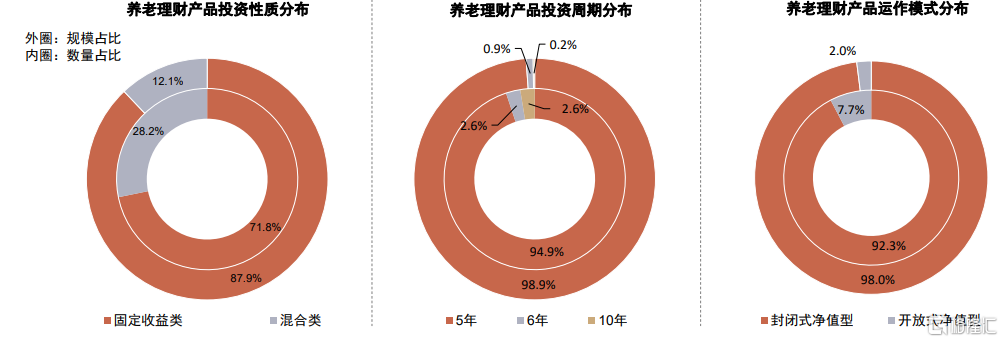

養老理財產品主要投向固收類資產,封閉期以五年為主,採用浮動收益模式,起投金額較低。分投資性質來看,截至2022年8月末,全市場39只養老理財產品中,72%的產品主要投向固定收益類資產(80%~100%);分投資週期來看,95%的產品約定至少持有5年;分運作模式來看,92%的產品為封閉式管理;分起投金額來看,92%的產品1元起投,8%的產品0.01元起投;產品採用浮動收益模式運作,多數產品的業績比較基準在5.5%~8%之間。

圖表26:首批試點機構旗下代表性銀行養老理財產品信息

資料來源:普益標準,中金公司研究部

圖表27:養老理財產品主要特徵分佈

資料來源:普益標準,中金公司研究部;備註:截至2022年8月末

特定養老儲蓄:試點年內啟動,存款利率高於五年定存

政策背景:試點開閘在即

2022年7月,銀保監會和人民銀行發佈《關於開展特定養老儲蓄試點工作的通知》,決定自2022年11月20日起,由工商銀行、農業銀行、中國銀行和建設銀行於合肥、廣州、成都、西安和青島市開展為期一年的特定養老儲蓄試點,試點階段,單家機構業務總規模上限100億元。

產品設計:存款期限5至20年,產品利率略高於五年期定期存款利率

特定養老儲蓄是一種為養老場景而設計的儲蓄方案,存款期限最高達20年。據銀保監會介紹,於今年11月下旬開展試點的特定養老儲蓄將分為整存整取、零存整取和整存零取三種類型,期限方面分為5年、10年、15年、20年四檔。此外,銀保監會表示,特定養老儲蓄的產品利率將略高於大型銀行五年期定期存款的掛牌利率[5],截至目前,大型銀行五年期定存利率(整存整取)在2.75%~3.3%之間,五年期定存利率(零存整取、整存零取)在1.55%~2.15%之間。

圖表28:特定養老儲蓄試點政策要點

資料來源:銀保監會,人民銀行,Wind,中金公司研究部;備註:截至2022年9月6日

多維度看國內養老金融產品發展方向

產品設計:明確產品定位,錨定目標客羣

明確各類產品風險收益定位及其他要素差異,錨定主要投資者羣體。各類養老金融產品在參與要求、產品特徵等方面各具特色,如養老目標基金和養老理財無定期繳費和領取期間限制,只需遵從1~5年的封閉時間要求,適合對投資靈活性、自主配置自由度有一定要求的客户羣體;再如特定養老儲蓄與銀行五年期定存對標,風險等級偏低,適合對投資穩健性要求較高、對長期投資有包容度的客户,養老目標基金則適合追求一定收入彈性、能夠承擔一定損失的客户羣體等。

圖表29:各類養老金融產品的條款差異對比

資料來源:銀保監會,證監會,Wind,普益標準,各機構官網,中金公司研究部;備註:最新規模數據,養老理財截至2022年8月末,專屬商業養老保險與養老目標基金截至2022年6月末,税延養老保險截至2021年末

圖表30:各類養老金融產品的特徵梳理

資料來源:銀保監會,證監會,各機構官網,中金公司研究部

税收優惠設計仍有擴大空間。税延養老保險在國內試點效果不符合預期,或主要受到税收優惠政策設計問題的影響。在繳費階段,1000元扣除額度上限難以對中高收入投資者形成吸引,加之個税起徵點提升至5000元使得需納税人口減少,進一步降低投資者整體參與意願;在領取階段,對10%的領取額度收取75%的個人所得税又很可能超出了低收入羣體本應繳納的税收額度,使得投資者難以真正享受到税收優惠。綜合來看,税收優惠政策和政府財政補貼依然是養老第三支柱發展的重要助推劑,從税延養老保險試點實施經驗來看,税收優惠政策力度仍可進一步增加,以滿足更廣泛投資者的期待。

機構稟賦:把握自身稟賦,機構各有所長

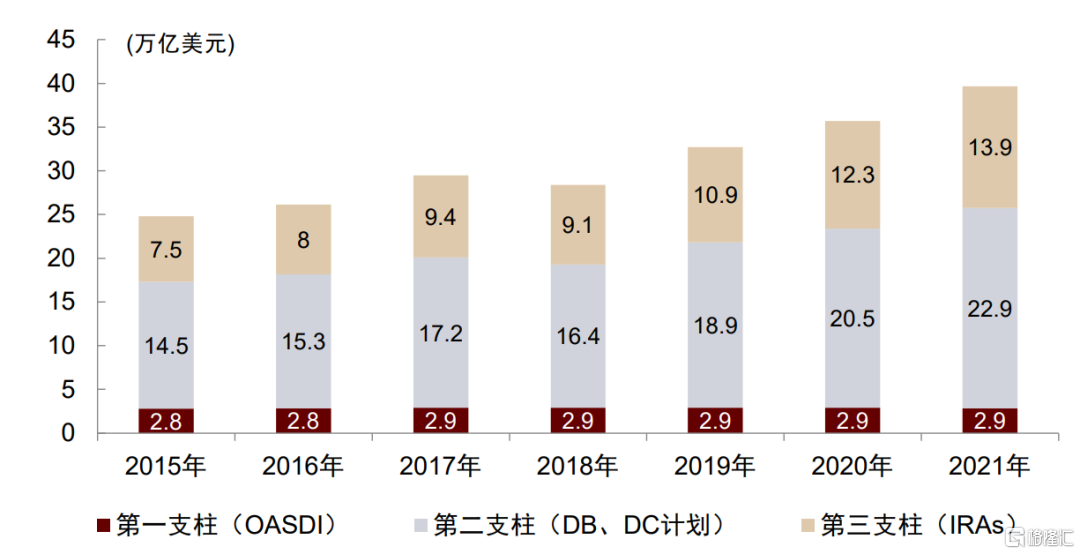

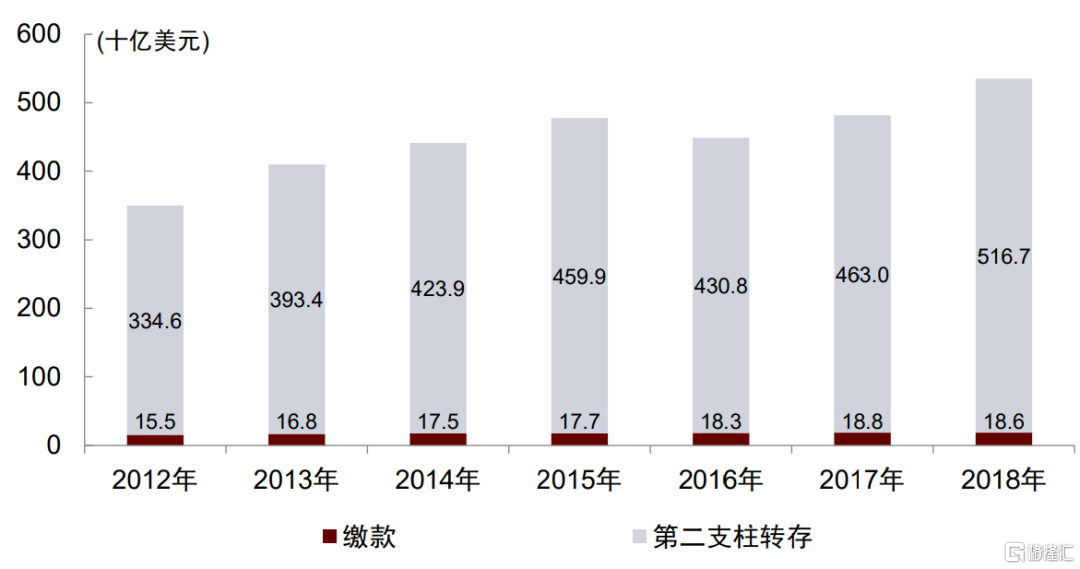

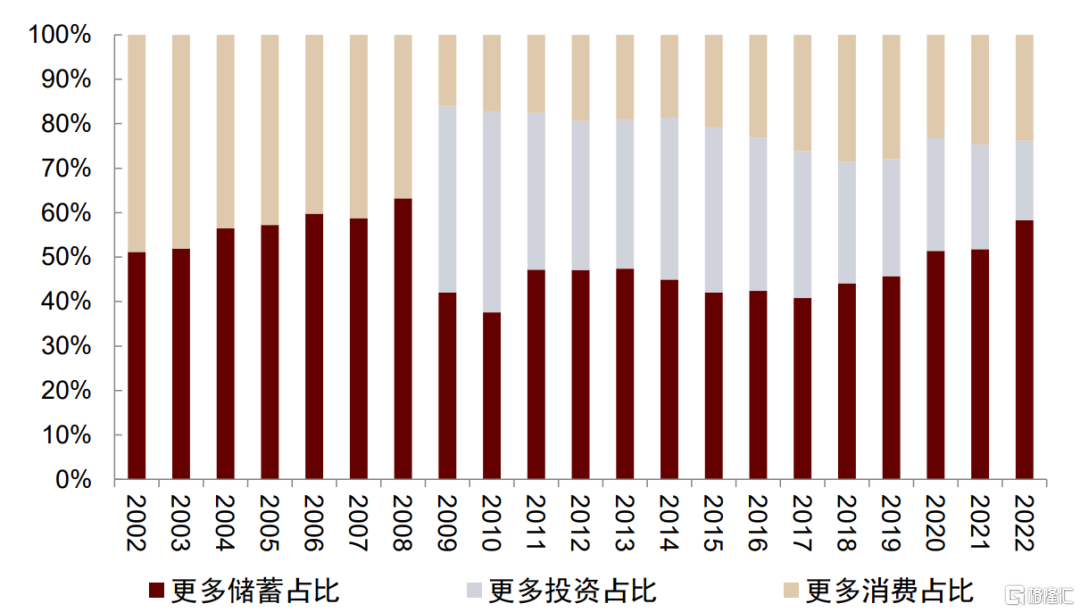

銀行:把握渠道優勢,實現儲蓄存款向理財產品引流。ICI與SSA數據顯示,美國第三支柱IRAs賬户在養老金體系中的規模佔比達到30%以上,其中,多數的增量資金源自第二支柱(佔比50%以上)的資金轉入。結合我國國情,居民金融資產當前仍然以儲蓄存款為主,第三支柱規模的增量資金很可能首先源自儲蓄存款的轉入,而銀行把握着渠道優勢,可以着重實現居民儲蓄存款向養老理財、養老儲蓄類產品的引流,在我國養老第三支柱發展初期相對佔優。

圖表31:美國養老金體系各支柱規模變化

資料來源:SSA,ICI(2022 Investment Company Fact Book),中金公司研究部

圖表32:美國傳統型IRAs增量資金來源

資料來源:ICI(The IRA Investor Database),中金公司研究部

圖表33:多數居民儲蓄金額高於投資和消費

資料來源:Wind,央行城鎮儲户問卷調查報吿,中金公司研究部;備註:截至2022年6月末

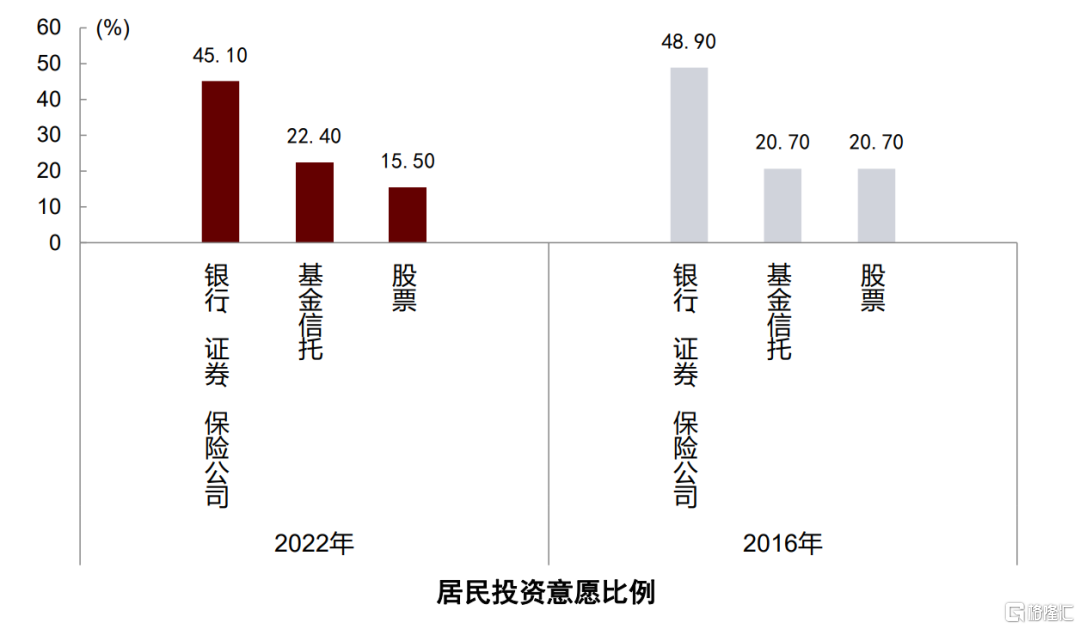

圖表34:近年來居民投資意願比例變化較小

資料來源:Wind,央行城鎮儲户問卷調查報吿,中金公司研究部;備註:截至2022年6月末

保險:作為養老產品管理領域先行者,充分利用長期養老保險運作與管理經驗。保險公司介入養老市場相對較早,商業養老保險運作與管理經驗豐富。在如今的養老金融場景下,或可在長期養老產品管理經驗與廣泛的養老客户羣體的基礎之上,加大產品創設與開發力度,提升投保與退保靈活性,進一步締造產品優勢,提升吸引力。

公募基金:權益資產管理優勢突出,中高風險產品或成為難以替代的資產配置工具。不論是養老儲蓄、銀行理財還是養老保險類金融產品,底層資產多數均以固定收益類資產為主。公募基金具有長期良好的權益資產管理能力,而權益資產也是居民資產配置中的重要變量,隨着個人養老金賬户逐步落地,投教覆蓋度提升,以及居民收入水平的不斷提高,投資者對權益資產的配置需求也會逐步增加,公募基金公司在養老金融產品中的優勢將會逐漸凸顯。

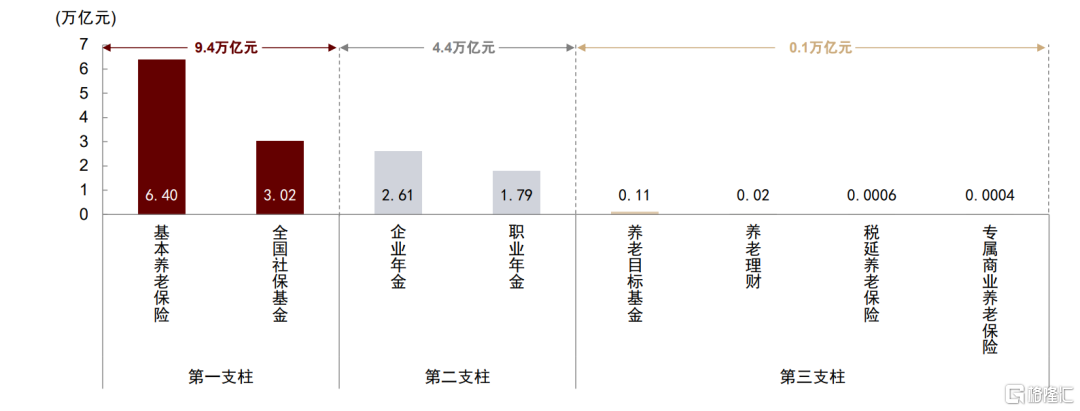

市場格局:產品創新迭出,靜待市場擴容

市場擴容可期。當前我國養老金體系結構相對失衡,第一支柱佔比較高,第三支柱發展滯後,截至2021年末,第三支柱在養老金體系中規模佔比不到1%。在《全球視角:個人養老金的未來》中,中金策略組從全球實踐出發,通過年齡結構、預期壽命、收入水平、資產配置、金融發展、投資收益、公共養老金、税收優惠、轉換機制等九大因素建立宏觀量化模型,預測2032年,個人養老金絕對規模或可突破5萬億元;在《個人養老金2030:第三支柱的五大猜想》中,中金非銀組基於參與人數、繳納金額、投資收益等維度,預測截至2030年,個人養老金或將迎來1~3萬億元增量資金。綜合來看,上述測算均顯示出,我國個人養老金規模或將在10年內達到萬億元級別,市場擴容可期。

圖表35:我國養老三支柱體系結構

資料來源:人社部,Wind,銀保監會,中金公司研究部;備註:截至2021/12/31,養老理財僅統計實際募集規模

公募養老目標基金增長潛力較大,隨投教普及,目標日期基金或超過目標風險基金市場容量。在養老金融產品發展初期,銀行憑藉其渠道優勢較易獲得更多的增量資金流入,安全性、穩健性相對更高的養老理財產品、特定養老儲蓄規模擴容或較為迅速。隨着投資者教育以及投顧服務的普及性增加,投資者對於風險資產的配置偏好或可提升,對相對複雜的產品投資策略也會有更高的接受度和認可度,公募基金旗下的養老目標產品以及其他風格清晰、運作安全、成熟穩定的基金產品有望在個人養老金賬户中佔據較多份額。具有一站式配置功能、權益資產配置比例動態調整的目標日期基金未來增長潛力較大,規模或將反超養老目標風險基金。

產品創新迭出。良好的養老金融環境是第三支柱制度落地的重要基礎,政策指引下,各類機構基於自身優勢不斷開發創新型養老金融產品。多元、豐富、各具特色的產品類型或將滿足投資者日益增長的差異化養老理財需求,也為個人養老賬户的投資提供多樣化的配置工具,助力養老第三支柱相關制度的順利推行。此外,相關養老金融服務趨於完善,養老理財投顧服務、默認投資品種設置,以及其他養老金融配套服務的創新或也將成為新的發展方向。