一隻在亞馬遜雨林中的蝴蝶偶爾扇動幾下翅膀,就可以在兩週以後引起美國得克薩斯州的一場龍捲風。

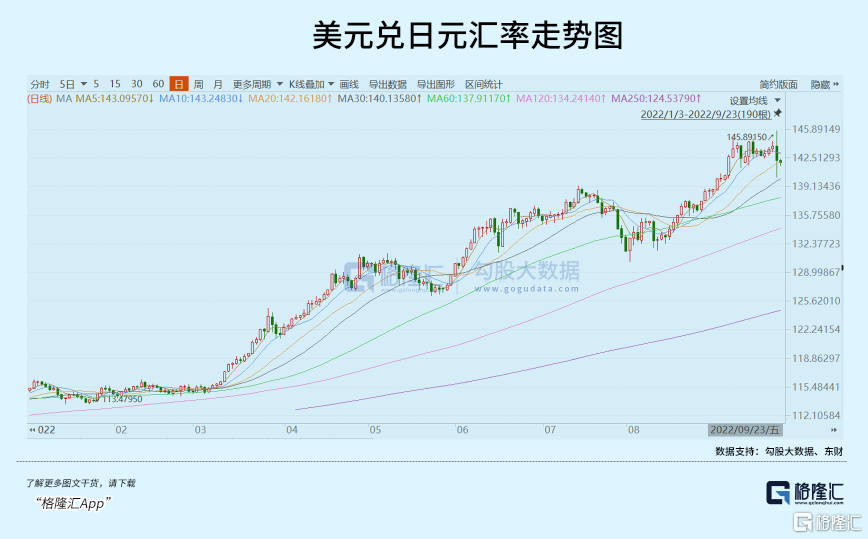

現在,市場頗為緊張,開始擔心日本煽動翅膀,震動全球。核心的焦點在日元,兑美元匯率較去年初累計貶值30%左右,慘烈程度僅次於1997年亞洲金融風暴。

9月14日,日元匯率來到144.9附近。日本央行極為罕見出手進行匯率審查,即要求日本各大商業銀行向央行提供外匯交易的細節資料。

沒用,市場再度挑戰日本央行。

9月22日,美元指數急破111(今日破112),日元匯率則急速跌破145。這把日本央行逼急了,當日真刀真槍進入市場賣美元買日元,進行了24年來首次外匯干預,打響了日本貨幣保衞戰。目前匯率穩在143左右,有一定戰果。

面對日元大潰敗,日本央行在22日宣佈繼續堅持當前超寬鬆貨幣政策,堅決捍衞日債收益率0.25%上限(YCC政策)。其實,為了壓利率,日本央行近日的操作非常瘋狂。除了常規購債,還將進行計劃外的購債操作,購買1500億日元的5—10年期國債和1000億日元的10—25年期國債。

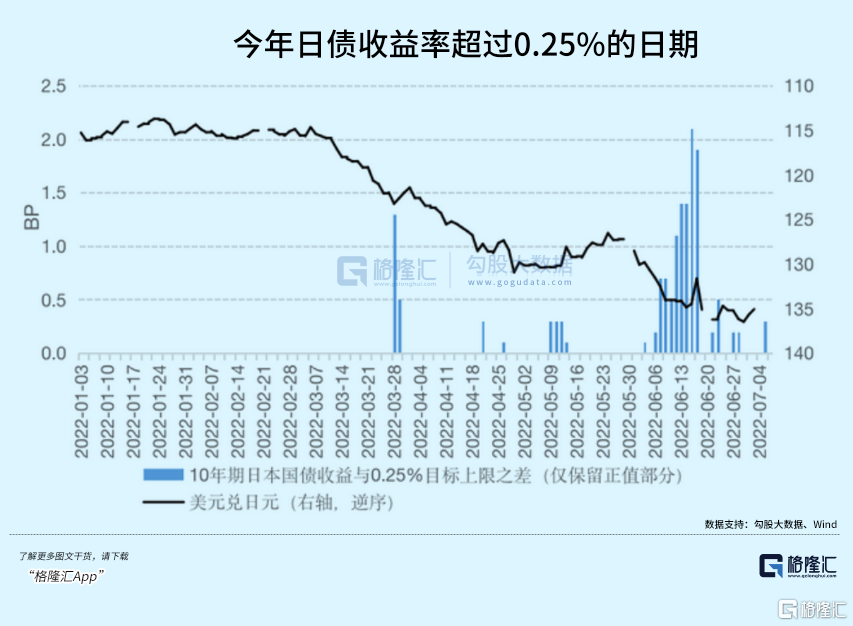

當前,10年期美債收益率持續攀升至3.7%以上,與10年期日債的利差越拉越大,市場做空日債的規模越來越大。據美國商品期貨交易委員會(CFTC)數據顯示,上週對沖基金總計增加了18836份日元淨做空合約,為今年3月以來的最大增幅。因此,10年日債收益率頻頻挑戰0.25%的紅線。

日本為了捍衞YCC政策,保利率,目前只有加大印鈔力度進行購債壓低利率,但這會加重日元貶值,反而來加劇資本外逃,加大國債的拋售力度……

如此往復,日本陷入了死亡循環。國際投機資本正是瞄準了這一點,大勢做空日元和日債,日本央行有心無力,任人宰割。目前,日央行仍在死扛,踐行YCC,暫時放棄匯率。但匯率如果再度大幅貶值,比如超過150,會有一些列的嚴重後果,日本會不會放棄YCC來支撐匯率?

日本政策深陷重大困境,不能自拔。

01

保利率

今年6月,市場火拼日本央行,大肆做空日債,10年期收益率一度攀升至0.271%,亦是日本實施YCC政策以來的最高水平。另外,全月一共有15天超過0.25%。為了壓低收益率,日央行6月一共斥資14.8萬億日元(1100億美元)買入長期國債,超過了2002年11月購買的11.1萬億日元,創下有史以來單月最高購債規模。

但近日與日央行的“寡婦交易”捲土重來,上週五10年期收益率又來到0.25%。日央行瘋狂購債人為壓低利率,副作用也很大,日元匯率持續貶值就是其中之一。

那麼,問題來了,日本為何要死守0.25%?為何不能放棄YCC?

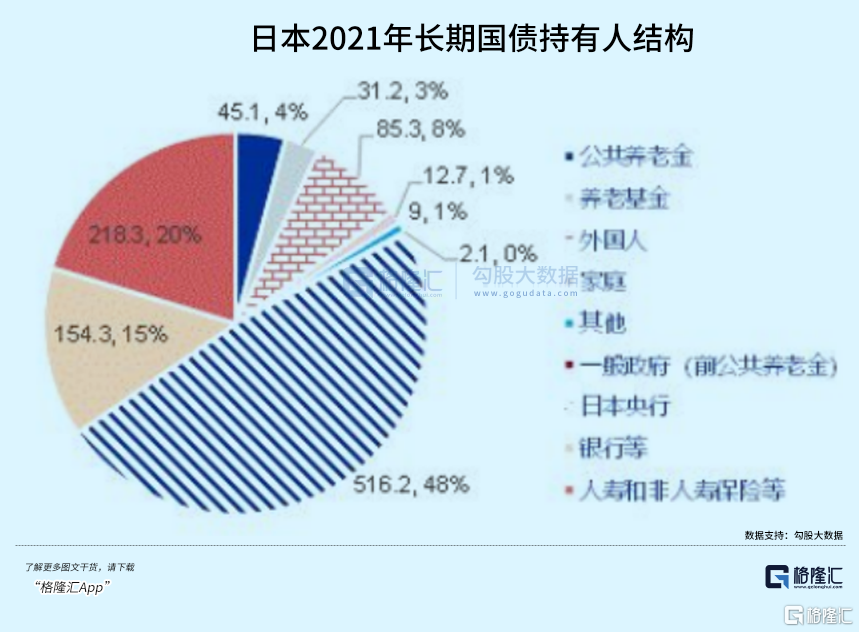

一旦放棄YCC,日本國債收益率會追隨美國,或很快大幅攀升至3%以上。這意味着國債市場價格一瀉千里,會出現重大危機。

首當其衝的是日本國債持有者,產生鉅額虧損。據測算,日債收益率上升1%,日央行賬面損失就將超過2200億美元。另外,日本銀行也持有海量規模的國債、企業債等,遭遇資產價格崩潰,有可能引發銀行業的危機,進而重挫股票市場。

另外,國債收益率大幅上行,將觸發日本政府債務危機的重大風險。2020年,日本債務是國內經濟總量的266.2%,是所有發達國家中最高的。一旦國債利率失控,爆發財政危機幾乎是必然。而後果就是大面積削減社會福利,進而引發社會層面的危機。

此外,日本企業債務規模也非常之龐大。截止今年3月底,按賬面價額計算,日本民營企業(金融機構除外)的未償還借款同比增長1.6%,達到469萬億日元,連續兩個季度增加,達到不良債權問題嚴重的2000年3月(480萬億日元)以來的最高水平。這樣的大背景下,利率大幅攀升,會有多少企業會倒閉可想而知。

日本的風險還會外溢。因為日元是全球第三大週轉貨幣,也是全球套息最主要的融資貨幣之一。放棄YCC,日債利率抬升,龐大的日元相關衍生品交易將放大風險敞口,波及到歐洲、美國等金融市場。

在我看來,放棄YCC的後果非常嚴重,目前保利率是兩者利害取其輕而已。但匯率持續下跌,日央行又能扛到幾時?

02

保匯率

日本常規的貨幣政策早已消失殆盡。日本在1990年泡沫以及1997年亞洲金融危機之後,早於全球絕大多數發達國家開啟漫長的量化寬鬆之路。

1998年,日本利率已經進入0利率時代。一直到2007年才被迫小幅加息。2008年遭遇全球性的金融危機,日央行再度降息至0,一直延續至今。

2012年12月,安倍上台搞安倍經濟學,正式推出了相對於QE更進一步的量化和質化寬鬆政策(QQE),宣吿日本進入無限期、開放式超寬鬆政策時期。其實,QQE不但是將債務貨幣化,還將金融貨幣化,日本央行成為股市、債市等市場最大持有者。

日本國債利率一路下行,早於2016年初下滑至零利率以下。為了長期將長端國債利率控制在0附近,日本央行於2016年9月推出YCC政策。

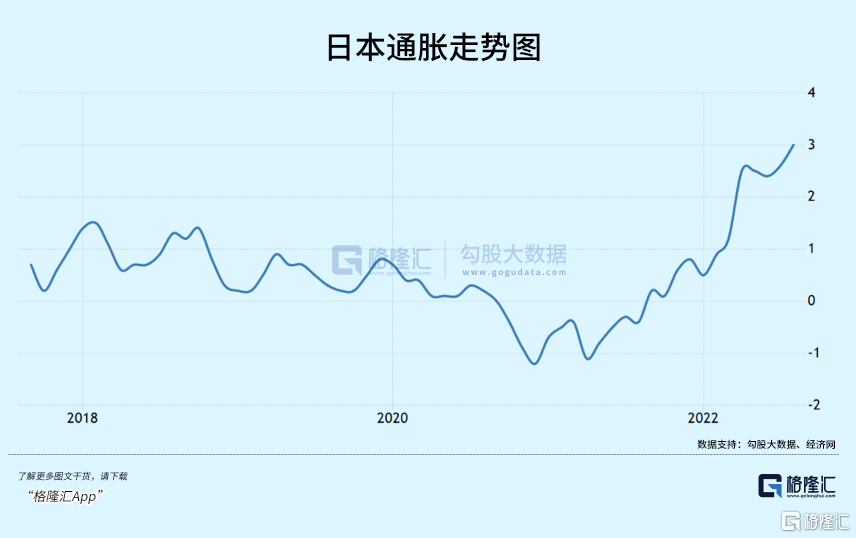

要長期踐行QEE和YCC政策,有一個重大前提就是低通脹,即長期保持在2%及以下。

今年8月,日本通脹衝上3%,高於預期的2.9%和前值2.6%。這是日本自1991年以來最強勁的CPI數據。物價上漲的壓力也正從能源領域擴散到更廣泛的領域。根據日本研究機構帝國徵信一項調查,8月有2493種食品價格上漲,預期10月將有6532種。

日本極度依賴外部能源,輸入型通脹的壓力頗大。8月PPI仍然高達9%,位於40年以來高位水平,而2021年3月僅0.99%。企業不可能無限擠壓利潤,接下來會有更大動力提高終端商品價格,讓渡一部門成本端大幅上升的壓力。另外,今年日元大幅貶值,進口價格指數攀升,創下40年新高,大宗能源、各類商品等,進口成本急劇攀升,同樣施壓日本國內物價。

且海外的通脹壓力並不是短期的,且具備類似1970年代長期化的邏輯基礎。全球化大撕裂,幻想着很快回歸2%並不現實。過去很多年,日本一直受困於通縮,CPI常年處於1%以下。現在,心心念唸的通脹起來了,但這一次並不温和,而是有可能演化成惡性通脹。

如此背景下,QQE和YCC的前提條件就不再具備。如果硬要蠻幹,持續搞,除了日元會繼續貶值外,日本的通脹也有可能失控。

除此之外,美聯儲加息本身對於YCC政策的衝擊會比較大。9月22日,美聯儲再度宣佈加息75個基點,今年5次累計加息300個基點,創下40年來最激進的加息操作。且接下來,11月、12月以及明年,美聯儲還將持續加息,決心要將通脹壓回2%。

此外,還有歐洲央行,以及其它全球主流央行(除中國)均要大幅加息,遏制通脹,外圍利率愈發走高。這讓日本國債市場面臨更大的做空壓力。即便能繼續YCC死扛,匯率市場將持續下跌,即便央行下場干預匯率,只能延緩貶值節奏,很難根本上扭轉。匯率大貶衝破某個閥值,將全面衝擊日本的經濟和金融市場。

03

尾聲

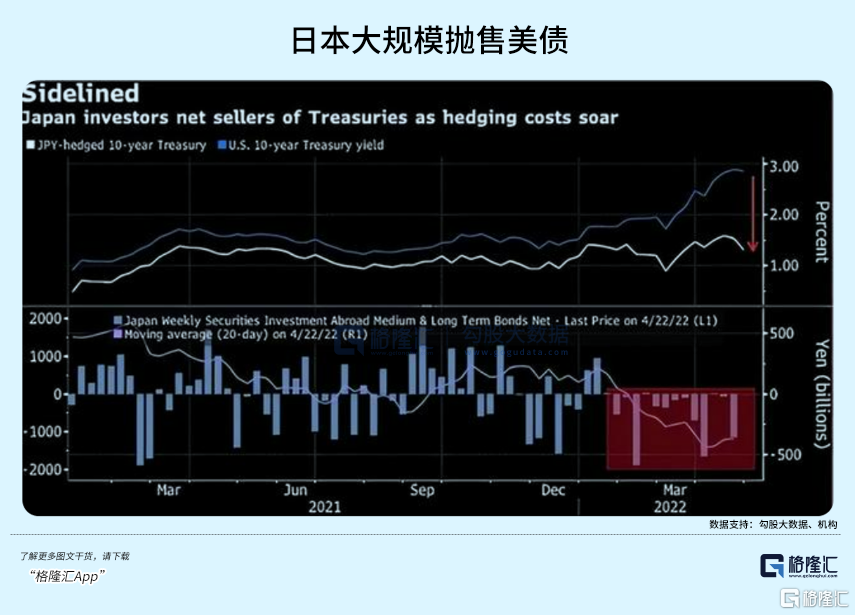

面對保利率or保匯率的死局,華爾街資本大鱷如禿鷲般撲向日本,賺得缽滿缽滿。當然,日本這邊也在反擊,7月繼續減持20億美債。這是日本銀行和養老基金等在內的大機構投資者連續第九個月淨拋售了,創下2005年有記錄以來最長連續拋售紀錄,金額高達1985億美元,極為罕見。日本與美國相愛相殺,拋售美債可能還會持續進行……

在我看來,美聯儲此次貨幣“急轉彎”,不單純是為了所謂控制通脹而來,還有一層目的就是拉高美元進行貨幣攻擊,製造慘案收割財富而來。

1989年日本被收割的故事,過去了30多年了,沒想到,現在似乎離我們又很近。