本文來自格隆匯專欄:國君宏觀董琦,作者: 董琦、陳禮清

導讀

9月近月(領先約3個月)領先指數回落、遠月(領先約9個月)領先指數小幅回升,短期經濟修復壓力較大,剝離了一定基數效應後的實際經濟動能仍將在四季度有所承壓,而中長期維度上,經濟尚存在修復動力。迷你領先指數(領先約1個月)顯示9月工業增加值仍將有所回落。細分上下游、融資環境來看,中上游景氣緩慢修復,房地產疲軟和出口需求低迷,年底前流動性環境將保持合理寬鬆。

正文

我們前期編制了國泰君安經濟領先指數2.0版本(GTJA-LEI),以此捕捉實體經濟整體動能的變化。全系領先指數是一套完整的信號系統,合計共有13種領先指數——近月(領先3個月)和遠月(領先9個月)指數、迷你指數(領先1個月)以及10個上下游領先指數。本報吿中,我們將指數更新至9月。

我們總結如下幾點結論:

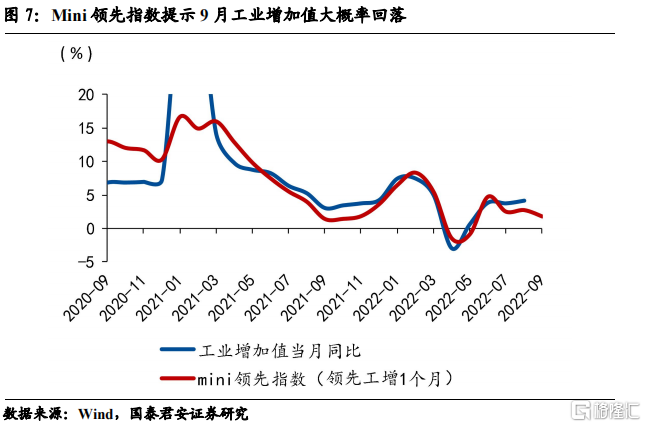

1)9月近月領先指數回落,遠月領先指數小幅回升,短期經濟修復壓力較大。近月領先指數提示9月份工業增加值同比回落,短期(未來3個月)內工業生產恐難改善,經濟修復壓力大。遠月領先指數提示長期(未來9個月)經濟動能將在底部緩慢修復。迷你領先指數提示,9月工業增加值仍將有所回落,上中游開工率環比多數回升;工業生產環比整體改善,但同比仍舊偏弱;汽車銷售、房地產和出口呈現明顯下降趨勢。

2)迷你高頻數據(Mini-LEI)顯示,9月工業增加值仍將有所回落。上中游開工率環比多數回升;工業生產環比整體改善,但同比仍舊偏弱;汽車銷售、房地產和出口呈現明顯下降趨勢。

3)細分上下游指數顯示,中上游景氣緩慢修復,房地產疲軟和出口需求低迷,未來3個月內流動性環境將保持合理寬鬆。

1. 基礎領先指數(GTJA-LEI):短期修復承壓,長期動能仍在

在《經濟領先指數的應用場景與市場啟示 ——國泰君安經濟與政策指數(GTJA-EPI)系列之七》(2022年6月22日)報吿中,通過對歷史數據的回溯,我們明確了“拐點看近月,趨勢看遠月”的分析邏輯。延續這一思路,我們對最近 3 個月內、3 個月開外的經濟動能進行分析。

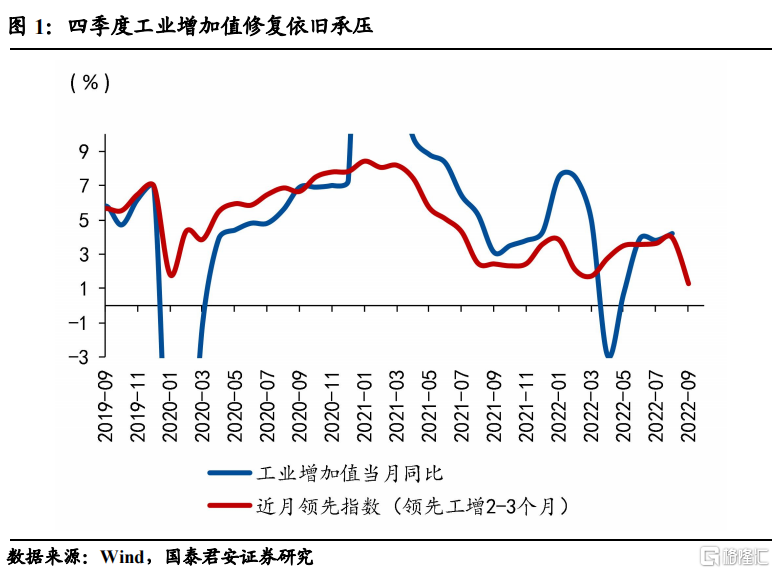

1.1 近月領先指數回落,經濟修復壓力增大

近月領先指數提示,短期(未來3個月)內工業生產難以改善,傳統經濟的 “金九銀十”恐難出現。

近月領先指數9月下滑明顯,讀數整體仍小於2%。近月領先指數最近一期環比大幅降低,提示22年四季度經濟修復動能不足,呈現回落態勢,存在二次探底的風險。

工業生產向上修復,但近月指數回落。由於本輪疫情反覆在生產端的擴散有限,伴隨近期高温影響逐步緩解,以及基期數值低的原因,22年8月份工業增加值同比增長速度較22年7月提升,近月領先指數(5月份讀數)也較好的預測了這一次回升。但新一期近月領先指數出現回落,提示未來三個月工業增加值預計下滑。

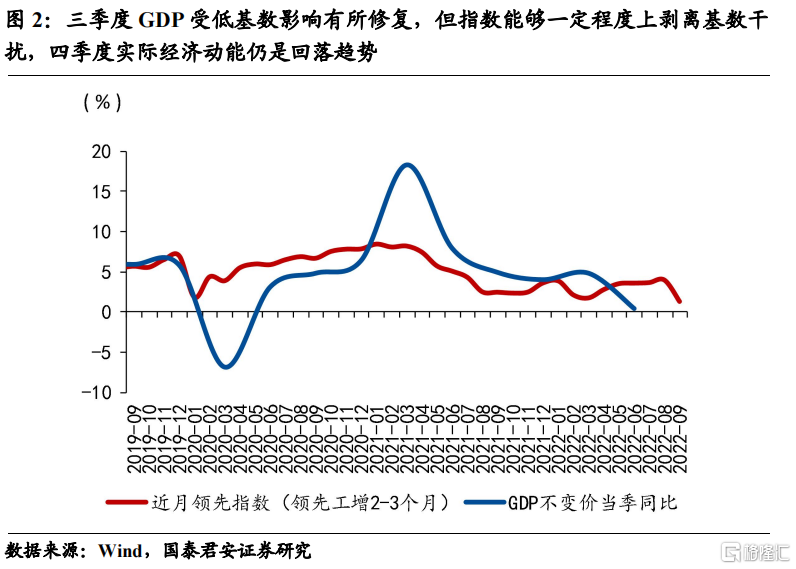

三季度實際GDP預期略微回升,但四季度實際GDP增速仍將承壓。雖然近月領先指數提示,預期三季度整體實際GDP增速較二季度有所回升,但這是由上一個年度(2021年)經濟數據偏低的基數效應所致。往後看,在剝離一定基數效應之後,四季度實際GDP仍然存在二次探底的風險。核心在於地產和出口兩個靴子尚存在較大不確定,一方面,房地產投資同比降幅較明顯,表現低迷;另一方面,出口也存在較大的下行風險。

觀察近月領先關鍵指標發現:影響 22 年四季度工業增加值同比增速讀數的關鍵指標整體在22年6-8月趨緩。

具體來看,大宗商品產能指標同比增速回升,但多數商品同比增長速度仍小於0,僅發電量和火電產量兩項指標同比增速大於0,提示未來3個月內(22年4季度)工業生產修復壓力較大,主要的增長動能來源於上游用電量回升帶來的產能修復。地產需求短期內持續疲弱狀態,商品房銷售額和銷售面積持續下滑。疊加PMI新訂單指標的回落,提示受到需求端房地產低迷影響,短期工業生產修復進度較緩,經濟增長仍然承壓,“金九銀十”恐難出現。

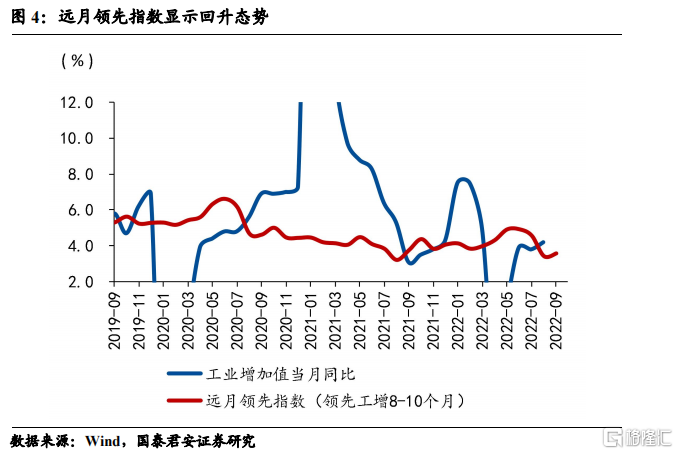

1.2 遠月領先指數緩慢回升,長期經濟動能有望逐步修復

遠月領先指數提示,長期經濟動能仍然有望逐步修復。

從22年9月的遠月領先指數來看,23年4月即第二季度始經濟動能有望出現邊際修復。當前(22年9月)整體資金金面邊際回籠,但資金利率仍處於低位,流動性整體依舊寬裕。由於遠月領先指數特性,其自22 年4月以來的回升的趨勢提示,22年四季度開始整體經濟將仍然呈現下行趨勢。伴隨近期國常會部署穩經濟一攬子政策,和後續穩增長政策(降準降息等)逐步加碼,長期(未來8-10個月)來看,經濟動能仍將逐步修復。

更長期視角來看,經濟政策作用於長期領先指數,助力修復經濟基本面需要一定時間。我們保守估計,一系列穩增長政策、盤活5000億專項債限額、3000億政策性開發金融工具落地基建的傳導效應將在23年一季度末二季度初真正顯現。

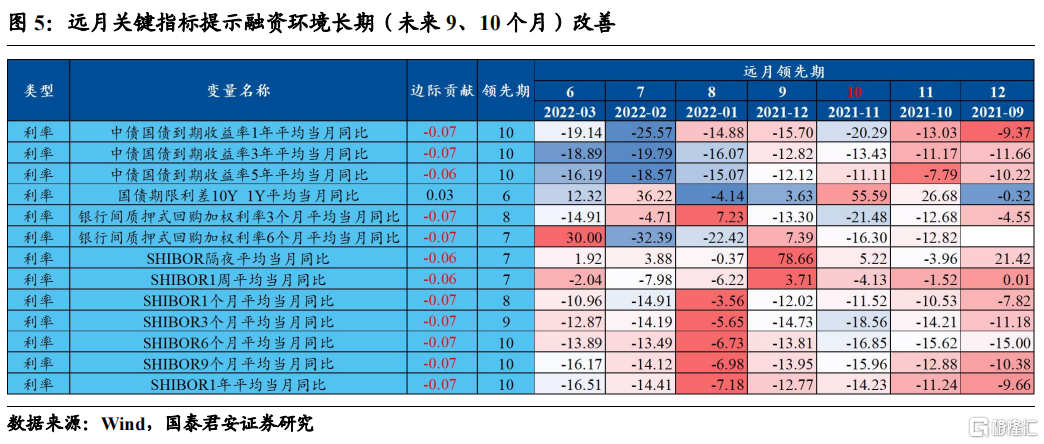

遠月關鍵指標方面,整體提示長期(未來8-10個月)將逐步走出低谷的趨勢。而影響當前2022年9-10月工業增加值同比增速讀數的遠月利率指標落在 2021年 11-12月前後。經觀察,多數融資環境相關的先行指標在 2021 年11月前後首次觸底,同時指標並於2022年4月二次觸底。這同樣提示22年4季度我國經濟的融資環境會再度面臨壓力,應關注長期拐點的出現。唯一表現出差異性趨勢的“國債期限利差 10Y_1Y 平均當月同比”指標在 21年12月前後出現底部,這意味着22年四季度投資者對經濟的預期未能有效好轉。

2. 高頻迷你領先指數(Mini-LEI):生產開工好轉、地產、出口、消費均偏弱

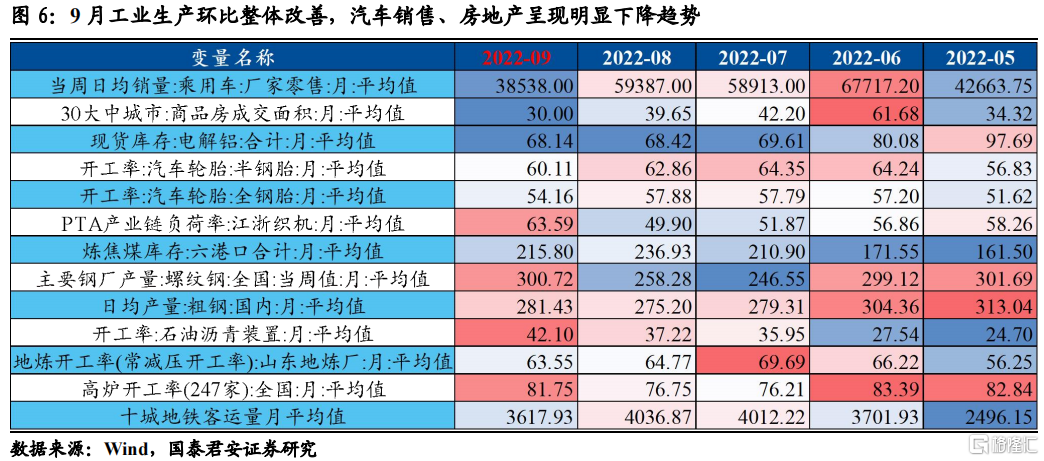

迷你領先關鍵高頻指標方面,2022年9月,開工率方面相關指標環比內部分化明顯,上中游開工率環比多數回升;工業生產環比整體改善,但同比仍舊偏弱;汽車銷售、房地產和出口高頻指標呈現明顯下降趨勢。

開工率方面,截止2022年9月16日,全國 247 家高爐開工率平均為 81.75%, 較 2022 年 8月環比上升6.52%,較 2021 年 9 月同比上升 13.3%;江浙織機 PTA 產業鏈負荷率平均為63.59%,環比上升27.43%, 同比下降 3.3%;截至 2022 年 9月 14 日,山東地煉開工率平均為63.55%, 環比下降 1.89%,同比下降3.79%;石油瀝青裝置開工率平均為42.10%,環比上升 13.11%,同比上升 7.67%;截至 2022 年9 月 15 日,全鋼胎開工率平均為 54.16%,環比下降 6.42%,同比上升 4.39%;半鋼胎開工率平均為60.11%,環比下降 4.37%,同比上升20.53%;截至 2022 年 9 月 19 日,十城地鐵客運量日均3617.93 萬人 次,環比下降 10.38%,同比下降20.48%。

工業生產方面,鋼鐵產能整體改善,焦煤和電解鋁環比有所下滑。截至 2022 年 9月 10 日,粗鋼日均產量為 281.43萬噸,較 2022 年 8月環比上升10.47%,較 2021 年 9 月 同比上升 10.47%;截至 2022 年 9月 16 日,螺紋鋼周均產量為 300.72 萬噸, 環比上升 16.43%,同比下降 2.99%;六港口煉焦煤庫存周均215.8萬噸,環比下降8.92%,同比下降 49.37%;截至 2022 年 9月 19 日,電解鋁現貨庫存日均68.14萬噸,環比下降0.41%,同比下降 12.12%。

汽車銷售方面,截至 2022 年 9月 12 日,乘 用車廠家零售日均銷量為38539輛,較 2022 年8月環比下降 35.11%,較 2021 年 9 月同比下降 31.7%。

房地產方面,截至 2022 年9月 19 日,30 大中城市商品房每日成交面積為 30 萬平方米,較 2022 年 8 月環比下降24.35%,較 2021 年 9月同比下降 40.87%。

出口方面,截止9月16日,中國集裝箱運價指數CCFI為2609.1,環比2022年8月末減少10%,同比2021年9月末,減少19%。此外,9月上旬受颱風因素影響重點港口外貿貨物吞吐量下滑,中港協數據顯示,沿海重點樞紐港口外貿貨物吞吐量同比減少15%(8月同比減少2.3%),沿海八大樞紐港口外貿集裝箱吞吐量同比回落14.6%。

迷你領先指數(Mini-LEI)顯示,2022年9月潛在的工業增加值同比增速較8月份回落約1%,印證了近月領先指數提示的短期(1-3月)內經濟修復承壓。具體來看,開工率和工業生產高頻數據有所改善,但房地產、汽車以及出口的環比下滑是經濟壓力的主要來源。

3. 十大產業鏈指數:中上游生產景氣改善,融資環境仍友好

十大產業鏈領先指數主要從工業生產的各個環節出發,將高頻數據按照產業鏈位置和融資環境進行劃分,在229個備選變量中篩選出34個代表性高頻數據,完成指數構建,實現對經濟內部細節動能的追蹤。

3.1 上中下游:中上游生產景氣修復,房地產持續低迷

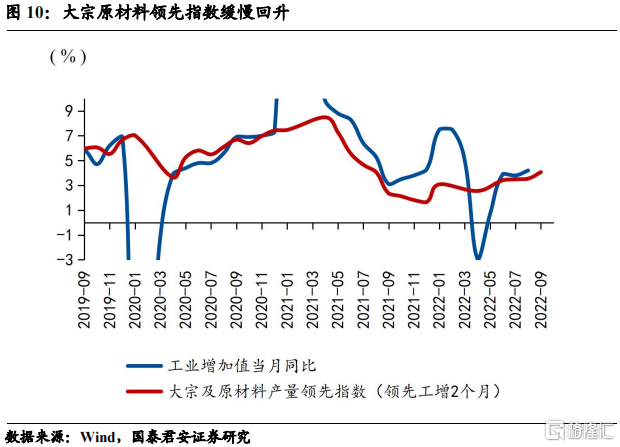

上游大宗商品產能同比增速回升,上游生產端景氣修復。與生產緊密相關的大宗及原材料產量領先指數探底回升,直接反映了煤炭、鋼鐵基礎化工等上游行業的景氣程度回暖。行業需求端在經濟政策發力下延續復甦,成本端在海外地緣局勢影響下預計保持高位運行的態勢。

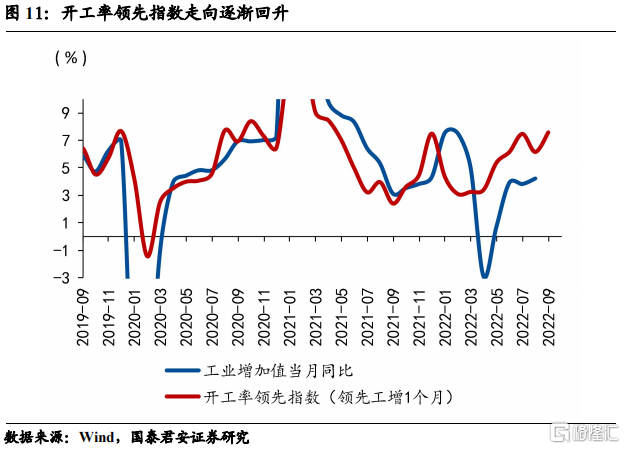

上游景氣修復帶動中游製造景氣緩慢回升。生產端中游開工率領先指數上升,其直接反映了汽車、交通運輸等中游行業的景氣程度邊際改善。22年8月國內疫情小範圍散發普遍以旅遊城市為核心,對服務消費造成一定衝擊,但對工業生產的影響相對有限,疊加8月份平均氣温較7月呈現季節性下降,高温影響也逐步減弱,8月生產端數據有所好轉。隨着政策持續發力,在基建投資的帶動下,中游製造業景氣邊際改善。

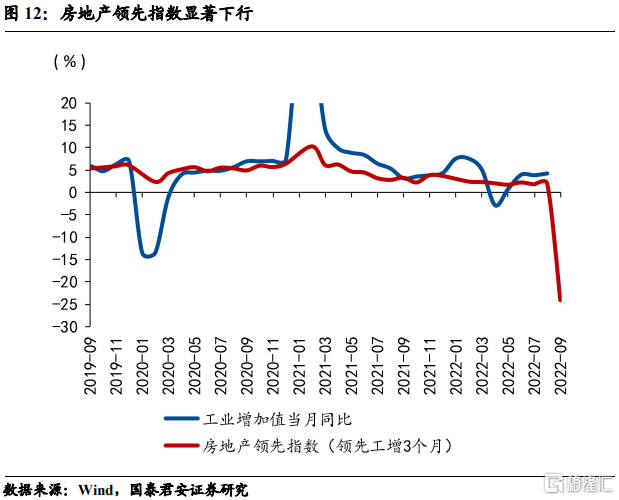

房地產供需兩端仍表現低迷,成為經濟壓力的主要來源。相比於製造業和基建的邊際改善,房地產領先指數顯著下行。在保交樓緩慢進展、居民收入下滑和停貸潮爛尾樓事件三重衝擊下,居民收入不及預期,進而投資意願持續下滑,需求端增長乏力;22年土地交易市場持續冷淡,地產銷售數據持續偏弱,供給端信心持續減弱。雖在政策託底下,房貸跌幅將逐步穩定,但在停貸潮風險化解之前,需求端較難好轉。

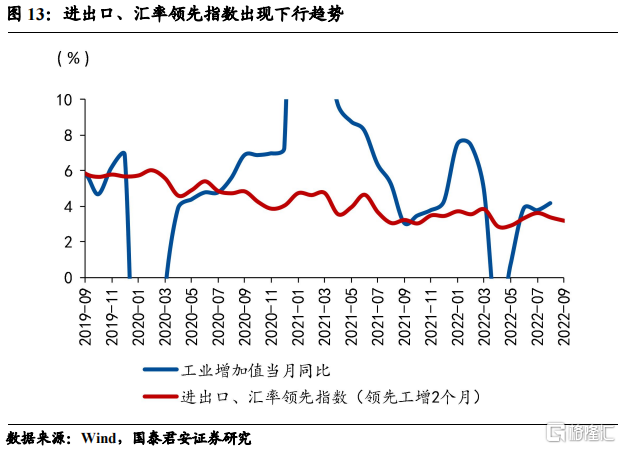

出口需求也呈現下降趨勢,是經濟承壓的另一個重要來源。進出口、匯率領先指數走低,特別地,國內出口同比增長下行幅度擴大,提示四季度出口數據的進一步惡化。在美聯儲加息背景下,國際市場的衰退預期不斷加劇,高通脹進一步導致服務業需求受到影響,導致發達經濟體需求漸漸走弱。出口需求至22年底較難回升,四季度出口有轉負風險。

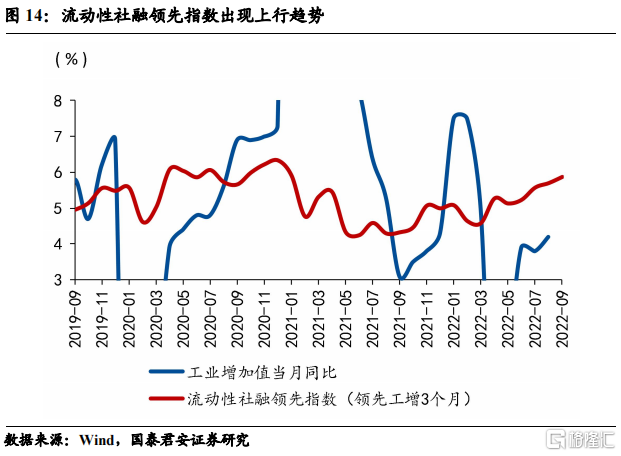

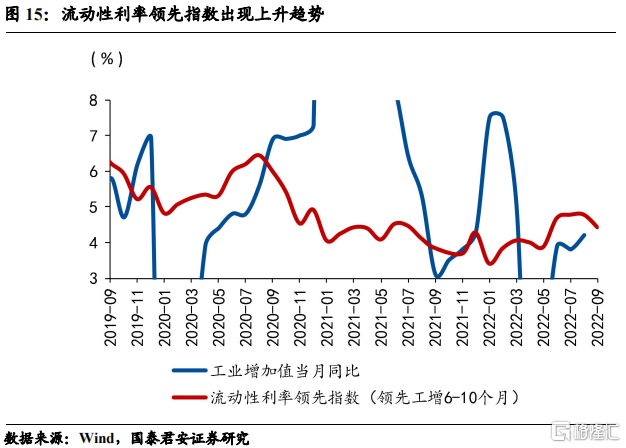

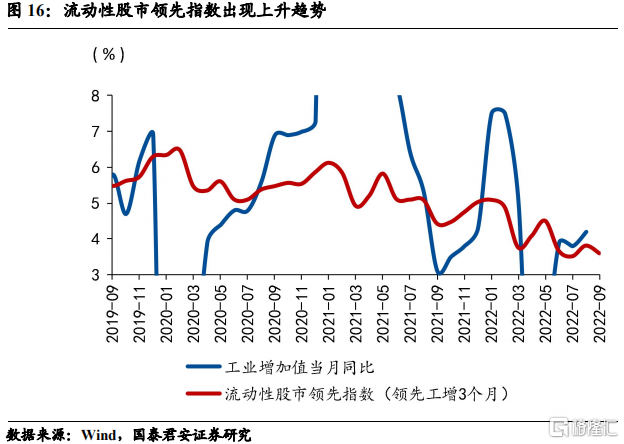

3.2 融資環境:流動性合理充裕, 資金利率邊際抬升,但幅度偏緩

融資端領先指數方面整體呈現修復趨勢。流動性社融和流動性利率領先指數邊際改善,提示雖近期資金面邊際回籠,資金利率邊際抬升,但資金利率仍處於低位,流動性整體依舊寬裕。22年7月國內經濟恢復偏弱,導致8月央行意外降息。房地產領先指數整體下行,市場對於地產的投資信心持續低迷。若房地產恢復持續不及預期,穩增長政策仍然會持續傳導發力,未來9、10個月我國信貸需求築底回升、經濟恢復向好的概率在加大。