本文來自格隆匯專欄:中金研究,作者:錢凱 於鍾海等

軟件行業是我國數字經濟的重要支柱,數字化也是我國各大下游產業實現進一步產業升級的核心助力。從產業發展與創新的角度來看,基礎軟件具有較高的通用型與研發技術壁壘,目前國產基礎軟件較國際頂尖水平仍有一定差距,國產化自上而下推進;應用軟件行業屬性相對較高,國產廠商得以因地制宜,以產品力提升驅動國產化進程。

專精特新企業能夠在應用軟件和新一代基礎軟件領域引領創新。我們認為傳統基礎軟件領域的創新任務需要由龍頭企業承擔,而專精特新企業則能通過擁抱開源生態,創新路徑切入新一代基礎軟件賽道;而應用軟件由於場景細分,專精特新企業能夠通過集中式創新確立局部優勢。因此本篇報吿聚焦工業軟件、電力IT、新一代基礎軟件三個細分賽道,對各個賽道的產業鏈現狀、發展趨勢以及專精特新企業的投資機遇進行刻畫與分析。

摘要

工業軟件:低端走向高端,賦能產業升級。目前國內工業軟件廠商在中低端產品性能已與海外廠商幾乎持平,而在EDA、三維CAD等高端工業軟件領域同海外廠商仍有一定差距。工業軟件領域專精特新企業具有更強的研發投入和盈利能力,在國內下游廠商開放需求場景下,深耕部分通用點工具的工業軟件企業以及煤炭、水利、激光切割等垂類細分領域的工業軟件企業有望實現持續快速成長。

電力IT:新能源併網帶來技術變革。近年來新能源滲透迅速,而新能源發電具有高波動性,對電力產業鏈各環節造成差異化的衝擊,提效需求與電網投資共同構成電力IT行業的底層增長引擎。雙碳浪潮下,政策鼓勵推進電力市場化改革,加大電網信息化投入,具備技術優勢與服務經驗的垂類電力IT專精特新企業具備憑藉差異化競爭優勢。

新一代基礎軟件:國產化疊加技術創新帶來新機遇。底層技術迭代、國產化、數據要素重要性提升等驅動新一代基礎軟件發展。雲基礎軟件面臨從虛擬化到容器技術的持續迭代,同時雲端國產化加速打開需求空間,專精特新企業瞄準細分領域,擁抱開源路線實現自主創新;數據管理軟件面臨存量海外產品替換和技術變革帶來的增量市場機遇,行業參與者百家爭鳴,專精特新企業產品具備較高流行度。

風險

技術突破進度不及預期;下游信息化需求不及預期;國產化進度放緩。

正文

前言:我國數字經濟產業創新趨勢

軟件產業圖譜:細分賽道場景眾多,產業創新現狀各異

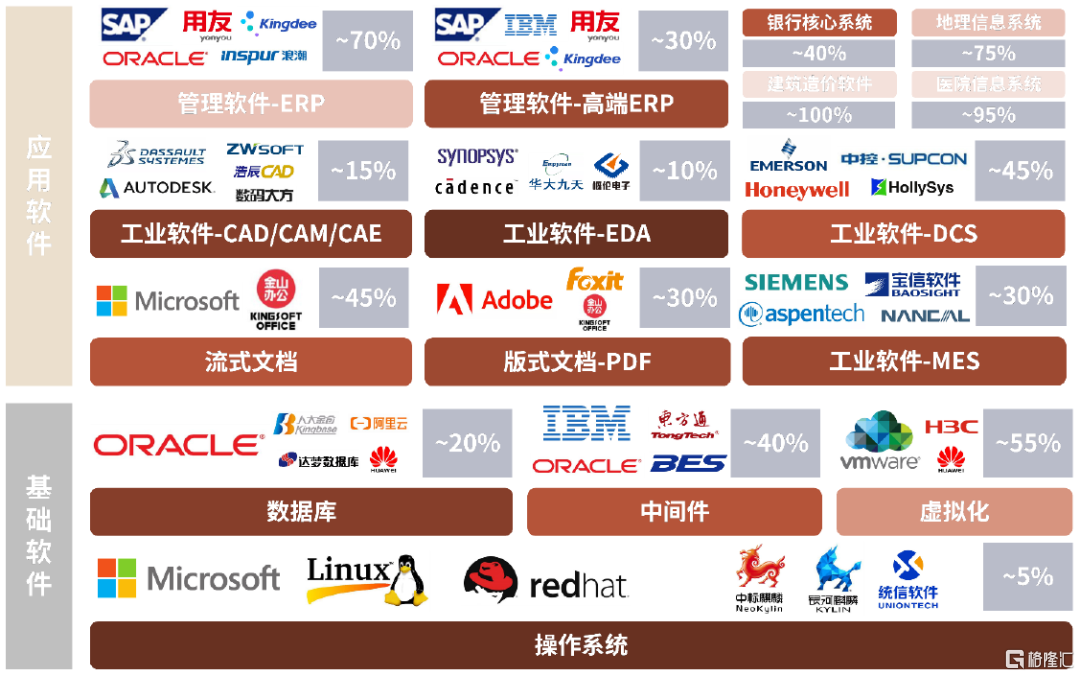

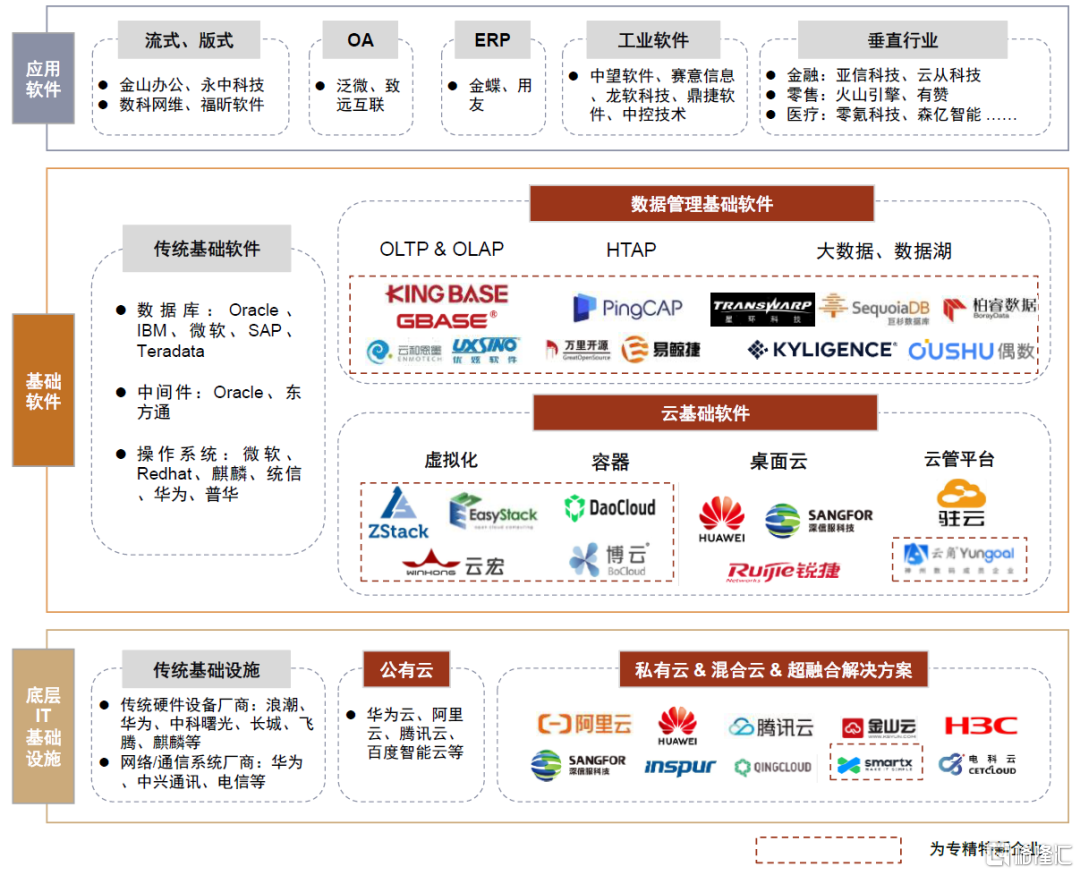

軟件行業是數字經濟的重要支柱,其產業結構呈現典型的賽道型特徵。軟件行業是數字經濟的重要支柱,數字化也是我國實現產業升級的必然路徑。從產業結構上看,軟件行業呈現出典型的賽道型的特徵,在大類上我們可以將其分為應用軟件和基礎軟件兩大板塊。其中基礎軟件主要包括操作系統、數據庫、中間件等支撐基本計算環境的基礎設施型軟件,應用軟件則包括各個工業、金融、醫療、建築、汽車等各大垂直領域涉及的應用型軟件。各個細分領域的數字化水平以及自主創新程度處於不同的階段。

我國軟件行業在全球來看仍屬於“追趕者”,數字經濟的產業創新與國產自主並行。從全球範圍來看,我國國產軟件較海外頂尖水平仍有一定差距,尤其是在技術壁壘較高的基礎軟件、高端應用軟件等領域,海外軟件產品佔比仍較高。然而軟件賦能、數字化升級是我國實現產業下一步升級的關鍵,因此我們認為我國軟件行業各細分賽道的產業創新以及國產化是未來5-10年的趨勢,我國數字經濟產業的創新趨勢就是要逐步追趕、甚至局部超越國際一流水平,為我國各行業各業的數字化升級提供全方位的賦能。

圖表:軟件行業圖譜與國產軟件行業發展現狀

注:各類軟件顏色深淺代表對於國外軟件的依賴度高低,方框中百分比為國產化率;數據統計時間截至2021年7月底 資料來源:IDC,前瞻產業研究院,賽迪智庫,各公司公吿,中金公司研究部

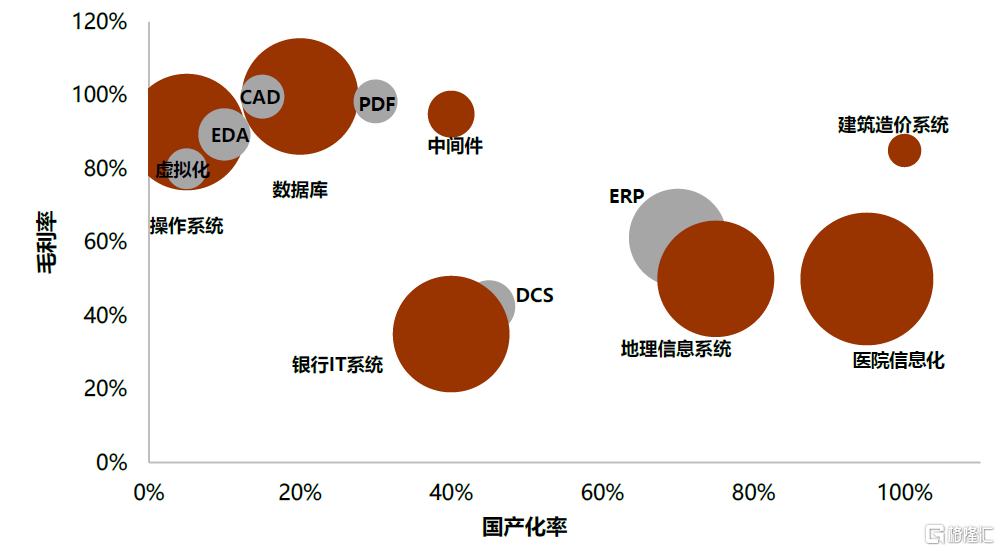

基礎軟件和應用軟件行業特徵各異,各賽道所處產業創新與國產化階段也因此不同。總體上來看,基礎軟件由於具備基礎設施的屬性,其技術壁壘更高導致國產化程度較低;而應用軟件由於與其對應的垂直行業更為相關,其定製化屬性強、技術壁壘較低使得國產化程度相對較高。但是也有例外,如應用軟件中的高端工業軟件領域(CAX和EDA)由於技術門檻較高國產化率仍然較低;而基礎軟件中的中間件由於技術門檻相對較低,我們估算其國產化率在2021年已經達到約40%左右的較高水平。總體來看,軟件細分賽道中產品化程度越高、毛利率越高、技術壁壘越高的賽道往往國產化程度相對較低,產業創新具有更大的空間。

圖表:各細分軟件領域毛利率及國產化率氣泡圖

注:氣泡大小表示各個細分行業的國內市場空間,數據為我們估算的2021年市場空間大小 資料來源:公司公吿,前瞻產業研究院,華經情報網,中金公司研究部

軟件產業國產化趨勢:基礎軟件自上而下,應用軟件產品力驅動

基礎軟件國產化:從政府到行業,重點人羣覆蓋仍有較大空間

基礎軟件國產化以自上而下的方式為主,政府領域先行已初見成效。從狹義的國產化的層面來説,目前其涉及的範疇主要是在基礎軟硬件領域(CPU、操作系統、數據庫、中間件等),以“台套”模式進行推廣,主要針對目標辦公人羣進行PC、服務器整體的國產化。在過去三年間,基礎軟硬件的國產化以自上而下的方式在政府領域持續推進、初有成果,2020-2022年間,政府領域國產化工作的重點主要在省市級以上的單位展開,並基本完成了對這部分600萬辦公人羣的覆蓋。各關鍵軟硬件環節的國產廠商在這一過程中收穫了充沛的訂單需求,實現了規模的階段性擴張。

政府國產化需求總量超過2,000萬人羣,覆蓋工作仍有較大空間。根據《中國統計年鑑2021》,2021年我國公共管理、社會保障和社會組織從業人員數量為1,972萬人;而從另一口徑看,根據人力資源部數據估算,2021年我國政府部門公務員數量約為800萬人,政府直屬事業單位人員規模約為1,400萬人,總體上看我們認為政府國產化涉及的辦公人羣總量在2,000萬以上。因此在過去三年取得的階段性成果之後,政府國產化將會繼續向鄉縣級以及事業單位層面進一步滲透,我們預計在2022-2027年的辦公人羣需求餘量大約在1,500-1,600萬左右,按照五年平均每年涉及的覆蓋人羣量級約在300萬左右。

圖表:政府領域國產化所涉及的辦公人羣理論需求總量測算

資料來源:國家統計局、人力資源部、教育部、衞健委、中金公司研究部

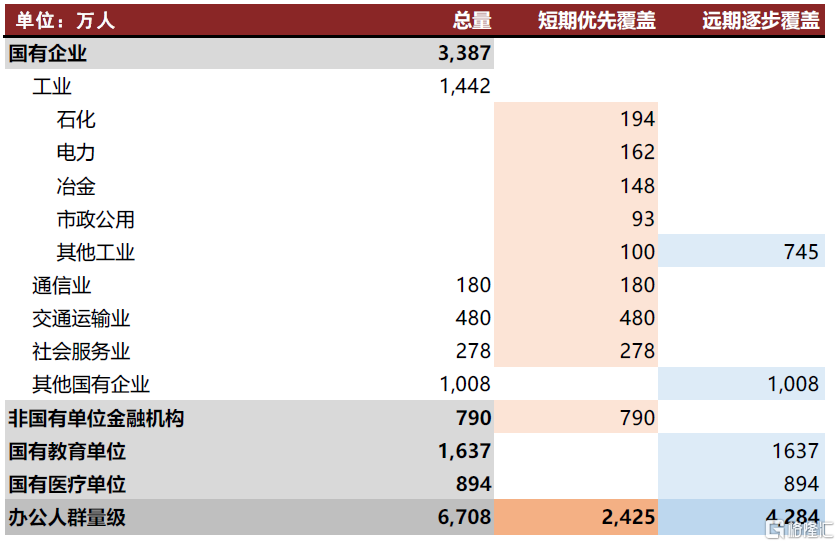

行業國產化涉及的範圍主要包括央企、國企及金融機構,覆蓋辦公人羣數千萬量級。在政府領域之外,近年來基礎軟硬件領域的國產化工作也在進一步延展至金融、能源、電信等各大重點行業內的頭部央企、國企。根據《中國統計年鑑 2021》及《中國財政年鑑 2021》,我們估計行業國產化涉及的辦公人羣超過6,000萬量級,包括國有企業職工(3,387萬人),非國有單位金融機構職工(790萬人),國有教育及醫療單位職工(2,531萬人),除去部分離退休人員後總量預估仍在5,000萬人以上。而如果優先考慮行業國產化率先開展的金融、能源、通信、冶金等行業,則其短期優先覆蓋的辦公人羣約為2,500萬量級,同時行業國產化也會涉及到部分一般業務系統,觸及應用軟件層面。

圖表:行業領域國產化所涉及的辦公人羣理論需求總量測算

資料來源:《中國統計年鑑 2021》,《中國財政年鑑 2021》,中金公司研究部

應用軟件國產化:產品力驅動,國產軟件可用性提升保障產業鏈安全

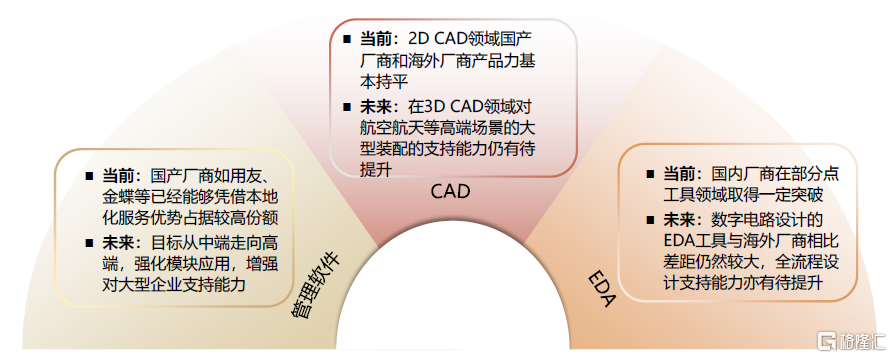

在中端通用應用軟件領域,國產軟件相較海外競品產品力已基本持平,市佔率穩步提升。在管理軟件等技術門檻相對較低的領域,國內廠商已經能夠憑藉本地化服務優勢佔據相對較高的份額,如ERP領域的用友網絡、金蝶國際等廠商在服務國企、央企領域的管理側數字化轉型中的優勢日漸凸顯。在研發設計類工業軟件這類技術門檻相對較高的領域,在部分中端軟件領域國內廠商與海外相比產品力已經基本持平,如中望軟件在2D CAD領域已經和海外AutoCAD等產品功能相當,我們認為其有望通過性價比優勢持續提升在國內市場的市佔率。

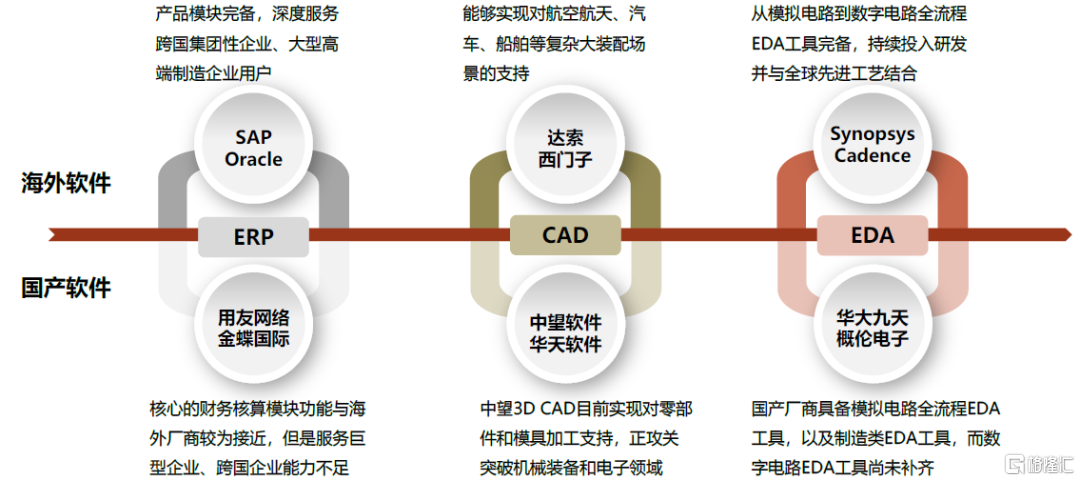

應用軟件國產化的下一步是從中端應用向高端場景邁進。目前在高端應用軟件領域,國內廠商與海外龍頭廠商在產品力、應用場景、行業生態等方面仍然存在較大差距,我們認為這也是應用軟件國產化的下一步重點攻關方向。如管理軟件領域ERP從中端走向高端,實現應用模塊的進一步強化補齊,增強對大型集團企業的支持能力;三維CAD目標在國內製造業頭部客户的牽引下不斷打磨產品,實現對大裝配場景的支持;EDA則目標實現從點工具走向全流程,在夯實模擬電路設計工具能力的基礎上,強化數字電路設計的攻關。

圖表:應用軟件國產化的下一步攻關方向

資料來源:各公司官網,中金公司研究部

專精特新企業能夠在哪些細分賽道引領創新,推動產業鏈國產化趨勢?

國產傳統基礎軟件的創新同樣需要由龍頭公司重點突破。回看國內,目前本土的基礎軟件和全球一流水平之間差距仍然明顯,很多領域的國產化都處於早期,前期投入大、回報週期長,所以更需要政府集中投入支持,來扶持少數頭部公司進行創新突破。事實上目前國內基礎軟件領域的頭部廠商有許多都是由國資支持的企業(如操作系統領域的麒麟軟件、數據庫領域的達夢數據和人大金倉)以及大型商業化公司(如辦公軟件領域的金山辦公)。在傳統基礎軟件領域的創新路線上,我們認為各領域的大型企業、龍頭公司未來仍將作為領頭羊引領國產基礎軟件的持續創新。

專精特新企業在新一代基礎軟件領域嶄露頭角。在大數據、雲計算等新一代基礎軟件領域,行業的標準尚未完全確立,全球來看仍處於“百家爭鳴,百花齊放”的階段,同時全球新一代基礎軟件開源生態的活躍也為更多的行業參與者提供了機遇,國內也湧現出了一批以獨特技術路徑在細分場景取得創新突破的專精特新企業,如雲基礎軟件領域的雲軸、雲宏、DaoCloud、博雲;大數據領域的星環科技等。國內專精特新企業積極擁抱全球開源生產,並在細分環節實現針對性創新,我們認為這些企業將在國產新一代基礎軟件的突破中扮演更為重要的角色。

圖表:我國部分基礎軟硬件的股東背景,2022

資料來源:各公司公吿,各公司官網,中金公司研究部

應用軟件領域細分場景眾多,專精特新企業能夠通過集中式創新確立局部優勢。與作為軟件架構底座,具備高通用性的基礎軟件不同,應用軟件領域的生態更為豐富。橫向來看,即使是偏“通用”型應用軟件,其面向的生產環節也有所不同,如工業軟件領域可分為研發設計端工業軟件(CAX、EDA等)、生產製造端工業軟件(如MES)、信息管理端工業軟件(如ERP),單個廠商佈局領域有限;縱向來看,不同垂類行業中的應用軟件面向的場景相對聚焦,如煤炭、鋼鐵、石油石化、電力、激光切割、醫療等行業均孕育了相應優質垂類應用軟件企業。因此在應用軟件領域很多細分場景、細分環節中的小公司能夠通過集中式創新取得一定突破,其優勢可能在於點工具的領先技術,也可能在於某個細分領域的Know-how,抑或為對本土廠商的服務能力和性價比優勢。

圖表:應用軟件的細分場景和生態更為豐富

資料來源:中金公司研究部

工業軟件:由低端走向高端,賦能製造產業升級

工業軟件產業鏈:根據通用工具型和垂直行業型進行橫縱分類

工業軟件的本質是工業知識的代碼化沉澱,可根據縱向場景、橫向行業來劃分為眾多細分賽道。其中“通用型”工業軟件(如CAD、ERP等)廠商通過橫向跨行業佈局打開增長空間,其行業屬性弱而通用性較強;“垂直行業型”工業軟件廠商則通過深耕行業來縱向拓展場景來實現價值提升,即使某些空間狹隘的市場,往往也會出現縱跨多場景的軟件廠商進行佈局。

綜合來看,工業軟件領域的專精特新企業主要分為兩類。其一是在“通用型”軟件中的憑藉點工具或某個領域產品的技術優勢實現突破的廠商;其二是某些“垂直行業型”工業軟件廠商,憑藉行業Know-how的積累實現深耕的企業。

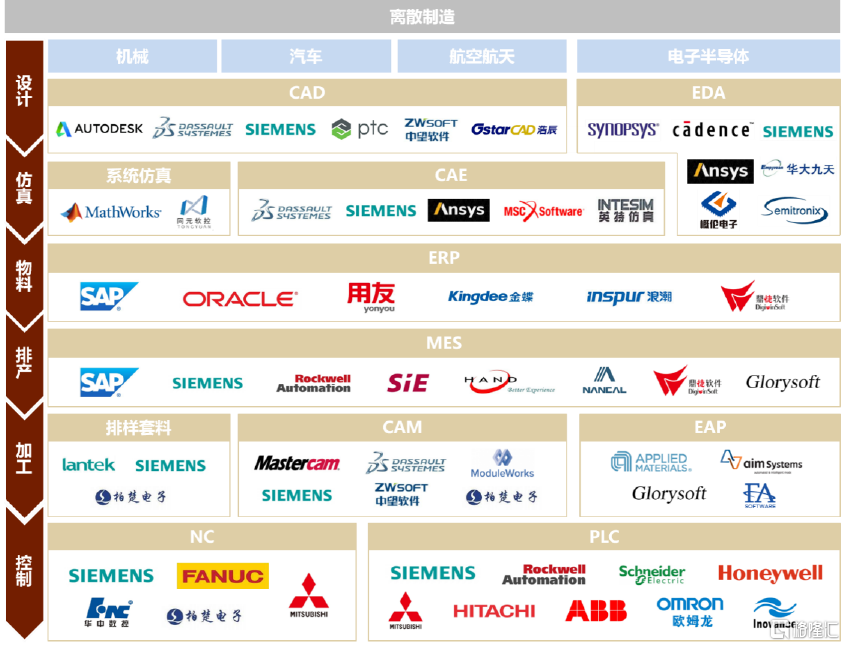

圖表:工業軟件產業鏈圖譜——離散製造行業

資料來源:各公司官網,中金公司研究部

圖表:工業軟件產業圖譜——流程製造行業

資料來源:各公司官網,中金公司研究部

產業鏈痛難點:CAX、EDA等高端工業軟件與國外差距明顯

國內高端工業軟件市場仍然由海外廠商佔據大多數份額。海外工業軟件廠商經過數十年的發展,其產品力已經相對成熟,在全球市場拓展佔據了大部分的市場份額;在國內,雖然近年來國產軟件逐漸崛起並在生產管理側、車間製造側以及研發設計端的中低端細分行業中佔據了一定的份額,然高端研發設計類的工業軟件市場仍然以海外廠商為主。根據IDC數據,2021年國內CAD、CAE市場國產軟件廠商市佔率不足15%;賽迪智庫數據顯示2020年國內EDA市場國產廠商的市場份額不足10%。綜合來看高端工業軟件領域國產廠商市佔率仍然較低。

國內高端工業軟件廠商的產品力突破仍需時日。回顧海外工業軟件的成長史,持續的高強度研發和豐富的場景打磨可以説是這些軟件產品實現從可用到易用突破的關鍵所在,國內工業軟件廠商目前發展面臨的主要痛點也在於此。

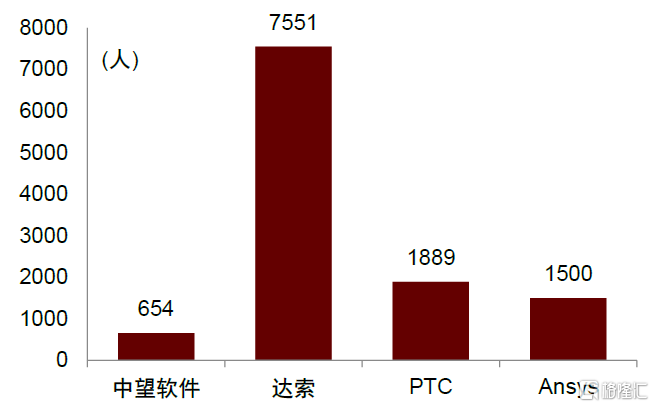

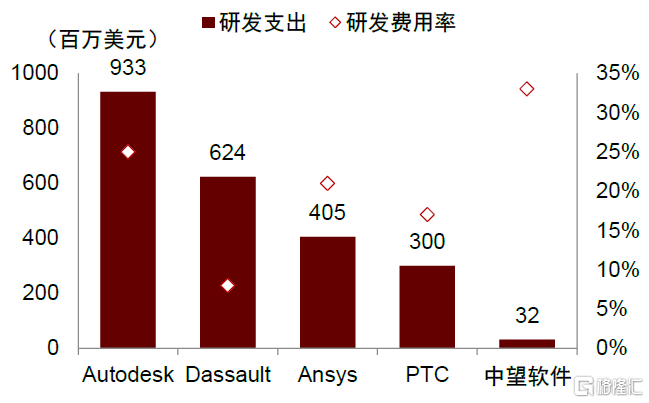

►產品力:與海外廠商仍有差距,核心技術研發仍需持續攻關。產品力的完善和提升仍然需要大量持續的研發投入進行核心技術的攻關,可以看到海外成熟工業軟件廠商的研發團隊均較為龐大,且Ansys、PTC、Autodesk等廠商研發費用率仍然維持在20%左右較高水平,目前國內工業軟件廠商的研發團隊規模以及研發支出與海外工業軟件頭部廠商相比仍有一定差距。

► 應用場景:起步相對較晚,缺少高端應用場景的打磨機會。海外如達索、西門子等頭部工業軟件公司最初脱胎於工業企業(如達索航空、麥道等),在這些高端場景的打磨之下實現了工業化沉澱和產品力的積累;由於國內工業軟件起步相對較晚,航空航天、汽車等場景目前仍然以海外廠商為主,一定程度上壓縮了國內工業軟件廠商在高端應用場景下的打磨機遇。

圖表:國內和海外頭部工業軟件公司研發人員規模對比,2021

資料來源:公司公吿,中金公司研究部

圖表:國內和海外工業軟件公司研發投入和研發費用率對比,2021

資料來源:公司公吿,中金公司研究部

以3D CAD為例,目前國內中望軟件的ZW3D主要集中在零部件和模具這些較為低端的應用場景,我們認為五年維度看其有望通過持續投入研發達到PTC、Solidworks等中端海外廠商的產品力水平,突破電子、機械裝備這類市場;十年維度看通過新一代3D CAD悟空平台,中望有望對標CATIA突破最高端的航空航天、船舶和汽車市場,從而進一步打開成長空間。以EDA為例,目前國產廠商佈局領域仍然以模擬電路設計工具、以及半導體制造類工具為主,在價值量更大、研發門檻更高、市場空間更大的數字電路設計工具領域,目前國內廠商的佈局仍有缺乏,對國外廠商軟件仍具有一定依賴。

圖表:國內和海外廠商在高端ERP、三維CAD、EDA等領域產品力仍有一定差距

資料來源:各公司官網,中金公司研究部

產業鏈機遇:國產化趨勢為工業軟件廠商帶來產品打磨場景

“十四五”規劃明晰,工業軟件藍圖展開。2021年底,《“十四五”信息化和工業化深度融合發展規劃》和《“十四五”國家信息化規劃》陸續發佈,為我國“十四五”期間的信息技術產業發展擘畫藍圖。其中在信息領域核心技術突破工程中提出要“提高重點軟件的研發水平,面向關鍵基礎軟件、高端工業軟件、雲計算、大數據、信息安全、人工智能、車聯網等重大領域和重大需求,加強重點軟件的開發”。我們認為高端工業軟件等重點技術攻關是“十四五”期間的工作重心之一。“十四五”兩化融合也以智能製造為主攻方向,其中數字化研發工具普及率目標由2020年73.0%提升至2025年的85%,為研發類工業軟件的突破奠定應用基礎。

專精特新企業發展現狀:專精特新企業具有更高的研發投入和盈利能力

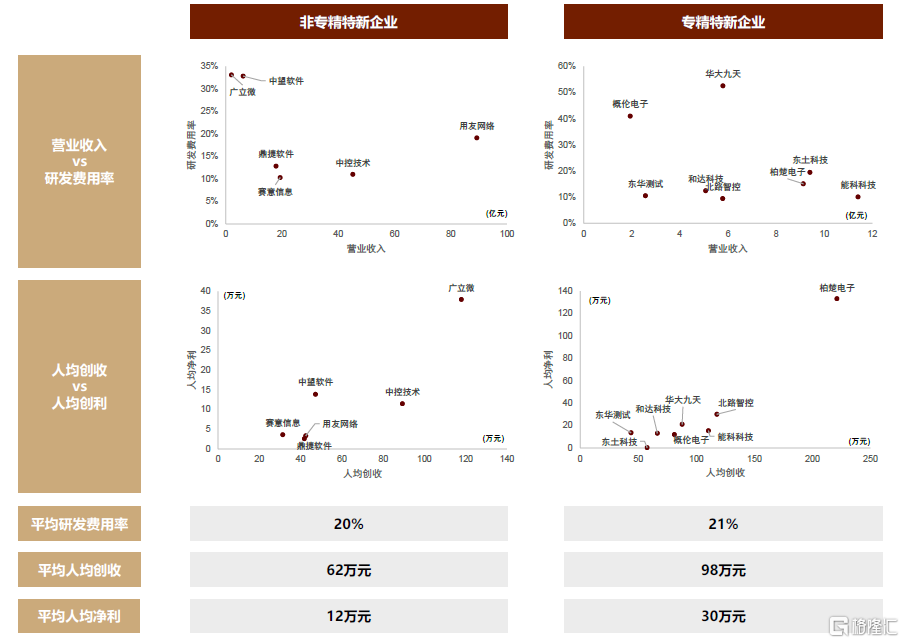

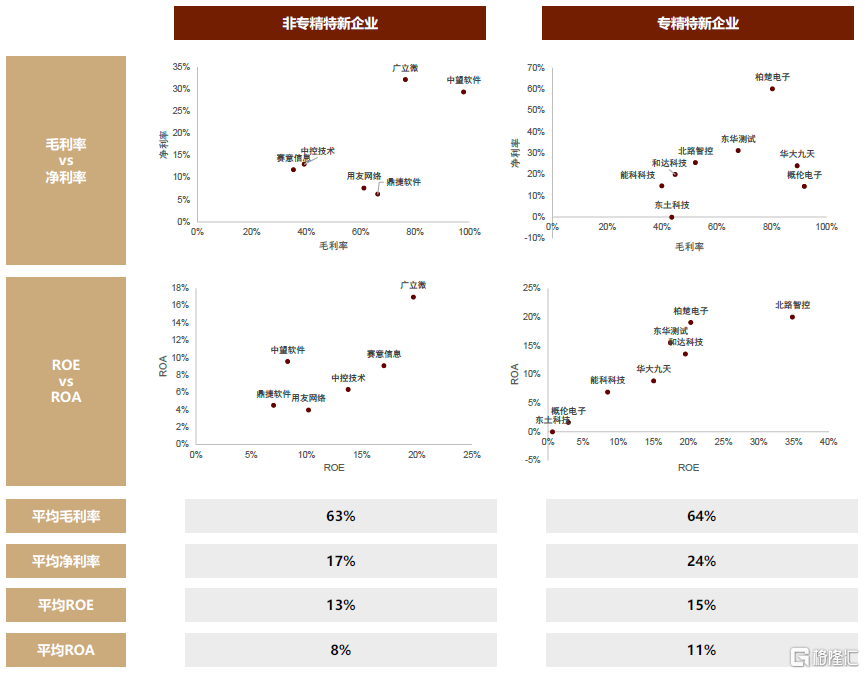

總體來看專精特新企業的研發投入和盈利能力強於非專精特新企業。我們選取了工業軟件領域的專精特新企業和非專精特新企業進行對比,平均看來專精特新研發投入更強(研發費用率更高和研發人員佔比更高)、盈利能力也更強(平均毛利率、淨利率、ROA、ROE更高)。專精特新企業的人均創收和人均淨利明顯高於龍頭企業,反映出專精深耕帶來了更高的人效。

圖表:非專精特新企業和專精特新企業研發投入和人效對比,2021

資料來源:各公司公吿,中金公司研究部

研發投入和人效:專精特新企業研發投入更強且人效更高。研發投入方面,工具類工業軟件中專精特新企業對比非專精特新企業具有更高的研發費用率,垂類行業工業軟件差距不大;人效方面,專精特新企業在人均創收和人均淨利的維度均明顯高於非專精特新企業,我們認為長期深耕使得專精特新企業的產品和服務在細分領域具備較強競爭力,產品規模化拓展下其具有更高的人效。

圖表:非專精特新企業和專精特新企業盈利能力對比,2021

資料來源:各公司公吿,中金公司研究部

盈利能力:專精特新企業盈利能力更強。在毛利率層面,專精特新企業平均毛利率高於非專精特新企業,並在更高的人效帶來更低成本的優勢下,平均淨利率與非專精特新企業相比拉開更大差距。在ROE和ROA層面,專精特新企業相關指標均高於非專精特新企業,反映出深耕細分領域的專精特新企業具備更強的盈利能力。

工業軟件應用的細分性為專精特新企業帶來佈局機遇。工業軟件無論從橫向場景還是縱向行業來看都存在大量的細分場景,而不同場景之間有一定的差異和擴展壁壘,因此為專精特新企業提供了有利的成長環境。橫向來看專注於某個細分環節點工具的產品型工業軟件企業,縱向來看專注於某些細分行業的垂類工業軟件企業,均在其細分環節和細分領域兑現了良好的商業模式,實現了業績的快速增長。

電力IT:新能源併網驅動行業技術變革,成長前景廣闊

電力IT產業鏈:電力IT各細分賽道差異化競爭,由垂類廠商主導

電力全產業鏈(發電-輸電-變電-配電-用電)均具有較強數字化轉型需求,現階段電力IT產業鏈各環節由垂類廠商主導。根據《SAP公用事業行業營銷解決方案》,電力行業核心業務通過資產價值鏈與能源(用户服務)價值鏈展開,電力IT系統圍繞此兩大主線,形成了包括資產類信息系統(自動化控制系統等)與用户服務信息系統(電力營銷系統等)為主體的產業鏈體系。電力IT與硬件高度整合,技術複雜度更高,需要廠商對單一環節具備深刻的技術積澱與服務經驗。同時,電力不同賽道具有較強的差異性,因而現階段電力IT各板塊由垂類廠商主導。

圖表:電力IT產業鏈全景梳理

資料來源:各公司官網,中金公司研究部

產業鏈痛難點:新能源量變引起電力系統質變,新痛點階段性湧現

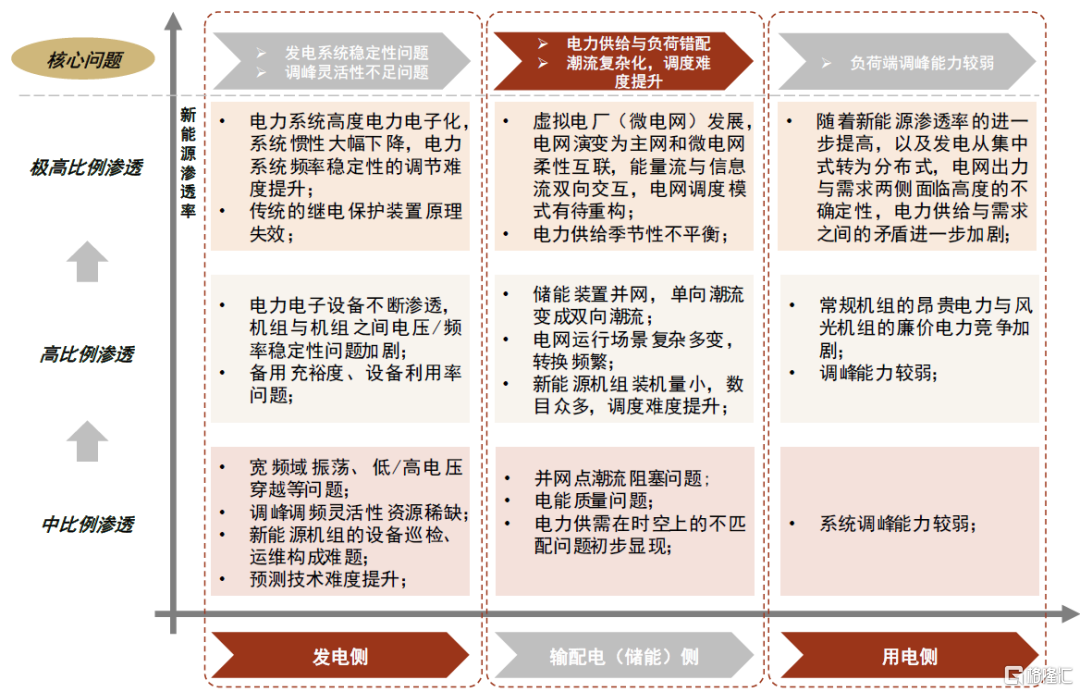

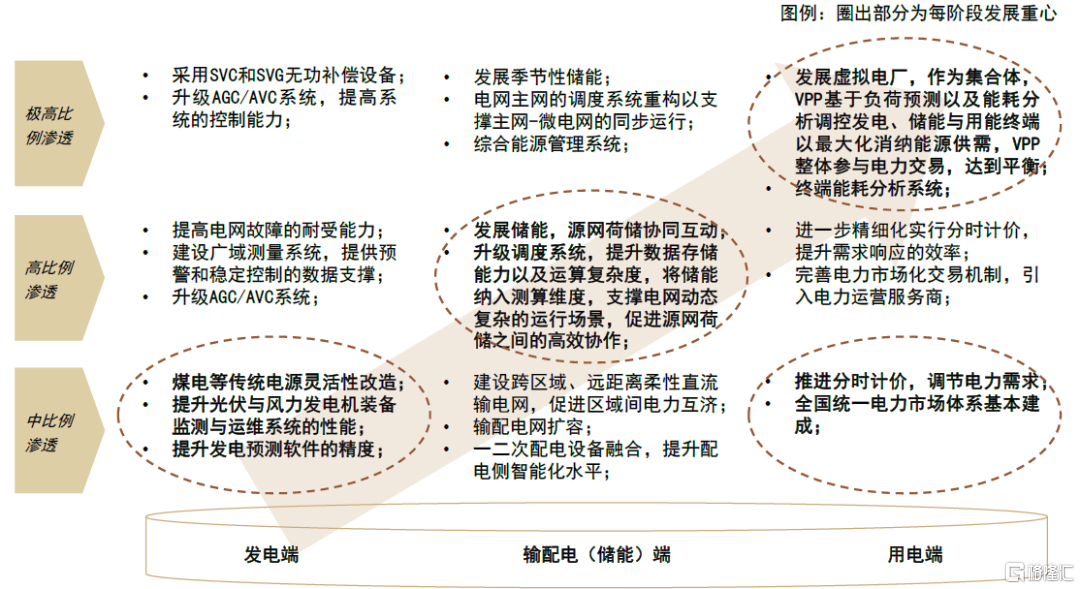

伴隨新能源逐步滲透,電力系統新問題逐步湧現,新型電力系統建設為長週期賽道。隨着新能源滲透率的逐步提升,電網的形態改變,物理特性將被重構。在新能源不同滲透階段,電力體系面臨新的問題,電網需要在電氣基礎設施、軟件以及服務等層面進行持續地迭代升級以適配新型電網,因此電力系統的投資伴隨整個新能源滲透的週期,為長週期賽道。

新能源發電具有高波動性,對電力產業鏈各環節造成差異化的衝擊。光伏、風能等新能源發電受光照、風力等外部環境因素影響較大,具有間歇性強、波動大的特點,隨着新能源滲透率不斷提高,電網不確定性增大。從宏觀來看,電力供需之間的矛盾加劇,電網靈活性下降,從微觀來看,新能源的高波動性引起發電輸電端系統物理穩定性降低、潮流模式複雜度提升,系統控制難度增大。

新能源滲透各階段,電力系統痛點催生電力IT新應用需求,源網荷儲協同、自動化電力交易等新技術研發或成為電力IT發展難點。從新能源滲透不同階段以及產業鏈不同環節來看,電力系統面臨以下痛點:

圖表:新能源不同滲透階段對應電力體系痛點

資料來源:《高比例可再生能源電力系統關鍵技術及發展挑戰》(卓振宇等,2021),《京津冀與德國電力系統靈活性定量比較研究》(發改委能源研究所,2020),《雙碳目標下新型電力系統調度體系及實現路徑研究》(馬曉偉,2021),國能日新招股説明書,中金公司研究部

產業鏈機遇:提效需求與電網投資構成電力 IT 行業增長底層引擎

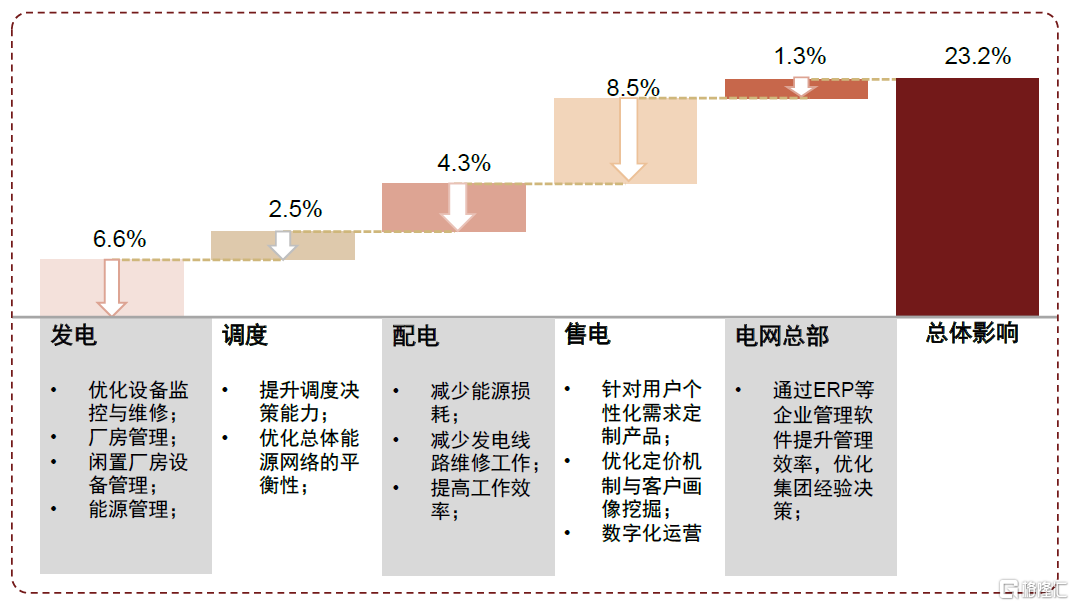

電力行業降本提效需求驅動電力IT行業發展。根據中電聯數據,我國社會用電量增速放緩,電力企業近年收入增速放緩,增收不增利,經營端承壓,因此電力企業的發展模式在轉變,電力行業公司降本提效的需求凸顯,而數字化是驅動產業變革、解決當前電力行業痛點的良好手段,生產端通過自動化控制、進行預警性監控與自愈降本增效,提升能源供給水平與利用效率,服務端以用户體驗為第一基準,改善服務方式,實現能源電力的商業模式創新[1],我們認為電力企業降本增效的需求是驅動電力IT產業發展的動力。

圖表:電力系統不同環節數字化帶來的EBIT提升

資料來源:麥肯錫,清華大學智慧能源實驗室,中金公司研究部

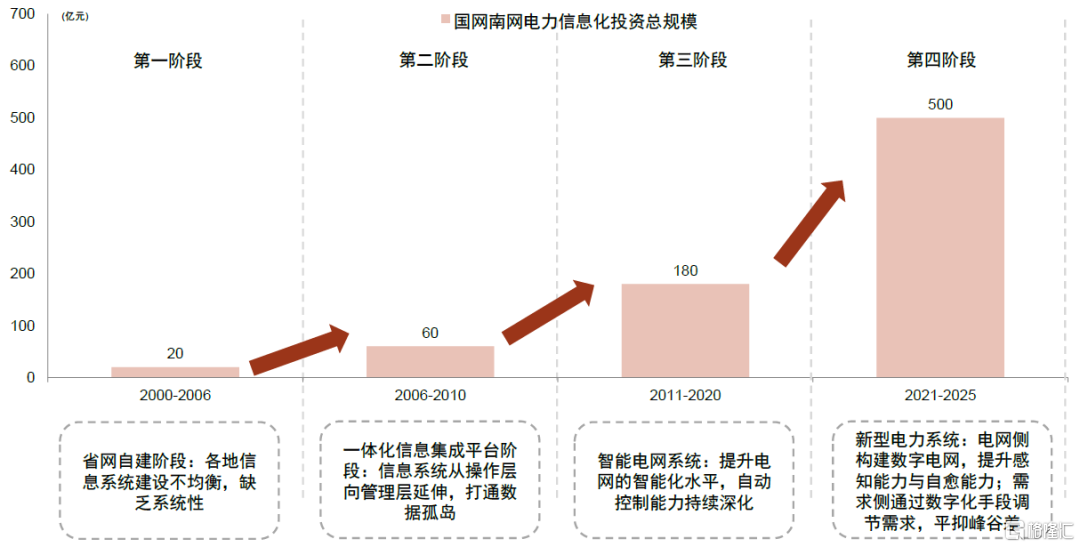

電網投資拉動行業增長。我國電力行業以國網、南網兩大公司為核心,電網信息化的推進節奏以及投資規模由兩公司把控,電網投資是電力IT行業增長的核心驅動因素。根據國網與南網官網數據,“十四五”期間電網投資總量有望達到2.85萬億元以上,較“十三五”(2.6萬億元)增長10%,在“十四五”電力物聯網與新型電力系統的戰略佈局下,我們預計電網公司將加速推進數字化轉型,年均信息化投資額有望達到500億元。

圖表:2000年至今電網信息化年度平均投資規模(含信息化軟硬件)

資料來源:國家電網官網,南方電網官網,中電聯,億歐、中金公司研究部

新能源滲透帶來電力系統新痛點,電力IT數字化轉型價值凸顯。在新能源滲透率較低/中度滲透時,電力系統需要對煤電進行靈活性改造,並輔以分時計價、區域間電網互濟等IT手段提升電網的靈活性。在新能源中度滲透時,輸配儲能端成為電力系統調節的核心,通過升級調度系統、完善源網荷儲協同機制提升電網適應性。在新能源高度滲透時,用電端負荷調節成為主力,可以通過發展虛擬電廠、終端能耗分析系統等IT應用,以價格為槓桿調節電力需求。

圖表:消納新能源轉型痛點背景下,電力系統轉型路徑

資料來源:《雙碳目標下新型電力系統調度體系及實現路徑研究》(馬曉偉,2021),《高比例可再生能源電力系統關鍵技術及發展挑戰》(卓振宇等,2021),國家電網官網,中金公司研究部

專精特新企業發展現狀:積累技術優勢與服務經驗,具有差異化競爭優勢

專精特新企業研發投入佔比高、專利數高、盈利能力強,在垂類賽道具備技術領先優勢。電力IT產業鏈以垂類廠商主導,專精特新公司注重技術研發投入,平均研發費用率達12.87%,平均累計發明專利達51個,平均累計軟件著作權達297個,在細分領域具備技術領先優勢。

圖表:電力IT產業鏈內專精特新企業

資料來源:Wind,中金公司研究部 注:國能日新專利、軟件著作權統計截至2021年6月31日,其餘數據均截至2021年12月31日

新一代基礎軟件:國產替代和技術革新雙重發展機遇

新一代基礎軟件產業鏈:技術迭新及國產替代催生行業變革機遇

底層技術迭代、國產化、數據要素重要性提升等驅動新一代基礎軟件發展。軟件產業鏈較為簡單,底層為計算、存儲、網絡等IT基礎設施;基礎軟件位於中間層,主要有操作系統、中間件、數據庫三大類;上層則為應用類軟件包括辦公軟件、ERP、工業軟件等細分領域。近年,隨着IT基礎設施上雲、國產替代需求明確、數據量增長且數據要素在企業管理生產中重要性的不斷提升,催生了一批新興的國產基礎軟件公司。

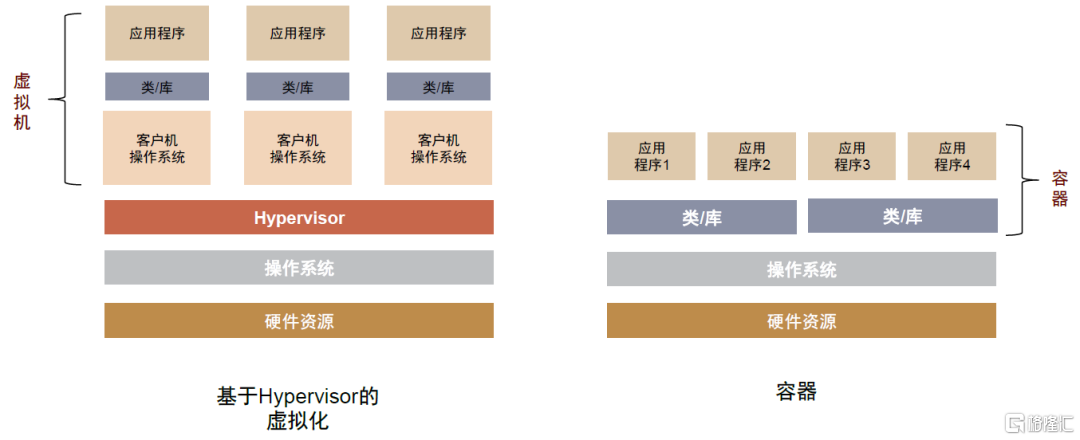

►雲基礎軟件:在傳統的IT架構中,操作系統扮演着管理計算機硬件與軟件資源的重要角色;而隨着IT架構進入雲計算時代,也需要相應的“雲操作系統”。以虛擬化及容器為代表的雲基礎軟件負責對數據中心存算資源進行高效的調配管理,併合理分配給上層應用,實現“軟件定義數據中心”,成為雲計算時代重要的基礎設施。

►數據管理基礎軟件:數據庫位於操作系統之上,向下調動系統資源、向上支撐應用軟件,承擔着組織、存儲和計算數據的重任。互聯網發展及業務場景的豐富使得數據量快速增長,亦帶來新的管理分析需求;而分佈式、雲計算、多模、HTAP等技術演進也給供給端帶來活力,同時疊加國產化浪潮,催生了一批本土數據管理基礎軟件提供商。

圖表:新一代雲及數據管理基礎軟件產業鏈圖譜

資料來源:中金公司研究部

產業鏈機遇:國產化空間可觀,本土廠商仍需積累縮小技術與生態差距

雲基礎軟件:虛擬化到容器技術持續迭代,雲端國產化加速打開需求空間

技術層面,從服務器虛擬化到容器虛擬化,雲基礎軟件持續演進。虛擬化與容器是兩個典型的雲基礎軟件,虛擬化是利用軟件重新定義劃分底層硬件資源的技術,面向資源層,優化資源供給模式;容器是操作系統層級的虛擬化,面向應用層,變革應用及業務架構。兩者各有優劣,容器不再需要客户機操作系統,因此佔用空間更小,資源利用率更高,在應用遷移、拓展等方面更靈活便捷;而基於Hypervisor的虛擬機可以實現系統層面的資源隔離,安全和穩定性更優。當前的技術趨勢仍是虛擬化與容器技術結合發展(例如目前大部分公有云選擇將容器應用部署在虛擬機之上)。

圖表:虛擬化與容器架構的對比

資料來源:騰訊雲,中金公司研究部

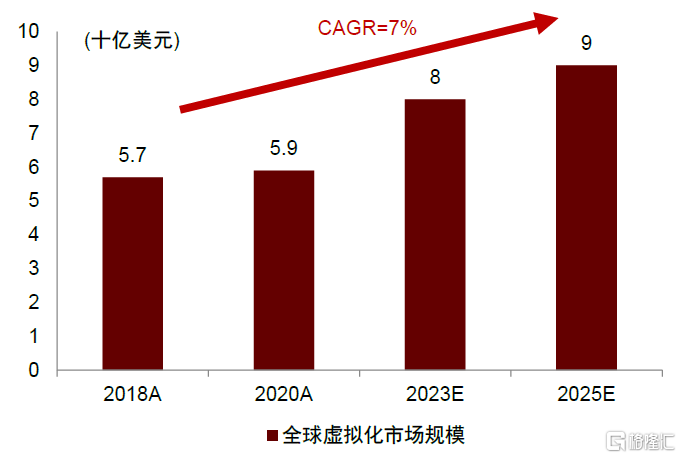

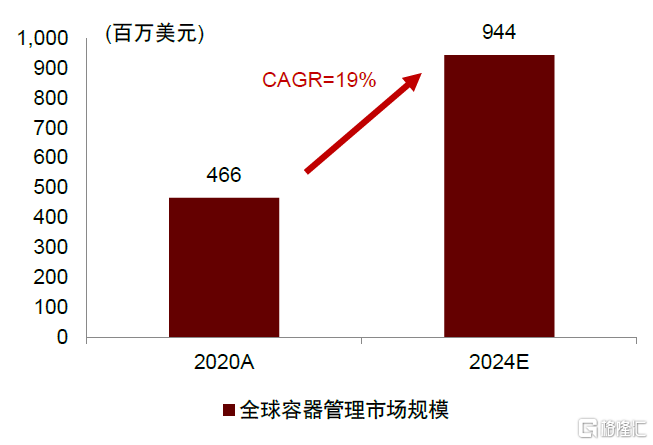

借鑑海外市場,虛擬化技術滲透率已接近飽和,容器應用快速普及。Spicework的調查顯示,2020年已有92%的企業使用服務器虛擬化技術,市場增長放緩,據Statista數據,全球虛擬化市場規模將從2018年的57億美元增長至2025年的90億美元(CAGR為7%)。而據Gartner統計,2020年使用容器的企業佔比不到30%,Gartner預計到2022年這一比例會超過75%,對應的,全球容器編排系統市場規模快速增長,將從2020年的4.7億美元的增長到2024年的9.4億美元(CAGR為19%)。

圖表:虛擬化技術滲透率已接近飽和

資料來源:Statista,中金公司研究部

圖表:容器應用快速普及

資料來源:Gartner,中金公司研究部

回看國內市場,單機國產化已取得階段性成果,自下而上的需求推動進一步走向雲端。近年來在新的國際局勢下,我國軟件信息技術領域的國產化進程提速,尤其是政府、金融、運營商等關鍵行業。上一階段的國產化主要聚焦“單機國產化”,並在國家政策指導下逐步落地。而隨着軟件上雲成為大趨勢,下游政企機關、金融機構出於自身數字化升級需求也主動提出“雲端國產化”訴求。在雲端國產化的推動下,國內雲基礎軟件廠商的空間進一步打開,結合現有的落地案例,我們總結出“雲端國產化”的5大重要方向:私有/混合雲、虛擬化軟件、容器管理軟件、桌面雲、雲管平台。

圖表:國產雲基礎軟件的五條主幹賽道

注:標紅為專精特新企業 資料來源:IDC,CCW Research,賽迪智庫,中金公司研究部

目前市場參與者以本土供應商為主,但國內尚未誕生出純粹的雲基礎軟件巨頭。從市場格局的角度看,公有云IaaS巨頭以及傳統國產IT基礎設施廠商仍在中國雲基礎軟件市場中佔據較高的份額,而從安全起家的深信服近年來在超融合領域也快速突破,但虛擬化、容器等相關技術產品仍只是其產品矩陣中的一角。雲基礎軟件領域的專精特新公司聚焦於細分賽道,但目前規模仍較小。國內尚未誕生出類似於海外的VMWare、RedHat這樣專注於雲基礎軟件以及雲操作系統領域的領軍企業。

國內雲基礎軟件廠商目前仍以海外開源技術路線為主流,技術成熟度和自主性有待進一步加強。無論是雲巨頭還是細分雲基礎軟件領域的專精特新公司,基於海外開源技術框架的二次開發仍是目前主流的技術路線(虛擬化基於KVM,容器基於Docker引擎及K8S編排管理平台)。從GitHub開源社區上各地區開發者的整體活躍度和貢獻量來看,目前仍由美國主導,中國本土開發團隊在全球開源社區中的貢獻度和話語權有待進一步加強,中國本土核心技術的自主創新能力亦有待提高。

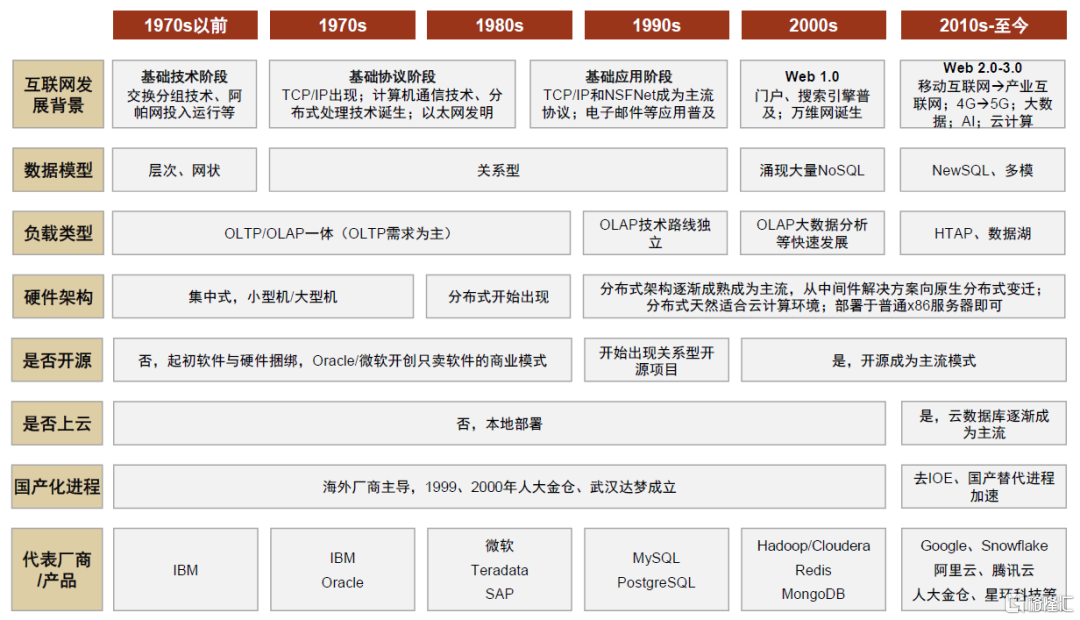

數據管理軟件:替換存量海外產品,抓住技術變革帶來的增量市場

技術層面,四股漸近式創新力量驅動數據庫底層技術在過去70年的持續創新。數據模型作為數據描述的主要手段,其演進是貫穿整個技術架構升級的主線。同時,數據量提升下交易型業務支持系統無法滿足分析型需求;分佈式架構的誕生帶來橫向擴展和併發能力的提升;1990s興起的開源提供一種高效開放共享的軟件開發組織模式,這些需求、技術、組織的變化均推動着數據庫技術的持續演進。面向未來,隨着雲計算、5G、物聯網等新技術逐步成熟,我們認為數據管理技術將朝着雲原生、多模、HTAP、數據湖等方向繼續演進。

圖表:數據庫70年發展歷程概覽

資料來源:阿里雲官網,CSND,中金公司研究部

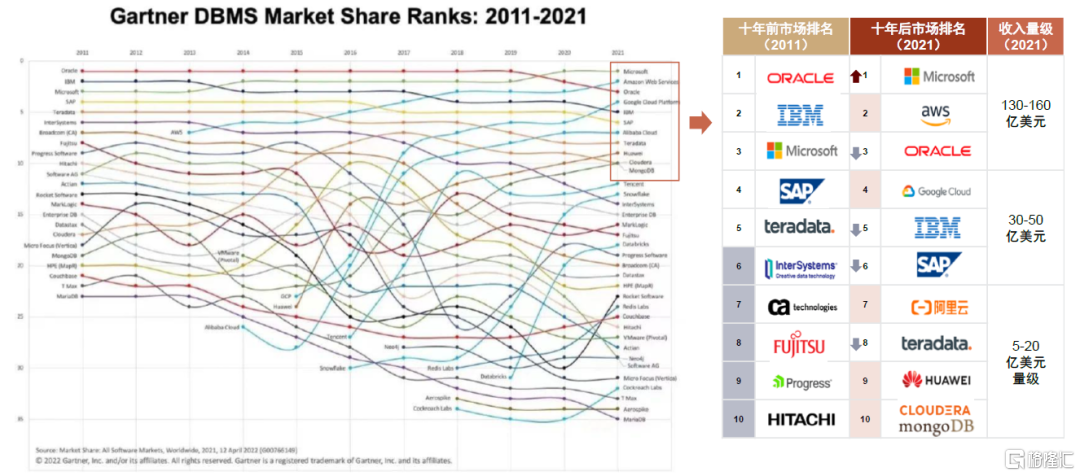

借鑑海外,全球數據庫市場規模仍高速增長,Microsoft、AWS、Oracle佔據大半市場。據Gartner的數據,從2017年到2021年,全球數據庫市場以20%的年均複合增速維持高速增長;2021年市場規模接近800億美元。從格局看,傳統數據庫龍頭Oracle與全球雲巨頭Microsoft、AWS市佔率位列行業前三。我們觀察到自2018年以來,Oracle市佔率略有下滑,雲成為變革市場格局的重要力量;此外大數據技術棧的持續迭代也是市場格局變化的另一推動力,近年雲上數倉、湖倉一體發展勢頭迅猛,使得雲上湖倉代表企業Snowflake在4年內,排名提升超過10位,而傳統數倉如Teradata排名下滑明顯。

圖表:2011-2021年數據庫市場份額排名變遷

注:上圖中的收入量級只統計數據庫相關收入,具體數據以公司公吿為準 資料來源:Gartner,各公司公吿,中金公司研究部

回看國內市場,產業政策集中出台,數據管理軟件國產化趨勢明顯。2015年起,數據庫、大數據基礎產業愈發受到國家重視,相關政策密集發佈。2021年3月,我國“十四五”規劃和2035年遠景目標綱要提出,培育壯大人工智能、大數據等新興數字產業,充分發揮海量數據和豐富應用場景優勢;2021年11月底《“十四五”大數據產業發展規劃》進一步明確要求2025年大數據產業規模突破3萬億元,並明確夯實基礎、打造生態等6大主要任務。政策支持持續加碼,為行業發展保駕護航。抓住政策窗口期替換存量海外集中式數據庫,抓住集中式向分佈式演進等技術變革帶來的增量市場,是國產廠家下一個5-10年維度的歷史發展機遇。

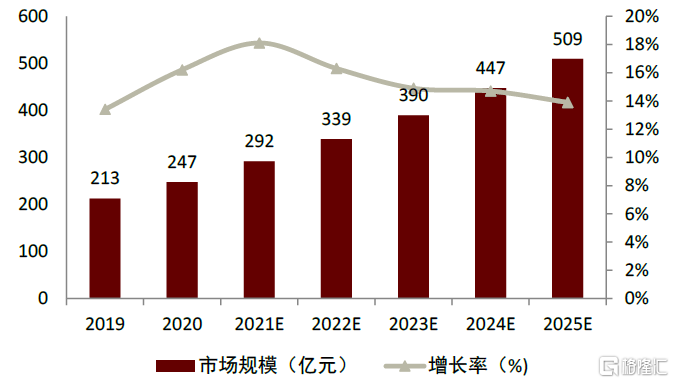

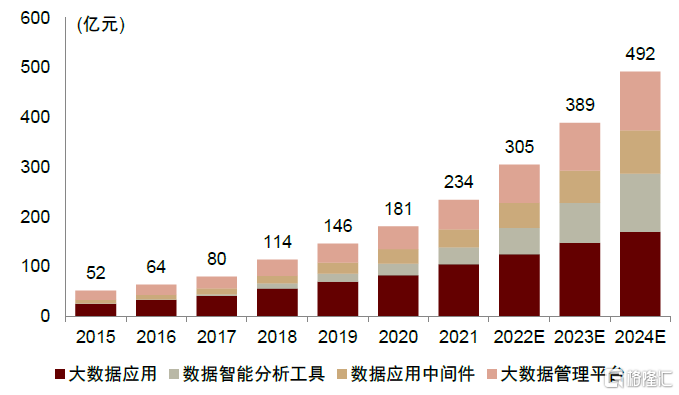

中國數據管理軟件整體市場超500億元,預計到2024年有望接近千億元。傳統的關係型數據庫市場穩健增長,根據沙利文數據,中國關係型數據庫市場規模2021年達到近300億元,預計2021-2025CAGR仍將保持在15%。新興的大數據市場在分佈式、雲計算技術推動下近年正處於高速發展階段,增速遠高於全球市場整體,據沙利文預計,中國大數據軟件市場2021年整體達234億元,預計2021-2024年仍將保持22%的複合增速。

圖表:中國關係型數據庫市場規模,2019-2025E

資料來源:沙利文,中金公司研究部

圖表:中國大數據軟件細分市場規模,2015-2024E

資料來源:沙利文,中金公司研究部

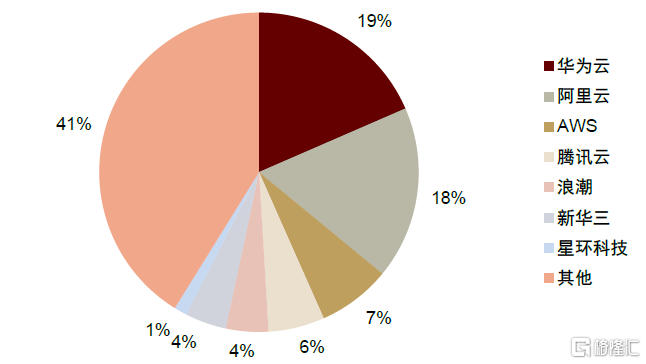

海外廠商仍在本地部署關係型數據庫市場中佔有較大份額,大數據市場以本土供應商為主。據IDC數據,2021年全年在本地部署的關係型數據庫市場中,Oracle、微軟、SAP、IBM仍合計佔據46%的份額。在部分關鍵行業海外廠商的主導優勢更為明顯,如金融行業2020年存量數據庫系統中,Oracle、IBM合計佔據70+%的份額,國產替代任重道遠。而在新興的大數據市場,則以本土的雲廠商為主,同時還有專注於大數據基礎軟件的專精特新企業如星環科技。

圖表:中國本地部署關係型數據庫市場格局,2021

資料來源:IDC,中金公司研究部

圖表:中國大數據平台軟件市場份額,1H21

資料來源:IDC,中金公司研究部

客觀來説,受限於技術發展與生態積累年限,數據管理基礎軟件中外仍存在一定差距。其中集中式關係型數據庫的中外差距較為明顯,產品成熟度方面,國內發展歷程滯後於海外,Oracle等海外龍頭進入國內市場時產品已然成熟,而國內產品化剛處發軔之始,還需在實踐中經受重要場景錘鍊以建立用户信任。生態和標準建立方面,Oracle通過擴展SQL語言形成自己的“方言”體系掌握事實上的行業標準,運維及DBA人才培養、收併購活動豐富上下游適配均幫助海外龍頭形成完善的數據庫生態圈。國產廠商仍需從產品技術、銷售服務、生態等多方面補齊能力。

專精特新企業發展現狀:百花齊放,國產替代+技術創新驅動成長

雲基礎軟件:專精特新公司瞄準細分領域,擁抱開源、自主創新

國產雲基礎軟件市場有三股主要力量,其中專精特新公司主要瞄準細分領域,在技術路線上更具創新性,積極擁抱開源的同時注重自主創新:

►雲基礎設施巨頭:公有云IaaS巨頭近年來在政企市場加速佈局,其向客户提供的是整體化的私有云/混合雲解決方案,涵蓋底層計算資源、虛擬化、容器等雲基礎軟件,甚至延伸至更上層的數據庫、PaaS平台及部分政企級SaaS應用。而深信服聚焦與私有云超融合領域,基於超融合一體機的形式為客户提供私有云/混合雲/託管雲等存算資源融合解決方案。

►傳統國產IT基礎設施廠商:國資背景廠商在國產雲基礎軟件市場也頗為活躍。

►雲基礎軟件專精特新公司:在更為細分的虛擬化、容器、雲管平台等雲基礎軟件領域,近年來也成長出一批優質的專精特新公司,這些企業和前兩類廠商相比在技術路線上具有更強的創新性,積極擁抱、回饋開源生態;部分公司創始團隊具有IBM、RedHat等海外公司的背景,在創業歷程中堅持追趕國際技術前沿,成為國內雲基礎軟件市場快速崛起的“新勢力”。

圖表:雲基礎軟件部分專精特新企業一覽

資料來源:各公司官網,中金公司研究部

數據管理軟件:百家爭鳴,專精特新公司產品流行度排名靠前

專精特新公司在國產數據庫流行度榜單中綜合排名靠前。根據墨天輪數據,截至8月中旬共236個數據庫產品參與排名,其中Top10%即前約25名中,有10席均為專精特新公司,其餘主要為雲廠商旗下及部分傳統ICT企業旗下的數據庫產品。各個數據管理軟件賽道均有相應的專精特新公司進行佈局:

►傳統的關係型OLTP/OLAP數據庫市場:主要參與者為老牌國產數據庫廠商和部分跨界廠商。其中,人大金倉在政府國產替代領域市佔率領先,其創始人薩師煊老師是我國數據庫學科的奠基人之一,官網披露截至2021其產品累計裝機部署超百萬套;南大通用也是國產數據庫老牌廠商,擅長OLAP並通過收購Informix源代碼補齊OLTP能力,根據公司官網,目前其產品累計部署超3萬節點。而優炫軟件起初為信息安全供應商,於2016年起逐漸向自研數據庫轉型;雲和恩墨則為領先的數據庫運維服務廠商,2020年9月作為openGauss社區的重要合作伙伴發佈發行版MogDB數據庫產品。

►HTAP、大數據、數據湖等新技術路線市場:2000s以來互聯網等的發展催生了分佈式、NewSQL、HTAP、數據湖等技術變革,不少海外廠商發佈了基於創新技術路徑的開源產品、項目或論文,成為國內不少創業公司的靈感來源和技術基礎。比如HTAP產品中有參考實現Google Spanner/F1的TiDB、從Apache Trafodio基礎上演進的易鯨捷等;在大數據/數據湖市場,星環科技、偶數科技、柏睿數據、巨杉等對標海外大數據產品、最新技術趨勢推出數據雲平台、數據湖倉一體產品等。

圖表:典型專精特新數據管理軟件公司產品特性一覽

注:僅列示主要產品,信息統計截至2022/8/16,根據公開資料整理可能與公司實際情況存在差異 資料來源:各公司官網,中金公司研究部

風險提示

技術突破進度不及預期。在基礎軟件和高端應用軟件領域,國產廠商和海外廠商的產品仍然差距明顯,產品突破需要高強度的研發投入支持,但是技術突破需要一定的時間且具有不確定性。若技術突破進度不及預期,國產軟件的拓展和應用可能面臨瓶頸。

下游信息化需求不及預期。軟件是數字經濟的基礎,是下游產業實現數字化升級的核心,但若部分下游行業數字化需求放緩,可能會導致相應領域的工業軟件業績產生波動。

國產化進度放緩。國產化浪潮為國產基礎軟件推廣和應用軟件的產品力的打磨帶來了機遇,打開了需求空間。如果國產化進度放緩,則處於相對弱勢地位並依賴自上而下推進的基礎軟件供應商的業績可能受到影響,而更側重通過產品力打開空間的應用軟件受影響程度較小。