東吳證券表示,美聯儲9月議息會議加息75bp基本板上釘釘,而在年內核心CPI難以回落至5%以內以及仍強勁的美國經濟下,後續11月和12月議息會議上至少有一次加息50bp,使得2022年政策利率終值升至4%。

來源:川閱全球宏觀

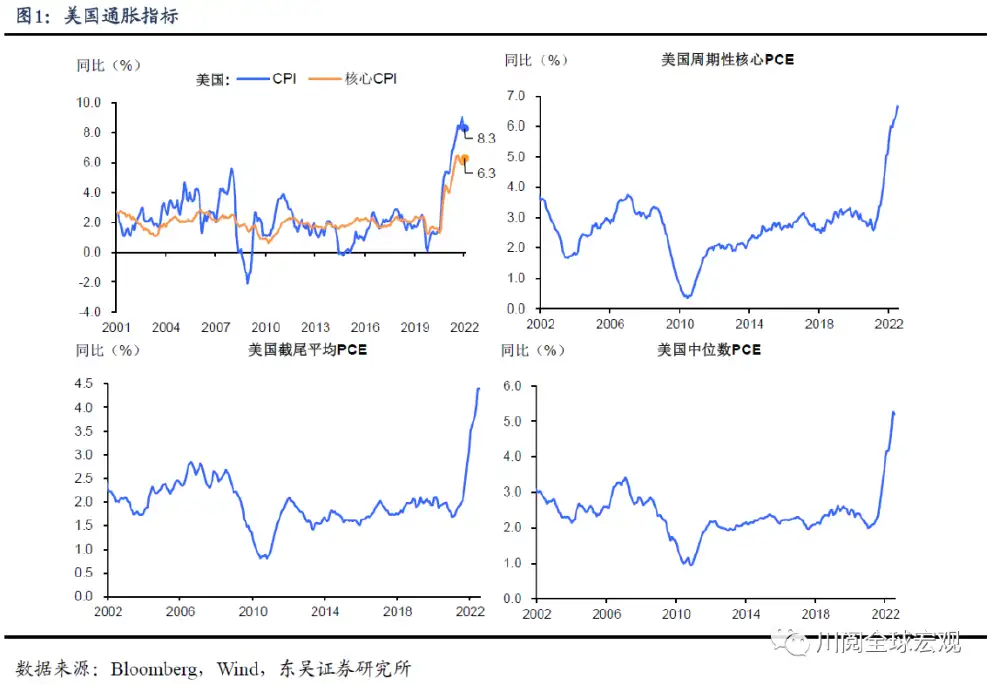

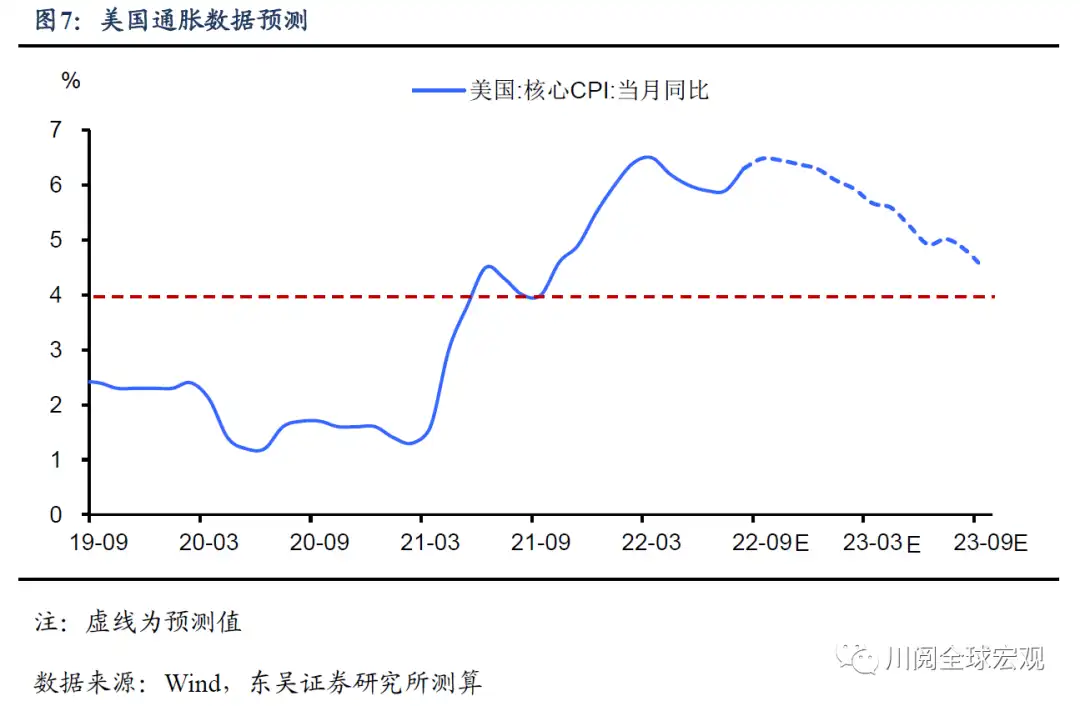

美國通脹回落路途坎坷,8月CPI降、核心CPI升,但二者雙雙超市場預期。數據發佈後美元指數短線拉昇超100點,美國三大股指期貨跌超1%。如我們此前的報告所述,美聯儲再次踩了通脹的雷。而根據我們的預測模型,核心CPI回落至近4%要等到2023年三季度末。

通脹居高不下疊加強勁的經濟數據作爲後盾,美聯儲官員表態顯示了其抗擊通脹並防止其再度反彈的決心,年內美聯儲加息劍指4,我們認爲9月議息會議加息75bp基本板上釘釘,並且後續11月和12月議息會議上至少有一次加息50bp。

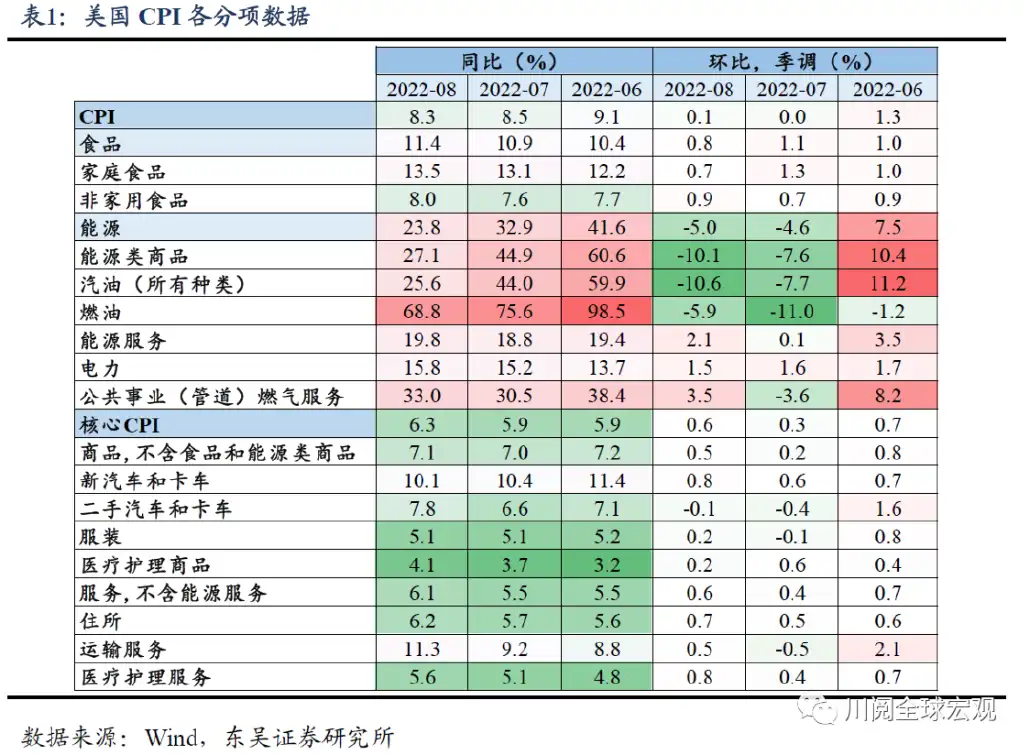

8月住房租金、食品和醫療是美國通脹背後的主要推手,能源的貢獻下降。具體來看:

能源分項,7-8月環比增速持續爲負,我們預計9月環比增速仍有下行空間,而在年底或將趨平。

食品分項,8月同比增速升至11.4%,但環比增速回落至0.8%。

如圖2-圖3所示,核心商品方面(佔比美國CPI超20%),同比和環比增速在8月小幅回升,新車價格的上升抵消了二手車價格的回落(二者佔比CPI相近,均約爲4%)。

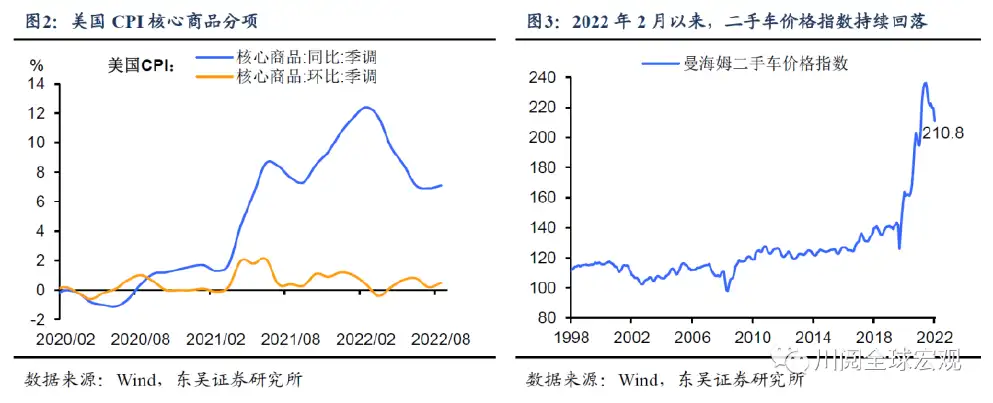

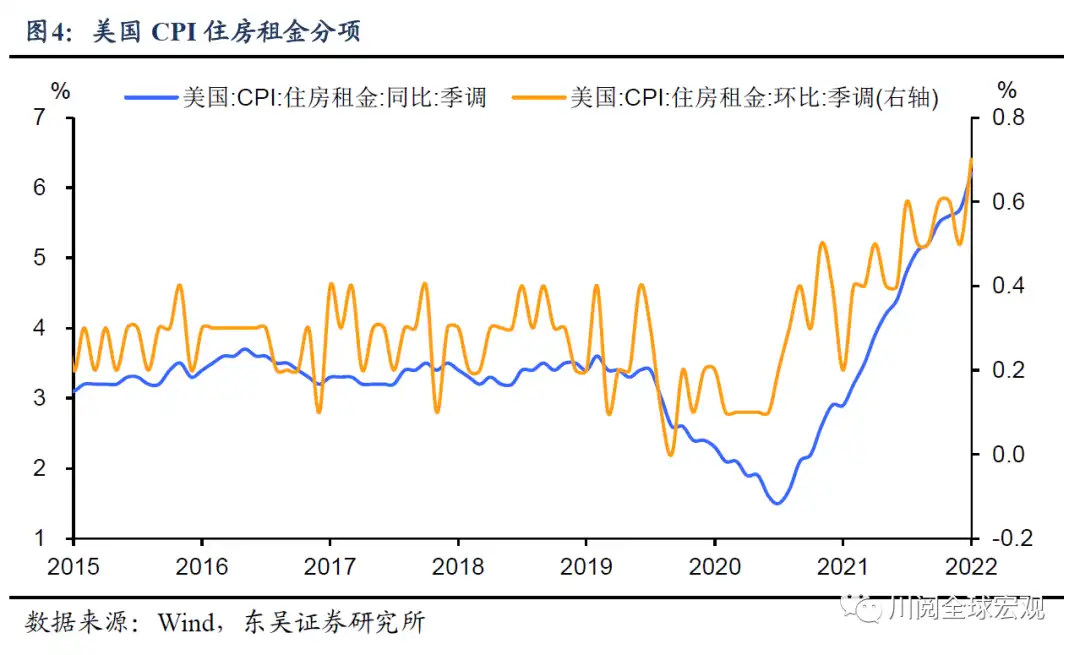

美國通脹的粘性很大程度上取決於住房租金,我們預計後者對前者的支撐將持續至2023年中。8月美國CPI住房租金分項同比增幅升至6.2%,環比增速升至0.7%(圖4)。鑑於房價對於住房租金的傳導存在滯後,住房租金的增長顯然比當前美國經濟的基本面要強勁。

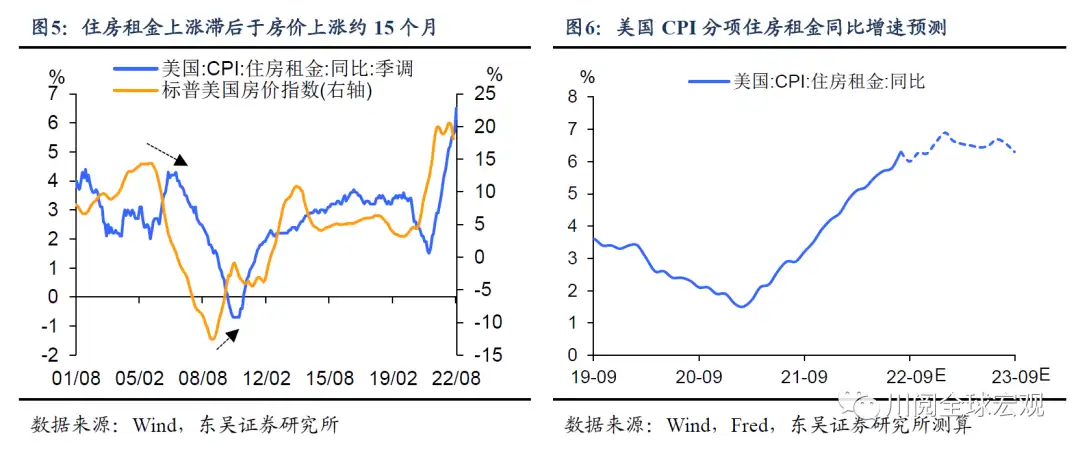

那麼,後續住房租金分項的走勢如何?根據我們的研究,標普美國房價指數對於住房租金有較好的領先性(約領先15個月),該指數跳升的趨勢直到2021年9月才減弱(圖5)。據此,我們的模型預測住房租金分項同比增速將於2023年1月階段性見頂(增速在6.9%左右),而後續6-7月面臨小幅回升的風險(圖6)。

因此,儘管美國經濟活動和就業市場或將在未來6-12個月放緩,助力通脹回落,但在住房租金的支撐下,這個過程將是緩慢的。我們的模型預測美國核心CPI有望在2022年9月觸頂,並於2023年三季度末回落至將近4%(圖7)。

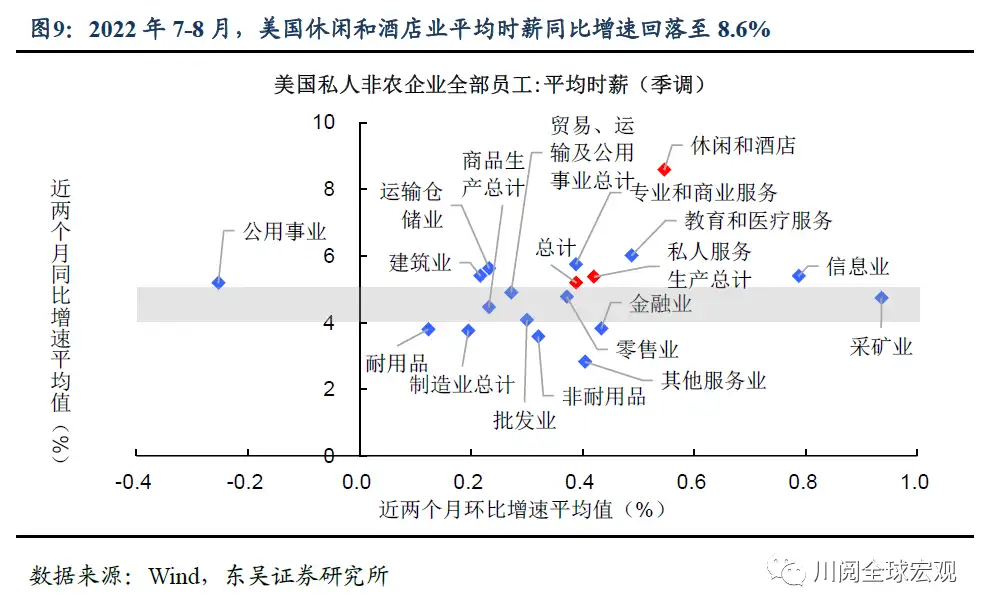

而美聯儲除了關注核心通脹的趨勢,還關心其結構。相對於核心商品,服務業將更加清晰地反映加息抑制需求的效果,一方面因爲前者還受到供給瓶頸的影響,另一方面美國消費正面臨着從商品到服務的轉移。而服務業中,薪資同比增速最高的休閒和酒店業,2022年7-8月薪資同比增速均值回落至8%附近(5-6月爲10%),釋放了積極信號(圖9)。

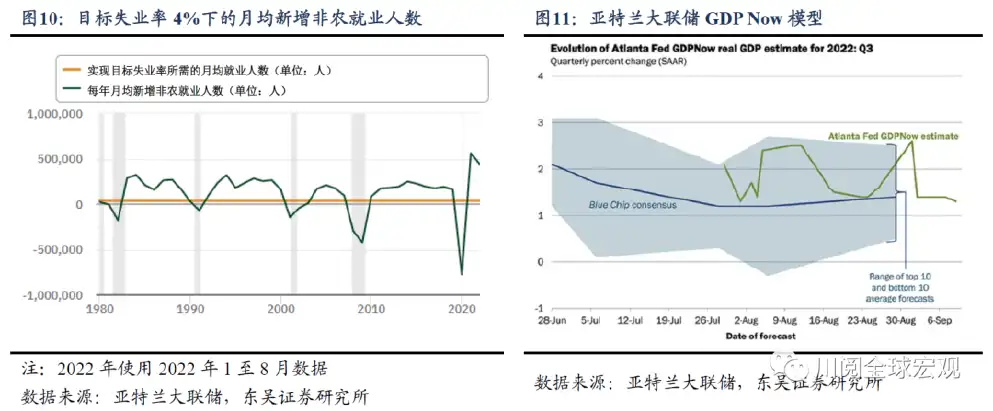

通脹數據外,美聯儲決策所參考的經濟指標顯示美國經濟仍強勁,短期內陷入衰退的風險不大:先行指標方面,8月美國製造業PMI超市場預期,新訂單回升至榮枯線以上;就業數據方面,8月非農就業也超市場預期,亞特蘭大聯儲模型顯示,2022年1-8月美國月均新增非農就業人數遠高於目標失業率爲4%下所需的新增非農就業人數(圖10);GDP增速方面,亞特蘭大聯儲模型預測三季度美國實際GDP環比增速爲1.3%(圖11)。

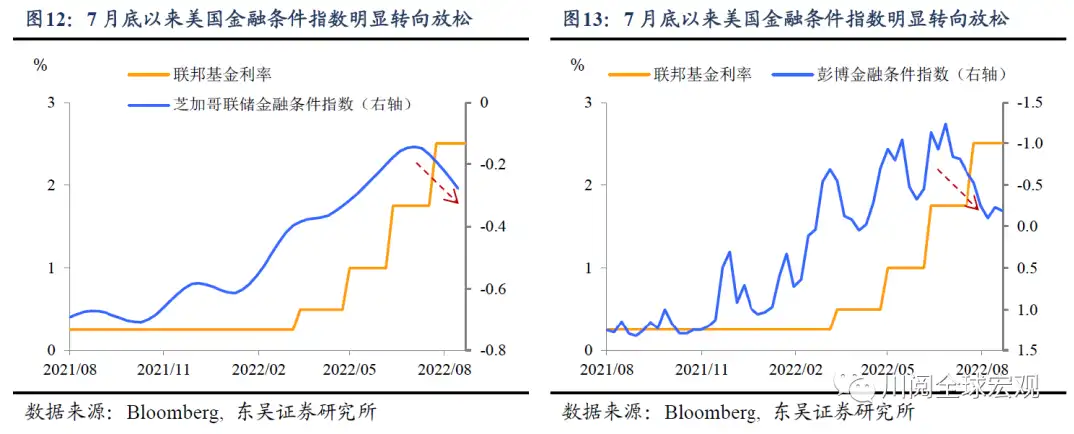

通脹回落不及預期+ 經濟基本面仍強勁 = 年內加息直奔4。在7月美聯儲再次大幅加息75bp後,金融狀況指數沒有收緊,反而是放鬆了美股也有所反彈(圖12-圖13)。

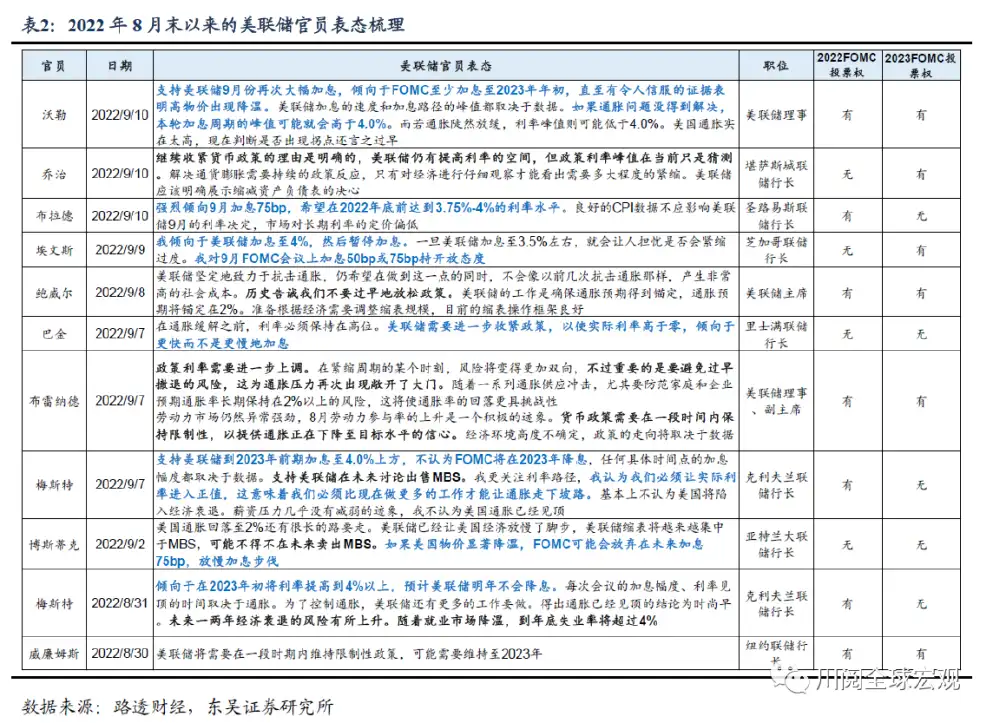

種種跡象都堅定了美聯儲加息的決心,這從8月末以來美聯儲官員的表態也可以看出,而偏鴿派的美聯儲副主席佈雷納德還指出過早停止加息的風險,或使得通脹壓力再次回升(表2)。

總結來看,我們認爲9月議息會議加息75bp基本板上釘釘,而在年內核心CPI難以回落至5%以內以及仍強勁的美國經濟下,11月和12月的議息會議或仍將採用超常態的加息幅度,使得2022年政策利率終值升至4%。

風險提示:新冠病毒變異導致疫苗失效,確診病例大爆發導致美國經濟重回封鎖;俄烏局勢失控造成大宗商品價格劇烈波動