美聯儲致力於將通脹控制在2%的目標附近,鮑威爾也承認降低通脹需要付出代價[1]。本篇報告旨在對美國通脹和衰退路徑進行推演。衰退往往伴隨着痛苦,這次不同在於通脹受到兩個「螺旋」支撐,比以往更頑固,這使得美聯儲在通脹和增長之間更難以權衡。

我們的結果顯示,美國核心CPI通脹在2024年底前或都難以回到2%。我們認爲,爲抑制通脹,美聯儲或加息至4~4.5%,在這之後或不再大幅加息,但也不會很快降息。總體上,未來6-12個月美國貨幣政策或將維持從緊態勢。

作爲代價,美國經濟或於2023年初進入衰退,全年GDP增速降至-1.3%,失業率於2023年底升至5.5%。

這次衰退或爲「滯脹式」衰退,這類衰退持續時間相對較長,美債收益率見頂更晚,美股「磨底」時間更久。如果參考歷史經驗,美國股債雙殺或未結束,我們離「經濟底」和「市場底」還有很長一段距離。

摘要

來源:中金點睛

美國通脹受到兩個「螺旋」支撐,韌性較強。新冠疫情以來美國勞動力市場需求強勁,供給收縮,摩擦加劇,自然失業率或上升。週期性與結構性因素相互促進,帶來高工資增長。今年以來美國企業勞動生產率下降,使工資向通脹的傳導得到強化,加劇「工資—通脹」螺旋。另一方面,過去20年美國行業集中度不斷提升,頭部企業定價權越來越大。定價權的提升或放大供給衝擊帶來的通脹壓力,增加通脹粘性,引發「利潤—通脹」螺旋。企業定價權提升也會降低貨幣政策反通脹的有效性,美聯儲想要降低通脹或需採取比一般情況下更大力度、更持續的貨幣緊縮。

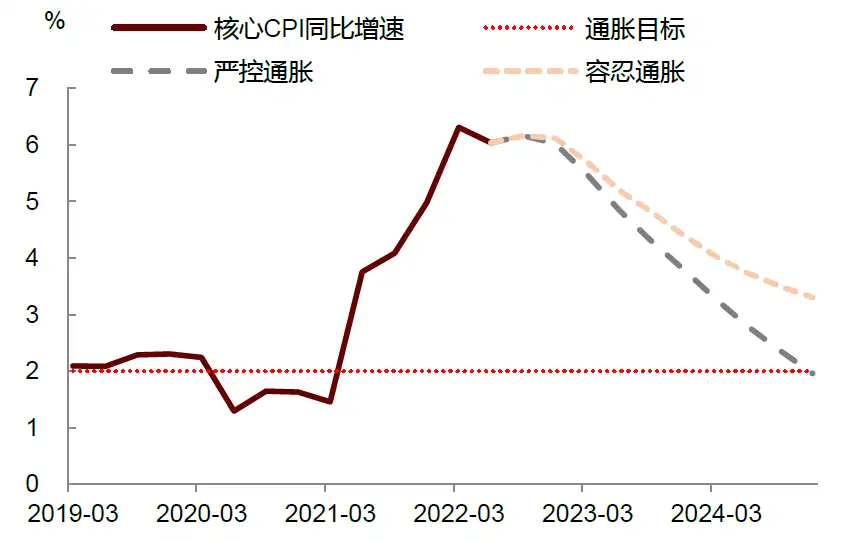

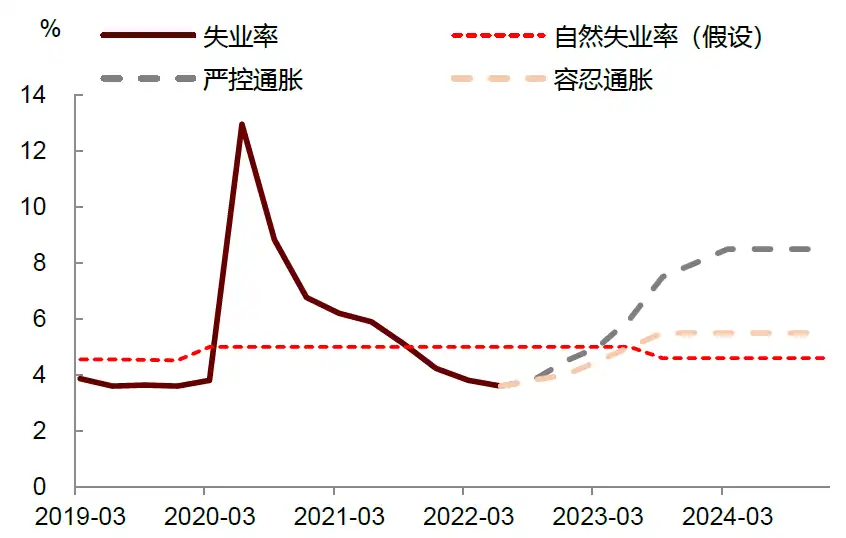

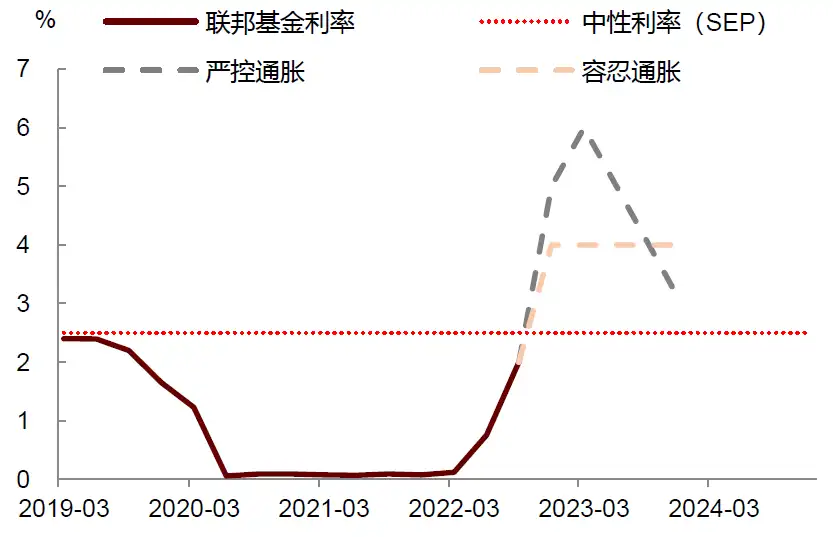

我們對美國通脹和衰退路徑進行定量測算。我們假設兩種情形:1)「嚴控通脹」情形,美聯儲一定要在2024年底之前將核心CPI通脹降至2%的長期目標附近,且不惜以失業率大幅上升和經濟深度衰退爲代價。這要求美聯儲在前期「大步」加息,在通脹顯著回落後再大幅降息。該情形下,我們預計2022-24年第四季度核心CPI通脹分別爲6.1%、4.0%、2.0%,2022-24年全年GDP同比增速分別爲1.5%、-2.6%、-1.8%。2)「容忍通脹」情形,美聯儲以時間換空間,通過持續緊縮逐步消化通脹,並儘可能降低衰退幅度。這要求美聯儲將利率擡升至4~4.5%,並維持在該水平一段時間。該情形下,我們預計2022-24年第四季度核心CPI通脹分別爲6.1%、4.4%、3.3%,2022-24年全年GDP同比增速爲1.7%、-1.3%、-0.4%。

我們認爲「容忍通脹」情形可能性更大,在聯邦基金利率升至4~4.5%以後,美聯儲或不再大幅加息,但也不會很快降息,貨幣政策在相當一段時間內保持從緊態勢。如果美聯儲加息過於激進,或將大幅提高美國政府債務償還壓力。我們在報告《美國償債壓力或超預期》中的測算表明,如果利率大幅上衝且保持高位,美國政府利息支出佔GDP比例或從2022年的2%上升至 2032年的7%,這將是「不可承受之重」。但另一方面,由於通脹粘性較強,美聯儲或也不會過早降息,以免重蹈上世紀70年代貨幣政策「走走停停」引發通脹失控的覆轍。美聯儲降息門檻高,市場不宜對降息有過早、過多期待。

我們認爲貨幣緊縮或將引發「滯脹式」衰退,這類衰退持續時間較長,美債利率見頂更晚,美股「磨底」時間更久。我們將歷史上美國經濟衰退分爲「滯脹式」和「通縮式」兩類。從GDP最大降幅看,滯脹式衰退時GDP最大損失爲2.6%,大於通縮式衰退時的1.6%。從衰退持續時間看,滯脹式衰退平均持續13個月,長於通縮式衰退的11個月。從利率見頂時間看,滯脹式衰退時,10年期美債收益率見頂平均發生在衰退後4個月,而通縮式衰退時,美債收益率見頂平均發生在衰退前7個月。從美股見底時間看,滯脹式衰退時,標普500指數觸底平均發生在衰退後9個月,通縮式衰退時觸底平均發生在衰退後7個月。如果參考歷史經驗,美國股債雙殺或未結束,我們離「經濟底」和「市場底」還有很長一段距離。

正文

美聯儲主席鮑威爾在Jackson Hole論壇上的發言表明,美聯儲致力於將通脹控制在2%的長期目標附近。與此同時,鮑威爾承認降低通脹需要付出代價,貨幣緊縮將給企業和家庭帶來痛苦(bring some pain to households and businesses)。那麼,本輪美國通脹能持續多久?美聯儲抗通脹代價有多大?如果美國經濟衰退,幅度有多深?美聯儲是否會降息應對?本文試圖就這些問題進行探討。

兩個通脹「螺旋」

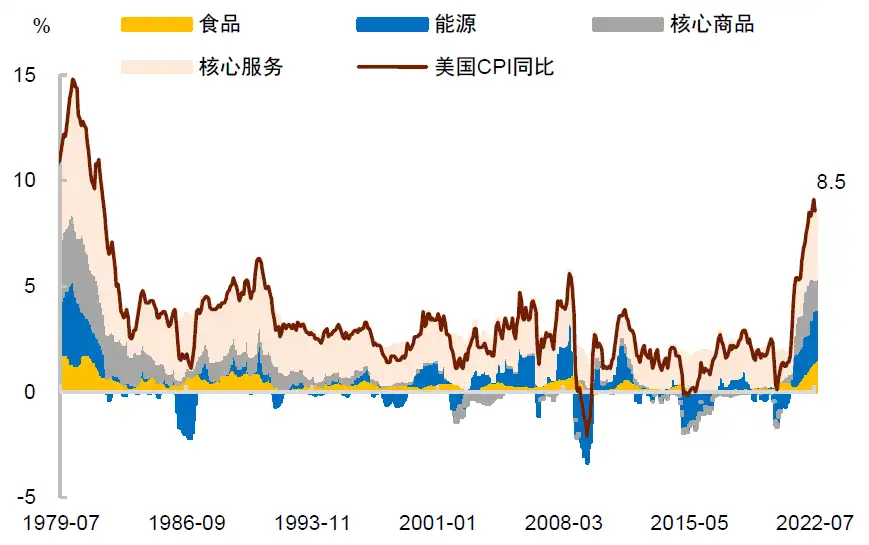

最新數據顯示,美國7月CPI同比增長8.5%,增速雖較6月的9.1%有所回落,但仍處於四十年以來最高水平,並且遠高於美聯儲2%的長期通脹目標(圖表1)。怎麼看未來美國通脹的走勢?一種觀點認爲美國通脹風險已經解除,理由是受高基數效應影響,未來CPI同比增速將回落。我們認爲這種觀點更多強調了技術性因素,對通脹的內在動能缺乏解釋力。那麼,如何判斷未來通脹的走勢?哪些因素可能對通脹產生重要影響呢?我們認爲有兩個方面因素值得關注,一是勞動力市場變化對工資的影響,二是企業定價權提升對價格形成的影響。

「工資—通脹」螺旋

歷史經驗表明,勞動力市場表現對通脹具有一定前瞻指引作用。一般來說,就業強、工資高意味着勞動者收入增加,有利消費需求擴張,支撐通脹。經濟學家們將勞動力市場與通脹的關係總結爲菲利普斯曲線,當失業率低於自然失業率時(即失業率缺口爲負值),企業對勞動力的需求旺盛,工資和物價都將面臨加速上行風險。正因此,自然失業率通常也被認爲與非加速通脹的失業率(Non-accelerating inflation rate of unemployment, NAIRU)趨於一致。

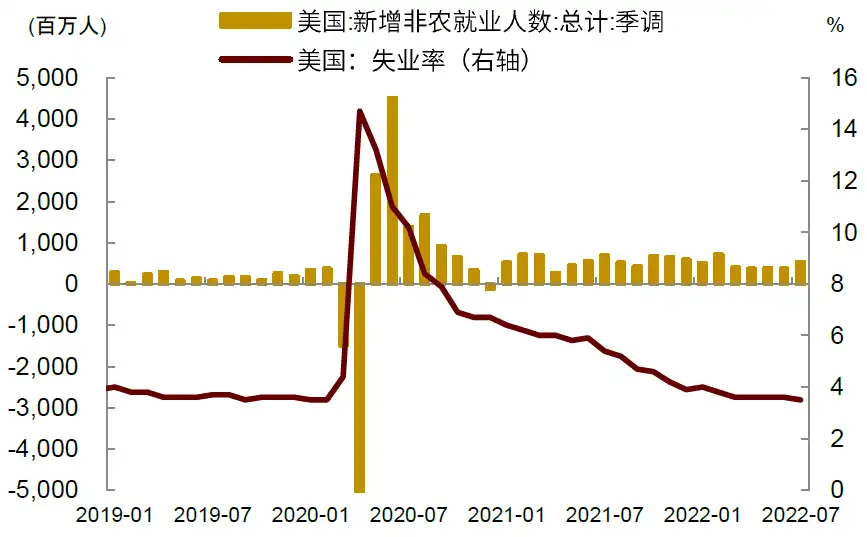

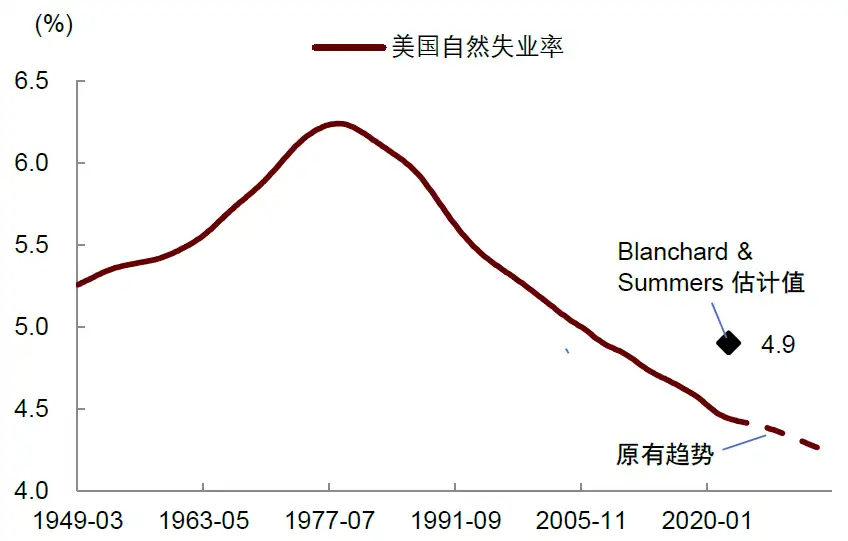

那麼,疫情以來美國失業率和自然失業率的表現如何呢?根據最新數據,今年5-7月美國新增非農就業總人數高達115萬,失業率下降至3.5%,處於歷史最低水平(圖表2)。與此同時,疫情後美國勞動力供給下降,摩擦加劇,自然失業率或上升。根據Blanchard和Summers最近的一項研究,疫情導致美國勞動力市場匹配效率降低,自然失業率或從疫情前的3.6%上升至4.9%(圖表3)。

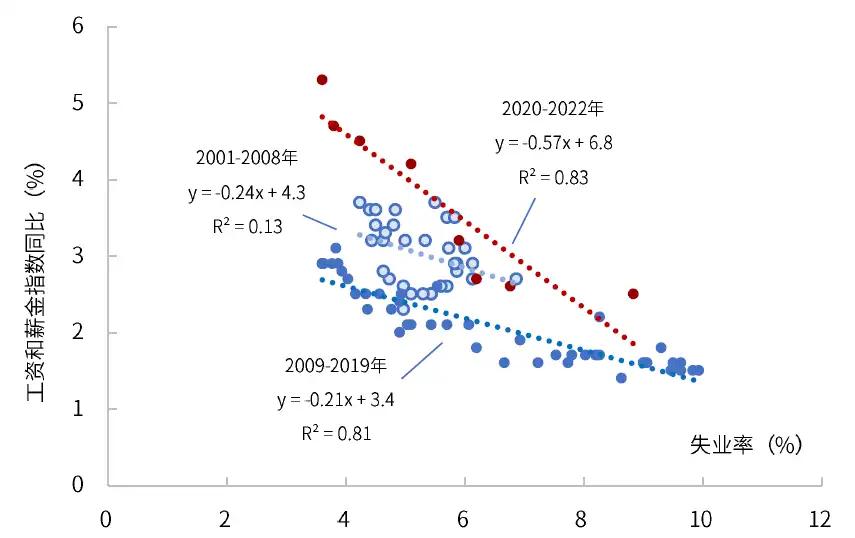

如果對自然失業率上升的判斷是正確的,對通脹有何含義?基於菲利普斯曲線的框架,自然失業率上升意味着曲線向外移動,即給定同樣的工資增速或通脹水平,對應的失業率更高;亦或是說,給定同樣的失業率,對應的工資增速和通脹水平更高。那麼,事實是不是這樣呢?我們發現,疫情以來美國失業率與工資增速的線性關係相比於疫情之前向外移動,且變得更陡峭(圖表4)。這與上述自然失業率上升的推斷是相吻合的。此外,兩者的關係變陡峭也意味着工資對就業的反應度提升,即同等幅度的失業率下降會帶來更高的工資增長,這也解釋了爲何疫情後美國失業率下降的同時,工資也在大幅上升。

工資上升意味着企業面對的勞動力成本上升,如果勞動生產率得不到改善,那麼將意味着物價上漲,工資與通脹螺旋上升。這裏的邏輯在於,生產率的提升有助於企業消化勞動力成本,生產率下降則會推高單位勞動力成本,加劇工資向通脹傳導。舉一個例子,假設勞動者每小時工資增長5%,每小時產出(即勞動生產率)增長3%,那麼單位勞動力成本增速就是2%,企業只要讓價格增長2%就可以保持利潤不變。但如果每小時產出增長降至0%,假設工資增長不變,單位勞動力成本增速將上升至5%,企業維持2%的價格增長就會虧損,我們認爲,此時一些企業或將選擇提高價格,把成本轉嫁給消費者,結果將是更高的通脹。

圖表1:美國CPI通脹居高不下

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

圖表2:美國勞動力市場強勁,失業率處於歷史低位

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

圖表3:疫情或導致美國自然失業率上升

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

圖表4:美國工資菲利普斯曲線變陡峭並向外移動

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

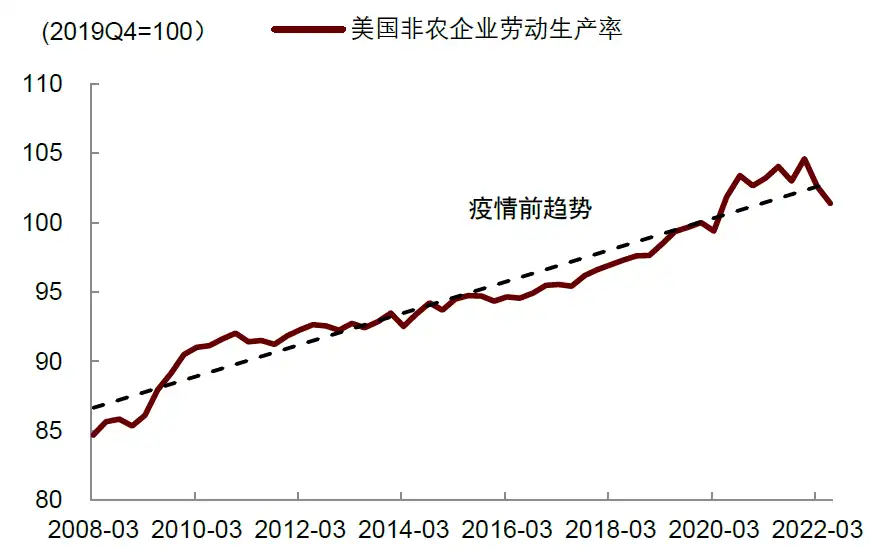

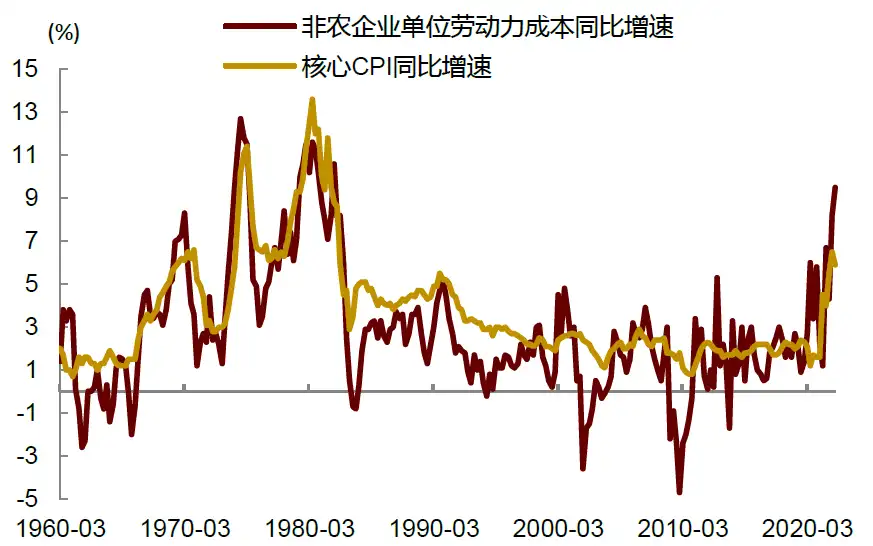

那麼,疫情後勞動生產率的表現又如何呢?數據顯示,今年上半年美國非農企業勞動生產率下降了6%(圖表5),而在整個疫情期間,生產率的增速似乎也比疫情前要慢。生產率放緩意味着單位勞動力成本增速上升,2022年二季度非農單位勞動力成本同比增長9.5%,這一增速與CPI同比增速幾乎相當(圖表6)。而在上世紀70年代的「大通脹」時期,我們也看到過單位勞動力成本和通脹相互促進、螺旋上升的現象。由此我們可以得出一個結論,如果疫情後勞動生產率放緩是趨勢性的,那麼工資向通脹的傳導力將更強,通脹持續時間也將更長。

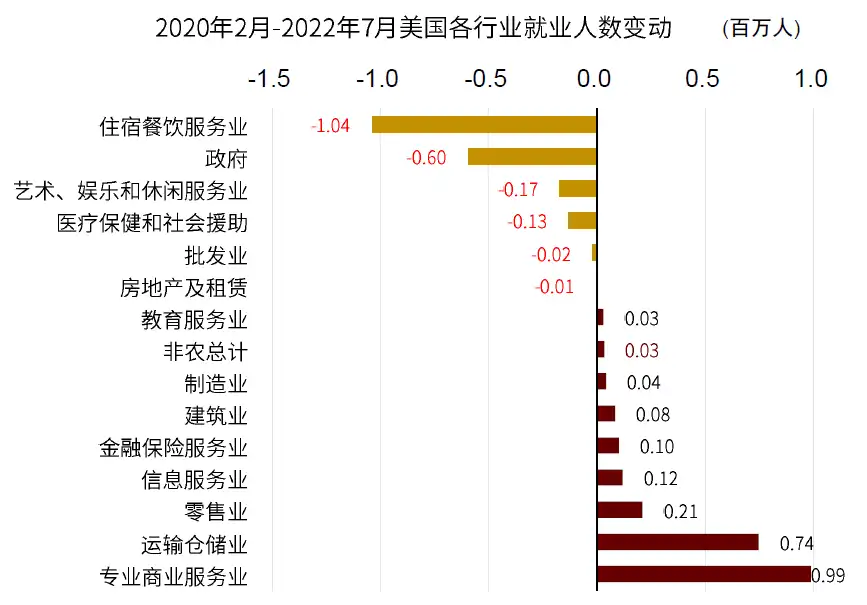

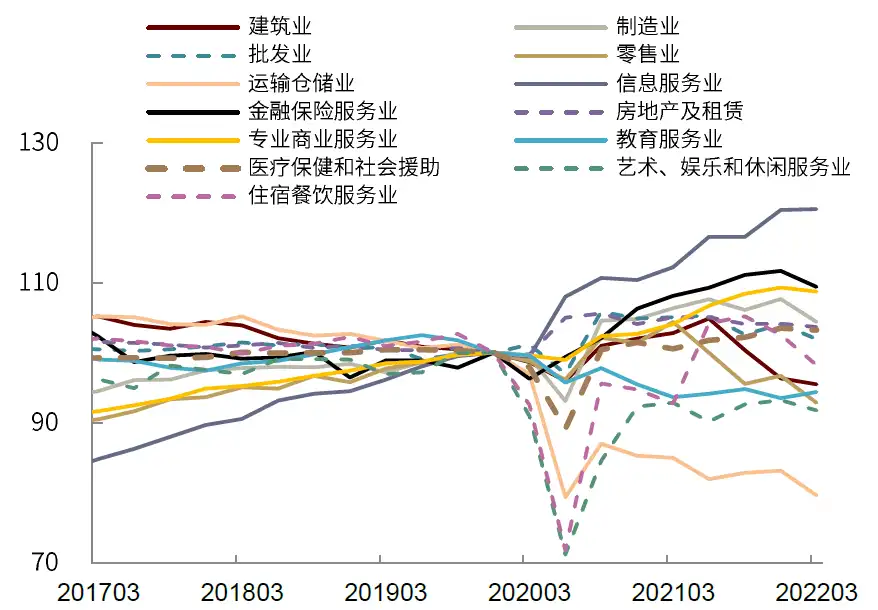

至於生產效率爲何下降,一個解釋是疫情導致資源再配置,同時加大摩擦,降低效率。數據顯示,疫情後美國住宿餐飲、娛樂休閒業的從業人數大幅下降,而專業商業、運輸倉儲、信息服務業的從業人數明顯增加,這反映經濟活動從線下轉向線上(圖表7)。然而在這一過程中,許多服務業的勞動生產率似乎都較疫情前下降,也就是說,生產效率並沒有因爲線上經濟的發展而得到改善(圖表8)。爲什麼會這樣?一個解釋是在疫情環境下,企業需要花費更多資源用於確保員工健康、工作場所清潔、供應鏈穩定等,這些活動創造的價值更低,從而對應更低的生產效率。

圖表5:美國非農企業勞動生產率下降

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

圖表6:單位勞動力成本增速上升支撐通脹

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

圖表7:疫情後美國各行業就業人數變動

資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表8:美國各行業勞動生產率變動

資料來源:Haver,中金公司研究部。注:勞動生產率爲單位勞動者的行業增加值。縱軸爲2019年12月=100

資料來源:Haver,中金公司研究部。注:勞動生產率爲單位勞動者的行業增加值。縱軸爲2019年12月=100

「利潤—通脹」螺旋

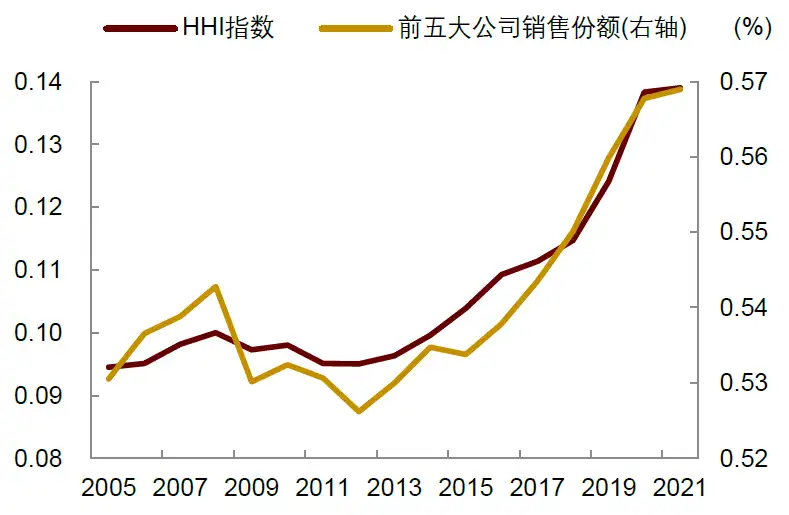

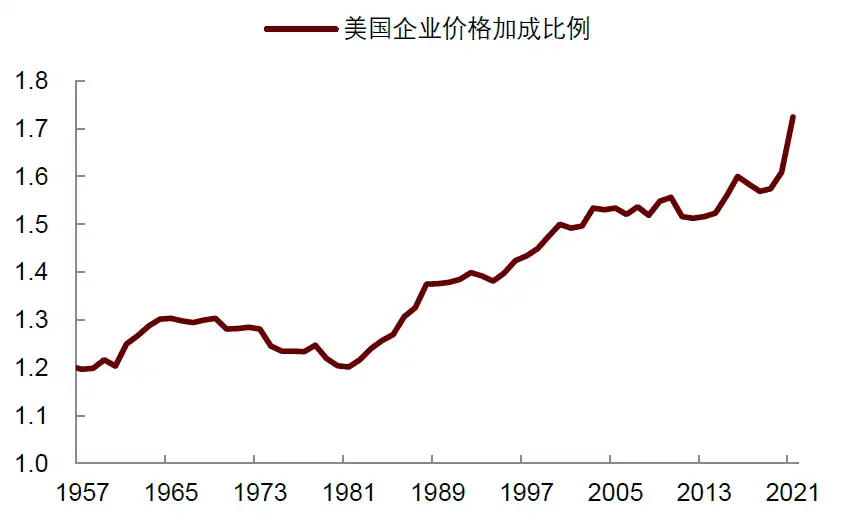

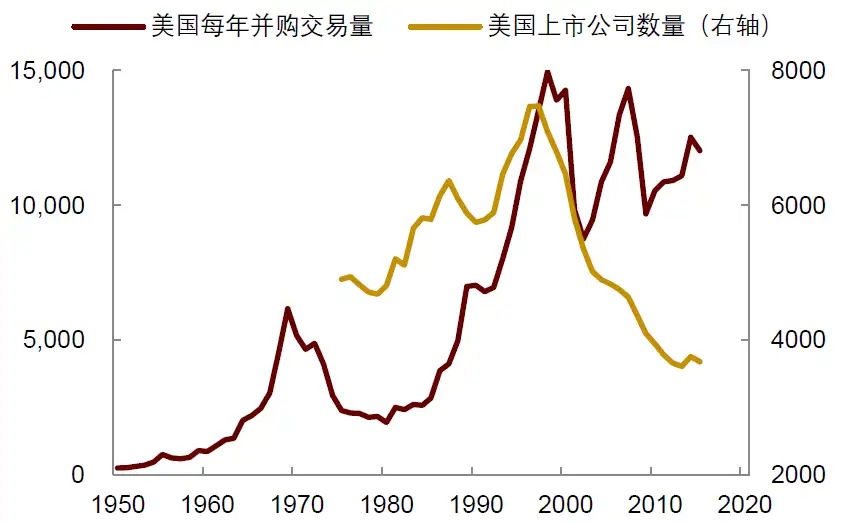

另一個對通脹產生影響的因素來自企業的市場力量及定價權(market power)。研究表明,過去40年全球行業集中度不斷上升,頭部企業的定價權越來越大。在美國,一些「明星企業」的市場份額大幅上升,行業出現壟斷的風險也隨之上升(圖表9),美國企業的價格加成比例(markup)也在過去20年顯著提高,並且在疫情後呈現進一步上升趨勢(圖表10)。

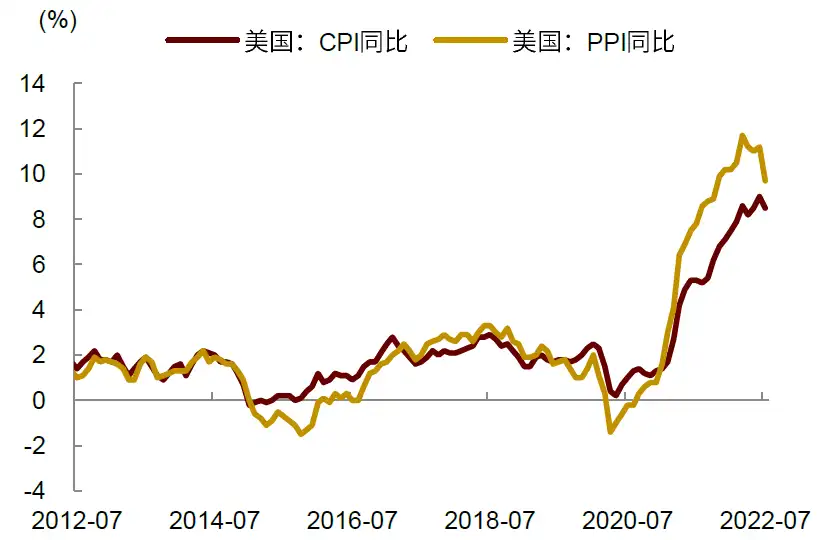

企業定價權的提升會放大供給衝擊帶來的通脹壓力,從而加大通脹的粘性。企業定價權越高意味着市場競爭程度越小,消費者的需求彈性越小,消費者對商品提價的耐受度越高。在面臨成本衝擊時,定價權高的企業不需要降價或「以價換量」,而是可以將成本轉嫁給消費者,以更高的價格出售商品以換取超額利潤。研究表明[3],過去20年美國市場集中度的提高可能放大了疫情後供應鏈中斷和勞動力短缺帶來的通脹壓力。這也解釋了爲何疫情後上遊原材料價格大幅上漲,但美國CPI-PPI「剪刀差」並未明顯擴大(圖表11)。

企業定價權提升還會帶來「利潤—通脹」螺旋。有研究指出,在企業定價決策中,資本相比於勞動力發揮的作用要更大,比如金融分析師、投資經理以及更廣泛的股東羣體可以通過激勵機制促使企業提高價格。這裏的邏輯在於,上市公司的決策者對資本市場和股東的壓力很敏感,在高通脹環境中,爲了吸引投資者、滿足其對利潤的預期需求,具有定價權的上市公司會傾向於加價,促進通脹。隨着通脹上升,投資者對上市公司利潤的要求更高,企業加價動機進一步增強,從而形成「利潤—通脹」螺旋上升。

從政策角度看,企業定價權提升會降低貨幣政策反通脹的有效性。對於定價權高的企業來說,其邊際利潤曲線更爲陡峭,在受到成本衝擊時,產量縮減幅度更小。這意味着在利率上升、融金融條件收縮過程中,定價權高的企業會展現更大韌性,這也意味着央行需要更大力度的貨幣緊縮才能抑制經濟活動,降低通脹[5]。

圖表9:美國行業集中度和企業銷售佔比提升

資料來源:Falk Bräuning, José L. Fillat, and Gustavo Joaquim(2022),中金公司研究部 注:HHI指數由行業內所有公司的份額平方加總所得。

資料來源:Falk Bräuning, José L. Fillat, and Gustavo Joaquim(2022),中金公司研究部 注:HHI指數由行業內所有公司的份額平方加總所得。

圖表10:美國企業價格加成(markup)比例上升

資料來源:Mike Konczal and Niko Lusiani(2022),中金公司研究部 注:美國企業價格加成比例是以營業額加權的3,698家在美公司的平均價格加成比例

資料來源:Mike Konczal and Niko Lusiani(2022),中金公司研究部 注:美國企業價格加成比例是以營業額加權的3,698家在美公司的平均價格加成比例

圖表11:美國CPI-PPI「剪刀差」未明顯擴大

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

圖表12:美國併購交易增加,上市公司數量下降

資料來源:Thomas Philippon(2019),中金公司研究部

資料來源:Thomas Philippon(2019),中金公司研究部

對通脹與衰退路徑的測算

以上是對美國通脹的定性分析,接下來我們討論美聯儲降低通脹需要付出多少代價。我們假設美聯儲的總體目標是降低通脹,至於降低到什麼程度,可以分不同情形討論。一種情形是美聯儲堅決實現2%的通脹目標,我們稱之爲「嚴控通脹」情形。另一種情形是美聯儲在一定程度上容忍通脹,比如接受3%左右的通脹,我們稱之爲「容忍通脹」情形。

不同情形下,我們使用新凱恩斯菲利普斯曲線(New Keynesian Philips Curve)來推斷實現通脹目標所需要的失業率上升的幅度,然後用奧肯定律(Okun’s Law)來計算對應的GDP損失。我們的計算結果如下:

► 嚴控通脹情形下,美聯儲爲維護信譽,致力於在2024年四季度前將通脹降至2%的長期目標附近,並不惜以失業率大幅上升和經濟深度衰退爲代價。市場在看到美聯儲堅定的決心後選擇相信美聯儲,長期通脹預期重新回到2%。該情形下,我們預計2022-2024年第四季度核心CPI同比增速分別爲6.1%、4.0%、2.0%,第四季度失業率爲4.5%、8.0%、8.5%,2022-2024年全年GDP同比增速爲+1.5%、-2.6%、-1.8%。

► 容忍通脹情形下,美聯儲不追求在最短時間內將通脹降至2%的目標,而是選擇以時間換空間,通過持續的緊縮逐步降低通脹。換句話說,美聯儲在一段時間內可能需要容忍一定的通脹,比如允許通脹停留在3%附近。容忍通脹也意味着需要付出的經濟損失會更小。我們預計2022-2024年第四季度核心CPI通脹爲6.1%、4.4%、3.3%,第四季度失業率爲4.0%、5.5%、5.5%,2022-2024年全年GDP同比增速爲+1.7%、-1.3%、-0.4%。

根據歷史經驗,平均來看,美聯儲每加息100個基點對應一年後失業率上升0.3個百分點,照此規律,無論哪種情形聯邦基金利率都將升至4%以上。在上述兩種情形下,失業率在2023年第四季度都將上升至5%以上,這意味着自當下3.5%的失業率上升1.5個百分點,對應加息幅度爲500個基點。考慮「縮表」等同於加息50個基點,美聯儲主動加息的幅度在450個基點左右[7]。

容忍通脹情形下,我們預計美聯儲在未來6個月內將聯邦基金利率提高至4~4.5%區間,然後停止加息,「守株待兔」般等待緊縮政策生效和通脹回落(圖表16)。而在嚴控通脹情形下,美聯儲或先「大步」加息至5~6%區間,等到看到失業率大幅上升、通脹顯著回落,再大幅降息。這種利率「大上大下」與1980年「沃爾克緊縮」時期的利率走勢比較相似(請參考報告《加息啓示錄:1980的沃爾克時刻》)。

圖表13:通脹路徑:嚴控通脹 vs. 容忍通脹

資料來源:Haver Analytics, 中金公司研究部

資料來源:Haver Analytics, 中金公司研究部

圖表14:嚴控通脹意味着失業率上升更多

資料來源:Haver Analytics, 中金公司研究部

資料來源:Haver Analytics, 中金公司研究部

圖表15:嚴控通脹意味着經濟衰退程度更深

資料來源:Haver Analytics, 中金公司研究部

資料來源:Haver Analytics, 中金公司研究部

圖表16:嚴控通脹對應先大幅加息,再大幅降息

資料來源:Haver Analytics, 中金公司研究部

資料來源:Haver Analytics, 中金公司研究部

加息受政府債務約束

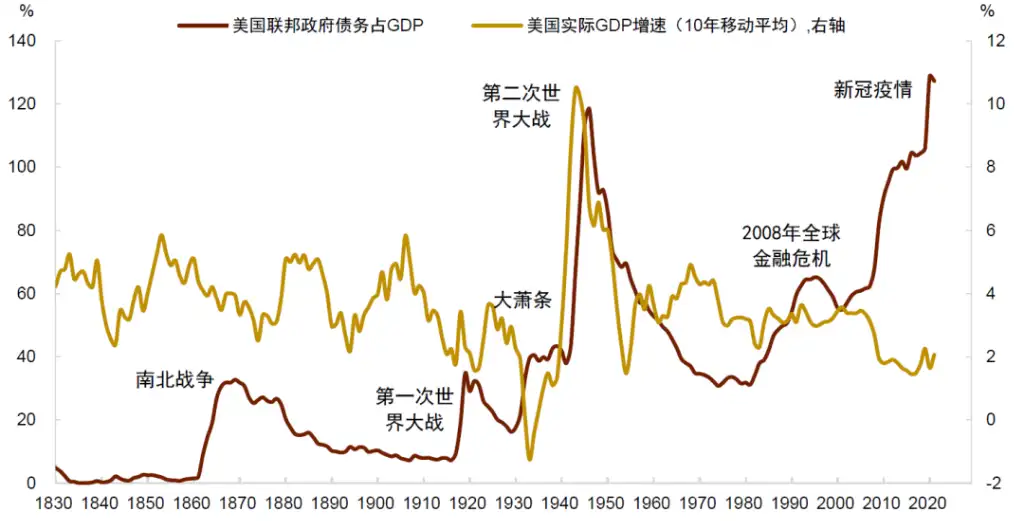

上述兩種路徑,美聯儲傾向於哪一種呢?我們認爲「容忍通脹」的可能性更大,理由是「嚴控通脹」要求大幅激進加息,而這可能觸發美國政府債務風險。經濟文獻指出,政府債務可持續的一個重要條件是實際利率(r)小於實際GDP增速(g)。如果美聯儲加息幅度過大,一方面會造成實際利率大幅上升,另一方面會導致經濟陷入深度衰退,從而引發r>g,打破政府債務可持續的條件。

新冠疫情出現後,美國政府債務大幅擴張,政府總債務佔GDP比例高於100%(圖表17)。雖然歷史上美國政府債務也曾出現大幅擴張,比如第二次世界大戰時期,但那時實際GDP增速較高,債務可持續性問題不大。反觀當下,實際GDP增速的趨勢水平處於歷史低位,在高額債務的「沉重包袱」下,我們認爲,如果未來美聯儲大幅加息導致經濟基本面持續惡化,或將引發市場對美國政府償債能力的擔憂;如果投資者要求更高的風險溢價,將加大美國政府償債壓力,或引發債務違約風險。

基於此,我們認爲經濟深度衰退是「不能承受之重」,由此帶來的結果是,美聯儲可能會選擇容忍一定通脹,即不求在最短時間內將通脹壓回2%,而是以時間換空間,通過持續的緊縮逐步消化通脹壓力。這意味着聯邦基金利率達到4~4.5%區間後,美聯儲或不會再大幅加息。

圖表17:美國政府債務率與實際GDP增速,1830-2021年

資料來源:Wind,美國財政部,中金公司研究部

資料來源:Wind,美國財政部,中金公司研究部

降息門檻高,時間晚

隨着美國衰退風險上升,市場對美聯儲降息也有所期待。歷史上美國經濟衰退後,美聯儲貨幣政策都會轉向寬鬆。那麼這一次,美聯儲是否會在衰退後很快降息呢?

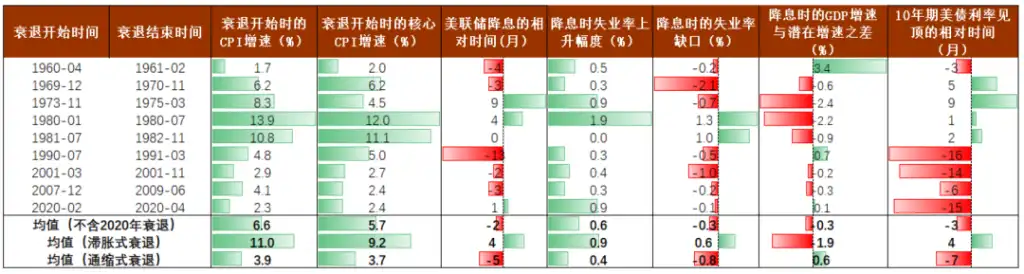

我們認爲這次美聯儲降息門檻較高,理由是高通脹限制了美聯儲轉向貨幣寬鬆。我們將歷史上美國經濟衰退分爲「滯脹式」和「通縮式」兩類(定義請參考下一節),並對這些衰退後美聯儲降息的時間進行分析,我們發現在「滯脹式」衰退時期:1)美聯儲降息的時間點更靠後,平均來看,「滯脹式」衰退時,降息發生在衰退後4個月,通縮式衰退時,降息發生在衰退前5個月;2)失業率上升幅度更大,「滯脹式」衰退降息時,失業率相比衰退前低點平均上升0.9%,通縮式衰退降息時,失業率平均上升0.4%。3)失業率缺口更大,「滯脹式」衰退降息時,失業率缺口平均爲0.6%,通縮式衰退降息時,失業率缺口平均爲-0.8%。4)GDP增速更低,「滯脹式」衰退降息時,GDP增速比潛在增速平均低1.9%,通縮式衰退降息時,GDP增速比潛在增速平均高0.6%。5)10年期美債收益率見頂的時間更晚,儘管「滯脹式」衰退時經濟相對錶現更差,但平均來看10年期美債收益率在衰退後4個月見頂,而通縮式衰退時,美債收益率見頂平均發生在衰退前7個月。

我們認爲,如果明年美國經濟發生衰退,更可能是「滯脹式」衰退。以史鑑今,這意味着美聯儲降息的時間點會相對靠後。結合我們對美國通脹路徑的測算,不排除2023年美聯儲都不會降息的可能性。

圖表18:歷史上美國衰退時的貨幣政策和利率表現

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

「滯脹式」衰退的歷史經驗

如前所述,這次美國衰退或具有「滯脹式」衰退特徵。什麼是「滯脹式」衰退?簡單來講就是經濟負增長,但通脹依舊較高。爲什麼會發生「滯脹式」衰退?一般是因爲經濟受到持續的供給衝擊,有時疊加政策錯誤,導致通脹大幅上升。美聯儲爲抗擊通脹而收緊貨幣,由此導致經濟活動放緩,並最終進入衰退。美國歷史上有代表性的「滯脹式」衰退有1973-75年、1980年、1981-82年的經濟衰退,這些衰退的背後也都伴有供給衝擊,比如能源糧食危機、工會力量強大導致勞動者議價能力上升等。這次疫情以來,美國經濟也面臨許多供給衝擊,比如前面提到的勞動力供給收縮、勞動生產率下降、企業定價權上升,都可以視作供給衝擊。

與「滯脹式」衰退對應的是「通縮式」衰退,後者呈現經濟增長低迷,通縮壓力大的特徵。這類衰退一般與金融危機和資產價格泡沫破滅有關,背後的邏輯是資產價格大幅下跌引發私人部門去槓桿,帶來「債務—通縮」螺旋。歷史上有代表性的例子有1990年儲貸危機、2001年互聯網泡沫破滅、2008年全球金融危機。其中,1990年和2008年的金融危機發生在美國金融週期拐點時,危機發生後,金融週期下行帶來的去槓桿(債務違約和重組)使經濟增長和物價持續承壓。

我們在上一節提到,「滯脹式」衰退後美聯儲降息的時間點比通縮式衰退更靠後,除此之外,兩類衰退還有哪些不同呢?一種觀點認爲,滯脹式衰退的幅度相對比較溫和,理由是這類衰退沒有伴隨私人部門資產負債表危機和痛苦的去槓桿,所以對經濟的衝擊更小。這種觀點有一定道理,但它忽略了另一個事實,即衰退的主導者是美聯儲,之所以會衰退,根本原因在於美聯儲要降低通脹。從這個角度看,私人部門資產負債表越強勁,通脹韌性就越強,美聯儲降低通脹所需要採取的貨幣緊縮力度就越大,對經濟造成的損失也越大。

歷史表明「滯脹式」衰退並不溫和,從GDP最大降幅看,「滯脹式」衰退時GDP相比於衰退前高點平均下降2.6個百分點,高於通縮式衰退時的1.6個百分點(圖表19)。從衰退持續時間看,「滯脹式」衰退平均持續13個月,長於通縮式衰退的11個月。從美股見底的相對時間看,「滯脹式」衰退後標普500指數平均在9個月後見底,「磨底」時間也長於通縮式衰退後的7個月。不過,如果看失業率上升的幅度,兩類衰退似乎沒有明顯差別,另外從標普500指數的最大跌幅看,「滯脹式」衰退反而還略小於通縮式衰退。

圖表19:歷史上美國衰退時的經濟、就業與股市表現

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部

我們認爲,如果參考「滯脹式」衰退經驗,這次美國衰退持續時間或較長,美股「磨底」時間也會更久。基於前面的測算,即使美聯儲容忍一定通脹,美國GDP增速也可能從2022年的1.7%下降至2023年的-1.3%,2024年或在-0.4%左右。這意味着未來兩年美國總需求可能是持續萎縮的,企業盈利將面臨考驗。與此同時,雖然美聯儲在聯邦基金利率達到4~4.5%區間後不會再大幅加息,但也不會很快降息,這意味着貨幣金融條件將在相當一段時間內保持偏緊的態勢,這對股票估值也很難帶來利好。如果簡單參考歷史經驗,我們似乎離美國「經濟底」和「市場底」還有很長一段距離。