總結

- FBCV是一種面向大中型公司的積極管理型價值ETF。

- 優點:它比通常的價值型ETF更“聰明”,而且從一開始就打敗了它們。

- 缺點:它是一個黑匣子,歷史很短,流動性很弱。

FBCV策略和投資組合

The Fidelity Blue Chip Value ETF (BATS:FBCV)是一隻積極管理的ETF,於2020年2月6日推出,它的12個月派息收益率爲3.47%,總費用比率爲0.59%,淨資產約爲1.14億美元。它每季度支付一次。正如富達在招股說明書中描述的那樣,該基金不同於傳統的ETF:

不需要在每個營業日公開披露其完整的投資組合持有情況。相反,該基金在其網站上每個工作日都發佈一個“跟蹤籃子”(Tracking Basket),旨在密切跟蹤該基金的日常表現,但不是該基金的實際投資組合。

FBCV投資於“FMR認爲在資產,銷售,收益,增長潛力或現金流等因素方面在市場上被低估的公司,或與同一行業內其他公司的證券相關的公司”。

投資組合的週轉率相當高:最近一個財政年度的週轉率爲97%。

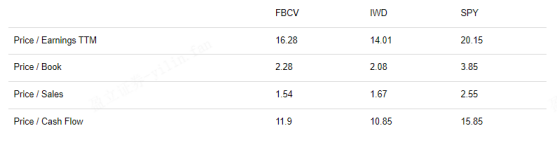

FBCV的基準是羅素1000價值指數。在本文中,它將與iShares Russell 1000 Value ETF(IWD),以及SPDR S&P 500 Trust ETF (SPY)進行比較。通常的估值比率見下表。

除了價格/銷量,FBCV在4個比例上比SPY便宜,比IWD稍微貴一點。

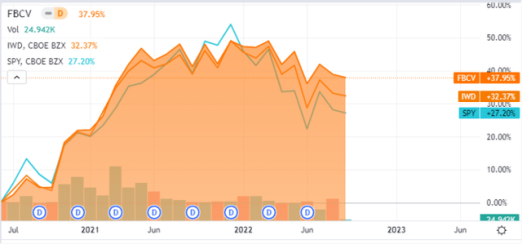

自2020年6月成立以來,FBCV的表現分別比IWD和SPY高出5.6和10.7個百分點(見下表),這是不含股息的股價表現。

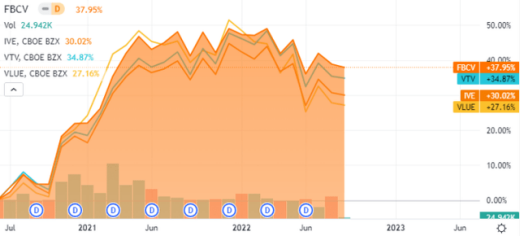

下圖比較了FBCV與另外三支由不同發行機構根據不同標的指數發行的大中型價值ETF,FBCV仍然處於領先地位。

爲什麼FBCV更好?價值指數通常根據相同的標準對所有股票進行排名,這意味着估值比率在各個行業之間被認爲具有可比性。但顯然他們不是,其結果是對估值比率自然較低的行業(尤其是金融類股)給予優待,FBCV的招股書中沒有透露太多關於該戰略的信息,但披露了公司與同行業的比較情況,跨所有部門和行業的偏見可能無法完全消除,但至少它減少了。

價值指數的另一個缺點是將市淨率(P/B)作爲主要因素。在概率方面,相對於市盈率(P/E)、市銷率(P/S)和P/FCF較低的相同規模的公司含有更高比例的價值陷阱。從統計數據上看,這一羣體的波動性也會更高,價格降幅也會更大。下表顯示了標普500指數中最便宜的一個季度(即125只股票)的回報和風險指標,以市淨率(P/B)、市盈率(P/E)、市銷率(P/S)和P/FCF來衡量。從1999年1月1日到2022年1月1日,這些集合每年重新組成,元素的權重相等。

FBCV可能會使用類似的比率,包括與P/B密切相關的比率。然而,它也使用了“增長潛力”標準,它可能是PEG比率,或者使用每股收益增長或銷售增長估計的其他指標。無論如何,它通過降低選擇價值陷阱的風險,使FBCV優於通常的價值指數ETF。

FBCV是一隻大中型股的積極管理型價值ETF,它缺乏傳統ETF的透明度:其策略和持股情況不由富達披露,此外,其資產價值和平均交易量較低,儘管存在這些缺陷,但與其他大型價值ETF相比,它可能是一個有吸引力的選擇。在過去的兩年裏,它擊敗了主要的競爭對手和標普500指數,並實現了一個考慮到行業和增長的智能價值概念。