本文來自: 熊園觀察,作者:熊園、穆仁文

事件:8月 10日,央行發佈《2022年第2季度中國貨幣政策執行報吿》(後文簡稱《報吿》),並設4個專欄:《融政策落地生效 助力經濟回升向好》、《人民幣在特別提款權(SDR)貨幣籃子中的權重上調》、《近年來信貸結構的演變和趨勢》、《全年物價仍可實現預期目標 但應警惕結構性通脹壓力》。

核心結論:我國貨幣政策仍未到轉向的時候。

1、對比看,本次報吿對貨幣政策總基調,延續了7.13金融統計數據發佈會、7.28政治局會議等近期一系列會議的説法,但也有不少新提法、新要求,尤其是對經濟、對通脹、對貨幣政策的決定因素、對地產、對我國信貸結構等方面。

2、綜合看,鑑於當前經濟下行壓力大、需求弱,我國貨幣政策仍未到轉向的時候,降準“降息”仍可期,也會更注重結構性寬鬆,信貸會更向基建傾斜;此外,後續貨幣政策走向也將更加重視通脹。

3、短期看,緊盯4點:核心一二線城市松地產進展、專項債務限額落地情況、8月可能單邊下調LPR、8月MLF可能縮量操作。

4、具體看,《報吿》有7大信號:

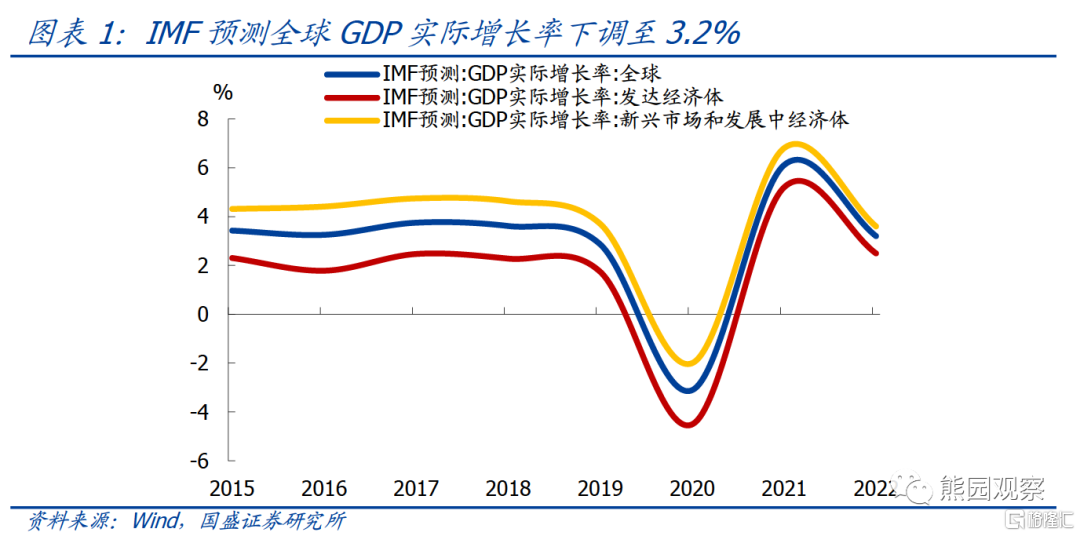

信號1:央行對於國內外經濟形勢更加擔憂,首提“貨幣政策面臨兩難”和“完美風暴”風險。

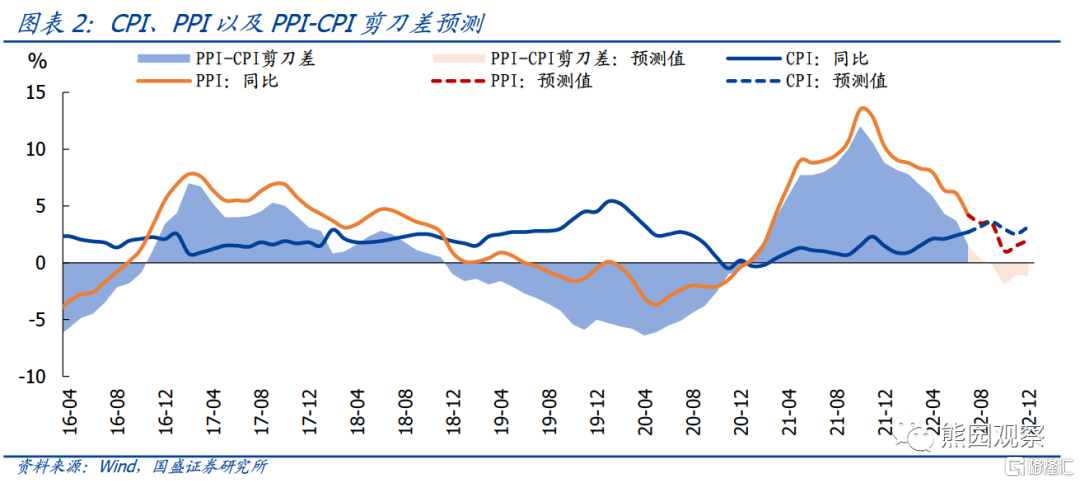

信號2:央行對通脹更加擔心,後續貨幣政策走向將更加重視通脹:首提“高通脹已成為當前全球經濟發展的最主要挑戰;本輪全球通脹走高的粘性與持續時間比以往更加嚴峻”;認為我國“全年物價水平將保持總體穩定”,同時指出短期內要“警惕結構性通脹壓力、輸入性通脹壓力,物價漲幅可能階段性反彈,不能掉以輕心”,並專欄指出“維護通脹平穩是宏觀大盤穩定的題中之義;任何時刻,中央銀行都應該對物價走勢的邊際變化保持高度關注”。

信號3:央行繼續強調“加大穩健貨幣政策實施力度,發揮好貨幣政策工具的總量和結構雙重功能;堅持不搞大水漫灌,不超發貨幣”,新增“三個兼顧”(兼顧短期和長期、經濟增長和物價穩定、內部均衡和外部均衡),此外,明確指出“用好政策性開發性金融工具,重點發力支持基礎設施領域建設”。

信號4:央行認為7月以來縮量逆回購操作屬於正常現象;傾向於認為,8月MLF操作可能“量縮價穩”。

信號5:央行對房地產定調更加積極,繼續提示:穩增長需穩地產,尤其要避免地產“硬着陸”,後續地產進一步實質性鬆動可期,地產景氣有望弱修復。

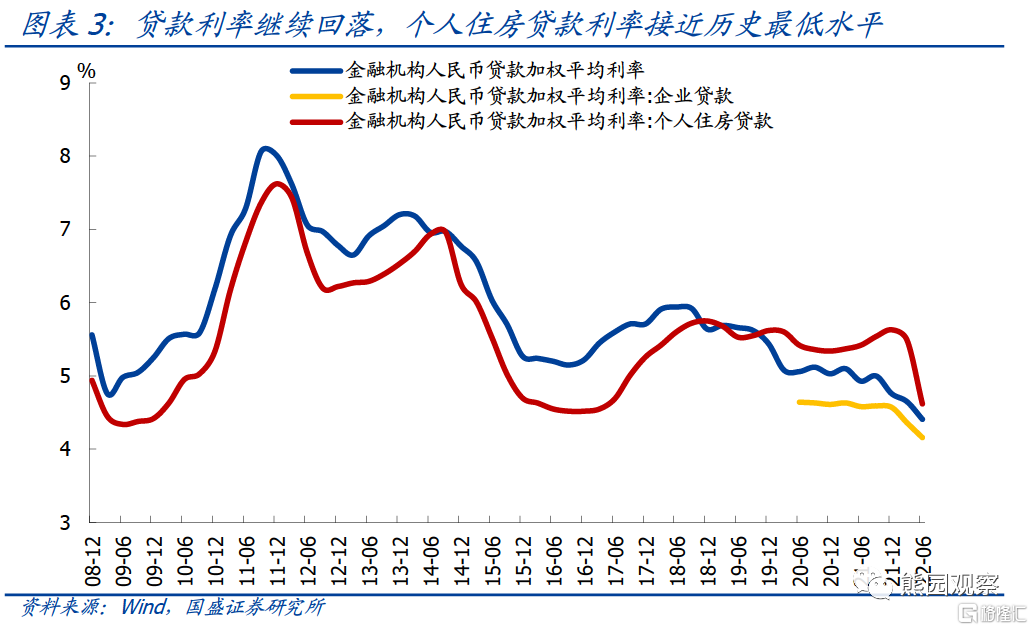

信號6:二季度貸款利率大幅下滑,住房貸款利率接近歷史最低水平,關注8、9月可能的降LPR。

信號7:專欄介紹“近年來信貸結構的演變和趨勢”,指出未來我國信貸增長“將與我國經濟從高速增長轉向高質量發展進程相適應”,並更加重視“總量穩、結構優”。

信號1:央行對於國內外經濟形勢更加擔憂,首提“貨幣政策面臨兩難”和“完美風暴”風險。央行指出,疫情前全球經濟“低通脹、低利率、低增長、高債務”的“三低一高”局面正在發生根本性轉變,發達經濟體同時面臨高通脹和增長動能放緩,導致“貨幣政策面臨兩難”,新興經濟體和發展中國家則面臨包括通脹、貨幣貶值、能源危機等在內的“完美風暴”風險。與此前會議一致,延續強調“經濟恢復基礎尚需穩固”,明確指出“國內消費恢復面臨居民收入不振、資產負債表受損和消費場景受限等挑戰,積極擴大有效投資還存在一些難點堵點,服務業恢復基礎尚不牢固,青年人就業壓力較大”,繼續強調“穩經濟還需付出艱苦努力”。

信號2:央行對通脹更加擔心,後續貨幣政策走向將更加重視通脹:首提“高通脹已成為當前全球經濟發展的最主要挑戰;本輪全球通脹走高的粘性與持續時間比以往更加嚴峻”;認為我國“全年物價水平將保持總體穩定”,同時指出短期內要“警惕結構性通脹壓力、輸入性通脹壓力,物價漲幅可能階段性反彈,不能掉以輕心”,並專欄指出“維護通脹平穩是宏觀大盤穩定的題中之義;任何時刻,中央銀行都應該對物價走勢的邊際變化保持高度關注”。

>對於全球通脹:央行指出,在本世紀前20年發達經濟體先後經歷了“大緩和”和“低通脹”時期,“這一趨勢在2021年已發生轉變,今年以來扭轉為高通脹的態勢更加明朗”。短期來看,引發高通脹的主要因素包括“前期發達經濟體大力度的刺激政策、疫情反覆加劇全球供給瓶頸、地緣政治衝突引發全球能源和糧食供應緊張”等,中長期來看,“本世紀前二十年對平抑通脹發揮重要作用的全球一體化、勞動力供給充裕等紅利已發生逆轉,疊加當前能源轉型和產業鏈重構成本上升”,央行表示“本輪全球通脹走高的粘性和持續時間可能比以往更加嚴峻”;

>對於我國通脹:央行認為我國“全年物價水平將保持總體穩定”,但“短期內國內結構性通脹壓力可能加大,輸入性通脹壓力依然存在,多重因素交織下物價漲幅可能階段性反彈,對此不能掉以輕心對此不能掉以輕心”,主因“消費需求復甦回暖、PPI向CPI滯後傳導、新一輪豬肉價格上漲週期開啟、能源和原材料成本仍處高位”。繼續提示,年內“CPI上、PPI下”仍是基準情形,CPI三季度有望站上3%(最快8月),繼續關注豬價、油價、糧價3大擾動。

>央行專欄分析通脹:在專欄 4《全年物價仍可實現預期目標,但應警惕結構性通脹壓力》中,央行指出,近期主要發達經濟體面臨幾十年未有的高通脹壓力,“與發達經濟體央行前期對通脹形勢有所誤判、政策調整落後於市場曲線密切相關”,並強調“維護通脹平穩是宏觀大盤穩定的題中之義,也是促進經濟持續平穩增長的環境要求;任何時刻,中央銀行都應該對物價走勢的邊際變化保持高度關注”,由此看,通脹在後續貨幣政策框架中的關注度將明顯上升。

信號3:央行繼續強調“加大穩健貨幣政策實施力度,發揮好貨幣政策工具的總量和結構雙重功能;堅持不搞大水漫灌,不超發貨幣”,新增“三個兼顧”(兼顧短期和長期、經濟增長和物價穩定、內部均衡和外部均衡),此外,明確指出“用好政策性開發性金融工具,重點發力支持基礎設施領域建設”。其一,央行繼續強調“加大穩健貨幣政策實施力度,發揮好貨幣政策工具的總量和結構雙重功能;堅持不搞‘大水漫灌’,不超發貨幣”,表明我國貨幣政策仍將保持寬鬆,降準降息仍可期、但可能性下降,經濟修復情況是關鍵。其二,明確指出要“用好政策性開發性金融工具,重點發力支持基礎設施領域建設”(7.28政治局會議也提了政策性開發性金融,但沒提用於支持基建),下半年基建與結構性政策工具將是穩增長和寬信用的重要抓手,緊盯後續政策性開發性金融工具及地方專項債務限額的落地情況。其三,本次《報吿》較Q1報吿新增“三個兼顧”,即“短期和長期、經濟增長和物價穩定、內部均衡和外部均衡”,其中“物價穩定”和“外部均衡”主要還是指向國內通脹以及美聯儲加息,繼續提示,在當前國內通脹可控、出口支撐匯率的背景下,這兩者暫不構成明顯掣肘。

信號4:央行認為7月以來縮量逆回購操作屬於正常現象;傾向於認為,8月MLF操作可能“量縮價穩”。央行指出,“7月以來,人民銀行相應進一步降低逆回購操作量,但仍充分滿足了投標機構的需求;央行公開市場操作是短期流動性調節工具,操作量根據流動性供需變化靈活調整是正常現象”。綜合當前資金面寬裕的實際情況,我們認為本月MLF可能會縮量操作。

信號5:央行對房地產定調更加積極,繼續提示:穩增長需穩地產,尤其要避免地產“硬着陸”,後續地產進一步實質性鬆動可期,地產景氣有望弱修復。央行對於房地產整體定調與此前一致,繼續強調“房住不炒,堅持不將房地產作為短期刺激經濟的手段;支持剛性和改善性住房需求”,新增了7.28政治局會議提出的“因城施策用足用好政策工具箱”。綜合看,7月地產銷售在6月反彈後再度回落,再疊加“停貸斷供”事件,房地產進一步鬆動的必要性提升,可關注4點:北上深等核心一二線可能的放鬆;四大AMC介入的情況;8月、9月可能降5年期lpr;地產救助基金的進展。總體看,後續地產景氣有望逐步修復,但幅度可能有限。

信號6:二季度貸款利率大幅下滑,住房貸款利率接近歷史最低水平,關注8、9月可能的降LPR。報吿指出,6 月貸款加權平均利率為 4.41%,較3月進一步下滑0.24個百分點、連續3個季度回落。其中,居民住房貸款平均利率為4.62%,較3月大幅下降0.87個百分點,接近歷史最低水平(4.34%)。如前所述,地產下行壓力仍大,後續仍有可能存款利率市場化改革等驅動5年期LPR下調(8月或9月),進而帶動房貸利率進一步下降。

信號7:專欄介紹“近年來信貸結構的演變和趨勢”,指出未來我國信貸增長“將與我國經濟從高速增長轉向高質量發展進程相適應”,並更加重視“總量穩、結構優”。央行指出,我國信貸結構呈現出“製造業築底企穩、普惠小微穩步提升、基建高位緩落、房地產衝高趨降”的變化特徵。央行還特別指出“基建投資結構向城市更新、社會事業等民生領域傾斜,傳統‘鐵公基’貸款需求轉弱”,指向未來基建的發力方向也將向城市更新、社會事業等民生領域傾斜。

風險提示:疫情演化、美聯儲加息節奏、我國政策力度、外部環境等超預期變化