本文來自格隆匯專欄: 靳毅,作者: 靳毅團隊

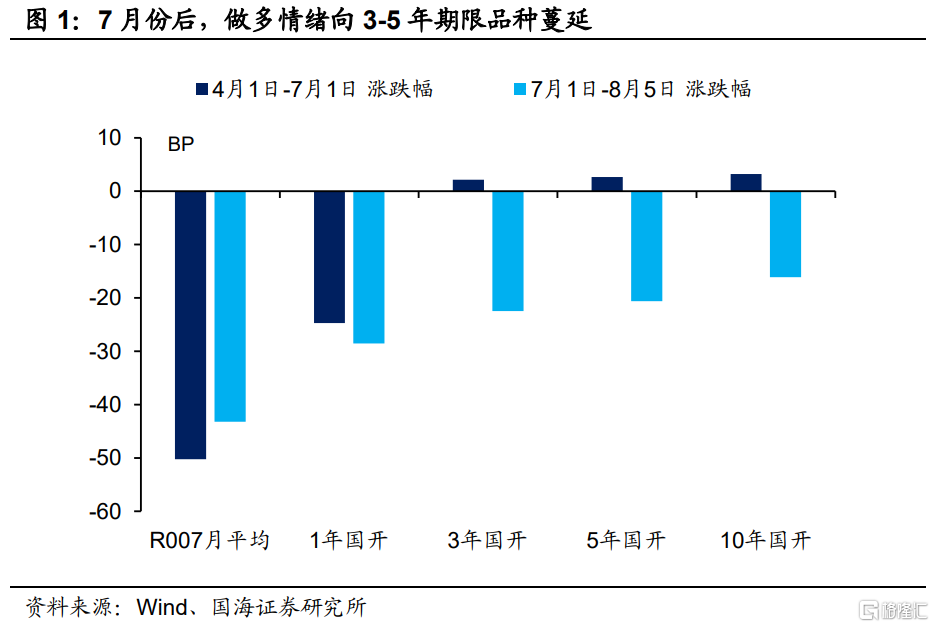

二季度資金利率出現了明顯下行,但僅1年及以下券種收益率下行。7月份之後,為何做多情緒開始蔓延至3-5年品種?我們認為這兩段行情之間的差別在於:

(1)專項債資金集中下撥,使得流動性寬鬆的時長和幅度超出市場預期;(2)7月以來地產風險、就業壓力上升,降低央行緊縮的可能性;(3)利率債供給下降,“資產荒”進一步凸顯;

展望下半年中短債行情,我們認為應主要把握兩個時間窗口:

(1)資金利率的拐點可能在8月底出現。需關注8月底後資金利率上行,可能帶來的1年及以下品種的反轉行情。(2)央行若不主動收攏流動性,本輪資金利率可能要到年底才回升至中性水平。在此背景下,3-5年利率債品種由於利差較高,在資金利率上行的前中期仍有“安全墊”。

風險提示財政投放不及預期、央行貨幣政策超預期、海外通脹超預期、歷史數據無法預測未來走勢,相關資料僅供參考。

1、7月中短債行情覆盤

7月份以來,利率債主要期限收益率均出現明顯下行,中短端下行更多。對於近期的中短債行情,市場主要將其歸因於資金面的寬鬆。

有意思的是,二季度資金利率同樣出現了明顯下行,但僅1年及以下券種收益率下行。7月份之後,為何做多情緒開始蔓延至3-5年品種,這兩段行情之間有什麼差別?對此我們做出以下分析:

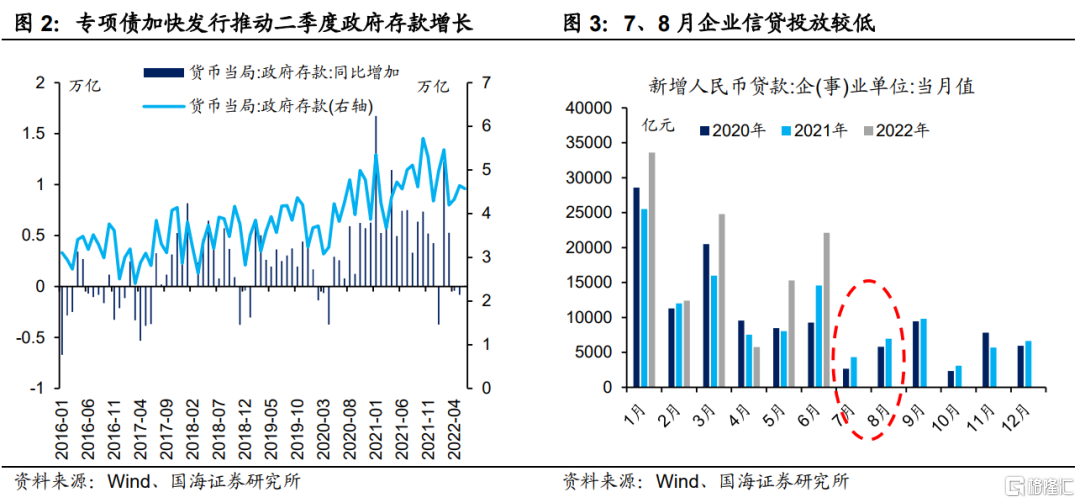

(1)專項債資金投放,帶來流動性寬鬆“下半場”;

二季度資金面寬鬆,主要是源於1.64萬億“留抵退税”有效補充超儲。但是此種寬鬆來源於財政投放,而非央行長期下調資金利率中樞,屬於暫時性的寬鬆。因此市場對於做多3年及以上品種,一直抱有謹慎的態度。

然而7月份後留抵退税基本結束,資金面卻並未收緊、反而進一步寬鬆。R007月平均從7月初的2.04%下行至8月5日1.6%,資金面寬鬆的時長和幅度超出市場預期。

對於這一現象,我們早在6月26日的報吿《三季度資金面怎麼看?》中就有過分析,判斷8月底前萬億專項債資金下撥,仍會對流動性形成補充,使得流動性寬鬆還有下半場。與此同時,從絕對值上來看,7、8月份又是全年企業信貸擴張偏弱的月份,信貸投放不足以消耗掉專項債下撥帶來的超儲。因此當前流動性寬鬆的格局,會一直持續到專項債資金下撥的8月份。

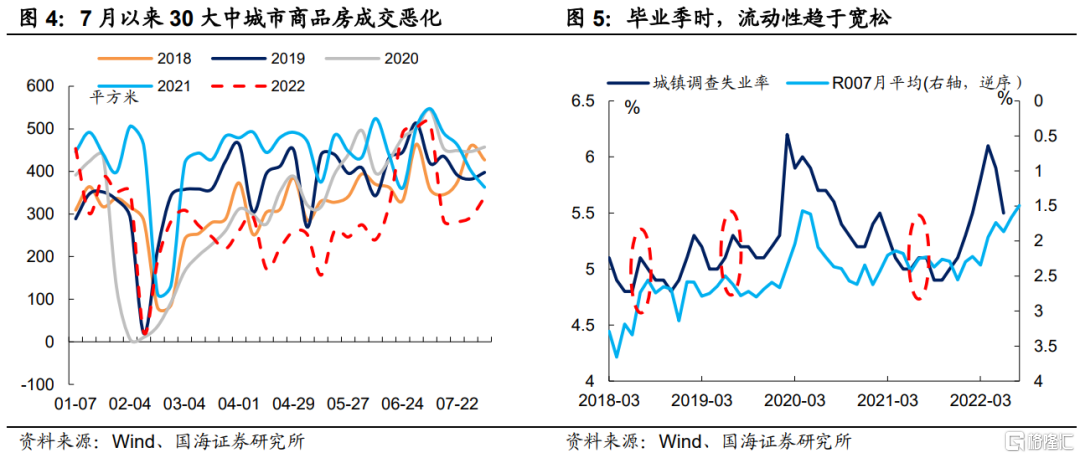

(2)地產風險、就業壓力降低央行緊縮的可能性;

二季度,市場不敢做多3年期以上品種的另一個擔憂,是央行可能會為了打擊“資金空轉套利”,主動收攏流動性,造成2020年6月份行情的重演。

但時間進入7月份後,由於房地產風險局部出現,地產銷售再度下行。央行出於防風險的目的,較難做出主動緊縮的操作,因此本輪資金面寬鬆持續的時間可能更長。

除了地產防風險的角度之外,在報吿《三季度資金面怎麼看?》中我們也指出:7月份為大學生畢業季,從2018、2019年曆史來看,畢業季時總體失業情況傾向於上行。而央行對於短期流動性的管理,與就業形勢高度相關。因此在三季度就業市場仍不穩定的情況下,央行可能不會主動從銀行間提取流動性,重演2020年6月份行情。

(3)利率債供給下降,“資產荒”進一步凸顯;

隨着6月份地方專項債發行高峯的過去,7月份利率債淨融資4151億元,無論是環比還是同比均有下降。利率債供給收縮,推動利率下行行情向中長期限蔓延。

儘管國常會提出,新增8000億元政策性銀行貸款額度。但我們曾在6月13日報吿《基建還會有多大力度?》中估算過:在原計劃下2022年政金債發行規模明顯小於2021年。即使假設新增8000億信貸額度全部依靠發債融資,全年政金債淨融資較去年也基本持平,政金債供給增加對市場衝擊不大。

2、中短債行情會反轉麼?

較低的資金利率帶來了7月份以來中短債的一波行情。目前R001利率已經低至1.1%左右,市場擔憂後續會不會出現行情反轉。我們認為,這裏面主要把握兩個時間窗口:

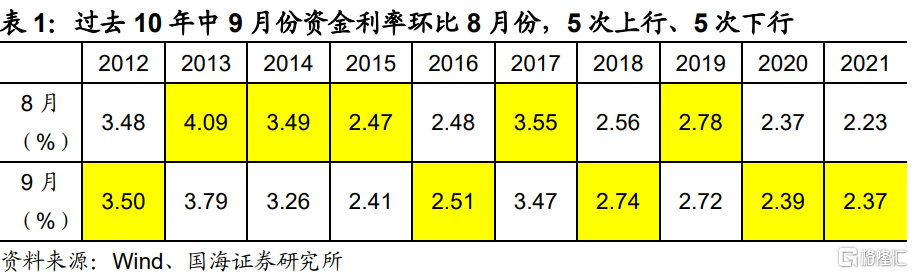

第一,資金利率的拐點可能在8月底出現。

9月份是季末財政投放的大月,有觀點認為屆時資金面仍會延續寬鬆態勢。雖然季末份財政淨投放較高,但從絕對值的角度,9月同時也是信貸投放的大月(3月、6月也是如此),從而帶來對超儲的消耗。歷史上來看,過去10年中9月份資金利率環比8月份,5次上行、5次下行——並沒有因為財政投放大,顯示出明顯的季節性下行的特徵。

同時我們還需要考慮,二季度大規模留抵退税、以及7、8月份專項債加快下撥,可能透支9月份財政資金。因此我們傾向於認為,本輪資金利率拐點,更可能在8月底專項債下撥高峯結束之後就會出現。

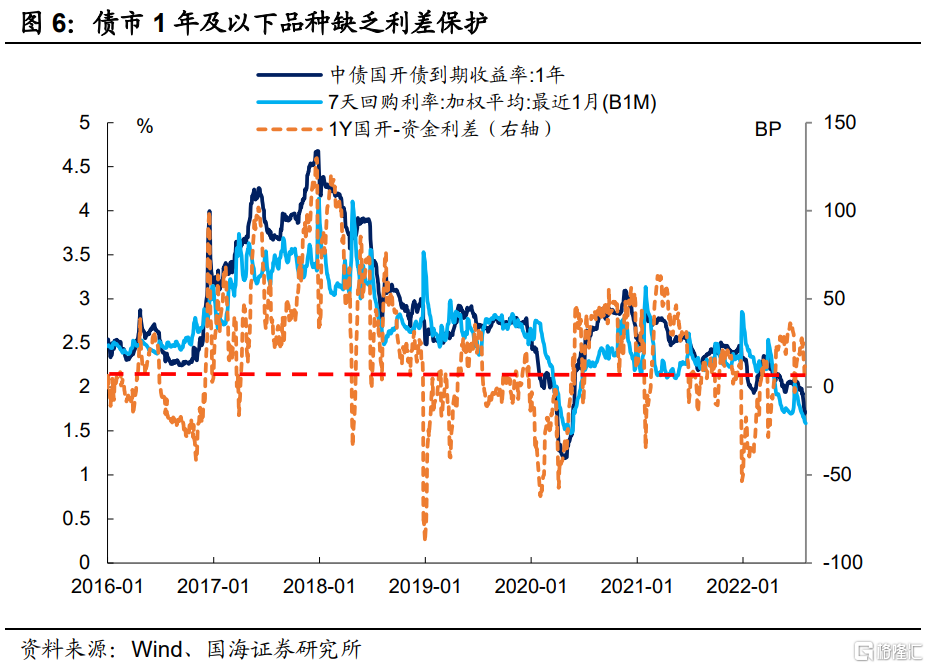

而對於1年及以下的債市品種來説,資金利率的拐點,多數意味着行情的拐點。特別是當前1年及以下品種“槓桿套息”交易演繹的較為極致,1年國開-資金利差僅在12BP左右,缺乏利差保護。因此需關注8月底後資金利率上行,可能帶來的1年及以下品種的反轉行情。

第二,資金利率可能要到年底,才回升至中性水平;

儘管資金利率拐點在8月底出現,但回升的斜率也會影響債市走向。回顧2020年5月底至7月初的債市反轉行情,由於央行於6月份淨回籠5400億MLF,使得資金利率僅用了一個半月左右的時間(5月下旬至7月上旬)就回升至中性水平。

但本輪來看,我們認為資金利率回升至中性的時間需要更久。一方面,基於防風險與穩就業的考量,央行做大額MLF淨回籠操作的可能性較低;另一方面,地產磨底導致中期信貸投放仍有壓力,對超儲的消耗較慢。因此我們判斷,央行若不主動收攏流動性,本輪資金利率可能要到年底才回升至中性水平。

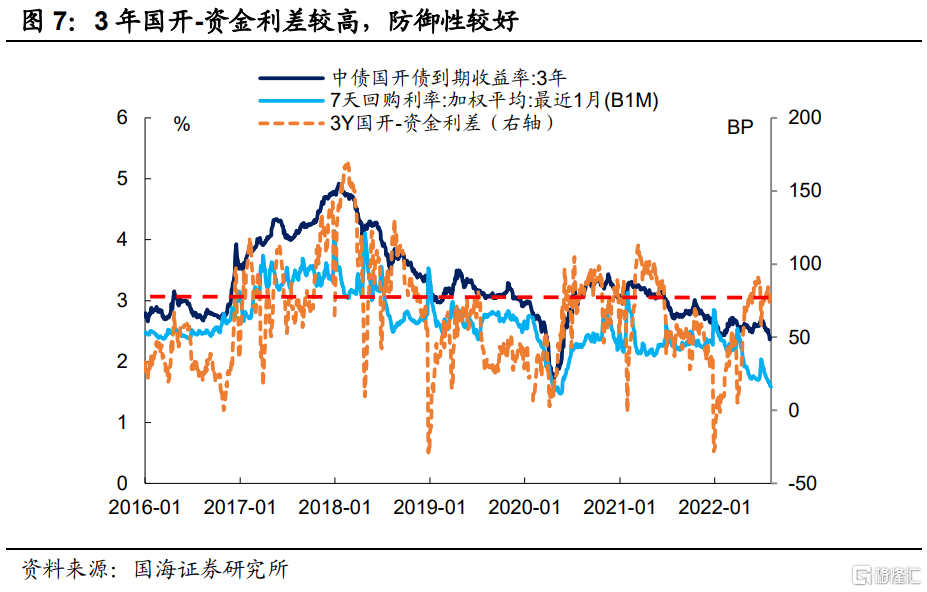

在此背景下,3-5年利率債品種由於利差較高,在資金利率上行的前中期仍有“安全墊”。例如目前3年國開-資金利差78BP,位於2016年以來歷史分位數的69%,防禦性較好。

而在年末資金利率回升至中性水平的後期,屆時需要關注海外主要央行的操作變化。若美聯儲降息預期升温,美債利率大幅下行,使得中美利差重新打開。不排除中國央行領先於美聯儲降息,屆時債市或迎來新一輪表現機會。

風險提示 財政投放不及預期、央行貨幣政策超預期、海外通脹超預期、歷史數據無法預測未來走勢,相關資料僅供參考。