本文來自格隆匯專欄:半導體行業觀察,作者: 龔佳佳

與去年到處鞭炮齊鳴、鑼鼓喧天相比,如今的半導體產業正上演着“冰火兩重天”。一頭是擴建、供不應求、加大資本支出的熱夏,而另一頭卻是降價、股價下跌、融不到資的寒冬。

為何半導體行業會出現如此極端的兩大處境,不同處境的芯片巨頭又是怎麼看待未來?

存儲芯片進入下行週期

當前,存儲芯片進入下行週期已是業內公認的事實,台積電在最新財報直接指出存儲市場已遇冷。

自今年二季度以來,內存價格就在迅速下跌,TrendForce數據顯示,今年二季度DRAM平均合同價格同比下跌10.6%,為2年來首降。當然,不止內存,閃存的價格在下降,集邦諮詢預測三季度NAND平均合同價格跌幅在12%。

究其原因,主要有以下兩大原因:

一方面,自然是存儲行業的週期性。存儲芯片具有大宗商品的屬性,供需錯配導致價格週期性波動。從存儲芯片歷史價格走勢上看,其週期性波動特徵明顯。當新應用出現對存儲芯片產生較大需求時,下游廠商往往積極擴產;而當景氣度下行時,行業內廠商則通過降價清理庫存。

毫無疑問,在持續2年的高漲熱情下,存儲行業迎來了景氣度下行。台積電就曾表示,經過2年疫情驅動導致的居家需求調整,存儲芯片遇冷這種情況是合理的,半導體供應鏈的過剩庫存需要幾個季度才能重新平衡到更合理的水平,可能將持續到2023年上半年。

另一方面,則是消費電子市場遇冷。在稱霸半導體市場二十年後,手機和電腦不再成為半導體產業的最大增長引擎,人們對於消費電子的需求逐漸降低,從而進一步影響了存儲芯片的價格,但由於服務器相關需求仍然保持增長,因此相比更多應用在手機上的NAND,主要應用在服務器的DRAM,價格下降會沒那麼快。

這點從SK海力士27日公佈的財報也可以看出,2022年Q2,SK海力士營益甫創2018年以來新高,營益年增56%至4.2兆韓元(32億美元),主要是拜服務器客户需求強勁、強勢美元抵銷材料成本上升影響之賜。SK海力士表示,Q2 DRAM出貨量季增約10%,NAND型閃存出貨量則季增6-9%,預測中長期而言,數據中心的芯片需求有望穩定成長。

即便本季度營收再創新高,但由於存儲領域整體處於下行週期,SK海力士對於下半年的市場預測依舊十分悲觀。SK海力士預測,今年下半內存芯片需求恐將趨緩。下半內建內存的PC、智能手機出貨量預料會低於原本預期,而供應數據中心客户的服務器內存需求也很可能趨緩,主因客户必須先消化庫存。

除了SK海力士外,另外一家存儲大廠美光科技也發出了悲觀預警。6月30日,美光公佈了2022會計年度第3季(截至2022年6月2日為止)財報:營收年增16%(季增11%)至86.42億美元,成長率較市場預期的2成以上腰斬。美光科技警吿稱,公司2022財年第四季度營收預計將在72億美元左右,遠低於分析師預期的91.4億美元。

美光首席執行官Sanjay Mehrotra表示,包括PC和智能手機在內的消費市場終端需求疲軟,正明顯拖累全球內存行業需求。儘管數據中心終端需求強勁,但美光已經看到一些客户打算削減他們的內存和存儲庫存。

7月22日,美光科技甚至遭到了大摩唱衰,投資評等從“中性權值”調降至“減碼”。大摩表示,耳聞多家美光客户都對庫存管理採取更加積極的策略,部分PC、服務器製造商本季DRAM採購量季減30%之多,美光對手本週的雲端用DRAM報價也下挫20%以上。

種種跡象皆已説明,存儲芯片已進入下行週期。

模擬芯片扛風險能力高

其實在此前文章中,我們就可以看出不止存儲芯片,模擬芯片在今年也是遇到了面臨跌價壓力,但與存儲廠商相反的是,各家模擬大廠對未來預期卻充滿了樂觀。

模擬芯片巨頭德州儀器在最新一份聲明中表示,公司第三季度收入將在 49 億美元至 53 億美元之間。相比之下,分析師平均估計為 49.4 億美元。該公司表示,每股利潤將高達 2.51 美元,超出預期。據彭博社報道,德州儀器管理層堅持認為該公司在未來某個時候仍可以出售其生產的庫存,並表示仍然沒有足夠的庫存。

ADI首席執行官兼董事長Vincent Roche則在5月份表示“儘管地緣政治不確定性增加和供應鏈持續中斷,但我們以產能增加和持續預訂的勢頭進入下半年。”

這與模擬芯片行業本身特點有着很大關係。不同於數字芯片對算力和效率的追求,模擬芯片更加強調可靠性、穩定性和一致性,其迭代不受摩爾定律限制,因此產品能夠保持更久的適用性而不被市場淘汰。一般來説,模擬芯片的生命週期很長,通常在 5 年以上、甚至到達 10 年,遠高於數字芯片的 1-2 年,這就意味着庫存增加並不是芯片業務其他部分的危險信號。

君理資本甚至認為模擬芯片產品銷售與使用時間長可以帶來生產端的規模效應導致成本降低,並且,下游更新速度慢於數字IC也帶來了更低的風險係數。

還有一個重要原因就是,電動汽車市場成為了支撐模擬芯片產業成長的重大驅動力。汽車級應用是模擬芯片下游應用中增長最快的領域。在汽車電子化、智能化、網聯化持續升級的趨勢下,新能源汽車增加了充電、AC/DC、DC/DC、BMS等電力系統,且在傳感器方面的需求也將推動模擬芯片市場發展。根據IC Insights預測,2021年汽車模擬芯片市場規模達到174.67億美金,同比增長達31%。結合新能源汽車迅速起量帶動車用芯片需求快速增長,模擬芯片佔據汽車半導體29%的份額。

以恩智浦為例,恩智浦最近一季財報顯示其營收、Non-GAAP毛利率皆優於市場預期。分析師預期恩智浦第3季營收、Non-GAAP毛利率將分別達到33.2億美元、57.6%。

恩智浦執行長Kurt Sievers指出,恩智浦在總經明顯出現逆流的情況下依舊錶現良好,汽車、工業和物聯網終端市場的客户需求持續超越恩智浦逐步轉好的供應量,即便恩智浦已對長期訂單進行風險調整。Sievers表示,恩智浦的重點終端市場當中、客户採用新設計方案進行量產的承諾非常堅定,進而強化恩智浦投資與長期市場需求相符的信心。

以新能源汽車為強大後盾,再加上模擬芯片本身的行業特點,自然在一定程度上提高了模擬芯片廠商們的抗風險能力,不至於像存儲廠商如此悲觀。

賣工具的是永恆大贏家

俗話説得好“淘金先富賣鏟人”,不管下游能不能淘到金子,但是上游的工具提供者必然是永恆的大贏家。

這與社會的分工協作有着一定的關係,在半導體產業鏈中,上下游企業天生關係緊密,上游企業的原材料或零配件是下游企業必不可少的工具,這就導致無論下游企業是賺得盆滿缽滿,還是虧得血本無歸,都不會影響上游工具提供者成為贏家。帶入半導體產業,其背後的“賣鏟人”自然就是設備提供商,以及EDA/IP等工具廠商。

先來説半導體設備。日本半導體制造裝置協會(SEAJ) 7月7日公佈預測報吿指出,因大型邏輯/晶圓代工廠、內存廠維持積極的投資意願,因此將2022年度(2022年4月-2023年3月)日本製芯片設備銷售額(指日系企業於日本國內及海外的設備銷售額)自前次(2022年1月13日)預估的3兆5,500億日圓上修至4兆283億日圓、將年增17.0%,年度別銷售額將史上首度突破4兆日圓大關、連續第3年創下歷史空前新高紀錄。

國際半導體產業協會SEMI也曾預測,原始設備製造商的半導體制造設備全球總銷售額將在2022年達到創紀錄的1175億美元,比2021的1025億美元增長14.7%,並將在2023年增至1208億美元。

以當前最熱門的設備廠商ASML為例,作為全球唯一一家可以提供EUV光刻機的設備廠商, ASML最新季度淨利大增,原因是新訂單創紀錄。即便ASML 將全年營收成長率預測砍半,但預測下修至 10%的原因並不是因為賣不出去設備,而是受快速發貨計劃影響。

ASML 執行長 Peter Wennink表示:“部分客户指出,特定消費市場已出現需求放緩的跡象,但我們仍看到對我們機台的強勁需求。今年仍計劃交付創紀錄的機台,但供應鏈限制擴大已造成出貨延宕。‘

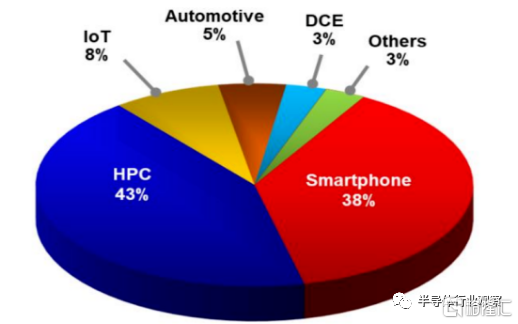

Wennink還分析了支持ASML的強勁需求原因主要有二:首先是在疫情刺激數字轉型加速,致使市場上對於HPC的需求快速攀升。這點從台積電法説會也可以得到應證,台積電第二季HPC佔比從Q1的41%進一步提升至43%,反觀手機業務佔比已跌至38%。即便消費性電子需求放緩,新興科技的出現仍不斷為ASML帶來訂單。

另外一個原因,是由於EUV曝光機的交貨時間很長。Wennink指出,從下單到交付,ASML都需要很長的時間來製造,加上機台重180噸,需要三架波音747才能運送,整體而言耗時費工。這意味着半導體廠若不提早下單,時程上將無法配合先進製程的發展藍圖,加上物以稀為貴,目前服役中的極紫外光曝光機,價格約落在1.6億美元。

筆者認為,除了上述兩大原因,還有一點就是內存芯片也開始向EUV光刻機靠近。隨着DRAM要想進入到10nm工藝一下,EUV儼然已成必不可少,三星、SK海力士和美光三大DRAM廠商先後擁抱EUV技術。ASML預估,至2022年底計劃將生產55台極紫外光曝光機,到了2023年則希望能製造60台以上。

再來看EDA/IP兩大設計工具。隨着摩爾定律逼近極限,越來越多的芯片設計企業需要更強大更高效的EDA工具來充分挖掘半導體工藝的潛能,實現芯片設計性能的提升。從某種意義上來説,EDA的重要性可以比肩光刻機。

面對當前下行的半導體週期,EDA/IP廠商也是絲毫不慌張。Cadence財務長John Wall週一表示,第2季所有關鍵營運指標均超越預期,使得公司得以調高全年度財測,預期第三季度營收將介於8.60-8.80億美元(中間值為8.70億美元)。

此外,在所有產品、市場表現亮眼帶動下,新思科技二季度繳出也獲得了優於財報預測的出色業績。新思科技董事長兼首席執行官Aart de Geus表示:“Synopsys在第二財季表現出色,在所有產品組和地區的實力都超過了我們的指導目標。基於上半年的強勁執行力和對我們業務的信心,我們正在大幅提高全年目標。我們的財務勢頭建立在三個驅動因素之上:產品組合、創新和半導體電子的需求。儘管在不確定的地緣政治環境中宏觀經濟波動,但我們的客户繼續優先投資以實現新的智能時代。”

從某種意義上説,僅從半導體工具隊伍喜氣洋洋的財報,根本看不出背後已略顯灰敗的半導體產業。

晶圓代工巨頭強者恆強

2022年,在芯片結構性短缺,以及IDM加大委外釋單的驅動下,晶圓代工巨頭不懼半導體下行週期,擴產佈局依舊轟轟烈烈。

作為晶圓代工龍頭的台積電去年啟動七個新廠的建設,今年將新建五座工廠,分別是日本熊本晶圓23廠、中國台灣竹科寶山2納米晶圓20廠、高雄晶圓22廠、南科晶圓16廠,以及南京晶圓16廠的成熟製程擴充。

對於擴產,台積電在此前的法説會進行一定介紹,主要分成先進製程和成熟製程兩大塊。

首先來説先進製程。作為全球唯二可以製造5nm以下芯片的代工廠,隨着全球海量網絡數據暴增,計算需求成倍增長,在智能手機、HPC、汽車等業務驅動下,台積電向先進工藝邁進是毫無疑問的,只有這樣才能保持自身龍頭地位、持續成為行業領導者。台積電在最新財報中也透露到,雖然沒辦法透露N2技術中HPC應用的佔比情況,但可以保證使用Chiplet和N2的客户數量在增加。

再來看近幾年資本支出佔比逐漸擴大的成熟製程。台積電明確指出,成熟製程50%的擴張是指在特定領域應用的產能增加50%,而不是成熟製程的產能增加50%。這個數字是根據客户需求得到,台積電與客户密切合作來支持他們的目標,這不是台積電的計劃。

近些年,成熟製程市場種類百花齊放,模擬芯片、功率半導體、MCU、射頻芯片等大多都使用成熟製程,因此格外受到芯片大廠的青睞。日前因為面板驅動IC等消費領域的砍單潮,聯電釋放出產能鬆動的信號,國際車用芯片大廠英飛凌、恩智浦、德州儀器和Microchip紛紛來搶產能。

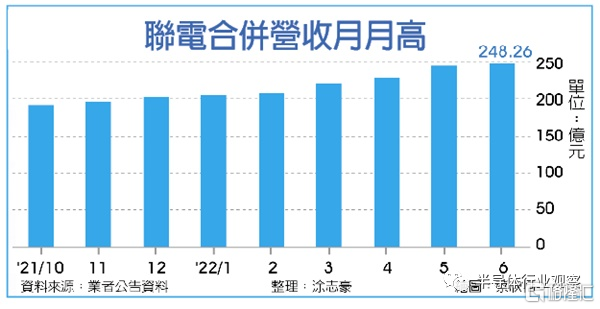

聯電財報也透露出了成熟製程的火熱。聯電6月合併營收248.26億元,連續9個月創下新高,第二季合併營收720.55億元續締新猷並超越財測。此前,聯電曾預期在5G手機普及、電動車加速發展、物聯網裝置快速擴散等大趨勢下,終端裝置的芯片含量持續增加,對聯電特殊成熟製程需求強勁,預期第二季晶圓出貨量較上季增加4~5%,晶圓平均美元價格增加3~4%,季度營收將較上季成長7~9%,而聯電公吿第二季實際營收季增13.6%達720.55億元,已超越業績展望高標。

圖源:工商時報

據台媒經濟日報報道,聯電共同總經理王石在昨天的法説會中透露,近期景氣趨緩,聯電確實有觀察到部分客户無法照長約進行拉貨,但就整體長約比重來看,佔比非常小。他進一步指出,半導體產業歷經過去二年的超級循環週期,目前正進入庫存調整期,現階段智能手機、個人電腦(PC)和消費性電子產品需求降温,可能會帶來一些短期波動,因此,聯電本季產能利用率將從先前逾100%過載狀態降至100%的滿載狀態。

王石分析,由於車用、工業、服務器等需求仍持穩,一消一漲之下,消費性電子的疲軟將被其他強勁需求抵銷,因此聯電仍能維持健康的產能利用率。

此外,世界先進6 月營收也達到 54.95 億元,受惠產能擴充、出貨量增加,加上較佳的產品組合,帶動營收連 2 個月創新高,第二季營收 153 億元,季增 13.4%,符合財測預期,並續創新高。

對於台積電、聯電、世界先進等代工大廠來説,相比先進製程,大幅擴產成熟製程更有成本優勢,原因在於成熟製程所需的設備大多已折舊完畢。高性能、低功耗、低成本以及廣泛的適用範圍等種種優勢,讓成熟製程迎來了它的“高光時刻”。

總而言之,“大者恆大,強者恆強”。對於擁有技術領先優勢和強大定價能力的代工巨頭來説,面對未來不明朗的市場態勢,擴產不僅可以進一步提高芯片產量和規模,還能夠提升自身競爭力和領先優勢。

寫在最後

當前,芯片產業冰火兩重天格局已成既定事實,身處不同環境的企業要做好相應的預防措施,即便當下處在供不應求、加大資本支出的熱夏,也要時刻保持警惕心理。畢竟半導體產業是典型的週期性行業,不知下一個下行週期何時來臨。

但是,我們也必須承認,半導體是一個擁有光明未來的產業,因為肉眼可見的需求正在恢復。對於企業來説,如何修煉好內功,以在沒一波週期中突圍,才是正確的經營之道。