本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

今年以來,多數非美貨幣表現不佳,但人民幣卻相對堅挺。從貿易角度看,傳統出口國貿易差額由順轉逆,而我國貿易順差創出新高,支撐人民幣保持韌性。從貨幣政策角度看,中美貨幣政策分化背景下,中美利差倒掛導致的資本外流更集中在債市,單一口徑的資本外流對於人民幣的衝擊有限。短期來看,人民幣一方面有我國出口強勁的支撐,另一方面或仍受到美元指數上行的壓力,多空力量相對均衡下,人民幣近期走勢或更多地取決於A股市場的表現,股匯聯動效應有所增強,本質則反映國內宏觀經濟基本面修復預期。

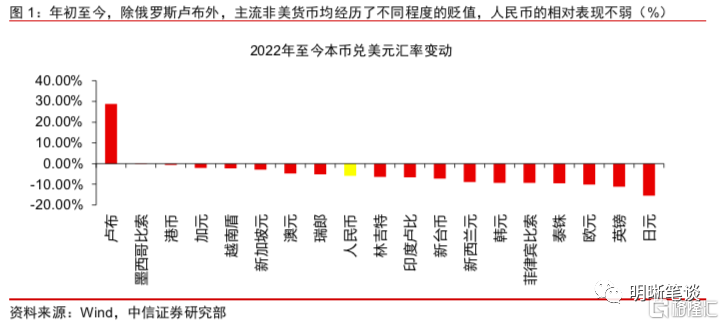

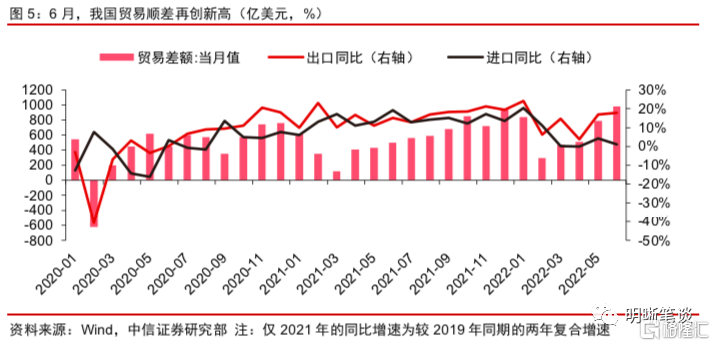

貿易角度:傳統出口國貿易差額由順轉逆,我國貿易順差創出新高。年初至今,除俄羅斯盧布外,主流非美貨幣均經歷了不同程度的貶值,歐元、英鎊和日元相對於美元貶值幅度超10%,但人民幣的相對錶現不弱。從貿易角度來看,傳統出口貿易國面臨着來自進口金額激增的挑戰,由順轉逆的貿易差額對於貨幣的支撐被削弱。對於中國而言,“出口表現超預期+進口增長乏力”的組合之下,貿易順差規模快速走闊,6月接近千億的規模創下歷史新高,極大提升了人民幣的抗壓能力。

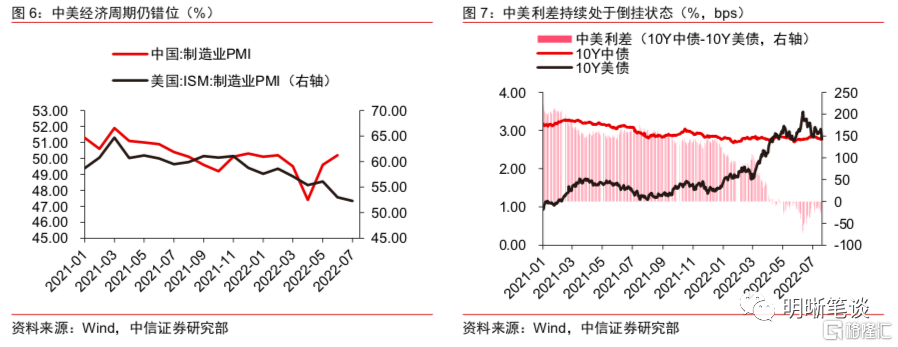

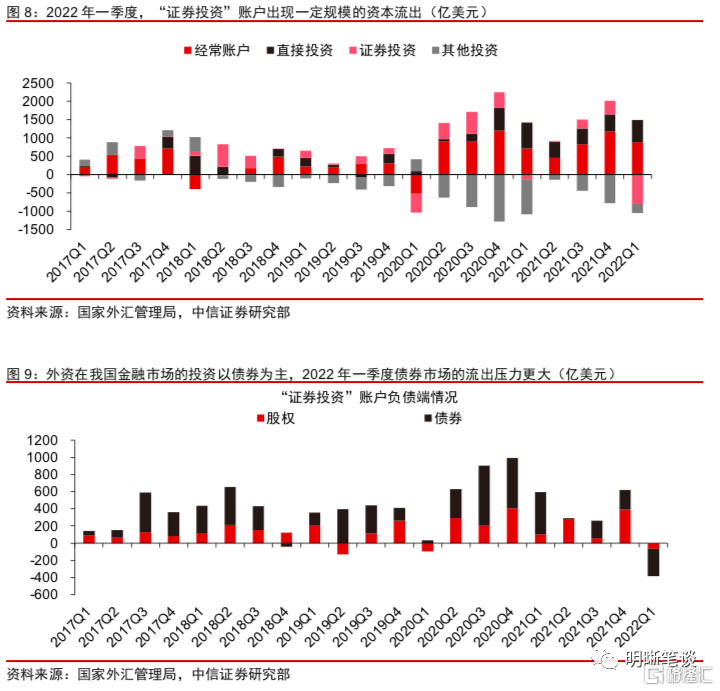

貨幣政策角度:中美貨幣政策分化下,為何人民幣匯率沒有大幅鬆動?2022年以來,中美之間在經濟週期、貨幣政策等方面仍然處於錯位:宏觀經濟方面,美國經濟的下行壓力日益增加,中國經濟則在經歷了局部地區散點疫情的擾動後開啟復甦;貨幣政策方面,美聯儲繼續大幅度的加息操作,中國的貨幣政策則保持中性。從國際收支平衡表視角觀察,中美政策分化對於資本流動的影響主要集中在債市,隨着中美利差陷入倒掛,今年3月-5月境外機構以月均1100億元左右的速度持續減持人民幣債券資產。股市方面,4月-7月第一週,北向資金重回淨買入趨勢,來自股票市場外資流入的回補在一定程度上對沖了外資從債券市場持續流出的影響。綜合來看,金融賬户存在多個途徑的資本流動,現階段以債市為主的單一口徑的資本外流對於人民幣的衝擊並不明顯。

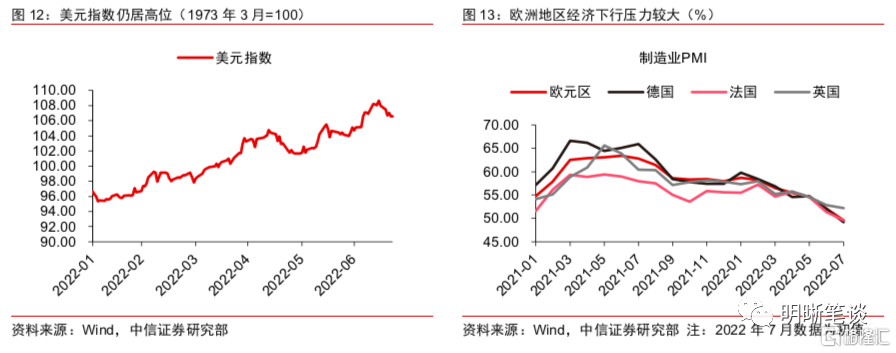

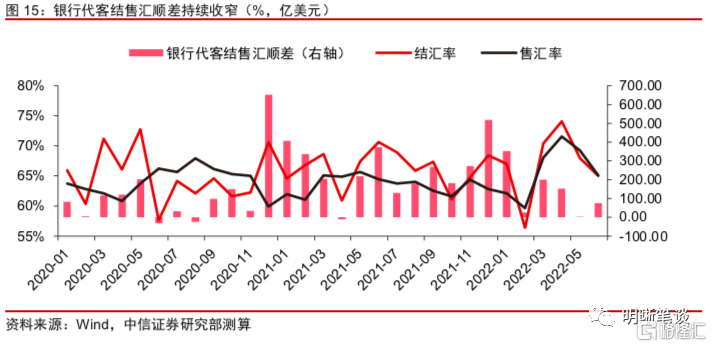

人民幣未來還面臨哪些潛在壓力?壓力一:由於美聯儲持續的加息操作、歐元在歐央行加息和經濟基本面衰退的博弈下難顯強勢、以及日元依舊疲軟,美元指數難言拐點,強美元或將導致人民幣面臨一定的被動貶值壓力;壓力二:國內經濟基本面快速修復預期出現鬆動,7月以來股匯兩市聯動性有所增強,北向資金流出A股市場導致近期人民幣偏弱運行;壓力三:外匯市場層面,結匯支撐的走弱、銀行代客售匯中樞提高、銀行代客結售匯順差大幅收斂的影響下,人民幣或有所承壓。

總結:2022年以來,除俄羅斯盧布外,主流非美貨幣均經歷了不同程度的貶值,人民幣則表現得相對堅挺。主要原因有二:一是中國貿易順差保持較大規模,極大提升了人民幣的抗壓能力;二是中美貨幣政策持續分化,中美利差倒掛導致的資本外流更集中在債市,單一口徑的資本外流對於人民幣的衝擊有限。短期來看,人民幣一方面有我國出口強勁的支撐,另一方面或仍承受美元指數上行的壓力,多空力量相對均衡下,人民幣近期走勢或更多地取決於A股市場的表現,股匯聯動效應有所增強,本質則反映國內宏觀經濟基本面修復預期。中期來看,後續需要關注國內出口變化以及美元指數趨勢,若出口維持韌性,美元指數因美國經濟基本面進一步下行而出現拐點,那麼人民幣或有望重回強勢。

風險因素:國內疫情的不確定性,主要海外經濟體貨幣政策超預期。

正文

今年以來,非美貨幣表現不佳,但人民幣卻相對堅挺。從貿易角度看,傳統出口國貿易差額由順轉逆,而我國貿易順差創出新高,支撐人民幣保持韌性。從貨幣政策角度看,中美貨幣政策分化背景下,中美利差倒掛導致的資本外流更集中在債市,單一口徑的資本外流對於人民幣的衝擊有限。短期來看,人民幣一方面有我國出口強勁的支撐,另一方面或仍承受美元指數上行的壓力,多空力量相對均衡下,人民幣近期走勢或更多地取決於A股市場的表現,股匯聯動效應有所增強,本質則反映國內宏觀經濟基本面修復預期。

貿易角度:傳統出口國貿易差額由順轉逆,我國貿易順差創出新高

年初至今,除俄羅斯盧布外,主流非美貨幣均經歷了不同程度的貶值,人民幣的相對錶現不弱。截至2022年7月22日,在美聯儲開啟加息週期、俄烏衝突催化避險情緒等因素影響下,美元指數年內上漲11%,並一度摸高108的點位。在強美元背景下,除俄羅斯盧布外,主流非美貨幣均經歷了不同程度的貶值,歐元、英鎊和日元相對於美元貶值幅度超10%,其中日元更是下跌了15.4%。相比之下,對於以人民幣和越南盾為代表的具備貿易支撐的貨幣,以及背靠大宗商品的加元和澳元,其幣值雖有下跌,但相對錶現較為堅挺,其中人民幣年初至今較美元貶值約5.9%。

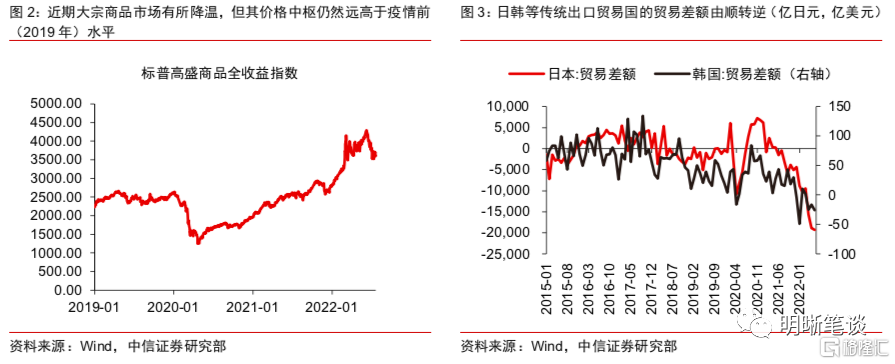

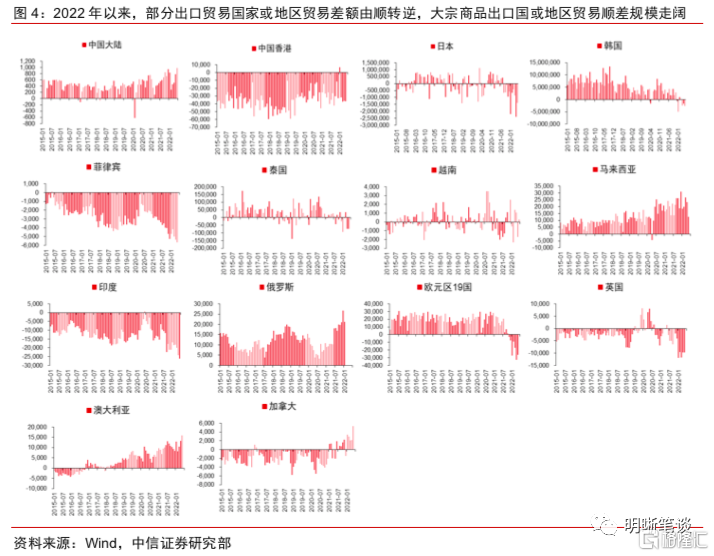

傳統出口貿易國面臨着來自進口金額激增的挑戰,由順轉逆的貿易差額對於貨幣的支撐被削弱。雖然近期大宗商品市場由於全球經濟衰退預期而有所降温,但大部分大宗商品的價格中樞仍然遠高於疫情前(2019年)水平。高企的大宗商品對於資源進口國而言並不“友好”:正常年份中,包括日本、韓國等在資源方面對外依存度較高的國家,其能夠依託具有競爭優勢的出口產業實現一定規模的貿易順差。但如今,其均面臨着來自進口金額激增的挑戰,攀升的進口金額帶動貿易順差快速收斂並轉為逆差,近期更是出現逆差規模走闊的現象。觀察主流非美貨幣對應的該國貿易差額表現,澳大利亞等大宗商品出口國貿易順差規模增長,日本、韓國和歐元區等經濟體則由於進口金額走高而出現持續的貿易逆差。從貿易角度以及經常項目角度來看,由順轉逆的貿易差額使得傳統外貿出口國本幣的支撐被削弱。

對於中國而言,今年5月和6月出口持續反彈,進口增長相對緩慢。“出口表現超預期+進口增長乏力”的組合之下,貿易順差規模快速走闊,6月接近千億的規模創下歷史新高,極大提升了人民幣的抗壓能力。出口方面,在國內供應鏈持續修復、前期因國內供應鏈受挫而積壓了一定的出口訂單、以及一系列“穩外貿”政策落地等因素的支撐下,國內出口快速且持續地反彈,5月和6月的出口同比均實現了10%以上的增長。分產品看,機電產品出口高增為出口反彈奠定基調,其中汽車出口保持強勢;箱包、服裝、鞋靴、玩具等消費品出口也能有所貢獻。進口方面,一是我國部分資源(例如煤炭、玉米等)的對外依存度較低,以及進口來源儘可能地向着多樣化發展,均在一定程度上緩解了大宗商品高價的影響;二是國內需求的進一步恢復尚待時日。因此,在“出口表現超預期+進口增長乏力”的組合之下,貿易順差規模快速走闊,6月接近千億的讀數創下歷史新高,來自經常項目的支撐極大地提升了人民幣的抗壓能力。

貨幣政策角度:中美貨幣政策分化下,為何人民幣匯率沒有大幅鬆動?

中美經濟週期和貨幣政策持續分化,中美利差倒掛下,人民幣卻並未大幅鬆動。2022年以來,中美之間在經濟週期、貨幣政策等方面仍然處於錯位:宏觀經濟方面,美國經濟的下行壓力日益增加,中國經濟則在經歷了局部地區散點疫情的擾動後開啟復甦;貨幣政策方面,在持續高通脹的壓力下,美聯儲繼續大幅度的加息操作,6月議息會議加息75bps,7月的議息會議也將大概率加息75bps。相比之下,中國的貨幣政策則保持中性。儘管中美貨幣政策的分化使得中美利差延續倒掛狀態,但“利差持續倒掛-資本大幅外流-人民幣快速貶值”這一邏輯鏈條並不明顯,在回到6.7水平後人民幣也尚未出現大幅鬆動。

中美政策分化對於資本流動的影響主要集中在債市,單一口徑引發的資本外流對於人民幣的衝擊並不明顯。從國際收支平衡表視角觀察,2022年一季度,“直接投資”賬户仍實現了559億美元的順差,表明外國來華直接投資規模更大,這為人民幣帶來一定支撐;“證券投資”賬户則呈現出淨流出狀態,表明2022年一季度我國股票和債券兩大金融市場均經歷了一定規模的外資流出壓力,其中債券市場的流出壓力更大。從中債和上清所披露的託管數據來看,隨着中美利差陷入倒掛,今年3月-5月境外機構以月均1100億元左右的速度持續減持人民幣債券資產,一定程度上從金融賬户維度給人民幣帶來了貶值壓力。但最新數據顯示,2022年6月外資減持規模已收斂至933億元左右。在中美利差逐步收窄過程中,外資重新增持人民幣資產或尚需時日,但4月-7月第一週北向資金重回淨買入趨勢,來自股票市場外資流入的回補也在一定程度上對沖了外資從債券市場持續流出的影響。綜合來看,金融賬户存在多個途徑的資本流動,現階段以債市為主的單一口徑的資本外流對於人民幣的衝擊並不明顯。

人民幣未來還面臨哪些潛在壓力

壓力一:美元指數難言拐點,警惕強美元導致的人民幣被動貶值壓力。鑑於美元指數的加權屬性,我們分別從美國和歐日的經濟基本面和貨幣政策考慮美元指數未來走勢:一方面,美國國內通脹壓力未減,5月和6月 CPI數據均大超市場預期,且高通脹顯示出一定的粘性。高通脹壓力下,美聯儲緊縮步伐進一步加快,為美元指數形成支撐;另一方面,歐央行雖然也於7月邁出了加息步伐,但市場對於歐盟經濟陷入衰退的擔憂更濃。歐元區、德國、法國的7月製造業PMI初值落入50%以下的不景氣區間,或驗證了歐洲地區經濟衰退壓力更大,這也使得歐央行加息對於歐元的提振有限。此外,日本大規模的貿易逆差以及繼續維持寬鬆的貨幣政策使得日元繼續維持弱勢。綜上,由於美聯儲持續的加息操作、歐元在歐央行加息和經濟基本面衰退的博弈下難顯強勢、以及日元依舊疲軟,美元指數難言拐點,強美元或將導致人民幣面臨一定的被動貶值壓力。

壓力二:國內經濟基本面快速修復預期出現鬆動,北向資金流出A股市場導致近期人民幣偏弱運行。近期國內散點疫情有所反覆,持續的疫情擾動使得服務業表現仍然較弱。地產方面,部分房企現金流和資產負債表的惡化尚未得到實質性緩解,再加上近期的停貸風波,下半年樓市的修復路徑再次變得撲朔迷離。受此影響,國內經濟基本面快速修復預期出現鬆動。金融市場方面, 7月第二週以來北向資金也整體呈現流出狀態,尤其是7月11-15日,北向資金當週淨流出規模達220億元。考慮到7月以來股匯兩市聯動性有所增強,在外資流出和情緒因素共同驅動人民幣偏弱運行。

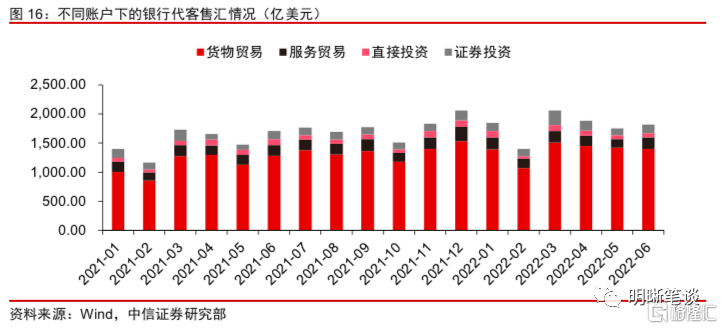

壓力三:外匯市場層面,結售匯數據顯示銀行售匯有所提升。今年3月和4月,隨着人民幣快速走弱,企業逢高結匯行為帶動結匯率走高,而同期售匯率同樣呈現上漲趨勢。根據最新披露的結售匯數據:6月銀行代客結售匯順差錄得75.29億美元,較2021年以來的平均水平相比出現明顯回落。根據測算,6月結匯率和售匯率均為65%,較5月讀數有所回落。從細分項看,服務貿易和證券投資賬户下的售匯規模明顯提高。在結匯支撐的走弱、銀行代客售匯中樞提高、銀行代客結售匯順差大幅收斂的影響下,人民幣或有所承壓。

總結

2022年以來,除俄羅斯盧布外,主流非美貨幣均經歷了不同程度的貶值,人民幣則表現得相對堅挺。主要原因有二:一是中國貿易順差保持較大規模,極大提升了人民幣的抗壓能力。反觀傳統出口貿易國家,由於大宗商品價格中樞的顯著抬升以及對外資源依存度較高,其進口金額大幅攀升,導致貿易差額由順轉逆,經常項目對於貨幣的支撐削弱;二是中美貨幣政策持續分化、中美利差倒掛的情況下,資本外流集中於債市,單一口徑的資本外流對於人民幣的衝擊有限。

展望後市,我們認為人民幣或仍有三方面的潛在壓力,包括美元指數拐點未現、國內經濟基本面快速修復預期鬆動以及銀行售匯壓力的提升。短期來看,人民幣一方面有我國出口強勁的支撐,另一方面或仍承受美元指數上行的壓力,多空力量相對均衡下,人民幣近期走勢或更多地取決於A股市場的表現,股匯聯動效應有所增強,本質則反映國內宏觀經濟基本面修復預期。中期來看,後續需要關注國內出口變化以及美元指數趨勢,若出口維持韌性,美元指數因美國經濟基本面進一步下行而出現拐點,那麼人民幣或有望重回強勢。

風險因素

國內疫情的不確定性,主要海外經濟體貨幣政策超預期。