本文來自格隆匯專欄:樊繼拓,作者:樊繼拓 李暢 等

信達策略研究

核心結論

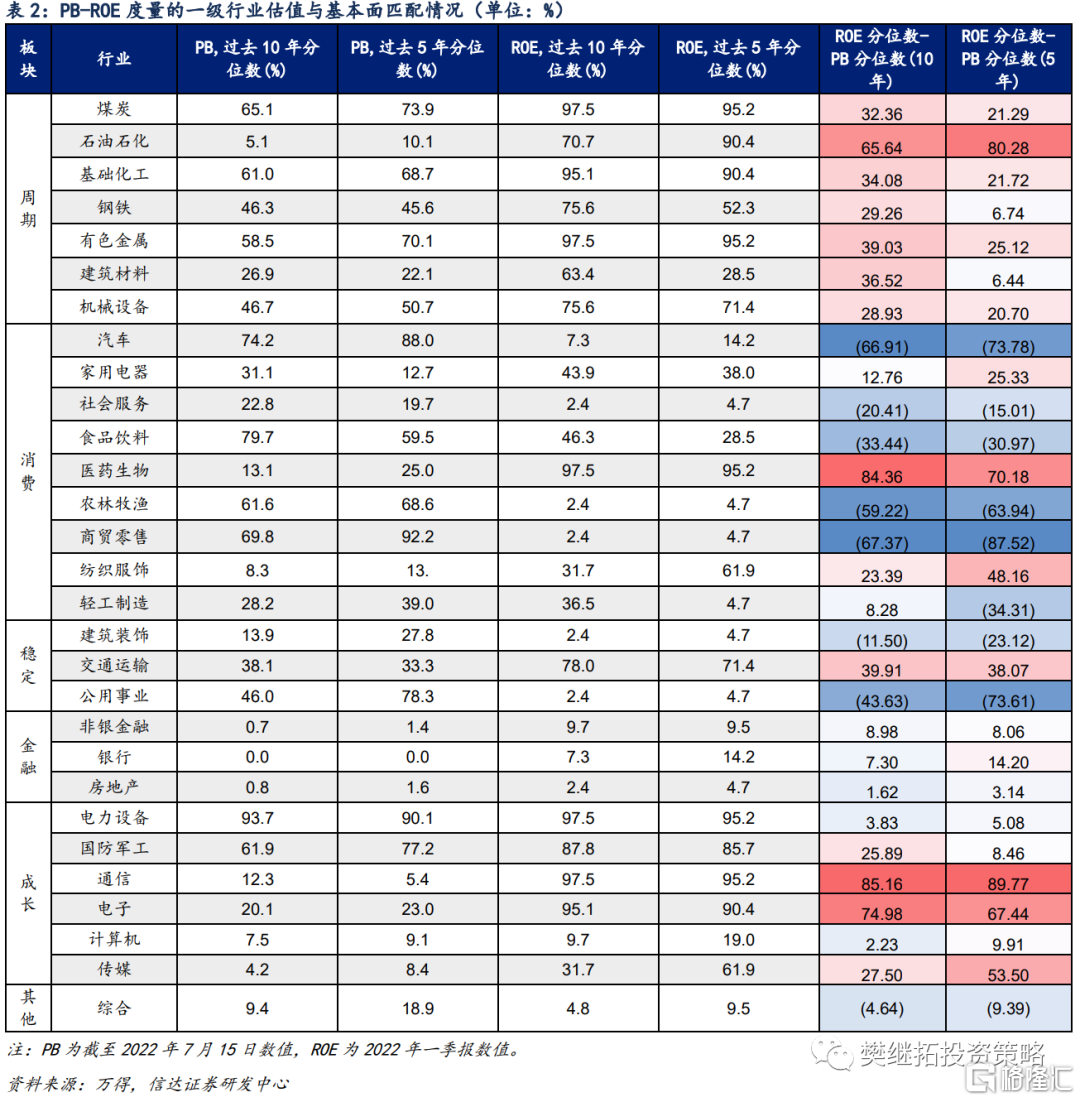

影響行業配置的重要因素:(1)穩增長效果逐步兑現,經濟週期從穩增長預期向經濟回升預期過渡,三季度仍是國內經濟穩步恢復的窗口期,股市流動性較寬裕、風險偏好穩定帶來的估值修復階段性有利於消費成長。(2)市場長期風格已從成長轉向價值,Q4以後可能重回低估值價值風格。四季度宏觀層面的不確定性上升,美聯儲史詩級加息週期帶來海外經濟衰退風險提升,國內經濟內生增長動力仍待觀察,可能面臨經濟修復結束。今年底到明年初市場風格可能會重回低估值價值。

未來3個月配置建議:消費(估值中等+經濟回升Beta+需求反轉) >金融地產建築(超額收益持續到地產銷售企穩+風格迴歸均衡+非銀進可攻退可守)>軟成長(長期成長性+利潤風險出清+低估值) >硬科技(資金和風險偏好迴歸+估值調整快於業績後的修復)

正 文

1

市場主線風格探討

1.1 大類板塊配置建議

6月指數層面繼續反彈,漲幅進一步擴大。萬得全A漲幅9.7%,上證指數漲幅6.7%。行業層面,電力設備、汽車、有色金屬等新能源產業鏈反彈明顯,食品飲料、家電等消費板塊漲幅居前,公用事業、建築等低估價值板塊表現較弱。

6月宏觀層面疫情形勢好轉,復工復產穩步推進,PMI、工業增加值、基建、製造業投資等經濟數據均較5月有所回升,6月信貸數據再超預期,信用改善明顯,地產銷售高頻數據出現大幅回升,社零數據受益於疫情消退帶來積壓需求釋放也有明顯修復。消費板塊在經濟企穩預期下出現了一定的修復。最近一個季度新能源反彈較多,主要原因是交易擁擠緩解後,存量資金補倉和市場風險偏好迴歸推動成長板塊有不錯的技術性反彈。

行業配置方面,未來半年需要關注的兩個重要因素有:

第一,穩增長效果逐步兑現,經濟週期從穩增長預期向經濟回升預期過渡,股市流動性較寬裕、風險偏好穩定帶來的估值修復階段性有利於消費成長。在穩地產、促消費、擴基建等穩增長政策持續推進下,三季度仍是國內經濟穩步恢復的窗口期。7月上旬雖然在疫情反覆的擾動下經濟修復放緩,但考慮到防控政策微調,疫情低位震盪、常態化防控對經濟增長的影響預計減弱。房地產銷售近期受到爛尾樓“斷供潮”的影響,恢復進度可能受到擾動。由於市場信心不足,經濟修復仍然存在不確定性,穩增長基調不會轉向,利率有望進一步下行,股市風險偏好有一定的迴歸,微觀流動性受益於私募基金、保險機構等存量資金的倉位回補整體充裕,有利於前期估值調整速度較快的成長和消費板塊反彈。

第二,市場長期風格已從成長轉向價值,Q4以後可能重回低估值價值風格。從2021年底開始,市場的長期風格已經從成長轉向價值,大級別的成長和價值風格一般持續2-3年左右,2022年大概率是長期風格偏向價值的第一年。成長的季度性反彈可以理解為長期價值風格中的季度性回撤,但這種偏離一般時間上不會超過半年。四季度宏觀層面的不確定性上升,美聯儲史詩級加息週期帶來海外經濟衰退風險提升,國內經濟內生增長動力仍待觀察,可能面臨經濟修復結束。今年底到明年初市場風格可能會重回低估值價值。

未來3個月配置建議:消費(估值中等+經濟回升Beta+需求反轉) >金融地產建築(超額收益持續到地產銷售企穩+風格迴歸均衡+非銀進可攻退可守)>軟成長(長期成長性+利潤風險出清+低估值) >硬科技(資金和風險偏好迴歸+估值調整快於業績後的修復)

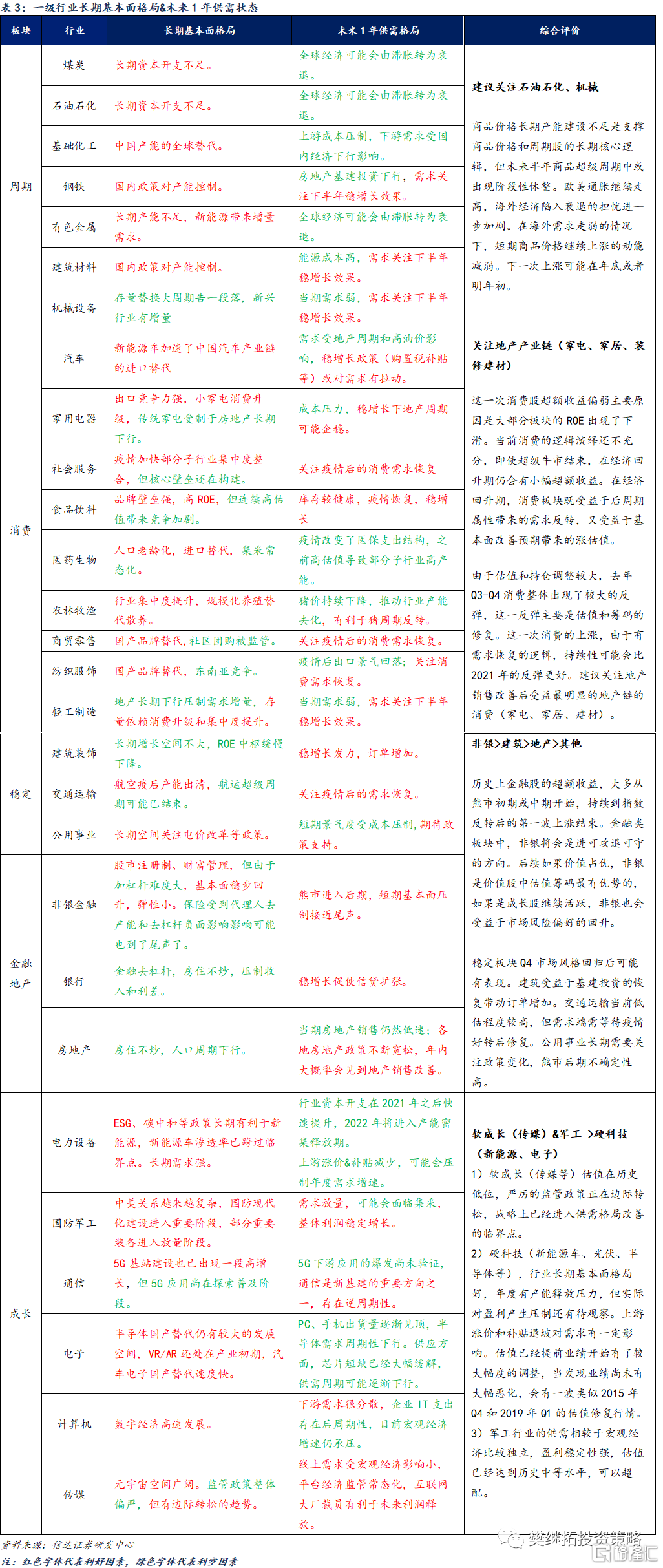

1.2 PB-ROE模型度量行業估值性價比

我們用PB-ROE模型度量行業在可比盈利水平下基於長期盈利能力低估或高估的程度。我們採用5年期和10年期PB和ROE歷史分位數,剔除不同行業的盈利和估值絕對水平差異的影響。ROE分位數-PB分位數越高,説明相對於歷史上較高的盈利水平,該行業當前被低估程度較高。反之,ROE分位數-PB分位數越低,説明相對於歷史上較低的盈利水平,該行業當前被高估的程度較高。

從ROE分位數-PB分位數指標來看,週期和成長板塊總體存在低估。消費、金融和穩定板塊大部分行業有高估的情況。

(1)週期板塊盈利整體仍處於歷史較高水平。石油石化低估最明顯,鋼鐵、建築材料低估情況較輕。煤炭、石油石化、基礎化工、有色金屬行業的ROE過去5年分位數均為90%以上,但除了石油石化板塊的PB分位數仍處在歷史底部被明顯低估外,煤炭、基礎化工、有色金屬的PB分位數已經達到過去5年60%左右的水平,被低估的程度有所減弱。鋼鐵、建築材料雖然PB分位數處於過去5年46%/22%的較低水平,但是ROE也同樣處於過去5年52%/28%的中等偏下位置,低估情況較輕。

(2)成長板塊中,通信、電子、傳媒行業低估情況最為明顯,電力設備近1個季度反彈後估值重回高位,低估情況明顯減弱。成長板塊除計算機外,當前整體盈利能力普遍處於歷史高水平。通信、電子、傳媒行業的PB過去5年分位數分別處於5%/23%/8%的低位,低估情況最明顯。軍工行業也存在低估的情況。電力設備的盈利水平仍接近歷史最高水平,但經過近1個季度的反彈後估值重新回到過去5年90%以上的水平,低估情況明顯減弱。計算機估值與盈利水平相對匹配。

(3)消費板塊中,醫藥生物、家電和紡織服飾當前處於明顯的低估狀態,其他板塊仍然高估。醫藥生物估值調整的速度很快,PB過去5年分位數已經下滑到25%,但盈利韌性較強,ROE過去過去5年分位數仍在95%以上,目前低估最為明顯。家電和紡織服飾PB過去5年分位數分別處於12%/14%,相較於ROE過去5年分位數38%/62%也有明顯的低估。汽車、社會服務、食品飲料、商貿零售、農林牧漁、輕工製造等大部分消費板塊,雖然在前期的調整中估值也下滑了較多,但盈利韌性不明顯,當前仍為高估的狀態,還需要進一步消化估值。

(4)金融地產和穩定板塊估值普遍處於低位,由於盈利彈性較低,除了交通運輸板塊被明顯低估外,其他板塊並沒有明顯的低估情況。金融地產雖然估值基本上處於歷史最低水平,但受經濟下行和房地產長週期下行的影響,ROE也處在歷史低水平,低估情況並不明顯。低估穩定板塊中,交通運輸板塊低估情況最明顯,公用事業和建築板塊則存在高估的情況。

1.3 一級行業長期&短期供需格局分析及配置建議

1.3.1 消費:超級牛市結束後,在經濟回升期仍會有小幅超額收益

這一次消費股超額收益偏弱主要原因是大部分板塊的ROE出現了下滑。消費股的大級別行情往往出現在震盪市或者慢牛市中,宏觀經濟能夠企穩,消費板塊的ROE波動性小,主要受益於穩定的高ROE帶來的產業Alpha行情。消費超額收益偏弱大多是經濟偏弱(導致消費ROE下行)或流動性牛市(成長彈性更大)。消費板塊在2021年面臨上游漲價帶來的成本壓力,下游需求則最近1年面臨房地產和疫情影響,ROE均下滑較多,除醫藥外大部分消費板塊並沒有顯現出長期的韌性,業績相對優勢的下降是這一次消費板塊超額收益偏弱的原因。

消費的邏輯演繹還不充分,即使超級牛市結束,在經濟回升期仍會有小幅超額收益。我們認為消費板塊只有在ROE出現趨勢性回升的情況下才能回到原來的行業Alpha驅動的進攻行情。消費行業長期高ROE,國產替代,高品牌壁壘的邏輯沒有改變,ROE出現長期持續下滑的可能性比較小,但是由於消費的數據並沒有完全證明不受地產景氣度下行和居民收入下滑的影響,如果消費板塊的ROE不再大幅回升,那麼超額收益擇時將更多的取決於經濟Beta。在經濟回升期,消費板塊既受益於後周期屬性帶來的需求反轉,又受益於基本面改善預期帶來的漲估值。類似2013年的家電&醫藥、2012年10月-2013年2月的銀行、1974年10月-1975年5月美股“漂亮50”反彈行情。

由於估值和持倉調整較大,去年Q3-Q4消費整體出現了較大的反彈,這一反彈主要是估值和籌碼的修復。這一次消費的上漲,由於有需求恢復的邏輯,持續性可能會比2021年的反彈更好。同時,2021年下半年由於美國通脹持續飆升加上美國加速收緊貨幣政策,市場對於全球經濟特別是歐美經濟有負面的擔心,因此在穩增長推進的過程中對與國內經濟密切相關的消費數據回暖相對更有信心。建議關注地產銷售改善後受益最明顯的地產鏈的消費(家電、家居、建材)。

1.3.2 成長:仍處在季度大反彈過程中,Q4關注風格切換可能帶來的調整

成長處在季度大反彈的過程中,主因是資金和風險偏好推動估值領先於業績大幅調整後的修復。新能源車、光伏、半導體等行業,長期需求邏輯順暢,短期需求出現了分歧,供給層面2022年會面臨比較確定的產能釋放,風險收益比一般,去年底以來估值開始逐漸調整,一季報和二季報業績可能均有些瑕疵。但是由於估值調整速度比業績調整速度快,4月底以來隨着指數企穩,反而反彈幅度最大,由於自下而上業績變化並不很明顯,持續性取決於資金和風險偏好。

下半年穩增長仍然面臨出口走弱、消費修復緩慢、地產難有起色等不確定性,通脹水平暫時可控,貨幣政策寬鬆的必要性仍然較強,有望推動國內利率繼續下行,成為指數反轉的重要邏輯。股市處於V型反轉的過程中,歷史上我們能夠看到不管這種反轉後續結局是牛市還是熊市,反彈期間成長股均會有不錯的表現,時間上一般是季度的。性質上,可以類比2015年Q4的創業板反彈、2019年Q1的TMT反彈和2021年Q2的消費的反彈。不過市場風格短期均衡後,需要回到更長期的風格判斷,我們認為長期風格已經在年初轉向了價值,Q4需要適度減少成長的配置比例。

軟成長(傳媒等)利潤風險已經出清,估值性價比較好,戰略上進入供需格局改善的臨界點。軟成長(傳媒等)需求端集中在線上,受宏觀經濟影響小,平台監管常態化後監管風險已經基本兑現。供給端來看,互聯網大廠裁員出清行業內部產能,有利於未來利潤釋放。軟成長未來1年的供需格局相對較好,戰略上或已經進入供需格局改善的臨界點。估值處於歷史底部,性價比較高,年內可以持續關注。軍工行業的供需格局相較於宏觀經濟比較獨立,盈利穩定性強,估值目前處於歷史中等水平,相對合理,可以超配。

硬科技(新能源、光伏、半導體等)年度供需格局偏弱,但在資金和風險偏好推動下仍有季度估值修復的機會。硬科技板塊年內面臨着產能集中投放的壓力,由此帶來盈利水平的下滑。從需求端來看,受上游漲價和補貼退坡的影響,也有一定的下行壓力。雖然硬科技年度供需格局偏弱,但是目前還沒有出現明顯的產能增加,盈利尚未開始大幅惡化,但是估值已經領先調整。受益於存量資金補倉和風險偏好迴歸,仍有季度級別估值修復的機會。下一次整體機會要見到盈利的回升。

1.3.3 金融地產建築:風格迴歸均衡,非銀進可攻退可守

歷史上金融股的超額收益,大多從熊市初期或中期開始,持續到指數反轉後的第一波上漲結束。銀行板塊的超額收益在經濟下行期到穩增長初期最強,當經濟領先指標(信貸數據)開始回升超額收益即開始走弱。超額收益通常只有兩種情況,熊市中抗跌或牛市後期補漲。地產板塊的超額收益在穩增長初期最強。如果房地產銷售改善力度很大,如2011-2012年,對金融地產的基本面拉動很大,房地產板塊的超額收益持續2年上行。如果地產銷售企穩,但力度較弱,如2018年Q2-2019年Q1,房地產板塊的超額收益持續時間也不是很長。非銀板塊的超額收益在穩增長初期流動性寬鬆時期最強,超額收益可能從熊市後期持續到牛市初期。一般在熊市中,銀行最早產生超額收益,地產次之,非銀最後。

金融類板塊中,非銀將會是進可攻退可守的方向。後續如果價值佔優,非銀是價值股中估值籌碼最有優勢的,如果是成長股繼續活躍,非銀也會受益於市場風險偏好的回升。

穩定板塊整體估值較低,Q4市場風格迴歸後可能有表現。建築行業受益於基建投資的恢復帶動建築業訂單增加。交通運輸行業當前低估程度較高,但需求端需等待疫情好轉後修復。公用事業當前盈利水平處於歷史較低水平,長期需要關注政策變化,熊市後期不確定性高。

1.3.4 週期:海外經濟衰退壓制商品需求,下一次上漲等商品價格休整結束

海外經濟衰退可能壓制商品需求,商品價格在超級週期中出現階段性休整。商品價格長期產能建設不足是支撐商品價格和週期股的長期核心邏輯,但未來半年商品超級週期中或出現階段性休整。近期大宗商品價格較3月初的高點出現明顯下跌,銅價最大跌幅35%,鋁價最大跌幅42%,布倫特原油價格最大跌幅23%。歐美通脹繼續走高,6月美國CPI增長9.1%,創下1981年11月以來新高,通脹再超市場預期,市場對於7月底美聯儲加息100BP的預期明顯增強,海外經濟陷入衰退的擔憂進一步加劇。短期商品價格在海外需求走弱的情況下,繼續上漲的動能減弱,即使是長期產能不足帶來的超級週期也會出現階段性休整。下一次上漲可能在年底或者明年初。

2

市場表現跟蹤

2.1 市場表現回顧:成長與消費風格佔優

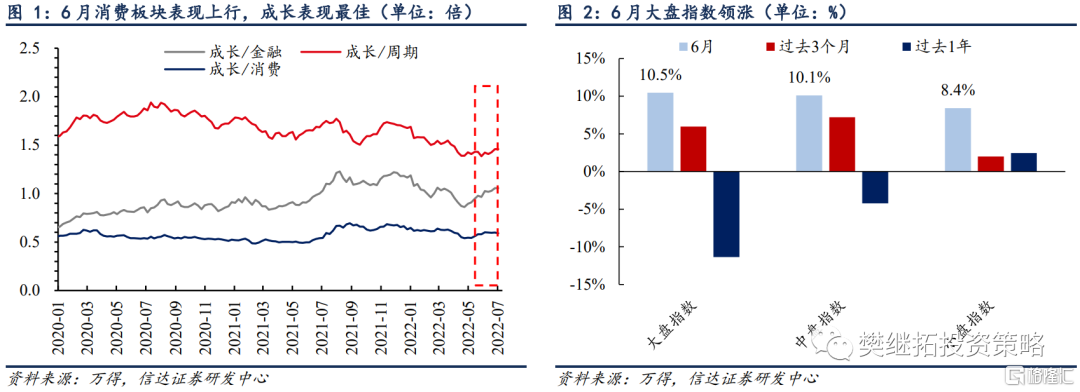

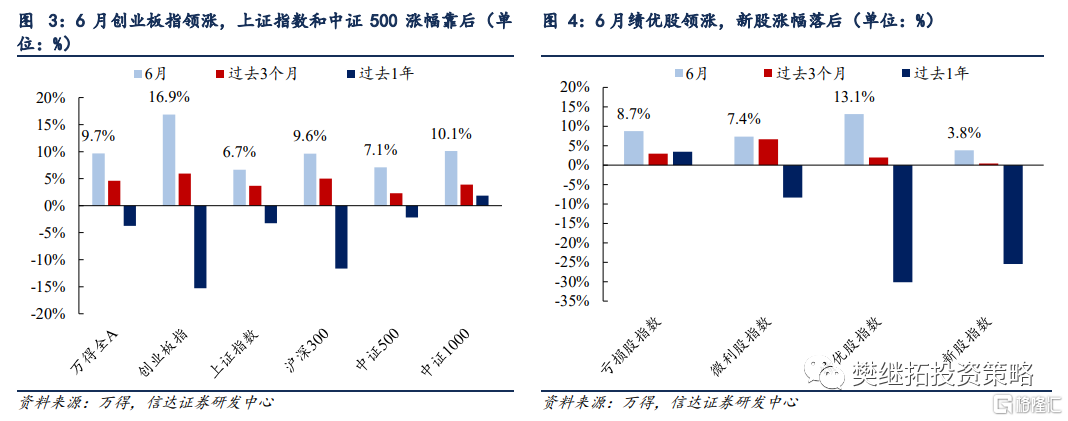

從市場風格來看,6月消費和成長風格表現較好。主要風格板塊中,消費成長表現較好,週期板塊有反彈,穩定板塊表現偏弱。從大小盤風格來看,6月大盤、中盤和小盤指數分別上漲10.5%、10.1%和8.4%。主要指數方面,代表中小盤成長風格的創業板指(10.8%),中證1000指數(10.1%)表現較好。績優股指數領漲,漲幅13.1%,新股指數漲幅落後。

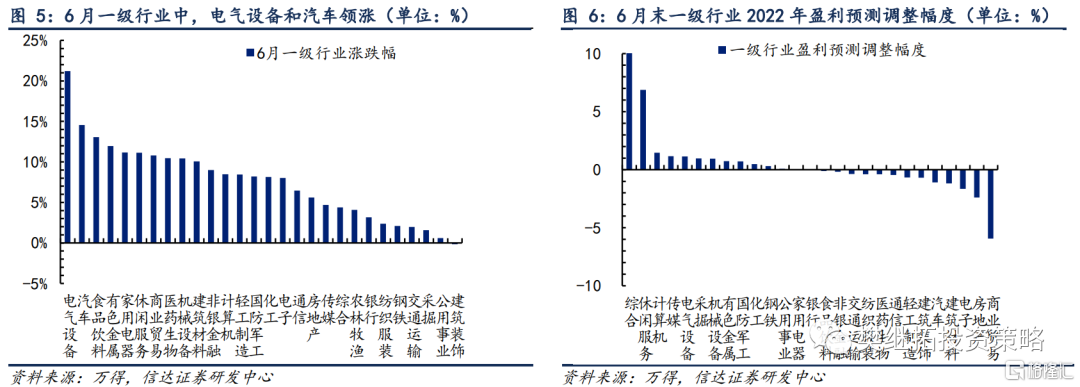

行業表現方面,6月一級行業中,電氣設備、汽車和食品飲料行業領漲,公用事業、煤炭、交通運輸、鋼鐵和紡織服裝表現偏弱,建築裝飾下跌。從6月末盈利預測來看,對受益於疫情修復的社會服務以及計算機、傳媒、電氣設備等成長板塊2022年盈利的萬得一致性預期較5月有明顯上調。從估值來看,6月電氣設備、汽車、食品飲料等高估值板塊表現整體更好。

2.2 市場交易情緒跟蹤:行業漲跌幅差異度維持低位,熱門賽道擁擠度有所回升

6月一級行業成交量標準差小幅上行,漲跌幅差異度震盪上行,但整體仍在低位。一級行業成交量佔比標準差6月出現小幅上行,6月末有所回落,但整體看仍為近年來的較低水平。6月一級行業漲跌幅標準差小幅震盪上行,整體來看行業漲跌差異度仍維持在低位。

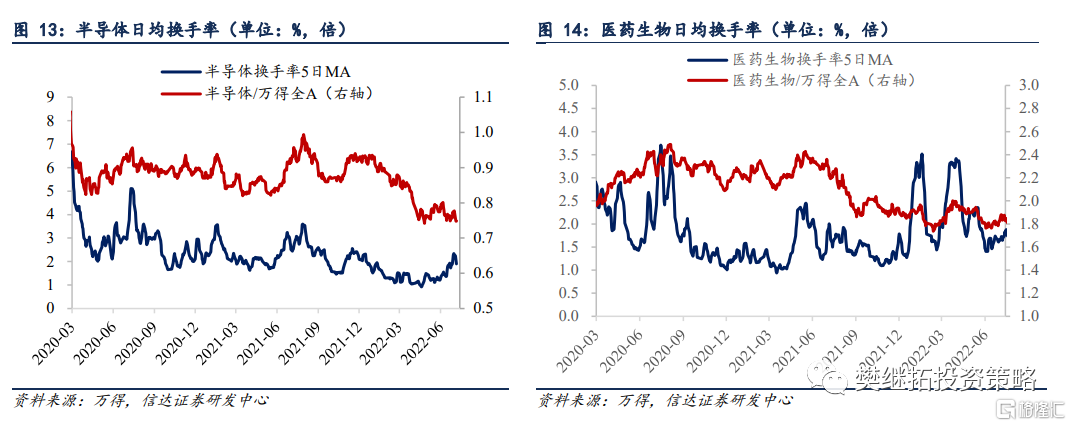

從換手率來看,成長板塊熱門賽道擁擠度有明顯上行,消費板塊熱門賽道擁擠度小幅上行。(1)成長板塊熱門賽道擁擠度有明顯上行,新能源車換手率從4月下旬的低點1.28%快速上升到6月末3.73%的高點,處於2010年以來81%歷史分位。光伏換手率從4月下旬的低點1.49%上升到6月末的高點3.92%,處於2010年以來84%的歷史分位。半導體換手率小幅回升,處於2010年以來31%的歷史分位。

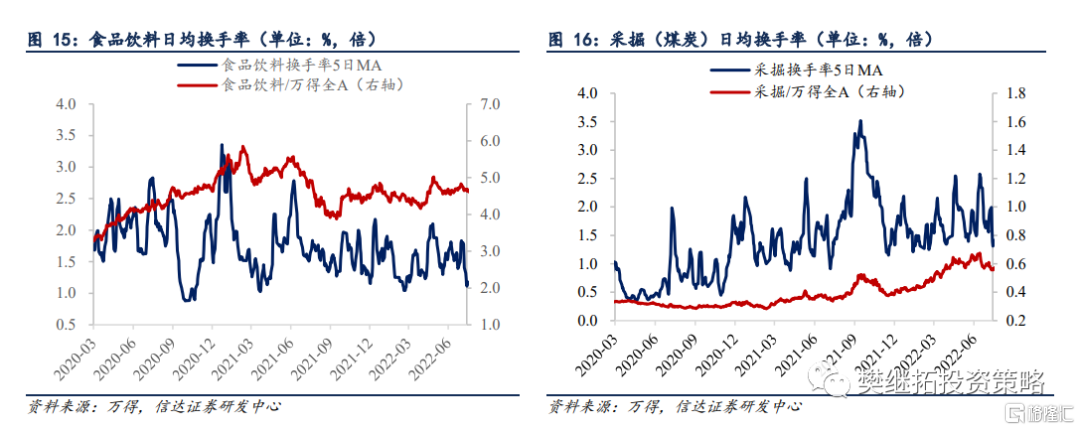

(2)消費板塊交易熱度小幅回暖,處於歷史中等位置。醫藥生物換手率6月從月初的1.41%上升至月末的1.82%,目前處在2010年以來71%的歷史分位。食品飲料日均換手率從5月下旬的1.3%上升到6月末的1.8%,處在2010年以來48%的歷史分位。但7月以來又重新回落到1.1%的低位。

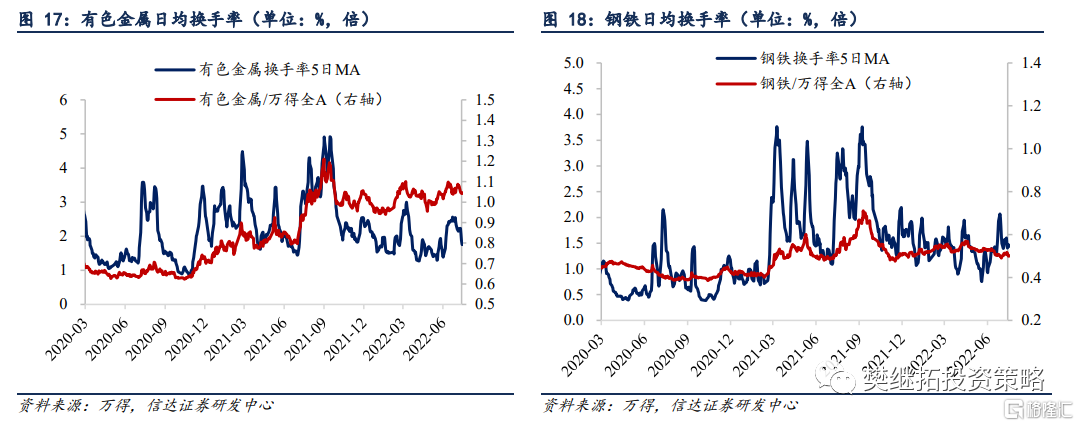

(3)週期板塊換手率總體震盪。採掘行業日均換手率從5月下旬的1.4%上升至6月15日的2.6%,之後再次回落,處於2010年以來75%的歷史分位。有色金屬換手率從6月初的1.39%上升至6月末的2.56%,處於2010年以來61%的歷史分位,7月以來小幅回落至1.77%。鋼鐵日均換手率從6月初的0.92%上升至6月末的2.07%,處於2010年以來80%的歷史分位,7月小幅回落至0.5%。

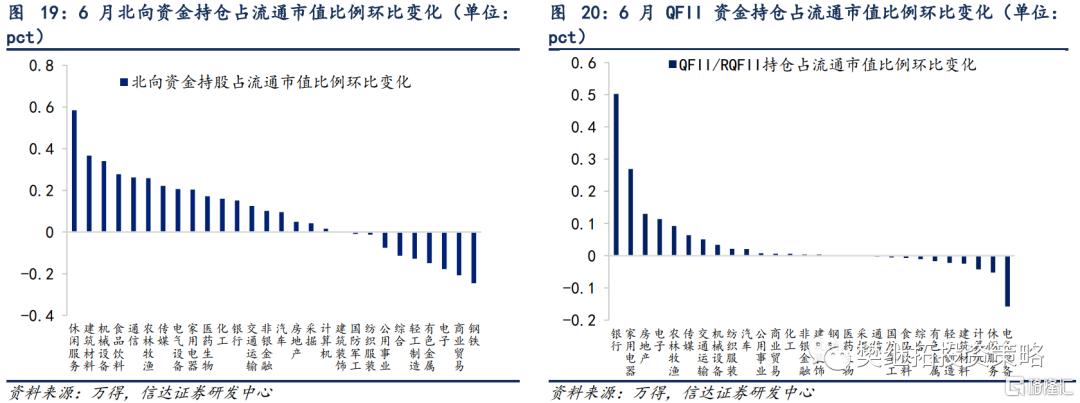

外資主要加倉休閒服務、建築材料和機械設備,佈局穩增長和疫後修復。6月北向資金持倉佔流通市值比例增加較多的行業,主要包括休閒服務、建築材料、機械設備、食品飲料和通信,北向資金對鋼鐵、商業貿易和電子行業進行了較多減持。QFII/RQFII資金持有的銀行、家用電器和房地產持倉佔流通市值比例有較大幅度上升。

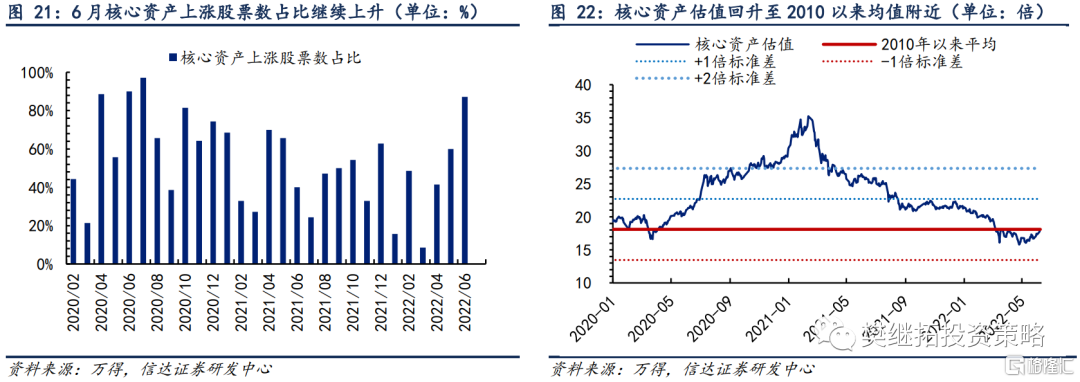

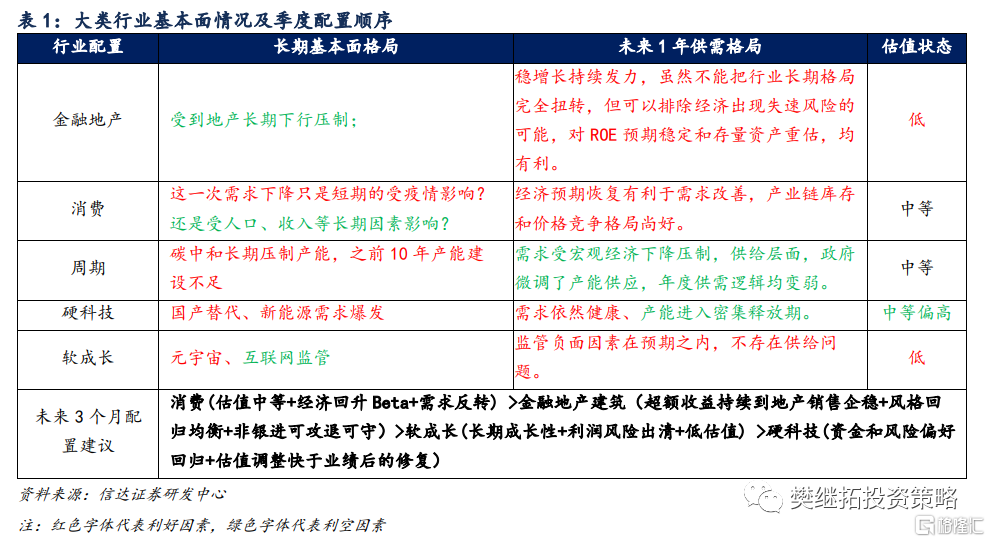

核心資產估值回升至2010年以來的均值附近,上漲股票數佔比超過八成。指數企穩反彈後,核心資產估值在2022年6月持續上升,6月末回升至2010年以來的均值附近。6月核心資產上漲股票佔比也繼續回升,達到87.1%。