本文來自格隆匯專欄:鍾正生,作者:鍾正生 張璐 範城愷

摘要

2022 年 6月以來,歐債市場波動加劇。本篇報吿審視歐元區債務違約與債券市場波動風險,傾向於認為:雖然歐央行釋放出了“時不我待”的決心,歐元區財政協同上也取得了積極進展,但在俄烏衝突和高通脹的直接衝擊下,這一次“歐債危機”再度爆發風險仍不容小覷。

一、“碎片化”問題難遮掩。今年以來歐債利率不斷攀升,但市場並未過度交易“碎片化”問題,10年意債和德債利差走闊幅度不算大。事實上,當前歐元區政府債務和財政赤字壓力並不弱於 2010年歐債危機爆發前夕,且成員間分化依然明顯。為配合財政刺激,歐盟階段性擺脱了財政束縛,使得成員國政府債務率和財政赤字率顯著上升,繼而中期債務風險上升,其中希臘、意大利等債務壓力相對更大。更值得警惕的是,歐央行貨幣緊縮可能使成員國政府債務風險更加靠前。

二、歐央行工具受束縛。歐債危機後歐央行應對危機的舉措,可歸結為“降息+購債+預期引導”的組合拳。這一次受制於遏制通脹的目標,歐央行可以使用工具或十分有限:一類是“調結構”(如調整 PEPP 結構、重啟 SMP 與沖銷操作等),另一類是“穩預期”(如重啟 OMT計劃等)。然而,這些措施的實際力度與效果均存在較大不確定性:PEPP計劃下的結構調整空間有限;SMP 的政策效果可能受制於流動性平衡的目標;“預期引導”會否奏效仍有不確定性。

三、“厄運循環”仍是隱患。“厄運循環”指的是歐元區主權債務與歐洲銀行體系的深度捆綁,並由此帶來的危機傳導風險。雖然歐盟和歐央行等在控制“厄運循環”風險方面付諸努力,但風險仍然存在:首先,新冠疫情後歐洲銀行持有本國主權債務佔總資產比例上升,其中意大利銀行的持有比例已突破歷史峯值;其次,歐元區銀行持有其他成員國主權債仍是普遍現象,“交叉傳染”風險仍存;最後,俄烏衝突後,意大利、法國、奧地利等地區銀行對俄羅斯主權債風險敞口較大。

四、經濟預期已然走弱。俄烏衝突、能源緊缺直接影響下,歐元區經濟衰退風險不斷上升。歐元區通脹受供給端擾動影響更大,歐央行為控制通脹需要付出更大的經濟代價。當前各項衡量歐元區投資、消費和經濟預期的指標均大幅走弱,並已基本跌落至歷史上“危機”時的水平。而經濟預期跌入低谷,可能反向增加歐債市場波動風險:一是,市場在資產定價過程中會計入經濟下行乃至衰退預期,高估歐元區債務違約風險,使債券市場定價下挫;二是,歐元區貨幣和股票市場可能因預期轉弱而出現震盪,不同資產價格間的聯動勢必波及歐債。

風險提示:地緣局勢發展超預測,歐元區經濟韌性超預期,歐央行緊縮力度不及預期等。

2022 年 6 月以來,歐債市場波動加劇,尤其 10 年期意大利國債利率突破 4%的“警戒線”,引發市場有關“歐債危機”再度來襲的擔憂。7 月 5 日,歐元兑美元匯率刷新近 20 年新低,歐股已連續五週下跌,進一步烘托危機氛圍。本篇報吿從四個角度,審視歐元區債務違約與債券市場波動風險。

我們認為,雖然歐央行釋放出了“時不我待”的決心,歐元區財政協同上也取得了積極進展,但在俄烏衝突和高通脹的直接衝擊下,這一次“歐債危機”再度爆發的風險仍不容小覷:第一,新冠疫情後多數歐元區成員國政府債務率和赤字率攀升,而歐央行停止購債和加息,或使政府償債壓力前移;意大利、希臘、塞浦路斯等成員國政府債務風險更為突出,“碎片化”問題難以遮掩。第二,這一次歐央行應對危機的工具將極大地受制於控通脹,這或令歐央行在應對可能的“碎片化”風險時,陷入進退失據的困境,且可能最終體現為其預期引導的失效(即使拉加德再説一次 Whatever it takes,市場也未必還那麼買賬)。第三,“厄運循環”(歐元區主權債務與銀行業的關聯)風險尚未被排除,如意大利銀行持有本國主權債比重明顯上升,俄羅斯主權債務違約風險也值得關注。第四,歐元區經濟預期已跌落至歷史上“危機”時水平,可能反向增加歐債市場波動風險。最後,當市場站在更高的視野審視上述歐元區經濟金融風險後,“歐債危機”便有自我實現的可能。

01

“碎片化”問題難遮掩

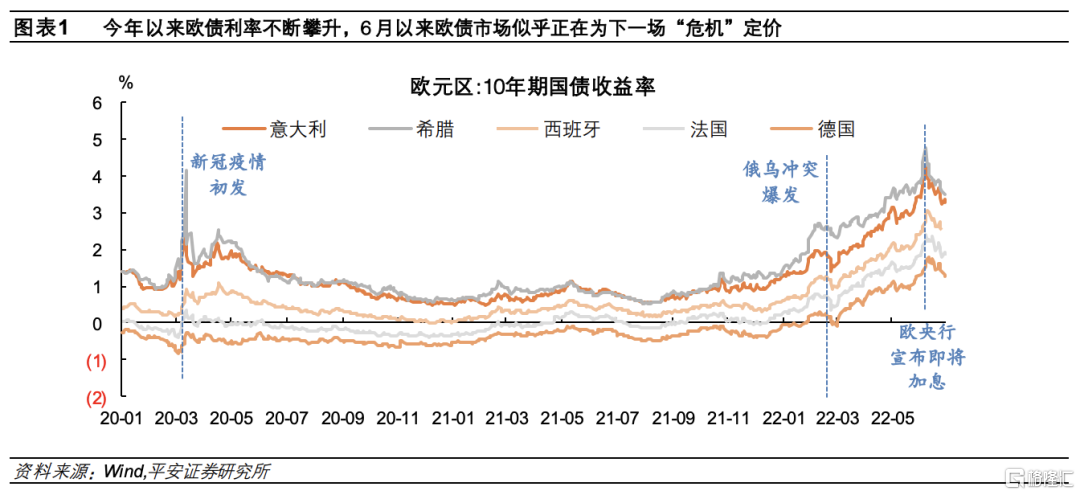

今年以來歐債利率不斷攀升,危機苗頭初現。2020 年新冠疫情爆發後,歐元區貨幣和財政的配合頗有成效,歐債利率整體維持歷史低位。然而,2022 年以來,俄烏衝突的爆發以及通脹形勢的急劇惡化,不斷迫使歐央行加快退出政策支持,歐債利率持續攀升。尤其是,歐央行於 6月 9日會議上宣佈將於 7月暫停購債計劃,並開啟 2011年以來首次加息,引發歐債恐慌式拋售。2022年 6月以來截至 16日,德國、法國、西班牙、意大利和希臘的 10年期國債利率分別上升 61-72BP,上行斜率已接近 2020 年新冠疫情初發和2022 年俄烏衝突爆發時期水平,歐債市場似乎正在為下一場“危機”定價。

當前歐債市場並未過度交易“碎片化”問題。“碎片化”(Fragmentation)是歐元區面臨的特殊挑戰。由於歐元區 19個成員國的經濟發展與財政狀況分化明顯,每當危機來臨和市場風險偏好下降時,以希臘、意大利等為代表的脆弱國家債券最可能遭遇拋售,成為引燃歐債市場動盪的“火藥桶”。2022年以來,隨着歐元區成員國債券利率集體上升,脆弱地區利率難以避免地更快上行。2022年 1-6月,德國和意大利 10年期國債利率分別上漲了約 180BP 和 260BP,二者利差擴大約 80BP 至200BP左右。但是對比來看,2011-12年歐債危機以及2018-19年意大利債務風波時期,10年意德國債利差高達300-500BP,説明當前歐債市場也許並未過度交易“碎片化”問題。

事實上,當前歐元區債務和財政赤字壓力並不弱於 2010年歐債危機爆發前夕,且成員國間分化依然明顯。2020 年新冠疫情後,歐元區成員國國債利率集體走低。原因在於,歐央行政策支持力度空前,以及歐元區“財政聯盟”取得積極進展(如總規模達 1.8 萬億歐元的財政刺激計劃得以推行)等,暫時緩解了市場對脆弱國家債務風險的擔憂。但是,為了配合財政刺激,歐盟階段性擺脱了財政束縛:2020年 3月,歐盟出於應對新冠危機而宣佈暫停履行《穩定與增長公約》義務,即暫時允許成員國政府債務率突破 60%、財政赤字率突破 3%的“紅線”;2022年 5月,歐盟宣佈為應對“能源危機”再度延期上述財政約束至 2023 年。

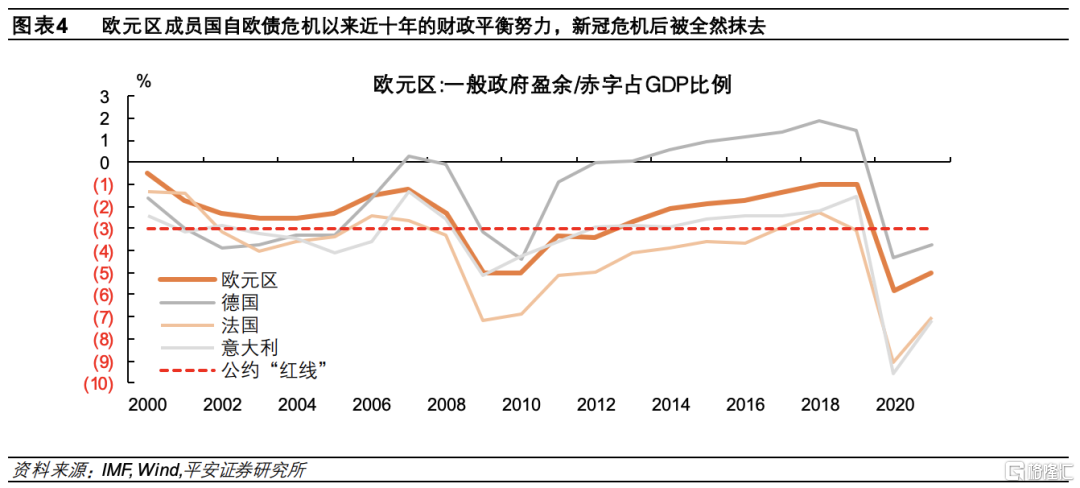

這使得歐元區成員國債務率和赤字率顯著上升,且希臘、意大利等債務壓力相對更大。政府債務方面,2021 年歐元區平均政府債務率達到 95.6%,高於 2010年的 83.9,且除愛爾蘭、馬耳他、荷蘭等少數成員國債務率較 2010年有所下降外,其餘大部分成員國債務率均有上升。其中,希臘、意大利債務率分別突破 193%、150%,明顯高於 2010年的 148%、119%。財政方面,歐盟成員國自歐債危機以來近十年的財政平衡努力,新冠危機後被全然抹去:2010 年以後,歐元區成員國財政赤字率持續下降(德國等地區財政盈餘持續上升),2018-2019 年意大利、法國等財政“差等生”赤字率都已低於 3%,但2020-2021 年兩國的赤字率均超過 7%,甚至已暫時高於歐債危機時期水平。

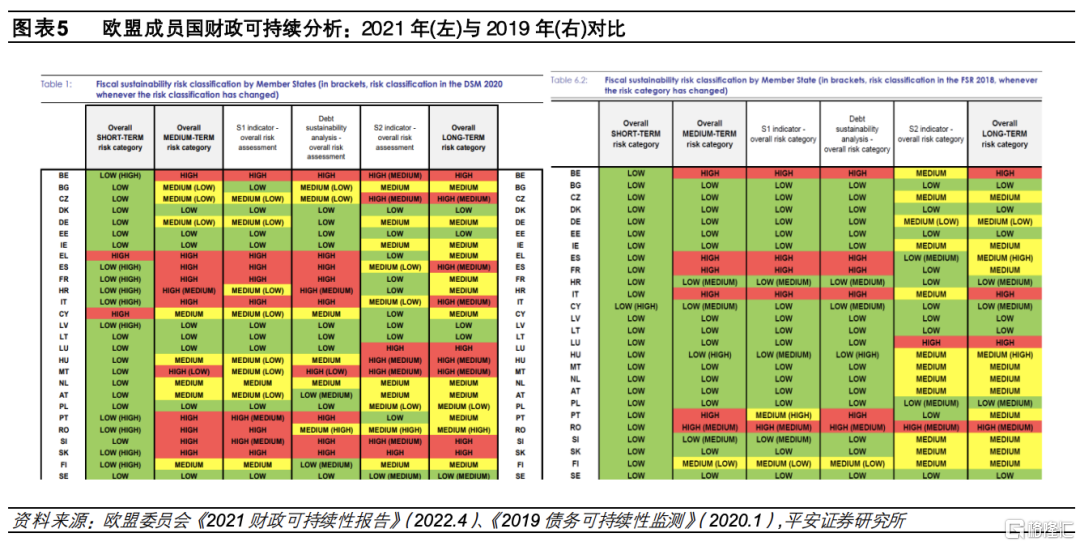

由於債務率和赤字率上升,多數歐元區成員國的中期債務風險上升,希臘、塞浦路斯等成員更出現短期債務風險。歐盟委員會於 2022年 4月發佈的《2021年財政可持續性報吿》顯示,短期來看,僅希臘和塞浦路斯 2個國家財政風險為“高”;中期來看,則有 11 個國家(比利時、希臘、西班牙、法國、克羅地亞、意大利、馬耳他、葡萄牙、羅馬尼亞、斯洛文尼亞和斯洛伐克)的財政風險為“高”。對比 2020年 1月(新冠疫情前)發佈的《2019年債務可持續監測》報吿,當前已有 4個國家(克羅地亞、馬耳他、斯洛文尼亞和斯洛伐克)的中期債務風險由“低”升為“高”,7 個國家(保加利亞、捷克、德國、塞浦路斯、匈牙利、荷蘭和奧地利)的中期債務風險由“低”升為“中”。

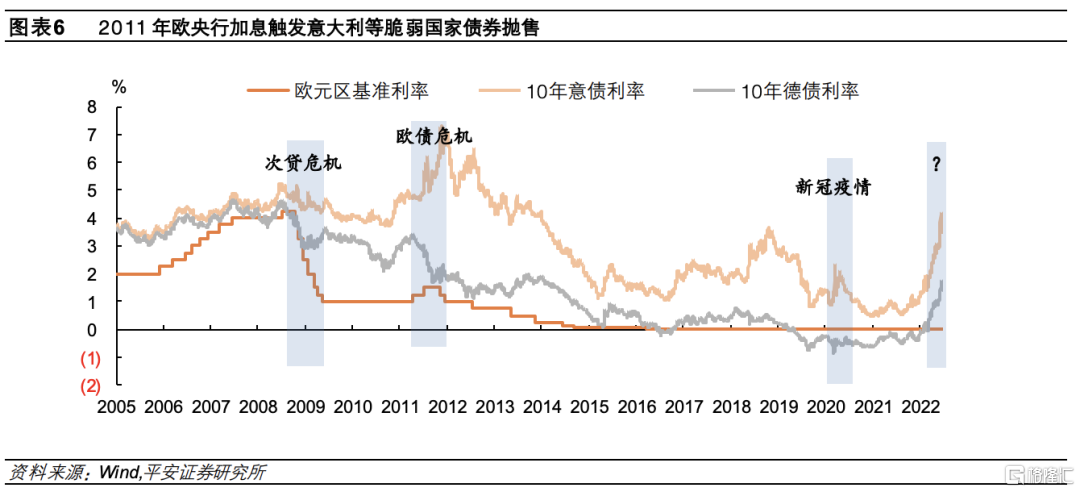

更值得警惕的是,歐央行貨幣緊縮可能使成員國政府債務風險更加靠前。歐盟委員會最新的財政可持續性報吿中,2022 年俄烏衝突的影響尚未納入考慮,因此歐盟成員的最新債務風險可能被顯著低估。而俄烏衝突帶來的通脹壓力與歐元區利率水平的上升,可能直接加劇政府債務風險,且“碎片化”問題可能螺旋式發酵:一方面,以意大利為代表的成員國債務率顯著上升並高於歐元區平均水平,意味着歐元區利率水平的上升將更大地抬升其債務付息成本;另一方面,市場出於對“碎片化”風險的定價,意味着脆弱成員國國債利率將更快攀升,更是“雪上加霜”。尤其考慮到,2011年歐央行曾因兩次加息而“引燃”歐債危機,歐債市場對歐央行加息或更加忌憚,債券市場的恐慌性拋售風險不小。總之,此前歐央行維持購債以及低利率,使大多數成員國的短期債務風險較為可控,然而當這一前提改變時,歐元區債務風險或不可同日而語。

02

歐央行工具受束縛

歐央行對於政府債務危機的化解能力,也是歐債市場能否消化恐慌情緒的關鍵因素。短期來看,歐央行於 6月 16日召開緊急會議着手應對“碎片化”問題後,意大利等國債利率明顯回落,市場緊張情緒有所緩和。

不可否認的是,歐債危機以來,歐盟與歐央行應對危機的“工具庫”更加豐富。歐盟委員會建立了歐洲穩定機制(ESM),自 2012年 10月生效至今,可為歐洲銀行和歐盟成員政府提供最高 5000億歐元的救助貸款。歐央行幫助緩解歐債危機的舉措,可歸結為“降息+購債+預期引導”的組合拳:一是降息。歐元區基準利率由 2011 年 11 月的 1.50%逐步降至 2013 年末的 0.25%。二是資產購買,以政府債券為主。2010年 5月至 2012年 9月,歐央行啟動證券市場計劃(SMP),從二級市場購買希臘、愛爾蘭、葡萄牙等高風險成員國的政府和企業債券,以壓降債券利率。2014年 10月至 2018年底,歐央行啟動“資產購買計劃”(APP),其中 80%的資產為政府債券,記錄於“公共債券購買計劃”(PSPP)的子項目中。2020 年 3月至 2022年 6月,歐央行重啟 APP,並額外啟動“大流行緊急購買計劃”(PEPP),PEPP 中 97%的資產為政府債券。三是“預期引導”。歐央行於 2012年 9月宣佈直接貨幣交易計劃(OMT),承諾央行可以無限量購買符合條件的成員國短期政府債券,從預期上緩解了市場對脆弱地區政府債務違約的擔憂。

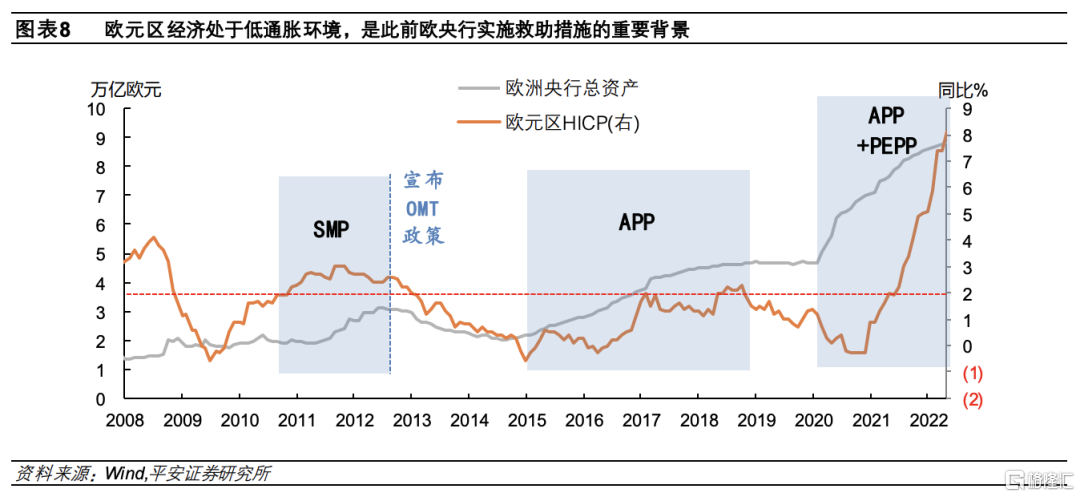

然而,受制於遏制通脹的目標,這一次歐央行應對危機的工具或十分有限。歐債危機以後,歐元區經濟處於低通脹環境,是歐央行實施救助措施的重要背景。彼時,歐央行的救助措施不僅可以平抑短期債券市場波動,也有益於刺激經濟增長與通脹回升,受到各方歡迎。但這一次,歐央行需要在救助市場的同時,兼顧物價穩定目標,這意味着其救助措施可能受到很大阻力。歐央行 6月最新預測 2022、2023年歐元區通脹率分別為 6.8%和 3.5%,均高於 2%的通脹目標,行長拉加德最新表態將於未來 6 個月逐步加息。因此,在未來較長時間裏,歐央行或難採取降息、擴大購債等任何具有寬鬆取向的政策工具。

若不改變貨幣緊縮取向,歐央行剩餘的工具或僅存兩類:一類是“調結構”,即在不顯著擴大持債總規模的前提下,增持意大利、希臘等脆弱地區國債,必要時還可能減持德國、法國等債務風險相對可控的成員國國債,以緩解“碎片化”問題。如當前歐央行擬利用 PEPP 購債操作的部分利潤來增購脆弱地區國債,具體細節尚待披露。此外,歐央行或也可以選擇重啟SMP 計劃,該計劃允許歐央行進行沖銷操作(歐央行在購買國債後,鼓勵商業銀行將等額流動性轉移至定期存款,並於 7日內通過招標程序拍賣給歐央行,從而使銀行體系內不因歐央行購債而立刻產生多餘流動性。)而沖銷操作的目的正是控制通脹風險,2011年歐央行實施 SMP 時的歐元區通脹率已高於 2%。另一類是“穩預期”,即類似 2012年的 OMT計劃,通過宣佈可置信的“兜底”政策,緩解債券投資者的恐慌情緒,也一定程度上施壓於做空歐債的投機行為,預防脆弱地區債券被過度拋售。

然而,當前這些措施的實際力度與效果均存在較大不確定性。

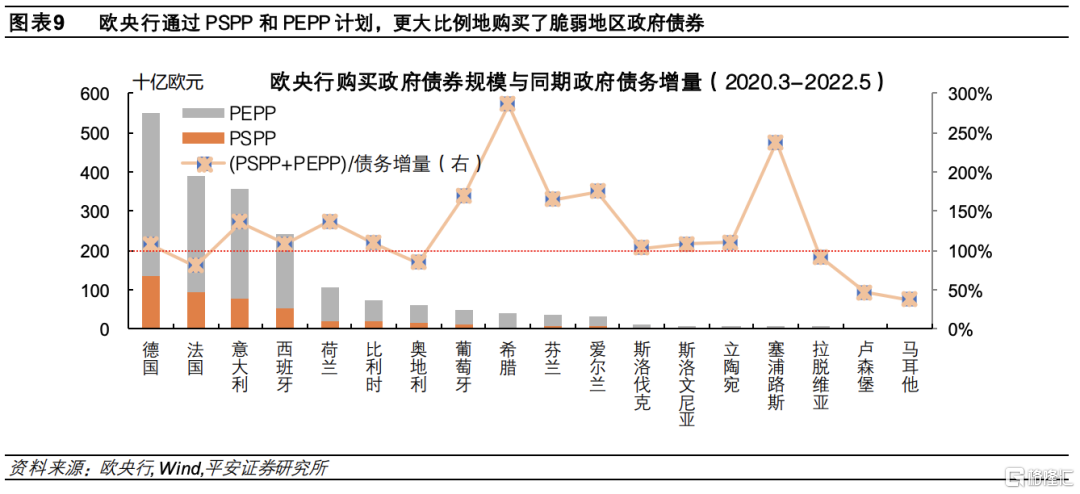

一是,PEPP 計劃下的結構調整空間或有限。2020 年 3月至 2022年 5月,歐央行通過 PSPP 和 PEPP 兩項計劃購入的成員政府債券合計為 2.2萬億歐元,基本上全部消化了同期各成員政府債務的增量。結構上,歐央行購買的希臘、塞浦路斯和意大利的國債規模,已分別為同期政府債券增量的 285%、283%和 135%,明顯高於平均水平,這説明歐央行政策已經向脆弱地區傾斜。事實上,歐央行的“偏心”已經受到了德國的質疑。7月 4日德國央行行長內格爾公開反對歐央行鍼對“碎片化”問題的解決方案,認為判斷不同國家之間的借貸成本差異是否合理“幾乎是不可能的”,且各國政府過於依賴歐央行的支持“將是致命的”。

二是,SMP的政策效果可能受制於流動性平衡的目標。2010年 5月至 2012年 9月,歐央行 SMP 計劃下合計購買了約 2100億歐元區政府債券。但在 SMP 實施期間,尤其 2011年歐央行加息後,意大利、西班牙等國債利率仍然飆升,期間 SMP 的政策效果不佳,很可能也因受制於沖銷操作和流動性平衡。2011 年下半年開始,歐央行逐步取消了沖銷操作,歐央行資產規模實質性上升一段時間後,脆弱成員國的國債利率才沒有更快上行,在 OMT工具推出後歐債危機才真正緩解。據此推測,實施沖銷操作的 SMP 如同戴着鐐銬舞蹈,“舞姿”可能會遜色不少。

三是,“預期引導”會否奏效仍有不確定性。2012 年 9 月,時任歐央行行長德拉吉宣佈 OMT,並且揚言會“不惜一切代價(Whatever it takes)”拯救市場,最終説服市場。當下,現任歐央行行長拉加德也表達出類似決心,未來也可能通過重申OMT 或類似工具以穩定市場預期。不過,需要注意的是:OMT從未被真正使用,因 OMT的啟動與歐盟 ESM 機制綁定,後者的判斷程序苛刻、且附帶嚴格的緊縮改革要求,再加上德國一度起訴 OMT違反歐盟條約,直到 2015 年 6 月歐盟法院才最終裁定 OMT合法。未來,歐央行實施類似政策會否再次受到程序限制和個別成員的反對,仍有較大不確定性。

03

“厄運循環”仍是隱患

“厄運循環”(Doom Loop)在歐債危機語境下,指的是歐元區主權債務與歐洲銀行體系的深度捆綁,以及其帶來的危機傳導風險。2009-10 年,希臘主權債務危機暴露,逐漸傳導至葡萄牙、愛爾蘭、意大利等其他成員國,並於 2011 年製造了歐洲銀行業流動性危機,最終演變為經濟危機。“厄運循環”的核心傳導鏈條是,歐元區主權債務與銀行資產負債表的緊密關係。當主權債風險暴露時,大量持有這些債務的歐洲銀行資產端受損,資產負債表的萎縮削弱銀行的放貸能力,實體經濟缺乏貸款支持而更趨疲弱,財政平衡更受威脅,從而加劇主權債務違約風險,形成一套負反饋。且商業銀行可能持有他國主權債務,產生“交叉傳染”風險。此外,歐洲銀行資產受損,也會增加歐央行實施救助的難度,形成另一套負反饋。這一次,“厄運循環”的風險程度也可能成為歐元資產定價的重要考量,繼而影響歐債市場的波動程度。

歐債危機後,歐盟和歐央行等在控制“厄運循環”風險方面付諸努力,但進展有限。自 2010年 9月《巴塞爾協議 III》推行後,歐洲銀行業也按要求提升了資本充足率,應對流動性緊缺的能力有所提升。2014 年以來,歐盟和歐央行開始推動建立“歐洲銀行業聯盟”,以提升金融體系韌性,降低銀行和主權國家之間的關聯。其中,單一監管機制、共同存款保險機制和單一清算機制被認為是該聯盟的“三大支柱”。但是直到 2022 年 4 月,後兩個“支柱”才獲歐洲議會通過。目前,歐洲銀行聯盟的運作並不成熟。例如,歐洲銀行體系的清算和重組並不充分;又如,各國監管機構嚴格限制商業銀行在外設立分支機構,旨在降低本國儲蓄者的對外風險敞口,但這種限制阻礙了跨境銀行整合,也不利於歐盟金融一體化進程。總之,修復和深化歐盟金融一體化仍有較長的路要走。

這一次,歐元區“厄運循環”風險仍然是客觀存在的。

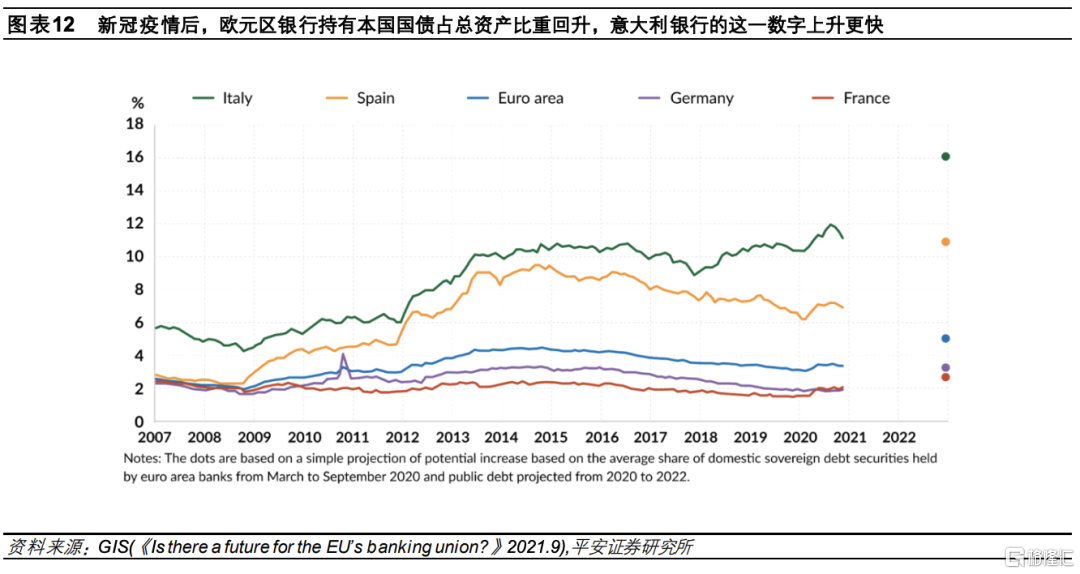

首先,新冠疫情後歐洲銀行持有本國主權債務佔總資產比例上升,意大利銀行的持有比例已突破歷史峯值。歐債危機後,多數歐元區商業銀行有意識地控制主權債持有比例,尤其 2015-2018 年期間,大部分地區銀行持有本國主權債佔總資產比重均有下降,意大利和西班牙的這一比例由 11%和 9%,分別下降至 9%和 7%左右。然而,新冠疫情後,因各國主權債券的增發以及債券收益率的下降,大部分歐洲銀行增持了本國國債。其中,意大利銀行的持有比重在 2020 年一度回升至 12%,創下歷史新高。GIS 在 2021 年 9 月的報吿預測,若按疫情以來的速度線性增長,到 2022 年底,意大利銀行持有國債比例或升至 16%,為 2012 年歐債危機爆發時的兩倍。

我們根據現有文獻梳理,歐洲各國銀行有較強意願持有本國國債,尤其脆弱國家銀行更願意持有本國的高風險國債,原因或是多方面的:一是“道德勸説(moral suasion)”假設,即政府可能隱含地強制國內銀行持有更多的政府債券;二是“風險轉移(risk-shifting)”假説,即資本不足的銀行自願押注高風險的政府債券,以便將風險從股東轉移到債權人;三是,信息優勢(informational advantage)假説,即商業銀行對本國主權債享有信息優勢,尤其當外國銀行不知情地拋售這些主權債時,本國商業銀行可能選擇成為“最後債權人”。

其次,歐元區銀行持有其他成員國主權債仍是普遍現象,“交叉傳染”風險仍存。歐債危機後,歐洲銀行業雖然減持了他國具有更高收益的主權債,但仍然難以完全抵禦“套息交易”的誘惑,即利用歐央行的“免費”資金投資於收益率不錯的主權債務。綜合 IMF和歐洲銀行等數據,我們發現,2011年意大利國債中有近 50%被外國央行、銀行和非銀行機構或個人持有。截至 2020 年,這一數據下降至近 30%,其中,約 20%的意大利國債仍被意大利以外的歐洲商業銀行和非銀機構持有。這説明,當前因脆弱國家主權債違約帶來的“交叉感染”風險較 2011 年有所下降,但並未被完全排除。

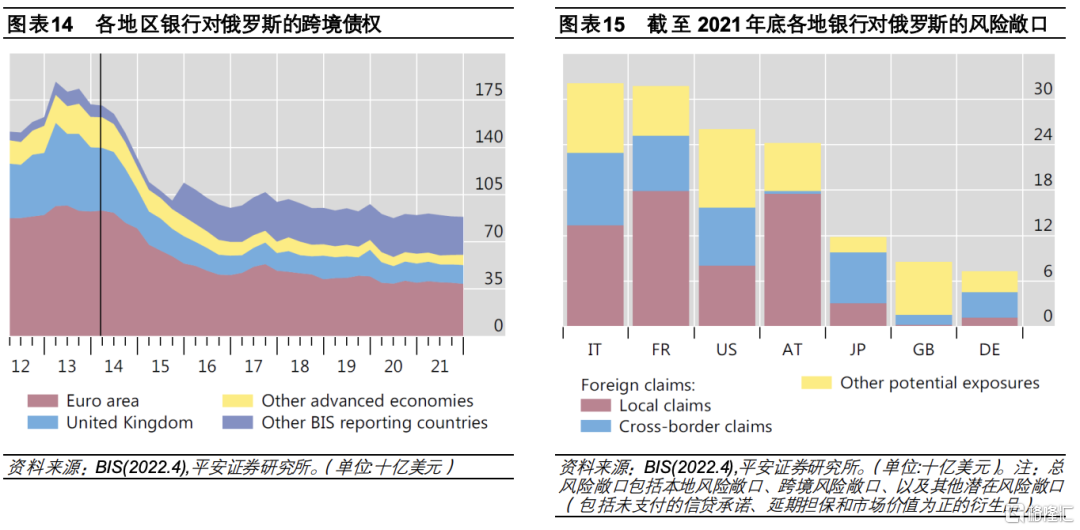

最後,俄羅斯主權債違約風險可能波及歐元區,意大利、法國、奧地利等地區銀行對俄羅斯風險敞口較大。2022 年俄烏衝突的爆發增大了俄羅斯主權債違約風險。6月 26日,俄羅斯一筆價值 1億美元債務錯過還款期,為 1998年以來首次出現債務違約。在 2014年俄烏衝突(克里米亞事件)之後,各國銀行對俄羅斯的跨境債權開始減少,由 2014年初為 1710億美元下降至 2021年底的 880億美元(其中歐元區銀行對俄羅斯的跨境債權約 390億美元)。分國別來看,意大利、法國和奧地利對俄羅斯的總風險敞口(包括本地風險敞口、跨境風險敞口、以及其他潛在風險敞口)分別高達 250-330 億美元。此外,俄烏衝突還間接加劇了歐洲銀行的風險管理成本。據法國《回聲報》5 月報道,歐洲銀行 2022 年一季度在銀行準備金和與俄烏衝突相關的特殊項目上共花費超 50 億歐元。

04

經濟預期已然走弱

歐元區經濟受俄烏衝突的直接影響,衰退風險不斷上升。俄烏衝突後,歐元區經濟受能源緊缺、大宗商品漲價等一系列衝擊,經濟增長前景顯著削弱。IMF在 2022 年 4月的預測,大幅下調了 2022年歐元區經濟增速 1.1個百分點至 2.8%,下調幅度在全球主要國家和地區裏是最大的。歐盟委員會於 2022 年 5 月春季經濟預測報吿,將 2022 年歐元區經濟增長預期大幅下調 1.3 個百分點至 2.7%,並強調這只是中性預測。報吿認為:歐元區經濟面臨很大不確定性,未來若俄烏衝突升級、能源供應驟停、以及海外經濟增長放緩等,均可能進一步削弱歐洲經濟前景;若俄羅斯完全停供天然氣,歐元區 2022年經濟增速將降至 0.2%,這意味着 2022 年第三和第四季度歐元區經濟就可能遭遇負增長,陷入技術性衰退。而且,這份報吿發布時歐央行尚未宣佈加息,可能低估了歐央行更快加息對經濟可能造成的不利影響(如報吿假設 2022 年 10 年德國國債利率為 0.8%,但目前該利率已升至 1.1%以上)。7月 4日,英國經濟與商業研究中心發佈報吿稱,由於俄羅斯天然氣供應減少,歐洲經濟衰退的風險大幅上升,2022 年冬季歐洲經濟出現衰退的概率達 40%。

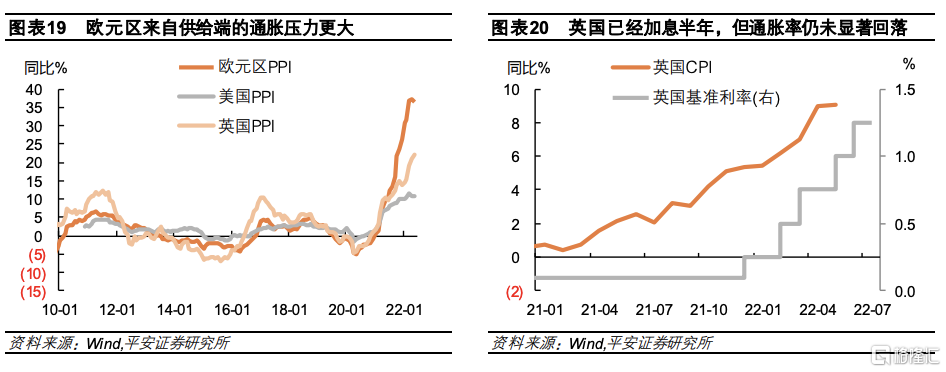

歐央行緊縮或將進一步加劇歐元區經濟壓力,並削弱經濟預期。對比美國和英國,歐元區通脹壓力更多來自供給端。截至2022 年 5 月,歐元區 PPI同比增速已超 30%,而美國和英國的 PPI 同比水平僅分別為 10%和 20%。這意味着,歐央行通過貨幣緊縮來遏制通脹將更為艱難。一個簡單的參照是,自 2021年 12月截至目前,英國央行已累計加息 5次、共計 110BP。然而,英國 CPI 通脹率仍在持續攀升。據此推測,歐央行若要實現物價穩定目標,需要更大力度的加息,這也意味着歐元區經濟增長或將付出更大代價。在此過程中,若歐元區金融市場動盪加劇,經濟衰退還可能更早到來。

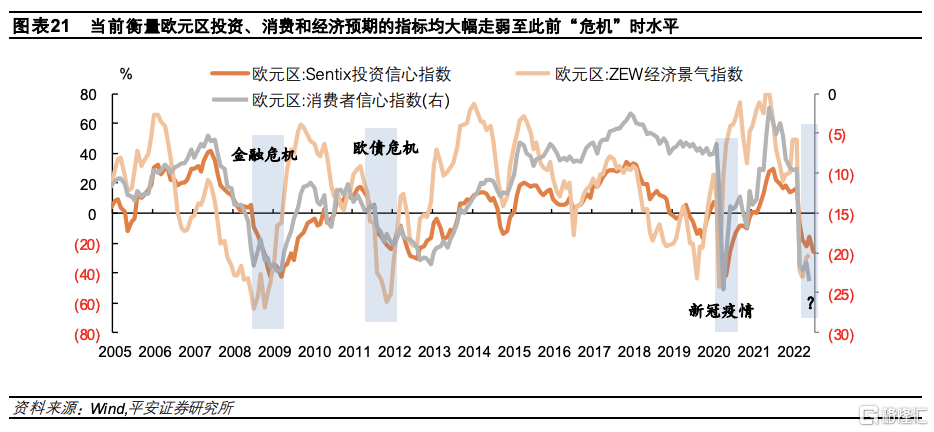

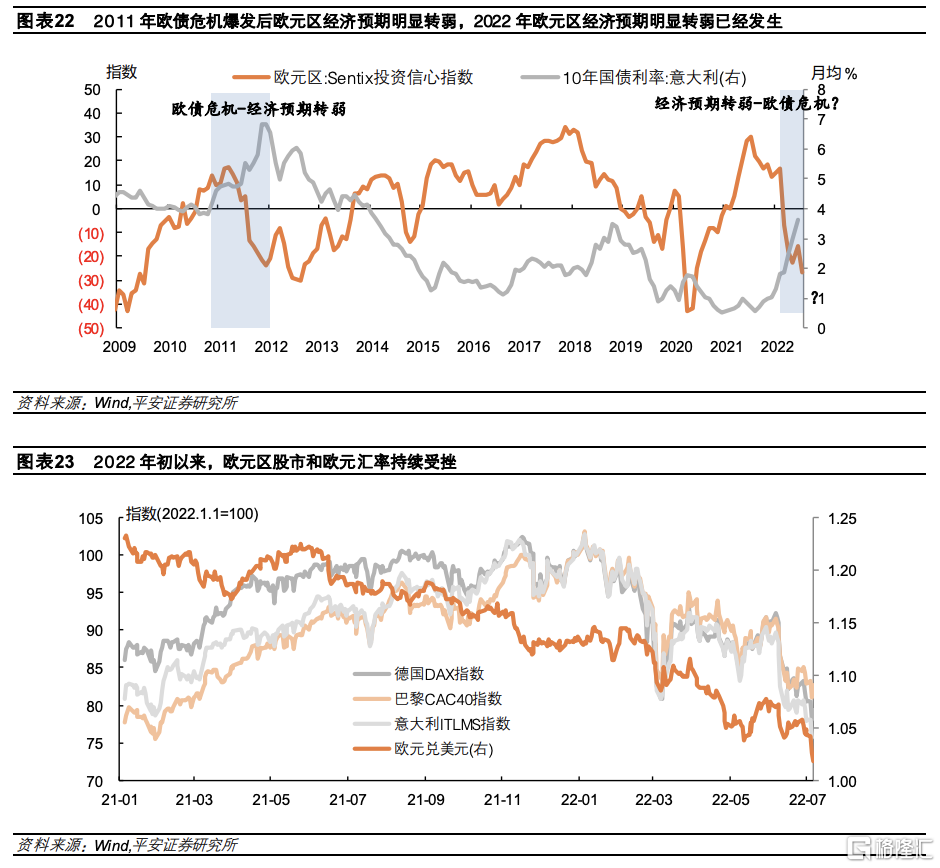

歐元區經濟預期跌入低谷,或反向增加金融危機爆發的可能。在地緣衝突、通脹壓力以及貨幣緊縮等多重衝擊下,自 2022年 3 月以後,各項衡量歐元區投資、消費和經濟預期的指標均大幅走弱,並已經基本跌落至 2008 年全球金融危機、2011年歐債危機、以及 2020年新冠疫情衝擊時的水平。在歐債危機還未真正爆發時,經濟預期已經明顯轉弱,這是當下歐元區金融市場面臨的特殊環境。而經濟預期走弱可能反向增加歐債市場波動風險:一方面,市場在資產定價過程中會計入經濟下行乃至衰退預期,從而高估歐元區債務違約風險,使債券市場價格下挫;另一方面,歐元區貨幣和股票市場可能因預期轉弱而出現波動,不同資產價格的聯動效應或波及歐債市場。7 月 4 日公佈的歐元區 Sentix 投資信心指數意外大幅下跌至-26.4點,為 2020年 5月以來新低,且已低於 2011年底歐債市場動盪時期的水平。該數據的公佈觸發了歐元匯率和股市的暴跌。

風險提示:1)地緣局勢發展超預測,若俄烏衝突快速化解,市場對歐洲經濟的預期或快速好轉。2)歐元區經濟韌性超預期,使市場預期好轉。3)歐央行緊縮力度不及預期,或購債力度超預期,繼而歐債市場波動減弱。4)歐盟等其他機構或幫助化解歐債市場波動。5)金融市場走勢預測難度大。