本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

預計美國下半年通脹將繼續高位運行,而通脹預計將進一步從成本端與需求端侵蝕企業投資利潤、抑制企業投資熱情。同時,預計通脹粘性導致美聯儲繼續較快緊縮,進而也將從債務壓力方面遏制企業投資活動。雖然短期企業投資快速下滑風險偏低,但中長期而言存在快速下行的風險。預計年內貨幣政策轉向寬鬆的概率較低,美債利率短期或將震盪。

非住宅投資與經濟變動較為一致,非住宅投資對於美國經濟的重要性較高。美國非住宅投資可以稱為企業投資,是私人投資重要組成之一,由建築、設備、知識產權產品構成。除了在1973年與2001年經濟衰退時,非住宅投資惡化領先於經濟衰退,非住宅投資往往表現為與經濟的同步性。歷史數據表明若沒有外部衝擊或內部泡沫問題,投資變動高度依賴於經濟水平變化。而在經濟下行期,非住宅投資對經濟的拖累程度往往高於個人消費支出,但目前非住宅投資對經濟存在一定支撐。

高通脹持續導致中長期非住宅投資存在較快下行的風險。企業利潤是非住宅投資的領先指標,主導非住宅投資的變化。一方面,預計美國通脹的高粘性會繼續推動成本上升,需求回落導致價格傳導不暢,這將進一步惡化企業盈利水平,進而導致投資下行壓力增大。另一方面,通脹較難快速回落,美聯儲加息節奏將繼續較快,2022年第二季度貸款標準已開始收緊,預計在企業高槓杆水平背景下,債務壓力也將構成未來非住宅投資的抑制因素。

未來美聯儲貨幣政策與美債利率如何演變?從歷史數據來看,非住宅投資下滑拐點與10Y-1Y美債利差走闊拐點通常表現出同步性,這往往是因為非住宅投資下降與經濟衰退同步,而經濟步入衰退往往會導致美聯儲降息,因此10Y-1Y美債利差往往在該時點走闊。但預計此輪與滯脹時期類似,10Y-1Y美債利差走闊將滯後於非住宅投資的拐點。滯脹時期的歷史表明美聯儲需要堅定加息以控制通脹,即使存在犧牲經濟的風險,而堪憂的通脹粘性背景下,預計今年美聯儲降息的可能性較低。經濟基本面惡化預計將對美債利率的上行幅度有所遏制,短期美債利率或表現為震盪,需關注未來通脹回落慢於預期對於美債利率構成的上行風險。

結論:預計高通脹將繼續導致需求下降以及成本上升,進一步壓縮企業的利潤空間,降低企業的投資意願。同時,當前企業高槓杆的狀態會導致企業對於利率上升更為敏感,預計利率對於美國非住宅投資的負面影響將逐步顯現。雖然短期非住宅投資迅速惡化的概率較低,但中長期而言,其存在較快下行的風險。從整體角度而言,在通脹持續“高燒不退”、美聯儲不改遏制通脹初心的背景下,預計美國經濟衰退風險持續上升,美國消費、投資活動以及庫存變動將進一步承壓。預計美國經濟的支撐因素未來將較全面地趨弱,需高度關注經濟下行風險。在經濟預期下滑與美聯儲緊縮較快的背景下,預計美債利率短期內或將表現為震盪,需警惕未來通脹超預期上升的風險。

預計美國下半年通脹將繼續高位運行,回落速度或將偏慢,而通脹不僅從成本端也從需求端侵蝕企業投資利潤、抑制企業投資熱情,同時通脹粘性也導致美聯儲繼續較快緊縮,將從債務壓力方面遏制企業投資活動,雖然短期企業投資快速下滑風險偏低,但中長期而言較難樂觀。預計年內貨幣政策轉向寬鬆的概率較低,美債利率短期或將震盪。

非住宅投資與經濟變動較為一致

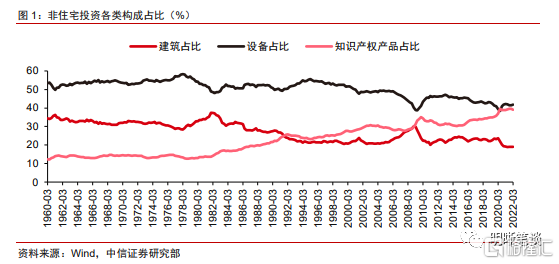

美國非住宅投資可以稱為企業投資,是私人投資重要組成之一,由建築、設備、知識產權產品構成。美國GDP中國內私人投資總額中由固定投資與私人存貨變化構成,而固定投資中分為非住宅項與住宅項。其中,非住宅投資由建築、設備、知識產權產品構成,近年來建築佔比有所提升,非住宅投資目前核心構成為建築與設備,二者總佔比近81%。

非住宅投資變動與經濟增長變化較為同步。企業投資快速惡化一定程度導致了1973年與2001年的經濟衰退,因此企業投資下滑拐點領先於經濟下降的拐點。1973年石油危機導致美國工業企業成本飆升,同時政府對於價格與工資的管控扭曲了供需,進一步惡化了企業的經營前景,導致投資快速下滑,隨後經濟步入衰退。而美聯儲1995年開始的寬鬆貨幣政策孕育了互聯網泡沫,而隨着美聯儲加息,泡沫在2000年破裂,導致美國投資熱情迅速下降,引發了2001年的經濟衰退。而除了1973年與2001年的經濟衰退,其他經濟衰退週期中非住宅投資往往表現為與經濟的同步性,有時非住宅投資略滯後於經濟衰退,表明若沒有外部衝擊或內部泡沫問題,投資變動高度依賴於經濟水平變化。

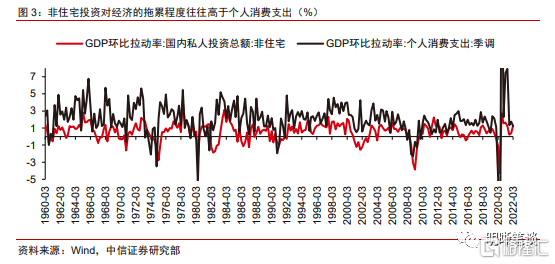

回顧歷史,在經濟下行期,非住宅投資對經濟的拖累程度往往高於個人消費支出,但目前非住宅投資對經濟存在一定支撐。從歷史數據來看,雖然非住宅投資的波動幅度沒有個人消費支出那麼高,但在經濟承壓時,非住宅投資對於GDP拖累程度通常大於消費對GDP的影響。2022年第一季度在消費回落的背景下,非住宅投資對於經濟增長仍有較好的支撐作用。

高通脹持續導致中長期非住宅投資存在較快下行的風險

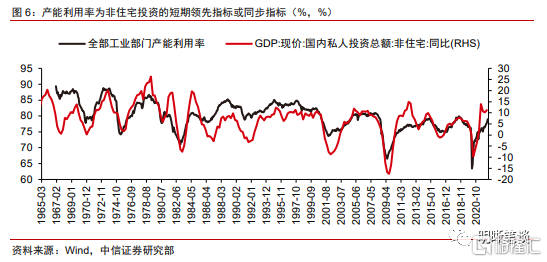

企業利潤是非住宅投資的領先指標,主導非住宅投資的變化,美國通脹的高粘性預計會繼續推動成本上升,需求回落導致價格傳導不暢,這將進一步惡化企業盈利水平,進而導致投資下行壓力增大。利潤指標往往領先非住宅投資1-4個季度,而反映需求的製造業PMI通常領先9個月左右,而產能利用率可以視為非住宅投資的短期領先指標或同步指標。目前高通脹導致美國需求快速回落,個人消費支出明顯下滑,製造業PMI快速回落至53。預計通脹將保持較高粘性(具體可參見《債市啟明系列20220621—堪憂的美國通脹粘性》),在此經濟環境下,預計企業利潤將繼續下降。短期而言,企業利潤仍處於歷史高位,預計對於投資仍有一定支撐。從產能利用率角度來看,目前預計短期投資活動快速下滑風險較低,但未來需求與利潤將進一步惡化,中長期而言,我們認為非住宅投資的韌性較難持續。

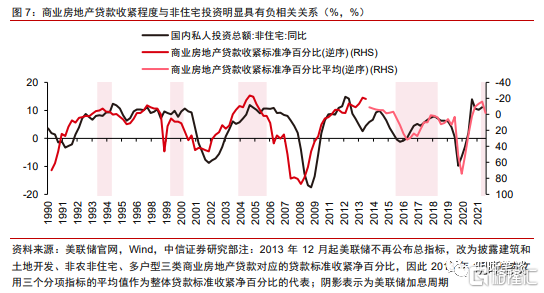

通脹較難快速回落,美聯儲加息節奏將繼續較快,2022年第二季度貸款標準已開始收緊,預計貸款繼續收緊也將構成未來非住宅投資的抑制因素。由於建築在非住宅投資中佔比偏高,同時設備與建築的波動趨勢較為一致,因此商業房地產貸款收緊也可以一定程度反映出整體投資貸款收緊趨勢。商業房地產貸款收緊程度與非住宅投資明顯具有負相關關係。目前美聯儲最新披露的數據表明2022年第二季度的商業房地產貸款已開始收緊,由於通脹較難快速回落,預計美聯儲將延續快節奏緊縮,進而進一步抑制非住宅投資。

此外,目前企業高槓杆水平背景下,利率繼續上行對企業未來投資活動的遏制作用不容忽視。從槓桿率角度來看,雖然2020年疫情衝擊下,貨幣政策寬鬆推動了企業槓桿率下降,但是目前企業槓桿率處於歷史高位,與2019年水平較為相近。在高槓杆背景下,美聯儲加息對於企業的財務狀況的負面影響更大,疊加目前經濟下行風險較大,企業對於未來經營業績的預期偏悲觀,預計利率上升對於非住宅投資的抑制作用將逐漸顯現。

未來美聯儲貨幣政策與美債利率如何演變

從歷史數據來看,非住宅投資下滑拐點與10Y-1Y美債利差走闊拐點通常表現出同步性,但預計此輪與滯脹時期類似,10Y-1Y美債利差走闊將滯後於非住宅投資的拐點。非住宅投資下行拐點與10Y-1Y美債利差走闊時點較為同步往往是因為非住宅投資下降與經濟衰退同步,而經濟步入衰退往往會導致美聯儲降息,因此10Y-1Y美債利差往往在該時點走闊。但是在上世紀70-80年代滯脹時期,美聯儲迫於通脹壓力,對於美國經濟的敏感性略有降低,因此利差走闊一定程度上滯後於非住宅投資下滑。而此輪緊縮,美聯儲也面臨兩難,並且美聯儲官員也表示目前更為注重控制通脹的目標,由於通脹高粘性,預計年內貨幣政策轉為寬鬆的概率較低,因此未來利差走闊時點也將滯後於非住宅投資下降時點。

滯脹時期的歷史表明美聯儲需要堅定加息以控制通脹,即使存在犧牲經濟的風險,而堪憂的通脹粘性背景下,預計今年美聯儲降息的可能性較低。在滯脹時期,美聯儲雖然不會在失業率剛開始上升時就降息,但在後續面臨失業率持續上升與通脹仍未明確回落趨勢的境地時,美聯儲還是會選擇降息以刺激經濟,直到沃爾克上台的第二年(沃爾克在上台第一年內美聯儲仍存在通脹未回落便降息的行為)。沃爾克上台第二年在失業率攀升的壓力下仍激進緊縮,通脹回落,隨後引發的經濟衰退進一步推動了通脹下降。滯脹時期的歷史反映出若美聯儲意圖通脹回落,需要較為堅定的加息,即使可能會以犧牲就業與經濟為代價。因此預計雖然下半年非住宅投資承壓,但降息可能要在通脹回落信號明確、控制通脹取得成效後再開始降息,今年降息的可能性較低。

預計經濟基本面惡化將對美債利率的上行幅度有所遏制,短期美債利率或表現為震盪,需關注未來通脹回落慢於預期對於美債利率構成的上行風險。預計後續通脹磨頂後緩慢回落,因此年內或會出現美聯儲加息放緩的時點,此前美債利率的高位運行的支撐因素均有所減弱。預計經濟下行風險將提升,美國消費在高通脹持續的背景下開始明顯下滑;企業利潤與需求持續下降,疊加抵押利率大幅上行導致房地產銷售快速趨冷,美國住宅與非住宅投資增長預計都將乏力;美國需求下降預計將導致企業繼續去庫存,也將減緩經濟增長。經濟悲觀預期對美債利率上行空間構成的一定壓制,但也需注意通脹回落不及預期,美聯儲緊縮預期有所升温導致的利率上行的風險。

結論

預計高通脹將繼續導致需求下降以及成本上升,這進一步壓縮企業的利潤空間,降低企業的投資意願。同時,當前企業高槓杆的狀態會導致企業對於利率上升更為敏感,預計利率對於美國非住宅投資的負面影響將逐步顯現。雖然短期非住宅投資迅速惡化的概率較低,但中長期而言,其存在較快下行的風險。從整體角度而言,在通脹持續“高燒不退”、美聯儲不改遏制通脹初心的背景下,預計美國經濟衰退風險持續上升,美國消費、投資活動以及庫存變動將進一步承壓。預計美國經濟的支撐因素未來將較全面地趨弱,需高度關注經濟下行風險。在經濟預期下滑與美聯儲緊縮較快的背景下,預計美債利率短期內或將表現為震盪,需警惕未來通脹超預期上升的風險。

風險因素

市場流動性大幅波動,宏觀經濟增速不如預期,無風險利率大幅波動,正股股價超預期波動。