本文來自格隆匯專欄:中金研究,作者:劉剛、李赫民、李雨婕

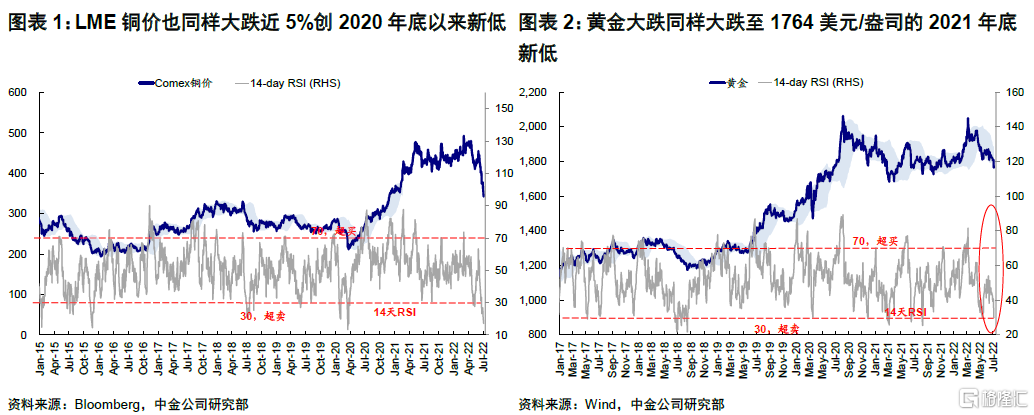

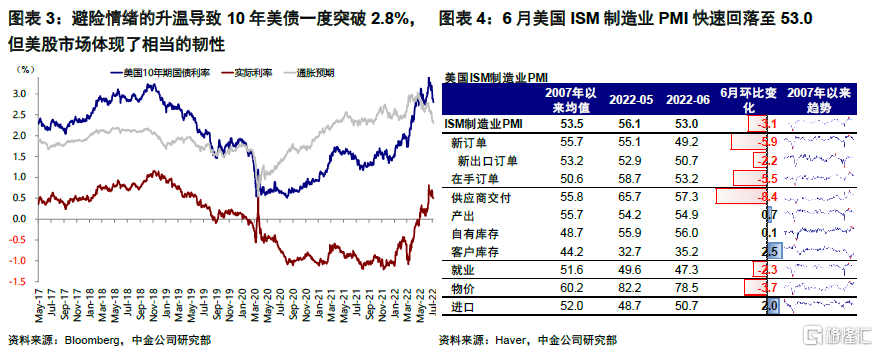

隔夜全球衰退交易再度升温,導致全球各類資產出現了劇烈的動盪。主要大宗商品全線大跌,布倫特油價大跌近10%逼近100美元/桶,為2022年5月以來的新低,LME銅價也同樣大跌近5%創2020年底以來新低。與此同時,由於市場對於歐洲的衰退擔憂相對更大(受歐元區數據偏弱以及歐洲天然氣可能“斷氣”的擔憂),因此導致歐洲股市大跌、歐元明顯走弱,進而推高美元指數至106.6的2002年以來新高。在此背景下,黃金大跌同樣大跌至1764美元/盎司的2021年底新低。美國方面,避險情緒的升温導致10年美債一度突破2.8%,但美股市場體現了相當的韌性,尤其是前期跌幅較大的成長風格的納斯達克指數反而大漲1.75%。不過這與利率和增長預期下行階段,成長股往往受益反彈的邏輯倒是一致。

綜合來看,雖然我們無法判斷短期這樣一個劇烈的動盪有多少交易和情緒的成分,畢竟經過了昨天的波動後,主要大宗商品都已經明顯逼近或進入超賣區間,但其反應的脈絡與我們在《來自“衰退”的考驗:海外資產配置月報(2022-07)》所分析的情形類似,即短期的衰退擔憂可能繼續成為影響資產表現的一個主線,這也是我們在7月的月報觀點中對歐洲維持謹慎、同時判斷美元有支撐、黃金可能繼續承壓的主要原因。

目前來看,衰退擔憂很顯然已經成為市場的焦點和交易主線,那麼這如何作用到資產上?我們認為這涉及到衰退風險究竟有多大、以及衰退擔憂影響資產表現渠道這兩個問題上。

一、衰退風險有多大?方向上有較大可能;更重要的在於到來時間和深度

相比NBER有關衰退階段的界定以及技術上兩個季度GDP環比負增長的定義,近期市場的衰退擔憂更多是來自一些月度高頻數據明顯走弱的放大,例如歐洲和美國的PMI都明顯低於預期回落、同時歐洲6月CPI再度超預期上行等等,而並非基於很快就將進入衰退的充足證據,但這從市場預期的角度可能就已經足夠。

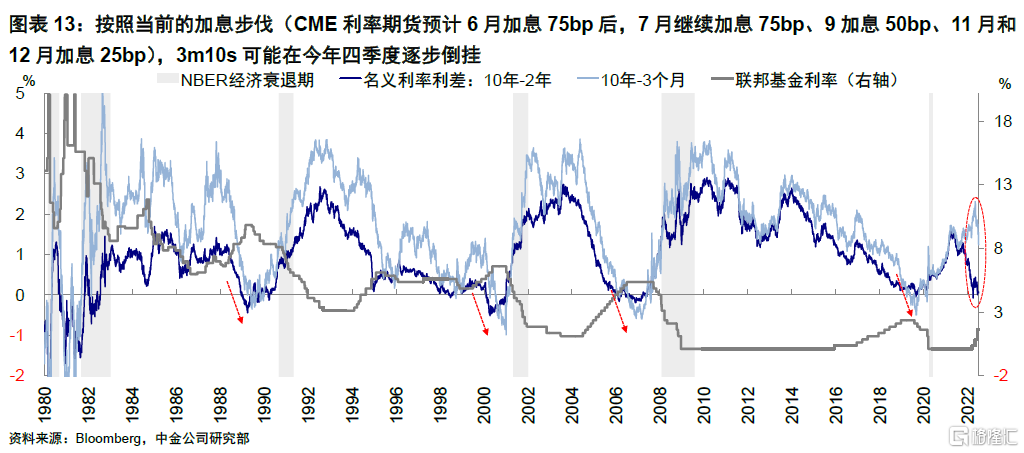

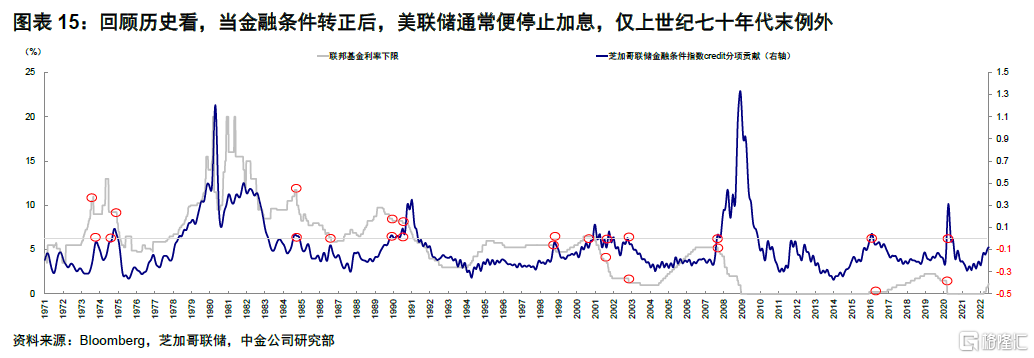

美國增長本來就處於放緩階段,這一點基本是市場共識。在最終方向上,我們認為給定現在的緊縮力度和速度,衰退有較大可能,這是由本輪加息終點的幅度和速度所決定的。一方面,從目前的加息路徑看,本輪加息終點聯邦基金利率(3.75%)明顯超出2.5%的中性利率(neutral rate),對應金融條件也將明顯轉正。另一方面,更重要的是,相比正常步幅的加息,當前過快的加息速度所帶來的金融條件驟然緊張將會難免給需求帶來更快的擠壓,尤其是對利率敏感的部門,例如房地產和消費貸近期都明顯降温,房貸利率的上行速度甚至超過2008年。近期,亞特蘭大聯儲的GDPNow模型也明顯下行進入負區間。

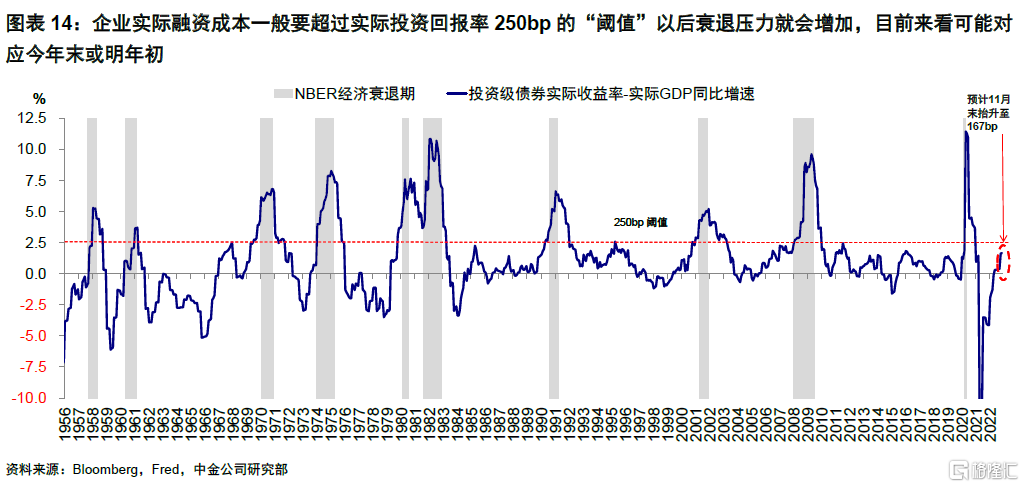

相比之下,到來的時間更為關鍵。我們通過金融條件視角,測算企業實際融資將會超過投資回報率的閾值,以及3m10s利差倒掛的時間,基本結論是衰退壓力可能在年底和明年初逐漸增多。實際上,從NBER的界定衰退的主要指標來看,目前似乎也沒有太明顯的端倪。但是需要關注潛在衰退到來更早的風險。

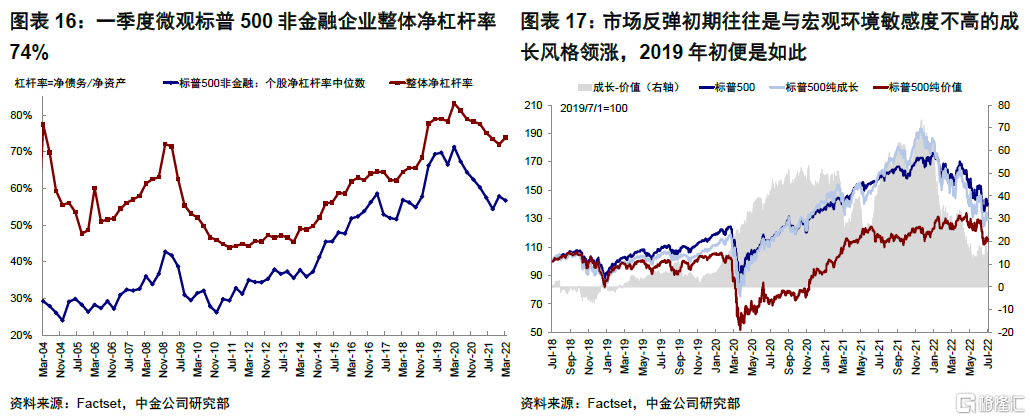

衰退程度上,我們的基本判斷是由債務問題引發的深度衰退可能性也相對較低。由於此次美國非政府部門整體槓桿水平整體偏低,尤其是金融和居民部門並未在次輪疫情中收到明顯衝擊,這意味着除了一些薄弱環節外(如高收益債、中低收入人羣消費貸),爆發整體類似於2008年債務危機的可能性不大。

當然不管是速度還是深度,最大的下行風險都來自美聯儲政策路徑,一個相比現在更為激進的加息路徑或會加大當前增長以更快速度滑向更深衰退的風險,而這背後有隱含了通脹必然失控的假設,迫使美聯儲需要“犧牲”增長來抑制通脹(所謂的沃爾克時刻)。

二、衰退對資產的影響渠道?增長放緩和加息退坡

暫且不論真實情況如何,市場預期已經開始對資產產生影響。那麼衰退擔憂對資產的影響主要通過兩個渠道:一是基本面和盈利,尤其是對需求比較敏感的週期板塊反應最為敏感,例如近期波動較大的大宗商品和週期板塊;二是緊縮預期,衰退擔憂會使得市場交易緊縮預期的回落,反應在近期利率下行和美股成長股反彈。

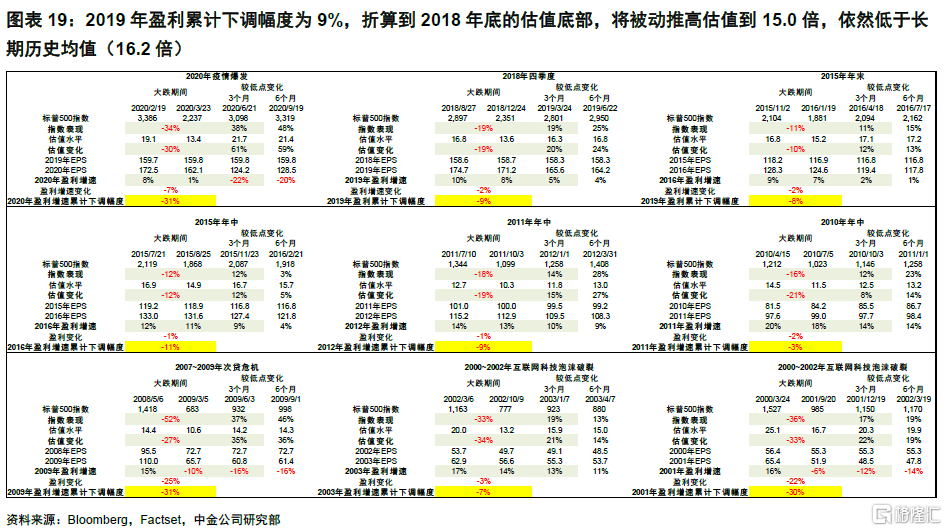

首先,從基本面和盈利角度,市場對於衰退的擔憂往往是因為擔心先殺估值再殺盈利,進而給市場更大下行壓力。但在實際環境中,並非簡單的前後銜接的順序關係。通常情況下,估值往往先行收縮並提前打出了未來盈利下調的空間,市場觸底反彈時則往往盈利還在下調,這也是為什麼反彈初期通常是與宏觀環境敏感度不高的成長風格領漲的原因。2019年初美股見底的模式即是如此,2018年10月開始大跌後,當時市場於2019年初見底的契機主要是貨幣政策傳遞轉向信號(但真正降息要到半年多之後的2019年7月),而盈利還在下修更是一直要持續到2019年末才見底。

只不過出現這種情況需要滿足幾個條件,1)貨幣政策轉向信號;2)估值足夠低,比如2018年最低跌到13.6倍的支撐位(90年代以來均值下方一倍標準差13倍);3)並非深度衰退。相比深度衰退(2008年金融危機期間盈利下調幅度高達31%),輕度衰退或者一般的增長下行週期(2015年和2018年),盈利的下調幅度一般在10%以內。對比當前,前兩個條件都還不完全滿足。貨幣政策的退坡可能要等到三季度之後,而當前16倍左右的估值雖然已經不貴,但也説不上很便宜。

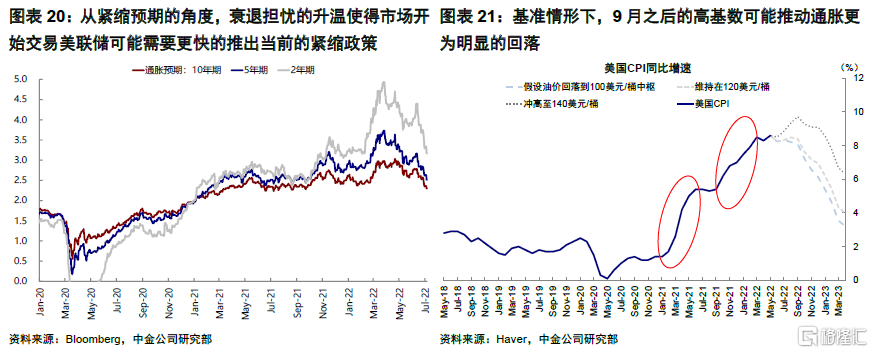

其次,從緊縮預期的角度,衰退擔憂的升温使得市場開始交易美聯儲可能需要更快的推出當前的緊縮政策,至少是在速度上有所放緩,這也是除了增長預期外,美債利率近期持續回落的主要原因。但此次的問題在於通脹上,所謂緊縮、通脹和增長的“不可能三角”,通脹目前還維持高位同時美聯儲還沒有完成“任務”的情況下(基準利率依然低於2.5%的中性利率),都使得預期美聯儲很快停手的預期不太現實。我們測算,基準情形下,9月之後的高基數可能推動通脹更為明顯的回落(近期油價大跌如果持續可以起到更大幫助),而美聯儲在9~11月完成任務後可能逐步在政策上降速退坡。這也就意味着,儘管遠端的緊縮預期不斷回落,但三季度市場都依然還要面臨快緊縮和高通脹的壓力。

在後續的可能演變上,給定三季度緊縮和通脹的硬性約束,如果真實的衰退並不如當前來的這麼快,那麼市場可能還有一定的等待和騰挪空間,等到四季度美聯儲政策可以退坡後可能作為一個更加明確的轉機,推動市場轉向債券和成長風格的交易邏輯。相反,如果衰退真的如擔憂的那樣來得更快,我們擔心在預期政策能夠轉向之前,市場還要承受三季度繼續緊縮和高通脹的壓力,使得短期形成增長和緊縮分別在分子和分母端的雙重擠壓,進而帶來一定壓力,尤其是一些薄弱環節,如高收益債等。

基於上述判斷,我們維持對三季度美股方向上整體震盪偏弱的判斷(估值回調9~11%,盈利有下調空間),預計徹底的轉機可能要等到四季度政策能夠退坡後出現,屆時或可能成為市場交易邏輯轉向利率下行和成長風格的契機,關注7~8月美股二季度業績期與主要宏觀數據。美債利率雖然近期快速回落計入衰退預期,但在美聯儲沒有完成任務和通脹難以大幅走弱的三季度也很難就此形成趨勢性的下行,維持3.5%中樞。美元可能仍有支撐、黃金仍或將承壓。市場之間,維持中國>美國>日本>歐洲>新興的排序。