本文來自格隆匯專欄:中金研究,作者:劉均偉 周蕭瀟等

摘要

本月聚焦:國家適應氣候變化戰略更新,氣候投融資發展正當其時

氣候變化是全球面臨的共同挑戰。應對氣候變化的解決方案包括減緩與適應:減緩氣候變化的主要途徑是減排與固碳,適應氣候變化則是通過模式調整來適應氣候變化的不利影響----兩種解決方案均需要大規模資金支持。因此,有效的金融解決方案對管理氣候風險、應對氣候變化有重要意義。聯合國氣候變化框架公約(UNFCCC)將氣候金融定義為“利用公共、私人或其他資金來源,為支持應對氣候變化的減緩和適應行動而進行的地區、國家或跨國融資行為”。[1]我國在《關於促進應對氣候變化投融資的指導意見》中提及氣候投融資是“為實現國家自主貢獻目標和低碳發展目標,引導和促進更多資金投向應對氣候變化領域的投資和融資活動,是綠色金融的重要組成部分”。

隨着越來越多氣候變化投融資的相關政策的出台,我國在構建氣候變化投融資體系方面取得了顯著進展。過往經驗證明,一個更加完善的氣候變化投融資的體系可大幅提升資本市場落地更多氣候變化投融資項目的效率。在過去的幾年裏,國際上常見的應對氣候變化資金渠道主要包括基金和債券市場,如:環球環境基金(Global Environmental Facility,資金來自於公共資源),適應基金(Adaptation Fund,來自於私營部門的CDM資金以及政府的直接捐助),綠色氣候基金(Green Climate Fund,GCF,由公共和私人資金構成)和日益成熟的綠色債券市場。而在眾多相關債券工具中,綠色債券由於發展較早、界定標準清晰、成熟度較高,近年來備受我國資本市場青睞,成為重要的應對氣候變化的金融工具之一。

ESG趨勢

1)國內ESG政策:四部門發佈“雙碳”交通運輸工作實施意見。2022年6月24日,交通運輸部等四部門發佈貫徹落實《中共中央國務院關於完整準確全面貫徹新發展理念做好碳達峯碳中和工作的意見》的實施意見(以下簡稱《意見》)。《意見》要求,以交通運輸全面綠色低碳轉型為引領,以提升交通運輸裝備能效利用水平為基礎,以優化交通運輸用能結構、提高交通運輸組織效率為關鍵,加快形成綠色低碳交通運輸方式,加快推進低碳交通運輸體系建設。

2)海外ESG政策:歐盟通過三項氣候草案,改革碳市場、碳關税、碳基金。2022年6月22日,歐洲議會通過了三項與氣候變化掛鈎的歐盟法律草案,包括改革碳排放交易體系(ETS)、修正碳邊界調整機制(CBAM)相關規則以及設立消除能源和流動性貧困的社會氣候基金。上述三項法律草案是歐盟“Fit for 55”一攬子計劃的一部分,旨在通過到2030年將温室氣體排放量相比1990年的水平至少減少55%來應對氣候變化,並保護就業和公民。

3)重要ESG事件:美國證券交易委員會就ESG基金問題對高盛進行調查。2022年6月13日,高盛發言人證實美國證券交易委員會(SEC)正在對高盛資產管理部門的部分ESG主題投資基金進行調查,包括高盛ESG新興市場股票基金、高盛國際股票ESG基金和美國股票ESG獨立管理賬户產品等。截至2022年4月30日,這些策略下的資產總額約為7.25億美元。

ESG投資

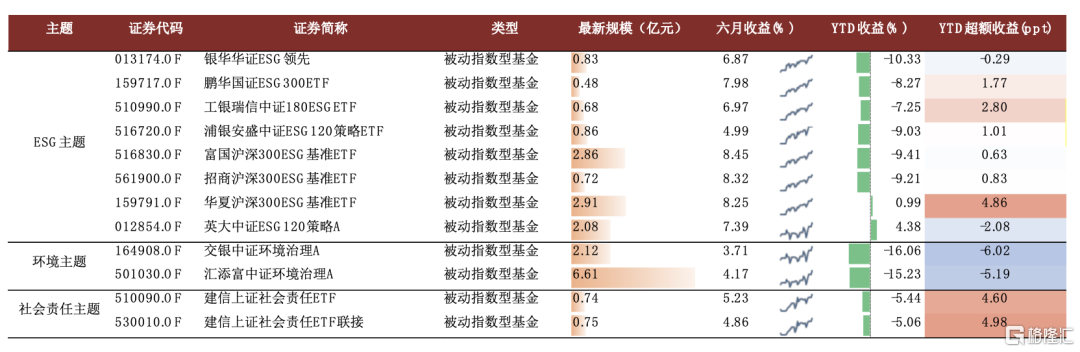

1)國內ESG產品:被動ESG主題產品多數跑贏市場。2022年6月共發行主動型泛ESG主題基金4只,累計發行份額8.19億元,被動型泛ESG主題基金1只,累計發行份額0.1億元。從收益表現來看,被動型ESG主題基金表現優於主動型ESG主題基金。8只被動型ESG主題基金共有6只產品今年以來收益超過滬深300指數,平均超額1.35%。

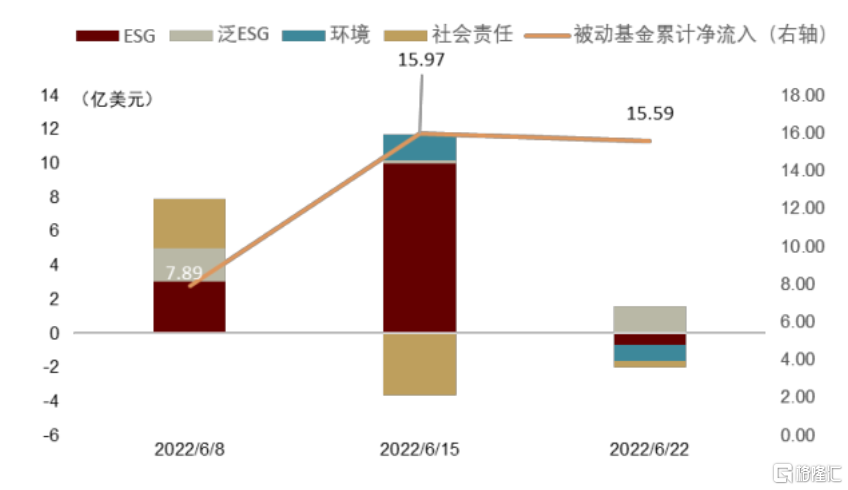

2)海外ESG產品資金流向:本月主動型基金流出38.05億美元。今年以來海外被動型ESG基金累計淨流入高於主動型ESG基金,達到385.88億美元。本月以來主動型ESG基金持續流出,累計流出38.05億美元,被動型ESG基金累計流入15.59億美元。

3)ESG因子表現:ESG綜合得分、環境得分、社會得分和治理得分因子均產生了不同程度的負向超額收益。滬深300成分股內ESG綜合得分因子收益相較其他因子表現較好,中證500成分股內社會得分收益情況為最高,但收益仍為負向。2018年以來ESG、S和G得分因子的整體預測能力優於E環境得分因子。

ESG評級

ESG評級及數據:復星國際首次入選富時羅素社會責任指數(FTSE4Good Index Series)成分股。根據富時羅素於2022年6月更新的復星國際ESG評級結果,復星國際已連續兩年提升其ESG評分,並首次入選富時羅素社會責任指數(FTSE4Good Index Series)成分股。復星國際在環境、社會和治理3個議題評估中均處於行業領先水平。其中,連續2年在反腐敗相關領域取得滿分,最近1年在污染物與資源使用、應對氣候變化、健康與安全、消費者責任和企業管理等相關領域分數顯著提升。

正文

本月聚焦:國家適應氣候變化戰略更新,氣候投融資發展正當其時

氣候投融資面臨資金缺口

氣候變化是全球面臨的共同挑戰。應對氣候變化的解決方案包括減緩與適應:減緩氣候變化的主要途徑是減排與固碳,適應氣候變化則是通過模式調整來適應氣候變化的不利影響----兩種解決方案均需要大規模資金支持。因此,有效的金融解決方案對管理氣候風險、應對氣候變化有重要意義。

聯合國氣候變化框架公約(UNFCCC)將氣候金融定義為“利用公共、私人或其他資金來源,為支持應對氣候變化的減緩和適應行動而進行的地區、國家或跨國融資行為”。[1]我國在《關於促進應對氣候變化投融資的指導意見》中提及氣候投融資是“為實現國家自主貢獻目標和低碳發展目標,引導和促進更多資金投向應對氣候變化領域的投資和融資活動,是綠色金融的重要組成部分”。

我國氣候投融資體系仍在完善過程中,應對氣候變化領域面臨較大的資金缺口。國家發改委價格監測中心的研究指出,2030年實現碳達峯對資金的需求為每年3.1萬至3.6萬億元,2060年前實現碳中和新增投資將超過139萬億元;而目前每年資金供給規模僅有5256億元,每年資金缺口超過2.5萬億元。

圖表1:氣候投融資項目分類

資料來源:2021年9月16日發佈《氣候投融資項目分類指南》團體標準,中國技術經濟學會,中金公司研究部

我國發展氣候投融資具備政策基礎

完善氣候投融資體系需要發揮政府、市場和社會的協同作用,建立政府部門、企業、金融機構、社會組織等多元角色的參與機制。我國發展氣候投融資具備政策基礎。2016年,中國人民銀行等七部委聯合發佈《關於構建綠色金融體系的指導意見》,明確釋放構建完善綠色金融體系的政策信號。2020年10月,生態環境部等五部委聯合發佈《關於促進應對氣候變化投融資的指導意見》,首次以氣候變化投融資作為政策文件主題,並明確氣候投融資是綠色金融的重要組成部分,提出需加強氣候投融資與綠色金融的政策協調配合。2021年12月,生態環境部等九部門印發《關於開展氣候投融資試點工作的通知》,動員地區開展氣候投融資試點,探索氣候投融資創新模式;至2022年5月氣候投融資試點已基本完成評審工作。2022年6月,生態環境部等17部門聯合印發《國家適應氣候變化戰略2035》,重申構建氣候投融資保障體系,開展氣候投融資地方試點,建立氣候投融資項目庫,推動氣候投融資模式機制創新。

圖表2:國內氣候投融資與綠色金融政策體系

資料來源:生態環境部等官網,中金公司研究部

綠色債券成為廣泛使用於應對氣候變化領域的金融工具

隨着越來越多氣候變化投融資的相關政策的出台,我國在構建氣候變化投融資體系方面取得了顯著進展。過往經驗證明,一個更加完善的氣候變化投融資的體系可大幅提升資本市場落地更多氣候變化投融資項目的效率。在過去的幾年裏,國際上常見的應對氣候變化資金渠道主要包括基金和債券市場,如:環球環境基金(Global Environmental Facility,資金來自於公共資源),適應基金(Adaptation Fund,來自於私營部門的CDM資金以及政府的直接捐助),綠色氣候基金(Green Climate Fund,GCF,由公共和私人資金構成)和日益成熟的綠色債券市場。

國際上常見的債券類可持續金融工具較多,包括綠色債券、社會債券、可持續發展債券、轉型債券、可持續掛鈎債券、氣候韌性債券、藍色債券等 [1]。其中,綠色、社會、可持續和轉型債券在募集資金用途方面提出了相關要求;可持續發展掛鈎債券則在實體績效掛鈎方面提出要求。在眾多相關債券工具中,綠色債券由於發展較早、界定標準清晰、成熟度較高,近年來備受我國資本市場青睞,成為重要的應對氣候變化的金融工具之一。尤其在建築和交通行業相關的募集資金使用債券中,綠色債券(及其子品種債券)的使用近年來較為常見。隨着2010年第一支綠色債券——10農發09的發行,自2016年起,綠債發行量開始穩步增長,年發行量超過兩千億元。2021年,綠債總髮行量達到9,955.88億元(圖表左軸),發行債券總數達到1,001只(圖表右軸),累積償還量達6006.47億元,淨融資額達到3,949.42億元。截止2022年6月15日,綠債發行量已達到35,021.81億元,發行債券總數達到3,089只,累積償還量達14,755.34億元,淨融資額達到20,266.46億元。截止2022年6月15日,2022年總髮行量達到4,529.74億元,發行374只綠債。

圖表3:綠色債券歷史發行與償還

資料來源:Wind,中金公司研究部。截止2022-06-15(左軸代表億元,右軸代表數量)

從綠債發行的品種看,2021年地方政府債和中期票據發行最多,分別達到822.55億元和822.37億元。從發行人類別來看,2021年地方政府和國有企業總髮行量最高,其中地方國有企業發行量達到3393.48億元,中央國有企業達到4146.29億元。從發行企業的行業來看,2021年工業、公用事業、金融行業總髮行量最高。在擁有評級的發債主體中,78.21%的企業擁有AAA評級。

圖表4:2021年發行不同品種綠債的發行人類別

資料來源:Wind,中金公司研究部。截止2021-12-31

圖表5:2021年發行不同品種綠債的發行企業行業類別(按wind一級行業)

資料來源:Wind,中金公司研究部。截止2021-12-31

轉型債券和其他創新型綠色債券發展大有可為

中國人民銀行在2018年就將優質綠色債券和貸款納入中期借貸便利的合格抵押品範圍。中國人民銀行行長易綱在近期採訪中表示,截止2022年3月,中國境內綠色債券餘額約1.3萬億元。[1]根據氣候債券倡議隨着我國“30達峯,60中和”目標的逐步實施,一系列創新性綠色債券(如碳中和債券)作為綠色債券的子品種,備受市場關注。交易商協會、上交所和深交所先後對碳中和債券等一系列創新性綠色債券明確了定義及標準,並新增了相關要求。

隨着我國綠色金融體系構建日益完善,作為綠色債券子品種的轉型債券也逐漸為市場所熟知,並運用於應對氣候變化帶來的挑戰。中國銀行間市場交易商協會將轉型債券定義為“為支持適應環境改善和應對氣候變化,募集資金專項用於低碳轉型領域的債務融資工具”,其募集的資金通常投向脱碳資產或項目。2022年6月22日,銀行間市場首批5單轉型債券項目成功發行,合計募資為22.9億元,發行人分別為:華能國際、大唐國際、中鋁股份、萬華化學及山鋼集團。雖然目前轉型債在世界範圍內都處於起步階段,但相較於碳中和等專項債券,轉型債覆蓋範圍更廣,同時募集資金的使用可以專項用於轉型活動。隨着我國轉型金融相關標準的日益完善,轉型債券或將成為支持我國應對氣候變化的重要工具之一。

ESG趨勢

本節我們主要跟蹤國內外ESG重大政策、全球大型企業ESG實踐方面的最新情況,供投資者參考。2022年6月份,國內多部門發佈雙碳相關新政策,調動金融和產業力量支持雙碳目標實現;海外ESG政策則聚焦於碳核算和防止“漂綠”。此外,全球大型企業正在積極打造可持續供應鏈。

圖表6:近一月國內外重要ESG政策彙總

資料來源:國家發改委、生態環境部、歐盟理事會、日本經濟產業省等,中金公司研究部

國內ESG政策:調動金融力量,支持雙碳目標實現

► 四部門發佈“雙碳”交通運輸工作實施意見:2022年6月24日,交通運輸部等四部門發佈貫徹落實《中共中央國務院關於完整準確全面貫徹新發展理念做好碳達峯碳中和工作的意見》的實施意見(以下簡稱《意見》)。《意見》要求,以交通運輸全面綠色低碳轉型為引領,以提升交通運輸裝備能效利用水平為基礎,以優化交通運輸用能結構、提高交通運輸組織效率為關鍵,加快形成綠色低碳交通運輸方式,加快推進低碳交通運輸體系建設。

►《上海市浦東新區綠色金融發展若干規定》7月1日正式施行:2022年6月22日,《上海市浦東新區綠色金融發展若干規定》(下稱《若干規定》)表決通過。《若干規定》通過制定地方標準夯實綠色金融發展基礎,深化綠色金融開放創新,鼓勵金融機構參與生物多樣性金融示範項目等試點項目,並圍繞產業轉型需求發揮綠色金融的資源配置、風險管理和市場定價三大功能。

► 生態環境部等七部委印發《減污降碳協同增效實施方案》:2022年6月20日,生態環境部等七部委聯合印發《減污降碳協同增效實施方案》(以下簡稱《方案》)。《方案》提出到2025年減污降碳協同推進的工作格局基本形成,到2030年減污降碳協同能力顯著提升等工作目標。《方案》聚焦6個主要方面,包括加強源頭防控、突出重點領域、優化環境治理、開展模式創新、強化支撐保障、加強組織實施。

► 17部門聯合印發《國家適應氣候變化戰略2035》:2022年6月14日,生態環境部等17部門聯合印發《國家適應氣候變化戰略2035》(以下簡稱《適應戰略2035》),對當前至2035年適應氣候變化工作作出整體統籌。《適應戰略2035》提出到2035年氣候變化應堅持“主動適應、預防為主,科學適應、順應自然,系統適應、突出重點,協同適應、聯動共治”的基本原則。

► 吉林省能源局印發國內首個省級“新能源+鄉村振興”方案:2022年6月9日,吉林省能源局印發了《吉林省能源局2022年度推進新能源鄉村振興工程工作方案》。文件提出,2022年在吉林省9個市(州)以及長白山管委會、梅河口市,約3000個行政村開展新能源鄉村振興工程。每個行政村建設100千瓦風電項目或200千瓦光伏發電項目,2024年度實現省內全面覆蓋。

► 中歐牽頭髮布IPSF《可持續金融共同分類目錄》更新版:2022年6月3日,由中歐共同發起的可持續金融國際平台(IPSF)公佈了更新的《可持續金融共同分類目錄》。更新版根據反饋意見完善了現有目錄並增補了17項由中歐專家評估確認的經濟活動,目前一共包括了72 項對減緩氣候變化有重大貢獻的經濟活動。新增內容包括了對建築業和製造業實現綠色轉型具有重要意義的經濟活動。

► 湖北省印發《湖北省碳排放第三方核查機構管理辦法》:2022年6月1日,湖北省生態環境廳印發了《湖北省碳排放第三方核查機構管理辦法》。湖北省生態環境廳將監督核查機構碳排放核查工作,審核核查報吿,並對採購服務項目進行績效管理和對核查機構進行年度考評。出具虛假、不實核查報吿或有重大錯誤等問題的碳排放核查機構將被納入湖北省企業環境信用評價信息系統黑名單。

►《銀行業保險業綠色金融指引》6月起施行:2022年6月1日,銀保監會發布了《銀行業保險業綠色金融指引》(簡稱《指引》)。《指引》共36條,要求銀行保險機構從戰略高度推進綠色金融,加大對綠色、低碳、循環經濟的支持,防範環境、社會和治理風險,提升自身的環境、社會和治理表現,促進經濟社會發展全面綠色轉型。

►《“十四五”可再生能源發展規劃》公佈2025年可再生能源發展目標:2022年6月1日,國家發改委等九部門發佈了《“十四五”可再生能源發展規劃》(以下簡稱《規劃》)。《規劃》指出,“十四五”時期國家可再生能源將進入高質量發展新階段。《規劃》明確,到 2025年,可再生能源消費總量達到10億噸標準煤左右,佔一次能源消費的18%左右;可再生能源年發電量達到3.3萬億千瓦時左右,風電和太陽能發電量實現翻倍。

►財政部印發《財政支持做好碳達峯碳中和工作的意見》:2022年5月31日,財政部印發了《財政支持做好碳達峯碳中和工作的意見》(以下簡稱《意見》)。《意見》立足當前發展階段,以支持實現碳達峯工作為側重點,提出綜合運用財政資金引導、税收調節、多元化投入、政府綠色採購等政策措施做好財政保障工作,具體包括總體要求、支持重點方向和領域、財政政策措施、保障措施四個部分。

海外ESG政策:聚焦碳核算和防止漂綠

► 歐盟要求對可持續發展報吿進行審計:2022年6月22日,歐盟理事會和歐洲議會宣佈,他們已就企業可持續性報吿指令(CSRD)規則達成了協議。新協議將要求公司對其報吿的可持續發展信息進行獨立審計,該規定也將適用於一些大型非歐盟公司。CSRD旨在作為2014年非財務報吿指令(NFRD)的重大更新,新規則將大幅擴大需要提供可持續發展披露的公司數量,從目前約12,000家增加到50,000家。

►貝萊德提議修改美國證券交易委員會關於範圍3碳排放的披露:2022年6月22日,全球最大資產管理公司貝萊德發表了對美國證券交易委員會(SEC)擬議的氣候相關披露規則的修改建議,包括在範圍3排放報吿和實質性考慮等方面的不同方法建議。美國證券交易委員會在今年3月公佈了與氣候有關的披露規則建議,這將首次要求美國公司提供關於其業務所面臨的氣候風險的信息,以及應對這些風險的計劃,同時提供詳細説明公司氣候足跡的指標,包括範圍1、2以及在某些情況下範圍3的温室氣體排放。

► 歐盟通過三項氣候草案,改革碳市場、碳關税、碳基金:2022年6月22日,歐洲議會通過了三項與氣候變化掛鈎的歐盟法律草案,包括改革碳排放交易體系(ETS)、修正碳邊界調整機制(CBAM)相關規則以及設立消除能源和流動性貧困的社會氣候基金。上述三項法律草案是歐盟“Fit for 55”一攬子計劃的一部分,旨在通過到2030年將温室氣體排放量相比1990年的水平至少減少55%來應對氣候變化,並保護就業和公民。

► 加拿大減少使用一次性塑料製品:2022年6月21日,加拿大政府宣佈了一系列旨在減少一次性塑料製品對環境損害的舉措,包括禁止使用購物袋、餐具、餐飲容器、環形便攜包裝、攪拌棒及吸管。加拿大將從2022年12月開始禁止製造和進口這些物品,2023年12月開始禁止銷售這些物品,到2025年底前將禁止這些物品的出口。加拿大政府稱這一舉措將幫助加拿大每年減少180萬噸的碳排放。

► 英國養老金被要求披露其資產組合如何實現1.5攝氏度控温目標:2022年6月20日,英國工程與養老金部(DWP)推出新措施,要求英國養老金報吿其投資與把升温限制在1.5℃的全球氣候目標的一致性。去年英國立法要求養老金髮布基於氣候相關金融披露工作組(TCFD)的披露,該公吿是對英國養老金的氣候透明度的進一步要求。

►歐盟反對將核電和天然氣納入環境可持續活動分類範疇:2022年6月15日,歐洲議會成員投票通過了一項反對意見——反對將核能和天然氣列為歐盟分類法中的環境可持續活動。歐盟分類法是歐盟可持續金融行動計劃的一部分,由歐盟可持續金融技術專家組(EU TEG)建立。該分類法對在促進歐盟關鍵環境目標方面發揮關鍵作用的經濟活動進行分類,最基礎的目標是減緩氣候變化和適應氣候變化。

►日本成立“綠色轉型聯盟” 準備創設碳交易市場:2022年6月10日,日本經濟產業省在東京都內舉行官民框架“綠色轉型聯盟(GX League)”成立儀式,9月將在東京證券交易所開設交易市場並啟動二氧化碳(CO2)排放量交易市場實證項目。已有440家企業表明將參與綠色轉型聯盟。

►新加坡政府發佈綠色債券框架:2022年6月9日,新加坡政府公佈其綠色債券框架,以資助其綠色轉型計劃,並支持該國可持續金融市場的發展。政府預計將在未來幾個月內首次發行綠色債券,並宣佈計劃在2030年前通過發行綠色債券籌集高達350億新元(250億美元)。

►歐盟設定董事會多元化要求:2022年6月8日,歐洲理事會和歐洲議會就一項改善公司董事會性別平衡的新法律達成共識。新的法律將促進婦女在董事會中的代表權,目標是到2026年至少有40%的非執行董事職位,以及33%的所有董事會職位為女性。

重要ESG事件:全球大型企業打造可持續供應鏈

圖表7:大型企業ESG行動追蹤

資料來源:微軟,德勤等,中金公司研究部

►樂高將在美國建立一個10億美元的碳中和工廠:2022年6月20日,樂高集團宣佈計劃投資超過10億美元在美國建造一個碳中和工廠。這個位於弗吉尼亞州的新工廠佔地170萬平方英尺,其能源需求將100%由可再生能源滿足,並且在設計上也將盡量減少能源消耗和不可再生資源的使用。

►聯合利華將投資1.2億美元開發可持續棕櫚油和化石燃料替代品:2022年6月16日,聯合利華宣佈和可持續材料公司Genomatica聯合投資1.2億美元,以擴大棕櫚油和化石燃料衍生的清潔成分的可持續替代品的規模。大多數清潔和洗衣產品含由化石燃料原料製成的化學品,通常佔到產品碳足跡的一半。棕櫚油可以提煉成肥皂和洗滌劑,但棕櫚油的生產會帶來森林砍伐和勞工權利等重大的供應鏈可持續挑戰。

►英國石油公司在澳大利亞大型綠色氫氣和可再生能源項目獲得最大股份:2022年6月16日,能源巨頭英國石油公司(BP)宣佈收購澳大利亞的亞洲可再生能源中心(AREH)40.5%的股份,併成為該中心的最大股東。AREH的目標是每年生產超過90太瓦時風能和太陽能發電量,約佔2020年澳大利亞所有發電量的三分之一。該中心還可以每年生產多達160萬噸綠色氫氣或900萬噸綠色氨水,使其成為世界上最大的綠色氫氣項目之一。

►美國證券交易委員會就ESG基金問題對高盛進行調查:2022年6月13日,高盛發言人證實美國證券交易委員會(SEC)正在對高盛資產管理部門的部分ESG主題投資基金進行調查,包括高盛ESG新興市場股票基金、高盛國際股票ESG基金和美國股票ESG獨立管理賬户產品等。截至2022年4月30日,這些策略下的資產總額約為7.25億美元。

►寶潔公司對產品和生產基地的水資源利用設立目標:2022年6月10日,寶潔公司(P&G)宣佈推出一項以水為重點的可持續發展戰略。該公司的目標是,到2030年,在全球18個缺水地區的生產基地,以及在洛杉磯和墨西哥城這些缺水大都市使用寶潔產品時,恢復的水量超過消耗的水量。

► 加拿大郵政承諾投入10億美元解決車隊的排放問題:2022年6月10日,加拿大郵政宣佈了一系列環境可持續發展承諾。這些承諾包括計劃投資10億美元以減少排放,並在2040年前將其14,000輛車過渡到淨零排放的全電動車輛。

► 聯合健康承諾投入1億美元發展種族、民族多樣化的衞生工作人員隊伍:2022年6月9日,聯合健康集團旗下的聯合健康基金會宣佈了一項1億美元的計劃,以促進健康公平,支持發展種族和民族多樣化的工作人員隊伍。計劃將提供獎學金,支持1萬名代表性不足的臨牀醫生和衞生專業人員,幫助他們獲得學位或其他專業證書。

►新加坡航空旅客7月起可購買可持續航空燃料碳信用:2022年6月8日,新加坡民航局(CAAS)、新加坡航空公司(SIA)和淡馬錫宣佈在7月推出可持續航空燃料(SAF)信用額度。企業客户可以直接從SIA購買SAF,以減少其運營中的碳排放。SAF信用額度也將從今年第四季度開始通過現有的自願碳抵消計劃提供給普通客户。

►德意志銀行旗下DWS在“漂綠”指控後仍將關注ESG:2022年6月7日,德意志銀行集團監事會主席卡爾-馮-羅爾表示,在面臨導致德意志資產管理(DWS)首席執行官辭職的洗綠指控後,該銀行的投資部門將繼續關注可持續發展。日前,警察突襲德意志旗下DWS的法蘭克福總部,對德意志涉嫌ESG“漂綠”展開調查。

► 沃爾沃宣佈首次交付使用無化石鋼材製造的建築設備:2022年6月1日,沃爾沃集團旗下的沃爾沃建築設備公司(Volvo CE)宣佈,其成為了世界第一家向客户提供用無化石鋼材製造的建築機械的製造商。2021年8月,鋼鐵製造商SSAB向沃爾沃交付了第一批無化石鋼材。

ESG投資

在報吿《ESG投資系列(4):ESG策略變遷與產品發展》[1]中我們引用了GSIA對不同類型ESG投資產品的統計數據進行分析,該統計是基於向包含公募、私募、信託等多類管理人發放的問卷調查,頻率較低。鑑於公募產品投資者類別多、範圍廣、透明度高,在ESG月度觀察中,我們將聚焦海內外ESG公募產品,對產品的類型、規模、收益表現等情況做持續跟蹤。

國內ESG產品:被動ESG主題產品多數跑贏市場

► 新發產品信息

截止2022年06月27日,中國存續ESG概念相關的主動型基金共有84只,其中有15只ESG主題基金,2只環境主題基金,4只社會責任主題基金,63只泛ESG主題基金。中國存續ESG概念相關的被動型ESG產品共有58只,均為被動指數型基金。

圖表8:國內ESG公募基金新發行情況

資料來源:Wind,中金公司研究部,截至 2022-6-27

2022 年 5 月,主動型 ESG 主題基金新發行 4 只,累計發行份額 8.19 億元。被動型 ESG 主題基金新發行 1 只,累計發行份額 0.1 億元。

► 主動管理 ESG 產品:環境主題、泛 ESG 主題表現較好

在碳中和、碳達峯的背景下,以“環境”“社會責任”為考量因素的 ESG 主題,已經成為基金新的投資理念。該投資理念正被更廣泛地接受、認可和利用,越來越多的 ESG 主題基金產品落地。目前,國內基金以泛 ESG 主題基金為主,即廣義 ESG 基金,指投資於環境、社會、公司治理、可持續、新能源等 ESG 相關範疇的基金。具體來看,以主動型基金為主,偏股混合型是主動型 ESG 基金中的主要投資方式。

從總體的收益表現來看,截止 2022 年 06 月 27 日,80 只存續超過一月的主動型基金有 78 只近一月取得正收益,共有 61 只產品今年表現超過同期滬深 300 指數。

圖表 9:主動型各主題基金規模增長情況

資料來源:Wind,中金公司研究部。截至 2022-06-27

圖表 10:主動型各主題 ESG 基金收益表現

資料來源:Wind,中金公司研究部。截至 2022-06-27

► 主動型基金近期收益表現:

截止2022年06月27日,12只主動型ESG主題基金規模約為63億元,近一月有12只產品取得正收益,平均收益為7.43%,今年以來平均收益為-7%,其中共有5只產品今年表現超過同期滬深300指數。

2只主動型環境主題基金規模約為44.36億元,近一月平均收益為16.79%,今年以來平均收益為-5.72%;4只主動型社會責任主題基金規模約為75.88億元,近一月取得正收益共4只,平均收益為9.40%,今年以來平均收益為-10.86%,其中共有1只產品今年表現超過同期滬深300指數,所有產品平均超額-0.82%;62只主動型泛ESG主題基金規模約為1689.96億元,近一月平均收益為16.77%,其中共有53只產品今年表現超過同期滬深300指數。

圖表11:主動型ESG主題、環境主題、社會責任主題基金收益情況

資料來源:Wind,中金公司研究部。截至 2022-06-27

► 被動ESG產品:大部分今年表現超過滬深300指數

從總體的收益表現來看,截止2022年06月27日,57只存續超過了一個月的被動型基金,近一月共有57只產品取得正收益,共有53只產品今年表現超過同期滬深300指數。

圖表12:被動型各主題基金規模增長情況

資料來源:Wind,中金公司研究部。截止2022-06-27

圖表13:被動型各主題基金基金收益表現

資料來源:Wind,中金公司研究部。截止2022-06-27

► 被動型ESG主題基金近期收益表現:

圖表14:被動型ESG主題、環境主題、社會責任主題基金收益情況

資料來源:Wind,中金公司研究部。截止2022-06-27

海外ESG產品:泛ESG主題基金表現較好

► 海外主動ESG基金:權益型仍佔主流

截止2022年6月22日,海外存續超過一個月的主動基金共有3035只,總規模為13071.92億美元。近一月平均收益-5.80%,今年以來平均收益-16.63%。其中根據主題分類,基金產品主要以泛ESG主題為主,規模達到10129.31億美元,ESG主題基金規模達到1104.73億美元,環境主題基金規模達到877.73億美元,社會責任主題規模906.16億美元。

圖表15:海外主動ESG基金各主題基金規模分佈情況

資料來源:EPFR,中金公司研究部。截止2022-06-22

► 主動型基金近期收益表現:

截止 2022 年 06 月 22 日,主動型 ESG 主題基金近一月平均收益-5.74%,今年以來平均收益-16.02%。社會責任主題基金表現最優,近一月平均收益-5.51%,今年以來平均收益-15.84%。

圖表16:海外主動型ESG基金近期收益

資料來源:EPFR,中金公司研究部。截止2022-06-22

從資產配置類別來看,海外ESG基金今年以來整體處於虧損狀態。本月,債券型基金表現較好,近一月分別獲得-3.33%的收益。權益型基金表現較差,近一月呈現-7.16%的收益。

► 主動型ESG基金資金流向

今年以來,主動型ESG基金累計資金流入169.42億美元。本月以來主動型ESG基金資金持續流出,達到-38.05億美元,其中泛ESG基金流出最明顯,本月累計淨流出達到36.30億美元。主動型ESG主題基金本月累計淨流入2.04億美元。

圖表17:今年以來ESG基金資金流入(按主題)

資料來源:EPFR,中金公司研究部。截止2022-06-22

圖表18:本月ESG基金資金流入(按主題)

資料來源:EPFR,中金公司研究部。截止2022-06-22

► 海外被動型ESG基金:泛ESG主題6月平均收益-5.52%

截止2022年6月22日,海外存續超過一個月的被動型基金共有980只,總規模4745.16億美元。近一月平均收益-6.06%,今年以來平均收益-16.79%,本月表現略差於主動基金。其中根據主題分類,基金產品主要以ESG主題為主,規模達到2552.73億美元,泛ESG主題基金規模達到1126.85億美元,環境主題基金規模達到272.28億美元,社會責任主題規模793.31億美元。

圖表19:海外被動型ESG主題基金及類型分佈情況

資料來源:EPFR,中金公司研究部。截止2022-06-22

► 被動型ESG基金近期收益表現:

截止2022年06月22日, 被動型ESG主題基金近一月平均收益-6.22%,今年以來平均收益-17.15%。被動型泛ESG主題基金表現最好,近一月平均收益-5.52%,今年以來平均收益-15.27%。

圖表20:海外被動型ESG主題基金近期收益

資料來源:EPFR,中金公司研究部。截止2022-06-22

從資產配置類別來看,海外ESG基金今年以來整體處於虧損狀態。本月,債券類被動型基金表現較好,近一月分別獲得-3.16%的收益。權益類被動基金表現較差,近一月呈現-6.69%的收益。

► 被動型ESG基金資金流入

今年以來,被動型ESG基金累計資金流入385.88億美元。本月以來被動型ESG基金資金持續流入,達到15.59億美元。其中被動型ESG主題基金流入最明顯,達到12.38億美元。

圖表21:今年以來ESG基金資金流入(按主題)

資料來源:EPFR,中金公司研究部。截止2022-06-22

圖表22:本月ESG基金資金流入(按主題)

資料來源:EPFR,中金公司研究部。截止2022-06-22

► 海外ESG基金資金流入:本月被動型基金流入15.59億美元

今年以來,ESG基金總流入達到555.29億美元。權益類ESG基金流入最高,累計淨流入434.25億美元,混合類ESG基金累計淨流入達到89.44億美元,債券類累計淨流入達到31.60億美元。本月債券類ESG基金流出明顯,達到23.69億美元流出。混合類ESG基金本月流出4.49億美元,權益類ESG基金流入5.71億美元。

今年以來被動型ESG基金累計淨流入高於主動型ESG基金,達到385.88億美元。本月以來,主動型ESG基金持續流出,累計流出38.05億美元,被動型ESG基金累計流入15.59億美元。

圖表23:今年以來ESG基金累計資金淨流入(按資金配置)

資料來源:EPFR,中金公司研究部。截止2022-06-22

圖表24:本月ESG基金累計資金淨流入(按資金配置)

資料來源:EPFR,中金公司研究部。截止2022-06-22

圖表25:今年以來ESG基金每週淨流入(按資金配置)

資料來源:EPFR,中金公司研究部。截止2022-06-22

圖表26:今年以來ESG基金累計資金淨流入(按投資類型)

資料來源:EPFR,中金公司研究部。截止2022-06-22

圖表27:本月ESG基金累計資金淨流入(按投資類型)

資料來源:EPFR,中金公司研究部。截止2022-06-22

圖表28:今年以來ESG基金每週淨流入(按投資類型)

資料來源:EPFR,中金公司研究部。截止2022-06-22

ESG因子表現:社會因子表現較好

► ESG及細分因子近期表現:中證500內因子表現較好

我們選取Wind針對上市公司的ESG綜合維度,環境維度、社會維度和治理維度的打分情況。從最近一個月的累計淨值收益可以看出,ESG綜合得分、環境得分、治理得分排名前20%組合的收益表現均低於同期滬深300指數。

滬深300成分股內ESG綜合得分表現自5月31日以來累計超額為-3.07個百分點。社會維度得分超額收益相對其他三個因子的超額收益略低,為-3.66%。6月以來,ESG綜合得分、環境得分和治理得分三個因子相較滬深300均產生了不同程度的負向超額收益。

圖表29:近一個月因子累計超額收益(滬深300)

資料來源:Wind,中金公司研究部。截止2022-06-28

圖表30:近一個月因子累計超額收益(中證500)

資料來源:Wind,中金公司研究部。截止2022-06-28

同期中證500成分股內社會得分多頭組合的累計超額收益為0.62個百分點,治理得分組合顯著低於其他三個維度得分的收益,為-2.97個百分點。6月以來,ESG綜合得分、環境得分和治理得分三個因子相較中證500均產生了不同程度的負向超額收益。

► 2018年以來ESG因子表現:公司治理因子表現較好

中證800內的ESG綜合得分因子和三個細分因子的表現跟蹤情況來看,2018年以來ESG綜合得分、社會維度得分和治理維度得分的整體預測能力優於環境維度得分。治理維度的因子收益均值為0.09%,IC均值為1.21%,IR值為0.18,表現均優於其他三個因子。環境維度的IC均值和IR指標表現較差,僅為0.45%和0.07,顯著低於其他因子。

圖表31:2018年以來ESG及細分因子表現情況

資料來源:Wind,中金公司研究部。截止2022-05-30

ESG評級

ESG評級更新及歐盟市場情況

►復星國際首次入選富時羅素社會責任指數(FTSE4Good Index Series)成分股

根據富時羅素於2022年6月更新的復星國際ESG評級結果,復星國際已連續兩年提升其ESG評分,並首次入選富時羅素社會責任指數(FTSE4Good Index Series)成分股。

復星國際在環境、社會和治理3個議題評估中均處於行業領先水平。其中,連續2年在反腐敗相關領域取得滿分,最近1年在污染物與資源使用、應對氣候變化、健康與安全、消費者責任和企業管理等相關領域分數顯著提升。復星國際在環境、社會和治理議題中較好的落實相關措施,例如成立ESG管理委員會和ESG工作小組,將ESG績效納入執行董事績效評估框架,確立2028年碳達峯和2050年碳中和目標,合作研發mRNA新冠疫苗和供應新冠口服藥、積極承擔疫情下的社會責任等。

富時羅素社會責任指數(FTSE4Good Index Series)是首個衡量全球公認的企業責任標準的指數系列,旨在發現和表彰傑出實踐ESG議題的公司。復星國際首次入選該指數成分股,充分説明資本市場對復星國際ESG戰略與行動的充分肯定。

► 歐盟ESG評級市場調查

歐洲證券和市場管理局(ESMA)於2022年6月27日發表了一封寫給歐盟委員會的信件。信件內容為基於154份問卷調查所得的歐盟ESG評級市場特點分析。主要結論如下:

第一,歐盟ESG評級市場以歐盟機構為主,存在少量的非歐盟機構;但非歐盟機構所覆蓋的業務規模大於歐盟機構。

第二,為增加ESG評估覆蓋範圍(資產類別範圍、地域範圍等),ESG評級用户常常選擇不止一家ESG評級機構,同時獲取公司在多範圍內的ESG評級結果。這也揭示了目前ESG評級機構對行業和公司領域覆蓋度不足的問題。

第三,大部分ESG用户與ESG評級機構間存在透明度缺失、溝通成本高等問題。

ESG學術

►PRI簽署者吸引大量資金流入,但ESG 等級改善欠缺

PRI signatories attract a large fund inflow, but there are no improvements in fund-level ESG scores or fund returns

Reference: Kim, S., & Yoon, A. (2022). Analyzing Active Fund Managers’ Commitment to ESG: Evidence from the United Nations Principles for Responsible Investment. Management Science.

摘要:

聯合國負責任投資原則(PRI)是迄今為止資產管理行業中最具權威的全球ESG倡議。本文分析了簽署PRI後資產管理者的ESG執行情況。研究發現,PRI簽署公司吸引了大量資金流入,但欠缺基金級別ESG等級或基金回報的改善。為檢驗這一結果的穩健性,本文還考慮了一系列代理ESG成立資金的方法(例如,進入/退出、篩選、參與、投票支持ESG提案),但均未能觀察到積極的實踐跟進證據。更進一步做基金橫向對比,發現只有量化基金在ESG表現上有小幅度改善,主要是通過購買ESG等級較高的股票。另外,與非PRI基金相比,簽署PRI者在加入PRI之前在ESG問題上的表現並不優越,但其往往會在公司網站、營銷材料和基金文件上廣泛宣傳簽署PRI這一信息。總的來説,本文的實證結論與PRI基金的“漂綠”邏輯相似,但也必須指出——實證結論的只是基於結果的衡量,無法看到公司轉型過程中的實際努力。

►公司財務表現不足會激勵其轉型採用ESG戰略

It finds a strong positive influence of financial performance shortfall on firm’s ESG performance

Reference: DasGupta, R. (2022). Financial performance shortfall, ESG controversies, and ESG performance: Evidence from firms around the world. Finance Research Letters, 46, 102487.

摘要:

當公司的財務業績低於預期水平時,他們就會尋求戰略轉型。本文基於2010至2019年間27個國家(17個發達國家和10個新興經濟體)的總計24390個公司觀測值做定量分析。研究發現,財務績效缺口對企業ESG績效具有很強的正向影響,説明公司財務表現不足會激勵其轉型採用ESG戰略。然而,當這些企業受到高水平ESG爭議的約束時,它們不太可能進行更高的ESG實踐,儘管這些爭議對財務績效不足與ESG績效之間的關係具有正向中介作用。

►ESG信息披露加劇ESG評級結果的分歧

ESG disclosure generally exacerbates ESG rating disagreement rather than resolving

Reference:Christensen, D. M., Serafeim, G., & Sikochi, A. (2022). Why is corporate virtue in the eye of the beholder? The case of ESG ratings. The Accounting Review, 97(1), 147-175.

摘要:

儘管ESG評級的使用越來越廣泛,但不同評級機構對同一家公司的評級結果存在很大分歧。目前,導致這種分歧的根本原因尚不清楚。本文重點探索公司ESG披露程度和分歧間的因果關係。研究通過DID雙重差分法和公司固定效應檢測到:第一,更高的ESG披露程度實際上會導致更大的ESG評級分歧。第二,與輸入指標(政策)相比,評分者對ESG結果指標的分歧更大;而ESG披露更加放大了結果指標的分歧。第三,本文還探索了ESG分歧的後續影響,發現ESG評級分歧越大,回報波動越大,絕對價格波動越大,發行外部融資的可能性越低。總的來説,研究發現ESG披露通常會加劇而不是解決ESG評級分歧。

►ESG 評級正向調節工業4.0轉型信息披露與財務表現

ESG practices moderate the relationship between CTTI4.0 disclosure and financial performance

Reference: Alkaraan, F., Albitar, K., Hussainey, K., & Venkatesh, V. G. (2022). Corporate transformation toward Industry 4.0 and financial performance: The influence of environmental, social, and governance (ESG). Technological Forecasting and Social Change, 175, 121423

摘要:

儘管企業向工業4.0轉型(CTTI4.0)很重要,但少有研究關注企業在年度報吿中對CTTI4.0信息的披露程度及其相關影響。本文使用計算機輔助文本分析及定量研究方法填補這一空白,探討CTTI4.0在英國的實踐情況。研究發現:第一,英國的工業4.0轉型戰略投資在近期加快了發展速度,但在不同工業部門表現不同。第二,工業4.0轉型信息披露對企業財務績效有正向影響。第三,ESG實踐調節了工業4.0信息披露與財務績效之間的關係。這表明ESG評級越高的企業越傾向於參與工業4.0披露,同時該企業的財務績效也越高。

►人工智能審計與ESG評估的結合探索

ESG analyses as tools for ethics‑based AI auditing

Reference: Minkkinen, M., Niukkanen, A., & Mäntymäki, M. (2022). What about investors? ESG analyses as tools for ethics-based AI auditing. AI & SOCIETY, 1-15.

摘要:

人工智能(AI)審計也被稱為算法審計,是評估和管理AI算法正義性、公平性和合法性的一項監管工具。本研究識別到AI審計與ESG評級分析的有效結合有利於AI監管、投資與發展。通過訪談5位AI產品設計人員和AI投資者,本文提出以下建議:①ESG中的環境維度和社會維度可與AI影響能力和影響流程掛鈎,具體操作可參考獨立國際組織(如GRI和SASB)指南;②ESG中的治理維度可與AI開發和操作過程掛鈎,強有力的上游治理和操作倫理規則可有效防範使用層面的潛在風險;③儘管行業在發展,但標準化的流程和衡量方法十分重要;④AI對社會層面的消極影響會造成不可逆的損失,因此對AI系統供應鏈的每個環節進行追蹤十分必要;⑤需要注意ESG評估者與被評估的AI公司之間的知識不對稱性和影響力不對稱性,在評估過程中儘量減少這種不對稱性帶來的影響。