本文來自格隆匯專欄:廣發固收劉鬱,作者: 劉鬱 肖金川

摘 要

當前處於債牛的後半段,國內經濟進入恢復期,海外美國進入加息週期,大宗商品價格週期進入回落階段;國內寬貨幣+寬信用組合,收益率曲線趨於陡峭化。對於下半年,我們建議不妨邊走邊觀察,以2019為基準參考,同時密切關注兩個層面,一是7-8月相對確定的疫後恢復。前期政策可能支持經濟增長快速恢復至5%附近,疫情期間十分充裕的流動性可能也逐漸迴歸常態,再疊加通脹預期可能升温,屆時利率面臨階段上行,10年國債收益率的上限在2.85-2.95%區間,中短端調整壓力可能更大。二是9-12月進入經濟迴歸潛在增速過程,經濟內生增長動能修復面臨不確定性。下半年專項債對基建支持作用減弱,國內經濟需要企業和居民部門加槓桿,但年內這兩個部門主動負債意願可能不強,仍有賴於貨幣供給端發力支持。屆時市場可能博弈貨幣寬鬆預期再起,10年國債收益率的下限在2.55-2.60%。後續觀察指標方面,企業部門除了關注中長期貸款外,其活期存款反映的生產經營活動也值得關注;居民部門融資重點關注新增中長期貸款。

核心假設風險。國內政策出現超預期調整。疫情出現超預期變化。

1

2022上半年債市回顧:

現實寬鬆與預期謹慎

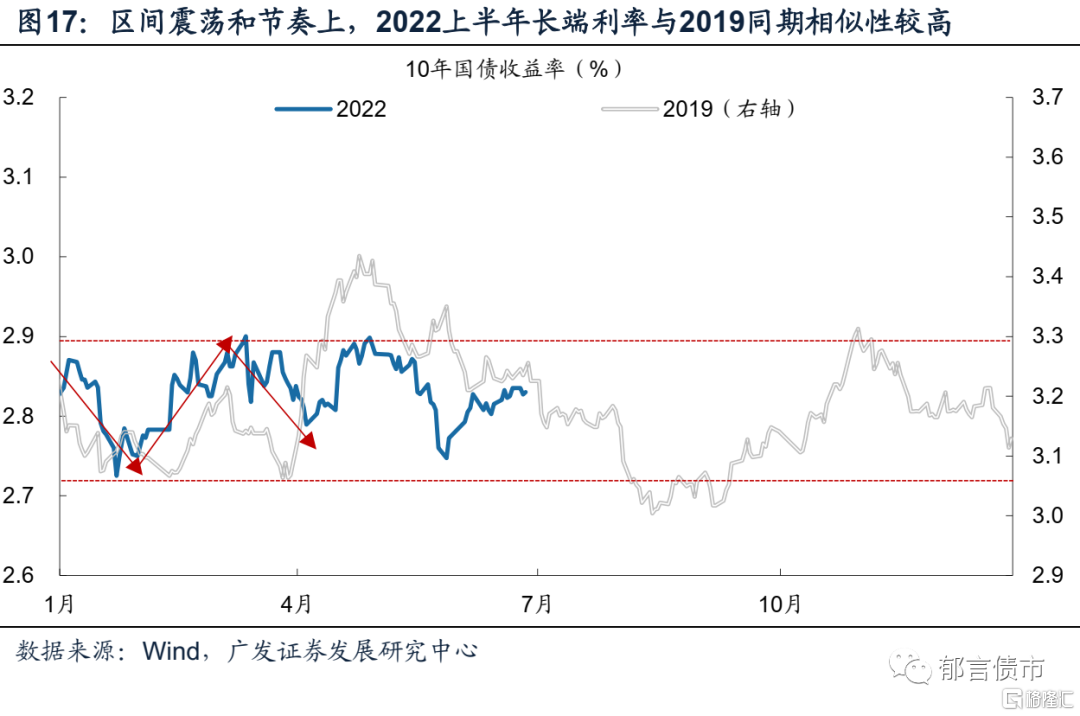

2022上半年,長端利率呈震盪市。我們在年度策略報吿中預判,2022年長端利率接近2012和2019年呈震盪市;節奏上1月反映寬貨幣預期,利率下行;進入2月,債市發酵寬信用+春季復甦預期,經歷上行,幅度可能在20-30bp;進入5-6月份,長端利率再度下行。回顧今年初以來長端利率表現,除了疫情對二季度經濟和債市節奏有所影響之外,長端利率走向基本符合我們在去年12月年度策略報吿中所作出的判斷。

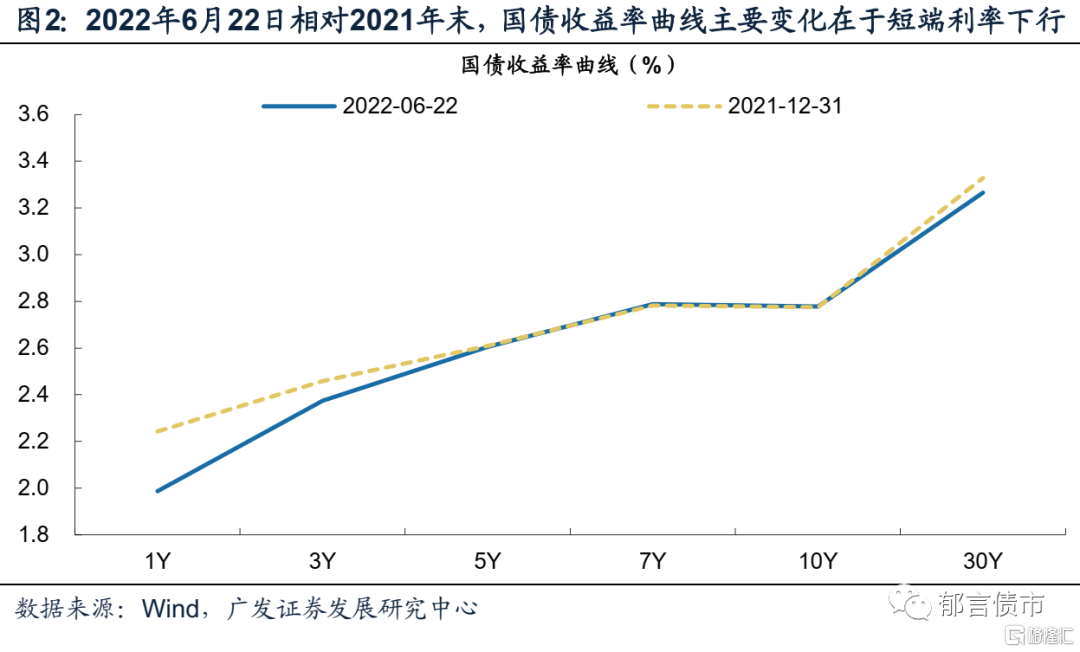

2022年二季度,流動性充裕的現實,與貨幣寬鬆預期的謹慎,形成對照。我們可以看到,第一,往常與1年期MLF利率對標的兩個利率走勢出現分化,10年國債收益率在2.70-2.85%區間窄幅震盪,1年期存單利率則出現趨勢下行,從2.6%一度降至2.25%附近。第二,國債收益率曲線,相對於2021年末,今年6月1年期國債收益率相對低了25bp;而中長端利率則基本持平。

這些現象的背後,一方面是疫情影響下,隔夜利率處於1.3-1.4%的低位,這為存單利率和短端利率下行提供了流動性支持;另一方面,經過降準25bp、下調5年期LPR而不下調MLF利率之後,市場對調降MLF利率的預期降温,這就制約了長端利率的下行空間。

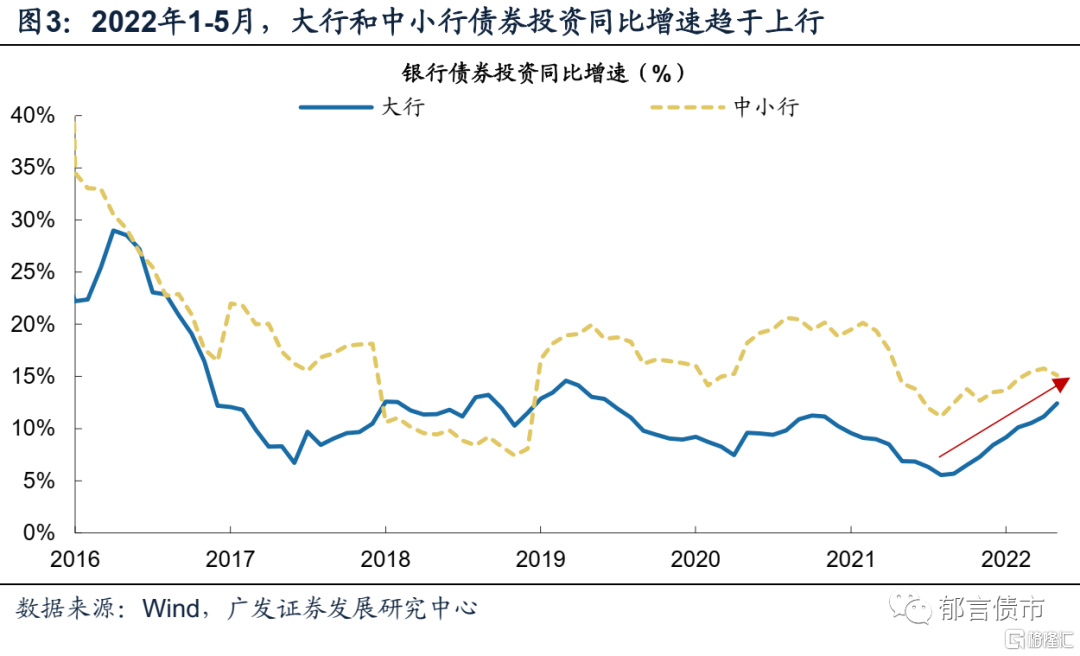

2022年上半年,債市出現一輪資產荒。信用債市場短券交易一度擁擠,部分個券一級市場投標倍數較高。通過信貸收支表觀察這期間銀行債券投資規模變化,可以看出這一輪資產荒與銀行欠配密切相關。今年5月相對去年12月,大行債券投資規模增加17755億元,中小行增加18161億元;分別較去年同期多增12659億元、5905億元。這雖與地方債發行前置有關,今年1-5月銀行地方債託管量同比多增7850億;但更重要的可能是信貸需求不足,今年1-5月新增居民中長期貸款同比少增1.8萬億元,新增企業中長期貸款同比少增1.0萬億元。

總結上半年,經濟恢復過程被局部疫情推後,債市資產荒。即將到來的下半年,海外貨幣政策持續收緊,國內政府債發行規模回落,寬信用更多依賴企業部門和居民部門。在企業和居民部門中長期融資需求不足的背景下,如何看待企業和居民部門融資修復過程?這將是影響下半年債市走向的重要因素。與此同時疫情期間,流動性十分充裕狀態,何時迴歸常態,常態化的資金利率又在什麼水平,這些也都牽動着債市神經。除以上之外,我們也對通脹、海外疫情等相關問題進行了探討。

2

下半年海外貨幣寬鬆退去,外需或放緩

海外經濟面臨兩個變化,可能對國內債市產生間接影響。一是美歐貨幣政策收緊,帶來全球需求放緩,也會導致我國外需放緩。美歐等主要發達經濟體,正經歷1980年代以來罕見的高通脹,不得不快速收緊貨幣政策,通過加息、縮表等方式進行需求管理以抑制高通脹。這種收緊貨幣政策抑制需求的方式,往往帶來需求萎縮、經濟放緩。

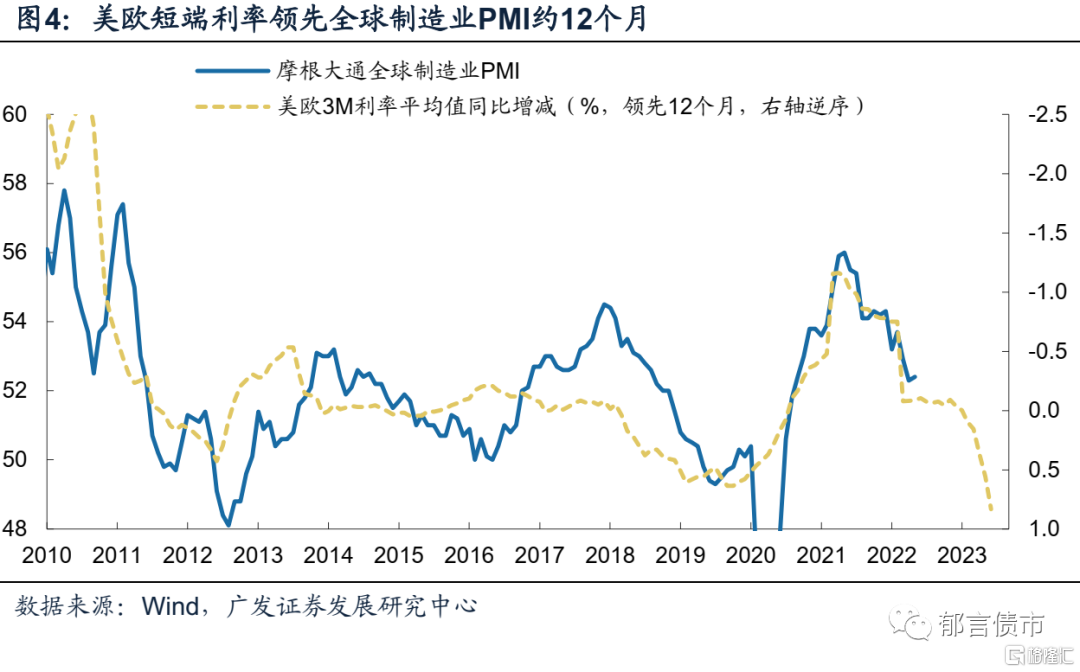

海外資本市場可能從交易滯脹轉向交易經濟放緩甚至衰退預期。觀察2010年以來美歐短端利率與全球製造業PMI週期的相關性,可以發現美歐短端利率領先全球製造業PMI約12-15個月。這意味着本輪美國和歐央行貨幣政策收緊,對全球需求的拖累效應,至少持續到2023年中期。在美歐收緊貨幣政策的背景下,今年下半年我國出口可能也會面臨外需趨勢放緩。如下半年美債市場反映衰退預期,隱含了未來的降息路徑,美債長端利率可能下行。中美貨幣政策方向仍然相背離,但預期轉為同方向,對國內貨幣政策的約束可能緩解。

二是大宗商品價格週期下行,對應全球製造業-貿易景氣週期可能趨勢回落。今年6月上中旬,CRB工業原料價格指數同比增速回落至7.9%,結束了連續18個月的兩位數增速;與此同時,韓國6月前20天出口同比增速也大幅回落至-3.4%。這背後一方面是大宗商品價格衝高回落,另一方面是基數抬升。往後看,假設CRB工業原料價格維持在6月上中旬的水平,較高的基數也將導致全球製造業-貿易景氣週期趨勢下行。觀察以往週期規律,CRB工業原料價格指數同比增速,大約領先我國HS出口價格指數2-5個月,這意味着今年三四季度我國出口價格指數將存在回落壓力,對應帶來出口放緩的壓力。

海外貨幣政策收緊、以及大宗商品價格週期下行,全球製造業-貿易景氣度預計回落。對國內債市的影響渠道:

一是資本流動、匯率波動對利率的影響。美聯儲收緊貨幣政策,而我國貨幣政策仍處於寬鬆階段,這導致中美國債利率倒掛,並可能在下半年出現政策利率倒掛。這帶來兩方面的影響,一方面是利率倒掛可能帶來外資流出,參考今年上半年外資流出情況,預計下半年外資流出境內債市的規模,很難明顯高於3-5月的約1100億元/月,相對2015-2016年資本流出導致外儲減少要明顯更為可控。

另一方面是利差倒掛、外資流出,可能給人民幣匯率帶來階段壓力。但這種衝擊可以通過市場化波動有效吸收,並且央行也有充足的匯率工具儲備,不至於轉向提高利率穩匯率的情況。反而可以通過匯率的階段調整,營造國內貨幣政策寬鬆環境。匯率適度的市場化貶值,可緩解中美利差倒掛帶來的影響,以外幣計價的人民幣資產在貶值後對外資更具吸引力,可以減少外資流出乃至吸引外資流入。

二是通過出口間接影響國內經濟及債市。面臨美歐收緊貨幣政策、以及大宗商品價格高基數,下半年外需可能放緩。中國經濟從外需轉向內需,內需則有賴於財政政策和貨幣政策的支持。在這種背景下,下半年國內貨幣政策轉向收緊的概率較低,利率出現類似2020下半年趨勢上行的風險,也相應較低。

3

寬信用,下半年仍有賴供給端發力

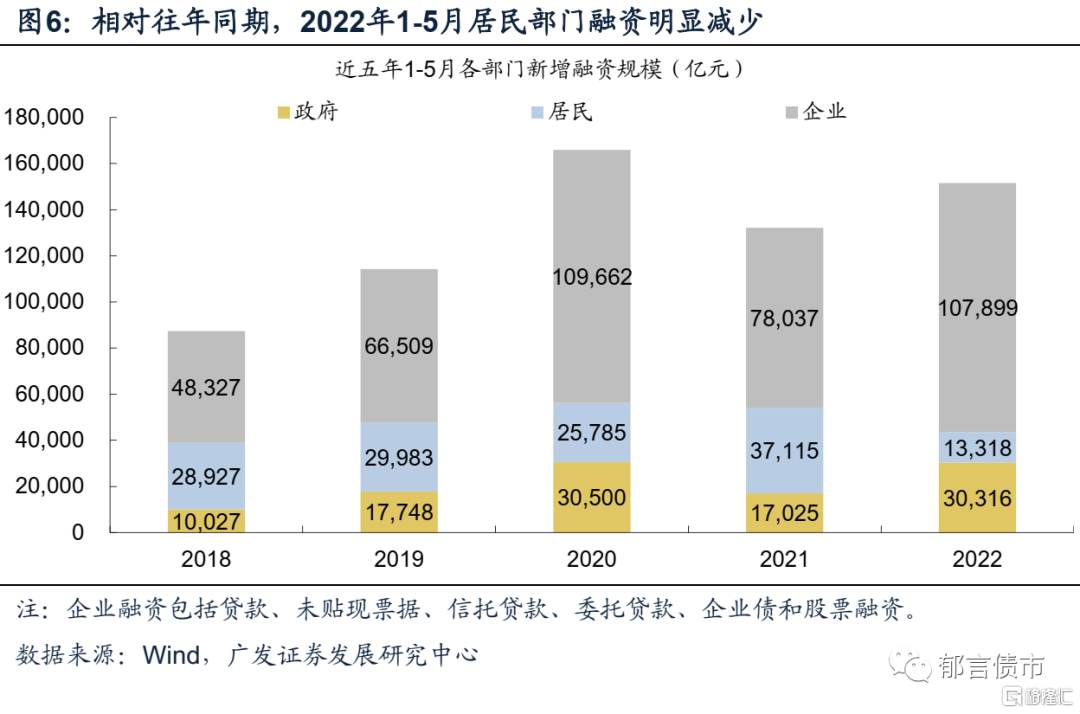

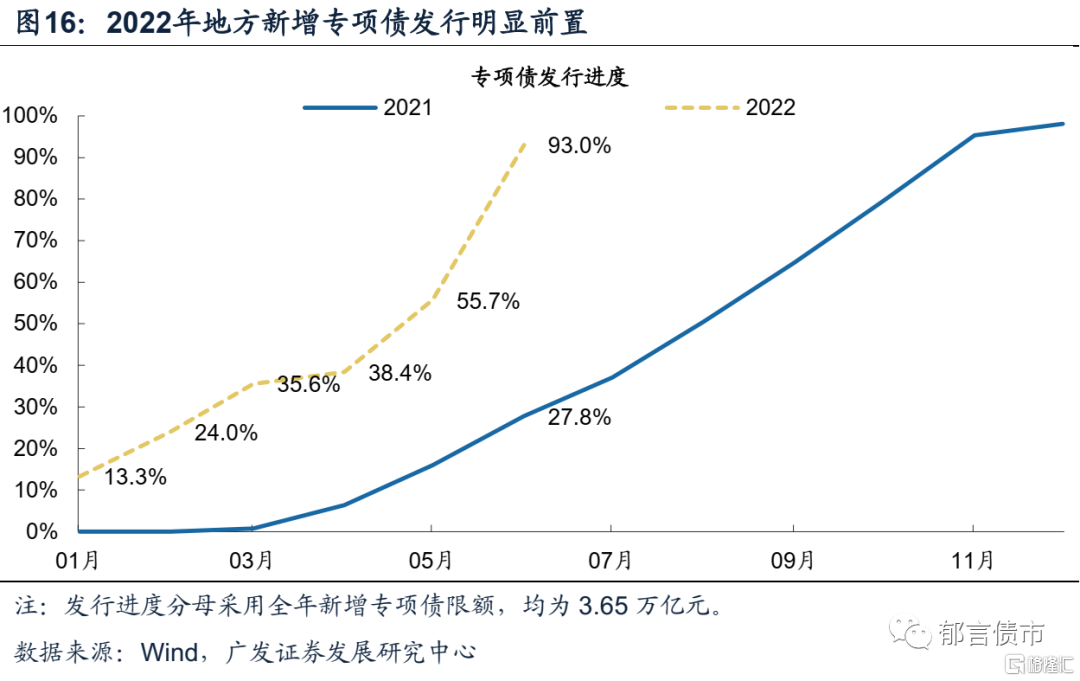

上半年誰在加槓桿?主要是政府和企業。2022年1-5月,政府和企業部門新增融資規模均高於2021年同期,分別高出13291億元和29862億元;而居民部門融資則同比低23797億元。因而今年上半年主要是政府和企業在加槓桿,政府部門是地方專項債發行前置,而企業部門則體現出政策對企業融資的支持。

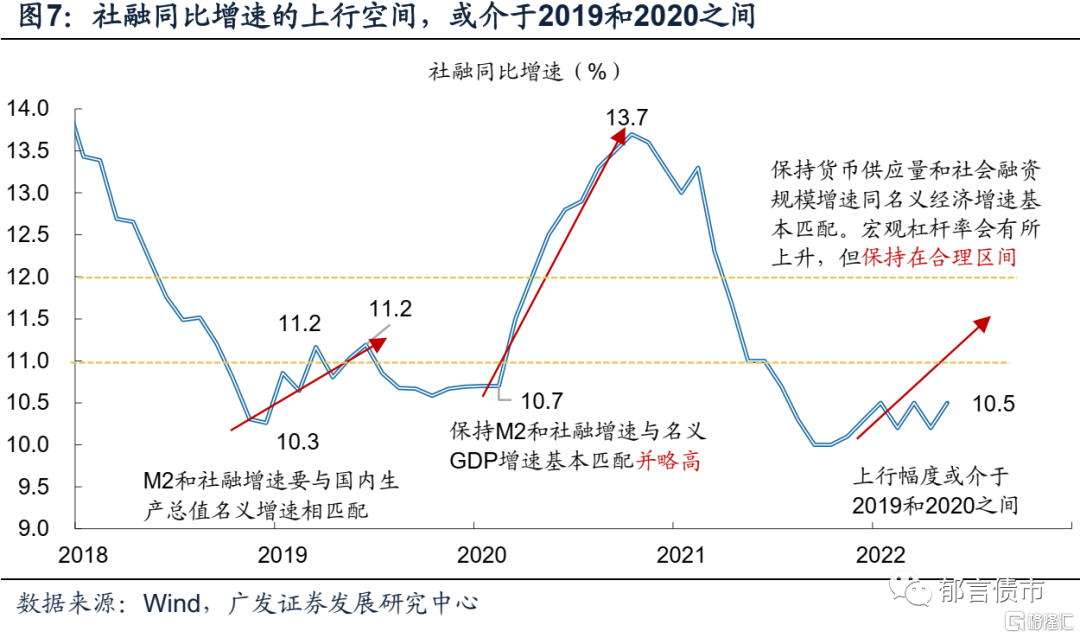

下半年面對海外寬鬆退去,外需放緩,國內經濟對內需依賴度上升,可能需要適度加槓桿,或介於2019和2020之間。今年為對沖局部疫情的經濟衝擊、以及經濟週期的自身放緩,寬信用力度有望超過2019年(2019年社融同比增速從10.3%升至11.2%)。今年4月金融數據答記者問中提到“宏觀槓桿率會有所上升,但保持在合理區間”,這一表述可能不及2020年,2020年的提法是“保持M2和社融增速與名義GDP增速基本匹配並略高”,對應社融同比增速從10.7%升至13.7%。因而今年在宏觀槓桿率保持合理區間的要求下,預計其上升幅度可能達不到2021年(絕對值約7.7個百分點),對應社融同比增速與名義GDP增速的差在3個百分點之內(名義GDP增速參考目標增速5.5%+GDP平減指數3%左右),即社融增速的高點可能在11-12%區間(詳見《疫情衝擊後,利率在等待》)。

下半年誰來加槓桿?除了企業部門外,居民部門融資有待修復。今年上半年政府部門融資同比多增,主要是全年的新增地方專項債額度前置,相應下半年額度同比減少。因而下半年加槓桿,有賴於企業和居民部門。

(一)企業部門融資需求尚未恢復,需銀行提供寬鬆的貸款審批條件

企業部門加槓桿存在障礙,貸款需求較弱。今年1-5月企業融資結構短期化,企業新增貸款中,票據和短期貸款佔比達到47.1%,中長期貸款佔51.9%;而去年同期這兩個比例分別為12.5%和83.7%。這反映出兩個問題,一是企業中長期融資需求不足,經濟面臨放緩壓力,企業投資需求相應也減弱;二是銀行供給力度大,反映寬信用政策發力。

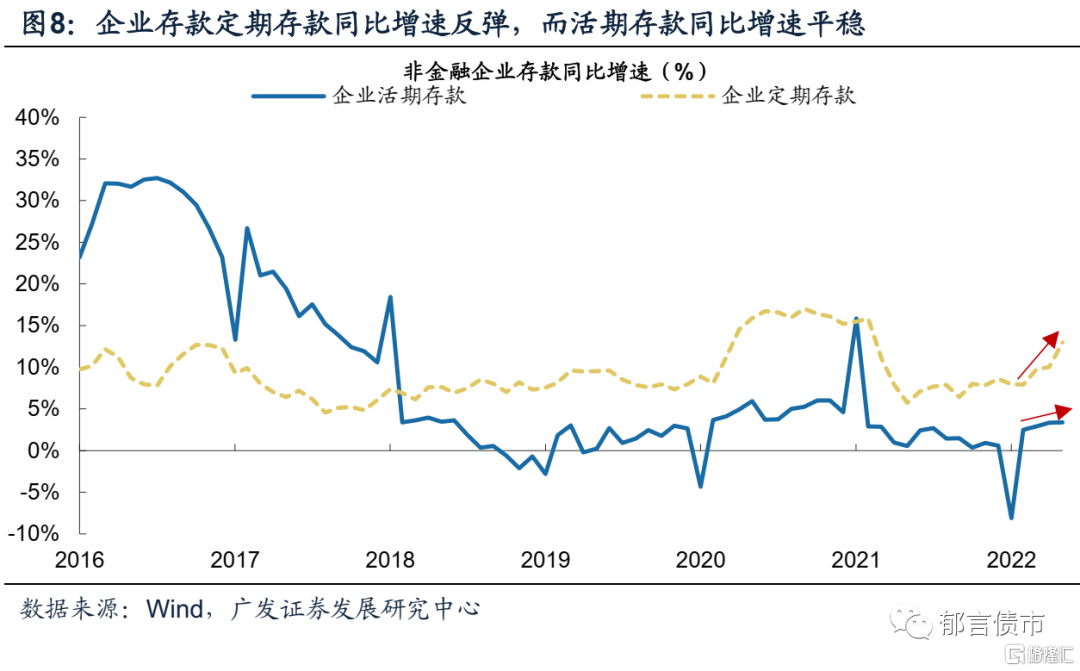

與此同時企業獲得融資後,並未充分投入實體經濟中。在企業負債端融資結構趨於短期化的同時,企業存款呈現出定期存款增速反彈、活期存款增速較為平穩的狀態。從新增量來看,1-5月新增企業活期存款-9482億元,新增企業定期存款3.2萬億元,兩者存量分別同比增長3.4%、13.0%。從貨幣角度來看,這意味着新創造的M2增長較多,而轉化成M1的部分較少,反映企業生產經營活動的貨幣需求,並未出現明顯增長。其中可能還存在部分企業以較低的票據利率獲得融資,然後以定期存款或理財的形式進行套息。

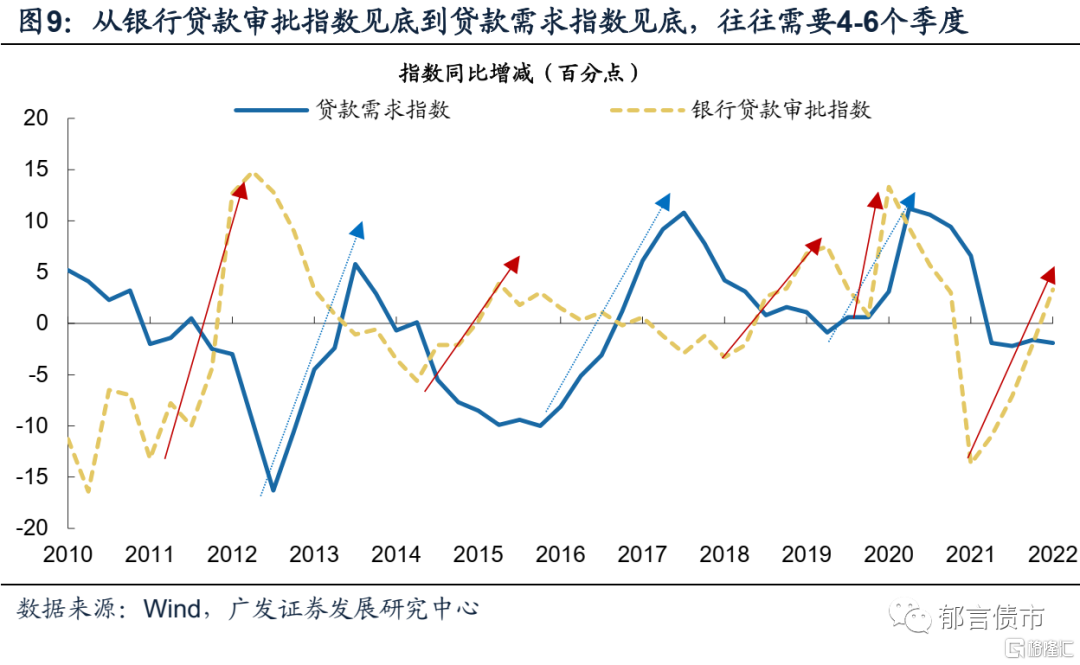

企業融資需求何時出現趨勢改善?從銀行貸款審批放鬆到企業貸款需求反彈,往往需要4-6個季度。回顧以往週期,央行的銀行家問卷調查數據顯示,銀行貸款審批指數轉正之後4-6個季度,貸款需求指數同比轉正。較為特殊的是2020年,一季度銀行貸款審批指數大幅上升,貸款需求指數幾乎同步反彈,未出現明顯的滯後性。一個重要的前提是2018年四季度至2019年三季度,銀行貸款審批指數已經出現了一輪放鬆,2020年一季度是該過程的延續。因而銀行貸款審批指數在今年一季度同比轉正,明顯反彈,參考歷史經驗,企業中長期貸款需求可能在明年一季度到三季度之間出現改善。這意味着今年下半年,企業融資需求可能仍然維持較弱狀態,需要銀行維持寬鬆的貸款審批條件,來促進企業貸款穩定增長。

(二)居民部門加槓桿面臨雙重約束,較低利率是促進居民負債意願的必要條件

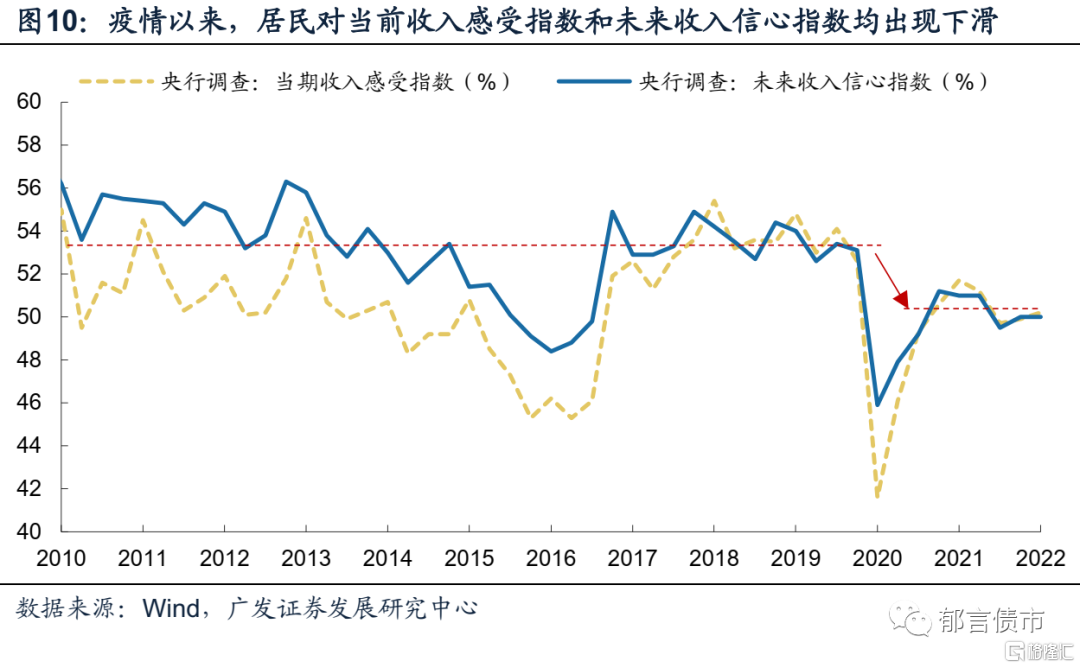

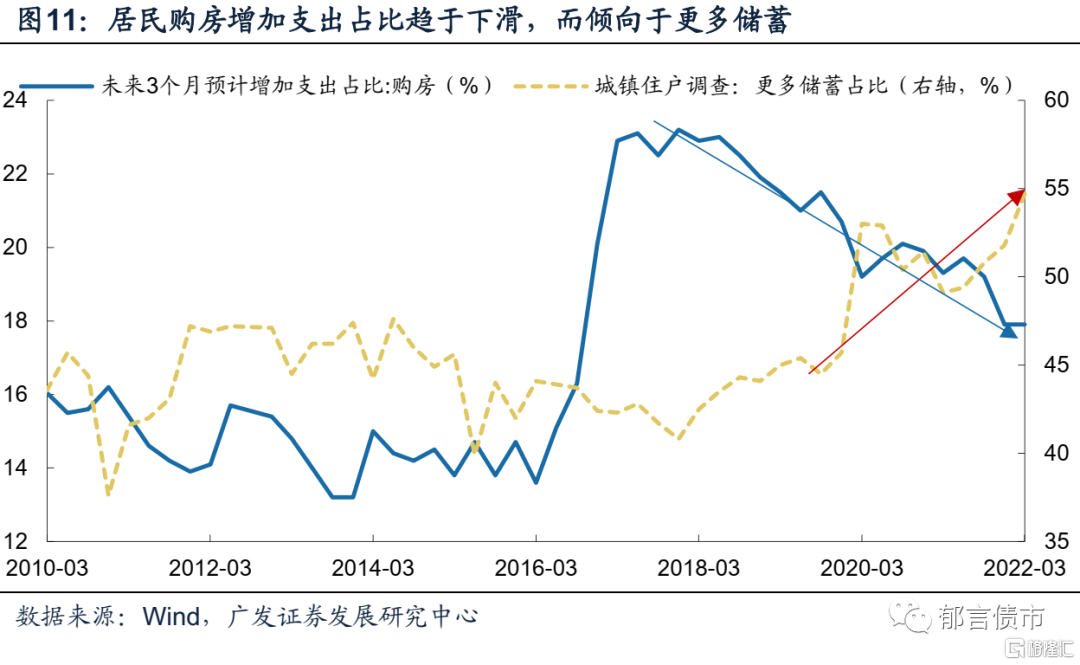

居民部門加槓桿受到兩重約束:收入和支出結構。2020以來,央行儲户調查的兩個指數,儲户當期收入感受指數和未來收入信心指數均下台階,中樞從2017-2019年的53左右降至2020四季度以來的略高於50。近兩年局部疫情散發,可能對部分居民收入及收入預期產生階段性負面衝擊。同時,調查數據顯示,居民傾向於增加儲蓄,減少購房支出。今年一季度央行調查數據中,儲户更多儲蓄佔比達到54.7%,創歷史新高,指向居民因不確定性增加了預防儲蓄,相應消費和投資佔比有所下降;未來3個月預計增加購房支出的佔比回落至17.9%,為2016年四季度以來最低水平。

在這種背景下,居民增加購房支出,帶動地產週期反彈,可能需要兩重約束之中,至少有一個出現改善。一是伴隨經濟恢復,居民收入持續改善。二是居民收入預期穩定性改善,相應減少預防性儲蓄。

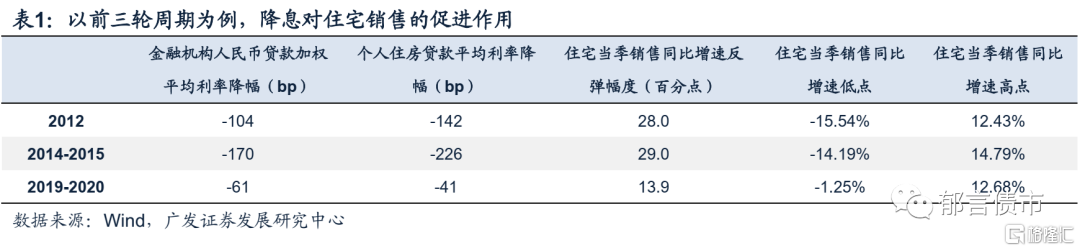

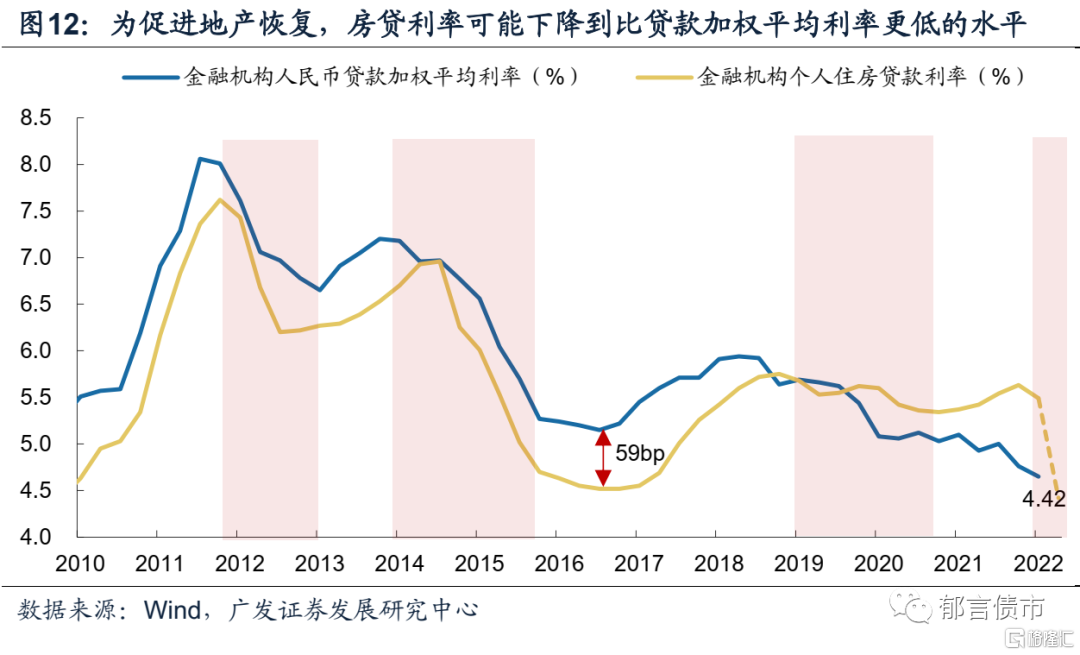

近期信貸供給端發力,房貸利率逐漸下行至低於整體貸款加權利率的水平,如其繼續下行,有望刺激居民主動負債意願。根據貝殼研究院數據,2022年6月監測的103個重點城市首套房貸利率為4.42%,較2021年12月的5.64%降幅達到122bp,不過還沒有達到過去兩輪2012年及2014-2015年的降息幅度。這兩輪住宅銷售面積當季同比增速反彈幅度均接近30個百分點,而本輪住宅銷售面積反彈幅度,受到居民收入和預防性儲蓄的限制,政策效應仍有待觀察。

此外,雖然6月首套房貸利率4.42%,已低於一季度末的金融機構人民幣貸款加權平均利率4.65%,利差23bp,但相比2014Q4至2016Q3,貸款加權平均利率和個人住房貸款利率的利差平均值59bp,仍有相當距離。

地產銷售何時可能反彈?參考2014-2016年地產週期中,2014年6月呼和浩特取消限購,2014年9月別發佈930新政(詳見《62地已放鬆地產政策,何時由量變到質變》),商品房銷售額、銷售面積當月同比增速的底部出現在2014年7月,2015年4月商品房銷售額、銷售面積當月同比增速轉正,政策從頒佈到見效約2-3個季度。今年2月,部分城市陸續開始下調房貸利率、以及出台放鬆限購限售等政策;今年5月15日下調首套房貸款利率,參考2014-2016一輪週期的政策傳導時間差,地產銷售增速轉正可能至少要等到今年四季度。

下半年地產鏈恢復的有利條件:低基數,對經濟的拖累效應有望縮窄。2021年7-12月地產銷售當月同比負增長, 9-12月地產投資同比增速也為負增長。低基數意味着地產銷售、投資同比跌幅有望縮窄,但兩者的環比改善幅度相對更為重要。

此外寬信用見效,除了關注企業負債端的中長期貸款改善之外,也要關注企業活期存款或M1趨於反彈的重要信號。M1和企業活期存款反映現實購買力,相對於潛在購買力指標M2更貼近實體需求端。M1增加反映企業經營活躍度上升,對應經濟反彈。因而,企業活期存款和M1的走向,在一定程度上反映了寬信用作用於實體經濟的效果。

4

流動性,關注從十分充裕狀態退出的信號

債券市場將今年4-6月資金面的十分充裕,視為階段性狀態。今年5月發佈的一季度貨幣政策執行報吿中刪除了“引導市場利率圍繞政策利率為中樞上下波動”的措辭,對應銀行間資金利率明顯低於7天逆回購利率(詳見《從量到價,下次“降息”或不一樣》),流動性總量處於較以往的合理充裕相對更高的水平。當前國債和國開債收益率曲線較為陡峭,長端利率隱含了未來短端利率回到常態的預期,這反映出市場認為隔夜利率資金在1.3-1.4%的狀態難以持續存在。

近幾年包商銀行接管、永煤違約以及2020年疫情期間的流動性十分充裕狀態,均為特殊情形下的短暫寬鬆。今年4月以來的資金面寬鬆,背後是上海、北京等地的局部疫情。隨着疫情影響的退去,資金面或早或晚會迴歸常態。

參考2020年疫後流動性邊際收斂的過程,下半年資金面迴歸常態,關注兩方面的預警信號:

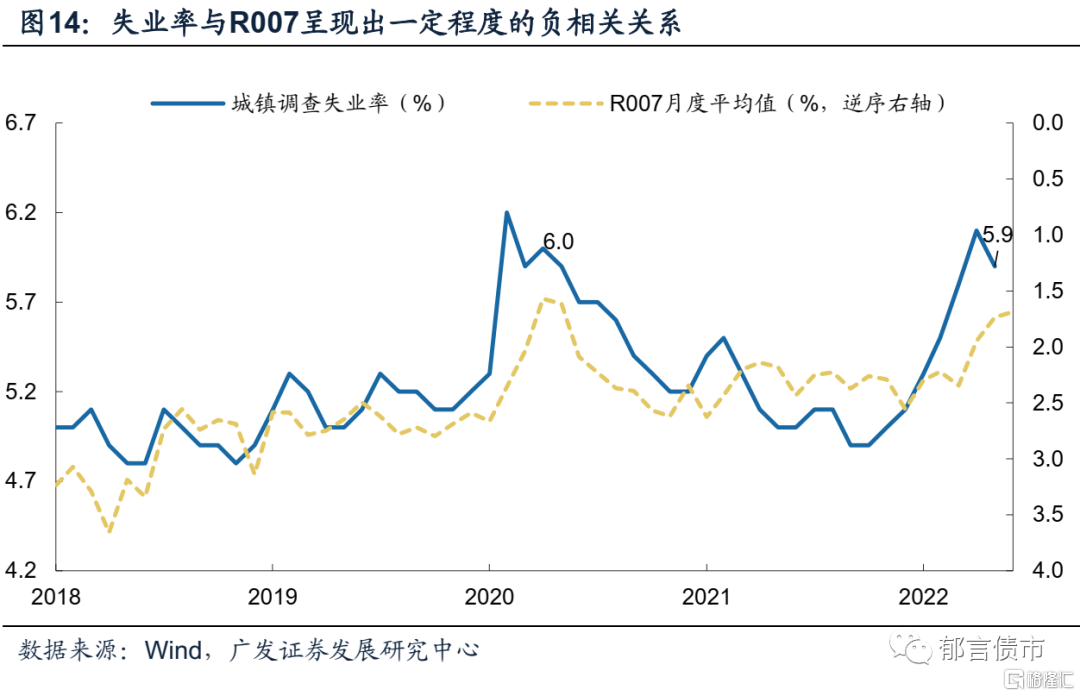

一是失業率回到目標附近。2020年失業率目標為6.0%,2月為6.2%,超過目標值,3-4月分別為5.9%、6.0%(分別在4-5月公佈),低於目標或持平於目標,資金面自5月下旬開始迅速收斂至常態。今年失業率目標為5.5%,5月失業率仍達到5.9%,下半年至少兩個月達到或低於失業率目標,這是資金面迴歸常態的重要預警信號。

參考2020年疫情之後,失業率的月度降幅往往介於0.1-0.2%,推斷今年失業率從5月的5.9%回到5.5%,快則需要2個月,慢則需要4個月;再加上連續兩個月失業率低於目標的要求,對應3-5個月之後,也就是8-10月,失業率可能對資金利率發出預警信號。

二是工業增加值同比增速回到4-5%附近。2020年3月和4月工業增加值同比增速分別為-1.1%和3.9%,5月進一步升至4.4%。今年5月工業增加值同比增長0.7%,增速已轉正,接下來關注6-7月是否回到5%以上。

相對於失業率指標,一方面,工業增加值同比增速容易受到基數效應的影響,而失業率為絕對水平值;另一方面,工業增加值增速不如失業率與民生的關係密切。因而我們傾向於認為工業增加值是輔助判斷資金面的指標,重要性方面弱於失業率。

不過我們需要注意的是,資金利率迴歸常態,並不意味着資金面收緊,隔夜利率中樞或維持在1.8-1.9%區間,仍低於7天逆回購利率,屬於貨幣偏寬鬆的狀態。參考2021年下半年和2019年R001較7天逆回購利率,平均分別低約17bp和31bp,今年下半年資金面迴歸常態後,R001或較7天逆回購利率低20-30bp,即對應R001可能回到1.8-1.9%區間。

5

2022下半年債市展望:

兩個週期框架給出的方向

接下來,我們結合海外經濟週期,以及國內貨幣-信用週期,判斷當前債券市場所處的階段。

海外週期方面,下半年處於美歐貨幣政策收緊週期,主要發達經濟體經濟放緩步伐可能加快,海外市場可能逐漸從交易滯脹轉向交易衰退預期。在海外貨幣政策收緊、全球經濟放緩背景下,全球大宗商品價格預計進入下行週期。下半年,美債短端利率反映美聯儲收緊貨幣路徑,美債長端利率可能更多反映經濟放緩乃至衰退風險,美債短端和長端利率倒掛程度加深的風險上升。對國內而言,美聯儲等主要發達經濟體收緊貨幣政策,不會影響國內貨幣寬鬆的方向,可能僅對國內貨幣寬鬆的形式(比如下調MLF利率)產生階段影響。隨着海外經濟體衰退風險上升,這種階段性影響也可能在今年下半年逐漸消退。

國內經濟週期方面,經濟恢復的兩個層次,從相對確定的疫後恢復,到不確定性的迴歸潛在增速過程。今年一季度國內經濟反彈過程被局部疫情擾動,4-5月經濟受國內疫情拖累而明顯放緩。6-8月是疫後經濟恢復過程,疫後趕工、寬信用發力、專項債集中發行帶動基建投資等因素帶動,經濟增長可能迅速回升至5%附近。進入9-12月,國內經濟可能進入迴歸潛在增速階段,屆時前期發行的專項債對基建拉動作用趨於減弱,需要財政或貨幣政策再度加碼,支持經濟迴歸5.5%左右的增長。預計9-12月追加財政預算的概率不高,而貨幣政策發力的可能性相對更高。

下半年,我們重回寬貨幣+寬信用的組合。寬信用方面,上半年主要依賴於政府部門的地方專項債、以及企業部門的票據和短期貸款;下半年可能需要企業部門和居民部門加槓桿。一方面需要銀行信貸供給的支持,包括額度、降低貸款審批條件等,另一方面也需要進一步下調貸款利率以刺激融資需求。

寬貨幣方面,基於內外平衡等因素的考量,上半年寬貨幣主要是通過降準0.25個百分點、央行上繳1.1萬億元利潤(主要用於財政退税)、以及各種再貸款釋放基礎貨幣;進入下半年,7-8月前期發行的專項債,形成財政支出釋放流動性;進入9-12月,如保增長壓力加大,預計存在降準、下調MLF利率的可能,降準幅度可能仍然是0.25個百分點,下調MLF利率引導LPR下行,從貨幣信貸的供給端支持實體經濟,刺激信貸需求的同時,也降低實體經濟融資成本。

綜合來看,7-8月,是疫後經濟恢復期,經濟增長可能快速恢復至5%附近。疫情期間十分充裕的流動性可能也逐漸迴歸常態,利率面臨階段上行壓力。9-12月,是經濟迴歸潛在增速的過程,專項債對基建支持作用消退,財政追加預算的概率可能不高,在隱性債務約束下,信貸能否與專項債實現接力存在不確定性;居民部門和企業部門融資仍有賴於銀行供給端進行發力支持,因而9-12月降準、下調MLF利率的可能性仍然存在。屆時貨幣寬鬆預期或再起,利率可能再度下行。值得注意的是,降準、下調MLF利率的前提是經濟保增長壓力加大,以及海外收緊貨幣政策的影響消退。

基於以上分析,中性假設下,2022年下半年長端利率或先震盪後下行。6月較為陡峭化的收益率曲線,長端利率已經提前計入了疫後經濟恢復、及流動性迴歸常態。7-8月利率面臨的階段調整,或表現為短端利率上行,長端利率相對平穩,曲線趨於平坦的形式。而9-12月,專項債對基建支持效應等減退,經濟轉而依賴內生增長動能,如出現流動性寬鬆+寬貨幣預期回暖的局面,收益率曲線或再度向下平移。

6

參考近幾年下半年行情

長端利率的三種情景

2022下半年,難以找到較為合理的參考對象。與2018-2020年對比,2018年下半年,國內寬貨幣+海外美聯儲加息的組合,與今年具有一定程度的相似性,但當時國內仍然處於信用收斂階段,表現為社融同比增速仍處於持續下行中。

2019下半年,國內寬貨幣、寬信用的組合,與今年具有相似性。但海外方面,2019年8月美聯儲進入降息週期,在海外貨幣轉松、需求回暖背景下,人民幣適度的市場化調整可以促進出口反彈,從而帶動製造業反彈。而當前處於美歐貨幣政策收緊期,外需面臨持續放緩。在美聯儲進入寬鬆週期背景下,國內貨幣寬鬆的外部約束相應放鬆,2019年8月央行推出LPR定價機制改革,11月下調MLF利率。

2020下半年,國內經濟從疫情中恢復,與今年具有相似性。2020年疫後恢復,經濟持續反彈、幅度較大,四季度GDP同比增速反彈至6.5%(初步核算數),超過疫情之前的水平。伴隨經濟恢復,國內貨幣政策從疫情期間的寬鬆迅速回歸常態化。不過我們需要注意到,經濟之所以在2020年下半年出現明顯反彈,除了2020寬信用發力之外,2019年的社融階段反彈、LPR下調,已經促進企業中長期貸款需求改善,為經濟的週期性反彈蓄力。而今年疫後恢復,是經歷了2021年地產緊信用,經濟下滑之後,不僅是企業中長期融資需求偏弱,而且居民面臨收入和預防性儲蓄的約束,主動負債意願不強,這與2020年形成較大差別。

因而今年下半年的債市,與近幾年相比,似乎都有相似性,又都有所差別。海外貨幣政策環境接近2018年,國內政策環境則相對接近2019年。在這種情況下,我們建議不妨邊走邊觀察,以2019為基準參考,同時密切關注兩個層面,一是7-8月的疫後恢復,趕工等因素可能推動工業生產快速恢復,專項債集中發行帶來基建反彈,前期出台的政策也對經濟形成促進作用;二是9-12月經濟內生增長動能修復情況,除了關注企業中長期貸款需求外,也關注企業活期存款和居民部門的貸款需求。

利率點位方面,10年國債收益率對標1年MLF利率點位,逐漸成為債券市場的一個共識。未來10年國債收益率三種情景,仍然是圍繞1年MLF利率所展開。

情景一,類似今年5-6月所處的階段,10年國債收益率在2.70-2.85%區間波動。儘管流動性較1月更為寬鬆,但10年國債收益率受制於市場謹慎的貨幣寬鬆預期,難以達到1月低點2.68%。10年國債收益率已隱含了流動性迴歸常態的預期。

情景二,長端利率上行突破2.85%。參考近兩年債券牛市中回調幅度一般在10-20bp,10年國債收益率的調整上限可能在2.85-2.95%區間,較MLF利率高0-10bp。上行至突破3.0%的風險不大。

情景三,長端利率下行突破2.68%,需要貨幣寬鬆預期發酵或者落地。參考2021年下半年10年國債收益率低點2.77%、以及今年1月低點2.68%,分別較MLF利率低18bp、17bp,接近20bp。如後續存在5-10bp的降息預期,對應10年國債收益率下限在2.55-2.60%區間。

我們預計,7-8月,債市從情景一向情景二過渡,10年國債收益率可能出現小幅上行,上限可能在2.85-2.95%區間。進入9-12月,如貨幣寬鬆預期升温,債市可能向情景三過渡,10年國債收益率下限降至2.55-2.60%區間(類似2021下半年),突破1月低點;如貨幣寬鬆預期仍偏謹慎,則可能重回情景一,10年國債收益率回到2.70-2.85%區間(類似2019四季度長端利率未能突破前低),難以突破1月低點。

7

不確定因素:

通脹和海外疫情

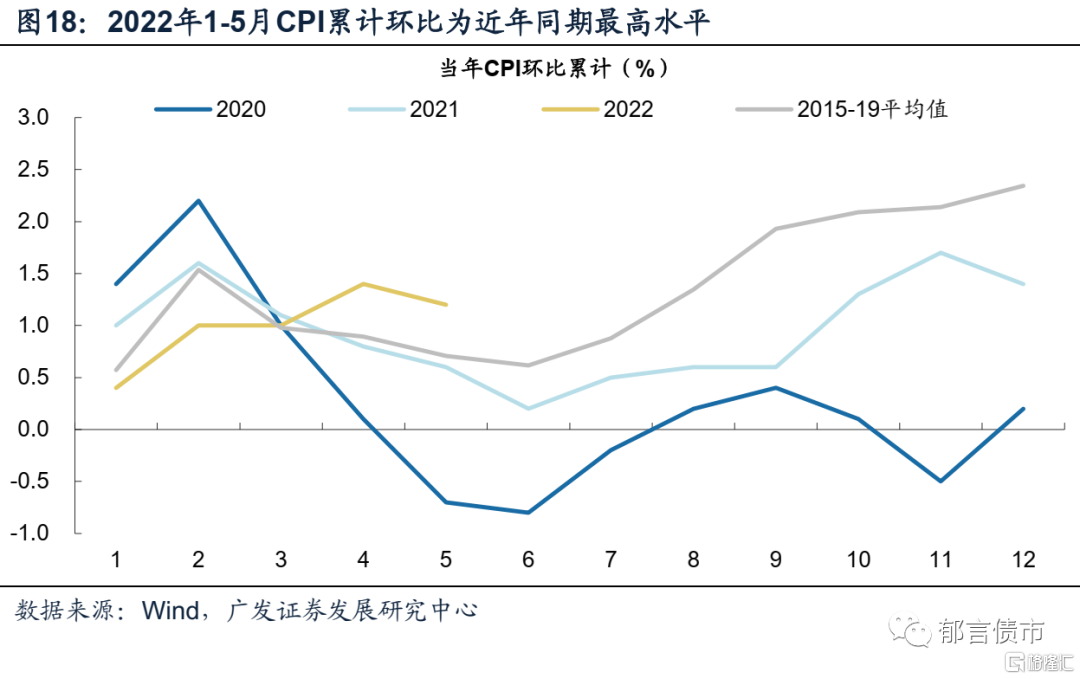

2022年下半年,我們可能還會面臨一些不確定因素:第一,國內通脹預期可能短暫升温。2022年1-5月CPI累計環比達到1.2%,明顯超過2020和2021同期,也超過2015-2019同期的平均值。受較低基數影響,疊加豬價反彈,今年三季度CPI同比可能升至3%左右。這種通脹的上行主要是食品價格上漲和較低基數推動,可能在四季度就會得到緩解,不具備持續上行動能;且與房價、服務價格密切相關的核心通脹仍處於1%左右的較低位。

參考2019年豬價引發的CPI上行,並未引發貨幣政策收緊,2021年上半年較高的PPI成為降準的理由,可見今年下半年CPI若短暫上行,不至於引發貨幣政策調整。面對全球原油、糧食價格上漲帶來的輸入通脹風險,貨幣政策的作用可能更多體現在供給端,通過定向支持煤炭、農業等特定領域,改善國內供給環境以穩定物價。但今年三季度債市可能出現短暫的通脹預期升温,疊加三季度經濟處於局部疫情之後的恢復期,長端利率或面臨階段上行壓力。

第二,警惕變異毒株引發的新一輪海外疫情。近期奧密克戎變異毒株BA.4/5在美國開始新一輪流行,其免疫逃逸能力更強,容易引發重複感染。如未得到有效控制,可能在秋冬季引發全球範圍內新一輪疫情。如海外出現新一輪疫情,一方面,疫情對全球產業鏈產生衝擊,可能導致發達經濟體通脹繼續攀升,給美歐貨幣政策收緊路徑帶來更多不確定性;另一方面,海外疫情也可能給國內帶來新一輪的輸入性風險,增加國內防控壓力。

8

總結

當前處於債牛的後半段,國內經濟進入恢復期,海外美國進入加息週期,大宗商品價格週期進入回落階段;國內寬貨幣+寬信用,收益率曲線趨於陡峭化。

對於下半年,我們建議不妨邊走邊觀察,以2019為基準參考,同時密切關注兩層,一是7-8月的相對確定的疫後恢復。前期政策可能支持經濟增長快速恢復至5%附近。疫情期間十分充裕的流動性可能也逐漸迴歸常態,再疊加通脹預期可能升温。屆時利率面臨階段上行壓力,10年國債收益率的上限在2.85-2.95%區間。

二是9-12月進入經濟迴歸潛在增速過程,經濟內生增長動能修復情況面臨不確定性。下半年專項債對基建支持作用面臨消退,國內經濟需要企業部門和居民部門加槓桿,但年內居民部門和企業部門主動負債意願可能不強,仍有賴於貨幣供給端發力支持。貨幣寬鬆的可能性仍然存在。屆時市場可能博弈貨幣寬鬆預期再起,10年國債收益率的下限在2.55-2.60%。

後續觀察指標方面,企業部門除了關注企業中長期貸款外,企業活期存款反映生產經營活動也值得關注;居民部門融資重點關注新增中長期貸款。

風險提示:

1. 國內政策出現超預期調整

本文假設國內政策相對温和。但假如國內經濟超預期放緩、或通脹超預期上行,國內財政或貨幣政策相應可能出現超預期調整。

2. 疫情出現超預期變化

本文假設海外疫情基本維持當前情景。但假如變異毒株出現超預期變化,有可能引發全球風險偏好等因素出現超預期變化。