本文來自:高瑞東宏觀筆記 ,作者:高瑞東 陳嘉荔

核心觀點

本週關注:

美國2022年5月CPI同比增8.6%, 前值8.3%,市場預期8.2%; 季調後CPI環比增1%,前值0.3%,市場預期0.7%。

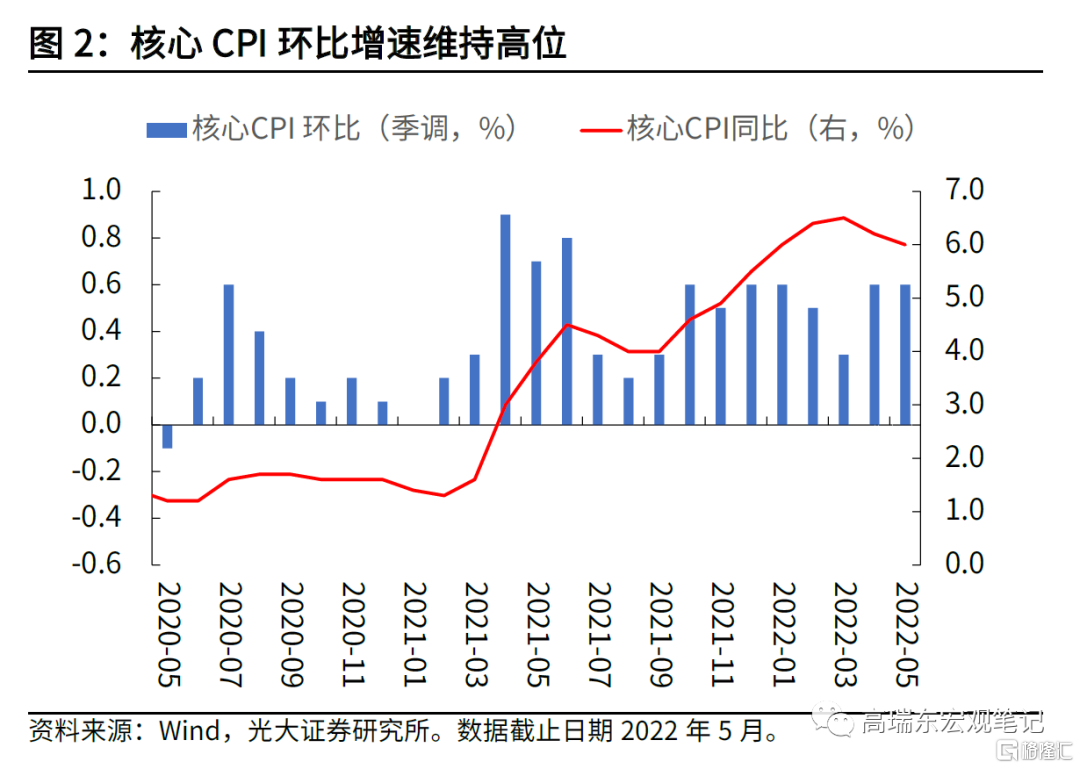

核心CPI同比增6%, 前值6.2%,市場預期5.9%;季調後核心CPI環比增0.6%,前值0.6%,市場預期0.5%。

截至6月10日收盤,10年期美債收益率上行11bp至3.15%,三大股指普跌,標普500指數跌2.91%,納斯達克指數跌3.52%,道瓊斯工業指數跌2.73%。

核心觀點:

美國5月CPI同比和環比均超市場預期。季調後環比看,食品(+1.2%)、能源(+3.9%)、住宅(+0.6%)、機票(+12.6%)、新車(+1.0%)和二手車(+1.8%)為主要貢獻項。剔除能源和食品項外,核心商品(+0.7%)環比加速上行,核心服務(+0.6%)環比維持高位,顯示通脹壓力較為廣泛。向前看,通脹將持續受地緣政治、供應鏈緊縮以及勞動力短缺問題擾動,抬升通脹粘性。基於此次通脹數據,我們將對美國2022年全年CPI同比增速的預期從7.6%上修至7.9%。

通脹數據公佈後,市場快速上調對美聯儲加息節奏的預期,年末聯邦基金利率預期值已達3.25%-3.5%,較前期上行75bp。回溯美國1960年以來歷次經濟衰退時期,可以發現,在通脹水平居高不下的情況下,經濟大概率陷入衰退;若通脹在可控範圍之內,則仍有軟着陸可能。現階段,美國通脹壓力大概率持續,抬升美國經濟衰退風險,疊加貨幣政策在短期內被通脹束縛,較難放鬆,在加息和縮表雙重壓力下,判斷美股將繼續承壓。

全球資產:本週全球股市漲跌分化。納斯達克指數下跌5.6%,標普500下跌5.1%;德國DAX、法國CAC40、英國富時100分別下跌4.8%、4.6%、2.9%,意大利富時MIB下跌6.7%。亞洲股市漲跌分化,上證指數上漲2.8%,恆生指數上漲3.4%,韓國綜合指數下跌2.8%。

國內觀察:2022年6月以來,上游:原油價格環比上漲,動力煤均價環比上漲、焦煤均價環比下跌,銅價環比上漲、鋁價環比下跌。中游:水泥價格指數環比下跌。下游:豬價、菜價、水果價格趨勢分化。流動性:十年期國債收益率較上月末上行。

國內政策:中國與美國國防部長雙邊會談結束,中方堅決維護國家領土主權完整;國家衞健委認為查驗核酸不應成為一種常態;中國5月社會融資規模增量2.79萬億元,比上年同期多8399億元。

美國5月通脹再衝高,經濟硬着陸風險陡升

美國5月CPI同比和環比均超市場預期。季調後環比看,食品(+1.2%)、能源(+3.9%)、住宅(+0.6%)、機票(+12.6%)、新車(+1.0%)和二手車(+1.8%)為主要貢獻項。剔除能源和食品項外,核心商品(+0.7%)環比加速上行,核心服務(+0.6%)環比維持高位,顯示通脹壓力較為廣泛。向前看,通脹將持續受地緣政治、供應鏈緊縮以及勞動力短缺問題擾動,抬升通脹粘性。基於此次通脹數據,我們將對美國2022年全年CPI同比增速的預期從7.6%上修至7.9%。

通脹數據公佈後,市場快速上調對美聯儲加息節奏的預期,年末聯邦基金利率預期值已達3.25%-3.5%,較前期上行75bp。回溯美國1960年以來歷次經濟衰退時期,可以發現,在通脹水平居高不下的情況下,經濟大概率陷入衰退;若通脹在可控範圍之內,則仍有軟着陸可能。現階段,美國通脹壓力大概率持續,抬升美國經濟衰退風險,疊加美聯儲貨幣政策被通脹束縛(較難放鬆),在加息和縮表雙重壓力下,判斷美股將繼續承壓。

1.1 美國通脹壓力持續,CPI同比環比均超預期

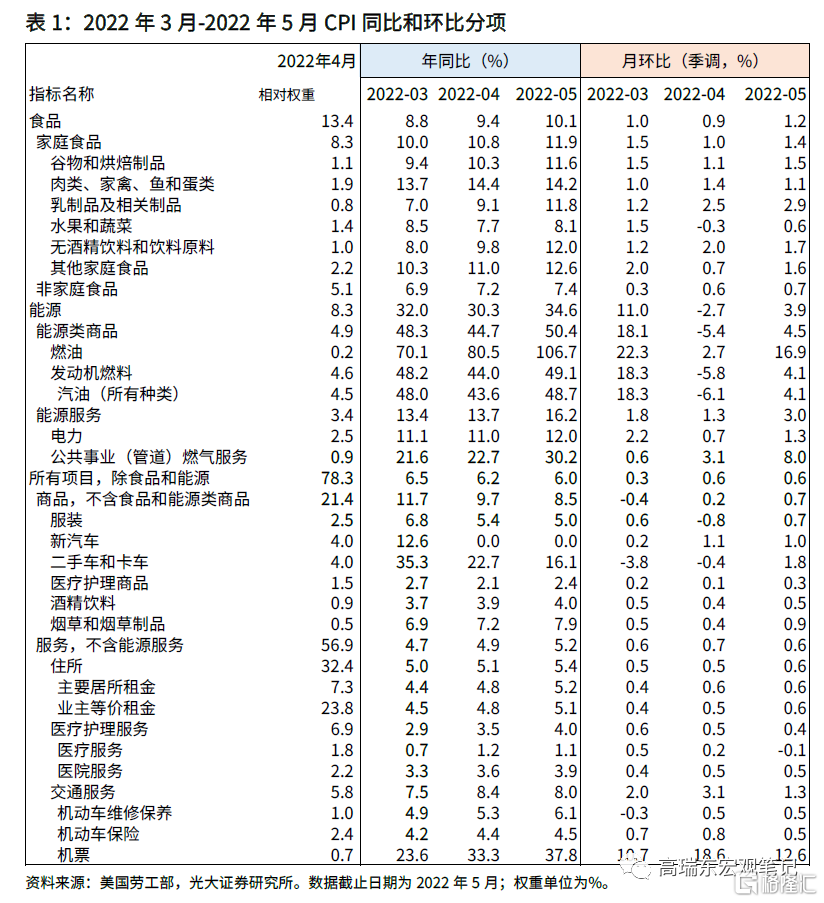

美國2022年5月CPI同比增8.6%, 前值8.3%,市場預期8.2%; 季調後CPI環比增1%,前值0.3%,市場預期0.7%。核心CPI同比增6%, 前值6.2%,市場預期5.9%;季調後核心CPI環比增0.6%,前值0.6%,市場預期0.5%。季調後環比來看,食品(+1.2%)、能源(+3.9%)、住宅(+0.6%)、機票(+12.6%)、新車(+1.0%)和二手車(+1.8%)為此次通脹主要貢獻項。

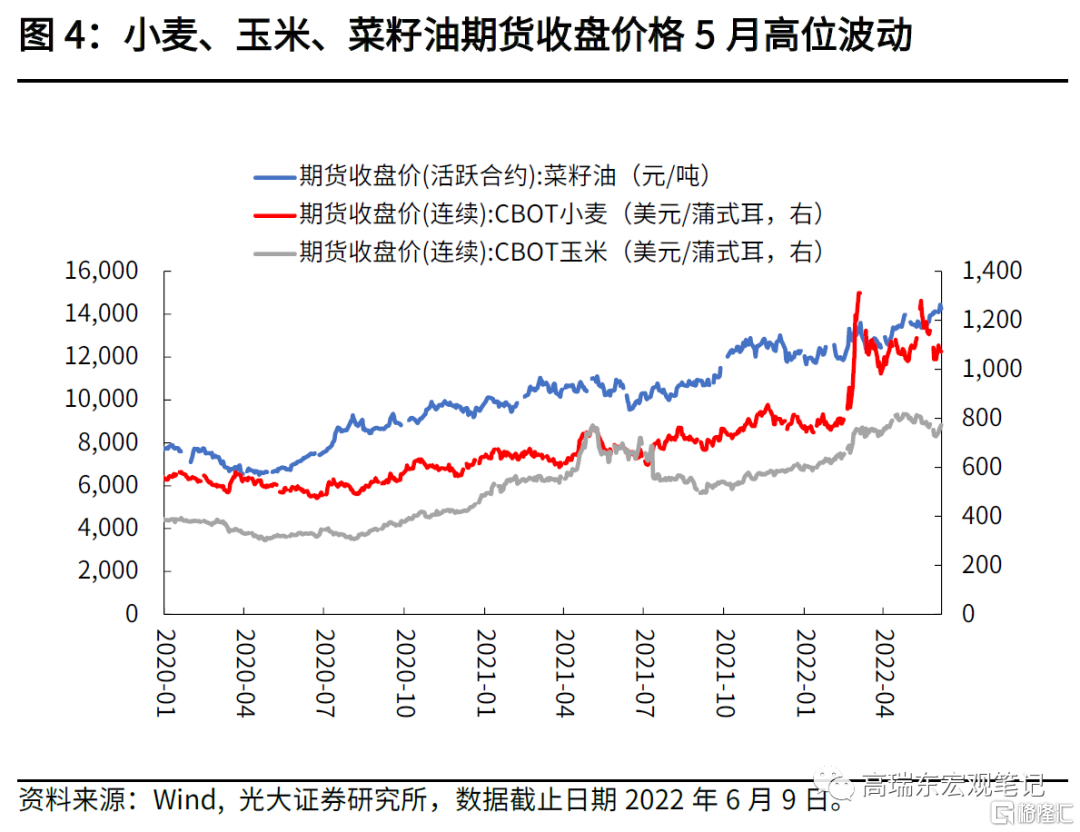

5月食品價格環比升1.2%,較前值(+0.9%)有所上行,主要受穀物(+1.5%)、肉禽類(+1.1%)、奶製品(+2.9%)、和非酒精性飲料(+1.7%)價格上漲影響。聯合國食品價格指數顯示,5月穀物和肉類價格環比持續上行。穀物類價格上行主要受印度對小麥禁運影響,以及俄烏衝突導致烏克蘭小麥產量收縮。肉禽類價格方面,烏克蘭供應鏈中斷,疊加近期在歐洲以及中東發生的禽流感病毒導致供給疲軟,推升其價格。此外,截至5月下旬,已有23個國家轉向糧食保護主義,未來糧食價格或維持高位。

非家用食品價格環比升0.7%,增速較上月上行0.1個百分點,其中全餐服務價格環比增0.8%,顯示居民外出餐飲需求增加而服務業時薪增速維持高位,導致外出餐飲價格上行。向前看,美國勞動力市場供需緊張狀態仍將持續,支撐薪資增速和外出餐飲價格維持高位。

5月能源價格季調後環比升3.9%(4月環比回落2.7%),主要受汽油、燃油和天然氣價格影響。原油方面,供需仍處於緊平衡狀態,供給端來看,基於對俄製裁擔憂,以及對歐美成品油出口下降,4月俄羅斯原油已經減產100萬桶/日。國際能源機構IEA估計,今年下半年,俄羅斯日產量降幅可能擴大至300萬桶左右。從其他原油供給渠道看,儘管高油價提振增產意願,但在資本開支不足、石油生產商維持資本紀律等因素約束下,今年美國、OPEC+原油產量增長仍不及預期。預計原油價格在三季度維持高位震盪。

天然氣方面,6月8日,美國得克薩斯州Freeport液化天然氣終端發生爆炸,或將對未來天然氣價格形成壓制。以峯值產能計算,此天然氣終端每日為歐洲提供20億立方英尺天然氣(約佔美國液化天然氣出口量的16%),若終端關閉,則20億立方英尺天然氣將回歸美國市場,平抑美國市場天然氣價格,緩解能源項通脹壓力。

5月核心CPI環比升0.6%,超預期上行(市場預期為0.5%)。其中核心商品環比上行0.7%;核心服務環比上行0.6%。季調後環比看,住宅(+0.6%)、機票(+12.6%)、新車(+1.0%)和二手車(+1.8%)為主要貢獻。

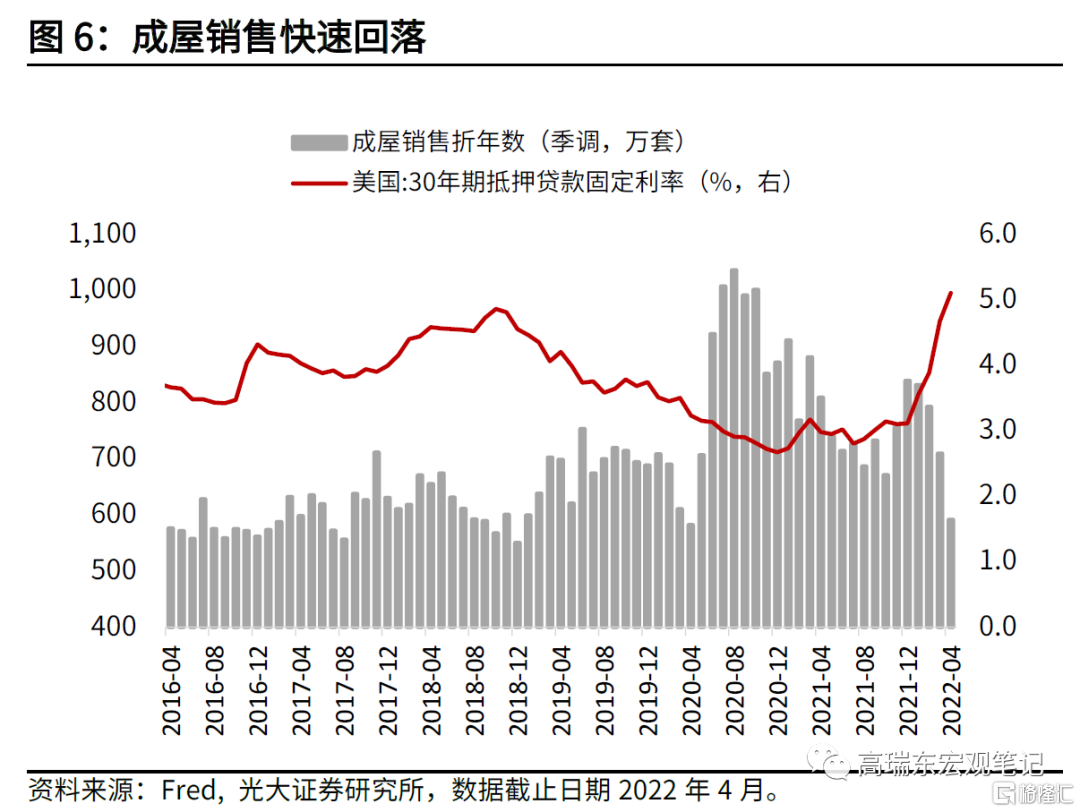

住宅項價格環比上行0.6%,較上月升0.1個百分點。一方面,勞動力回城趨勢持續,提升租房需求,壓降出租房空置率,推升房租價格。另一方面,房屋供需仍然緊張,推升美國整體房屋價格,帶動租金價格上行。

現階段,房屋銷售已出現快速回落跡象,4月新建房屋銷售套數環比跌16.6%,為2013年以來最大降幅,房屋月度供應,也就是每月待售房屋數量和已售房屋數量的比率也已經回到疫情前水平,顯示房屋供給抬升,需求回落,對房屋價格形成下行壓力。在房屋供給持續回升、房貸利率跳升導致房屋需求回落的背景下,預計住房項對通脹的支撐將逐步趨弱。

5月新車價格環比升1%,供應鏈問題導致汽車供給收縮是主因。5月ISM製造業PMI數據中,供應商交付指數從4月的67.2%小幅回落至65.7%(指數越高表示交付越慢),顯示供應鏈問題邊際好轉。此外,汽車庫存和產量修復趨好,有觸底反彈跡象。向前看,汽車需求大概率維持穩定,但供給修復依然緩慢,預計汽車價格有進一步上行空間。

5月機票價格環比顯著抬升,環比升12.6%,前值升18.6%。根據美國EIA數據顯示,美國Gulf Coast機油現貨價格在過去5個月間,從2.1美元/加侖上升至3.9美元/加侖,上漲86%。向前看,在機油價格維持高位、旅遊旺季即將到來的背景下,機票價格有望進一步走強。

1.2 通脹壓力高企,美國經濟衰退風險上行

總體來説,5月通脹數據顯示,美國通脹持續被地緣政治、供應鏈緊縮和勞動力短缺等因素擾動,並且可能持續較長時間,導致市場快速上調對美聯儲加息節奏的預期。Fed Watch數據顯示,市場對年末美聯儲利率水平的預期,已上行至3.25%-3.5%,較前期的2.5%-2.75%上升75bp。

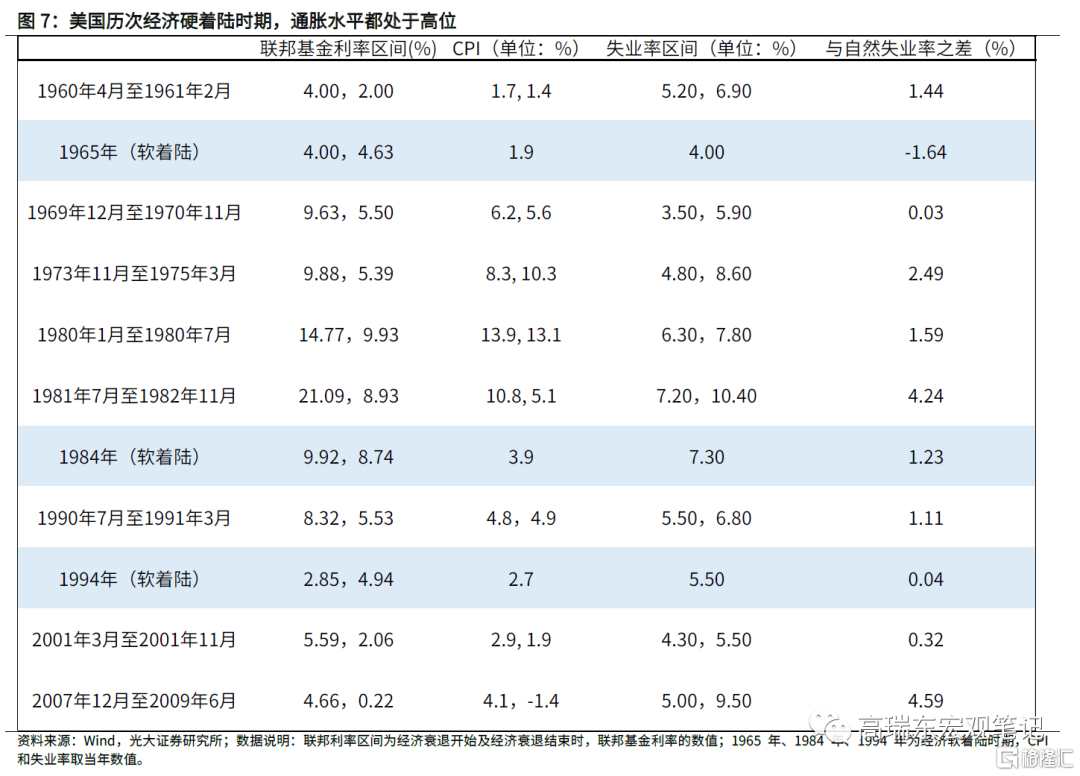

回溯美國1960年以來歷次經濟衰退時期,可以發現,在通脹水平居高不下的情況下,經濟衰退風險較大;若通脹在可控範圍之內,則經濟仍有軟着陸可能,我們認為,美國現階段的情況,應該屬於持續的高通脹壓力,和不斷上行的經濟衰退風險。

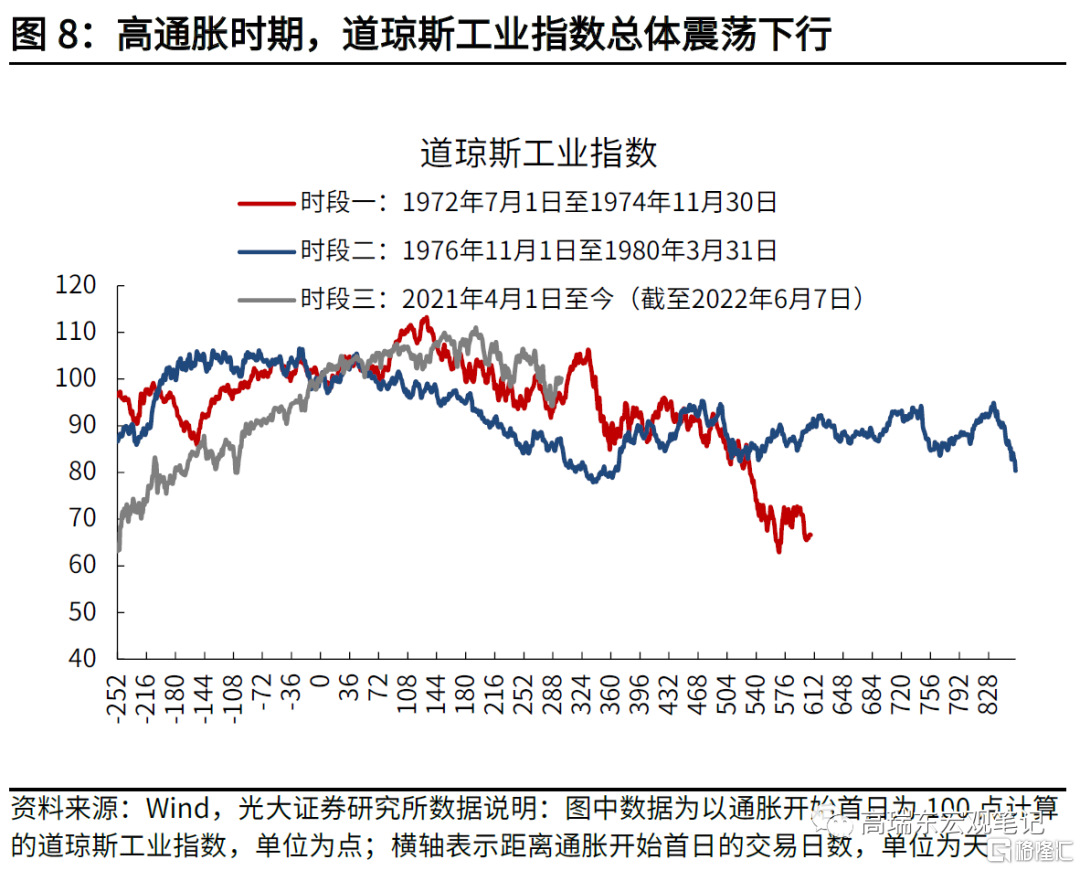

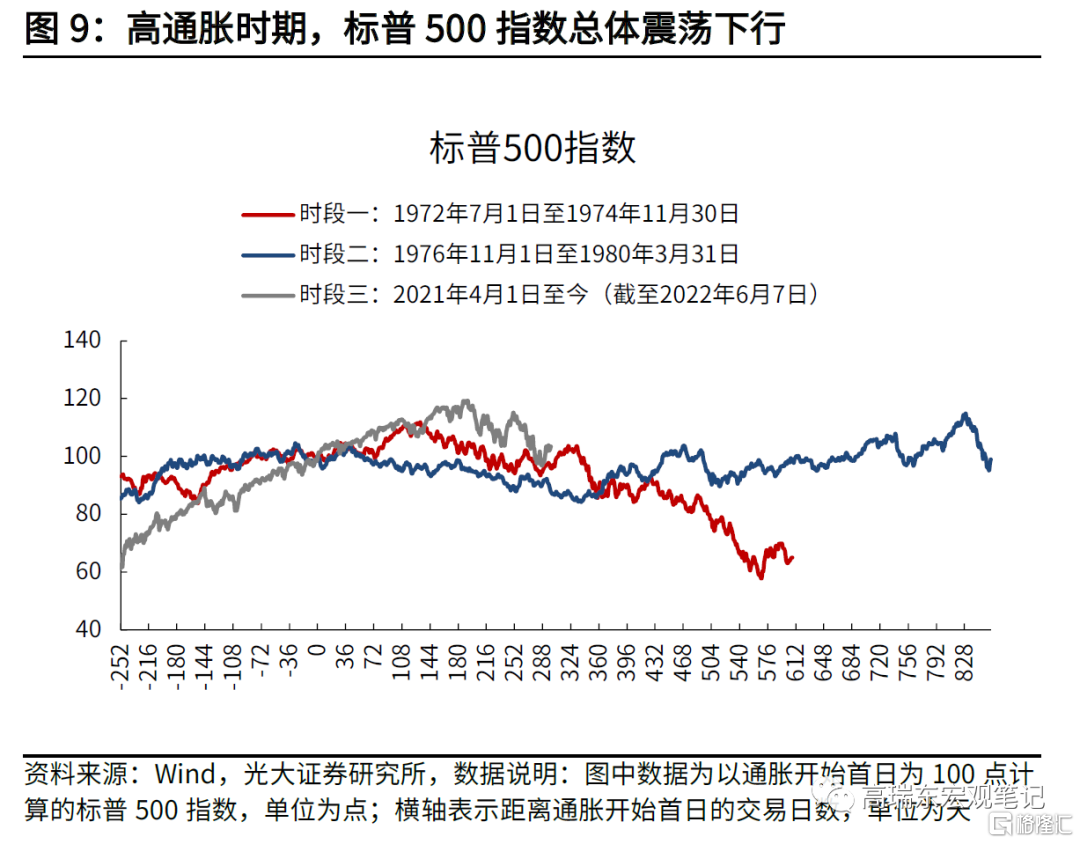

從美股的角度來説,高通脹不僅抑制企業盈利、提高成本,並且導致美聯儲加快收緊貨幣政策,從估值和流動性角度衝擊美股。回溯美國1972年和1976年的兩次高通脹時期,也可以發現,高通脹時期,經濟衰退風險顯著上行,疊加美聯儲貨幣政策被通脹束縛(較難放鬆),美股大概率繼續承壓。

在1972年和1976年兩次高通脹時期,美聯儲開始快速加息,道瓊斯工業指數維持下行走勢,跌幅顯著。1972年至1974年間,美國聯邦基金利率從4.5%一路攀升至9.5%,在此期間,道瓊斯工業指數下行33.4%。在1976和1980年的高通脹時期,美國聯邦基金利率從5%一路攀升至20%左右水平,在此期間,道瓊斯工業指數下行20%左右。

2021年4月以來,通脹持續走高,道瓊斯、納斯達克、標普500的回報率分別是-3%、-12%、-1%,但美聯儲緊縮週期才剛剛開始(今年3月起第一次加息),也就是説,在美聯儲持續加息期間,貼現率大概率會進一步上行。此外,美聯儲已於6月啟動縮表,並且縮錶速度和規模遠超2017年時期,而加息和縮表的雙重壓力,可能會導致這一次美股的回調,遠超上兩次週期。