本文來自格隆匯專欄:張憶東,作者:張憶東

投資要點

1、回顧:“2018年4季度”的下跌模式已如期上演,“中期底部”隱然若現

1.1、我們年初提出並持續提醒美股將演繹“2018年4季度”——先是長債利率上行而“殺估值”、後擔憂經濟而“殺業績”

我們的觀點和邏輯:1)“如果高通脹持續性超預期,聯儲壓通脹引發經濟階段性失速,美股中期將重演2018年四季度式下跌甚至更糟。”參1月25日《美股短期底和中期底預測及美股波動對中國股市影響》;2)美股中期風險或將在5-7月集中釋放。參4月20日《夏日寒流是長期投資的機遇》、5月10日《Yesterdayonce more,美股重現“2018年四季度”,也許更糟!》

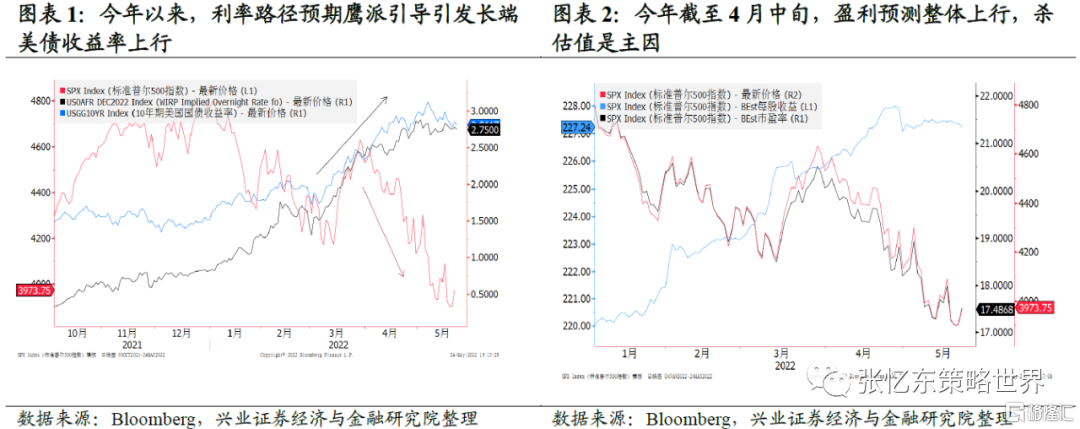

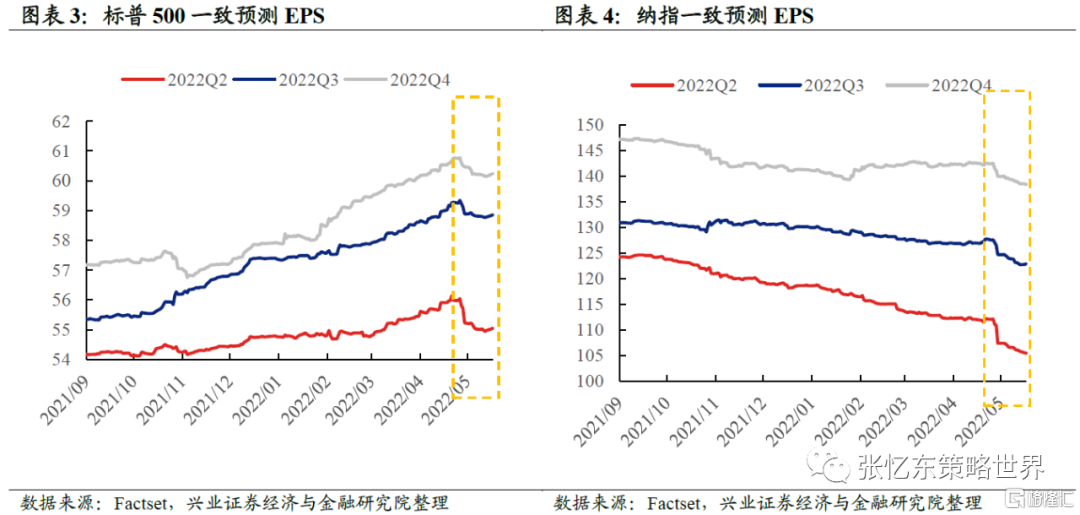

市場如期演繹:1)今年至4月中旬,一季報披露前,長債利率上行殺估值是美股回調主因。2)4月中下旬以後,隨着美股財報季開啟,重點上市公司盈利低於預期加劇了市場對經濟衰退的擔憂,美股大幅回調。

1.2、當前美股“中期底”或已出現,主要指數接近或超過熊市分界線

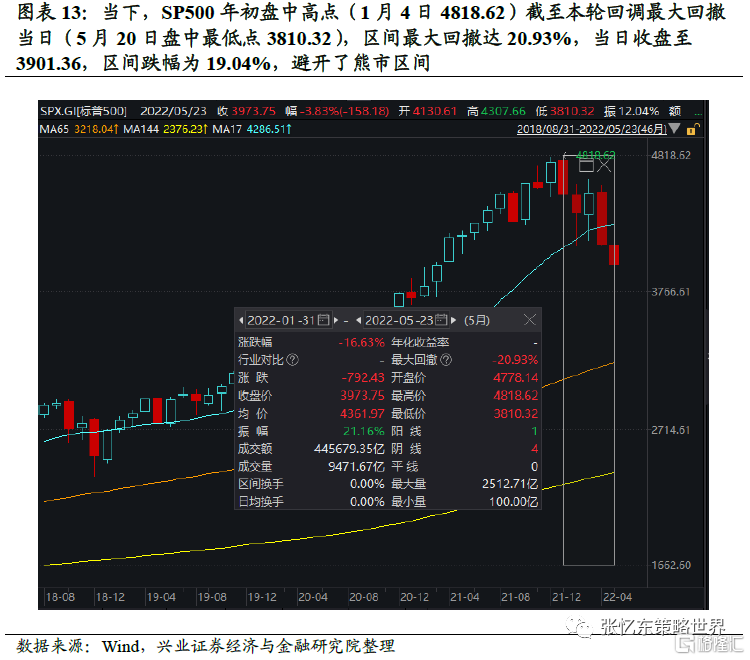

此次美股調整的時間和幅度已超過2018年四季度。年初截至5月25日收盤,標普500指數最大回撤已達20.93%,納斯達克最大回撤已達30.38%。

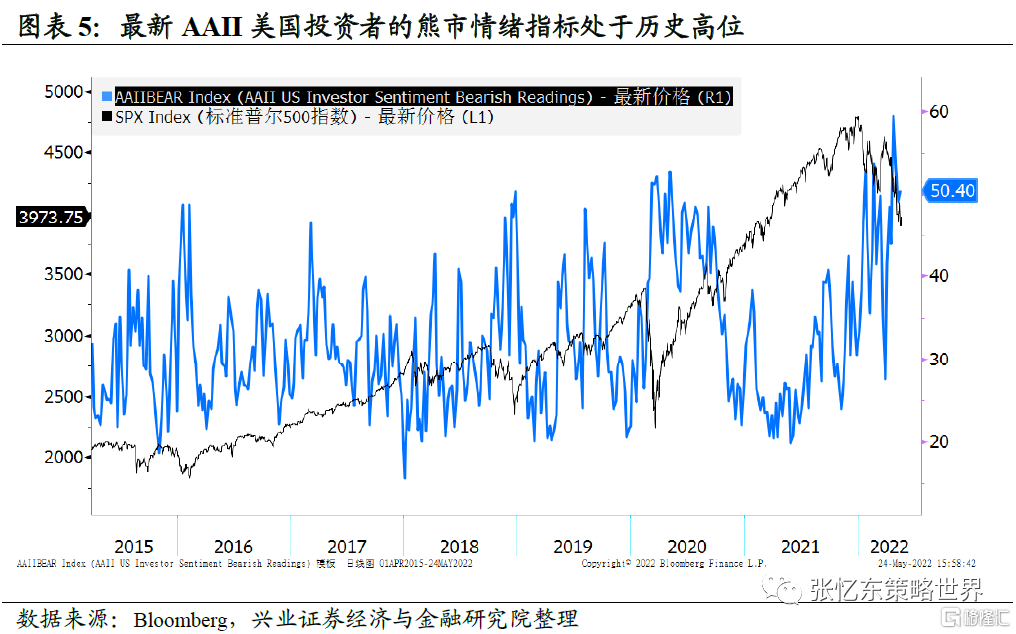

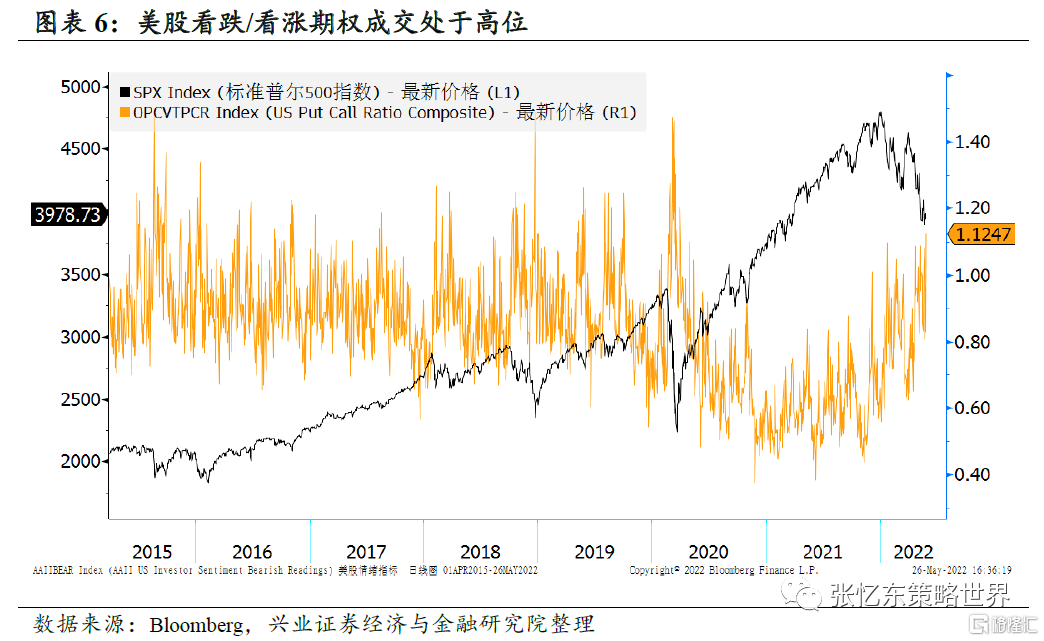

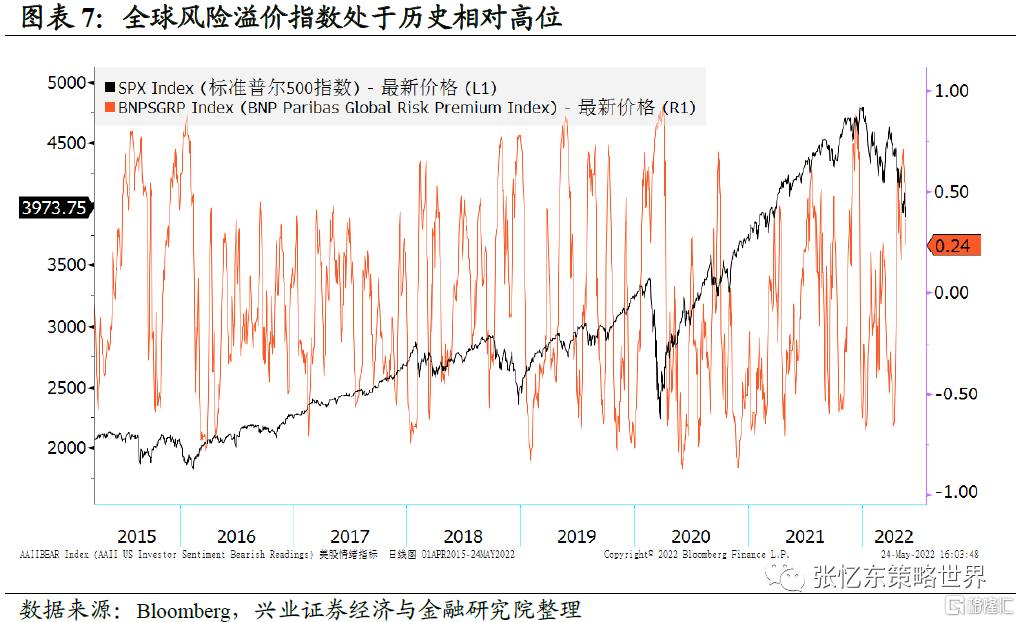

悲觀情緒充分釋放。AAII美國投資者的熊市情緒指標、美股看跌/看漲期權指標、全球風險溢價指數和VIX顯示當前市場負面情緒處於極端水平。

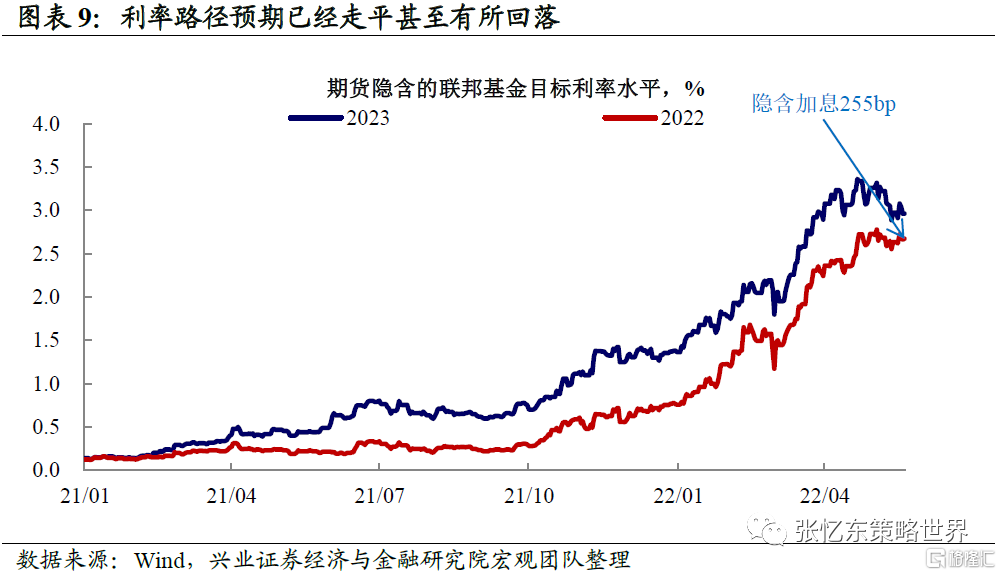

美股殺估值的壓力短期有望緩和。基於聯儲中期利率路徑引導及通脹預期回落,美國長債利率上行壓力緩解,面對6、7月加息有望維持區間震盪。

美股“殺盈利”短期有望緩和。季報期即將收尾,業績下調的衝擊減弱。

2、美股“中期底”之後,有望迎來一段持續數月的“喘息”窗口期

2.1、以史為鑑,即便是大熊市,在跌到熊市分界線時,都有數月喘息期

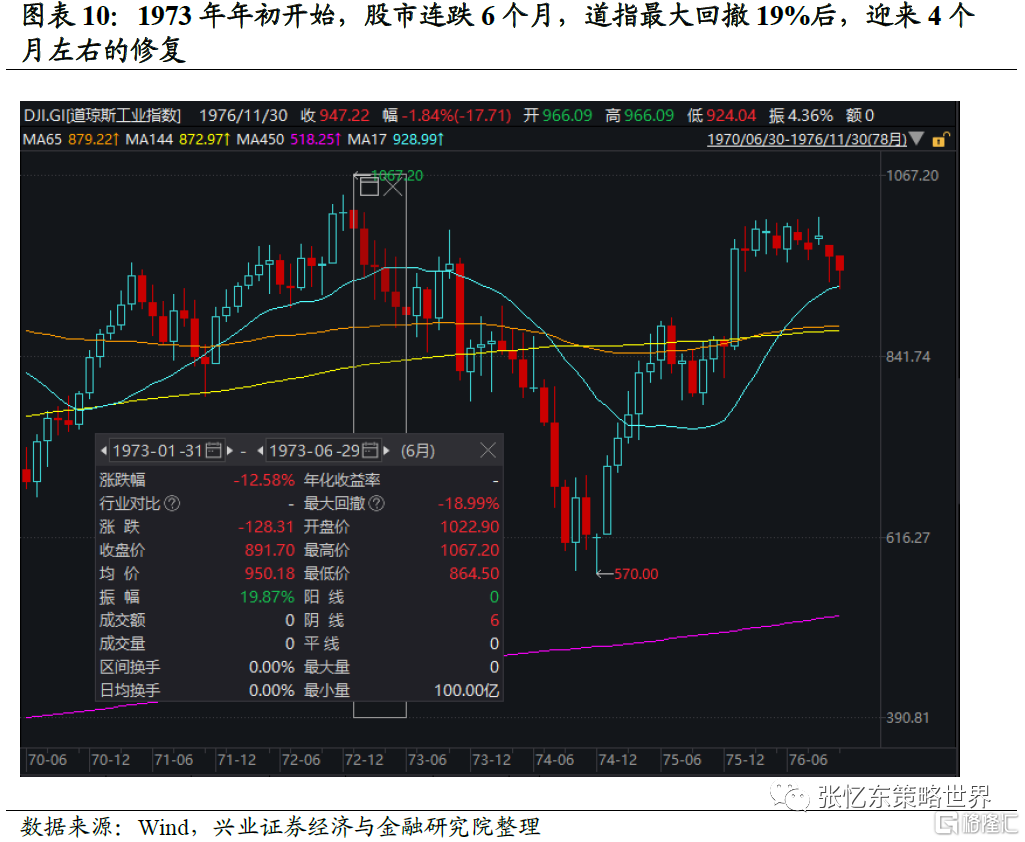

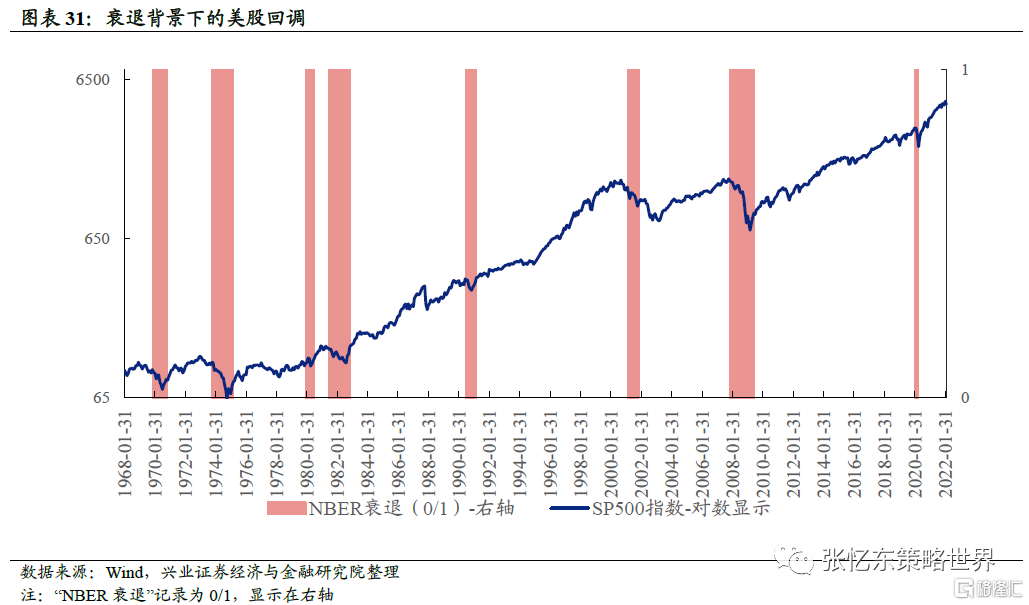

參考歷史上持續時間長達一年以上的大熊市,當主要市場指數回調接近熊市分界線(幅度20%)左右,均有望迎來一段月度級別的修復期。滯脹時期1973年熊市初期(4個月修復期)、2000年互聯網泡沫破滅初期(2個月喘息期),2008年次貸危機美股熊市初期(1-2個月喘息期)。

2.2、市場對通脹的擔憂開始弱化,對通脹倒逼美聯儲收緊的擔憂有所弱化

首先,通脹下階段如何影響美聯儲,市場已經開始從一直悲觀而走向分化,有了樂觀的聲音。悲觀者擔憂通脹的環比持續居高,聯儲要一路鷹到衰退;樂觀者認為通脹同比已見頂,聯儲或提前進入觀察期。

其次,局部供應鏈有緩解的跡象,通脹預期有所回落。1)顯示美國供應鏈壓力的美國單位貨物運輸成本指數,同比邊際回落,美國港口待泊船隻數量持續下降;2)市場中長期通脹預期有所回落,截至5月26日,10年期盈虧平衡通脹預期較高點回落約40bp至2.63%,5年期較高點回落約70bp至2.98%。

2.3、“交易衰退”就像 “狼來了”故事,在衰退來臨前對美股行情衝擊將弱化

首先,雖有衰退遠慮,但是近憂不大,美國經濟高頻數據仍維持韌性。

其次,未來數月美國經濟會走弱但不會迅速失速。疫情之後,美國居民和企業資產負債表改善,金融風險可控,截至2021年Q4,居民部門信貸主要流向高等級信用人羣,低等級信用人羣的信貸餘額減少。因此,經濟動能放緩之後,2008年危機式去槓桿的螺旋衝擊難重演,衰退或姍姍來遲。

2.4、中國經濟未來數月有望走出3~5月份的困境,有利於美股喘息、修復

首先,未來數月,中國經濟大盤有望穩住、產業鏈供應鏈有望暢通,有利於美股依賴全球供應鏈及中國市場的汽車、半導體、信息技術、消費品等。6月份之後,隨着上海等地疫情防控壓力的緩解,中國穩增長的政策落地效果將更明顯,中國經濟有望企穩,全球供應鏈有望進一步改善。

其次,中國經濟未來數月有望企穩,有利於改善全球經濟預期,有利於階段性壓制美國通脹預期。後續,中國出口動能的改善,以及美國潛在的降低甚至取消對華商品關税,對於中、美股市情緒都將有提振。

3、美股此次“中期底”更像是“中場休息”而非“反轉底”,此輪美股衰退熊市可能在劫難逃

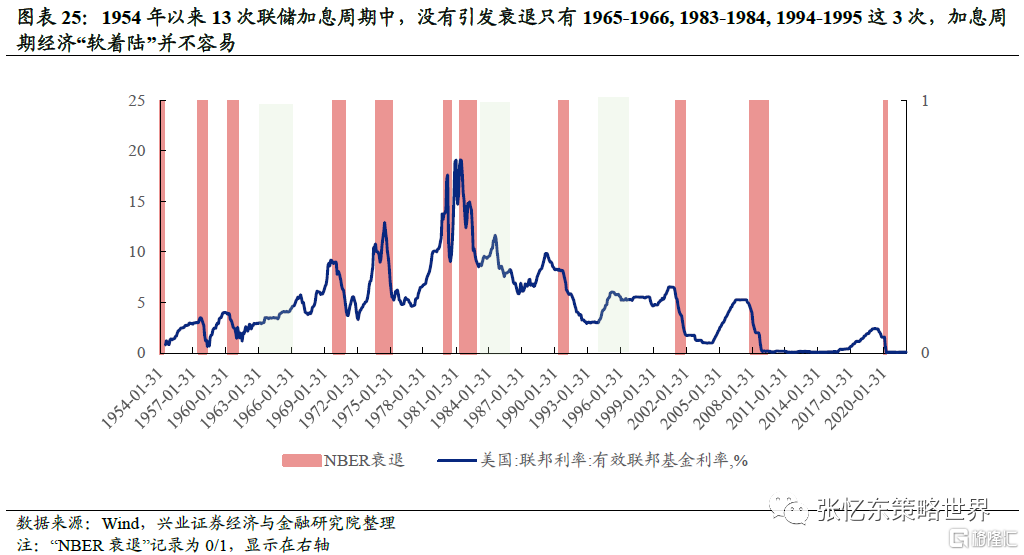

首先,統計美國曆史上的加息週期,經濟最終實現“軟着陸”是小概率,而走向衰退是大概率。1954年以來13次聯儲加息週期中,沒有引發衰退只有1965-1966, 1983-1984, 1994-1995這3次。

其次,這次更像要走向衰退的大概率,而不是重演聯儲參照或者標榜的所謂軟着陸的1994-1995加息週期。相比1994、1995年,聯儲當前面臨更大的控通脹挑戰,在平衡通脹和增長之間的路徑更加狹窄:1)1994-1995年面臨全球化帶來的通縮性力量;2)1994-1995年面臨人口結構生產力的通縮性力量,60年代嬰兒潮一代在90年代迎來了其生產力最高的階段。

第三,按照當前市場預期的聯儲收緊速度,未來數月美債各個期限的利差將迅速縮窄;靜態來看,截至今年12月,對於衰退具有顯著預測能力的10Y-3M美債利差將幾近倒掛,屆時將發出衰退警吿。

4、對中國資產的影響——未來數月,A股和港股的外憂將弱化,內因才是關鍵!

首先,展望中期,美股走勢對A股和港股的負面衝擊將進一步弱化。未來數月,美股的行情難演變成流動性危機急跌模式,相反,美股在“中期底”區域將迎來一段月度級別的喘息期。基於此判斷,中國資產的中期表現也將更多基於自身基本面,立足於疫情防控形勢和經濟修復的進程。

其次,美債長端利率上行階段性緩解,對於A股“新半軍”為代表的成長股以及港股和中概股的壓制將弱化。今年以來,美國長債利率上行成為全球成長股的壓制因素,對於A股“新半軍”為代表的成長股以及中概股、港股更是雪上加霜。6月初縮表對美債市場的影響price in之後,美長債利率將確認區間震盪甚至走弱的態勢,對於中國資產的“殺估值”影響弱化。

第三,美元下階段有望高位震盪甚至階段性走弱,有利於人民幣匯率和港幣穩定,有利於全球資金迴流中國經濟企穩所帶來的A股和港股機會。

報吿正文

1、回顧:“2018年4季度”的下跌模式已如期上演,“中期底部”隱然若現

1.1、我們年初提出並持續提醒美股將演繹“2018年4季度”——先是長債利率上行而“殺估值”、後擔憂經濟而“殺業績”

我們的觀點和邏輯:“如果高通脹持續性超預期,聯儲壓通脹引發經濟階段性失速,美股中期將重演2018年四季度式下跌甚至更糟。”參1月25日《美股短期底和中期底預測及美股波動對中國股市影響》。

持續提醒美股中期風險或將在5-7月集中釋放。4月20日《夏日寒流是長期投資的機遇20220420》提示“美股中期風險未完”;5月3日《乍暖還寒,戰略相持階段有望展開》提醒美股短期仍是暴風雨前的平靜,但中期可能重演“2018年四季度”。5月10日《Yesterdayonce more,美股重現“2018年四季度”,也許更糟!》再次重申當前的市場環境“跟2018年四季度一樣是聯儲鷹派,更糟的是通脹和衰退擔憂”。

市場如期演繹:1)今年至4月中旬,一季報披露前,長債利率上行殺估值是美股回調主因。2)4月中下旬以後,隨着美股財報季開啟,重點上市公司盈利低於預期加劇了市場對經濟衰退的擔憂,美股大幅回調。

今年至4月中旬,聯儲利率路徑鷹派引導是推動長債利率上行的主要力量,聯邦基金利率期貨隱含的2022年12月政策利率走勢與10年期美債收益率高度一致。因此,這個階段美股回調拆分來看,估值回落是主因,盈利預期還有所走高。

4月中下旬以後,包括奈飛、亞馬遜、沃爾瑪、塔吉特、Snapchat在內的部分美股公司一季報引發了增長擔憂和市場的劇烈波動—一季報期間分析師下調整體美股的業績預期。

1.2、當前美股“中期底”或已出現,主要指數接近或超過熊市分界線

此次美股調整的時間和幅度已超過2018年四季度。年初截至5月25日收盤,標普500指數最大回撤已達20.93%,納斯達克最大回撤已達30.38%。

悲觀情緒充分釋放。AAII美國投資者的熊市情緒指標、美股看跌/看漲期權指標、全球風險溢價指數和VIX顯示當前市場負面情緒處於極端水平。

美股殺估值的壓力短期有望緩和。基於聯儲中期利率路徑引導及通脹預期回落,美國長債利率上行壓力緩解,面對6、7月加息有望維持區間震盪。

5月FOMC會議後縮表節奏的落地,近期聯儲關於6月、7月加息50bp預期的引導,聯儲中期利率路徑較為明確。因此,近期期貨市場顯示利率路徑預期已經走平甚至有所回落。

5月聯儲會議紀要裏對於數據依賴有所暗示。“與會者一致認為,經濟前景的不確定性高,決策應該視數據而定,着重於讓通脹回到(美聯儲貨幣政策)委員會的目標2%,同時保持強勁的勞動力市場環境。”

美股“殺盈利”短期有望緩和。季報期即將收尾,業績下調的衝擊減弱。

2、美股“中期底”之後,有望迎來一段持續數月的“喘息”窗口期

2.1、以史為鑑,即便是大熊市,在跌到熊市分界線時,都有數月喘息期

參考歷史上持續時間長達一年以上的大熊市,當主要市場指數回調接近熊市分界線(幅度20%)左右,均有望迎來一段月度級別的修復期。滯脹時期1973年熊市初期(4個月修復期)、2000年互聯網泡沫破滅初期(2個月喘息期),2008年次貸危機美股熊市初期(1-2個月喘息期)

1973年年初開始,股市連跌6個月,道指最大回撤19%後,迎來4個月左右的修復。

2000年互聯網泡沫破滅熊市的早期,SP500見頂回落調整19%後,迎來1-2個月的喘息期。

2008年全球金融危機,熊市初期SP500連續回調5個月,最大回撤19%後迎來2個月的喘息。

當下,SP500年初盤中高點(1月4日4818.62)截至本輪迴調最大回撤當日(5月20日盤中最低點3810.32),區間最大回撤達20.93%,當日收盤至3901.36,區間跌幅為19.04%,避開了熊市區間。

2.2、市場對通脹的擔憂開始弱化,對通脹倒逼美聯儲收緊的擔憂有所弱化

首先,通脹下階段如何影響美聯儲,市場已經開始從一直悲觀而走向分化,有了樂觀的聲音。悲觀者擔憂通脹的環比持續居高,聯儲要一路鷹到衰退;樂觀者認為通脹同比已見頂,聯儲或提前進入觀察期。

其次,局部供應鏈有緩解的跡象,通脹預期有所回落。1)顯示美國供應鏈壓力的美國單位貨物運輸成本指數,同比邊際回落,美國港口待泊船隻數量持續下降;2)市場中長期通脹預期有所回落,截至5月26日,10年期盈虧平衡通脹預期較高點回落約40bp至2.63%,5年期較高點回落約70bp至2.98%。

2.3、“交易衰退”就像 “狼來了”故事,在衰退來臨前對美股行情衝擊將弱化

首先,雖有衰退遠慮,但是近憂不大,美國經濟高頻數據仍維持韌性。

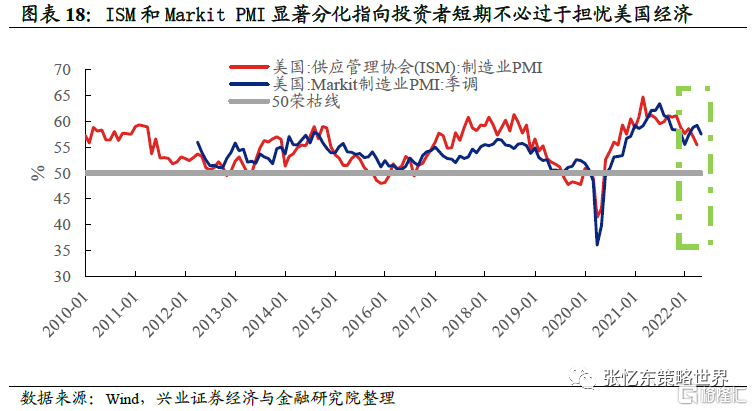

4月美國ISM製造業PMI錄得55.4,雖然較前值57.1下滑但是還在擴張區間;另外4月美國Markit製造業 PMI錄得59.2,較前值58.8回升,5月該數值為57.5,讀數依然居高。

美國4月零售銷售持續增長。美國4月零售銷售月率錄得0.9%,除汽車與汽油以外的4月份零售銷售環比上漲1%,好於預期的上升0.7%,3月份數據從環比上升1.1%大幅上修至上升2.1%。

美國4月工業產值環比增長超預期。美國4月份工業產值環比增長1.1%,超出預期值0.5%,為2021年10月以來最大增幅。製造業產值增長0.8%,高於預期值0.4%,與3月份增幅持平。

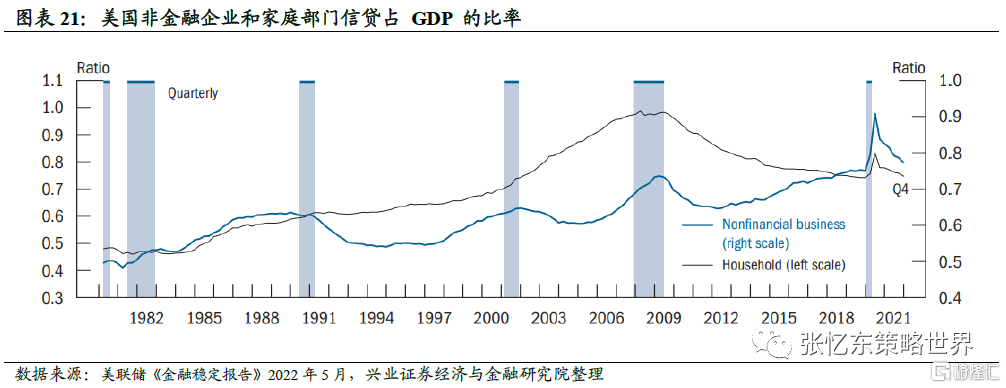

其次,未來數月美國經濟會走弱但不會迅速失速。疫情之後,美國居民和企業資產負債表改善,金融風險可控,截至2021年Q4,居民部門信貸主要流向高等級信用人羣,低等級信用人羣的信貸餘額減少。因此,經濟動能放緩之後,2008年危機式去槓桿的螺旋衝擊難重演,衰退或姍姍來遲。

其次,未來數月美國經濟會走弱但不會迅速失速。疫情之後,美國居民和企業資產負債表改善,金融風險可控,截至2021年Q4,居民部門信貸主要流向高等級信用人羣,低等級信用人羣的信貸餘額減少。因此,經濟動能放緩之後,2008年危機式去槓桿的螺旋衝擊難重演,衰退或姍姍來遲。

2.4、中國經濟未來數月有望走出3-5月份的困境,有利於美股喘息、修復

首先,未來數月,中國經濟大盤有望穩住、產業鏈供應鏈有望暢通,有利於美股依賴全球供應鏈及中國市場的汽車、半導體、信息技術、消費品等。6月份之後,隨着上海等地疫情防控壓力的緩解,中國穩增長的政策落地效果將更明顯,中國經濟有望企穩,全球供應鏈有望進一步改善。

5月20日五年期LPR下調15個bp,有利於對沖居民中長期貸款下行壓力;

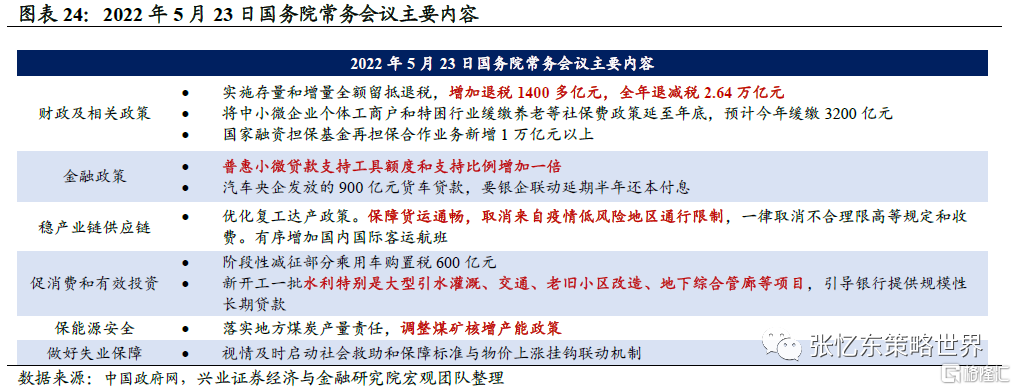

5月23日國常會部署6方面33項措施,包括增加退税1400多億元,全年退減税2.64萬億元、普惠小微貸款支持工具額度和支持比例增加一倍、保障貨運通暢,取消來自疫情低風險地區通行限制等。

5月26日李克強在全國穩住經濟大盤電視電話會議上強調:“發展是解決我國一切問題的基礎和關鍵,做好疫情防控需要財力物力保障,保就業保民生防風險都需要發展作支撐。當前正處於決定全年經濟走勢的關鍵節點,必須搶抓時間窗口,努力推動經濟重回正常軌道”

其次,中國經濟未來數月有望企穩,有利於改善全球經濟預期,有利於階段性壓制美國通脹預期。後續,中國出口動能的改善,以及美國潛在的降低甚至取消對華商品關税,對於中、美股市情緒都將有提振。

3、美股此次“中期底”更像是“中場休息”而非“反轉底”,此輪美股衰退熊市可能在劫難逃

首先,統計美國曆史上的加息週期,經濟最終實現“軟着陸”是小概率,而走向衰退是大概率。1954年以來13次聯儲加息週期中,沒有引發衰退只有1965-1966, 1983-1984, 1994-1995這3次。

其次,這次更像要走向衰退的大概率,而不是重演聯儲參照或者標榜的所謂軟着陸的1994-1995加息週期。相比1994、1995年,聯儲當前面臨更大的控通脹挑戰,在平衡通脹和增長之間的路徑更加狹窄:1)1994-1995年面臨全球化帶來的通縮性力量;2)1994-1995年面臨人口結構生產力的通縮性力量,60年代嬰兒潮一代在90年代迎來了其生產力最高的階段。

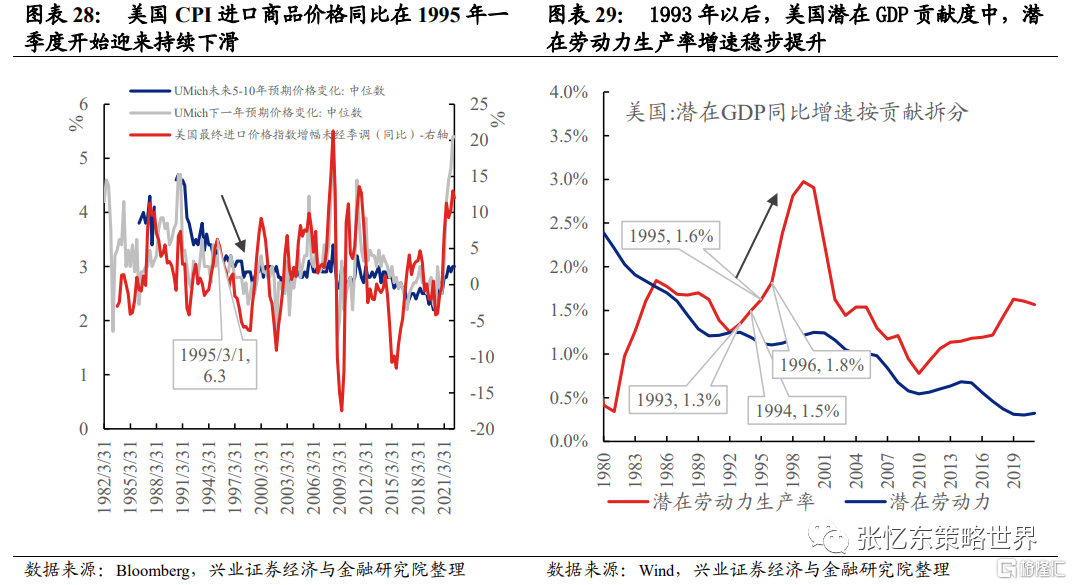

1994-1995年加息週期處於全球化持續深化的浪潮之中,中國的改革開放持續,1989年柏林牆倒塌後東歐經濟體的生產輸出,北美自由貿易協定(NAFTA)也在1994年通過;美國CPI進口商品價格同比在1995年一季度開始迎來持續下滑,並維持在負值區間長達數年。

1993年以後,美國潛在GDP貢獻度中,潛在人口增速在下滑,但是潛在勞動力生產率增速實現穩步提升。

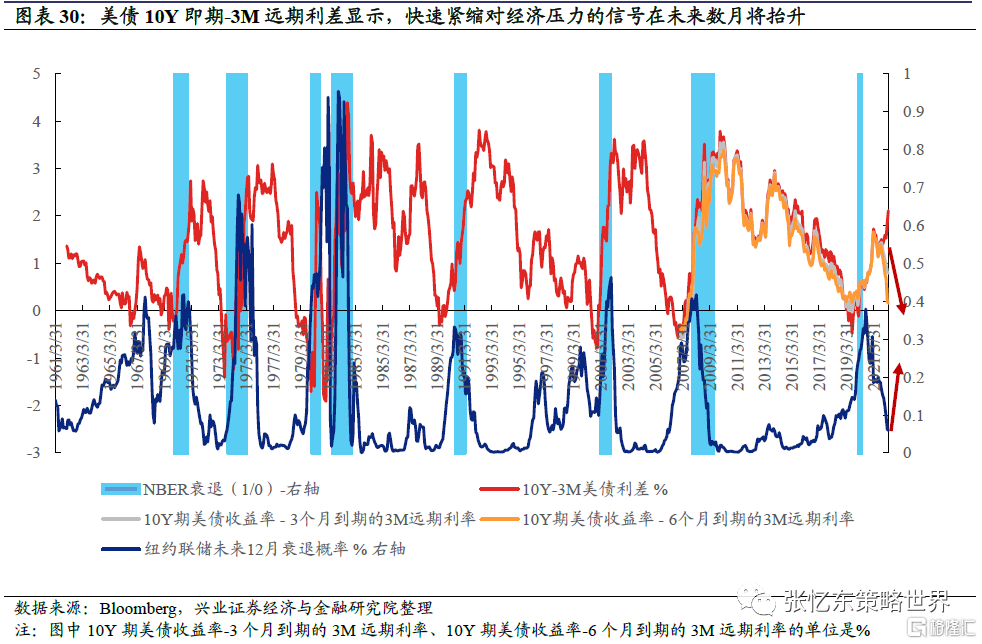

第三,按照當前市場預期的聯儲收緊速度,未來數月美債各個期限的利差將迅速縮窄;靜態來看,截至今年12月,對於衰退具有顯著預測能力的10Y-3M美債利差將幾近倒掛,屆時將發出衰退警吿。

4、對中國資產的影響——未來數月,A股和港股的外憂將弱化,內因才是關鍵!

首先,展望中期,美股走勢對A股和港股的負面衝擊將進一步弱化。未來數月,美股的行情難演變成流動性危機急跌模式,相反,美股在“中期底”區域將迎來一段月度級別的喘息期。基於此判斷,中國資產的中期表現也將更多基於自身基本面,立足於疫情防控形勢和經濟修復的進程。

其次,美債長端利率上行階段性緩解,對於A股“新半軍”為代表的成長股以及港股和中概股的壓制將弱化。今年以來,美國長債利率上行成為全球成長股的壓制因素,對於A股“新半軍”為代表的成長股以及中概股、港股更是雪上加霜。6月初縮表對美債市場的影響price in之後,美長債利率將確認區間震盪甚至走弱的態勢,對於中國資產的“殺估值”影響弱化。

第三,美元下階段有望高位震盪甚至階段性走弱,有利於人民幣匯率和港幣穩定,有利於全球資金迴流中國經濟企穩所帶來的A股和港股機會。

風險提示

全球經濟增速下行;中、美貨幣政策不達預期;大國博弈風險。