本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

對於轉債的傳統研究往往聚焦於正股,通過挖掘正股的信息差來獲取轉債投資的超額收益。但近一兩年以來隨着轉債市場的交易規則不斷髮展,非正股驅動因素的影響力逐步放大,在越來越多的階段成為左右個券乃至市場走勢的核心因素。在新框架系列一中,我們重點討論了轉債贖回條款背後的變化。除了贖回條款,自2021年1月31日起實施的上市公司特定股東持有轉債限售規定也衝擊了傳統的轉債定價邏輯。其實在A股市場很早就存在限售股制度,而限售股的解禁與減持對A股市場的衝擊曾被認為是“洪水猛獸”,市場一度談解禁“色變”。本篇新框架系列之二我們聚焦於限售轉債解禁與減持對轉債價格的影響。

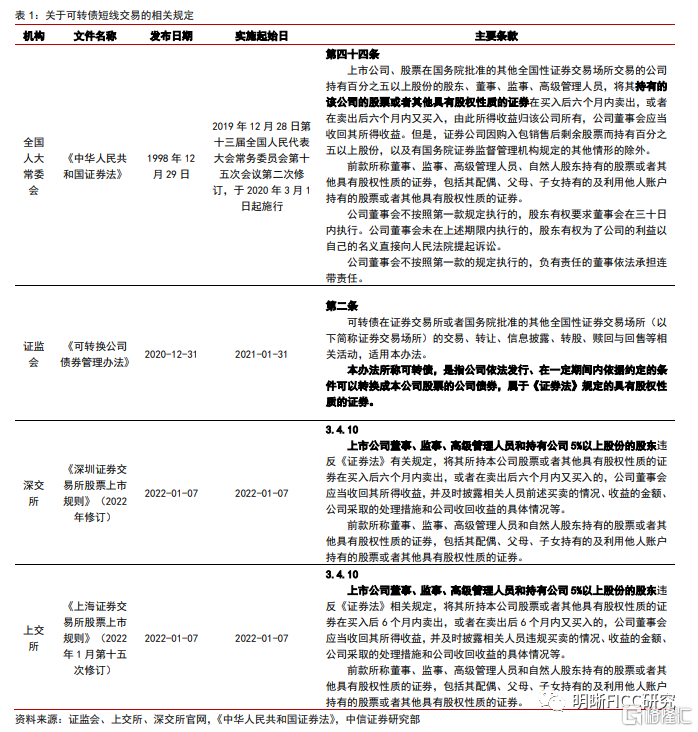

自2021年1月31日起,上市公司特定股東配售可轉債具有六個月的限售期。特定股東是指上市公司董事、監事、高級管理人員和持有公司5%以上股份的股東,之前這部分人員配售可轉債並無限售期的明確規定,優先配售的轉債可以在上市後立即減持。《可轉換公司債券管理辦法》於2021年1月31日開始實施,其第二條規定了可轉債屬於股權性質的證券,並未以是否進入轉股期來區分,因此適用《證券法》中關於具有股權性質證券短線交易的相關規定。2022年1月7日,上交所和深交所正式發佈新的股票上市規則,首次寫入了可轉債短線交易的相關規定,目前大部分轉債也會在募集説明書中提及特定股東若配售轉債則不參與短線交易的承諾。

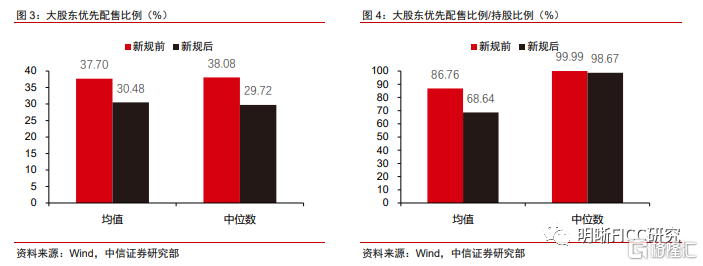

新規後大股東參與優先配售的熱情略有降低。(1)從5%以上股東參與優先配售的比例看,新規前(2020年1月1日至2021年1月31日,下同)均值為41.36%,新規後(2021年2月1日至2022年4月30日,下同)均值為34.14%;從打新比例看,新規前均值為83.15%,新規後均值為65.11%,中位數同樣也有所下降,意味着5%以上股東整體參與配售的熱情有所降低。(2)從大股東優先配售比例看,新規前均值為37.70%,新規後均值為30.48%;而從打新比例看,新規前均值為86.76%,新規後為68.64%,但中位數幾乎不變,接近100%。新規實施後確實存在更多的轉債大股東未參與配售(體現在打新比例均值降低),如近期剛發行的風語轉債、山石轉債、綠動轉債、絲路轉債和錦浪轉債等,但大部分轉債大股東還是進行了滿額配售(體現在打新比例中位數幾乎不變)。其他5%以上股東參與配售的比例則有明顯下降。

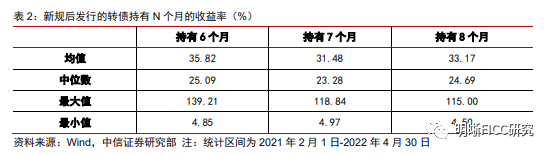

新規後參與優先配售轉債持有6個月能獲得不俗的收益,優先配售仍值得參與。我們計算了新規之後發行的轉債在上市後6個月的收益情況。持有6個月收益率的均值為35.82%,最大值為139.21%,最小值為4.85%。可見,不考慮資金成本的情況下,大股東參與優先配售比例獲得正的收益是較為確定的,只不過是多與少的問題。而半年35.82%的收益率均值也足夠具有吸引力。新規前大股東優先配售的轉債可在上市之後隨時賣出,如今申購後要6個月後才能賣出,理論上來説存在更高的不確定性風險,但從歷史數據來看,持有半年仍能獲得不俗的收益。目前的轉債市場上,價格在100元以下的轉債也並不多見,這與轉債具有多種附加條款、以及天然的槓桿性(轉股溢價率)有關。因此,我們認為新規後,轉債優先配售對原股東來説仍然值得參與。

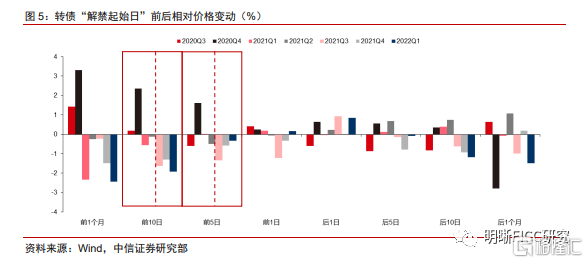

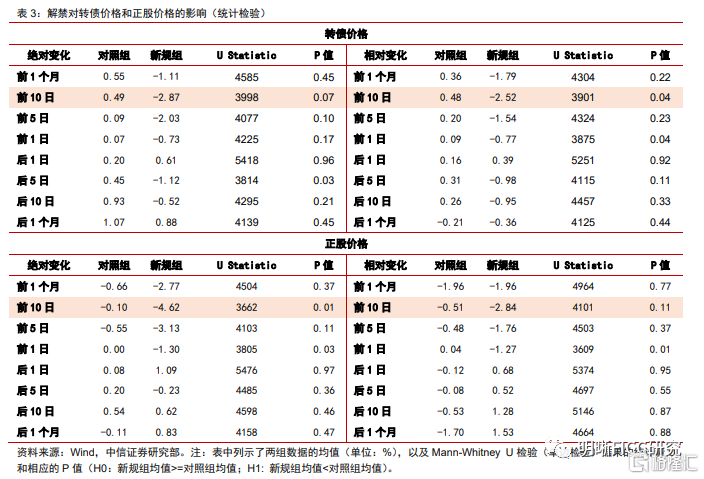

解禁前股債齊跌,背後本質盈虧同源。解禁帶來的系統性衝擊主要顯著發生在解禁起始日前10個交易日,解禁後轉債和正股的表現則具有一定的隨機性。我們將2020年1月1日-2021年10月31日發行的轉債分為新規組和對照組,以2021年1月31日為劃分界限。解禁前10個交易日轉債相對價格平均下跌2.52%,正股相對價格平均下跌2.84%,跌幅均顯著高於對照組(轉債上漲0.48%,正股下跌0.51%)。進一步研究表明,5%以上股東配售比例越高,解禁衝擊越強。此外,新規前轉債的實際解禁起始日為上市首日,我們對比了新規前後轉債上市首日的情況:新規前轉債上市當天平均漲幅在17.40%,顯著低於新規後的20.62%,這一差異在上市後5日、10日和1個月仍然存在;而兩組樣本同期正股的變化並沒有顯著的差異。由此可見新規後大股東配售行為反而支撐了轉債前期虛高估值水平,解禁衝擊的背後實為盈虧同源。

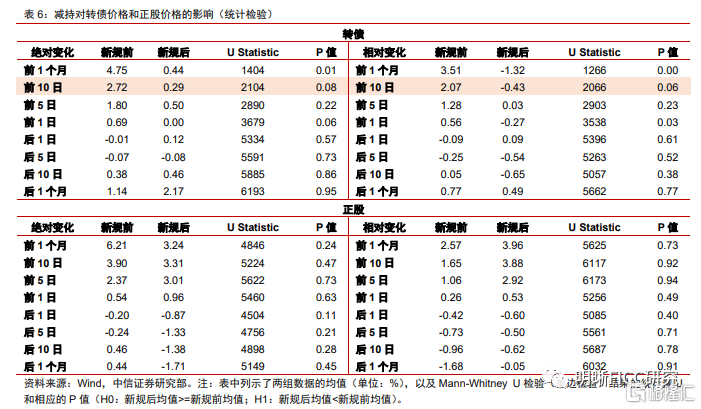

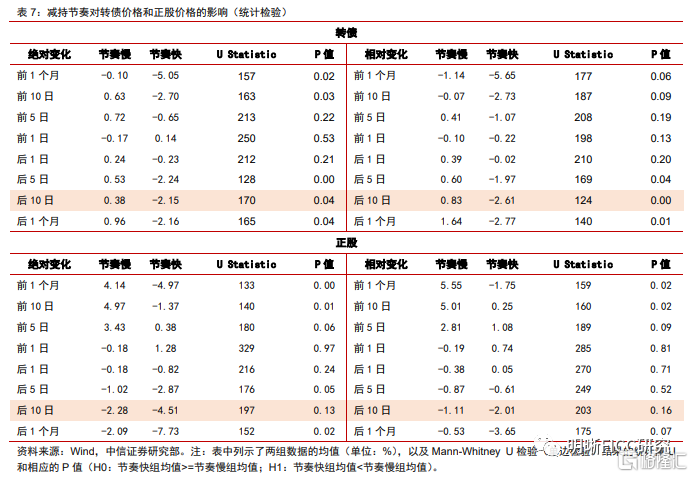

新規前後減持衝擊差異不大影響有限,需關注節奏與贖回疊加。(1)總的來看,減持公吿前10個交易日,轉債相對價格平均上漲2.07%,正股相對價格平均上漲1.65%。減持公吿後10日轉債相對價格略微震盪,而正股相對價格平均下跌1%左右。綜上,轉債減持對轉債價格和正股價格的衝擊影響有限,影響主要體現在減持公吿後10交易日內,且權益市場的敏感性略高於轉債市場。(2)從新規前後的差異看,新規後,減持公吿前10個交易日轉債相對價格平均下跌0.43%,跌幅顯著高於新規前(上漲2.07%),兩組樣本同期正股的變化並沒有顯著的差異。但進一步研究發現,減持節奏加快、減持與贖回和解禁的疊加均會放大減持衝擊的影響,減持事件亦不容忽視。

總體來看,限售轉債的解禁與減持雖不像權益市場限售股解禁影響那樣如同“洪水猛獸”,但對於獲利空間本來有限的轉債而言仍然不可忽視,我們仍需提示轉債解禁與減持未來可能會帶來的新影響。(1)解禁衝擊背後的邏輯在於:舊規則下大股東快速減持實際上增加了標的可轉債的實際流動盤,對於抑制轉債的過度炒作大有裨益。當前大股東配售可轉債需在6個月之後賣出,標的可轉債實際流通盤受限,大股東配售行為反而支撐了轉債虛高估值水平,也不排除控股股東對轉債進行“市值管理”的可能,這些無疑會加大解禁前後轉債與正股價格的波動,解禁衝擊的背後實為盈虧同源。(2)雖然本報吿的統計結果顯示減持衝擊較小,但新規距今樣本有限,轉債減持未來產生負面影響可能存在新邏輯:舊規則下轉債發行到上市到減持間隔時間較短,正股股價波動範圍大概率有限。股東在轉債上市後較短時間內減持並不涉及到對正股走勢的判斷,類似於可轉債打新行為,更多解釋為短期套利目的,且新券上市初期流動性較好,多因素疊加衝擊有限。而新規後,控股股東既然有耐心持有轉債6個月,自然也不會在解禁後快速減持,市場有可能會將控股股東的減持行為解讀為對正股或轉債的看空,從而加大減持衝擊。

風險因素:樣本數據有限帶來的統計偏差風險。

正文

對於轉債的傳統研究往往聚焦於正股,通過挖掘正股的信息差來獲取轉債投資的超額收益。但近一兩年以來隨着轉債市場的交易規則不斷髮展,非正股驅動因素的影響力逐步放大,在越來越多的階段成為左右個券乃至市場走勢的核心因素。在新框架系列一中,我們重點討論了轉債贖回條款背後的變化。除了贖回條款,自2021年1月31日起實施的上市公司特定股東持有轉債限售規定也衝擊了傳統的轉債定價邏輯。其實在A股市場很早就存在限售股制度,而限售股的解禁與減持對A股市場的衝擊曾被認為是“洪水猛獸”,市場一度談解禁“色變”。本篇新框架系列之二我們聚焦於限售轉債解禁與減持對轉債價格的影響。

限售新規後,優先配售仍值得大股東參與

自2021年1月31日起,上市公司特定股東配售可轉債具有六個月的限售期。特定股東是指上市公司董事、監事、高級管理人員和持有公司5%以上股份的股東,之前這部分人員配售可轉債並無限售期的明確規定,優先配售的轉債可以在上市後立即減持。《可轉換公司債券管理辦法》於2021年1月31日開始實施,其第二條規定了可轉債屬於股權性質的證券,並未以是否進入轉股期來區分,因此適用《證券法》中關於具有股權性質證券短線交易的相關規定。深交所專門給在其上市的公司下發瞭解釋性文件《關於可轉換公司債券適用短線交易相關規定的通知》進行説明,規定可轉換公司債券買入(含申購)、賣出行為均發生在2021年1月31日以後為短線交易,但沒有在深交所網站上公開發布。我們也可以從關於短線交易的公吿和上市公司發行可轉債流程中相關文件查知關於限售期的規定,如:

(1)2021年4月13日,久吾轉債(123047.SZ)公吿《關於高級管理人員配偶買賣公司可轉換公司債券構成短線交易的公吿》裏提到:根據《關於可轉換公司債券適用短線交易相關規定的通知》規定,可轉換公司債券屬於《證券法》規定的其他具有股權性質的證券,無論是否進入轉股期,均應適用短線交易的相關規定。

(2)2021年8月13日,上機數控(603185.SH)在《無錫上機數控股份有限公司公開發行A股可轉換公司債券申請文件反饋意見》之回覆中提到:公司持股5%以上股東、董事、監事、高級管理人員關於認購本次可轉債的承諾如下:若本人/本公司及一致行動人在本次可轉債發行首日(募集説明書公吿日)前六個月不存在股票減持的情形,本人/本公司及一致行動人將根據市場情況決定是否參與本次可轉債的認購,若認購成功則本人/本公司及一致行動人承諾將嚴格遵守相關法律法規對短線交易的要求,自本人/本公司及一致行動人認購本次可轉債之日起至本次可轉債發行完成後六個月內不減持公司股票及認購的本次可轉債。

限售轉債解禁起始日的推算方式。2022年1月7日,上交所和深交所正式發佈新的股票上市規則,首次寫入了可轉債短線交易的相關規定,目前大部分轉債也會在募集説明書中提及特定股東若配售轉債則不參與短線交易的承諾。值得注意的是,由於上市公司並未明確披露其轉債解禁起始日,交易所也沒有明確給出解禁起始日的計算方式,我們只能進行推算。

拓斯達(300607.SZ)在2021年11月3日發佈的《關於董事,高管買賣公司可轉債構成短線交易的致歉公吿》提到:

(1)2021年9月13日,公司及吳豐禮先生、張朋先生在實施可轉債減持交易前,對《通知》及其他相關法律法規、規範性文件進行了認真解讀,理解為:“可轉換公司債券買入時點為可轉債申購日(即拓斯轉債申購日2021年3月10日),故2021年9月10日後賣出不會觸發6個月短線交易規則規定”。吳豐禮先生、張朋先生分別於2021年9月14日進行了拓斯轉債減持,其中吳豐禮先生減持拓斯轉債103,500張,佔其持有拓斯轉債比例的4.61%;張朋先生減持拓斯轉債4,531張,佔其持有拓斯轉債比例的100%。

(2)2021年9月15日,公司接到深交所通知,兩位董事賣出拓斯轉債交易觸發了系統短線交易提示,公司立即通知兩位董事暫停拓斯轉債交易。

(3)公司知悉此事後高度重視,及時核實、瞭解相關情況,經自查,吳豐禮先生和張朋先生的上述交易行為系因對相關規定的理解與適用存在偏差所致,不存在利用短線交易謀求利益的目的,不具有短線交易的主觀故意。吳豐禮先生和張朋先生亦積極配合、主動糾正。

綜合上述信息,我們判斷拓斯達特定股東雖然持有轉債6個月後才賣出,但由於對具體規則細節理解錯誤從而違反了短線交易相關規定。再根據另一家公司聚合順(605166.SH)在2022年4月22日發佈的《關於監事親屬買賣可轉債構成短線交易及致歉的公吿》中特別提及的“公司可轉債於2022年4月7日在中國證券登記結算有限責任公司完成初始登記”,我們推測中國證券登記結算有限責任公司完成初始登記之後6個月的首日為解禁起始日,而非轉債申購日之後的6個月。但中證登的登記結算日並未公開披露,結合大部分關於轉債短線交易的公吿,我們大致可以認為中證登的登記結算日為轉債發行結果公吿日後的3個交易日,解禁起始日為登記結算日後6個月的首個交易日,算頭不算尾。

進一步我們統計了2020年以來發行的轉債的“持股5%以上股東優先配售比例”以及“持股5%以上股東優先配售比例佔持股比例”(或稱為打新比例)。以2021年1月底作為新規前後分界點,即“2020年1月1日-2021年1月31日為新規前,2021年2月1日-2022年4月30日為新規後”;同時“5%以上股東優先配售佔持股比例”指的是5%以上股東實際申購金額除以可最大參與金額,考慮到了不同上市公司之間股東持股比例的差異,更能反映5%以上股東參與轉債配售的意願。同時,我們也計算了大股東(即持股佔比第一的股東)的相應指標。上述指標在計算時均考慮了一致行動人。

新規後大股東參與優先配售的熱情略有降低。(1)從5%以上股東參與優先配售的比例看,新規前均值為41.36%,新規後均值為34.14%;從打新比例看,新規前均值為83.15%,新規後均值為65.11%,中位數同樣也有所下降,意味着5%以上股東整體參與配售的熱情有所降低。(2)從大股東優先配售比例看,新規前均值為37.70%,新規後均值為30.48%;而從打新比例看,新規前均值為86.76%,新規後為68.64%,但中位數幾乎不變,接近100%。

新規實施後確實存在更多的轉債大股東未參與配售(體現在打新比例均值降低),如近期剛發行的風語轉債、山石轉債、綠動轉債、絲路轉債和錦浪轉債等,但大部分轉債大股東還是進行了滿額配售(體現在打新比例中位數幾乎不變)。其他5%以上股東參與配售的比例則有明顯下降。

新規後參與優先配售轉債持有6個月能獲得不俗的收益,優先配售仍值得參與。進一步我們計算了新規之後發行的轉債在上市後6個月的收益情況。持有6個月收益率的均值為35.82%,最大值為139.21%,最小值為4.85%。可見,不考慮資金成本的情況下,大股東參與優先配售比例獲得正的收益是較為確定的,只不過是多與少的問題。而半年35.82%的收益率均值也足夠具有吸引力。新規前大股東優先配售的轉債可以在上市之後隨時賣出,如今申購後要6個月後才能賣出,理論上來説存在更高的不確定性風險,但從歷史數據來看,持有半年仍能獲得不俗的收益。目前的轉債市場上,價格在100元以下的轉債也並不多見,這與轉債具有多種附加條款、以及天然的槓桿性(轉股溢價率)有關。因此,我們認為新規後,參與轉債優先配售對原股東來説仍然值得參與。

解禁前股債齊跌,背後本質盈虧同源

自2005年啟動股權分置改革,A股市場就開始存在限售股制度,限售股解禁與減持對股價崩盤風險的影響也成為學界和業界熱衷討論的話題,但研究結論仍然存在爭議(張曉宇和徐龍炳,2017;舒家先等,2019;周焱,2021)。為了避免限售股減持引發市場恐慌和股價暴跌,證監會在2016年和2017年發佈了一系列“減持新規”,進一步規範大股東的減持行為。總的來看,“減持新規”在逐漸發揮積極的作用,但還沒有達到預期效果(章晟等,2019;朱茶芬等,2021)。相較於股票,轉債剛剛設定限售制度,並沒有配套相應的減持規定:(1)轉債自2021年初才有限售期的規定;(2)交易所規定持有轉債比例變動達到20%或10%需要公吿。相比於股票,轉債沒有減持節奏的規定、針對過橋減持的規定、以及披露減持計劃的規定。因此我們更加關心轉債解禁和減持對轉債價格的影響。

首先關注解禁帶來的影響。投資者為了避免解禁後大股東拋售轉債造成投資損失,理性的做法是在解禁起始日左右就賣出持有的轉債,這部分影響為“解禁衝擊”。我們將2020年1月1日-2021年10月31日發行的轉債分為新規組和對照組。2021年1月底之後發行的為新規組(共只70個券),之前發行的為對照組(共只202個券)。新規組轉債的解禁起始日參考上文的做法計算。對照組的解禁起始日並非其真實的解禁起始日(其真實解禁起始日為上市首日),只是參照新規組的設定方法設定的“解禁起始日”,反映其上市6個月後的情況,便於進行對比。在分析解禁對轉債影響時,既考慮對轉債價格的影響,也考慮對正股價格的影響,兩個指標都提供絕對變化與相對變化的計算結果進行對比,計算方式如下:

(1)相對轉債價格變動 = 轉債價格變動幅度 - 中證轉債指數變動幅度

(2)相對正股價格變動 = 正股價格變動幅度 – 所屬中信一級行業指數變動幅度

轉債解禁前轉債和正股價格均有小幅下跌,權益市場反映更加強烈。圖5描繪了轉債價格在“解禁起始日”前後的變化情況的時間序列,可以明顯看到2021年Q3是一個分界線,正好對應新規後第一批轉債解禁開始的時間。此外,圖5也體現了市場環境變化對於轉債價格的影響,如在2022Q1解禁的轉債在解禁前後的收益均較低。為了剔除今年市場環境的影響,我們在新規組中刪除了解禁起始日在2022年的個券(刪除後新規組共46只個券),並進行了進一步統計檢驗,如表4所示。解禁帶來的系統性衝擊主要顯著發生在解禁起始日前10個交易日,解禁後轉債和正股的表現則具有一定的隨機性。解禁前10個交易日轉債相對價格平均下跌2.52%,正股相對價格平均下跌2.84%,跌幅均顯著高於對照組(轉債上漲0.48%,正股下跌0.51%)。此處也體現了權益市場的反應更加強烈,轉債解禁對正股存在負的溢出效應。

5%以上股東配售比例越高,解禁衝擊越強。進一步採用迴歸模型計算了5%以上股東配售比例對轉債價格和正股價格變動的影響,結果如表4所示。(1)5%以上股東配售比例與解禁前轉債價格變動和正股價格變動存在顯著的負相關關係,即大股東配售比例越高的轉債,解禁前股債雙殺的可能性越高,這個影響從解禁前1個月開始出現。(2)5%以上股東多配售10%,解禁前1個月轉債絕對價格多下跌1.29%,相對價格多下跌1.36%;正股絕對價格多下跌1.64%,相對價格多下跌1.39%。雖然轉債解禁對轉債和正股的價格衝擊較小,但我們仍需要關注控股股東配售比例較高的個券。

新規後轉債上市首日漲幅顯著提升。新規前轉債的實際解禁起始日為上市首日,我們進一步對比了新規前後轉債上市首日的情況,結果如表5所示。新規前轉債上市當天平均漲幅在17.40%,顯著低於新規後的20.62%,這一差異在上市後5日、10日和1個月仍然存在。而兩組樣本同期正股的變化並沒有顯著的差異。此處結果表明新規後轉債上市首日漲幅顯著提升,我們認為當前大股東配售可轉債需在6個月之後賣出,標的可轉債實際流通盤受限,大股東配售行為反而支撐了轉債前期虛高估值水平,解禁衝擊的背後是盈虧同源。舊規則下大股東快速減持實際上增加了標的可轉債的實際流動盤,反而對於抑制轉債的過度炒作大有裨益。

新規前後減持衝擊差異不大影響有限,需關注節奏與贖回疊加

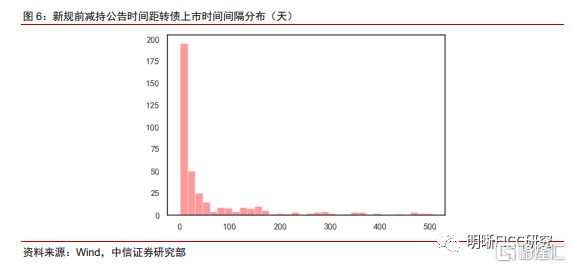

接下來我們測算減持衝擊對轉債價格和正股價格的影響。相比於解禁,減持在這裏並非新概念。上交所和深交所規定“投資者持有上市公司已發行的可轉換公司債券達到可轉換公司債券發行總量20%後,每增加或者減少10%時,應當履行公吿義務”。我們彙總了2020以來發行轉債的控股股東減持公吿,其中新規前376個,新規後45個。圖6展現了新規前減持公吿時間距轉債上市時間間隔分佈,可以發現90%以上的個券大股東選擇在上市後1個月內減持,也反映了舊規則下轉債發行到上市到減持間隔時間較短,大股東參與轉債優先配售多為短期套利。

轉債減持對轉債價格與正股價格的衝擊影響有限,新規前後差異不大。為避免今年市場行情的影響,表6的假設檢驗樣本中剔除了2022年的減持公吿。(1)總的來看,減持公吿前10個交易日,轉債相對價格平均上漲2.07%,正股相對價格平均上漲1.65%。減持公吿後10日轉債相對價格略微震盪,而正股相對價格平均下跌1%左右。綜上,轉債減持對轉債價格和正股價格的衝擊影響有限,影響主要體現在減持公吿後10交易日內,且權益市場的敏感性略高於轉債市場。(2)從新規前後的差異看,新規後,減持公吿前10個交易日轉債相對價格平均下跌0.43%,跌幅顯著高於新規前(上漲2.07%),兩組樣本同期正股的變化並沒有顯著的差異。綜上,新規前後減持衝擊差異並不大。

密切關注減持節奏。減持衝擊有限的原因在於股東可以主動控制減持節奏,緩慢的減持行為並不反映股東對於個券價格走勢的判斷。相反,若大股東在很短的時間內進行清倉式減持,則對轉債價格的衝擊會更強。我們將新規以來的減持個券樣本分為“減持節奏快組”與“減持節奏慢組”。“減持節奏快組”為1個月內減持配售份額60%以上的個券,包含長汽轉債、震安轉債、天合轉債、拓斯轉債、日豐轉債、起帆轉債、旗濱轉債、晶科轉債和晨豐轉債;其他個券構成“減持節奏慢組”,含有鳳21轉債、杭叉轉債、嘉元轉債、金田轉債、普利轉債、太平轉債、仙樂轉債、洋豐轉債。檢驗結果如表7所示,“節奏快組”轉債在減持公吿日後10個交易日轉債相對價格下跌2.61%,正股相對價格下跌2.01%,均顯著高於“節奏慢組”(轉債相對價格上漲0.83%,正股相對價格下跌1.11%)。

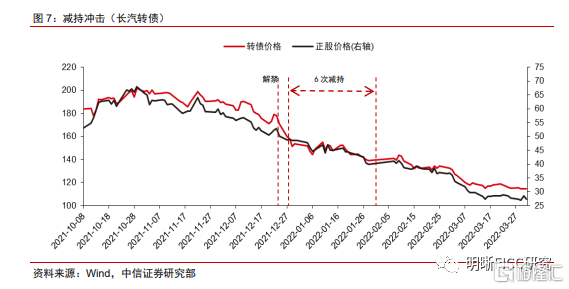

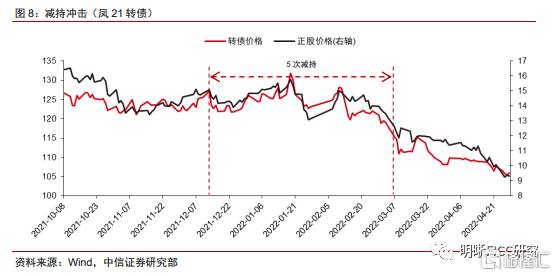

此外,我們也通過2個具體的案例來説明減持節奏對轉債價格和正股價格的影響。長汽轉債於2021年12月22日解禁,而其控股股東在接下來的一個月內進行了6次轉債減持,比例高達60%。控股股東減持心切無疑削弱投資者信心,在這1個月內長汽轉債價格下跌19.91%,正股價格下跌18.82%。而另一隻個券鳳21轉債,其控股股東及其一致行動人則是在2021年12月8日至2022年3月3日進行了5次減持,減持比例為50%,但其減持週期較長,減持期間鳳21轉債下跌3.15%,正股下跌10.77%,相較於長汽轉債影響更小。由此,雖然總的來看轉債減持對轉債價格與正股價格的衝擊影響有限,但仍需要密切關注減持節奏,對於獲利空間本就有限的轉債來説,控股股東的快速減持仍然會產生較大的影響。

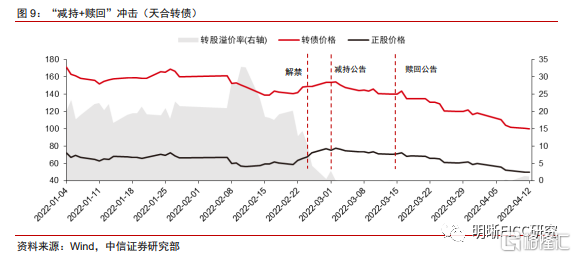

減持疊加贖回加大沖擊。轉債的解禁日期正好臨近轉股期起始日,意味着存在轉債解禁、減持和強贖同時發生的可能。根據我們在上一篇報吿《可轉債新框架系列之一:轉債贖回新變化及其背後的強勢有效市場(20220418)》的觀點,強贖前轉股溢價率就會被動壓縮,因此減持疊加強贖對轉債價格的衝擊會變大。近期就存在這樣的案例,天合轉債解禁起始日為2022年2月24日,其在不久後3月2日公吿了控股股東及其一致行動人減持,在3月17日公吿強贖,其減持和強贖時間點相近。天合轉債在減持公吿日後10個交易日價格下跌8.74%,正股下跌5.68%。

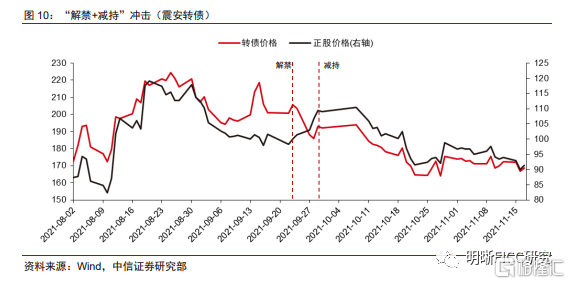

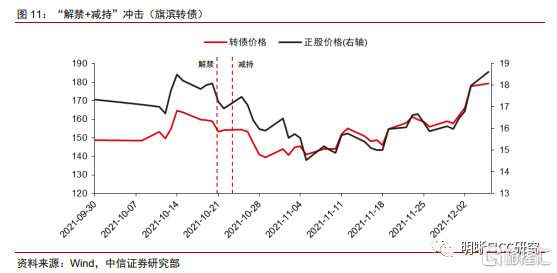

“解禁+減持”的雙重影響。部分上市公司控股股東會選擇在解禁後立即減持,而這會疊加解禁前和減持後的股債雙殺,使得轉債價格和正股價格在一段時間內有比較大的跌幅,也需要引起重視。在此舉2個案例:(1)震安轉債於2021年9月23日解禁,9月29日公吿持股5%以上股東李濤先生減持19.65%,減持完畢。9月14日至10月20日(20個交易日)震安轉債價格下跌13.91%,正股價格下跌3.12%。(2)旗濱轉債於2021年10月20日解禁,10月22日公吿大股東福建旗濱及一致行動人減持10%,剩餘22.09%。10月14日至11月10日(20個交易日)旗濱轉債價格下跌7.07%,正股價格下跌16.12%。

總體來看,限售轉債的解禁與減持雖不像權益市場限售股解禁與減持影響那樣如同“洪水猛獸”,但對於獲利空間本來有限的轉債而言仍然不可忽視。

(1)新規後正式有了解禁起始日的概念,解禁衝擊體現在解禁前10個交易日,轉債和正股平均多下跌大約3%,且5%以上股東配售比例越高,解禁衝擊越強。新規前的解禁起始日為上市首日,我們也發現新規後的轉債上市首日比以往平均多漲大約3%。

由此,我們認為解禁衝擊背後的邏輯在於:舊規則下大股東快速減持實際上增加了標的可轉債的實際流動盤,對於抑制轉債的過度炒作大有裨益。當前大股東配售可轉債需在6個月之後賣出,標的可轉債實際流通盤受限,大股東配售行為反而支撐了轉債虛高估值水平,也不排除控股股東對轉債進行“市值管理”的可能,這些無疑會加大解禁前後轉債與正股價格的波動,解禁衝擊的背後實為盈虧同源。

(2)減持衝擊體現減持公吿後10個交易日,轉債相對價格略微震盪,而正股相對價格平均下跌1%左右。總的來看,減持衝擊影響較小,且新規前後差異不大。但減持節奏加快、減持與贖回和解禁的疊加均會放大減持衝擊的影響,減持事件亦不容忽視。

新規距今樣本有限,我們仍需提示轉債減持未來產生負面影響可能存在新邏輯:舊規則下轉債發行到上市到減持間隔時間較短,正股股價波動範圍大概率有限。股東在轉債上市後較短時間內減持並不涉及到對正股走勢的判斷,類似於可轉債打新行為,更多解釋為短期套利目的,且新券上市初期流動性較好,多因素疊加衝擊有限。而新規後,控股股東既然有耐心持有轉債6個月,自然也不會在解禁後快速減持,市場有可能會將控股股東的減持行為解讀為對正股或轉債的看空,從而加大減持衝擊。

風險因素

樣本數據有限帶來的統計偏差風險。

參考文獻

[1]周焱.我國股票市場限售股的歷史變遷研究[J].時代金融,2021(19):41-43+49.

[2]朱茶芬,陳俊,鄭柳.大股東減持計劃新規的經濟影響與新交易模式研究[J].會計研究,2021(06):104-118.

[3]舒家先,易苗苗.業績預吿、大股東減持與股價崩盤風險研究[J].經濟理論與經濟管理,2019(11):68-81.

[4]章晟,景辛辛,蘇姣.規範大股東減持能有效抑制股價波動嗎?——基於《減持新規》[9號文]的自然實驗[J].證券市場導報,2019(03):13-23.

[5]張曉宇,徐龍炳.限售股解禁、資本運作與股價崩盤風險[J].金融研究,2017(11):158-174.