當前,投資者對利率上調及經濟可能陷入衰退的恐慌情緒持續打擊美債市場,但一些分析人士開始認爲,物價上漲壓力可能逐漸緩解,加之尋求收益率的買家提供買入力量支撐曲線,可能即將使得美債收益率漲勢受到限制,甚至有可能按下暫停鍵。

美債市場今年頹勢盡顯,上週美聯儲將基準利率上調50個基點,並宣佈將於下月開始縮減其資產負債表規模,以應對屢創新高的通脹率之後,美債拋售仍在繼續。

不過,對一些投資者來說,通脹這一重要負面影響很大程度上已被債市消化。美聯儲加息將導致金融環境收緊,通脹仍有可能處於高位但難以再繼續攀升,因此美債收益率可能很快開始回落。

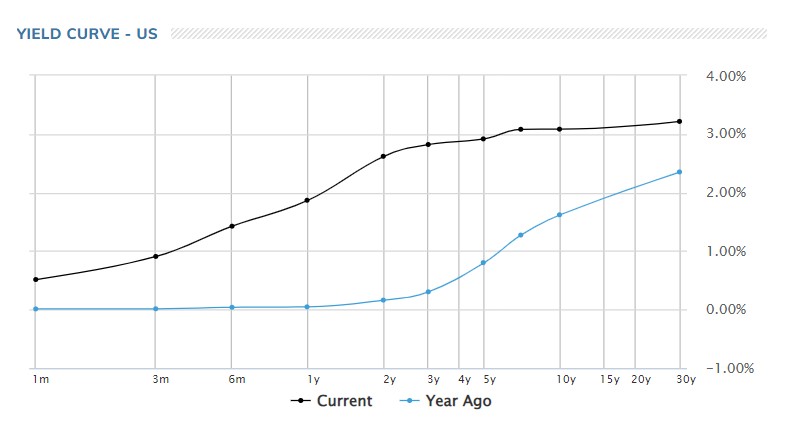

收益率曲線趨陡,10Y與2Y差值擴大

“單論美債收益率而言,我們可能正接近峯值。”Vanguard固定收益高級投資主管John Madziyire表示。“由於波動性如此之高,收益率仍有可能走高,但我們可能正接近收益率近期高點,並且一些買家將開始更有興趣在此價位水平進行買入操作。”他表示。

多數金融工具的基準——10年期美債收益率週一創下3.205%的階段性新高,上一次達到該水平是在2018年11月。如果向上突破3.26%,將達到2011年的高水平。

Reynolds Strategy首席市場策略師Brian Reynolds指出,2018年和2011年的高水平是美債收益率歷史上兩大高度情緒化事件作用的結果,2018年投資者擔心美聯儲將無限期收緊貨幣政策,而2011年是美國政府失去AAA主權信用評級的一年。

目前的10年期美債收益率已經超出市場普遍預期。路透最新調查數據顯示,固定收益專家預計10年期美債收益率一年內將升至2.60%。該調查時間爲3月29日至4月5日,僅僅過去2個月不到美債收益率已經大幅超出預期。

但是,由於市場擔心利率上升,全球新冠疫情有捲土重來之勢,以及全球經濟可能陷入困境, 10年期美債收益率在當地時間5月9日一度達到3.2%,同時美股出現暴跌行情。本週在避險屬性提振之下,10年期美債收益率重新回到了3%左右水平。

CAPTRUST首席投資官Mike Vogelzang表示:“利率上行的勢頭似乎有所放緩。"他還指出,2年期美債價格相對穩定,其價格似乎已大幅消化美聯儲今年的加息計劃。

美聯儲主席鮑威爾上週曾表示,政策決策者有可能在6月和7月的政策會議上批準加息50個基點。

對貨幣政策變化尤爲敏感的2年期美債收益率自上週美聯儲加息以來已小幅走低,10年期與2年期美債收益率之間的差值曲線也已大幅趨陡,從美聯儲加息前的18.9個基點升至週一的44個基點。2年期與10年期美債收益率在3月底和4月曾出現短暫倒掛,向投資者發出經濟衰退可能隨之而來的警告信號。

“一個月前,這條曲線相當平坦,現在已經越來越陡了。總體而言,曲線越陡峭是市場健康的表現。”摩根士丹利全球固定收益部門聯席主管兼首席投資官Eric Stein表示。

債市通脹預期下滑

“收益率停止繼續上升的條件已經開始具備。” Eric Stein表示,他還指出金融環境正趨於收緊,以及美國通脹保值債券基準下的市場通脹預期下降。

反映債券交易市場對未來通脹預期的重要指標——10年期盈虧平衡通脹率已大幅下降,目前已降至2.65%水平。該指標在本週一降至2.79%,較上月曾觸及的3.14%(至少是2004年9月以來的最高值)進一步回落。

Wealth Consulting Group首席執行官Jimmy Lee表示,如果未來兩個月10年期美債收益率達到3.5%,市場對於10年期美債的購買需求可能會增加。Jimmy Lee補充道:“痛苦可能還沒有結束,但我感覺我們離成功越來越近了。”“現在以及在這兩次加息之後,我認爲會有一些潛在買入力量。我認爲,一些基金經理看到了他們很久沒有看到的美債價格。”

但CAPTRUST 首席投資官 Vogelzang則表示,市場上沒有跡象顯示收益率已觸及上限並即將回落,並強調美聯儲預計將於下月開始的縮表進程,可能會進一步增加拋售壓力。Vogelzang表示:“可能發生的結果太多了,這些可能會讓你陷入困境。”

可能還得看CPI數據的“臉色”

將於今晚公佈的美國CPI數據將成爲萬衆矚目的焦點。簡單來說, 如果通脹率繼續超預期加速上行,市場對於通脹的預期可能將擡升,屆時市場將向美聯儲施壓,施壓的手段大概率是拋售美債,再度提高美債收益率,迫使美聯儲大幅度加息控制通脹,

而價格壓力消退則表明美聯儲維持正常加息步伐,以及到2022年底維持2.50-3.00%範圍內這一中性利率可能就足夠了,美債收益率或難以再維持上行趨勢,美股行情或迎實質性反轉。