本文來自:金十數據 作者:吳小辣

在供應減少的情況下,飆升的燃料成本似乎將在今年夏天進一步擠壓美國消費者的購買力和企業的利潤率。分析師Javier Blas指出,罪魁禍首是煉油廠的利潤率,這將對全球通脹造成巨大的影響。

總體而言,美國燃料價格普遍處於或接近紀錄水平。自3月初以來,平均零售汽油價格一直堅守在每加侖4美元以上,而柴油則繼續創紀錄的速度上漲。與此同時,紐約的航空燃油批發價格已從上個月的歷史高位回落,但仍接近每加侖7美元,為俄烏衝突爆發之前的兩倍多。

汽油價格的上漲直接衝擊了消費者,而昂貴的柴油對經濟來説更是代價高昂,因為它深深植根於幾乎每個行業。

萊斯大學貝克公共政策研究所研究員馬克芬利在接受採訪時説:

“柴油幾乎遍佈經濟的每個角落。柴油價格衝擊將持續更長時間,因為系統需要時間來消化和渡過難關。”

這是一個不祥的警吿。考慮到柴油是美國交通系統的命脈,在整體通脹以40年來最高速度運行之際,託運價格飆升的部分可能會轉嫁給美國企業和消費者。由於在全國範圍內運輸商品和操作農場設備的成本增加,從建築材料到食品再到日用百貨的一切商品價格都將受到影響。

隨着油品零售價格高企,拜登政府已經頭疼不已。而現在燃料價格遠遠超過原油,情況只會變得更糟。自俄烏2月下旬開戰以來,成品油價格已上漲 30%至近140%,而原油價格漲幅不到15%。

而原因就出在了煉油行業身上。通常情況下,原油價格和成品油價格同步上漲和下跌,介於兩者之間的就是精煉利潤。

分析師Javier Blas指出,當前不是正常時期。原油和成品油之間的傳統關係已經被打破。WTI原油價格錨定在每桶100至110美元左右,這表明,如果加上平均煉油利潤率,汽油、柴油和航空燃料的價格應該不會高很多。

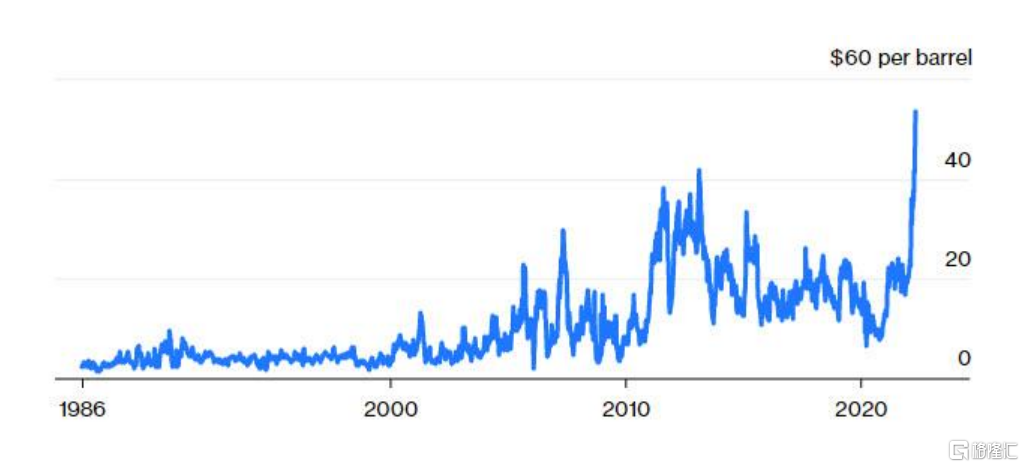

然而煉油商的利潤已達到創紀錄水平。美國柴油裂解價差(衡量將原油轉化為柴油的盈利能力)上週飆升至近每桶55美元的歷史新高,不包括在新冠疫情爆發之後WTI原油期貨價格跌破零的罕見波動。

Javier Blas表示:

“實際上,它們要貴得多。以噴氣燃料為例:在重要樞紐紐約港,它的易手價格相當於每桶275 美元。柴油也差不多,價格約為每桶175美元。汽油價格約為每桶155美元。這還只是批發價格,是在算上税收和營銷成本之前。”

Javier Blas補充道,燃料價格的上漲速度遠快於原油價格意味着實體經濟正遭受比看起來更強烈的價格衝擊,而其背後正是煉油利潤率的激增。煉油廠之所以能在這場危機中大撈一筆,主要原因有四個。

首先,需求(尤其是柴油)強勁反彈,消耗了全球庫存。

儘管美國消費者可能在抱怨更多的加油費,但幾乎沒有跡象表明在新冠疫情擾亂社交和休閒活動的兩年後,美國的需求會顯著減弱。經濟學家預計,在未來幾個月內,旅行的需求將會升温,行業高管們已經看到了這一點。

希爾頓全球首席執行官克里斯托弗·納塞塔本月早些時候在公司財報電話會議上表示:

“我們認為我們可能會迎來有史以來最火熱的夏季休閒旅行需求,一定會超過去年夏天。”

信用卡數據也支持這一看法。根據美國銀行研究所的數據,美國銀行的4月消費者客户在航空公司和旅行社的信用卡和借記卡支出比一年前高出60%,體現了消費需求依舊強勁。

這意味着,潛在的美國汽油需求已恢復到季節性上升的常態,緩解了早先對高價格可能會在3月份勸退一些司機的擔憂。EIA預測今年夏天美國汽油需求將超過2020年,但仍落後於2019年。

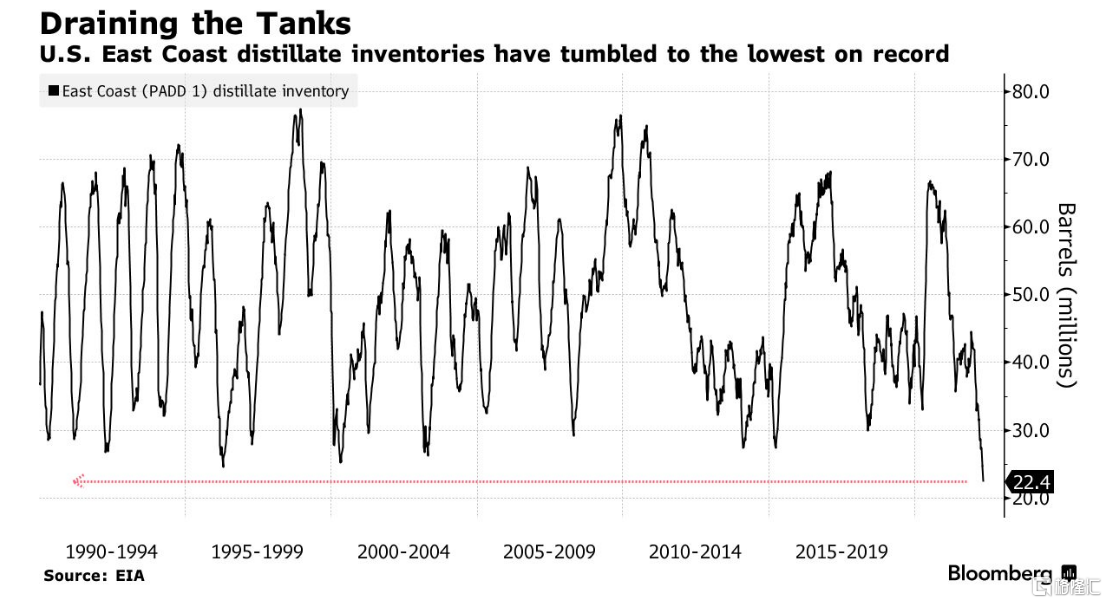

最新的EIA報吿顯示汽油庫存連續第五週下降。上週東海岸的柴油庫存已跌至有紀錄以來的最低水平,這推動美國餾分油的總體庫存(主要包括用作運輸燃料和供暖的柴油)降至14年來的新低。

其次,美國及其盟國已經利用其戰略石油儲備來限制原油價格的上漲。這為市場提供了額外的原油,從而限制了WTI油價,但並未解決成品油供應緊張的問題。

第三,或許也是最重要的一點,煉油能力在目前對市場很重要的地方已經下降,正在運營的工廠必須努力加工足夠的原油來滿足對燃料的需求。

摩根士丹利石油分析師Martijn Rats估計,從2019年底到今天,除中國和中東以外的地區,原油蒸餾能力每天下降190萬桶,這是30年來的最大降幅。

煉油能力的頹勢早在新冠疫情爆發之前就開始了,因為環境法規增加了西方煉油廠的運營成本,且對能源轉型打擊石油需求的擔憂都促使一些公司關閉了工廠。疫情引發的燃料需求暴跌只是加劇了這一趨勢,導致歐洲和美國的數十家煉油廠在2020年和2021年永久關閉。而中國的煉油產能脱穎而出。

第四,是對俄羅斯石油的出口禁令和自發性制裁。

俄羅斯不僅是原油的主要出口國,還是柴油和半成品油的主要出口國,西方煉油廠進口這些原料並轉化為燃料,尤其是歐洲,其柴油進口的很大一部分依賴於俄羅斯煉油廠。

現在,歐洲不僅需要尋找額外的原油來生產它不從俄羅斯購買的柴油和其他燃料,而且至關重要的是,它還需要額外的煉油能力。這是雙重打擊。石油交易商估計,由於自發性制裁,俄羅斯已經關閉了每天130萬至150萬桶的煉油能力。

Javier Blas評論道,在歐佩克和石油巨頭受到指責的同時,獨立煉油商獲益匪淺,悄悄地享受着創紀錄的高利潤率。天價裂解利潤率解釋了為什麼美國煉油巨頭馬拉松石油公司和瓦萊羅能源公司的股價飆升至歷史新高。

煉油利潤率呈爆炸式增長,這意味着能源通脹遠比看起來要強烈。煉油廠賺取超額利潤的時間越長,能源衝擊對經濟的衝擊就越大。唯一的解決辦法是降低需求。因此Javier Blas認為,經濟衰退將是必要的。

在當前供應短缺的情況下,油品零售價格可能會進一步上漲,並且在烏克蘭危機期間將繼續波動。問題的關鍵仍然在於價格衝擊會在何時破壞需求。

石油諮詢服務公司Turner, Mason & Co.的執行副總裁John Auers在電話採訪中説:

“很難説需求破壞會在什麼價格水平上發生。這是一個懸而未決的問題,但它會朝着這個方向發展。”

Again Capital LLC的聯合創始人John Kilduff説:

“最後一英里增加的成本將迅速轉嫁給消費者。隨着燃油附加費和油價上漲導致經濟放緩,它將開始打擊消費品交付的需求,柴油需求破壞只是一個開端。”