本文來自格隆匯專欄:中金研究,作者: 劉政寧 張文朗 等

隨着俄烏事件、疫情衝擊、貨幣緊縮深化,市場對全球經濟增長下行的擔憂與日俱增。上週,英國央行在貨幣政策報吿中給出了2023年英國GDP負增長的情景假設。我們認為,這代表英國央行需要在“抗通脹”與“穩增長”之間做出艱難抉擇,要想盡快抑制通脹,可能需要以犧牲經濟增長為代價。英國央行的情景假設讓投資者擔心,其他央行尤其是美聯儲可能也會面臨同樣的“二選一”難題。我們認為,這將抑制風險偏好,加劇市場波動。

首先,我們看一下當前英國經濟的基本狀況,與許多國家一樣,英國面臨的一個問題是高通脹。英國3月CPI同比增速高達7%,為1992年3月以來最高水平。從CPI貢獻拆解來看,通脹主要來自“輸入性”通脹。英國是商品與能源的淨進口國,疫情後全球需求從服務轉向商品,加上供應鏈瓶頸,推高了可貿易品價格。能源方面,近期的俄烏事件導致油價大漲,英國政府已於4月大幅上調了Ofgem能源價格上限,並預計在10月繼續上調該上限,這意味着未來能源價格可能繼續上漲。

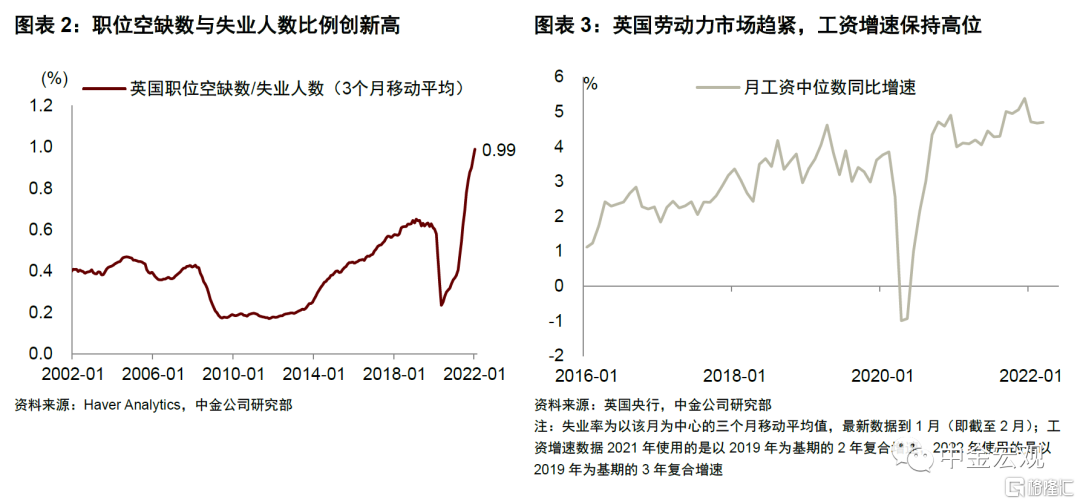

服務業通脹也出現抬升的苗頭。3月服務業CPI同比增速達3.9%,這與英國勞動力市場趨緊,工資通脹上升有關。截至2月,英國失業率降至3.8%,許多企業反映“招工難”,需要進一步提高工資才能招到人。近幾個月英國工資同比增速保持在6%左右,工資上升會引發“工資-通脹”螺旋,對服務價格帶來進一步上漲壓力。綜合上述因素,英國央行預計CPI同比增速將於今年底突破10%。

如此來看,英國通脹的成因是歐元區與美國通脹成因的“疊加”。一方面,英國對能源和商品的進口依賴與歐元區比較像,由此產生供給側輸入性通脹;另一方面,英國也存在勞動力短缺導致工資上漲的問題,這種“工資-通脹”螺旋與美國類似。正因此,當前英國通脹的水平比歐元區和美國都要高。

經濟增長方面,英國2022年第一季度GDP環比上升0.9%,比去年第四季度的1.3%有所下降。短期來看,英國經濟增長仍有韌性,商業活動與房地產市場保持活躍。但通脹走高導致居民實際收入下降,對消費者信心帶來不利影響,這將影響消費擴張。此外,英國央行調查顯示,消費者正在轉向更為低價的替代品,一些服務行業(比如酒店業、金融業)的需求也已開始轉弱。

政策方面,英國央行於去年12月開始加息,英國是主要發達經濟體中最早加息的國家。自2021年底至今,英國央行共加息了四次,政策利率從0.1%提升至1%。縮減資產負債表方面,英國央行計劃從今年9月開始拋售公司債,並於2023年底清空持有的200億英鎊公司債。此外,英國央行還稱將考慮拋售國債,但具體計劃仍在討論之中。

往前看,英國央行將在“抗通脹”與“穩增長”之間做出艱難抉擇。雖然高通脹本身會壓制需求,但面對“工資-通脹”螺旋以及物價失控的風險,英國央行或繼續加息,甚至可能要以犧牲短期經濟的代價來壓制通脹。

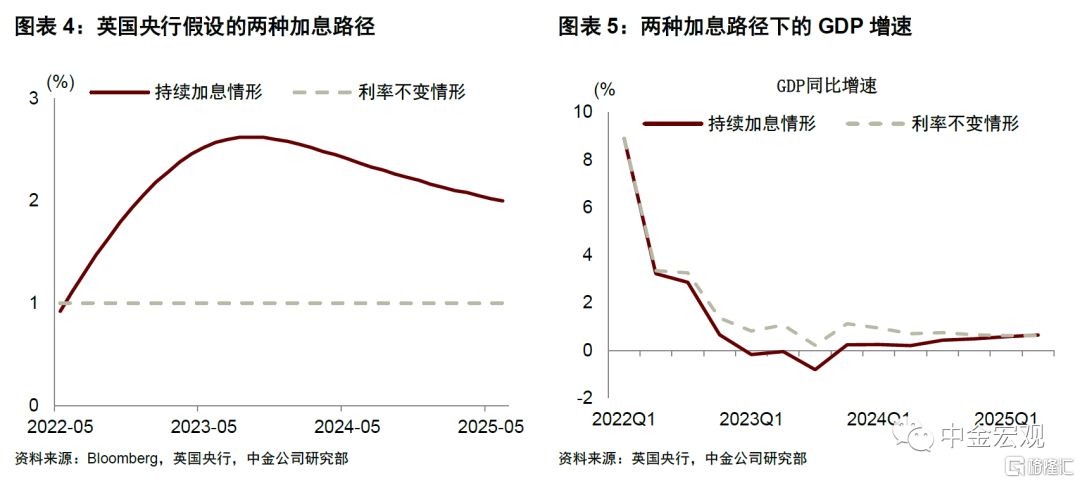

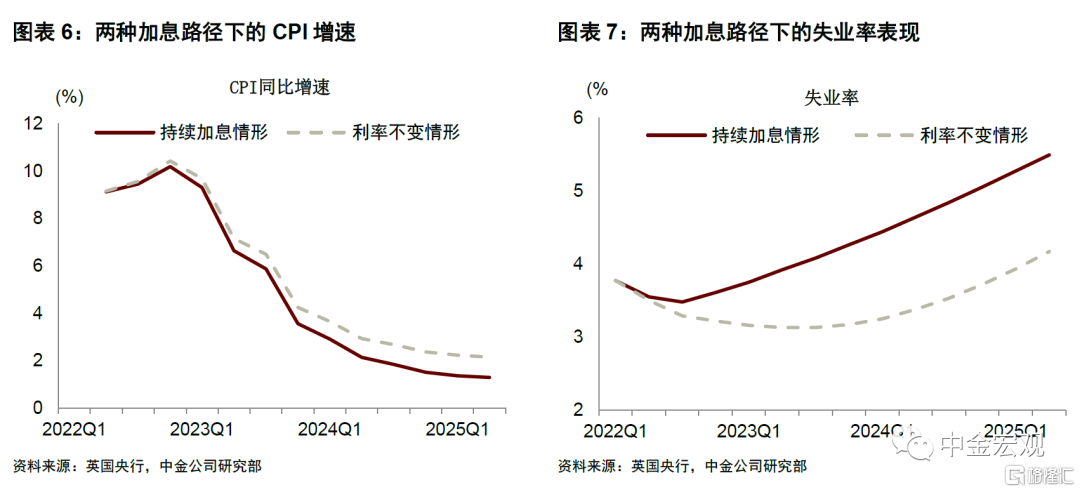

英國央行在5月貨幣政策報吿中給出了兩種政策路徑,第一種是持續加息,按照當前市場隱含的政策利率來推演,利率將從當前的1%上升至2023年中的2.5%左右。第二種是按兵不動,將利率保持在1%的水平不變。根據不同的利率路徑,英國央行給出了對通脹與經濟增長的預測。持續加息情形下,CPI通脹將在2022年四季度達到10.2%的高峯,之後開始下降,並於2024年三季度降至2%以下。但這種情形也會導致經濟增長顯著放緩,2023年GDP增速將降至-0.25%,失業率將開始回升。按兵不動情形下,通脹將在2022年四季度達到10.4%後下降,但要降至2%以下需要到2025年三季度。這種情形下,2023年GDP增速為0.8%,不會陷入萎縮,失業率也不會上升。也就是説,持續加息會使得英國通脹更快回落,但代價是經濟將在2023年陷入萎縮。

是什麼導致經濟萎縮?一個渠道是利率敏感型部門將受到抑制。根據英國央行的預測,持續加息情形下,房地產投資將在2023年下降1.8%(2022年預計增長7.3%),2024年進一步下降1.5%。商業投資增速在2023年大幅回落至0.5%(2022年預計增長11%),2024年下降5.3%。

英國央行的情景假設讓投資者擔心,其他央行尤其是美聯儲也會面臨同樣的“二選一”難題。今年以來,美國通脹持續走高,經濟增長出現放緩跡象,市場擔心美聯儲可能也需要在“抗通脹”和“穩增長”之間做出艱難抉擇。儘管美聯儲主席鮑威爾認為,有信心實現經濟“軟着陸”,但市場對這一看法持懷疑態度。畢竟與歷史上“軟着陸”時期相比,這次美聯儲加息起步更晚,貨幣緊縮步伐更快,犯錯概率更高。要想實現“軟着陸”,恐怕需要許多運氣。

對市場而言,這將加劇資產價格波動。上週的美聯儲議息會議後,鮑威爾並未給出更加鷹派的指引,美股隨即大漲。但好景不長,隨後的兩天中美股持續下跌,週四納斯達克指數一度重挫近5%。與此同時,10年期美債收益率一路走高,升破3%。為何這次鮑威爾的鴿派言論“保質期”只有一天?一個解釋是市場擔心美聯儲也會像英國那樣,需要以經濟顯著放緩為代價來抑制通脹。如果是這樣,那麼美國市場調整可能還未結束,“股債雙殺”仍將是主旋律。