本文來自格隆匯專欄:國泰君安證券研究,作者:國君煤炭團隊

本報吿導讀:

盈利持續向好,產業格局難改,現金優勢凸顯。高分紅、高股息下,煤炭行業的深度價值有待發現,估值存在大幅提升空間。

摘要:

投資建議:價格強勢難改,價值發現開啟。1)價格:哄抬煤價標準明確,實際要求好於市場預期,產量雖有增長但有效增量有限,短期需求底部基本確立,價格高位震盪。2)價值:煤炭短缺是全球性問題,價格倒掛對進口影響明顯,3月煤炭進口量降幅擴大,長協機制下高&穩將是長期特徵,龍頭中國神華連續兩年全分紅,再度強化板塊現金價值。3)市場將重新認知煤炭的盈利釋放能力和分紅能力,高分紅、高股息下,煤炭行業的深度價值有待發現,估值存在大幅提升空間。

推薦:1)高股息/綠電轉型/成長煤化工:中國神華、靖遠煤電/電投能源、中國旭陽集團/寶豐能源。2)穩增長下焦煤彈性:平煤股份、山西焦煤、淮北礦業、盤江股份、首鋼資源。3)兼具資源優勢和高彈性企業:兗礦能源、中煤能源、山煤國際、蘭花科創、陝西煤業、潞安環能、昊華能源。

業績概覽:2021年大幅提高,2022Q1維持高位。1)煤炭全行業2021、2022Q1利潤總額增速+225.3%、+191.4%,上市公司2021、2022Q1歸母淨利增速+74.7%、+82.9%,盈利整體大幅提升,全行業增速高於上市公司;2)2022Q1煤價維持高位,煤炭上市公司業績同比、環比增長82.9%、50.4%,其中動力煤、無煙煤、煉焦煤、焦炭板塊分別+87.6%、+189.4%、+94.8%、-33.3%;3)2021年全行業虧損面12月降至近4年新低22%,2022年3月再次提高至33%預計主要由於小產能高成本煤礦虧損,2021年煤炭上市公司計提減值損失大幅提高,優化資產輕裝上陣。

財務分析:現金流大幅提高,資產結構持續向好。1)2021年煤炭板塊經營淨現金流入大幅提高,投資淨現金流出增加,籌資淨現金流出增加,行業具有強大的現金製造屬性;2)負債率2022Q1下降至47.0%、財務費用率1.2%均創新低,龍頭企業分紅率不斷提高;3)管理、銷售費用率持續下行,西部開發優惠税率重啟,所得税率下降。

經營分析:彈性優勢顯現,成本提升可控,不乏成長性。1)煤價大幅上漲帶動2021年上市公司自產煤整體毛利大增,由於煤炭企業折舊、人工成本等固定成本相對佔比較高,體現出高經營槓桿的特徵,華北、山西地區企業盈利彈性更大;2)25家煤炭開採公司成本整體同比增長23.8%,其中22家成本提升,成本提升共性原因為原材料及人工成本增加,整體相對可控,甘肅、東北、華東地區成本增速較低;3)供給側改革和提出“雙碳”以來國家批覆的煤礦產能整體下降,但上市煤企建設/規劃項目礦井較多,不乏成長性,過半企業遠期權益產能增量超10%。

風險提示。宏觀經濟增長不及預期;進口煤大規模進入;供給超預期釋放。

1

業績梳理:21年煤價大漲,盈利大幅提高

22年維持高位

1.1. 2021年煤炭全行業盈利大幅提高

2021年,煤炭市場階段性供不應求,煤價大漲,全行業業績大幅提高。根據統計局全國規模以上煤炭開採和洗選業經營情況的數據,2021年全行業實現收入、利潤總額分別為3.29、0.72萬億元,同比增長64.5%、225.3%。2021年,疫情後世界經濟逐步復甦,中國率先走出疫情陰霾,宏觀經濟運行穩中向好。國內外經濟好轉拉昇煤炭需求,而供給端受超產入刑、環保安監趨嚴、中澳關係影響進口煤減少等因素制約,煤炭市場階段性供不應求,煤價大漲創歷史新高,行業利潤大幅增長。

2022Q1,煤價高位拉動行業利潤同比大增。2022Q1行業營業收入9446億,同比增長68.0%,利潤總額2357億,同比增長191.4%。2022年初以來,在冷春拉動電力用煤需求、海外煤價大漲、印尼限制煤炭出口、烏俄衝突加劇全球能源價格大幅提高等因素拉動下,煤炭價格觸底回升,一度高達1600元/噸以上。同時,長協煤價機制確定,基準價由535元/噸提高26%至675元/噸,長協煤價同比大幅提高。

上市公司2021年及2022Q1業績波動性相對行業較小。從煤炭A股上市企業視角,煤炭板塊(中信)2021年實現收入規模合計14,677億元,同比增長32.3%,實現歸母淨利潤1606億元,同比增長74.7%。2022Q1煤炭板塊收入3913億元,同比增長29.3%,歸母淨利596億元,同比增長82.9%,主因煤價同比大幅提升。

2021年上市公司佔全行業營收、利潤比重下降,因上市公司整體業績彈性小於行業平均。將上市公司數據與全行業數據比較,2021年煤炭板塊營業收入佔行業比重44.6%,下降10.9pct;利潤佔行業比重22.2%,下降19.2pct。上市公司營收和利潤佔比下降主因上市公司長協煤佔比遠高於非上市企業,且資產更為優質、成本相對較低,煤價和業績彈性較小,2021年長協煤均價僅648元/噸,遠低於市場煤價。

2022Q1上市公司佔全行業營收、利潤比重下降。2022Q1煤炭板塊營業收入行業佔比41.4%,同比下降12.4pct;利潤行業佔比25.3%,同比下降15.0pct。2022Q1煤價同比大幅提高,上市公司因長協煤等因素盈利彈性較小。

1.2. 2022Q1煤價維持高位,業績同比高增

2022Q1煤炭行業業績同比大增,環比下滑。2022Q1全國煤炭行業實現收入9446億元,同比增長68.0%、環比下降19.7%;利潤總額2357億元,同比增長191.4%、環比下降19.5%。業績同比大增,環比下滑主因煤價環比回落。2021年9月起,煤價一路高歌猛進,秦皇島Q5500動力煤市場價10月創下歷史新高2593元/噸,2021Q4均價1350元/噸,歷史最高,後在政策強力調控下回落,12月底回落至800元/噸左右。秦皇島Q5500動力煤市場價22Q1均價1173元/噸,同比增長63%,環比下降13%。

2022Q1上市公司實現收入3913億元,同比增長29.3%、環比下降8.5%;歸母淨利595.8億元,同比增長82.9%、環比增長50.4%。收入環比下降,利潤環比提高主因上市公司通常在Q4集中計提部分成本和減值。

將各公司的非經常損益因素綜合考慮後,2022Q1板塊扣非歸母淨利潤規模合計543.3億元,較2021Q4的408.8億元環比增長32.9%、較2020Q1的326.9億元同比增長66.2%。

2022Q1煉焦煤板塊受益於高煤價拉動,營收淨利增幅較大;焦炭板塊受原料煤價格大漲擠壓,淨利下滑。從細分板塊來看,動力煤、無煙煤、煉焦煤、焦炭板塊2022Q1收入規模合計分別為2,694、140、801、257億元,同比變化分別為+26.2%、-2.2%、+45.9%、+39.9%,歸屬母公司股東的淨利潤規模合計分別為447、25、106、16億元,同比變化分別為+87.6%、+189.4%、+94.8%、-33.3%。無煙煤板塊受華陽股份22Q1收入同比下降16.5%拉低板塊收入,而板塊歸母淨利同比大增主要受益於蘭花科創Q1業績同比大幅增長285.7%。

1.3. 煤炭開採盈利均向好,減值計提有所增加

2021年,85.7%的上市公司業績正增長。2021年,共有18家上市公司業績增速超過100%,佔比高達51.4%,而2020年僅3家;僅5家上市公司業績負增長,佔比14.3%,而2020年負增長企業高達24家,2021年在煤價大漲拉動下,企業盈利能力大幅提高。

2022Q1,動力煤、焦煤、無煙煤板塊業績增速維持高位,焦炭板塊受原料煤高位影響業績普遍下滑。2022Q1動力煤、焦煤、無煙煤、焦炭分別有5、4、2、0家公司業績增幅大於100%,佔比分別為33.3%、50.0%、66.7%、0.0%;分別有1、1、0、5家企業業績下滑,佔比分別為6.7%、12.5%、0.0%、62.5%。2021Q1,京唐港主焦煤庫提價(山西產)均價2931元/噸,同比增長76.4%,而港口一級冶金焦平均價3176元/噸,同比增長14.5%,煤焦差縮小,焦炭盈利能力下滑。

2021年全行業虧損面持續下降,22Q1再次提高或因煤價下跌導致小煤礦虧損。從統計局發佈的行業虧損企業數據來看,2021年,在高煤價拉動下,煤炭行業虧損面持續下降,在2021年12月降至近4年新低22%。2022年3月,虧損面再次提高至33%,3月煤炭開採和洗選業企業單位數較2020年4月的4201家增長至2022年3月的4546家,虧損單位數也由2021年12月的970家提高至1498家,增產保供和煤價管控綜合作用下,煤價下跌導致重啟的以資源整合礦為代表的小煤礦虧損,2022Q1煤價雖處於歷史高位,但較2021Q4仍有所下降。

2021年煤炭上市公司計提減值損失大幅提高,主要為了在盈利高點時充分清理歷史包袱,優化資產質量。2021年煤炭上市公司合計計提減值損失183億元,同比增長132.9%,其中資產減值損失130億元,同比大幅增長170.5%,信用減值損失53億元,同比增長73.6%。2021年,煤炭企業盈利大幅增長,在盈利高點充分清理歷史包袱,將減值損失應提盡提,有利於優化資產質量,輕裝上陣,利好未來長期發展,預計此後上市公司減值損失將大幅減少,對業績影響大幅降低。

2021年減值對利潤總額影響較大的公司主要有云煤能源、上海能源、山西焦化、寶泰隆等。2021年,煤炭上市公司中資產減值計提增加的有21家公司,佔比60%;減值對利潤總額影響超過10%的公司有12家,佔比34.3%,其中影響較大的主要有云煤能源、上海能源、山西焦化、寶泰隆,(資產+信用減值)/利潤總額佔比分別為138.9%、102.9%、85.5%、41.8%。

2

財務分析:現金流大幅提高

資產結構持續向好

2.1. 經營淨現金流同比高增,融資現金淨流出增加

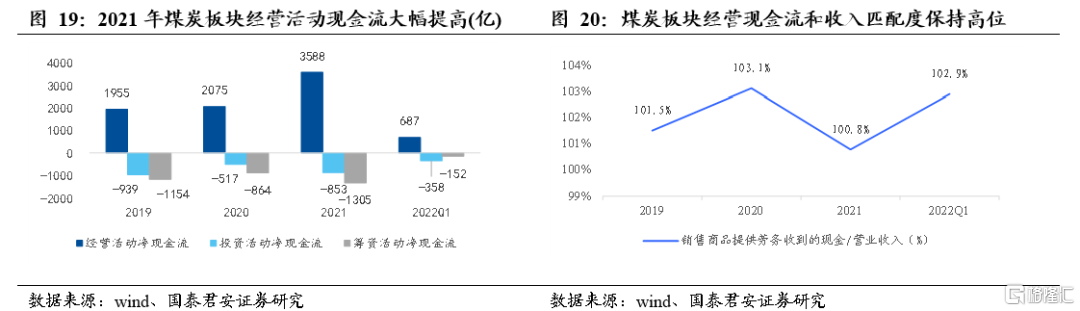

2021年煤炭板塊經營淨現金流大幅提高。2021年經營、投資、籌資活動淨現金流合計分別3588、-853、-1305億元,同比增長73%、65%、51%。盈利大增,經營淨現金流入大幅提高;投資活動淨現金流出增加,主要由於收回投資收到的現金流入大幅減少,2021年收回投資收到現金167億元,同比下降81%,購建固定資產、無形資產和其他長期資產支付現金890億元,同比微增0.3%;籌資現金流為負值表明上市公司償還債務、進行股東回饋,絕對值提高表明在盈利向好下公司積極償還過往債務,高分紅回饋股東。

2022Q1行業高景氣持續,經營淨現金流同比高增。2022Q1煤炭板塊經營、投資、籌資活動淨現金流合計分別687、-358、-152億元,同比增長+44%、+152%、-38175%。行業高景氣,經營現金流入同比高增;投資活動現金淨流出增加主要由於投資活動現金流入同比下降44%,現金流出同比增長44%;表明得益於行業高景氣,公司投資增加;籌資活動淨現金由流入轉向流出表明上市公司積極去槓桿,優化資產結構。

煤炭各細分板塊經營淨現金流均同比提高。從細分板塊來看,動力煤、無煙煤、煉焦煤、焦炭2021年經營淨現金流分別為2782、160、547、79億元,同比分別增長+66%、+150%、+83%、+167%。動力煤、無煙煤、煉焦煤、焦炭2021年經營淨現金流/營業收入比分別為27%、27%、20%、9%,較2020年提高6.0、11.8、5.1、3.5個pct。2022Q1以上四個細分行業經營淨現金流分別為528、20、119、17億元,同比分別增長+33%、+1%、+193%、+51%。

從投資活動現金流角度來看,動力煤、無煙煤、煉焦煤、焦炭板塊 2021年投資活動淨現金流合計分別為-539、-33、-225、-44億元,同比分別為+307%、-47%、-1%、-52%;2021Q1投資活淨現金流合計分別為-256、-11、-66、-25億元,同比分別為+184%、-360%、+36%、+218%。

從籌資活動現金流角度來看,動力煤、無煙煤、煉焦煤、焦炭板塊2021年籌資活動淨現金流合計分別為-956、-24、-283、-28億元,同比+12%、-424%、+259%、-143%;2021Q1投資活淨現金流合計分別為-105、-19、-36、11億元,同比分別為+124%、-169%、+134%、-335%。

2.2. 債率持續優化,龍頭分紅率不斷提高

煤炭行業負債率持續優化,細分板塊除無煙煤外均呈下降趨勢。受益於行業高景氣,企業盈利大增,持續優化資產結構,煤炭板塊負債率由2020年的49.2%降低至2021年的49.0%,2022Q1進一步下降至47.0%。從細分板塊來看,動力煤、無煙煤、煉焦煤、焦炭2021年資產負債率分別為45.1%、58.5%、59.7%、44.5%,同比變動+0.21、+2.83、-1.57、-2.50pct;2022Q1資產負債率分別為42.8%、57.0%、58.4%、44.6%,較2021年底變化-2.3、-1.5、-1.3、+0.1pct。

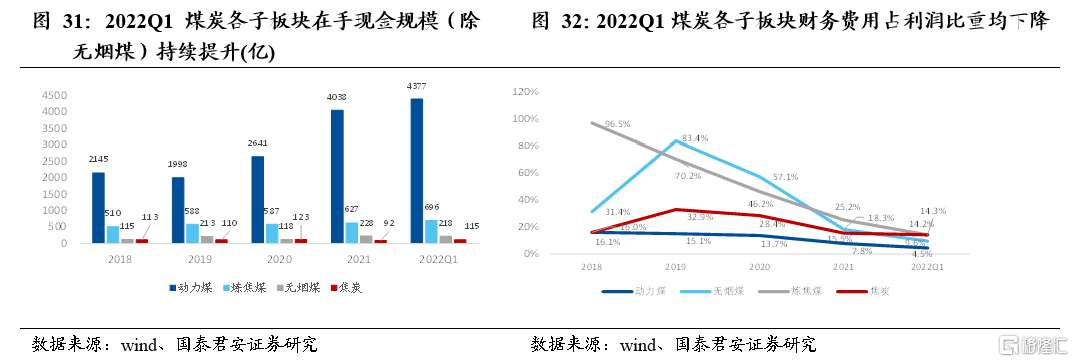

優質現金流推升板塊現金價值持續凸顯。煤炭板塊2022Q1末貨幣資金總額為5257億元,較2021年末的4860億元增加397億元。2021年全年板塊財務費用規模合計224億元,較2020年的226億元同比下降1%。此外,上市公司2018年以來財務費用率不斷優化,至2022Q1已降至1.2%,且部分煤企利息收入已經大於支出。

2021年無煙煤板塊在手現金積累較快,2022Q1則變為焦炭板塊。從細分板塊來看,動力煤、煉焦煤、無煙煤、焦炭2021年貨幣資金+交易性金融資產規模合計分別4038、627、228、92億元,同比增長52.9%、6.8%、92.7%,-24.7 %;2022Q1貨幣資金+交易性金融資產規模合計分別4377、696、218、115億,較2021年末增長8.4%、11.0%、-4.2%、24.0%。

煤炭各子板塊財務費用佔利潤比重持續下行。2021年,動力煤、無煙煤、煉焦煤、焦炭財務費用/淨利潤分別為7.8%、18.3%、25.2%、15.5%,同比分別下降5.9、38.9、21.0、13.0個pct;2022Q1上述子板塊財務費用/淨利潤分別為4.5%、9.6%、14.3%、14.2%,比2021年底進一步下降3.3、8.7、11.0、1.3個pct。煤炭各子板塊盈利持續向好,資產結構持續優化,財務費用不斷減低。

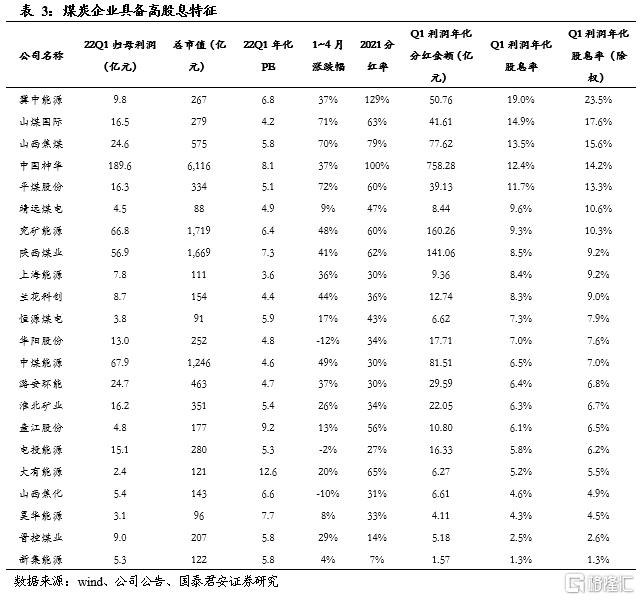

龍頭企業分紅率不斷提高,2021年煤炭板塊約25.7%的公司分紅率超過60%。煤炭板塊財務方面的改善還體現在上市公司的分紅中,從2021年分紅數據來看,35家上市公司中,8家公司分紅率較2020年提高、12家公司分紅率維持不變、15家公司分紅率下降(其中僅山西焦化、新集能源、寶泰隆3家公司每股分紅額下降)。2021年,龍頭企業分紅率不斷提高,中國神華繼2020年高分紅92%後,2021年進一步提高至100%;山西焦煤首次將分紅率提高至79%;山煤國際分紅率提高至63%;陝西煤業提高至62%。

2.3. 費用率持續下降,優惠税率重啟

煤炭板塊銷售費用和管理費用率持續下降。2021年,煤炭板塊銷售費用和管理費用分別為88、546億元,同比下降63.1%、5.8%,銷售費用率大幅下降主因新會計準則下將原來計入銷售費用的運輸費調整至營業成本。營收增長、費用下降拉動費用率大幅降低,2021年銷售費用率和管理費用率分別為0.6%、3.7%,同比下降1.5、1.5pct。

2022Q1銷售費用和管理費用分別為27、127億元,同比變動-55%、+14.2%;銷售費用率和管理費用率分別為0.7%、3.2%,同比下降1.3、0.4pct。

2021年煤炭板所得税率(所得税/利潤總額)22.7%,較2020年的23.9%下降1.2PCT,主因西部大開發優惠税率在2020年中斷,2021年3月重啟,2022Q1板塊所得税率進一步下降至20.5%。

3

經營分析:彈性優勢顯現

成本提升可控,不乏成長性

3.1. 企業盈利實現大幅擴張,高成本礦區彈性凸顯

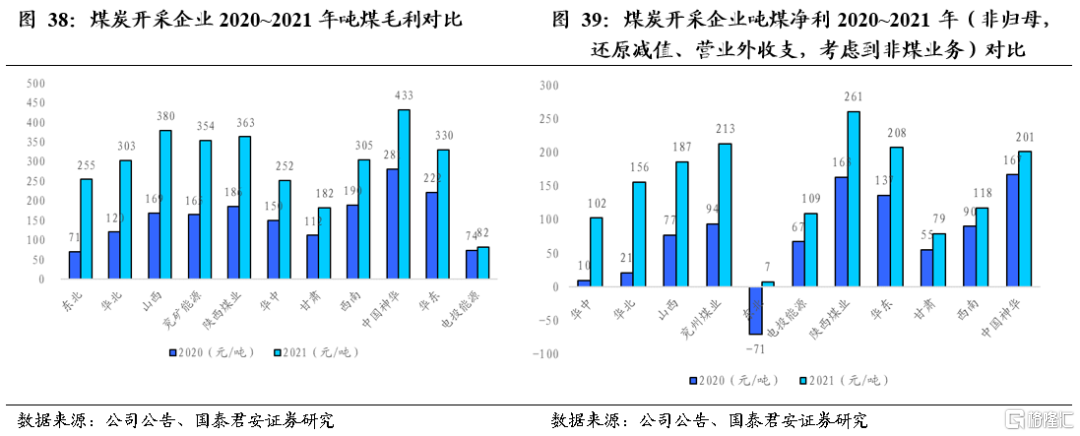

受益煤市高景氣,2021年煤炭板塊收入增幅大於成本,毛利大幅增長。根據我們對煤炭開採企業自產煤業務進行分析,2021年 25家A股上市公司自產煤銷售收入同比上漲53.4%、成本同比增長23.8%,毛利同比大幅上漲87.1%,其中收入提升主因煤價大幅上漲,由於煤炭企業折舊、人工成本等固定成本相對佔比較高,體現出高經營槓桿的特徵,煤炭價格波動對盈利的影響較大。

根據我們對煤炭上市公司按區域劃分後與各個大型企業進行對比,對單位毛利和單位淨利(還原減值和營業外收支後)進行計算:

自產煤單位毛利均有所提升,但不同公司漲幅也有所差異,其中東北地區(+261.2%)、華北地區(+151.7%)、山西地區(+124.3%)、兗礦能源(+115.1%)增幅均超過100%,處於50%~100%增幅的地區和公司有:陝西煤業(+95.5%)、華中地區(+67.8%)、甘肅(+62.5%)、西南(+60.7%)、中國神華(+53.7%),噸煤毛利增速最低的為電投能源(+11.4%),主因電投能源煤炭以長協價銷售,價格彈性較小。

所有區域和公司自產煤單位淨利潤(税後淨利潤-剔除減值和營業外收支)均提升,其中東北地區實現扭虧為盈,由2020年的-71元/噸提升至2021年的7元/噸。此外,增幅前三的地區為:華中(+945.3%)、華北(+654.6%)、山西(+142.4%),而龍頭煤企中,兗礦能源(+127.7%)、電投能源(+62.5%)、陝西煤業(+59.7%)、中國神華(+20.6%)。

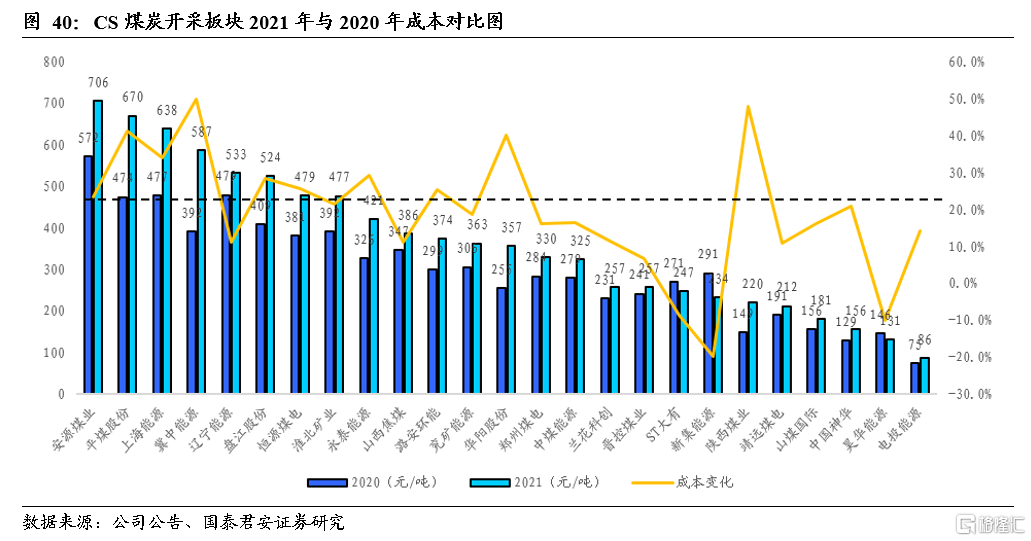

3.2.成本有所提升,整體相對可控

25家A 股煤炭開採上市公司中,有22家單位銷售成本提升,成本提升主因:1)原材料成本提升;2)人工工資增加,人工成本提升;3)安全維檢費等計提增加。其中成本漲幅低於15%的公司有:晉控煤業(+6.6%)、靖遠煤電(+10.9%)、遼寧能源(+11.1%)、山西焦煤(+11.2%)、蘭花科創(+11.3%)、電投能源(+14.1%)。此外新集能源(-19.7%)、昊華能源(-10.1%)、ST大有(-8.8%)的成本有所下降。綜合來看行業成本普遍提升。

區域成本與龍頭煤企進行對比可知甘肅、東北、華東地區成本增速較低。區域分類標準為:山西(華陽股份、潞安環能、山西焦煤、山煤國際等8家上市煤企)、華中(平煤股份、鄭州煤電、安源煤業、ST大有)、華東(上海能源、恆源煤電、新集能源、淮北礦業)、華北(昊華能源、冀中能源)、西南(盤江股份)、東北(遼寧能源)、甘肅(靖遠煤電)。除此之外,龍頭煤企分別選擇中國神華、陝西煤業、兗礦能源、電投能源。

煤企成本上升的共性原因為原材料及人工成本提升。針對煤企成本上漲的具體原因,我們選取了具有代表性的:央企(中國神華)、龍頭地方國企(陝西煤業)、海內外多地資產(兗礦能源)、主焦煤龍頭(平煤股份)進行成本明細的拆解。其中2021年,

中國神華自產煤噸煤成本主要提升在人工成本(+31.7%/+8.8元)、其他成本(+32.4%/+14.9元)這兩項;

陝西煤業除折舊攤銷外,其它分享成本均大幅提升,原材料(+79.9%/17.1元)、人工成本(+28.9%/9.0元)、運輸費(+42.2%/9.3元)、其他成本(+56.6%/33.9元);

兗礦能源成本提升主要體現在運輸費(3856.4%/41.5元)、人工成本(+16.5%/12.0元)上漲,其中運輸費因2020年未計提在銷售成本而提升;

平煤股份成本提升主因原材料(+67.9%/26.1元)、人工成本(+40.3%/68.5元),伴隨公司降本增效成本有望得到控制。

3.3. 煤企不乏成長性,“內生+外延”擴張進行中

供給側改革和提出“雙碳”以來,國家批覆的煤礦產能整體下降。自2019年發改委批覆2.36億噸產能後,2020、2021年新批覆煤礦產能迅速下降,分別為3330、4050萬噸,雖2021年底開啟產能核增等一系列保供措施,但2022年一季度僅新批產能2440萬噸,仍難回到2019年高點。我們判斷在“雙碳”戰略下,煤礦產能批覆難度將逐年提升。

上市煤企因資質優質、項目儲備較多、背靠國有集團等優勢,仍有較多建設/規劃礦井,不乏成長性。對比煤炭公司權益在產產能及權益總產能(包含權益在建/規劃產能),其中權益產能彈性超過25%的公司有:

永泰能源:現有權益在產產能1090萬噸,國內待建權益產能1270萬噸,主要集中在晉陝蒙地區,同時還有澳洲規劃煤礦1200萬噸,權益產能彈性226.7%;

昊華能源:現有權益產能960萬噸,另有在建項目紅會一礦(權益產能144萬噸)、紅會二礦(權益產能144萬噸),及規劃項目紅會三礦(權益產能108萬噸),權益產能彈性41.3%;

開灤股份:現有權益產能810萬噸,另有海外待建項目加拿大蓋森煤礦300萬噸產能,權益產能彈性37.0%;

華陽股份:現有權益產能2958萬噸,另有創日泊裏(權益產能350萬噸)、七元(權益產能500萬噸)兩個在建項目,權益產能彈性28.7%;

上海能源:現有權益產能897萬噸,另有在建項目新疆葦子溝煤礦(權益產能240萬噸),權益產能彈性26.8%;

此外,擁有國企煤企股東背景的上市公司,還可通過收購集團煤礦資產的形式實現擴張,例如:靖遠煤電收購窯街煤電、山西焦煤收購華晉焦煤等。諸如此類的公司還有兗礦能源、晉控煤業、陝西煤業等。

4

投資建議:價格強勢難改

價值發現開啟

4.1.價格:限價要求好於預期,當前位置需求底部

哄抬煤價標準明確。根據2022年4月30日“國家發展改革委有關負責同志就明確煤炭領域經營者哄抬價格行為的公吿答記者問”,提出存在下列情形之一,且無正當理由的,一般可視為哄抬價格行為:(1)經營者的煤炭中長期交易銷售價格,超過國家或者地方有關文件明確的中長期交易價格合理區間上限的;(2)經營者的煤炭現貨交易銷售價格,超過國家或者地方有關文件明確的中長期交易價格合理區間上限50%的。

實際要求好於市場預期。2022年2月24日發改委發佈動力煤港口年度長協價格範圍為570~770元/噸,則由此推出,港口動力煤長協、現貨價格限制標準分別為770元/噸、1155元/噸,其中對應的現貨價格要求高於2022年2月份提出的“港口900元/噸”。當前長協、現貨價格分別為720元/噸、1185元/噸,其中長協價格已經在要求範圍之內,現貨煤價略高於要求2.6%。隨着新標準的確定,當前的煤炭價格基本符合政策的要求區間,市場擔憂的過高煤價引發政策進一步打壓預期也將逐漸消散。

供給方面有所增量。3月份以來全國煤炭保供力度提升,3月全國生產原煤3.96億噸,同比增長14.8%,增速比1-2月份加快4.5個百分點,日均產量1277萬噸,較1-2月份的1164萬噸增加113萬噸,已經達到1200萬噸/日要求;1-3月累計原煤產量10.84億噸,同比增長10.3%,累計增速較1-2月持平。

實際有效增量有限。雖然產量有所增加,但是從結構上看,國有重點礦3月產量1.69億噸,同比僅增長1.65%,日均產量547萬噸,與1-2月持平,由此可以判斷,保供增量主要來自地方中小型煤礦及民營煤礦,保供煤炭熱值相對較差,且受制於安監等因素,中小煤礦產量的持續性有待進一步觀察。

且從上市公司角度來看,龍頭煤企除陝西煤業3月份日均產量較1-2月平均有較大幅度增加外,中國神華、中煤能源產量較1-2月日均基本持平,驗證非重點礦成為保供主力。

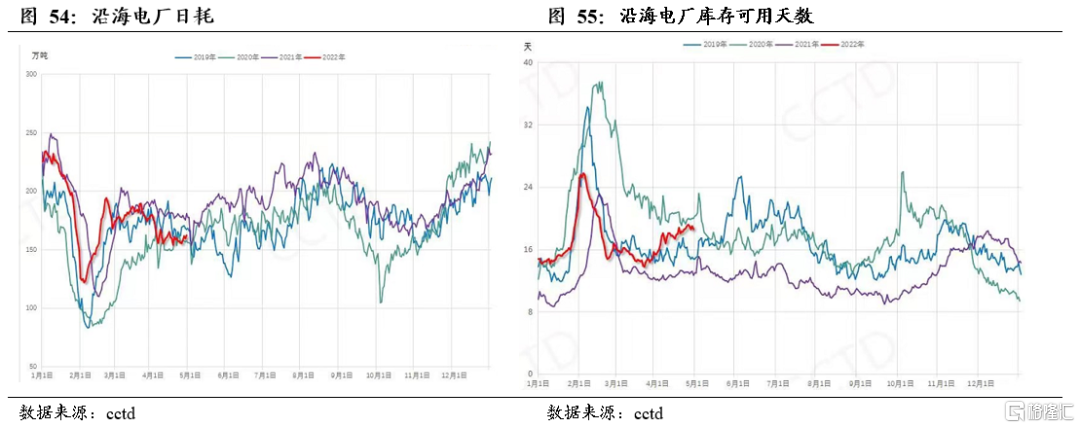

短期需求走弱,但底部基本確立。受疫情影響,2022年3月第二、第三產業用電量同比增速僅2.3%、4.0%,1-3月累計同比3.0%、6.2%,較1-2月的3.4%、7.2%有所下降,且結合4月份之後全國疫情的持續反覆,根據煤炭市場網數據,沿海電廠4月份以來日耗明顯低於2021年同期。但隨着經濟壓力增大,預計逆週期調節政策將進一步發力,4月底政治局會議召開以及後續疫情管控成功後,5月全國或將迎來大面積復工復產,帶動工業端用電量大幅提升以及鋼鐵產量的快速提升,且6月份之後居民用電市場將逐漸開始進入旺季,進一步拉動煤炭需求。

全國鋼鐵減產自2021年下半年開始大力推進,粗鋼、生鐵產量在2021年6月分別達到當年的9388萬噸、7578萬噸的高點,並且在7~11月持續下行後,於12月開始反彈。雖然經濟環境短期有一定壓力,鋼鐵產量同比下降,但實際的產量已經開始環比提升。隨着後續“穩增長”力度加大,超前開展基建投資,房地產政策底出現,基建發力疊加傳統旺季來臨,二季度需求將迎來快速提升,鋼廠焦煤庫存持續下降。中長期來看,鋼鐵行業碳達峯時間由2025年調整至2030年,支撐未來更長一段時間的焦煤需求。

4.2. 價值:全球能源短缺,高分紅優勢顯現

煤炭短缺是全球性問題,支撐價格維持高位。俄烏衝突推動歐盟電源結構調整,天然氣價格上漲且面臨中長期供給不足,測算歐洲10%的用電需求將由燃氣發電轉變為燃煤發電,能源安全戰略的重要性將在未來一段時間內高於減排,德國、意大利等歐洲國家表示或將重啟煤電,替代效應將進一步提升全球煤炭需求。由於全球煤炭資本開支長期低位,化石能源全球供給曲線陡峭,全球煤價上漲且維持強勢。

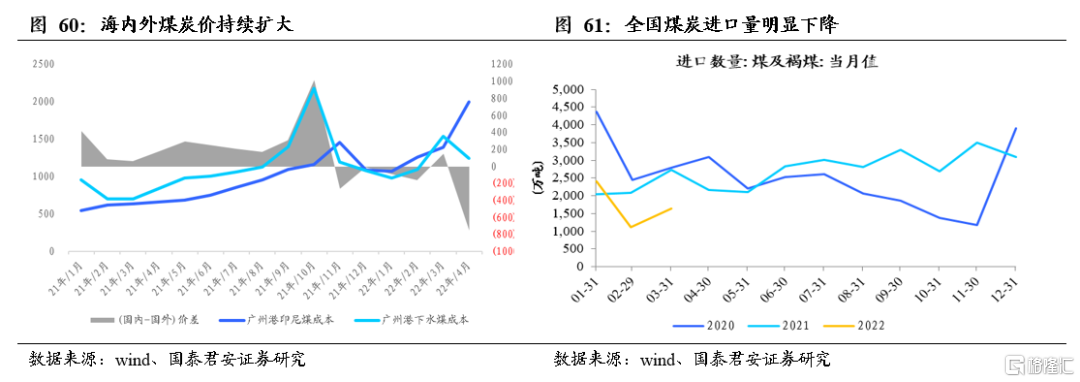

動力煤方面,以全球重要煤炭出口國印尼為例,2022年4月份,印尼動力煤標杆價HBA報288.4美元/噸,環比3月份的203.69美元/噸上升84.71美元/噸,漲幅41.59%,比上年同期的86.68美元/噸上漲201. 72美元/噸,同比上升232.72%,再創新高。焦煤方面,峯景硬焦煤指數3月均價619.5元/噸,較2月均價環比上漲32.9%,同比上漲353.6%

價格倒掛對進口影響明顯,3月煤炭進口量降幅擴大。2022年3月我國進口煤炭1642.3萬噸,同比減少1090.6萬噸,同比大幅下降39.9%;進口額147.1億元,同比增加6.8億元,增長4.8%,進口煤量減價升,一季度進口規模年化僅2億噸,較2021年的3.2億噸大幅下降。2月印尼出口禁令已解除,3月進口量降幅卻進一步擴大,主因烏俄戰爭導致全球大宗商品價格高漲,4月印尼動力煤標杆價HBA大幅上調後,測算對應國內到港價格在1997元/噸,較南部港口成本高752元/噸,高價差將進一步抑制進口積極性,對供給存在較大影響。

高&穩將是煤企銷售價格的長期特徵。能源緊缺的大背景下,一方面全球能源價格將維持高位,對國內煤價形成明顯支撐;另一方面,國內由於長協機制的存在,大部分煤炭上市公司以長協模式進行銷售和定價,長協價格波動相對較小。以長協煤為主的動力煤公司,長協均價大幅高於往年同期,以中國神華為代表的公司長協價格維持高位;焦煤上市公司價格以長協為主(約90%)且季度調價,價格大幅高於往年同期,且以山西焦煤為代表的公司二季度價格進一步上調。

中國神華連續兩年全分紅,再度強化板塊現金價值。1)企業角度,行業龍頭中國神華3月26日發佈2021年報,全年實現歸母利潤502.7億元,擬現金分紅504.7億元,分紅率100.4%,連續兩年全分紅(2020年分紅A股口徑92%/H股口徑100%),彰顯高分紅意願和決心。2)行業角度,“雙碳”戰略下行業資本開支將持續下降,市場格局持續向好,“資本支出-現金流-財務-利潤-分紅”將出現可持續優化,近兩年已經持續看到多家上市公司分紅率提升,疊加長協基準價格提升,企業分紅的動力將進一步增強,且高分紅、高股息也將更加穩定。3)政策角度,4月9日,中國上市公司協會第三屆會員代表大會召開,證監會主席易會滿在大會上圍繞“上市公司高質量發展”話題發表演講,會議提出“上市公司要繼續通過現金分紅、股份回購等方式增強對股東的回報,提升投資者的獲得感”,煤企高股息優勢進一步顯現。

4.3. 投資建議:盈利穩、股息高,估值提升空間大

能源轉型過程複雜且艱鉅,低資本開支疊加地緣政治影響,全球化石能源價格顯著上漲且維持高位,煤炭替代性需求提升。國內煤炭消費佔比下降但規模持續增加,中央定調基礎能源地位不可動搖,穩增長預期更加強烈,煤炭需求無憂。國內開年以來煤價上漲的背後是供給的端的約束依然脆弱,供給持續存在,行業主動補庫週期預計持續到2023年中。

經歷了2021年煤炭市場的大起大落,政府已經有充足的手段維持煤炭價格的穩定,價格大幅超預期上漲帶來的業績高彈性預期在2022年將很難出現,但可以明確長協基準價同比幅提升背後是政府對於相對高煤價的容忍度,供給緊張短期難以快速緩解,煤價中樞和企業盈利中樞將持續提升,中國神華連續兩年全分紅以及板塊超預期一季報,市場將重新認知煤炭的盈利釋放能力和分紅能力,高分紅、高股息下,煤炭行業的深度價值有待發現,估值存在大幅提升空間。

推薦:

1)高股息/綠電轉型/成長性煤化工:中國神華、靖遠煤電/電投能源、中國旭陽集團/寶豐能源。

2)穩增長下的焦煤彈性:平煤股份、山西焦煤、淮北礦業、盤江股份、首鋼資源。

3)兼具資源優勢和高彈性企業:兗礦能源、中煤能源、山煤國際、蘭花科創、陝西煤業、潞安環能、昊華能源。

風險提示

1)宏觀經濟增長不及預期。得益於2021年國內良好的出口和內銷,宏觀經濟保持良好增長態勢,倘若2022年宏觀經濟不及預期,則煤炭需求的下降將對行業供需平衡產生重大影響,從而影響行業和公司盈利。

2)進口煤大規模進入。受2020年末國家取消澳洲煤進口影響,2021年國內焦煤市場始終處於供小於求的狀態,倘若國內放開澳洲煤炭進口或者自其他國家進口煤礦規模大幅提升,則將對焦煤價格形成壓力。

3)供給超預期釋放。發改委等部門年初至今持續督促煤企在安全生產的前提下有效釋放優質產能,若未來產能超預期釋放,則將對動力煤價格形成壓力。