時隔兩年後,全球投資界的盛會——伯克希爾股東大會(又稱巴菲特股東大會)終於重返線下!

文 | 券商中國 許孝如 沈寧

北京時間4月30日晚間,伯克希爾·哈撒韋公司股東大會在奧馬哈市北部市區女王中心 (CHI Health Center)舉行,現場人氣爆棚。根據現場畫面和社交媒體圖片,巴菲特多年好友比爾·蓋茨、摩根大通CEO傑米·戴蒙,以及蘋果CEO蒂姆·庫克都出現在現場。

在長達6個小時的投資人問答中,91歲的巴菲特、98歲的芒格回答了數十個問題。

手握重磅現金的巴菲特在股東會上透露了今年一季度的投資操作,那就是出手快速買買買。從2月21日開始的三週內,伯克希爾一口氣買了410億美元(約合人民幣2700億元)的股票,包括大舉買入西方石油,兩週就買了14%的股份;因一封郵件斥資110億美元收購保險公司Alleghany。

巴菲特和芒格在股東會上痛斥投機情緒,批評股市就像賭場,過去兩年尤其如此。巴菲特坦承,錯失了2020年3月股市大跌的機會。他們不善於精確掌握投資時機,只是在覺得在投資對象價格便宜的時候買入。

當天,伯克希爾還公佈了2022年一季度財報,並透露了其前四大持倉的情況。其中,巴菲特一季度對雪佛龍大幅增持,動用了上百億美元,雪佛龍成功晉升爲伯克希爾第四大重倉股。

三週花費410億美元買買買

巴菲特在股東大會上表示,雖然伯克希爾公司在投資活動方面看起來開始緩慢,但在從2月21日開始的三週內,該公司花費了超過400億美元。截至2021年12月31日,該公司擁有1439億美元(約合人民幣9500億元)的現金和美國國債,到2022年3月31日降至1027億美元(約合人民幣6787億元)。

其中,總共買入了518億美元的股票,同時賣出了103億美元。雖然現金水平大幅下降,巴菲特依然表示公司將保留足夠安全的現金,公司4月以來還未展開過股票回購。

巴菲特和芒格此前承諾,伯克希爾將始終持有超過300億美元的現金和等價物。“我們希望公司在財務上堅不可摧,從不依賴陌生人(甚至朋友)的善意。我們倆都喜歡睡個好覺,我們希望我們的債權人、保險索賠人和您也這樣做。”

兩週狂買西方石油14%的股份

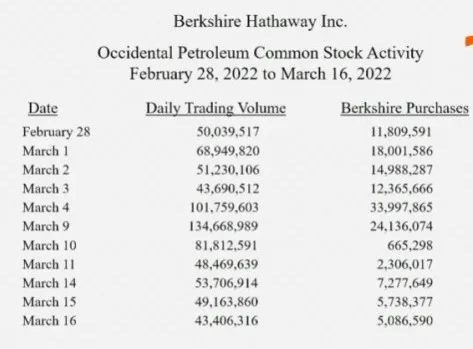

值得注意的是,伯克希爾一季度還大幅買進了西方石油的股票。

在股東會上,巴菲特還透露了伯克希爾買入西方石油的過程,兩週就買了14%的股份。買西方石油的時候,手頭還有購買其他四個公司的想法,但最終沒有落實。

巴菲特表示,收購西方石油的股份,我們感到非常高興,一天能夠生產至少1100萬桶的石油,在美國要找1100萬桶的石油,在全世界來講都是非常有價值的。我們也希望能夠讓美國的業界、工業界繼續不斷地運作。

美國證監會披露的文件顯示,僅3月14日到16日的3天中,伯克希爾共買進1810萬股西方石油,價值近10億美元。此後,伯克希爾持股累計達到1.364億股,總價值約72億美元。

今年2月底,突發的俄烏局勢切斷了俄羅斯向歐洲的部分供給,全球能源價格隨之飆漲。在這樣的情況下,巴菲特果斷買進西方石油,並且大幅加倉了雪佛龍,重倉能源股。

因一封郵件,斥資116億美元收購Alleghany

3月21日宣佈,伯克希爾將以116億美元(約合人民幣766億元)全現金收購財產及意外事故再保險公司Alleghany Corp。

巴菲特在股東大會現場給出瞭解釋,“2月25日,我收到一個不長的電子郵件,來自一個在很多年前爲伯克希爾工作的朋友,他說成爲了Alleghany Corp的CEO。”

我一直在60年裏關注這個公司,我說自己會在3月7日來紐約,一起見面吧,於是達成了收購協議。我沒有給投行打電話,我早就知道會以我提議的價格來收購這個公司,但是如果沒有這個郵件我也不會收購。

兩人痛斥投機情緒,批評股市就像賭場

巴菲特和芒格在股東會上痛斥投機情緒。巴菲特表示,過去兩年裏,股市很難琢磨,有很大動盪。有時市場是以投資爲導向,但其他一些時候卻像賭場一樣,大家都在其中賭博,過去兩年尤其明顯。

芒格則表示,我們從來沒有像現在這麼瘋狂的一個情況,瘋狂地賭博,很快地買、很快地賣,看起來真的不美好。我也不會覺得這是資本主義的榮耀,就是一堆人在那兒擲色子而已,擲完色子,閉着眼睛看會發生什麼。當然變富不是一件什麼壞事,但你也需要在裏面找到自我。

“我們現在看到的幾乎是某種投機狂潮。一些帶算法的計算機與其他同樣使用算法的計算機進行交易。隨後那些沒有經驗的市場參與者也在接受經紀商建議(入場)。這些“賭場活動”合法地與長期投資混在一起很奇怪。”

芒格說,人們正在接受“知識更匱乏的股票經紀人”建議,並表示“這太卑鄙了”。巴菲特也在旁邊插嘴說,那些經紀人其實很瞭解傭金。

巴菲特指出,在市場做瘋狂事情的時候,伯克希爾可以進行投資,不是因爲伯克希爾聰明,而是因爲理智。

談投資時機:只是在覺得價格便宜的時候買入

現場觀衆問及“如何像伯克希爾那樣善於把握投資時機”時,巴菲特回答稱,我們並不會因爲市場的情況或經濟的情況而去買賣,因爲我們對實際的情況也不清楚,也並不是特別會掌握時機。

巴菲特說,在2008年金融危機時,大家都很恐慌,而我們也沒有在那個時候抓住投資時機;我們也錯失了2020年3月股市大跌的機會。所以我們並不是非常善於精確掌握投資時機,我們只是在覺得投資對象價格便宜的時候買入,這其實是小學四年級就能明白的道理。

“我們希望下行的時間可以維持長一些,這樣我們就可以更多地購買。”巴菲特表示。

談蘋果、運通以及回購帶來巨大收益

巴菲特在股東會上講道,在伯克希爾多年前投資美國運通後,隨着多年來美國運通的回購,伯克希爾在美國運通的持股比例從11.2%提高到了20%,而在蘋果的投資上也是如此,過去幾年來蘋果的回購爲伯克希爾帶來了可觀的收益。

巴菲特表示,我們對蘋果的興趣,也是因爲回購在持續地增長,他們每年的收益甚至能達到1000億。只要我們的股息有0.01%的增長,它都會帶來很大的收益。

談高通脹,幾乎會打劫所有人,最好的投資就是投資自己

當被問及他之前有關通脹“打劫”股票投資者的言論時,巴菲特表示,物價上漲的損害遠不止於此。“通脹也會打劫債券投資者。它打劫那些把錢藏在牀墊下的人,它幾乎打劫了所有人。”他說。

巴菲特稱,通貨膨脹還會增加企業所需的資本,要維持經通貨膨脹調整後的利潤,並不是僅僅提高產品價格那麼簡單。他還特別指出,不要聽信那些自稱能夠預測通脹走勢的人的話,沒有人知道答案。

有一位小女孩在股東大會上提問“超級通脹下該買入哪隻股票”,巴菲特迴應稱,這時更重要的是你個人具備的能力,別人交易的是你的能力,最好的投資就是開發自己,開發自己不會被徵稅,你的才能別人拿不走,要找到自己想要成爲什麼。

芒格對此迴應稱:“當你建立自己的退休賬戶時,如果有朋友建議你在其中放入比特幣,直接拒絕就好了。”

痛批羅賓漢和比特幣,稱比特幣很邪惡、羅賓漢報應來了

對於加密貨幣,巴菲特表示,和農場、公寓不同,比特幣並不會產出價值,它的價格只會取決於下一個購買它的人願意出多少錢。加密貨幣現在或許因爲炒作而彷彿擁有了魔法般的吸引力,但它本身沒有生產能力。

芒格的股東大會上表示,比特幣爲什麼邪惡呢?它真的降低了我們國家貨幣和美聯儲系統的能力,這是我們完全需要的,這是需要我們保持政府可信度的一個關鍵。

此外,芒格痛批了互聯網券商robinhood(羅賓漢)。他說,它讓所有的人都加入進行了短期的賭博,去投機。“你看去年他們通過投機行爲,賣股票賺了很多的錢,你看他們現在有報應了。很多的內幕交易者是他們這個平臺上的交易人,我們正在看着他們得到報應。”芒格說,“我覺得我們不應該批評,但是真的忍不住。”

芒格談在中國做投資很難,但能夠以更低價買到好公司

芒格還承認,在中國做投資的確要比美國本土更難一些。他繼續在中國投資的原因是能夠在中國以更低的價格買到更好的公司。

談投資動視暴雪:微軟收購後決定大手筆增持,看到了套利機會

巴菲特透露,伯克希爾已持有動視暴雪9.5%的股權,不排除會持倉超過10%,進而需要向SEC更新監管文件來作出披露。這是他個人的一項投資決策,而不是伯克希爾某位投資經理的決定,所以他希望媒體未來不要傳播錯誤的報道。

他稱,大手筆增持動視暴雪股份是在看到微軟宣佈收購之後進行的,因爲他覺得消息公佈前動視暴雪60幾美元的股價,與微軟每股95美元的收購價格相差太大,因而值得投資。他知道微軟有足夠的錢完成收購,如果交易完成伯克希爾將大賺一筆,他也在押注交易能夠順利完成:

“偶爾我會看到這樣的併購套利交易機會,就會去做。有時看起來機會對我們有利,如果交易成功,我們就能賺到錢,如果交易不成功,誰知道會發生什麼。”

巴菲特承認,上述交易原本計劃在2023年中期之前完成,但各國監管機構的審查決定無法預知,不能排除伯克希爾會在這種套利押注上賠一大筆錢。

“我們不知道美國司法部會做什麼,我們不知道歐盟會做什麼,我們不知道全球其他30個司法轄區會做什麼。我們知道的一件事是微軟有這個錢來完成收購。”

談人生,要在後半生成爲更好的人

巴菲特開玩笑說,芒格告訴他,只要知道在哪裏死亡,不要去那裏就好了,並表示迄今爲止都很奏效。巴菲特還說非常榮幸大家選擇自己成爲夥伴,感謝大家的信任。在過去四十年經驗,人類以及所有動物行爲上來講,會變得越來越好的。所以,人生下半生可能跟前面不一樣,我們要考慮怎樣進行更好的現在,忘記前面你選擇的一切,一定要好好享受您的下半生。

巴菲特談起人生觀,他拿婚姻舉例子,人們會傾向在婚前隱藏弱點,展示更好的自己,而芒格則在旁邊補充道“沒關係,人是會進步的”。巴菲特認爲比起炫耀財富更重要的是在後半生成爲一個更好的人。

巴菲特再談“頓悟”時刻

沃倫·巴菲特 9 歲時的一次紐約證券交易所之旅讓沃倫·巴菲特深受啓發,他在11歲時就開始投資。

“我去了紐約證券交易所,我對它感到敬畏,”巴菲特說。“我對技術分析和股票圖表非常感興趣,做了各種瘋狂的事情,存錢買其他股票並嘗試做空。我只是做了一切。”

他說,他在19或20歲的時候,在閱讀了本傑明·格雷厄姆的《聰明的投資者》之後,徹底改變了他的投資方式。

“我看了這本書,看到了一段,它告訴我我做錯了一切。我只是把整個方法都弄錯了,”巴菲特說。

他在現場展現了兩張PPT,意在表示不同的人從這兩張圖片中能夠看到不同的東西(兩張臉or花瓶、兔子or鴨子)。

不知道想做什麼?芒格:找到真正不擅長的,然後規避他們

對於有投資人問到,你很早就知道自己想當投資人,如果還不知道自己想做什麼,你有什麼建議嗎?

巴菲特回說,我想做投資人,恰好我爸爸就是做這個的而且喜歡這個。我家裏有足夠的書讓我看。這是個偶然。但是我確實認爲,找到你真正想做的事情然後一生從事,找到你想要生活的世界是什麼樣的,爲自己真正尊敬的人打工,這就是我畢業之後做的。我想要(“現代證券分析之父”)本傑明·格雷厄姆的世界。後來他確實僱傭了我,然後我就給自己工作了,我就是想要給自己打工。

芒格的建議則是,找到你真正不擅長的,然後規避它們。

大舉加倉雪佛龍,動用上百億美元

值得注意的是,伯克希爾一季度財報透露了其前四大持倉的情況。

截至3月31日提交給美國證監會文件顯示,今年第一季度,伯克希爾的股票持倉大約66%公允價值集中在蘋果、美國銀行、美國運通和雪佛龍公司上,伯克希爾分別持有這四家公司價值達1591億美元(約合人民幣10514億元)、426億美元(約合人民幣2815億元)、284億美元(約合人民幣1876元)和259億美元(約合人民幣1711億元)的股票。

其中,伯克希爾一季度對雪佛龍大幅增持,相當於持有約1.59億股,而去年第四季度末這一數值約3800萬股,即巴菲特大舉加倉1.21億股,增持幅度高達318%,晉升爲伯克希爾第四大重倉股。

4月29日,雪佛龍發佈了一季度財報,業績相當亮眼。受益於石油和天然氣價格的上漲,雪佛龍一季度營收從320.3億美元飆升至543.73億美元,淨利潤則高達62.59億美元,同比增長354.54%,基本每股收益爲3.23美元。

雪佛龍預計第二季度將投資6億美元用於關閉合資企業和股票回購,第二季度回購股票規模將達到指引範圍的上限。一季度雪佛龍股價大漲了40.46%,創下歷史新高,即巴菲特增持雪佛龍1.21億股,按照最低價115美元,至少動用了140億美元。

一季度淨利潤下滑53%,投資和衍生品淨虧損15.8億美元

美東時間4月30日,伯克希爾公佈了2022年一季度財報。

財報顯示,伯克希爾第一季度經營利潤70.4億美元,去年同期爲70.2億美元,同比增長0.3%;淨利潤54.6億美元,去年同期爲117.1億美元,同比下滑53%。第一季度每股盈利爲3702美元,同比下滑52%。

下滑主要來自投資和衍生品虧損,伯克希爾第一季度投資和衍生品淨虧損15.8億美元,去年同期爲盈利46.9億美元。伯克希爾一季度僅回購了32億美元的股票,這是自2020年同期以來的最低水平,也低於2021年第四季度的69億美元。第一季度現金儲備則降至1063億美元。

伯克希爾在一季報中表示,COVID-19大流行繼續影響公司的大多數經營業務。自2020年以來,政府和私營部門已經採取了重大行動,並可能繼續採取行動,以控制病毒的傳播和減輕病毒的經濟影響。2021年下半年和2022年初採取的行動包括在世界各地定期臨時關閉企業或限制企業活動,以應對病毒變異的出現。儘管做出了這些努力,但供應鏈的嚴重中斷和成本的上升仍在持續。此外,2022年地緣政治衝突的發展導致供應鏈中斷,導致世界許多地區的商品和服務成本上升。

“我們無法可靠地預測這些事件對我們業務未來的經濟影響,或我們的運營何時能正常化。我們也無法可靠地預測這些事件將如何改變我們所服務的消費者和企業未來的消費模式。”伯克希爾稱。

談到投資衍生品損益,伯克希爾表示,2022年和2021年的投資和衍生品合同的損益主要來自公司對股權證券的投資,包括市場價格變化帶來的未實現損益。“我們認爲,投資和衍生品收益或者損失,無論是通過資產處置實現的,還是未通過股票證券市場價格的變化實現的,對於理解我們公佈的季度或年度業績或評估我們業務的經濟表現,通常是無意義的。”