本文來自: 堯望後勢,作者:張啟堯、張倩婷

前言:截至2022年4月30日晚上7點,不考慮上市一年以內的新股,全部A股2021年年報和2022年一季報披露率分別達到99.76%和99.58%,基本披露完畢。我們對營收增速、淨利潤增速、ROE等關鍵財務指標展開分析,梳理了疫情衝擊下,各板塊的業績情況,供投資者參考。

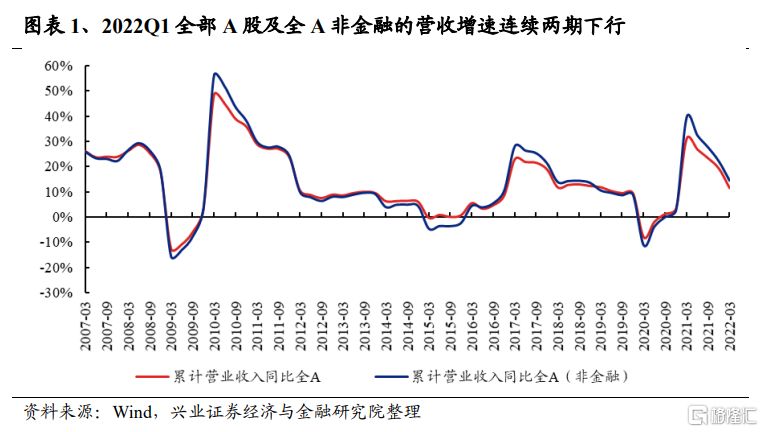

一、2022Q1全A營收及淨利潤增速連續兩期回落

從累計營收增速來看:

全A 整體2022Q1累計營收增速為11.5%(同比數據,下同),較2021Q4回落7.7個百分點;2021Q4的累計營收增速為19.2%,較2021Q3的23.3%回落4.1個百分點。

全A非金融2022Q1累計營收增速為14.4%,較2021Q4回落7.5個百分點;2021Q4的累計營收增速為21.9%,較2021Q3的27.5%回落5.6個百分點。

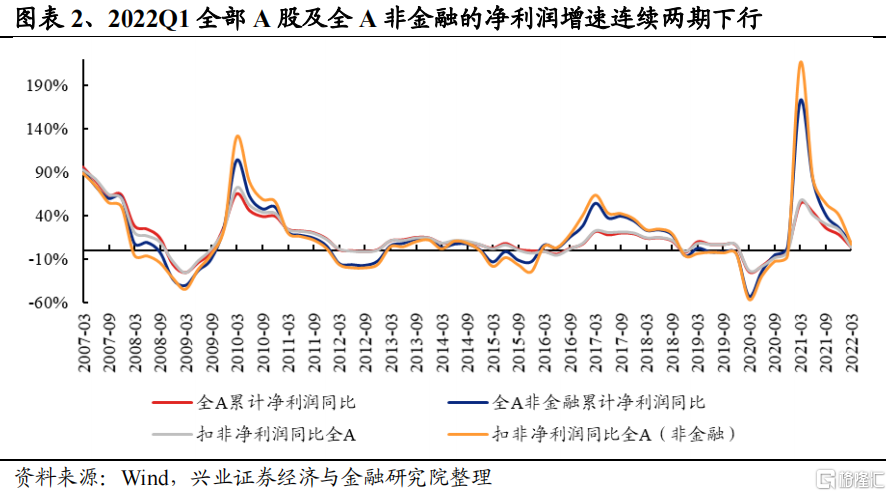

從累計淨利潤增速來看:

全A整體2022Q1累計淨利潤增速為3.4%,較2021Q4回落14.8個百分點;2021Q4的累計淨利潤增速為18.2%,較2021Q3的25.8%回落7.6個百分點。

全A非金融2022Q1累計淨利潤增速為8.2%,較2021Q4回落17.8個百分點;2021Q4的累計淨利潤增速為26.0%,較2021Q3的40.5%回落14.5個百分點。

從累計扣非淨利潤增速來看:

全A整體2022Q1累計扣非淨利潤增速為2.6%,較2021Q4回落21.0個百分點;2021Q4的累計扣非淨利潤增速為23.6%,較2021Q3的30.1%回落6.4個百分點。

全A非金融2022Q1累計扣非淨利潤增速為7.0%,較2021Q4回落33.6個百分點;2021Q4的累計扣非淨利潤增速為40.7%,較2021Q3的53.9%回落13.2個百分點。

整體來看,2021年全A及全A非金融淨利潤增速逐期回落,而2022年一季度更是受到奧密克戎疫情反覆的影響,上市公司業績加速下行;另外各板塊均體現了“淨利潤增速下滑幅度明顯大於收入增速下滑的幅度”的特點,也顯示“俄烏衝突”之下,大宗品價格高企,高成本仍然是壓制企業盈利能力的因素之一。

二、2022Q1主板業績韌性顯著強於創業板和科創板

從累計營收增速來看:

主板整體2022Q1累計營收增速為10.9%,較2021Q4回落8.0個百分點;2021Q4的累計營收同比為18.9%,較2021Q3的23.1%回落4.2個百分點。

創業板整體2022Q1累計營收增速為21.7%,較2021Q4回落2.2個百分點;2021Q4的累計營收同比為23.9%,較2021Q3的26.6%回落2.8個百分點。

創業板剔除温氏股份、樂視網、寧德時代、堅瑞沃能以及光線傳媒的2022Q1累計營收增速為17.5%,較2021Q4回落4.2個百分點;2021Q4的累計營收同比為21.7%,較2021Q3的25.7%回落4.0個百分點。

科創板整體2022Q1累計營收增速為35.6%,較2021Q4回落4.1個百分點;2021Q4的累計營收同比為39.7%,較2021Q3的47.3%回落7.6個百分點。

從累計淨利潤增速來看:

主板整體2022Q1淨利潤增速為4.0%,較2021Q4回落13.4個百分點;2021Q4的累計淨利潤同比為17.4%,較2021Q3的26.0%回落8.6個百分點。

創業板整體2022Q1淨利潤增速為-14.5%,較2021Q4回落45.5個百分點;2021Q4的累計淨利潤同比為31.1%,較2021Q3的11.5%提升19.6個百分點。

創業板剔除温氏股份、樂視網、寧德時代、堅瑞沃能以及光線傳媒的淨利潤增速為-4.8%,較2021Q4回落50.9個百分點;2021Q4的累計淨利潤同比為46.1%,較2021Q3的23.9%提升22.2個百分點。

科創板整體的2022Q1淨利潤增速為19.1%,較2021Q4回落42.0個百分點;2021Q4的累計淨利潤同比為61.1%,較2021Q3的80.2%回落19.1個百分點。

從累計扣非淨利潤增速來看:

主板2022Q1扣非淨利潤增速為3.1%,較2021Q4回落20.0個百分點;2021Q4的累計扣非淨利潤同比為23.1%,較2021Q3的30.4%回落7.3個百分點。

創業板整體2022Q1扣非淨利潤增速為-14.9%,較2021Q4回落47.0個百分點;2021Q4的累計扣非淨利潤同比為32.1%,較2021Q3的13.0%回升19.1個百分點。

創業板剔除温氏股份、樂視網、寧德時代、堅瑞沃能以及光線傳媒2022Q1扣非淨利潤增速為-3.7%,較2021Q4回落58.2個百分點;2021Q4的累計扣非淨利潤同比為54.5%,較2021Q3的28.8%回升25.7個百分點。

科創板整體2022Q1扣非淨利潤增速為26.2%,較2021Q4回落38.7個百分點;2021Q4的累計扣非淨利潤同比為64.9%,較2021Q3的84.2%回落19.3個百分點。

從累計淨利潤增速的絕對值來看,科創板在2022Q1累計淨利潤增速為19.1%,高於主板的4.0%和創業板的-14.5%。從累計淨利潤增速的邊際變化來看,與2021Q4相比,2022Q1主板累計淨利潤增速回落幅度最小,主板業績韌性顯著強於創業板和科創板。

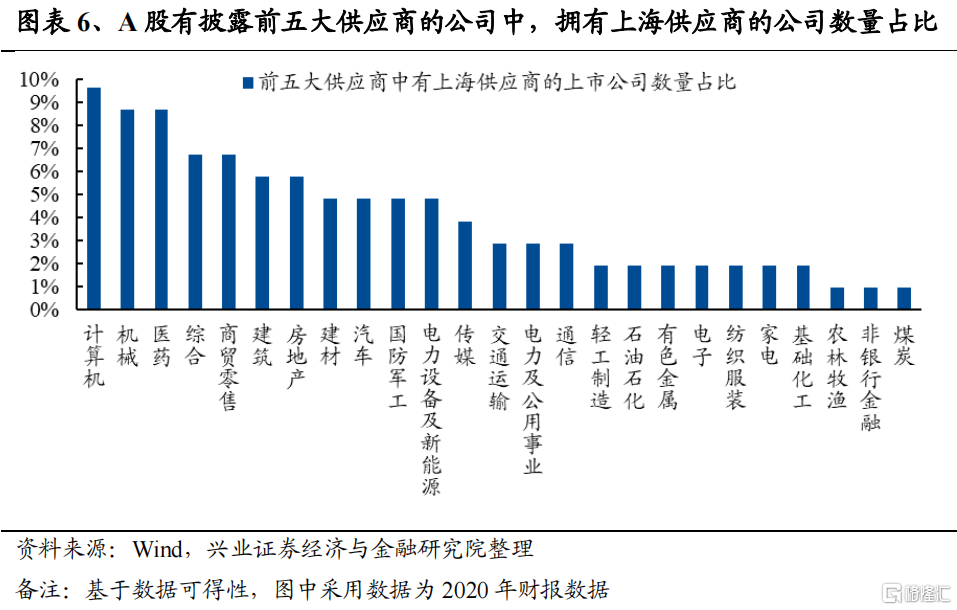

而2022Q1創業板累計淨利潤增速大幅回落至負數,主要是疫情之下供應鏈的衝擊所致,從A股有披露前五大供應商的上市公司情況來看,計算機、機械、醫藥等創業板主要組成行業擁有上海供應商的數量佔比超過8%,軍工以及電力設備新能源的佔比也超過了4%。

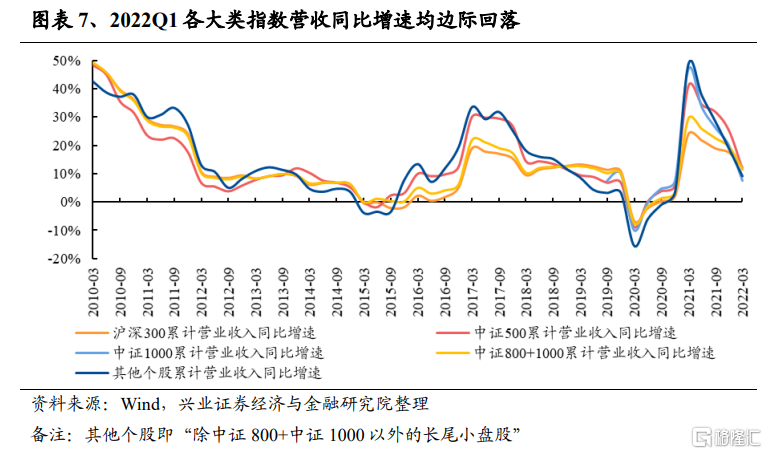

三、2022Q1滬深300展現業績韌性

從大類指數累計營收增速的角度來看:

大盤股的代表滬深300指數2022Q1累計營收增速為12.3%,較2021Q4回落5.1個百分點;2021Q4的累計營收增速為17.5%,較2021Q3的19.0%回落1.5個百分點。

中盤股的代表中證500指數2022Q1累計營收增速為11.6%,較2021Q4回落13.5個百分點;2021Q4的累計營收增速為25.1%,較2021Q3的31.8%回落6.7個百分點。

小盤股整體的代表中證1000 指數2022Q1累計營收增速為7.6%,較2021Q4回落12.4個百分點;2021Q4的累計營收增速為19.9%,較2021Q3的26.3%回落6.3個百分點。

中證800+中證1000整體成分股2022Q1累計營收增速為11.6%,較2021Q4回落7.8個百分點;2021Q4的累計營收增速為19.4%,較2021Q3的22.5%回落3.1個百分點。

除中證800+中證1000以外的長尾小盤股2022Q1累計營收增速為9.1%,較2021Q4回落9.7個百分點;2021Q4的累計營收增速為18.8%,較2021Q3的28.4%回落9.6個百分點。

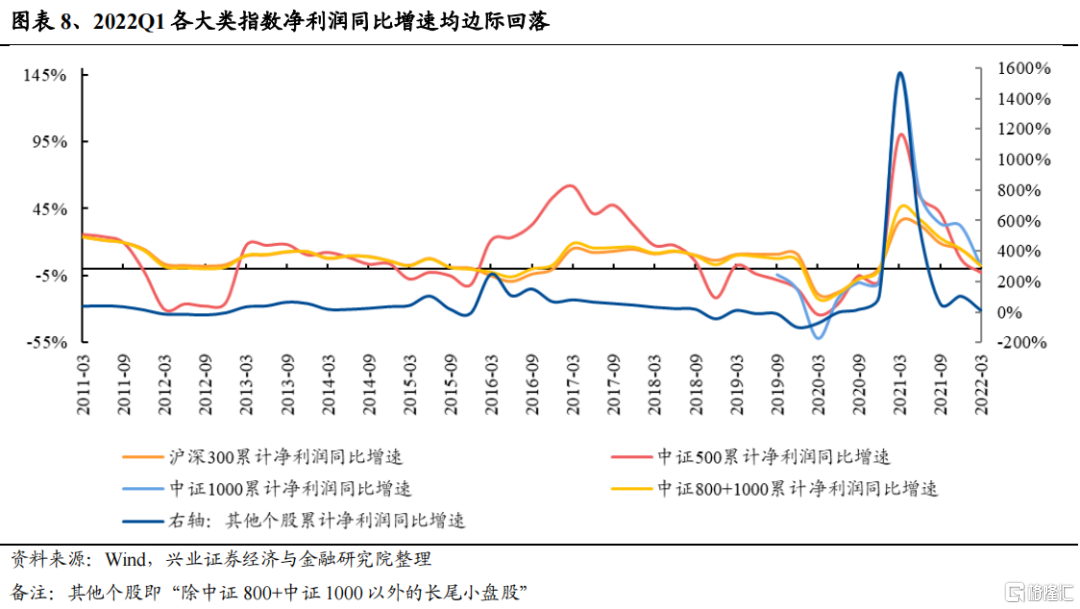

從大類指數累計淨利潤增速的角度來看:

大盤股的代表滬深300指數2022Q1累計淨利潤增速為3.1%,較2021Q4回落11.6個百分點;2021Q4的累計淨利潤增速為14.7%,較2021Q3的19.2%回落4.5個百分點。

中盤股的代表中證500指數2022Q1累計淨利潤增速為-2.7%,較2021Q4回落10.3個百分點;2021Q4的累計淨利潤增速為7.6%,較2021Q3的41.6%回落34.0個百分點。

小盤股整體的代表中證1000 指數2022Q1累計淨利潤增速為2.9%,較2021Q4回落29.5個百分點;2021Q4的累計淨利潤增速為32.4%,較2021Q3的34.1%回落1.7個百分點。

中證800+中證1000整體成分股2022Q1累計淨利潤增速為2.4%,較2021Q4回落12.5個百分點;2021Q4的累計淨利潤增速為14.9%,較2021Q3的23.1%回落8.2個百分點。

除中證800+中證1000以外的長尾小盤股2022Q1累計淨利潤增速為11.0%,較2021Q4回落93.0個百分點;2021Q4的累計淨利潤增速為104.0%,較2021Q3的55.0%提升49.0個百分點。

整體來看,除了長尾小盤股累積淨利潤增速在2021Q4有所提升(2022Q1也大幅回落),各類指數2021Q4和2022Q1收入與淨利潤增速均回落。從2022年一季報的絕對增速來看,長尾小盤股的淨利潤增速高於中證800+中證1000的淨利潤增速,但從邊際變化來看,長尾小盤股大幅回落,中證800+中證1000明顯韌性更強。另外將中證800(中證800成分股由滬深300成分股和中證500成分股組成)+中證1000拆開來看,滬深300絕對淨利潤增速相對更高,從邊際回落幅度來看,滬深300的韌性也更強。

四、2022Q1各大類指數毛利率及ROE普遍回落

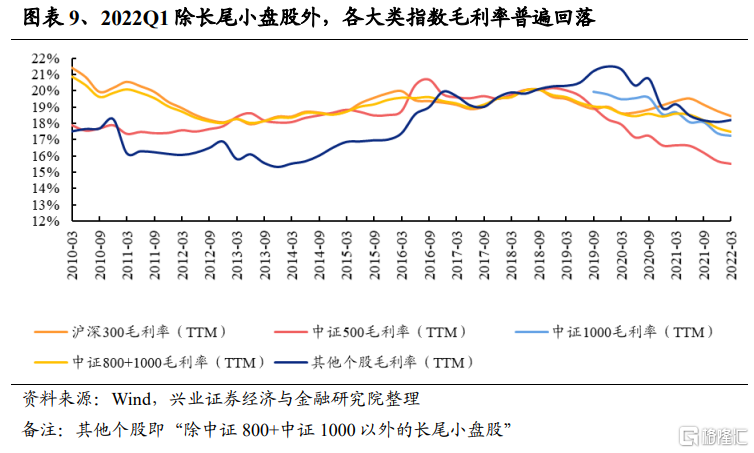

從大類指數毛利率的角度來看:

滬深300指數2022Q1毛利率(TTM)為18.4%,較2021Q4回落0.3個百分點;2021Q4的毛利率(TTM)為18.8%,較2021Q3的19.1%回落0.4個百分點。

中證500指數2022Q1毛利率(TTM)為15.5%,較2021Q4回落0.2個百分點;2021Q4的毛利率(TTM)為15.7%,較2021Q3的16.2%回落0.5個百分點。

中證1000 指數2022Q1毛利率(TTM)為17.2%,較2021Q4回落0.2個百分點;2021Q4的毛利率(TTM)為17.4%,較2021Q3的18.1%回落0.7個百分點。

中證800+中證1000整體成分股2022Q1毛利率(TTM)為17.5%,較2021Q4回落0.2個百分點;2021Q4的毛利率(TTM)為17.7%,較2021Q3的18.2%回落0.5個百分點。

除中證800+中證1000以外的長尾小盤股2022Q1毛利率(TTM)為18.2%,較2021Q4提升0.1個百分點;2021Q4的毛利率(TTM)為18.1%,較2021Q3的18.2%下滑0.1個百分點。

從毛利率的變化來看,除長尾小盤股外,各大類指數毛利率在2021Q1和2022Q4普遍回落。在俄烏衝突等擾動下,上游大宗原材料價格持續走高,導致企業成本壓力大幅提升,毛利率繼續走弱。

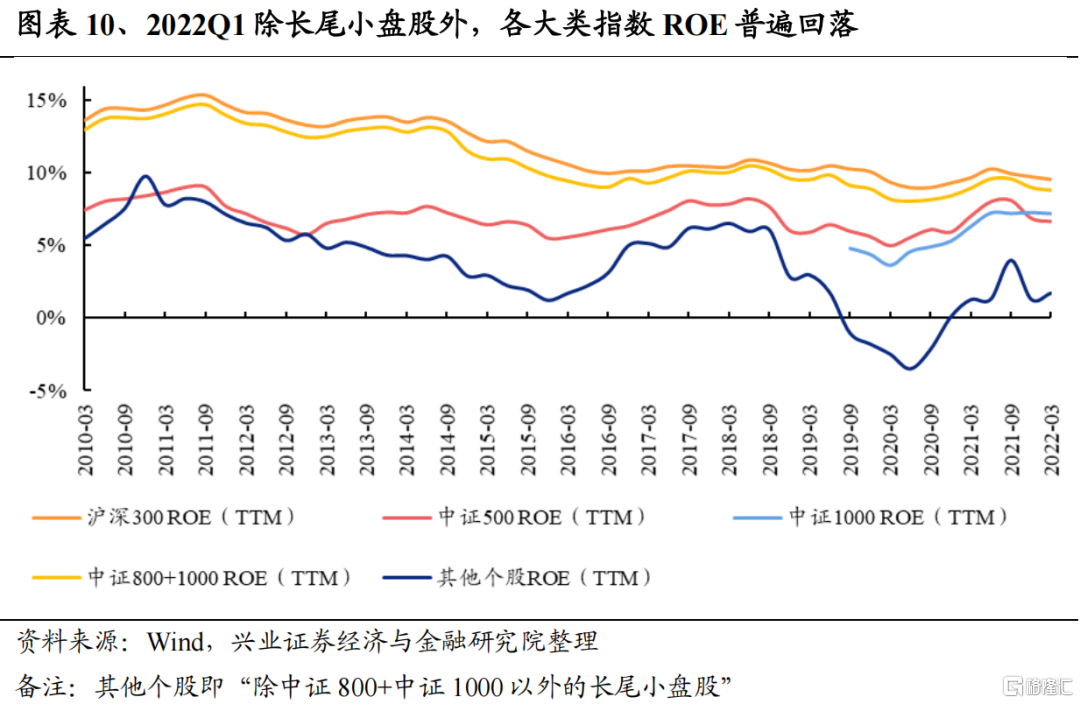

從大類指數ROE的角度來看:

滬深300指數2022Q1的ROE為9.5%,較2021Q4回落0.2個百分點;2021Q4的ROE為9.7%,較2021Q3的9.9%回落0.2個百分點。

中證500指數2022Q1的ROE為6.6%,較2021Q4回落0.2個百分點;2021Q4的ROE為6.8%,較2021Q3的8.1%回落1.2個百分點。

中證1000指數2022Q1的ROE為7.2%,較2021Q4回落0.1個百分點;2021Q4的ROE為7.2%,較2021Q3的7.2%回升0.06個百分點。

中證800+中證1000整體成分股2022Q1的ROE為8.8%,較2021Q4回落0.2個百分點;2021Q4的ROE為9.0%,較2021Q3的9.6%回落0.6個百分點。

除中證800+中證1000以外的長尾小盤股2022Q1的ROE為1.7%,較2021Q4回升0.5個百分點;2021Q4的ROE為1.3%,較2021Q3的4.0%回落2.7個百分點。

從ROE的變化來看,除長尾小盤股外,各大類指數ROE在2021Q1和2022Q4普遍回落。ROE是g的慢變量,隨着各大類指數淨利潤增速出現大幅回落,ROE也呈現下滑趨勢。

拆解中證800+中證1000整體成分股的ROE(TTM)可知,銷售利潤率(TTM)和總資產週轉率(TTM)的降低是上市企業ROE下滑的重要原因。銷售利潤率方面,2022Q1,中證800+中證1000整體成分股的銷售利潤率(TTM)為8.1%,較2021Q4下滑0.2個百分點;2021Q4的銷售利潤率(TTM)為8.2%,較2021Q3的9.2%回落0.9個百分點。總資產週轉率方面,2022Q1,中證800+中證1000整體成分股的總資產週轉率(TTM)為16.9%,較2021Q4回落0.3個百分點;2021Q4的總資產週轉率(TTM)為17.2%,較2021Q3的15.1%回升2.0個百分點。中證800+中證1000整體成分股的槓桿率也有所下滑。2022Q1,中證800+中證1000整體成分股的資產負債率(TTM)為84.5%,較2021Q4回升0.3個百分點;2021Q4的資產負債率(TTM)為84.3%,較2021Q3的85.5%%下滑1.2個百分點。

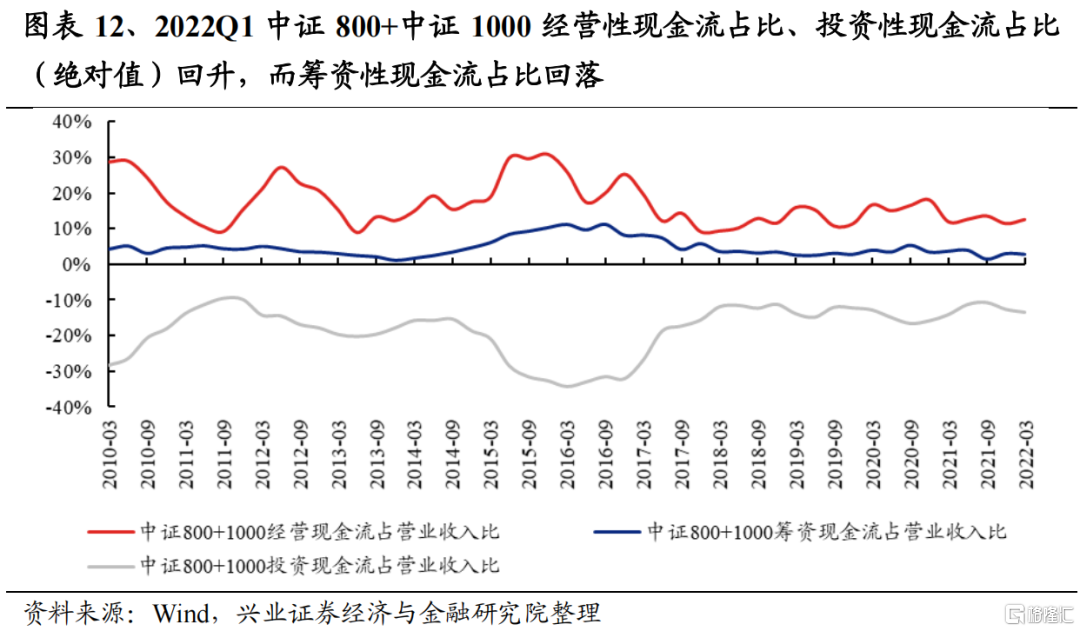

從中證800+中證1000整體成分股的現金流狀況來看:

2022Q1經營性現金流佔營收比為12.7%,較2021Q4回升1.1個百分點;2021Q4的經營性現金流佔營收比為11.5%,較2021Q3的13.6%下滑2.1個百分點。

2022Q1投資性現金流佔營收比(絕對值)為13.3%,較2021Q4回升0.8個百分點;2021Q4的投資性現金流佔營收比(絕對值)為12.5%,較2021Q3的10.6%回升2.0個百分點。

2022Q1籌資性現金流佔營收比為2.7%,較2021Q4下滑0.2個百分點;2021Q4的籌資性現金流佔營收比為2.9%,較2021Q3的1.3%回升1.6個百分點。

現金流的變化顯示,儘管有疫情擾動與經濟下行影響,但企業經營現金流質量仍有所改善,經營現金流佔比回升,而在“穩增長”等政策持續落地的影響下,企業對經濟未來的預期也有所改善,進而使企業投資現金流佔比回升。

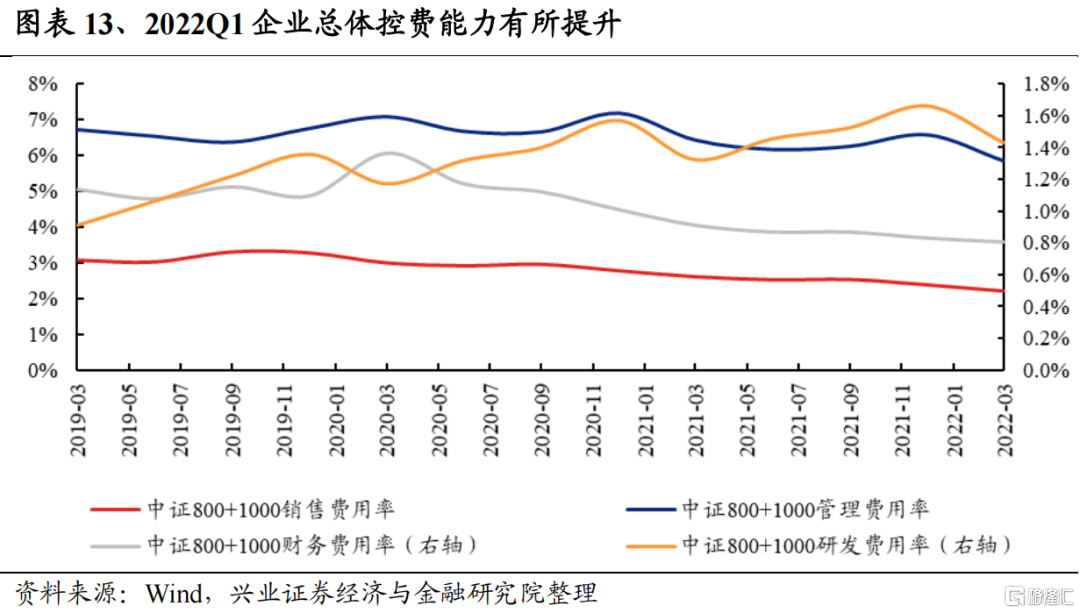

從中證800+中證1000整體成分股的費用率狀況來看:

2022Q1銷售費用率為2.2%,較2021Q4下滑0.2個百分點;2021Q4的銷售費用率為2.4%,較2021Q3的2.5%下滑0.1個百分點。

2022Q1管理費用率為5.9%,較2021Q4下滑0.7個百分點;2021Q4的管理費用率為6.6%,較2021Q3的6.3%上升0.3個百分點。

2022Q1財務費用率為0.8%,較2021Q4下滑0.03個百分點;2021Q4的財務費用率為0.8%,較2021Q3的0.9%下滑0.04個百分點。

2022Q1研發費用率為1.4%,較2021Q4下滑0.2個百分點;2021Q4的研發費用率為1.7%,較2021Q3的1.5%回升0.1個百分點。

費用率的變化顯示,企業在營收及利潤增速回落的壓力下,企業加強了對各項費用(包括研發費用在內)的管控。

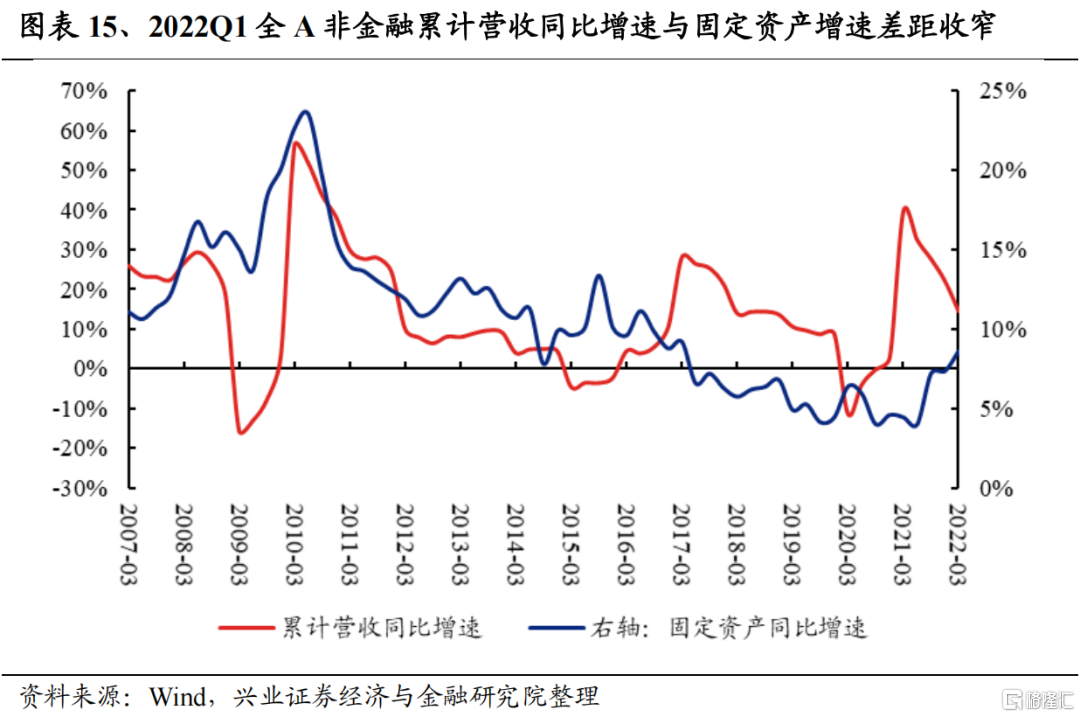

五、2022Q1固定資產增速與在建工程同比增速均回升

從固定資產同比增速和在建工程同比增速來看,基於全A非金融企業口徑,計算固定資產同比增速和在建工程同比增速,可知2022Q1固定資產同比增速為8.6%,較2021Q4回升1.3個百分點;2021Q4的固定資產同比增速為7.3%,較2021Q3的7.2%回升0.1個百分點。2022Q1在建工程同比增速為5.0%,較2021Q4回升1.1個百分點;2021Q4的在建工程同比增速為3.9%,較2021Q3的4.7%下滑0.8個百分點。

累計營收同比增速與固定資產增速差距收窄,顯示需求大幅走弱的同時,供給還在回暖,供需缺口收窄。2022Q1全A非金融企業累計營收同比增速與固定資產同比增速之間的差距由2021Q4的14.6%縮小到5.8%,較上期變動了-8.8個百分點。

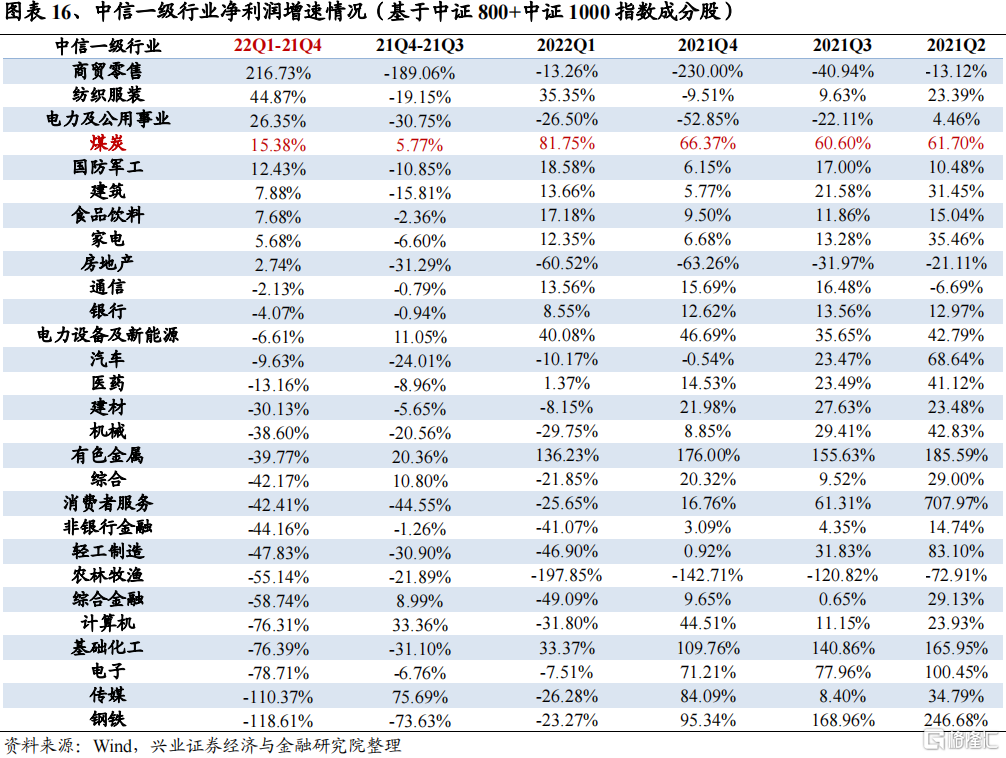

六、行業配置:疫情衝擊下,哪些行業仍有亮點?

按照中信一級行業分類,我們求得2022Q1和2021Q4的各行業淨利潤增速。從基於中證800+中證1000指數成分股的視角來看,2022Q1淨利潤增速環比改善的行業包括商貿零售、紡織服裝、電力及公用事業、煤炭、國防軍工、建築、食品飲料、家電和房地產,2021Q4淨利潤增速環比改善的行業包括傳媒、計算機、有色金屬、電力設備及新能源、綜合、綜合金融和煤炭,其中連續兩期淨利潤環比改善的行業僅有煤炭。

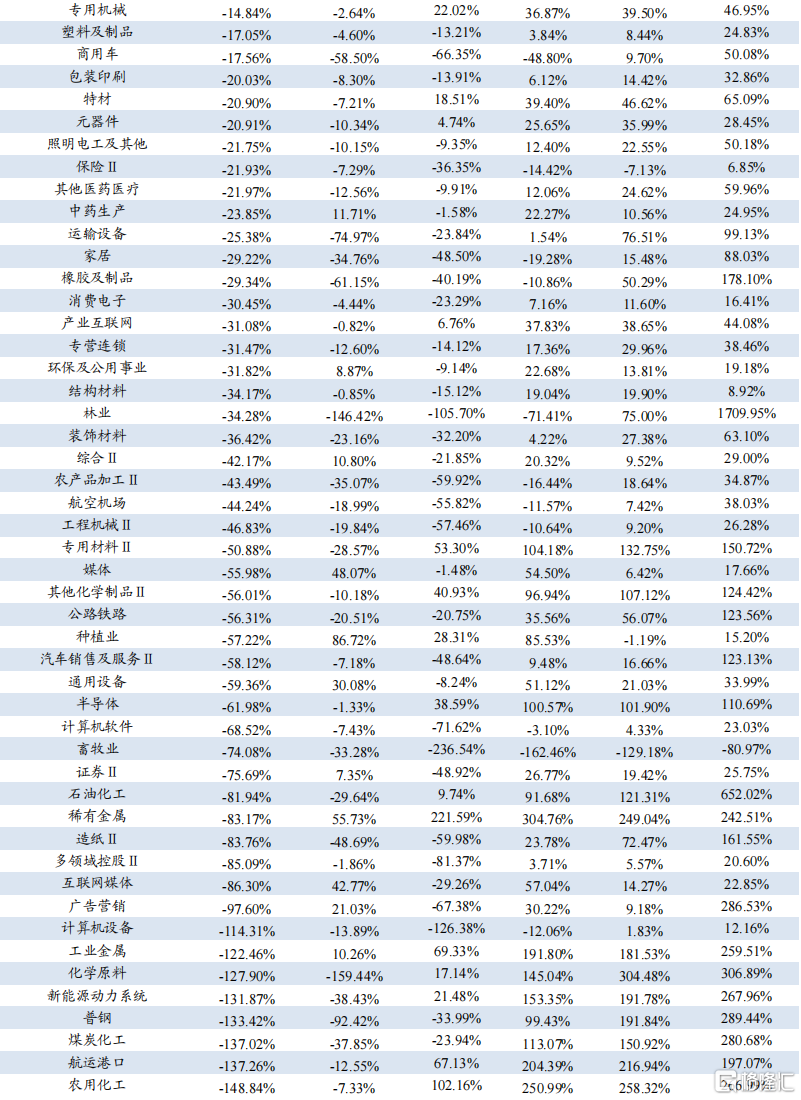

按照中信二級行業分類,我們求得2022Q1和2021Q4的各行業淨利潤增速。從基於中證800+中證1000指數成分股的視角來看,2022Q1淨利潤增速環比改善且改善幅度居於前10的行業包括電商及服務Ⅱ、綜合服務、物流、建築裝修Ⅱ、資產管理Ⅱ、一般零售、兵器兵裝Ⅱ、貴金屬、油服工程、品牌服飾。2021Q4淨利潤增速環比改善且改善幅度居於前10的行業包括其他電子零組件Ⅱ、文化娛樂、酒店及餐飲、雲服務、綜合服務、資產管理Ⅱ、種植業、稀有金屬、媒體、互聯網媒體。連續兩期淨利潤環比改善的行業包括綜合服務、物流、資產管理Ⅱ、貴金屬、電源設備、煤炭開採洗選、小家電Ⅱ、儀器儀表Ⅱ、電信運營Ⅱ和食品。

風險提示

本報吿為歷史數據分析報吿,不構成對行業和個股的推薦或建議,使用前請仔細閲讀報吿末頁“相關聲明”。

注:文中報吿節選自興業證券經濟與金融研究院已公開發布研究報吿,具體報吿內容及相關風險提示等詳見完整版報吿。