本文來自格隆匯專欄:華創宏觀張瑜,作者:張瑜、殷雯卿

主要觀點

1、“大姿態”繼續升級:近期多數美聯儲官員表態轉鷹

近期多數美聯儲官員表態轉鷹,5月美聯儲加息50bp並討論縮表或已箭在弦上。4月以來,多數前期立場中立(未明確表態支持加息50bp)的官員已明確表達支持5月加息50bp,並開始考慮加息前置的想法。

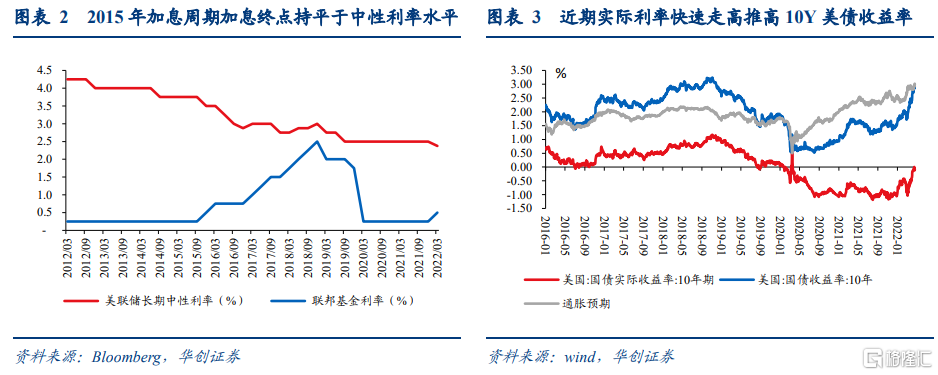

另外,對於加息終點的立場普遍支持加息至中性利率水平或超過中性利率水平(根據3月FOMC會議發佈的預測值,目前美聯儲預測的中性利率為2.4%)。而立場最為鷹派的Bullard則支持年內加息至3.5%。從上一輪加息週期的經驗來看,加息終點持平於美聯儲中性利率水平,由此也可見目前美聯儲官員對加息預期的指引偏鷹。

在美聯儲官員的鷹派預期指引下,市場已開始預期連續加息50bp,甚至單次加息75bs。根據CME估算的加息預期,目前市場預期5月FOMC會議加息50bp的概率為97.6%,5月加息50bp幾乎板上釘釘;並且預期6月有77%的概率將加息75bp、同時7月將再度連續加息50bp。由於目前美國通脹仍未見頂,為抑制通脹預期走高美聯儲大概率將維持更為激進的鷹派立場。而鷹派預期下,帶來10Y美債實際利率已接近轉正,推高10Y美債名義利率快速升破2.9%。

2、4月褐皮書對通脹的關注進一步提升

同時,美聯儲本週發佈4月褐皮書中,可以看出褐皮書中對通脹問題的關注度與表述的嚴重程度較3月有進一步提升,反映通脹問題在美聯儲政策決策中的重要程度不斷提升。另外,就經濟基本面而言,商業地產與製造業現狀改善,服務消費在疫情緩和下也有積極改善,經濟活動温和增長的背景也為美聯儲更快收緊貨幣政策打好了基礎。具體來看,美聯儲4月褐皮書呈現出三個變化:1、對房地產與製造業的反饋更為樂觀;2、通脹上漲加劇了工資上漲壓力,二者或有形成螺旋上漲的壓力;價格上漲對銷售形成負面影響。

3、供應鏈改善+通脹或見頂,美聯儲鷹派姿態或已至峯值

近期美國運輸緊張問題已有明顯改善。港口運輸方面,需求端來説,美國集裝箱吞吐量目前仍在高位;但供給端來説,美國航運服務就業人數已回升至疫情前水平,洛杉磯港、長灘港等美國主要港口的擁堵情況均有明顯好轉。陸路運輸方面,需求端來説,公路運輸市場需求較2021年已有回落,運輸需求壓力在緩解;供給端來説,可供應卡車數量較去年同期明顯提升、卡車運輸就業人數已高於疫情前水平、卡車運輸延誤時間也已大幅收窄。因此綜合來看,港口與陸路運輸供給緊張問題改善明顯,對通脹的壓力減弱。

通脹二季度見頂概率較大,美聯儲極度鷹派的姿態或已走到峯值。我們在《成長股和降息的本質“心結”:美國通脹見頂的“難易度”——美國3月CPI數據點評》對二季度美國通脹不見頂所需的條件進行測算,可以看到若要使Q2美國CPI同比不見頂,需要Q2的CPI環比均值超過0.9%,而1957年至今,環比超過0.9%的月份佔比不足10%,因此Q2美國通脹見頂概率較大。疊加目前供應鏈條件改善,供給端對通脹壓力或也將緩解。若Q2通脹見頂,美聯儲或不再需要通過極度鷹派的緊縮姿態以抑制通脹預期,屆時美聯儲的前瞻指引與實際緊縮操作或均將相對温和,美聯儲鷹派姿態或有望達到峯值。

風險提示:美國通脹超預期走高

正文

“大姿態”繼續升級:近期多數美聯儲官員表態轉鷹

近期多數美聯儲官員表態轉鷹,5月美聯儲加息50bp並討論縮表或已箭在弦上。4月以來,多數前期立場中立(未明確表態支持加息50bp)的官員已明確表達支持5月加息50bp,並開始考慮加息前置的想法。

另外,對於加息終點的立場普遍支持加息至中性利率水平或超過中性利率水平(根據3月FOMC會議發佈的預測值,目前美聯儲預測的中性利率為2.4%)。而立場最為鷹派的Bullard則支持年內加息至3.5%。從上一輪加息週期的經驗來看,加息終點持平於美聯儲中性利率水平,由此也可見目前美聯儲官員對加息預期的指引偏鷹。

在美聯儲官員的鷹派預期指引下,市場已開始預期連續加息50bp,甚至單次加息75bs。根據CME估算的加息預期,目前市場預期5月FOMC會議加息50bp的概率為97.6%,5月加息50bp幾乎板上釘釘;並且預期6月有77%的概率將加息75bp、同時7月將再度連續加息50bp。由於目前美國通脹仍未見頂,為抑制通脹預期走高美聯儲大概率將維持更為激進的鷹派立場。而鷹派預期下帶來10Y美債實際利率已接近轉正,推高10Y美債名義利率快速升破2.9%。

4月褐皮書對通脹的關注進一步提升

同時,美聯儲本週發佈4月褐皮書中,可以看出褐皮書中對通脹問題的關注度與表述的嚴重程度較3月有進一步提升,反映通脹問題在美聯儲政策決策中的重要程度不斷提升。另外,就經濟基本面而言,商業地產與製造業現狀改善,服務消費在疫情緩和下也有積極改善,經濟活動温和增長的背景也為美聯儲更快收緊貨幣政策打好了基礎。具體來看,美聯儲4月褐皮書呈現出三個變化:

變化1:對房地產與製造業的反饋更為樂觀

房地產業方面,4月褐皮書中指出,住宅房地產需求維持3月報吿中的強勁需求,不過仍受到房屋供應有限、庫存較低的制約。而隨着辦公場所和零售活動的增加,商業房地產活動温和(modestly)加速,較3月出現變化。製造業方面,3月褐皮書表示製造業以温和(modest)速度增長,而4月用詞調整為穩健(solid)增長,較3月有所改善;不過供應鏈與勞動力短缺問題維持了3月的狀況。

變化2:通脹上漲加劇了工資上漲壓力,二者或有形成螺旋上漲的壓力

4月褐皮書中首次指出,企業報吿稱通脹也是工資上漲的原因之一,説明除就業市場本身的供求緊張外,高通脹或也在推動員工薪酬上漲;而作為企業生產成本,薪酬上漲或進一步推高通脹,或有二者螺旋上漲的壓力。

變化3:價格上漲對銷售形成負面影響。

4月褐皮書中指出,一些地區反映價格上漲對銷售形成了負面影響,大多數地區預期未來幾個月通脹壓力將持續。例如紐約聯儲、克利夫蘭聯儲調研的部分企業反饋通脹侵蝕了消費者的購買力,抑制了需求,費城聯儲調研的部分企業反饋為應對燃料價格上漲,部分消費者減少了零售支出。不過從褐皮書表態來看,相關問題反饋的企業數量不大,且消費受到疫情緩和的正向影響更大,尤其是旅遊業等消費,通脹或尚未對消費形成普遍性的影響。

注:褐皮書中對經濟描述的關鍵詞

供應鏈改善+通脹或見頂,美聯儲鷹派姿態或臨近峯值

近期美國運輸緊張問題已有明顯改善。港口運輸方面,需求端來説,美國集裝箱吞吐量目前仍在高位;但供給端來説,美國航運服務就業人數已回升至疫情前水平,洛杉磯港、長灘港等美國主要港口的擁堵情況均有明顯好轉。陸路運輸方面,需求端來説,公路運輸市場需求較2021年已有回落,運輸需求壓力在緩解;供給端來説,可供應卡車數量較去年同期明顯提升、卡車運輸就業人數已高於疫情前水平、卡車運輸延誤時間也已大幅收窄。因此綜合來看,港口與陸路運輸供給緊張問題改善明顯,對通脹的壓力減弱。

通脹二季度見頂概率較大,美聯儲極度鷹派的姿態或已走到峯值。我們在《成長股和降息的本質“心結”:美國通脹見頂的“難易度”——美國3月CPI數據點評》對二季度美國通脹不見頂所需的條件進行測算,可以看到若要使Q2美國CPI同比不見頂,需要Q2的CPI環比均值超過0.9%,而1957年至今,環比超過0.9%的月份佔比不足10%,因此Q2美國通脹見頂概率較大。疊加目前供應鏈條件改善,供給端對通脹壓力或也將緩解。若Q2通脹見頂,美聯儲或不再需要通過極度鷹派的緊縮姿態以抑制通脹預期,屆時美聯儲的前瞻指引與實際緊縮操作或均將相對温和,美聯儲鷹派姿態或有望達到峯值。