本文來自格隆匯專欄:中金研究,作者:李求索 王漢鋒 等

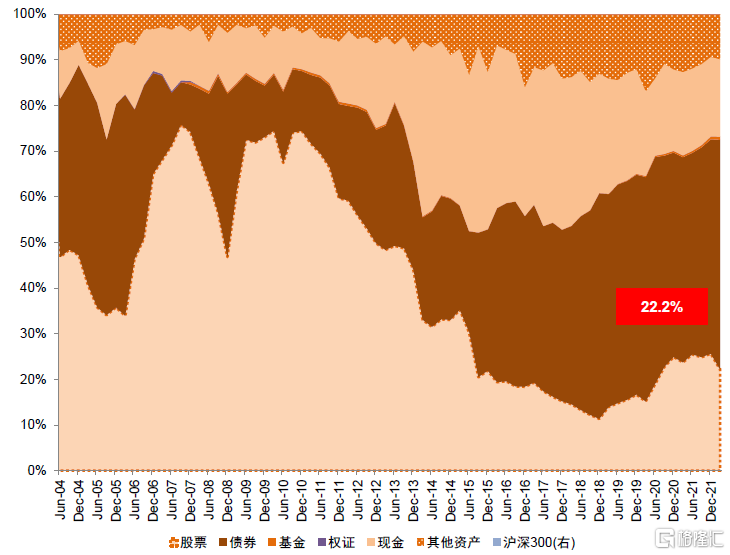

2022年一季度在市場下跌背景下,國內公募基金整體規模有所收縮,股票類資產總額從去年四季度的7.0萬億元下降至6.0萬億元,終止了連續12個季度提升的趨勢,佔總值比重由25.6%下降至22.2%。主動偏股型基金股票倉位由上季度的86.9%下降至85.6%,仍高於2021年前三季度的水平,其中A股倉位由80.0%降至79.0%。

結構配置特徵包括:

1)龍頭公司的持股集中度持續下降。

2)主板、科創板重倉倉位略升,創業板略減倉。

3) 加倉銀行、醫藥和穩增長,減倉部分製造成長和消費板塊。

4) 熱門賽道持股集中度小幅下降,創新藥、光伏風電和半導體有所加倉。

5) 專精特新主題倉位略升,數字經濟明顯下降。

結合最新的公募基金持倉,我們認為機構整體倉位在一季度並未發生較大變化,部分熱門賽道倉位仍然不低,仍需關注市場調整帶來的資金負反饋影響,而低估值的傳統行業倉位有所提升但整體仍處於低配狀態,並未明顯出現交易擁擠的現象。

摘要

公募基金2022年一季報回顧:主動偏股型基金倉位較去年四季度小幅下降

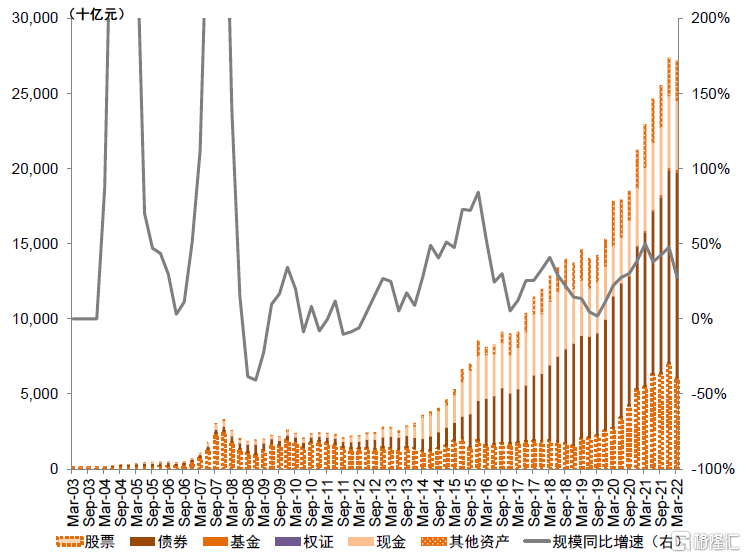

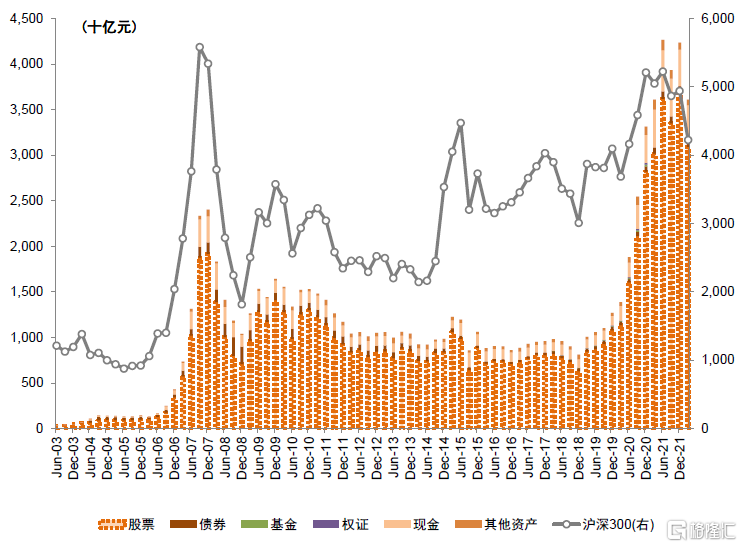

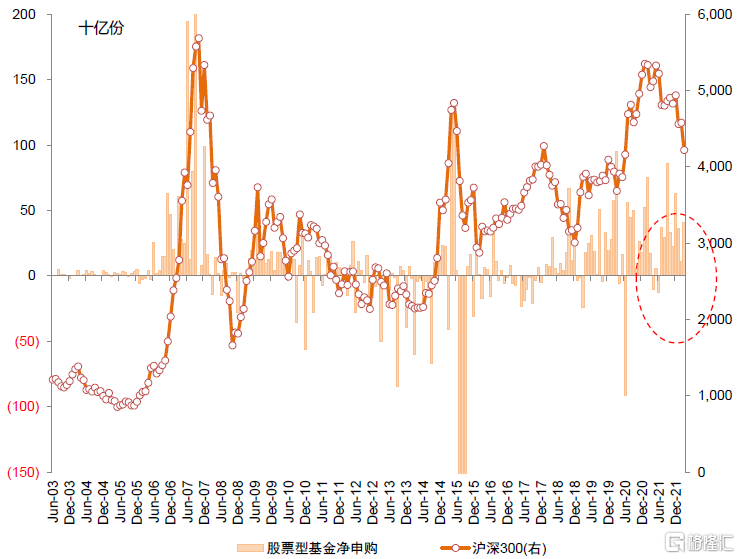

2022年一季度公募股票資產配置比例下降。2022年一季度,在海外地緣風險和美國開啟加息週期,以及國內經濟下行壓力較大和疫情反覆等內外因素的共同作用下,一季度市場出現較大幅度調整,主要寬基指數均出現較明顯回調,上證指數跌幅超10%,代表大盤藍籌股的滬深300震盪下跌14.5%,偏成長風格的創業板指跌幅接近20%,主動偏股型公募基金季度收益率中位數回調17.3%(截至4月21日跌幅為23.5%)。國內公募基金整體規模有所收縮,總資產由去年四季度27.4萬億元下降至一季度27.2萬億元,其中股票類資產總額從去年四季度的7.0萬億元下降至6.0萬億元,終止了連續12個季度提升的趨勢,佔總值比重由25.6%下降至22.2%。持有A股市值由上季度6.4萬億元下降至5.5萬億元,債券類資產佔比小幅提升約3.3個百分點至50.2%。

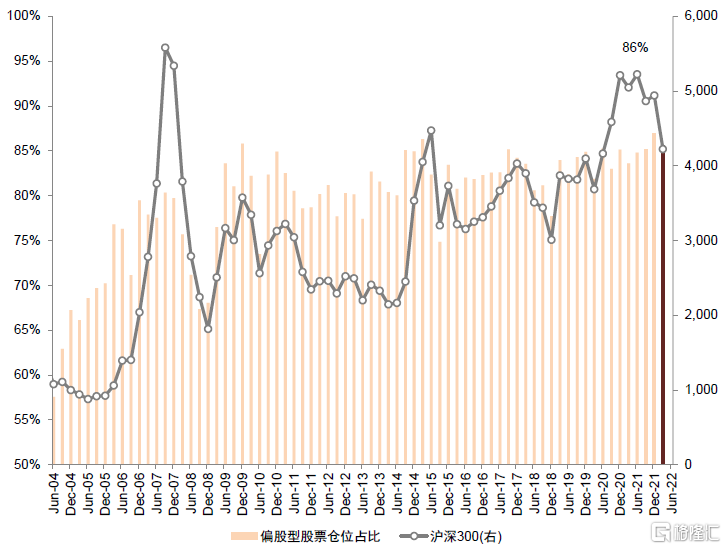

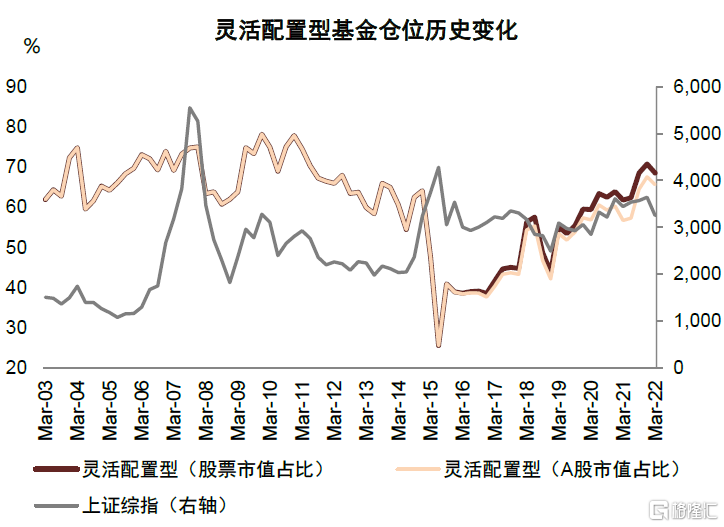

主動偏股型基金股票倉位略降。主動偏股型基金的倉位由上季度的86.9%下降至85.6%,仍高於2021年前三季度的水平,其中A股倉位由80.0%降至79.0%;偏股混合型基金倉位由86.5%降至85%,靈活配置型基金的股票倉位由70.8%小幅降至68.5%。一季度港股延續低迷(恆生指數和恆生科技指數一季度分別下跌6.0%和19.6%),可投資港股的主動偏股型基金在港股的配置比例從上季度的12.5%降至11.7%。

重倉股配置特徵:加倉醫藥和部分穩增長領域,熱門賽道倉位降幅不大

1) 龍頭公司的持股集中度持續下降。主動偏股型基金重倉前100的公司重倉市值佔比繼續下降,由2021年四季度65.1%下降至63.6%,重倉前20市值佔比由32.6%降至31.8%。其中五糧液、東方財富、瀘州老窖、億緯鋰能和立訊精密的持倉市值下降超過100億元,港股的舜宇光學科技和騰訊控股減倉較多。

2) 主板、科創板重倉倉位略升,創業板略減倉。主板一季度倉位與去年底基本持平,重倉倉位小幅上升0.1個百分點至72.0%;科創板一季度倉位小幅提升,重倉倉位由上季度的5.1%升至5.6%。創業板一季度倉位繼續回落,重倉倉位由上季度的22.9%下降至22.3%,較2021年二季度高點已下降2.6%,但仍處於歷史相對高位。

3) 加倉銀行、醫藥和穩增長,減倉部分製造成長和消費板塊。年初以來低估值穩增長領域明顯跑贏,公募基金倉位上也有所體現,其中銀行、房地產分別加倉1.3/0.6個百分點,但整體相比板塊市值和歷史均值仍為明顯低配狀態,保利發展加倉相對較多,基礎化工、有色和煤炭等週期行業也獲得明顯加倉。製造成長方面,相比去年四季度明顯增持科技製造,2022年一季度公募基金態度有所分化,電子板塊倉位大幅下降2.7個百分點,立訊精密和海康威視減倉規模較大,電氣設備則提升0.5個百分點,持有寧德時代的主動偏股型基金數量大幅上升至817家且持倉市值佔比小幅提升。消費板塊持倉出現分化,醫藥生物倉位明顯提升1.1個百分點,其中智飛生物和藥明康德有明顯加倉,農業倉位上升0.7 百分點,相比之下食品飲料/汽車及零部件和餐飲旅遊分別減倉1.3/0.6/0.3個百分點,大消費板塊總體持倉佔比小幅下滑至30.8 %,其中白酒龍頭持倉下滑幅度較大。

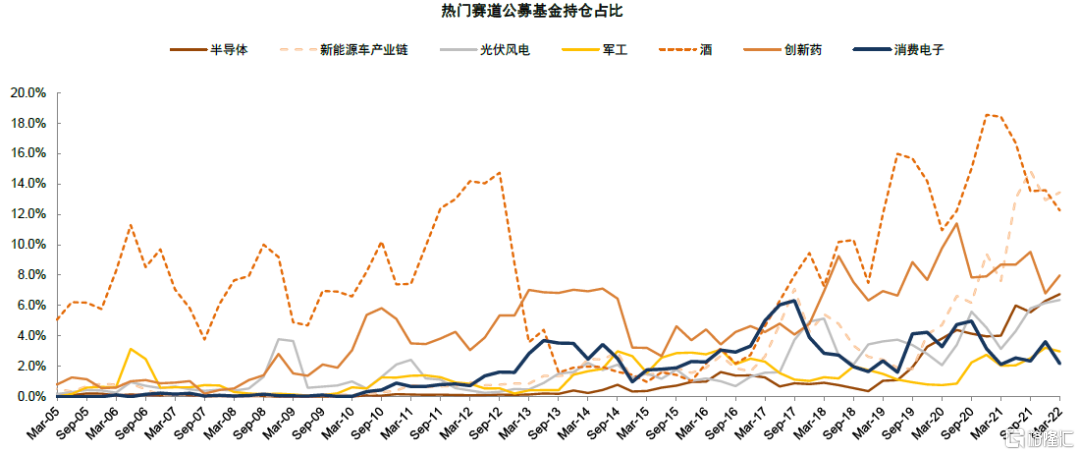

4) 熱門賽道持股集中度小幅下降,創新藥、光伏風電和半導體有所加倉。我們梳理的半導體、創新藥(主要是CXO)、新能源汽車鏈、光伏風電、軍工、消費電子和酒類等熱門賽道,覆蓋約400家上市公司,公募重倉持股比例由上季度52.6%的小幅下降至52%。其中消費電子、酒類和軍工倉位分別下降1.4/1.3/0.3個百分點;而創新藥賽道倉位上升1.2個百分點,新能源汽車、半導體和光伏風電賽道倉位也小幅上升0.5/0.5/0.2個百分點。

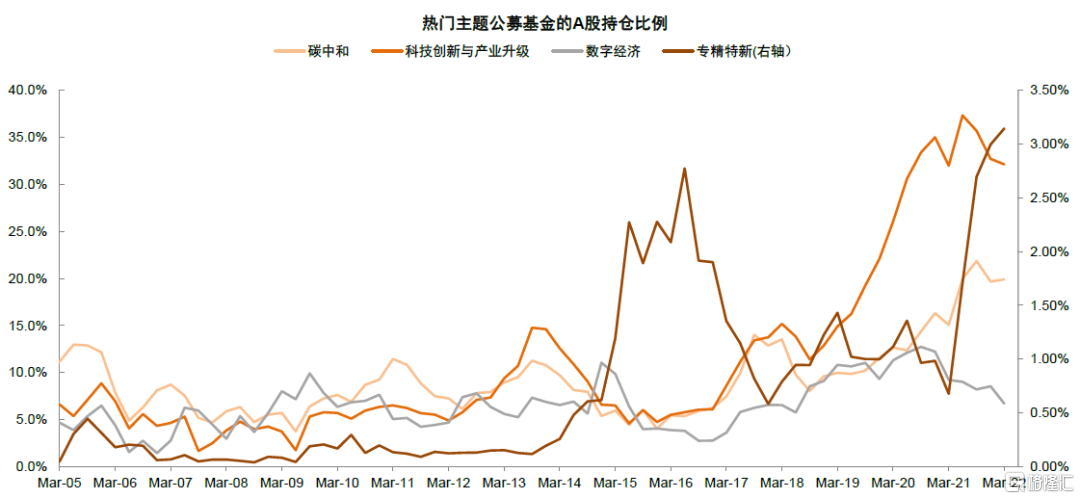

5) 專精特新主題倉位略升,數字經濟明顯下降。我們對專精特新“小巨人”名單的上市公司統計,公募持倉由一季度的3.0%略升至3.1%,增倉幅度放緩,而數字經濟主題持倉由8.5%降至6.7%,科技創新主題持倉也下降。

下一階段操作建議:“穩增長”遭遇“供給衝擊”,“穩增長”有望繼續發力,市場“磨底期”。

結合最新的公募基金持倉,我們認為機構整體倉位在一季度並未發生較大變化,部分熱門賽道倉位仍然不低,仍需關注市場調整帶來的資金負反饋影響,而低估值的傳統行業倉位有所提升但整體仍處於低配狀態,並未明顯出現交易擁擠的現象。結合當前國內外形勢仍存較多不確定性,市場可能仍處於“磨底期”,結合市場累計回調時間較長、調整幅度不小,估值在歷史上處於相對低位,且對前期負面因素已經有所反映,對未來市場中長期前景不宜過度悲觀。

具體來説,當前要注重三個方向:

1)在市場“磨底”階段,估值相對低的穩增長板塊可能在當前宏觀環境下仍具備相對收益,如傳統基建、地產穩需求相關產業鏈(地產、建材、建築、家電、家居等)等;

2)製造成長板塊包括新能源汽車、新能源及科技硬件半導體等風險已經有所釋放,轉機在於“滯脹”風險、全球流動性和市場情緒因素能否邊際改善;

3)調整較多、估值不高、中長期前景仍明朗的下游消費,自下而上擇股,包括家電、汽車及零部件、農林牧漁、醫藥等。

圖表1:1Q22公募基金持倉:倉位略微下降,成長倉位仍重,加倉低估值穩增長

資料來源:萬得資訊,中金公司研究部

圖表2:熱門賽道集中度有所下降,消費電子和酒類減倉,創新藥、半導體和新能源汽車鏈加倉

資料來源:萬得資訊,中金公司研究部

圖表3:專精特新的公募重倉比例上升至3.14%,但上升幅度放緩

資料來源:萬得資訊,中金公司研究部;碳中和組合來自《碳中和與可持續發展背景下的投資》,科技創新與產業升級組合來自《投資科技創新》,數字經濟組合來自《數字經濟,十大趨勢》

市場概況:主動偏股型基金倉位較去年四季度小幅下降

2022年一季度公募股票資產配置比例下降。2022年一季度,在海外地緣風險和美國開啟加息週期,以及國內經濟下行壓力較大和疫情反覆等內外因素的共同作用下,一季度市場出現較大幅度調整,主要寬基指數均出現較大幅度下跌,上證指數跌超10%,代表大盤藍籌股的滬深300震盪下跌14.5%,成長風格的創業板指跌幅接近20%,主動偏股型公募基金季度收益率中位數下跌17.3%(截至4月21日跌幅為23.5%),整體調整幅度較大。內地公募基金整體規模有所收縮,總資產由去年四季度27.4萬億元下降至一季度27.2萬億元,其中股票類資產總額從去年四季度的7.0萬億元下降至6.0萬億元,終止了連續12個季度提升的趨勢,佔總值比重由25.6%下降至22.2%。持有A股市值由上季度6.4萬億元下降至5.5萬億元,債券類資產佔比小幅提升約3.3個百分點至50.2%。

主動偏股型基金股票倉位略降,但降幅小於以往下跌行情。主動偏股型基金的倉位由上季度的86.9%下降至85.6%,但仍高於2021年前三季度的水平,其中A股倉位由80.0%降至79.0%;偏股混合型基金倉位由86.5%降至85%,靈活配置型基金的股票倉位由70.8%小幅降至68.5%。一季度港股延續低迷(恆生指數和恆生科技指數一季度分別下跌6.0%和19.6%),可投資港股的主動偏股型基金在港股的配置比例從上季度的12.5%降至11.7%。

圖表4:全部公募基金中股票市值下降至6.04萬億元

資料來源:萬得資訊,中金公司研究部

圖表5:全部基金資產中股票佔比環比小幅下降

資料來源:萬得資訊,中金公司研究部

圖表6:主動偏股型基金中股票市值為3.1萬億元

資料來源:萬得資訊,中金公司研究部

圖表7:主動偏股型基金股票倉位小幅下降至85.6%

資料來源:萬得資訊,中金公司研究部

圖表8:偏股混合型基金倉位歷史變化

資料來源:萬得資訊,中金公司研究部

圖表9:靈活配置型基金倉位歷史變化

資料來源:萬得資訊,中金公司研究部

圖表10:普通股票型基金份額繼續保持淨申購

資料來源:萬得資訊,中金公司研究部

圖表11:基金持股佔A股自由流通市值比例小幅回調

資料來源:萬得資訊,中金公司研究部

配置特徵:加倉醫藥和部分穩增長領域

熱門賽道倉位降幅不大

從主動偏股型基金的重倉持股來看,我們總結出以下特徵:

龍頭公司的持股集中度持續下降。主動偏股型基金重倉前100的公司重倉市值佔比繼續下降,由2021年四季度65.1%下降至63.6%,重倉前20市值佔比由32.6%降至31.8%。其中五糧液、東方財富、瀘州老窖、億緯鋰能和立訊精密的持倉市值下降超過100億元,港股的舜宇光學科技和騰訊控股減倉較多。

主板、科創板略加倉,創業板略減倉。主板一季度倉位基本持平,重倉倉位小幅上升0.1個百分點至72.0%;科創板一季度倉位小幅提升,重倉倉位由上季度的5.1%升至5.6%。創業板一季度倉位繼續回落,重倉倉位由上季度的22.9%下降至22.3%,較2021年二季度高點已下降2.6%,但仍處於歷史相對高位。

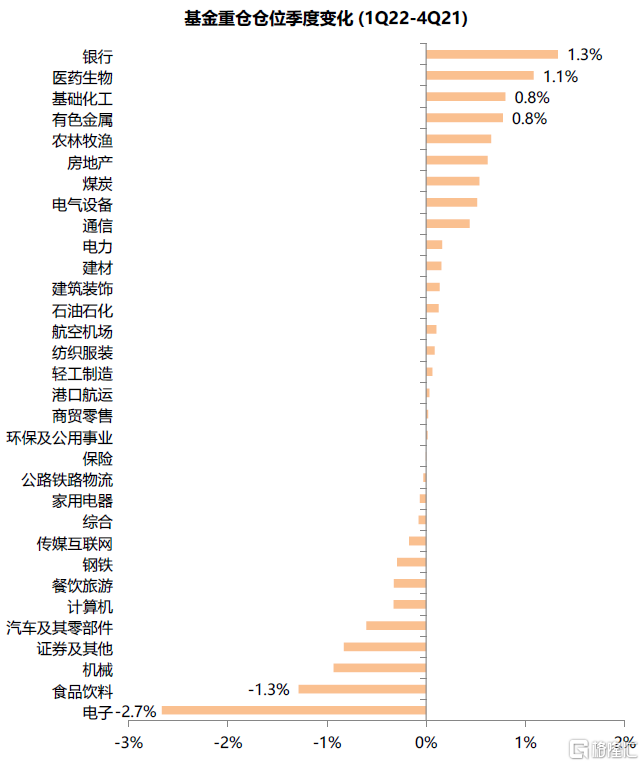

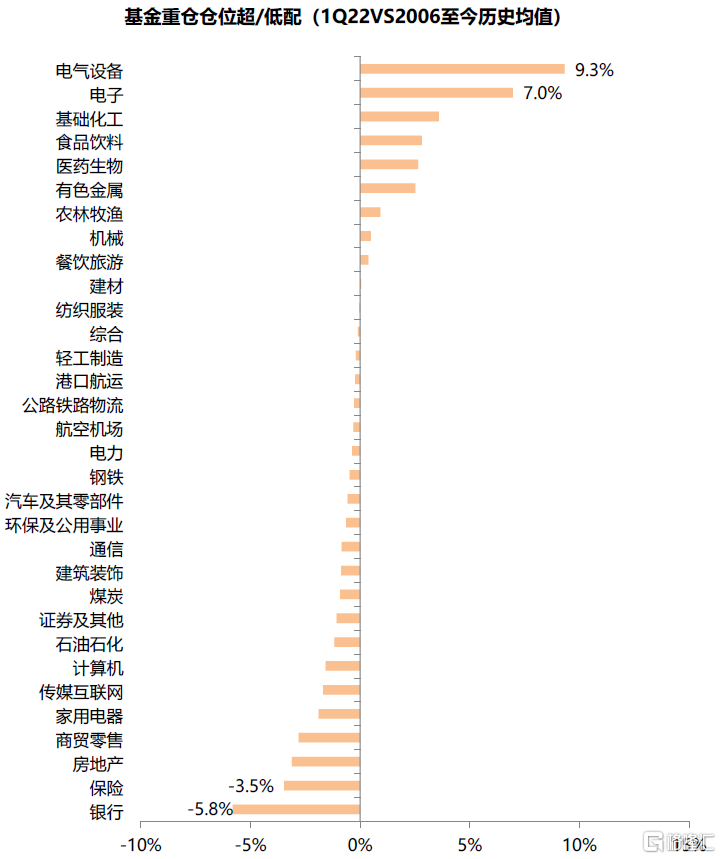

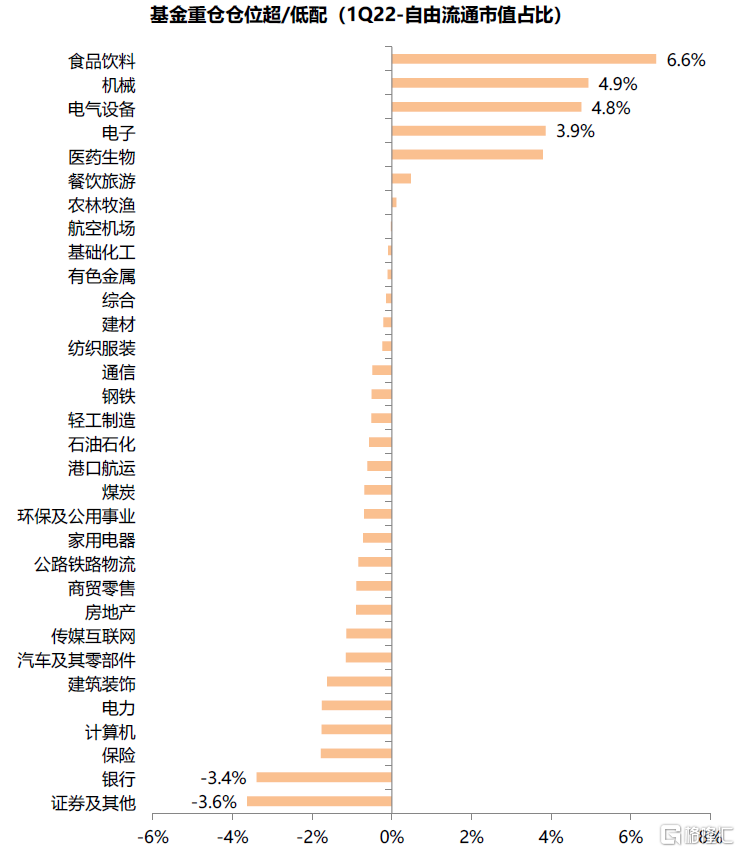

加倉銀行、醫藥和穩增長,減倉部分製造成長和消費板塊。年初以來低估值穩增長領域明顯跑贏,公募基金也明顯增持,其中銀行、房地產分別加倉1.3/0.6個百分點,但整體相比板塊市值和歷史均值仍為明顯低配狀態,保利發展加倉相對較多,基礎化工、有色和煤炭等週期行業也獲得明顯加倉。製造成長方面,相比去年四季度明顯增持科技製造,2022年一季度公募基金態度有所分化,電子板塊倉位大幅下降2.7個百分點,立訊精密和海康威視減倉規模較大,而跌幅同樣較大的電氣設備提升0.5個百分點,持有寧德時代的主動偏股型基金數量大幅上升至817家且持倉市值佔比小幅提升。消費板塊持倉出現分化,醫藥生物倉位明顯提升1.1個百分點,其中智飛生物和藥明康德獲得大幅逆勢加倉,農業倉位上升0.7 百分點,而食品飲料/汽車及零部件和餐飲旅遊被減倉1.3/0.6/0.3個百分點,大消費板塊總體持倉佔比小幅下滑至30.8%,其中白酒龍頭持倉下滑幅度較大。

熱門賽道持股集中度小幅下降,創新藥、光伏風電和半導體有所加倉。我們梳理的半導體、創新藥(主要是CXO)、新能源汽車鏈、光伏風電、軍工、消費電子和酒類等七大熱門賽道,覆蓋約400家上市公司,公募重倉持股比例由上季度52.6%的小幅下降至52%。其中消費電子、酒類和軍工倉位分別下降1.4/1.3/0.3個百分點;而創新藥賽道倉位上升1.2個百分點,新能源汽車、半導體和光伏風電賽道倉位也小幅上升0.5/0.5/0.2個百分點。

專精特新主題倉位略升,數字經濟明顯下降。我們對專精特新“小巨人”名單的上市公司統計,公募持倉由一季度的3.0%略升至3.1%,增倉幅度放緩,而數字經濟主題持倉由8.5%降至6.7%,科技創新主題持倉也下降。

圖表30-36包括主動偏股型基金的重倉股名單。

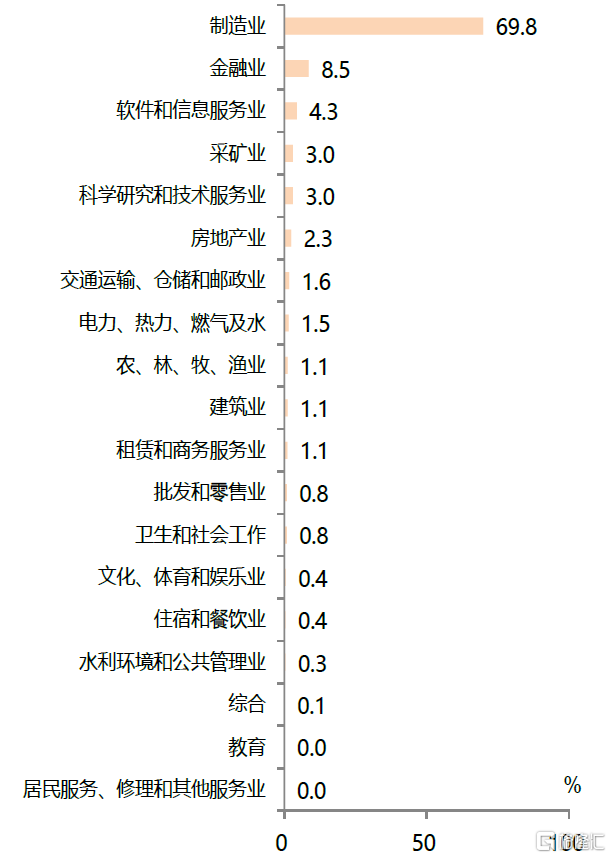

圖表12:1Q22全部基金持股比例

資料來源:萬得資訊,中金公司研究部

圖表13:全部基金持股比例變化(1Q22 vs. 4Q21)

資料來源:萬得資訊,中金公司研究部

圖表14:1Q22主動偏股型基金重倉比例

資料來源:萬得資訊,中金公司研究部

圖表15:基金重倉倉位季度變化情況

資料來源:萬得資訊,中金公司研究部

圖表16:基金重倉倉位超/低配情況(當前/歷史均值)

資料來源:萬得資訊,中金公司研究部

圖表17:基金重倉倉位超/低配情況(當前/市值佔比)

資料來源:萬得資訊,中金公司研究部

圖表18:基金倉位風格變化(按板塊)

資料來源:萬得資訊,中金公司研究部

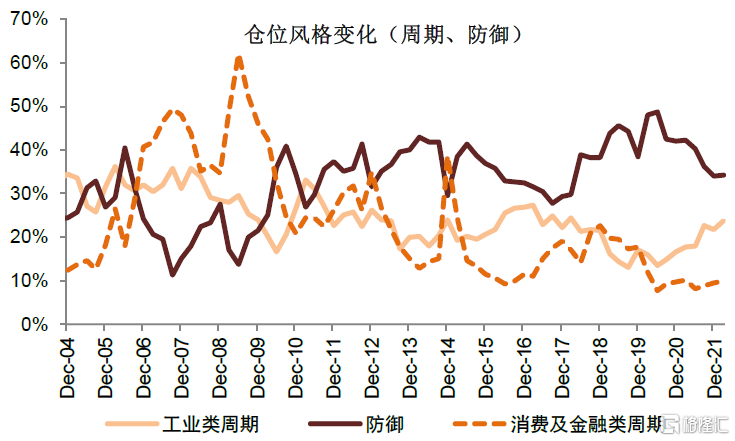

圖表19:基金倉位風格變化(週期/防禦)

資料來源:萬得資訊,中金公司研究部

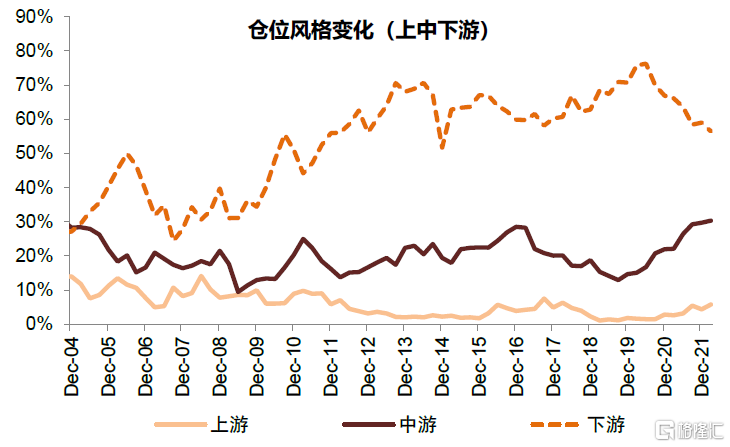

圖表20:基金倉位風格變化(按上中下游)

資料來源:萬得資訊,中金公司研究部

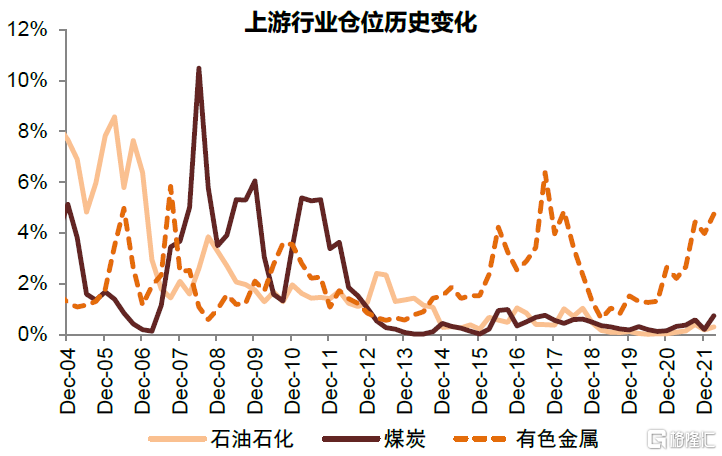

圖表21:上游行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

圖表22:中游機械電力行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

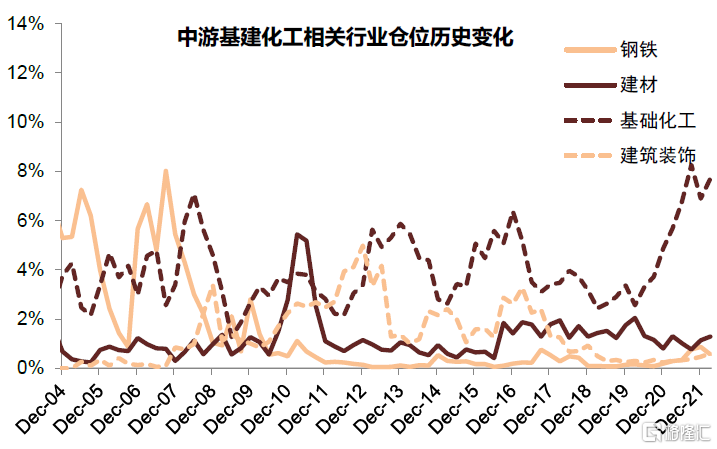

圖表23:中游基建化工相關行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

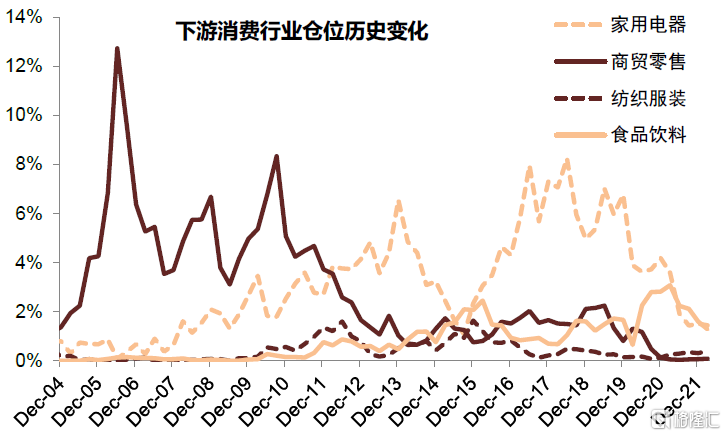

圖表24:下游可選消費相關行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

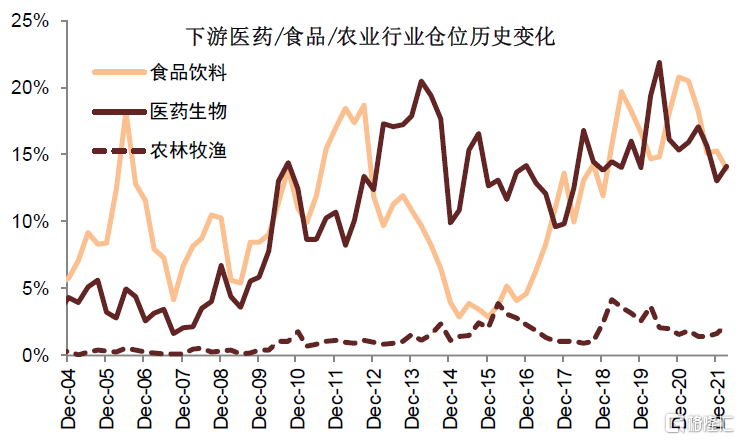

圖表25:下游農業/醫藥/食品飲料行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

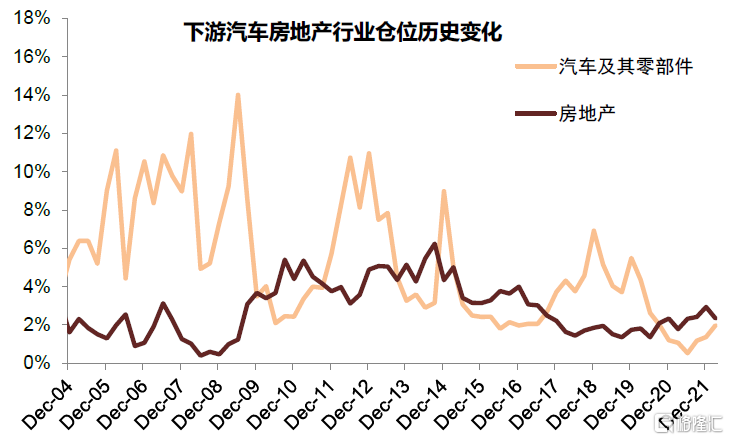

圖表26:下游汽車房地產相關行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

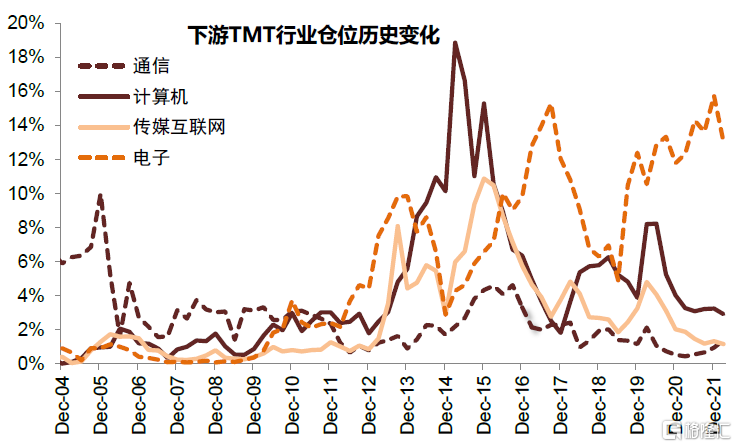

圖表27:下游TMT相關行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

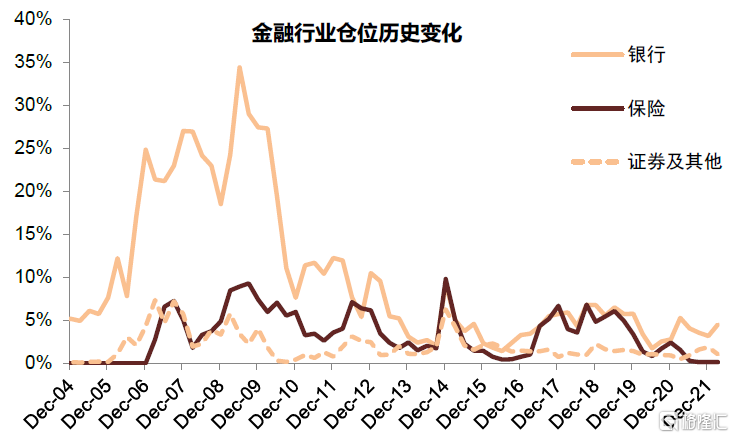

圖表28:金融行業倉位變化

資料來源:萬得資訊,中金公司研究部

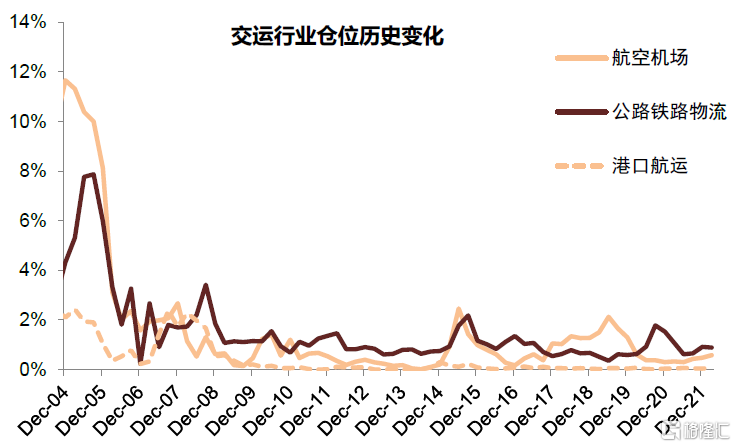

圖表29:交通運輸行業基金倉位變化

資料來源:萬得資訊,中金公司研究部

下一階段操作建議:穩增長主線仍有階段配置價值,根據全球通脹形勢進展關注成長風格

結合最新的公募基金持倉,我們發現機構倉位在一季度並未有較大變化,對於部分熱門賽道的投資意願維持相對穩定,整體倉位仍然偏高,傳統行業普遍倉位較低。當前包括疫情防控、地緣局勢僵持、海外貨幣政策緊縮和“滯脹”擔憂等在內的國內外形勢仍存較多不確定性,經濟下行壓力較大、穩增長仍面臨挑戰,市場對潛在資金流出的壓力也開始有所擔心,投資者情緒較低迷,市場處於“磨底期”。向前看,市場累計回調時間較長、幅度不小,估值已經在歷史上相對低位,且對上述負面因素已經有所準備,中國仍有一定的政策空間及靈活性,對市場中期前景不宜過度悲觀。

具體來説,當前要注重三個方向:

1)在市場“磨底”階段,估值相對低的穩增長板塊可能在當前宏觀環境下仍具備相對收益,如傳統基建、地產穩需求相關產業鏈(地產、建材、建築、家電、家居等)等;

2)製造成長板塊包括新能源汽車、新能源及科技硬件半導體等風險已經有所釋放,但轉機在於“滯脹”風險、全球流動性和市場情緒因素能否邊際改善;

3)2021年調整較多、估值不高、中長期前景仍明朗的中下游消費,自下而上擇股,包括家電、輕工家居、汽車及零部件、農林牧漁、醫藥等。

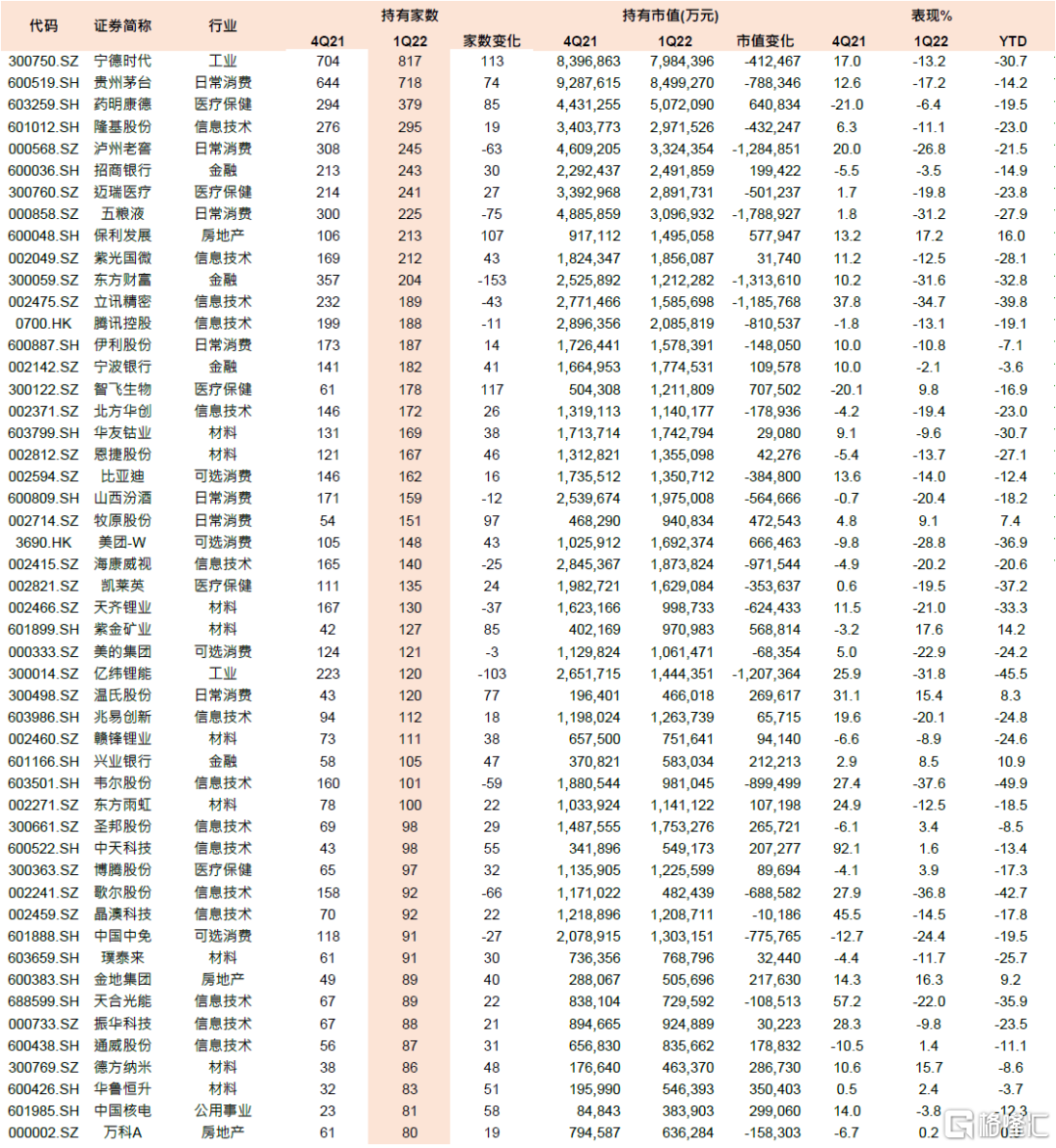

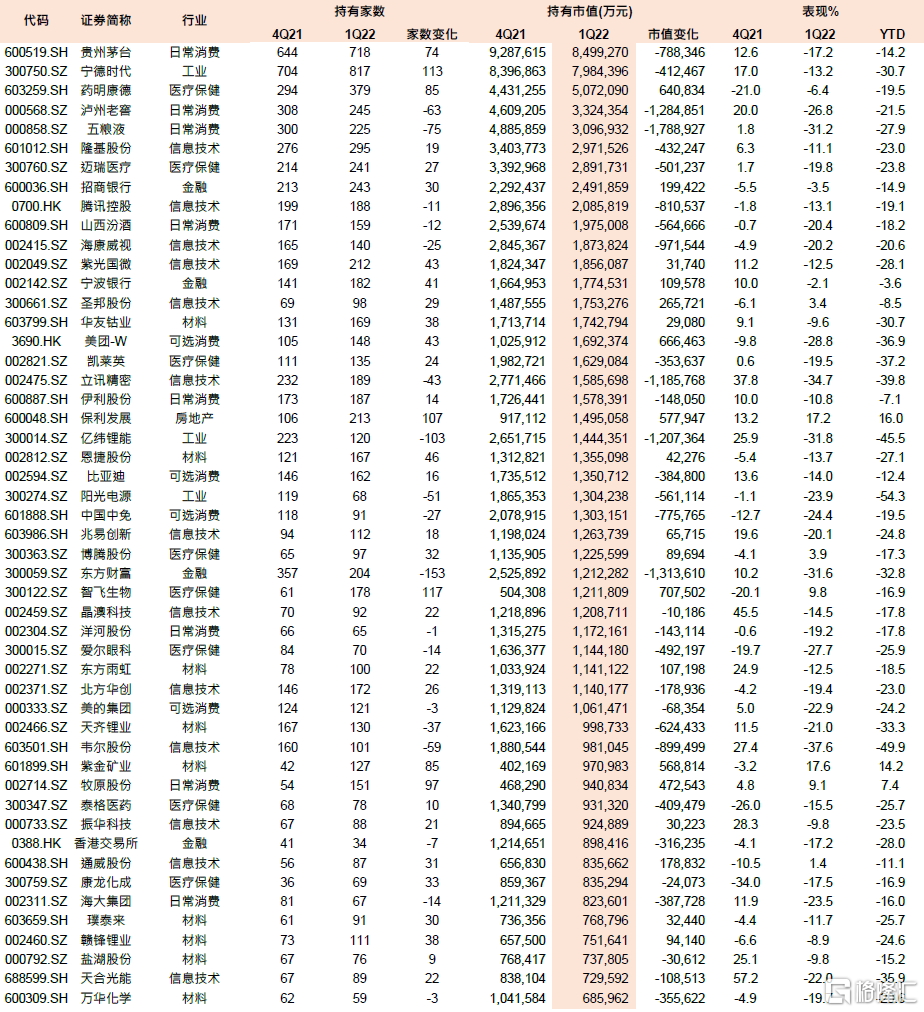

圖表30:1Q22主動偏股型基金重倉持有家數前50公司

資料來源:萬得資訊,中金公司研究部; 注:數據截止至2022年4月22日

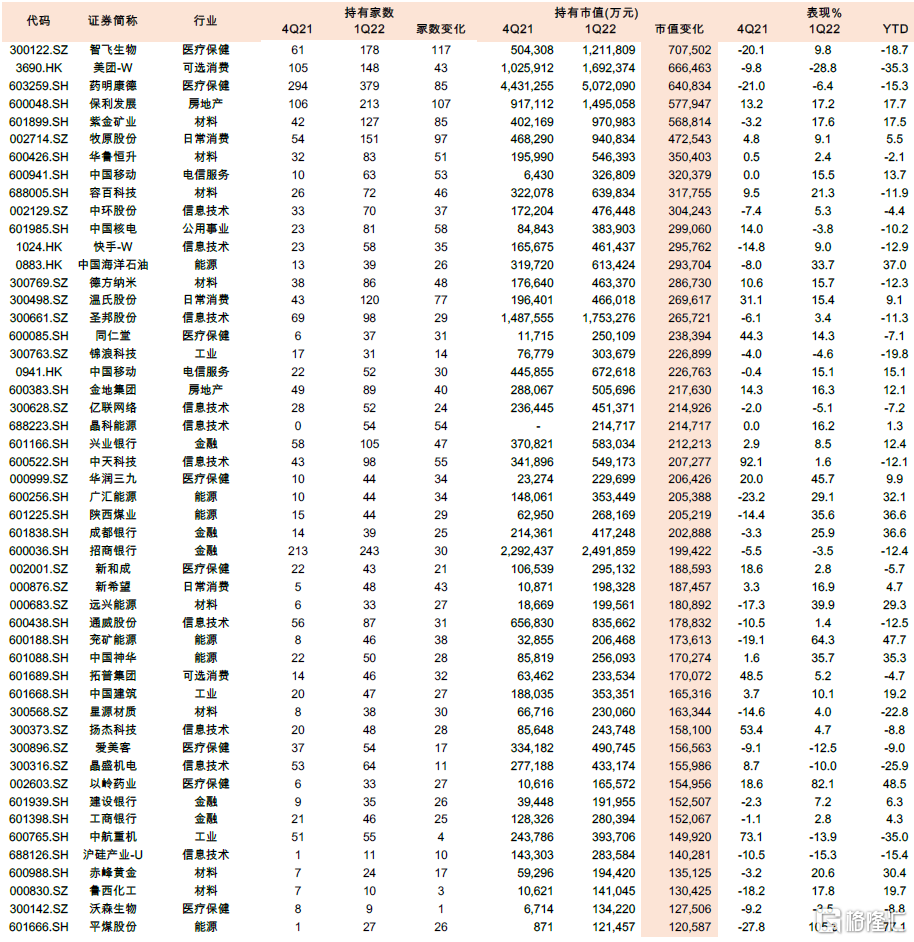

圖表31:1Q22主動偏股型基金重倉增持家數前50公司

資料來源:萬得資訊,中金公司研究部; 注:數據截止至2022年4月22日

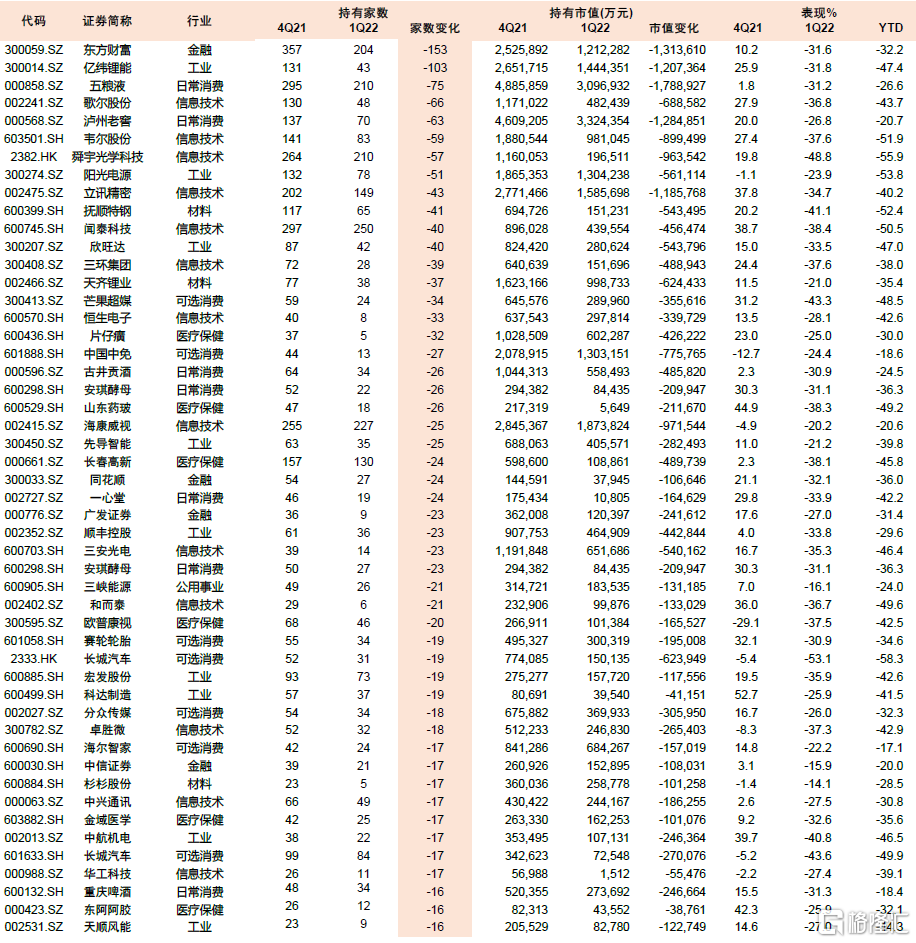

圖表32:1Q22主動偏股型基金重倉減持家數前50公司

資料來源:萬得資訊,中金公司研究部; 注:數據截止至2022年4月22日

圖表33:1Q22主動偏股型基金重倉持有市值前50公司

資料來源:萬得資訊,中金公司研究部; 注:數據截止至2022年4月22日

圖表34:1Q22主動偏股型基金重倉增持市值前50公司

資料來源:萬得資訊,中金公司研究部; 注:數據截止至2022年4月22日

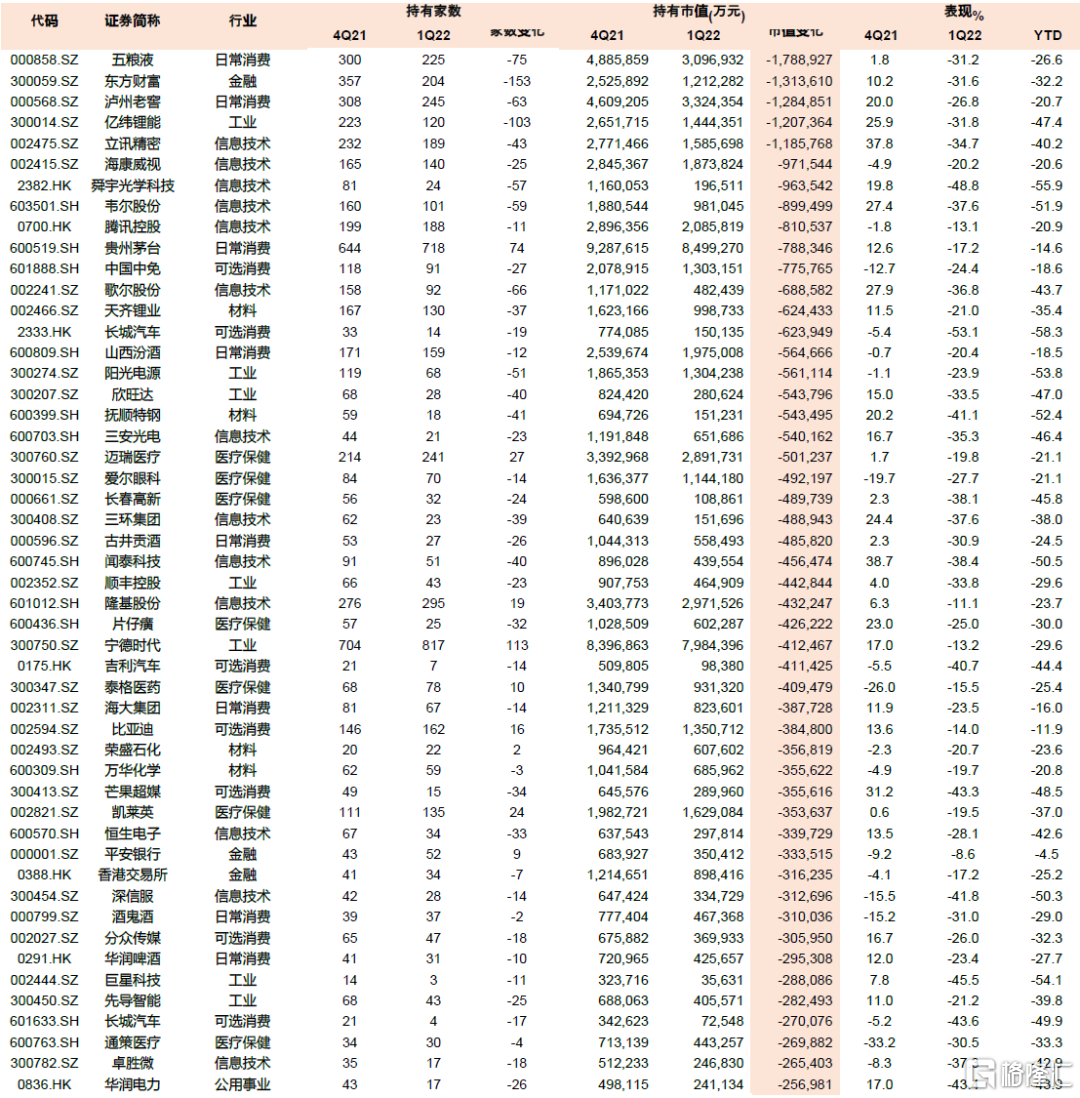

圖表35:1Q22主動偏股型基金重倉減持市值前50公司

資料來源:萬得資訊,中金公司研究部; 注:數據截止至2022年4月22日

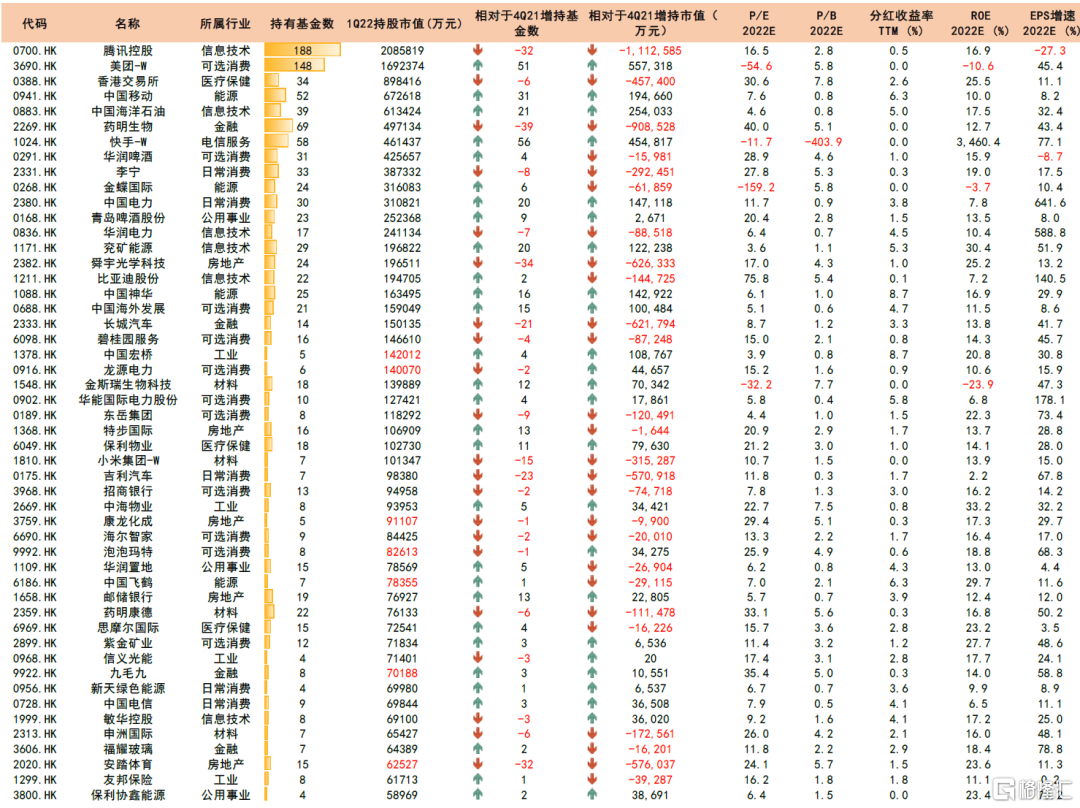

圖表36:1Q22主動偏股型基金重倉港股情況

資料來源:萬得資訊,中金公司研究部; 注:1)數據截止至2022年4月22日;2)預測值來自萬得一致預期