自然界的規則就是優勝略汰。當綠電概念大行其道,“新老能源”交替有人正在進行中,火電終究會像腐朽的歷史一樣被人們拋之腦後吧?

但目前的現實世界正在上演的一幕是,新能源賽道股跌到屁滾尿流,煤炭板塊卻一枝獨秀。

年初以來,煤炭在大盤萎靡不振的情況下仍我行我素逆勢上揚,截至4月20日收盤,同花順煤炭概念板塊指數漲幅超14%。

但煤炭板塊最近有點糾結。從3月15日大盤觸底以來,煤炭板塊化身“煤超瘋”,成為資本市場最亮的崽。但4月15日後,板塊走勢開始搖擺,昨日反彈遇阻,今日板塊指數小幅收紅。

當中的資金在博弈什麼?後市應該怎麼看?

1、煤炭需求擁有“低保”

我國動力煤需求跟宏觀經濟狀況和相關下游行業發展有密切聯繫,屬於典型的需求拉動市場。

今年的政府工作報吿明確以5.5%作為全年GDP增速,這就奠定了全年能耗增速,尤其是用電增速的基準。常理來説,在穩增長的保障下,煤炭消費需求有保障。

究竟是不是這麼一回事呢?我們來看看統計局上週發佈的一季度經濟數據。

統計局數據顯示,中國一季度GDP同比增速是4.8%,經濟整體平穩,但下行壓力增大。房地產投資和消費是主要下行力量。

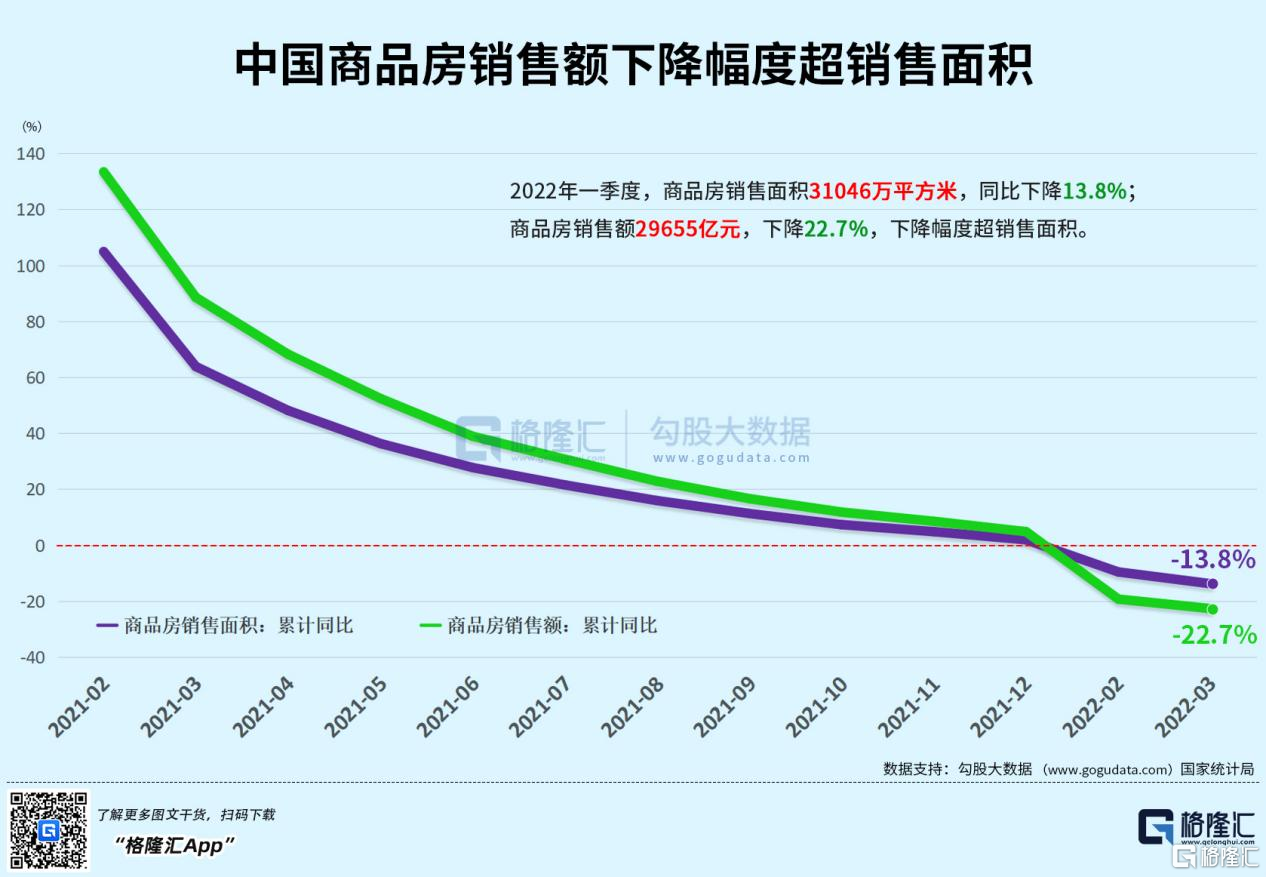

開年以來轟轟烈烈的房地產鬆綁政策並沒有帶動銷售端沒有回暖,一季度商品房銷售面積同比下降13.8%,銷售額同比下降22.7%。

房地產作為中國經濟重要的寬信用主力,若不能重新回暖,經濟下行壓力會比較大。

這種情況下,基建的託底就很關鍵了。

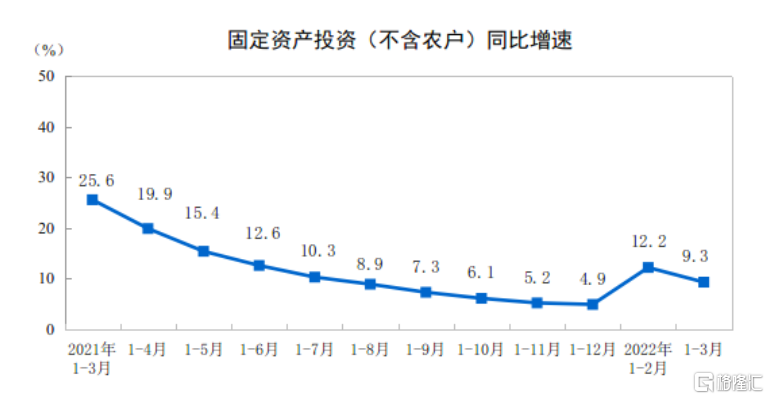

剛好一季度的經濟數據也表明製造業投資和基建投資是新亮點。首先是一季度固定資產投資同比增長9.3%。

製造業佔比繼續提升,一季度製造業增加值同比增長6.1%,佔國內生產總值的比重為28.9%,更為積極的一點是,工業投資同比增長16.3%。其中,採礦業投資增長19.0%,製造業投資增長15.6%。

製造業是中國經濟的主體同時也是用電貢獻最大的主體,製造業高投資的背後隱含着未來製造業生產的擴張,為後期製造業用電增速回歸奠定了基礎。

一季度中國發電量19922億千瓦時,同比增長3.1%,但3月發電量僅同比增長0.2%,增速比1—2月份放緩3.8個百分點。

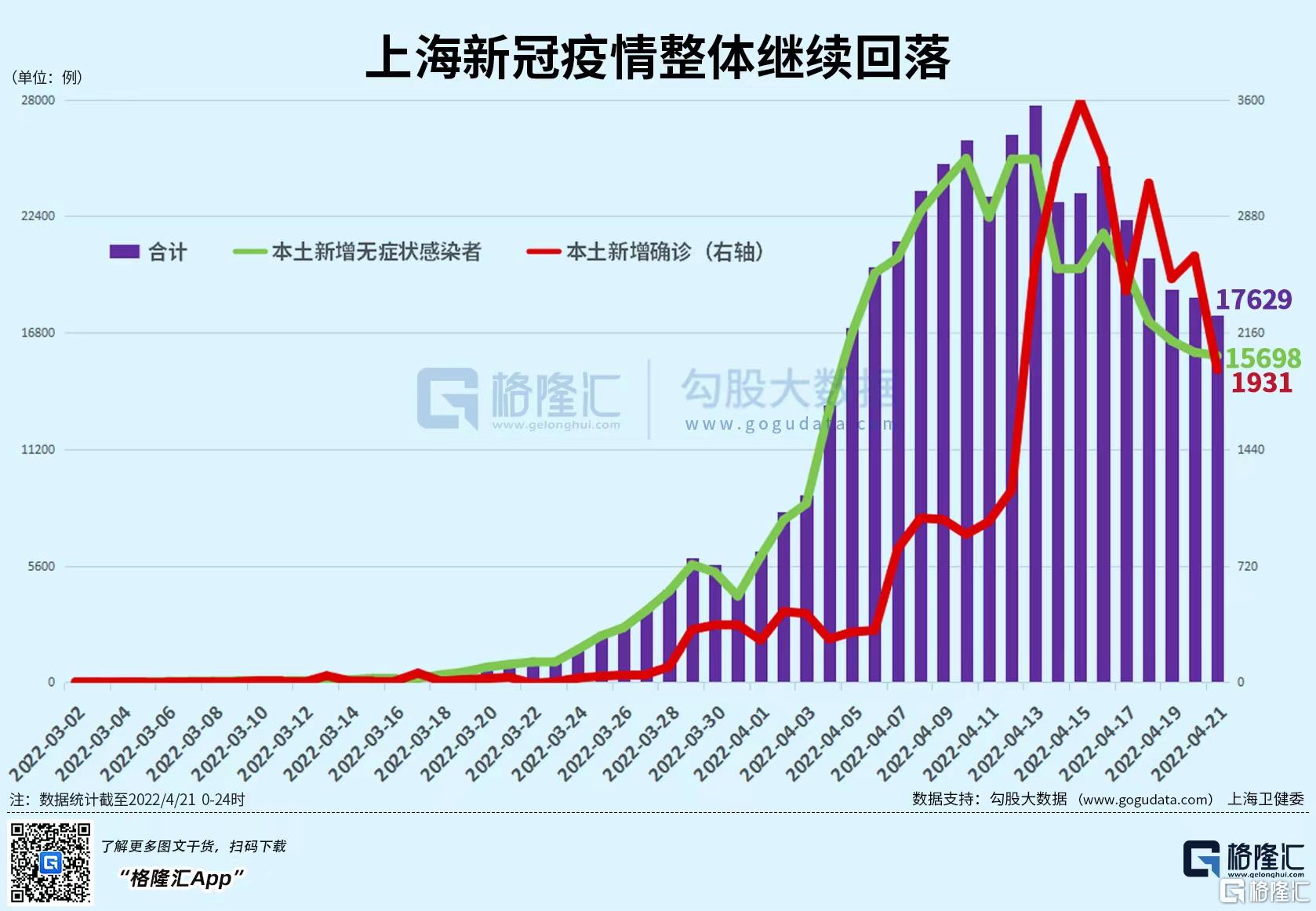

這表明3月疫情蔓延顯著衝擊了國內的經濟運行,尤其是目前上海疫情通過產業鏈等方式外溢影響其他地區,中國經濟也面臨較大的壓力。不過可以稍微鬆一口氣的是,上海疫情新增數量整體呈現回落的態勢。

後期需要持續關注疫情對經濟的影響,以及對應的政策的託底措施。

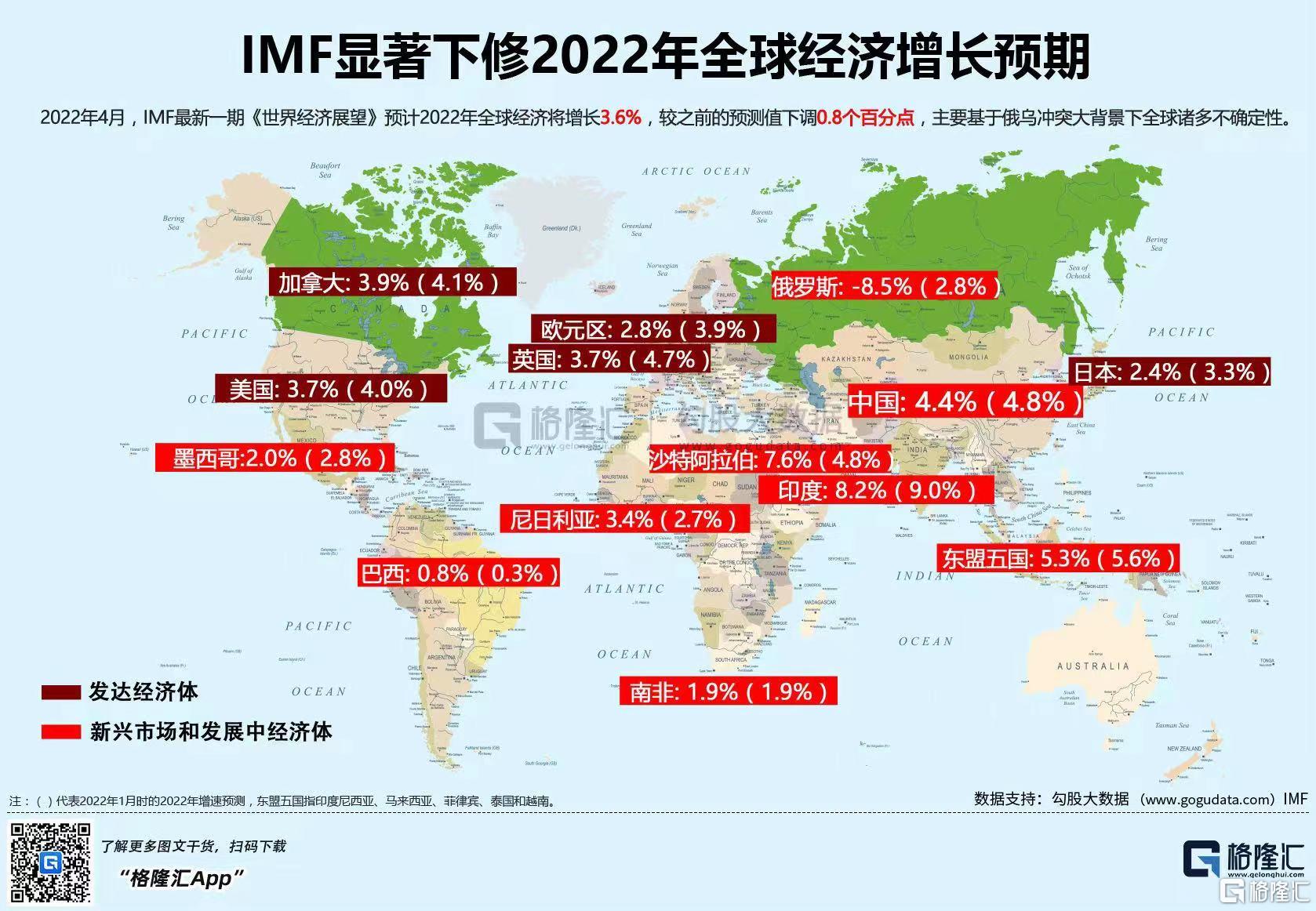

但需要引起注意的是,最近已經有兩家國際機構先後下調全球經濟的增長目標。

4月18日,世界銀行將2022年全球GDP增長預期從4.1%下調至3.2%,僅過一日,IMF同步下調2022年全球經濟增長預期,從4.4%降至3.6%。同時,兩家國際機構都上調了全球通脹預期。

事實上,在美聯儲逐漸強硬的“鷹派”作風下,世界經濟極有可能深陷“滯漲”的泥淖。但回到國內,就算全球經濟真的陷入通脹螺旋,經濟活動又不可能停止,在GDP的三駕馬車——投資、消費、出口,消費已經萎靡不振很久了,出口在今年的經濟貢獻大概率會回落,政府能較好控制的就是投資了,其中製造業和基建是關鍵。剛好這兩項的開展都離不開煤炭,也就是説煤炭的需求其實是有保障的。

2. 煤炭供給有限

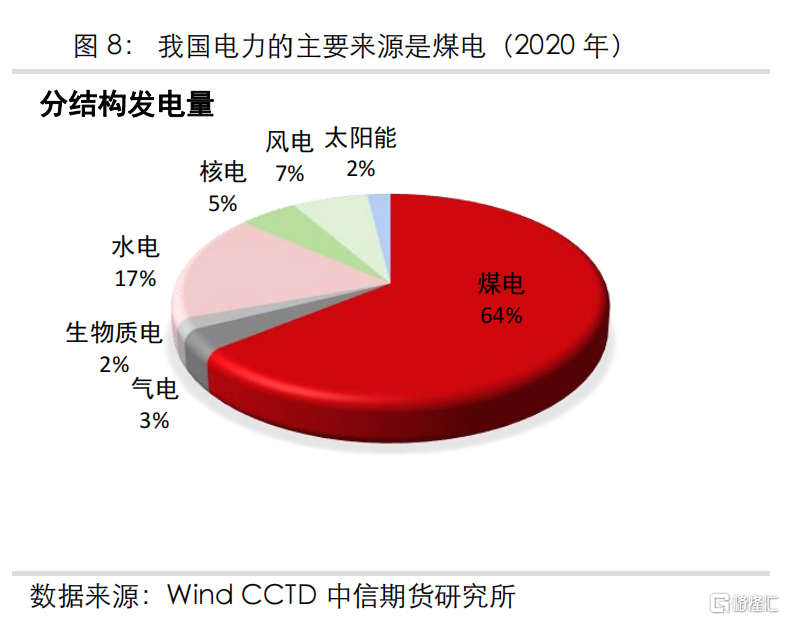

首先要考慮我國的雙碳政策。由於中國一次能源消費結構中煤炭佔比超60%,而碳排放能源來源結構中煤炭佔比更是超過 70%,因此中國碳排放達峯“控煤”、“減煤”是關鍵。

國家能源局在《2021年能源工作指導意見》明確指出2021年“煤炭消費比重下降到56%以下”

這就意味這煤炭的供給彈性是有限的,大幅擴產不太可能。

要推進“控煤”目標的實現,就意味着需要減少煤炭在一次能源消費中的佔比以及煤炭消費

總量,關鍵在於能否實現可再生能源能否代替新增量。

但考慮到風電、光電自身的不穩定性,導致“棄風棄電”現象頻發,這也就是在清潔能源消費絕對量達到可以替代煤炭能源之前,以中國GDP 結構中製造業佔比較高的情況下,煤炭的產能與供應仍會隨着經濟增速與能耗增加繼續提升。

統計局數據也顯示一季度,煤炭消費佔能源消費總量比重增加0.4個百分點。同時原煤生產較快增長。一季度,規模以上工業原煤產量10.8億噸,同比增長10.3%。

2021年全球正遭受能源緊張的困境,中國更是上演“電荒”奇景。從2021年7月份後,政策端開始發力推動煤礦供應量提升。

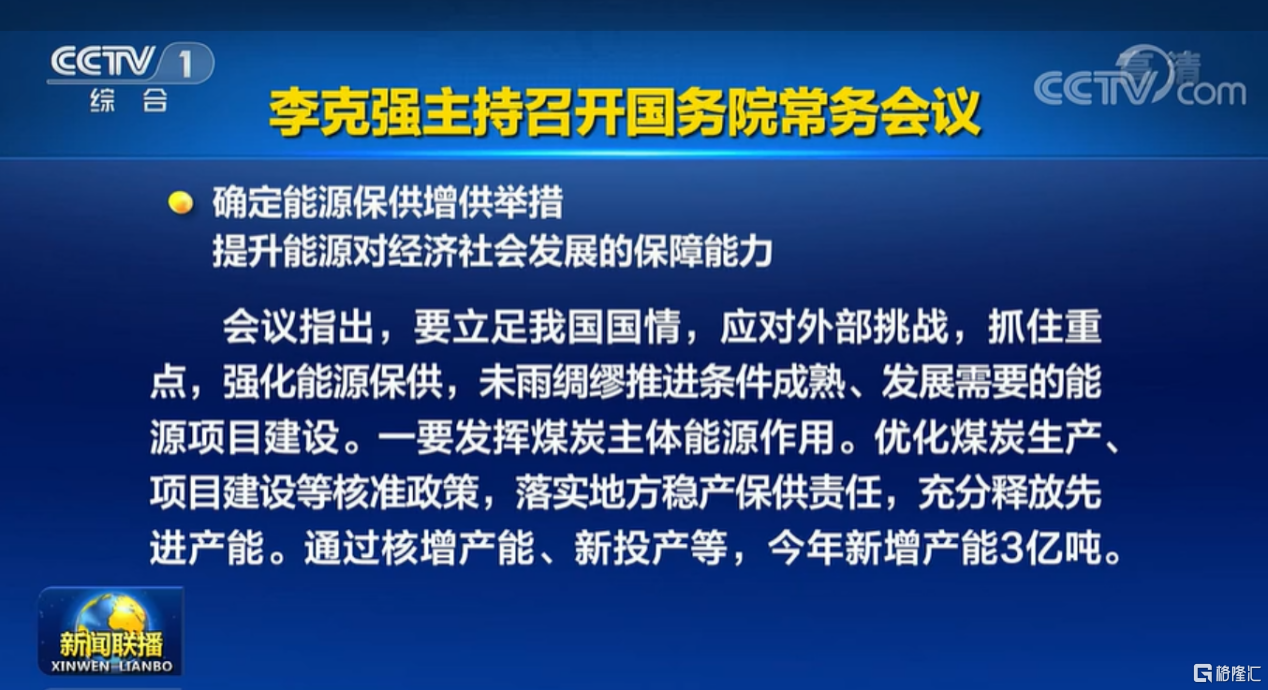

2022 年以來能源保供會議更是頻頻召開,3 月份“煤電油氣”會議發佈了較為明確的能源保供文件,煤炭行業增加3億噸產能

4月20日,李克強總理召開的國常會再次定調確定能源保供增供舉措,提出要引導煤價運行在合理區間,推動煤電機組改造,提高能源使用效率,全年改造規模超2.2億千瓦。

能源保供會議的層出不窮的背後就透露出能源供應依舊很緊張,而且雙碳政策高懸項上,這導致了國內的煤炭供應就像擠牙膏一樣一點點擠。

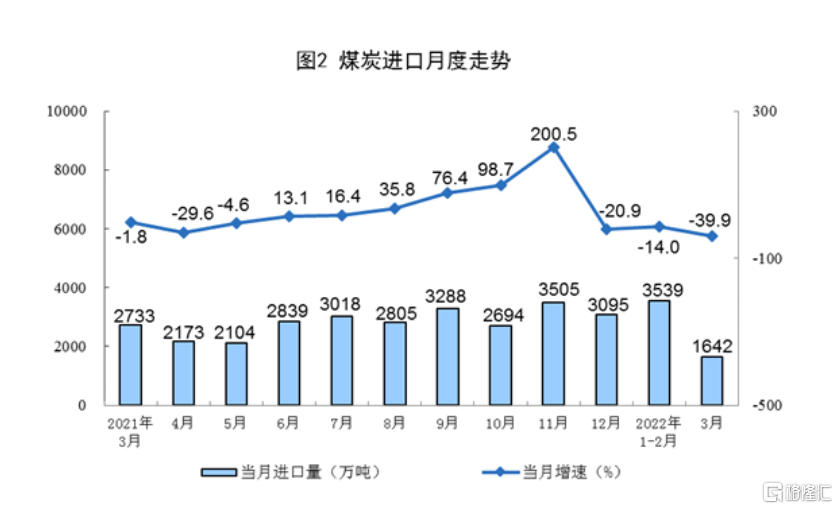

除了國內的產量,中國的煤炭的進口占比為 8%,進口量大約3億噸上下。但中國此前已經停止進口澳煤,如今在俄烏衝突加劇的情況下,俄羅斯的煤炭出口受限。

中國的煤炭進口量有所下滑。統計局數據顯示,一季度,進口煤炭5181萬噸,同比下降24.2%。

內外雙重供給壓力下,國內的煤炭供需就更緊張了。總而言之,目前中國的能源結構處於“青黃不接”的過渡期,煤炭的供需長時間內會處於緊平衡的狀態。

再加上新的電價浮動機制,煤炭價格可以長期穩定在較高的區間運行,這就意味煤炭公司可能獲得長期穩定利潤。

國際煤價方面,澳洲煤炭巨頭Whitehaven認為,俄烏衝突導致全球煤炭貿易出現了延誤和中斷,煤炭價格的漲勢應該會延續到明年。

3.煤炭企業價值重估

事實上,煤炭上市企業的一季度業績也印證了這個邏輯。

中煤能源預計一季度淨利增長83.80%至103.20億。陝煤一季度淨利潤為51億元到60億元,同比增加51.22%到77.91%。讓老股民又愛又恨的中國神華更是大手筆分紅504.66億,利潤全額分配給股東!

目前整個煤炭板塊的PE大致位於中位數的水平,考慮到前期漲幅已經比較大,因此後期需要留意是否有回調的風險。具體可以多留意目前有業績支撐的但估值仍然比較低的小市值公司。