報吿摘要

策略:迎接“疫後修復”的拐點。2020年新冠疫情以來,每一輪國內疫情擴散至有效控制之後,“疫情受損鏈”均存在階段性上漲及超額收益,本輪“疫後修復”行情大概率不會缺席。2022年較歷史幾輪國內疫情衝擊相比,已是20年3月以來最嚴峻水平,疫情衝擊更深、供給側出清更深、供應鏈從停擺到逐步恢復、地產穩增長有望發力、後續防控半徑逐步縮小,建議關注“疫情受損鏈”的消費復甦機遇,推薦配置防疫半徑縮小受益的社服/零售、及地產to-c鏈的可選消費如家電。

食品飲料:疫情對大眾品和白酒均有不同程度影響,疫後板塊估值將有所修復。大眾品,餐飲渠道受阻,期待疫後恢復,重點推薦調味品、乳製品、速凍食品,建議關注其他食品板塊。白酒首推區域次高端,其次推薦高端。

商業與服務業:疫後復甦的確定性受益板塊。餐飲-同店銷售有望快速回升,盈利彈性大;酒店-頭部集團經營修復能力顯著,逆勢擴張加速連鎖化;免税-疫情反覆拖累業績,龍頭長期成長穩健;旅遊-境內旅遊恢復優先,關注具有外延擴張能力的公司;電商:與經濟週期同步,仍是效率更高的零售業態;美粧/珠寶:尋找能穿越週期的強心智品牌。

家電:3月疫情打斷緩慢復甦,期待疫後零售改善。白電:促消費政策陸續落地,終端提價龍頭盈利修復中;小家電:階段性需求透支,新興賽道關注智能微投;廚電:地產政策有望邊際放鬆,集成灶景氣度較好。

汽車行業:道路曲折,前途光明。本輪疫情發酵前,汽車行業22年景氣回升問題不大;疫情衝擊,商用車影響大於乘用車,復產復工壓力測試,積極調整應對疫情衝擊,按照行業底部給予低估值的公司具有更好的安全邊際和投資的性價比。

紡服:時尚運動龍頭及羽絨服龍頭有望率先復甦跑贏市場。

核心假設風險:疫情反覆,全球經濟下行超預期,地緣風險超預期。

報吿正文

01 策略:迎接“疫後修復”的拐點

1.1 疫情數據出現拐點,消費復甦預期抬升

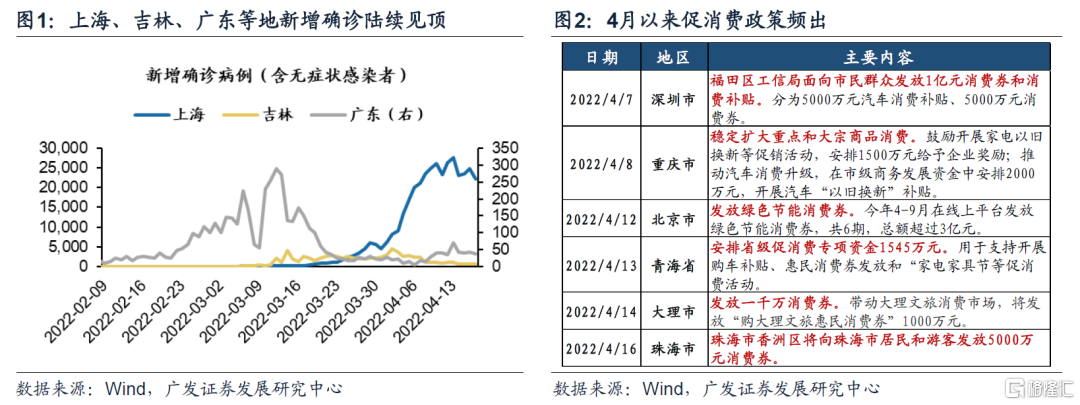

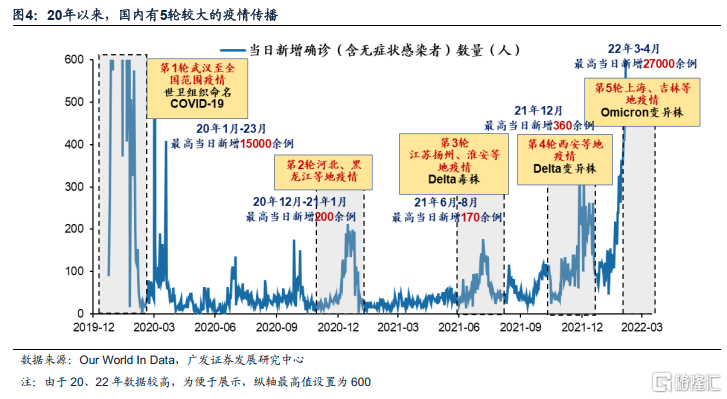

22年4月10日以來,全國、上海新增病例陸續開始見頂回落,市場對於疫情見頂、消費復甦的預期有所抬升。22年以來奧密克戎疫情持續發酵,深圳、吉林、上海等接連受困。局部經濟停擺之下,消費行業再度陷入困境,3月社零同比錄得-3.5%,自20年疫情後再度出現負增長。隨着各地抗疫政策升級,4月以來全國疫情數據初現拐點,疫後消費修復的預期有所升温——一方面,上海日新增病例攀至27000餘例頂峯後回落,疫情拐點初步出現;另一方面全國各地陸續推出消費券、消費補貼等促消費政策。4月10日全國新增本土病例觸頂以來,社服、零售、航空、食品飲料等行業迎來絕對及超額收益。

1.2 從20年以來疫情幾輪拐點來看,均存在階段的“疫後修復”行情

以20年初新冠疫情以來,受到德爾塔、奧密克戎等變異毒株的影響,全國共發生過五輪較大規模的疫情擴散。第一輪為20年1月武漢蔓延開來的全國性疫情,並使得全國封鎖,2月新增病例峯值到達15000餘例,至3月疫情逐漸緩和;第二輪於20年12月發酵於河北、黑龍江等地的疫情,新增病例於21年1月至峯值200餘例,此後逐漸緩和;第三輪是21年6月Delta毒株引致的揚州等地疫情,新增病例於21年8月見頂至170餘例,隨後回落;第四輪是21年12月Delta毒株引致的西安等地疫情,新增病例於同月迅速攀升至360餘例,隨後回落;第五輪是本輪上海、吉林等地由Omicron變異株引致的疫情,由於存在大量無症狀感染者,全國新增病例於4月10日高增至27000餘例,目前已初現拐點。

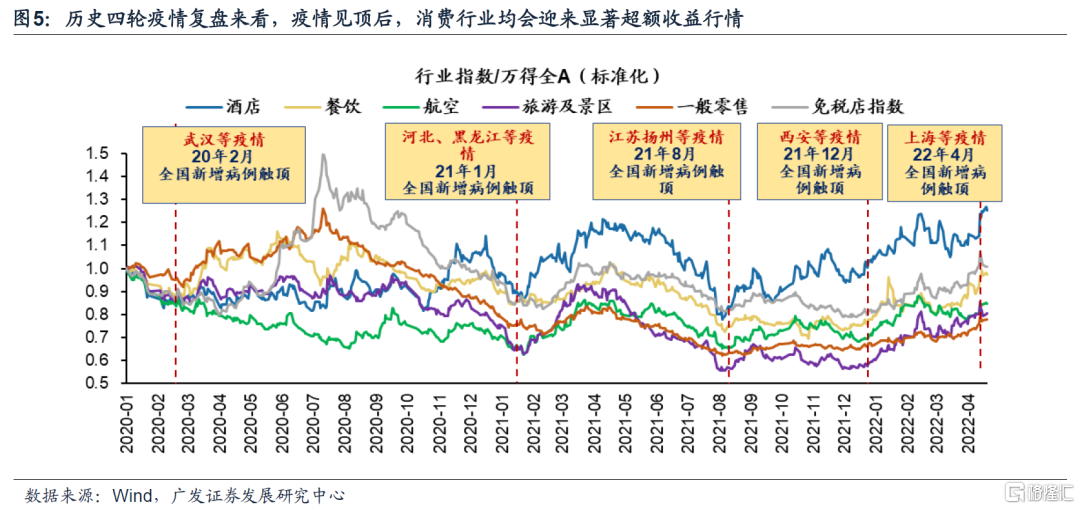

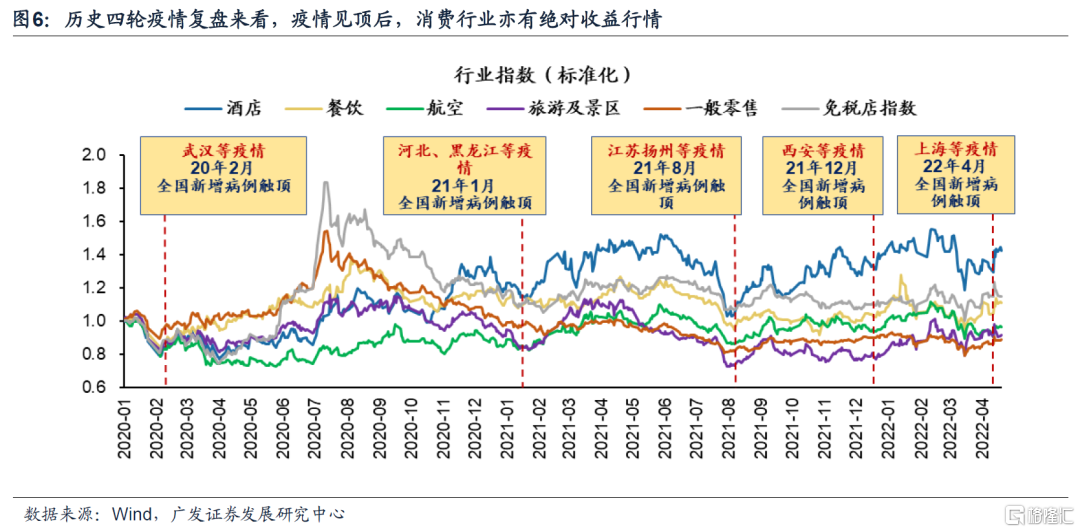

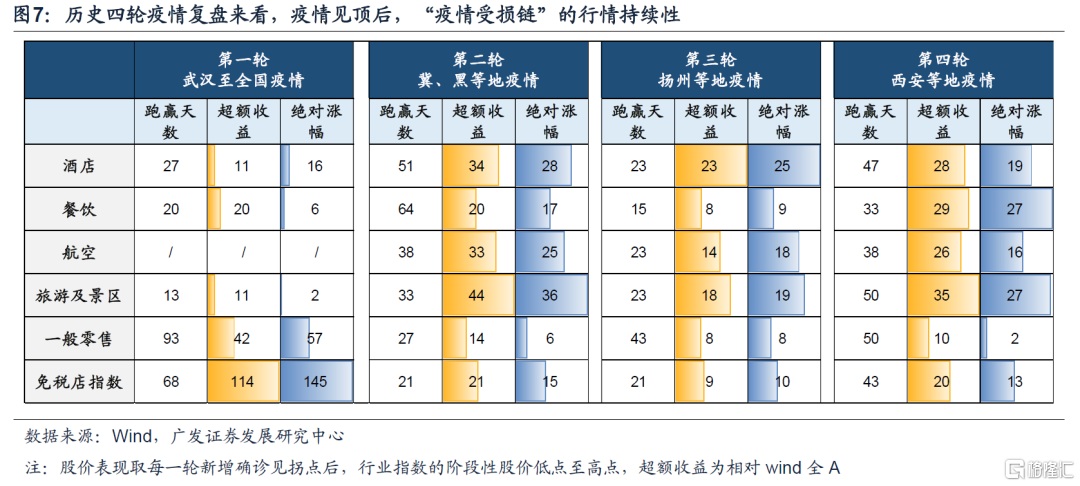

從市場表現來看,每輪疫情得到控制之後,服務業及可選消費均會迎來階段性的上漲及超額收益。以歷史四輪疫情擴散見頂時點(新增病例人數至峯值)之後,疫情受損鏈(酒店、餐飲、免税、旅遊及景區、航空、一般零售等)均會迎來階段性的行情,且同步性較強,呈現出一定的貝塔屬性,疫情受損鏈在疫情拐點後迎來“疫後修復”良機。

疫情受損鏈、每一輪“疫後修復”的超額收益行情持續性多在1-2個月,超額收益多在20-30pct。四輪對比來看,由於缺乏持續的景氣確認,疫情受損鏈的修復行情持續性和彈性較為有限,品種上來看旅遊、酒店、航空相對佔優。

1.3 2022年,迎接新一輪“疫後修復”的拐點

本輪“疫後修復”的行情大概率不會缺席。本輪較歷史幾輪疫情衝擊相比,已是20年3月以來最嚴峻水平,疫情衝擊更深、供給側出清更深、供應鏈重鎮停擺、地產穩增長有望發力、後續防控半徑逐步縮小,邊際來看本輪疫情受損鏈的消費復甦斜率或將更強,建議關注配置機遇。

首先,本輪疫情衝擊幅度之深已是20年3月以來最差水平,後續消費的潛在修復斜率可期。本輪疫情新增病例數量峯值超過兩萬,衝擊幅度遠超21年的各輪,已直逼20年初的全國性疫情。宏觀數據來看,經濟中心上海等停擺,消費受衝擊嚴重,3月社零大幅低預期,同比錄得-3.5%,3月整車貨運流量、公共物流園吞吐量等亦超季節性下滑,創20年4月以來除春節外的新低;中觀行業來看,服務業3月部分PMI已創歷史新低,如航空業、住宿業等分別錄得9.2、9.7,甚至低於20年3月。因此,在更深的衝擊幅度之下,本輪消費修復斜率或許會更高。

第二,經過了兩年的出清,本輪“疫情受損鏈”行業的供給出清,對於存活下來的龍頭企業來説供給格局有所優化。20年起,兩年疫情使得大量中小企業退出市場,消費行業經歷了劇烈的尾部出清。例如,隨着住宿業的出清,四星、五星級酒店滲透率於21年以來加速抬升,分別由疫情前19年底的28.5%、9.9%抬升至了最新的30.5%、10.9%。疫情反覆之下,旅遊業亦迎來尾部出清,旅行社數量由10年以來持續抬升,而至20年首度轉為下降,減少了20.2%。以上市公司口徑來看,景點、旅遊、航空2021年CR4分別達90.98%、92.04%、97.83%,較19年分別抬升了22.11pct、8.64pct、5.21pct。行業的出清使得競爭格局更為明晰,龍頭的帶動效應亦會變得更加顯著。

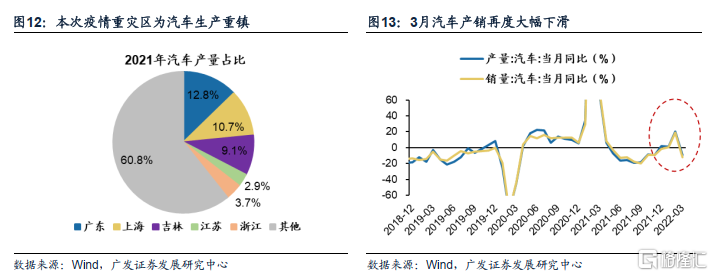

第三,上海、吉林是汽車等製造業的供應鏈重鎮,局部停擺走向恢復,使得本輪“疫後修復”疊加了復產復工的邏輯。上海、吉林等為汽車整車、零部件等生產重鎮,21年汽車產量分別佔到全國的10.7%、9.1%。在本輪疫情衝擊之下,大量汽車廠停工,如特斯拉超級工廠自3月底便開始停產。3月數據來看,汽車產銷大幅下滑至負增長,分別錄得-9.1%、-11.7%。當前,復工復產正在啟動,由上海市發佈的《上海市工業企業復工復產疫情防控指引(第一版)》來看,與汽車相關的企業超過240家,佔比超過三分之一。本輪疫後復甦疊加了復產復工的邏輯,供應鏈的恢復存在較強的邊際改善空間。

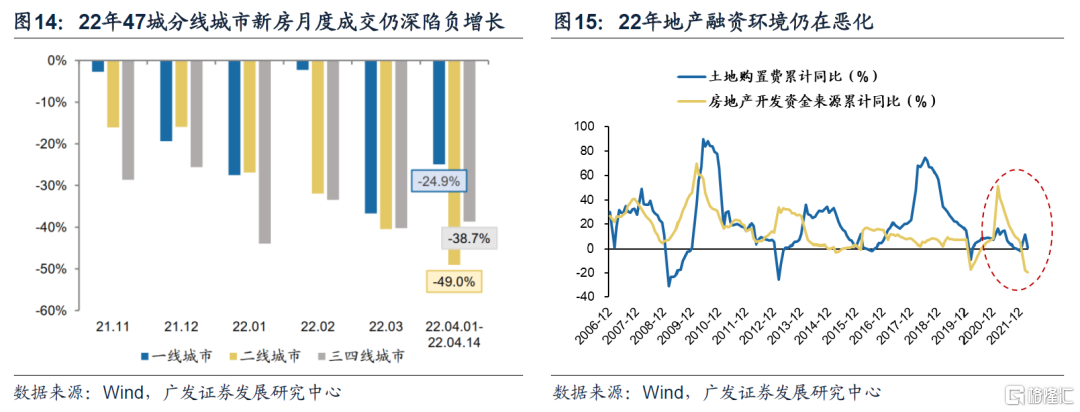

第四,疫情造成的經濟停擺拖累經濟,地產穩增長政策有望加碼,指向To-C銷售鏈條的配置機遇。在地產預期邊際放鬆,銷售回暖預期之下,TO-C地產銷售鏈的家電、傢俱業績預期有望扭轉。從“因城施政”的地方性政策調整來看,今年地產鏈中可能率先改善的數據是銷售鏈條,需求傳導至To-C端的地產銷售鏈。地方的政策調整會帶來居民需求端改善,購房需求的變化帶來To-C端的銷售鏈行業景氣修復預期。當前來看,一方面地產政策已在發力,據廣發地產,4月首套房按揭貸款利率環比下降17bps,高點5.74%降低至5.17%,央行明確地方信貸調節政策,2季度預計將會加速改善。家電等消費品銷量雖在下滑,但價格仍在抬升,如多數白電3月價格均有所抬升,其中空調提價環比幅度達3%,同比幅度達14.6%。

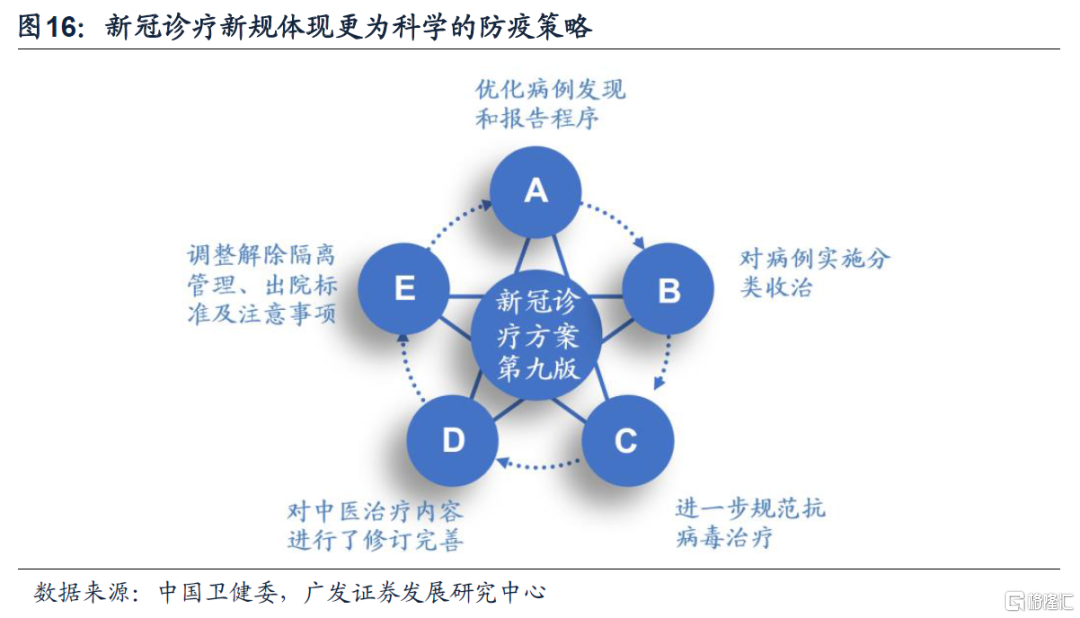

第五,隨着《新型冠狀病毒肺炎診療方案(試行第九版)》的發佈,未來防疫半徑有望逐步縮小,科學防疫使消費復甦的確定性進一步抬升。22年3月,國家衞健委發佈《新型冠狀病毒肺炎診療方案(試行第九版)》,提出了更為科學的防疫策略,如優化病例發現和報吿程序、對病例實施分類收治、降低出院標準及後續隔離要求等。4月,上海提出了封控區、管控區、防範區分區分類差異化防控的新措施。同時,4月11日起上海、廣州等八市開展四周的新冠疫情防控措施優化試點工作,包括放鬆入境人員、密接人員等的隔離管控措施,進行分區分類差異化防控等。未來科學防控之下,“穩增長”與“動態清零”之間將更易找到相對均衡,消費復甦的確定性較歷史進一步抬升。

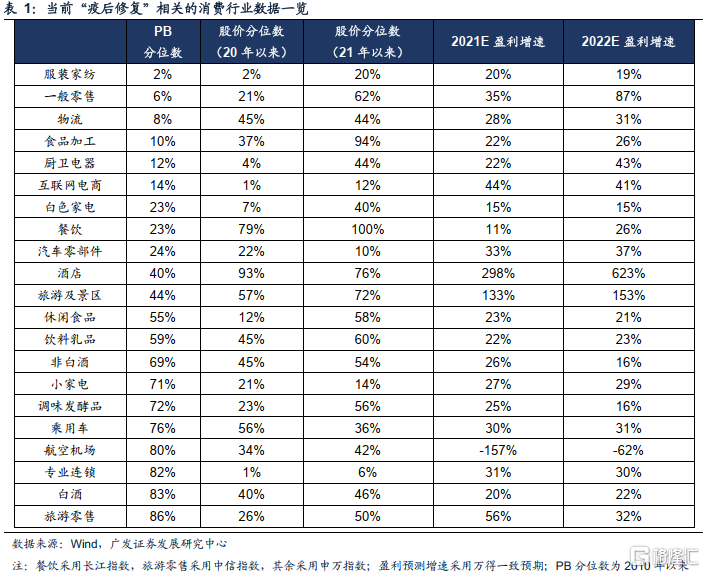

迎接“疫後修復”的拐點,建議配置當前估值較為合意、受益於防疫半徑縮小而景氣預期改善的行業:社服(酒店/免税)、零售(互聯網電商)、家電、物流。當前來看,PB分位數較低、2022年預測盈利高增的行業主要集中於社服(酒店/免税)、零售(互聯網電商)、家電、物流。

02 食品飲料:疫情對大眾品和白酒均有不同程度影響,疫後板塊估值將有所修復

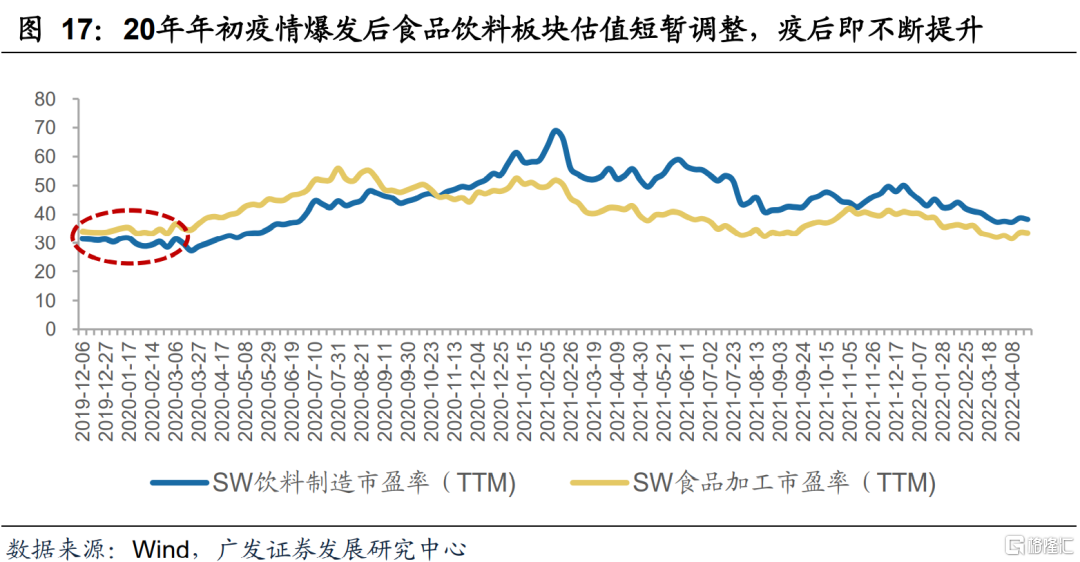

疫情對大眾品和白酒均有不同程度影響,疫後板塊估值將有所修復。三月以來深圳、上海等地,以及後續全國多點的疫情蔓延,對整個食品飲料板塊都造成了一定的負面影響。從需求端來看,疫情不僅限制了餐飲、宴席等消費場景,同時疫情的管控拖累了經濟增長,影響了居民實際收入和收入預期,導致整體需求不振。從供給端來看,疫情導致原材料、人工、運輸等成本高企,對企業利潤形成壓制。雙方面因素導致2022年以來大眾品和白酒板塊的盈利預測均有不同程度的下調,同時估值也有所下殺。參考過去兩年國家對於疫情的有效管控,我們認為此輪疫情的反覆對於食品飲料板塊只是一次突發性、短暫性的影響。經歷了短期的調整後,隨着疫情的再度常態化,我們預計板塊業績與估值均將迎來修復。

2.1 大眾品:餐飲渠道受阻,期待疫後恢復

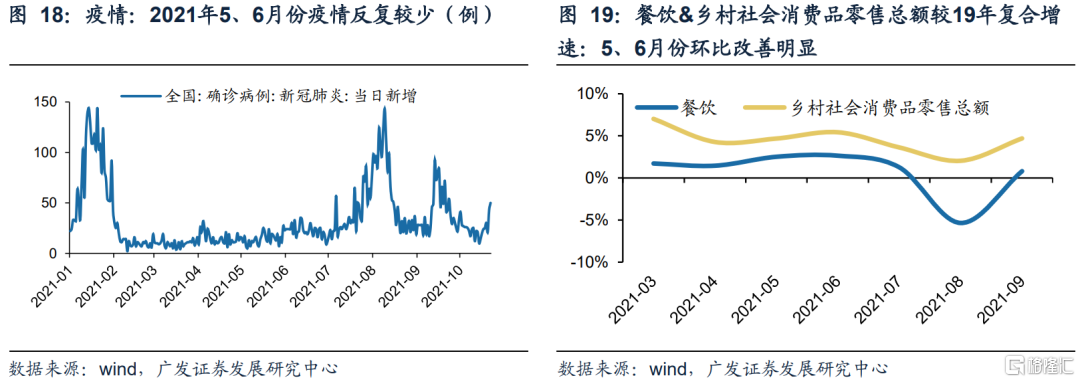

對標21年5、6月份,疫情常態化後預計2022年下半年餐飲、鄉村社會消費品零售總額同比增速有望達10%/5%左右,推動食品行業需求復甦。餐飲景氣度和底層消費力分別決定了食品行業餐飲和家庭端的需求;其中底層消費力與餐飲景氣度密切相關,餐飲業中個體工商户和小微企業佔比較高,餐飲等底層服務業景氣度提升,將明顯拉昇底層消費力。我們預計22年5月份疫情能夠得到有效的控制,對標疫情反覆力度較小的21年5、6月份餐飲和底層消費力增長趨勢,根據我們21.12.02發佈的《食品飲料行業2022年投資策略》,則22年下半年餐飲收入較21年下半年有望同比增長9-10%,底層消費力較21年下半年有望同比增長4.73%,從而推動食品行業需求復甦,基本面迎來改善。

新一輪食品企業提價週期開啟,渠道庫存加速去化+盈利能力提升。2021年10月12日,海天發佈提價公吿,公吿主要產品調整幅度3%-7%,開啟本輪食品企業提價週期,此後天味、恆順等調味品企業,以及洽洽、安井等企業紛紛發佈提價公吿。預計中炬、千禾等調味品企業也將跟隨行業龍頭在未來1-2個季度跟隨提價。隨着提價方案在渠道中逐漸見效,我們預計大部分企業本輪渠道去庫存週期將於今年二季度末結束,食品企業盈利能力有望隨之得到顯著改善。

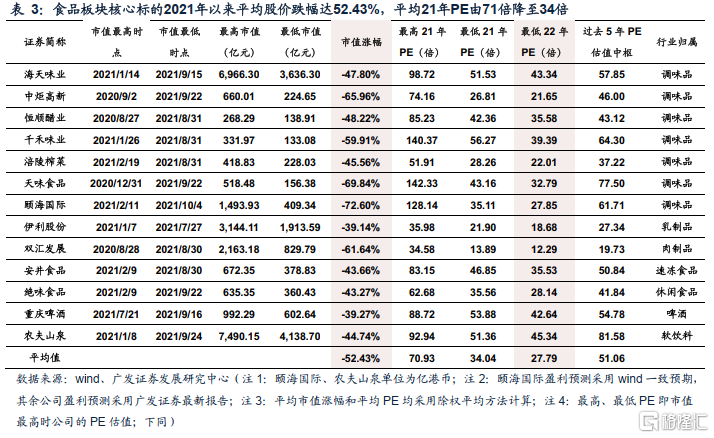

食品板塊已進入戴維斯雙擊觸發區間:2021年以來平均股價最大跌幅達52.43%,平均21年PE由71倍降至34倍。我們在21.09.10發佈報吿《覆盤食品飲料行業十年十倍股之戴維斯雙擊篇》,其中總結戴維斯雙擊的核心要素:股價峯谷振幅30%-50%以上,當年年報PE估值回落至20倍。2021年以來,食品板塊核心標的平均股價最大跌幅達52.43%,平均21年PE由71倍降至34倍(對應22年PE 28倍),儘管部分公司估值尚未達到20倍以下低估值,但很多公司估值已經低於其過去5年的PE中樞水平。隨着疫後需求復甦基本面改善帶來的業績超預期增長,估值同樣有望迎來修復。我們判斷當前食品板塊已經進入戴維斯雙擊觸發區間。

推薦標的:重點推薦調味品和速凍食品,關注其他食品板塊。調味品推薦涪陵榨菜/海天味業/千禾味業/中炬高新/恆順醋業/頤海國際/天味食品;速凍食品推薦安井食品/立高食品;乳製品推薦伊利股份/蒙牛乳業;啤酒推薦青島啤酒/重慶啤酒/華潤啤酒;休閒食品推薦絕味食品/洽洽食品/鹽津鋪子;軟飲料推薦農夫山泉/東鵬飲料;其他推薦雙匯發展/桃李麪包/百潤股份。

2.2 白酒:疫情影響白酒消費場景和渠道信心,疫後將有所恢復

疫情影響白酒消費場景和渠道信心,疫後區域次高端業績有望超預期增長。從板塊整體來看,疫情不僅影響宴席消費場景,同時也拖累經濟增速,而白酒的政商務消費佔比較高,所以疫情對白酒的影響是多重的。此外,疫情背景下渠道觀望情緒濃厚,進貨意願不強,接新品意願不強,對於一些正處在擴張型招商過程中的酒企來説,疫情可能還影響其招商的進展。後續隨着疫情的再度常態化,預計這些制約因素都將解除,白酒板塊也會迎來第一波反彈。從行業的週期維度來看,根據我們21.12.02發佈的《食品飲料行業2022年投資策略》,目前我們正處於第四輪白酒牛市的末尾,受益於升級產品增長拉動收入+費用減少提升淨利率,區域次高端業績有望超預期增長。3月以來的疫情反覆對於區域次高端的消費同樣有所抑制,我們認為疫情恢復常態後區域次高端的業績有望率先表現出較大的彈性,同時推動區域次高端酒企的估值也顯著提升。

2022年我國或處於地產、出口兩階段放緩下的經濟“衰退前期”,預計經濟向上趨勢確定後白酒將會迎來新一輪牛市行情。據廣發宏觀2021-10-11發佈報吿《目前宏觀面處於什麼階段》,2022年我國宏觀經濟或處於“兩階段放緩”下的宏觀經濟“衰退前期”,股票最好的階段一般是“衰退後期”到復甦前期”,前一階段是政策穩增長,流動性充裕;後一階段是經濟企穩,盈利修復。白酒由於政商務活動消費佔比較高,因此其景氣度與宏觀經濟週期息息相關。白酒行業若要邁入景氣上行週期需要經濟週期的恢復,即政策穩增長疊加流動性充裕,預計當經濟向上趨勢確定後白酒板塊將會迎來新一輪較大的牛市行情。

推薦標的:首推區域次高端,其次推薦高端,最後推薦全國次高端。區域次高端推薦古井貢酒/洋河股份/今世緣/迎駕貢酒,關注口子窖;高端推薦貴州茅台/五糧液/瀘州老窖;全國化次高端推薦山西汾酒/酒鬼酒/捨得酒業/水井坊。

03 商業與服務業:疫後復甦的確定性受益板塊

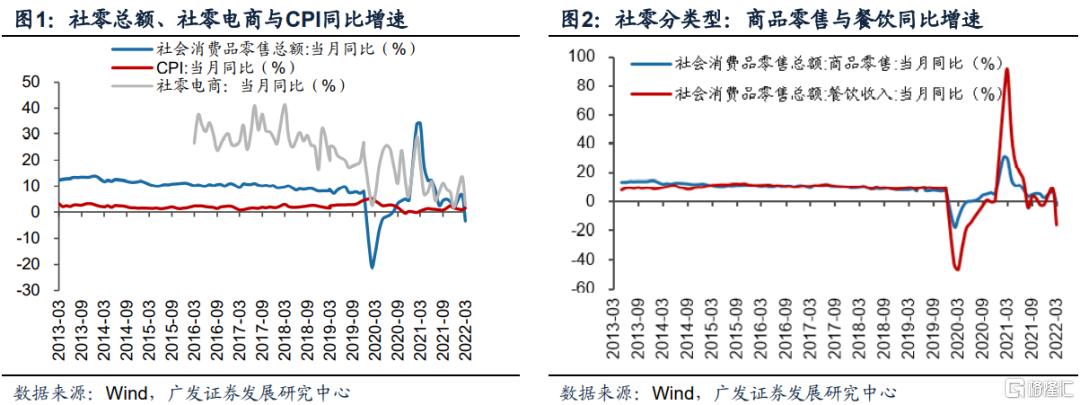

從社零增速的波動來看,最近兩年和疫情的反覆強相關,疫情封控期間影響大,但疫後復甦趨勢明確。據國家統計局數據,2020年2月新冠疫情伊始,社零同比增速降至近年來最低點(-20.5%),此後降幅逐步收窄並於8月轉正。在20年下半年至21年上半年疫情逐步好轉的背景下,社零數據修復情況較好,而21年下半年各地疫情改變了社零恢復趨勢,直至22年3月深圳、上海等重大城市的封控。據國家統計局數據,2022年3月我國社零總額3.42萬億元,同比增速為-3.5%,增速較1-2月下降10.2pp,其中3月商品零售同比下降2.1%,餐飲收入同比下降16.4%。

儘管短期疫情仍然影響較大,但隨着上海疫情拐點出現,新增病例人數得到控制,金山區、崇明區已實現社會面清零目標,上海整體實現社會面清零指日可待。中期來看,商業和服務業是疫後復甦最為確定的主線之一。我們建議投資者沿着三個維度佈局:1)疫後恢復彈性最大的各服務業細分板塊,如餐飲、酒店、免税、旅遊等,建議佈局龍頭公司;2)電商仍然是更高效率的零售業態,隨着疫後經濟的復甦,電商產業鏈的恢復有望領先;3)剛性消費、用户心智強的品牌有望穿越週期,也具備更強的抗風險能力。

3.1 餐飲:疫後同店銷售有望快速回升,盈利彈性大

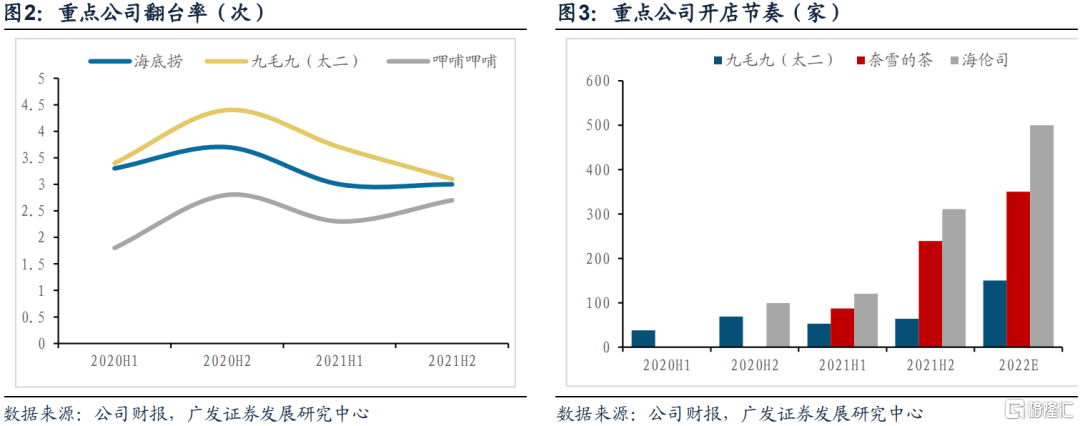

餐飲人工、租金等成本相對剛性,疫情反覆對同店銷售的影響,拖累整體盈利水平。2020年下半年至2021年上半年隨着疫情逐步好轉,行業整體以及相關上市公司同店數據、翻枱率、經營利潤率等指標明顯回升,但2021年下半年開始各地疫情以及嚴格的封控措施下,客流量和客單價雙降,而2022年深圳、吉林、長春、上海等城市的靜態封城,對餐飲行業的影響進一步加劇。百勝中國近期公吿,1-2月同店銷售下降4%,但3月前兩週的同店銷售下降20%;奈雪的茶公吿,3月有近15%的門店無法營業,25%的門店不提供堂食,從這些微觀層面的案例也能感受到疫情帶來的疫情。

參考2020年以來的疫情波動對餐飲行業的影響,我們認為隨着上海新增病例拐點的出現,社會面清零指日可待,整體餐飲將進入到新的恢復週期。重點推薦品牌力強、單店模型優、處於擴張期的九毛九和海倫司,同時關注困境反轉的海底撈。

3.2 酒店:頭部集團經營修復能力顯著,逆勢擴張加速連鎖化

酒店集團抗風險優勢凸顯,經營修復能力顯著。疫情期間出行限制對酒店經營的影響顯著,20年Q1全國星級酒店和各酒店集團RevPAR同比大幅下降50%以上。頭部酒店集團依託較強的資金、品牌和渠道實力,在疫情危機中展現了強大的抗風險能力,主要體現在疫後的經營業績修復能力上。2021全年錦江境內酒店、華住中國區以及首旅酒店的RevPAR分別恢復至19年的87%、87%、75%。而在疫情相對緩和的20Q4及21Q2,錦江和華住RevPAR已經完全恢復至19同期水平。

逆勢擴張加速連鎖化,頭部企業充分受益。20年以來新冠疫情對酒店行業衝擊明顯,收入大幅下降。在經營壓力下,部分單體酒店尋求加盟提升經營質量,也有部分單體酒店關停倒閉,為酒店集團的擴張留出更多市場空間。據攜程網統計,2020年酒店關店數15萬,其中98%為單體酒店。

各酒店集團抓住機遇,加快拓店步伐。截至2021年末,錦江、華住、首旅共有門店10613、7830、5914家,全年淨增門店1207、1041、1021家,預計22年新開門店1500、1500、1800-2000家,開店速度維持高位。單體酒店出清,疊加酒店集團門店擴張,中國酒店業連鎖化率加速提升。根據盈蝶諮詢,中國酒店連鎖化率從2020年初的26%大幅提升5pct至21年初的31%。

短期來看,酒店行業在疫後有望展現出強勁的恢復能力,經濟型酒店升級和中高端酒店擴張帶來的業績彈性有望集中體現。中長期來看,未來五年行業增長空間主要來自連鎖化率提升,發達國家的連鎖化率可達60%以上,中國酒店品牌化空間廣闊。龍頭酒店集團品牌、渠道、管理優勢顯著,看好錦江酒店和首旅酒店。其中,錦江酒店作為全球第二、中國第一的酒店業龍頭,門店結構持續優化,中端酒店佔比過半,看好公司內部整合帶來的快速拓店和效率提升;首旅酒店直營比例較高,在疫後業績彈性較大,看好公司門店擴張、中高端發力以及經濟型升級落地。

3.3 免税:疫情反覆拖累業績,龍頭長期成長穩健

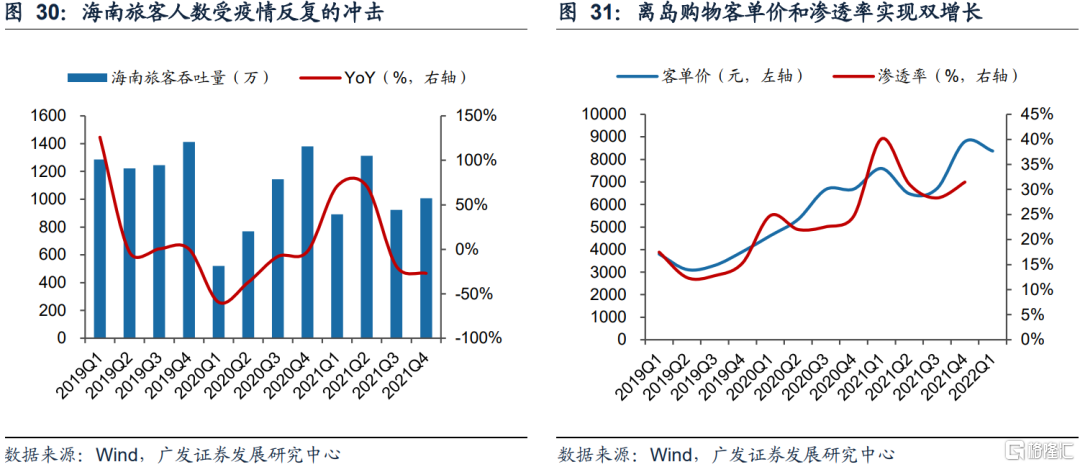

一季度以來,受局部地區疫情反覆的影響,國內出行再次受限。據海口海關統計,2022年Q1離島免税購物人數同比下降1.6%,儘管1-2月(含元旦、春節)離島免税業績表現超預期,但3月以來疫情反覆導致門店關停、客流下降,拖累了離島免税消費。從中長期來看,自2020年6月離島免税新政頒發以來,客單價和滲透率雙雙增長,其中2022年Q1客單價為8372元,距10萬元免税額度仍有較大提升空間。未來隨着政策紅利進一步釋放,客單價和滲透率的提升將支撐離島免税市場持續擴容。

作為國內免税業的絕對龍頭,擁有覆蓋範圍最廣、最全面的免税零售網絡,同時公司加快戰略佈局:(1)離島免税:三亞國際免税城一期2號地項目穩步推進,新海港國際免税城於2022年內開業,離島免税優勢地位將進一步鞏固;(2)機場免税:線上直郵業績優秀,與上海機場和首都機場達成新租金協議,機場業務盈利能力增強;(3)市內免税店:國人市內免税政策有望改善,公司已在全國範圍內多點卡位佈局,靜待政策落地。

3.4 旅遊:境內旅遊恢復優先,關注具有外延擴張能力的公司

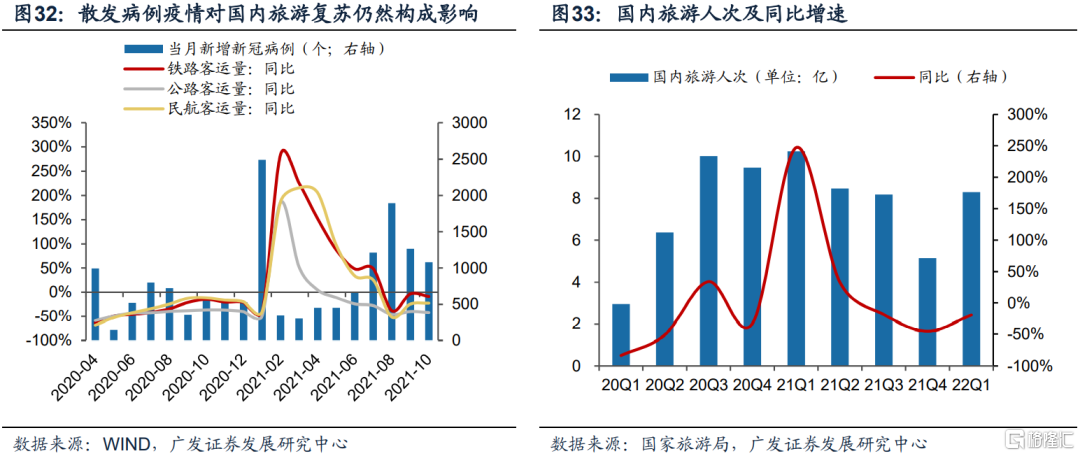

據WIND數據,自2020年初新冠疫情後,鐵路、公路及民航客運量受當月新增病例數影響較大,局部疫情反覆仍將造成居民出行顧慮。據國家旅遊局數據,22Q1國內旅遊人次約8.3億,同比增速為-19%。在內地疫情平穩之前,旅遊行業由於其高聚集性、強可選性的特點,恢復節奏將晚於酒店行業,出境遊則受限於相關出行、隔離政策,恢復晚於境內旅遊,推薦關注宋城演藝、天目湖。

3.5 電商:與經濟週期同步,仍是效率更高的零售業態

統計局數據顯示,2021年網上商品和服務零售額同比增長14.1%至13.1萬億元,測算4Q21單季度增速約為4.9%(前三季度累計增速18.5%);2021年實物商品網上零售額增長12.0%至10.8萬億元,測算4Q21單季增速約5.3%。

疫情擾動對電商物流履約和消費力造成壓力,1Q22網上商品和服務零售額同比增長6.6%至3.0萬億元,實物商品網上零售額增長8.8%至2.5萬億元,但表現優於整體社零增速(1Q22增速3.3%,實際同比1.3%)。

2021年下半年以來整體消費疲軟,電商龍頭公司基本面亦迎來巨大挑戰。2021年雙十一促銷結果來看,促銷對消費的拉動有所減弱(1-11日包裹量增速約20%),各平台、品牌、服務商淡化雙十一GMV數字。4Q21-1Q22,電商龍頭平台GMV與廣吿收入(商品收入)依然強於業內其他公司及線下業態,大致位於微負增長至正20%區間。且由於龍頭公司普遍收縮了在營銷拉新、用户補貼、戰略新業務等方面的投入,依然有相當可觀的利潤體量,疫後重啟擴張將具備明顯的彈藥優勢。

3.6 美粧/珠寶:尋找能穿越週期的強心智品牌

消費品不可避免地受疫情影響,一方面來自需求端的疲軟,另一方面來自物流配送方面受封控限制,但過去兩年的經驗來看,具備強用户心智的品牌仍然保持高速增長,體現了極強的韌性。無論是護膚、彩粧還是婚戀鑽戒需求,我們認為都具備剛需屬性,疫情期間的需求更多是延後而非消失,且競爭階段已從營銷、渠道等方面逐步轉向產品和品牌。美粧領域看好擁有強品牌力、強產品研發實力,對消費者變化反應敏鋭,發展戰略清晰堅定的龍頭公司,建議關注珀萊雅、魯商發展;珠寶領域看好具備品牌辨識度、輕資產定製模式的迪阿股份。

04 家電:3月疫情打斷緩慢復甦,期待疫後零售改善

本次國內局部疫情暴發,對家電行業的影響主要體現在零售端。根據奧維雲網數據,2022年1~2月主要白電、廚電品類基本處在緩慢復甦階段,但3月以來部分地區實施全域封控、物流停運,家電單月零售增速同環比均出現下滑。考慮家電大部分品類剛需屬性較強,3月疫情短暫影響過後需求將得到重新釋放。近期各地促消費政策陸續落地、地產政策有望邊際放鬆,也利好家電零售改善。此外龍頭持續進行終端提價,業績有望逐步修復。

4.1 白電:促消費政策陸續落地,終端提價龍頭盈利修復中

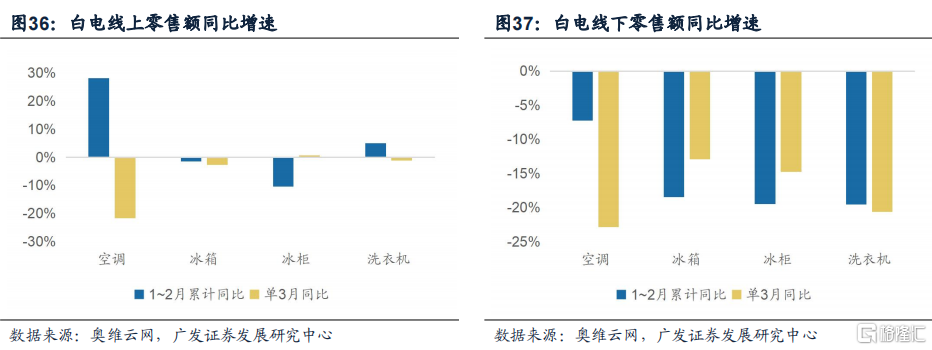

線上優於線下,空調3月同比下滑。分渠道看,線上表現依然優於線下。分品類看,年初空調錶現最好,但3月受疫情影響下滑幅度也最大。洗衣機整體表現平淡,3月環比略有下滑。值得一提的是冰箱/冰櫃,疫情下物資保鮮空間成了“硬通貨”,部分地區甚至出現冰箱/冷櫃搶購潮,零售表現好於預期,疫後剛需屬性提升或拉動添置、換新需求。

展望後續,促消費政策陸續落地利好零售改善。近期各地陸續出台綠色家電促消費政策,主要通過發放消費券、按銷售價比例補貼的方式促進家電消費。從產品類別來看,補貼範圍主要集中在白電、廚電等耐用型家電。補貼力度各地有所不同,換算後基本在10%左右。

以北京為參照,前兩輪節能減排促消費政策拉動銷售額近420億元。2015~2018年、2019~2022年初、2022年4月至今,北京共推出3輪節能減排促消費政策。據官方數據,北京前兩輪政策期內共拉動銷售額近420億元。第三輪促消費政策目前計劃半年內發放優惠券超3億元,根據補貼力度換算對應銷售額30億元左右。近期疫情反覆對政策落地效果有一定擾動,疫後其拉動作用或將逐步凸顯。

龍頭持續提價,盈利有望逐步修復。2020年下半年以來,原材料價格持續上漲,龍頭普遍採取提價手段轉嫁成本壓力。根據奧維雲網數據,本輪提價週期已持續一年以上,未來通過產品結構升級、套系化銷售等方式,均價仍有持續上行空間。短期受疫情影響,“量”方面增長乏力,因而均價提升對“額”的拉動作用並未完全顯現。但後續伴隨消費需求釋放以及大宗價格回落,龍頭收入有望恢復良好增長、盈利有望逐步修復。

4.2 小家電:階段性需求透支,新興賽道關注智能微投

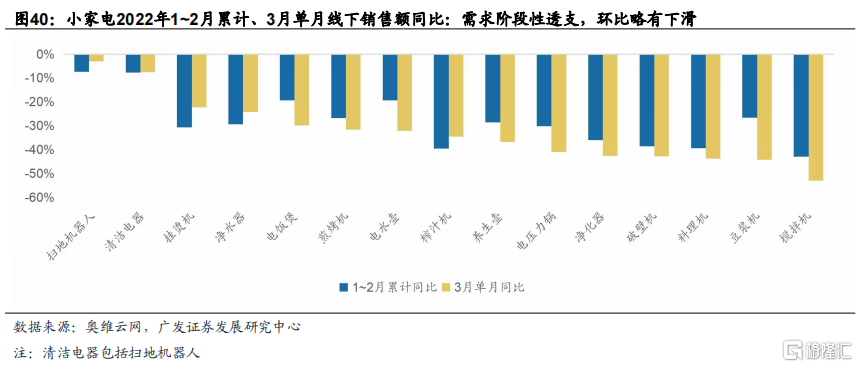

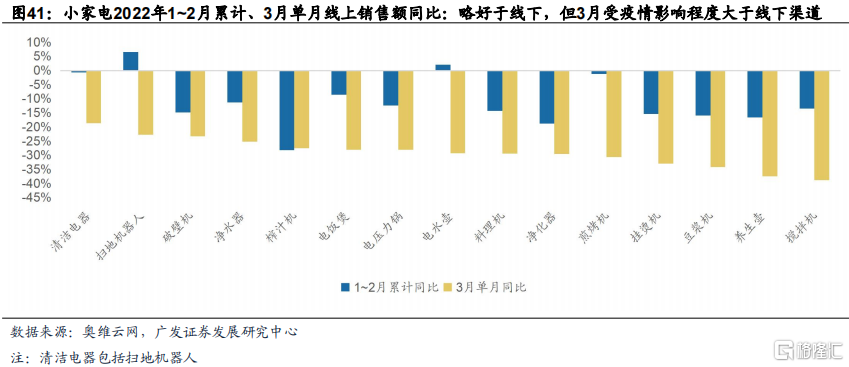

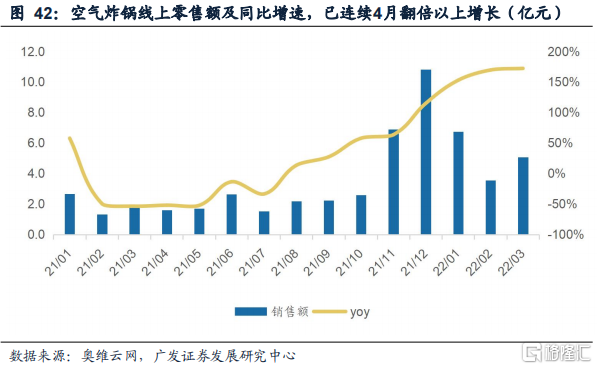

高基數、需求階段性透支、競爭加劇背景下,小家電錶現相對較弱。分渠道來看,本次疫情對線上消費影響更大,3月線上銷額增速環比下滑幅度要明顯大於線下渠道,判斷主要是由於物流停運,而小家電銷售主要依賴線上渠道。分品類看,廚房小家電錶現依然疲軟,清潔電器亦出現小幅下滑。但也有品類如空氣炸鍋,自年底至今已連續4月實現翻倍以上增長,説明廚房小家電市場需求仍然存在,只是在階段性透支後需要尋找更加細分的機會。在物流逐步恢復後,小家電消費或有改善。

智能投影景氣度較高,極米有望保持快速增長。根據此前業績預吿測算,極米2021Q4預計實現歸母淨利潤約1.84億元,同比+89%。目前智能投影滲透率尚低,龍頭通過持續推新、技術升級有望保持快速增長。且近期北京推出的促消費政策中,相較上輪新增了投影儀品類,預計也將起到一定拉動作用。我們預計極米2022Q1收入、利潤同比+30%、+35%左右,建議關注。

4.3 廚電:地產政策有望邊際放鬆,集成灶景氣度較好

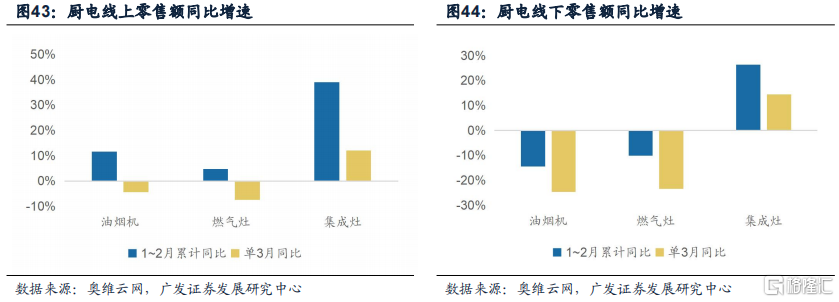

地產拖累傳統廚電,集成灶景氣度仍然較好。本次疫情以來,地產方面或影響竣工, 3月數據持續走弱;生產方面部分江浙企業出貨節奏也受到影響。從奧維零售數據來看,油煙機、燃氣灶等品類前期尚有韌性,但3月出現同比下滑。集成灶增速環比放緩,但整體景氣度依然較好。

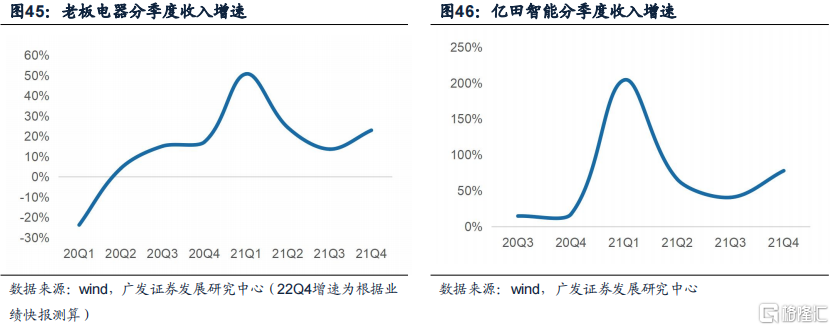

行業短期承壓,但從近期陸續披露的年報來看,龍頭公司仍然實現穩健增長。老闆電器通過品類拓展實現第二增長曲線,億田智能渠道建設加速Q4收入超預期。近期地產政策放鬆預期強,後續有望帶動廚電板塊。

總體來看,雖然需求偏弱、成本壓力大且三四月疫情嚴峻,但預計龍頭依然有望抵抗外部壓力,保持穩健或良好的增長。目前估值處於過去五年低位,且近期地產政策放鬆預期強,對後周期家電部分品類也會有所帶動,建議重點關注。

投資建議:穩健增長大電龍頭推薦美的集團、海爾智家;穩增長地產鏈建議關注廚電龍頭億田智能、老闆電器;小電龍頭建議關注底部業績好轉的新寶股份、持續良好增長的極米科技。

05 汽車行業:道路曲折,前途光明

5.1 本輪疫情發酵前,汽車行業22年景氣回升問題不大

疫情前我們認為22年汽車景氣問題不大,21年12月5日發佈了《汽車行業2022年投資策略:汽車景氣有望持續回升,智能化與混動化是行業關鍵詞》,22年乘用車批發銷量中性預測增長10%-15%;重卡行業22年恢復性增長,銷量同比增速前低後高;輕卡行業22年恢復性增長,或迎來3-5年的規範化紅利期,邏輯如下:

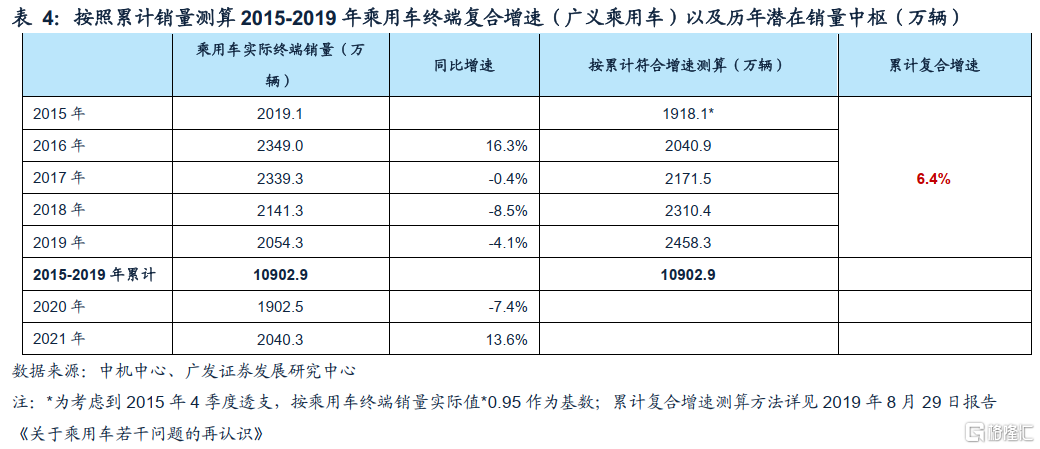

1.乘用車行業:考慮銷量基數較低+工資增速逐步修復,預計22年乘用車批發銷量同比+5%-15%

乘用車這輪弱復甦的特徵體現為趨勢較為確定,持續時間較長,斜率不太高。

小排量購置税優惠政策還債吿一段落,疊加疫情、芯片短缺等外部因素影響,目前銷量基數較低。15年4季度至17年的小排量購置税優惠政策對行業需求有透支,經過三年時間消化,乘用車銷量的補償性還債已經吿一段落,疫情、芯片短缺又對乘用車銷量產生負面影響,但乘用車行業隱含的銷量增速中樞並不低,反而使得當下基數較低,潛在的均值迴歸彈性更大。

從季度增速來看,由於缺芯導致的基數效應,22年季度同比增速或低開高走。

20年1季度復工復產以後,花了5-6個季度以上的時間,我國人工工資增速慢慢修復至疫情前增速水平的下軌,乘用車需求恢復的確定性較高,即使不考慮2022年庫存回補的可能性,那麼在2022年終端銷量同比增長0-5%的保守預計下,剔除出口的批發銷量也有5-10%的彈性,如果中性預測2022年終端銷量同比增長5%-10%,則剔除出口的批發銷量將同比增長10%-15%。

2.卡車行業:22年恢復性增長,下半年銷量或同比大幅正增長

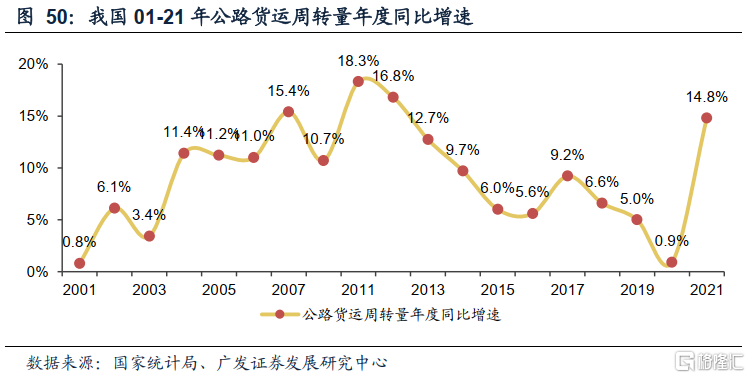

公路貨運週轉量長期正增長是支撐卡車需求長期向上的宏觀邏輯。根據國家統計局,公路貨運週轉量已經20多年正增長,其中16-20年增長幅度為30.2%,疊加治超帶來的單車運力平均下降20%,公路貨運車輛保有量需求增長幅度為77.1%。我國公路貨運需求類似必選消費品,具備極強韌性並會隨着經濟總量上升長期正增長,帶動卡車需求長期增長,從目前來看保有量的增長比較穩健,基本供需平衡。從短期來看, 22年1-2月公路貨運週轉量累計同比增速為7.3%,依然保持正增長。

關於22年的重卡銷量,市場普遍預期在100-110萬輛,我們在21年底預計22年1季度以後,國六切換給行業帶來的庫存負面影響基本消化,22年卡車行業(中重卡與輕卡)或有恢復性增長,上、下半年銷量增速大概率前低後高,下半年大幅正增長。

21年是藍牌輕卡治超準入新政過渡年,對21年輕卡銷量具有積極影響,對長期的銷量因為單車運力減半或使得銷量翻倍,在更新節點到達之前,輕卡銷量將保持穩定,我們預計22年輕卡市場出現恢復性增長。

5.2 疫情衝擊,商用車影響大於乘用車

乘用車和商用車行業均受到不同程度的衝擊。乘用車行業從消費端來看,疫情對居民收入負面影響,疫情期間消費購車也受到負面影響;從供給端來看,疫情防控政策導致工廠停產,物流受限導致零部件供應不足,生產人工等成本或上升。

商用車行業相對乘用車行業受到的衝擊更大,與商用車的使用場景有關。疫情下的物流交通管制導致重卡(長途物流)和輕卡(中短途城區物流)物流運輸區域(里程)受限;各地疫情防控政策導致司機長途運輸極易被隔離,即使運費價格暴漲經營風險大幅增加、購車意願下降;從庫存和生產週期來看,疫情導致重卡國五庫存的去化速度延緩,原本預計今年4月底國五庫存完全去化或將推遲到今年6月。

根據交強險數據,22年1-2月乘用車終端銷量主要是受到供給約束,1-2月終端銷量332.5萬輛,同比-5.9%,供給略小於需求,庫存甚至小幅下降,考慮到芯片供給受限、疫情綜合影響以及部分車企出口節奏等因素, 22年1-2月乘用車終端銷量其實表現不錯。受疫情導致的運輸週期延長影響,22年3月乘用車終端銷量143.4萬輛,同比-15.2%,供給約束的特徵仍然在,但需求端受疫情的負面影響4月以後可能才會更加明顯。

根據交強險數據,輕微卡1-2月累計終端銷量30.8萬輛,同比+2.6%。考慮到去年輕微卡銷量透支和消化國五庫存去化的影響已經接近尾聲,22年1-2月輕微卡終端銷量表明需求回落已經接近尾聲,或已經開始復甦。但受疫情擾動,22年3月輕微卡終端銷量18.2萬輛,同比-46.2%,環比1-2月終端銷量均值+18.3%,大幅弱於正常季節性(73.5%)。

根據交強險數據,受疫情擾動,重卡行業3月終端銷量5.5萬輛,環比1-2月均值+69.1%,低於正常季節性(107.9%),如果不是生產週期較長導致的數據滯後,估計環比數據或更弱。

5.3 復產復工壓力測試,積極調整應對疫情衝擊

交通部發文保障物流體系正常運行。4月18日,交通運輸部發文,圍繞貫徹落實全國電視電話會議精神,堅決取締在高速公路主線或者服務區設置的防疫檢查點,防止關停問題反彈;對持48小時內核酸檢測陰性證明、健康碼綠碼、體温測量正常的貨車司機,各地要直接放行,不允許再“層層加碼”,規定有效期內不能重複檢測;對到達目的地時核酸檢測結果超過48小時的,可採用“核酸檢測+抗原檢測”的方式,抗原檢測結果為陰性的,要立即放行,不得以等待核酸檢測結果為由限制通行,同時實行動態追蹤機制,一旦核酸檢測結果為陽性,立即通知前方實施管控措施;會同工信部門建立和完善貨車司機信息共享機制,實行“白名單”管理,對在中高風險地區所在地市穿行,或停留不超過4小時的貨車司機,不允許賦碼“帶星”。

上述措施將針對性很強,降低了疫情對社會物流的負面影響,也解決了商用車應用場景的衝擊,若嚴格實施,公路貨運週轉量的拐點可能很快就能看到。

企業積極調整生產,加快復產復工速度。4月中旬,中國一汽紅旗蔚山工廠總裝三線實現單班復產,截至4月17日,一汽在長春的5大主機廠全部復工。4月14日,上汽集團發佈《關於下發上海汽車集團股份有限公司復工復產疫情防控工作至指南的通知》,各生產企業根據排摸情況於4月18日開始啟動復工復產的壓力測試。

若疫情短期內得到控制,我們認為暫不需要下修全年銷量預期;若疫情短期內無法得到控制,則需要視情況下修全年銷量預期。若疫情短期內得到控制,企業產能具有較大的彈性,能通過雙班、三班制等手段擴大產能、趕工搶回之前的生產損失,不需要調整此前我們對汽車行業22年的預期;若疫情反覆,則需要視復工情況下調預期。

另外,成本端22年原本就有一定的不確定性,疫情反覆會推高成本。

5.4 按照行業底部給予低估值的公司具有更好的安全邊際和投資的性價比

疫情衝擊下,選股邏輯有三條思路:1. 樂觀假設下,疫情很快解決,負面影響不大,類似於疫情沒發生,那麼選股主要考慮當下的價格和疫情前景氣趨勢。從安全邊際和投資的性價比的角度出發,優先考慮按照行業底部給予低估值的公司;2. 中性預期下,疫情仍有反覆,景氣趨勢短期內難以恢復到21年底之前,選股可能需要更多的風險補償。3.若簡單將年初以來股價的下跌歸因於疫情所致,則可以考慮短期內超跌的股票。我們認為前兩條思路更符合實際情況。

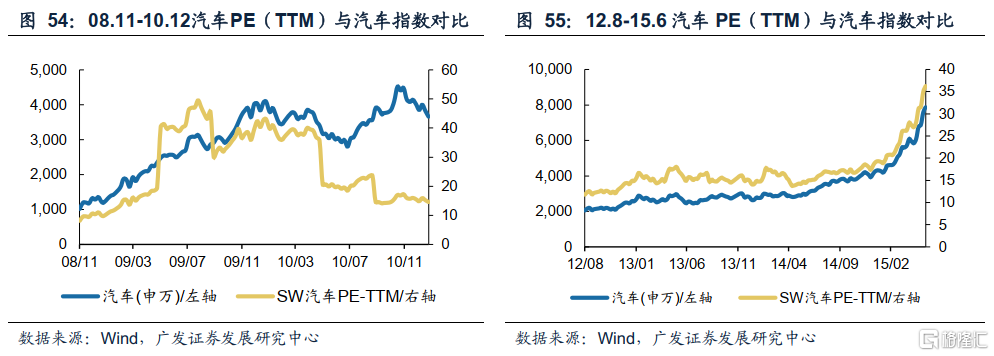

從汽車行業覆盤來看,超額收益大多來自於景氣上行週期。從需求回升角度看,我們認為始於18年底的本輪行情需求恢復類似2012-2014年行情,但當下估值的位置則類似於15年底。從需求端看,兩輪行情均為企業盈利見底,銷量恢復增長,同時行業庫存處在健康水平,行業基本面改善。在不同點方面,從2000年至今的行業估值看,2012年下半年行業估值水平處於底部;而當前時間點行業估值水平高於均值水平。

從確定性的角度,按照底部盈利給予低估值的公司具有更好的安全邊際和投資的性價比。從汽車股08年以來的三輪戴維斯雙擊來看,行業估值水平處於高位時的股價波動更大。2009-2010年、2012-2014年的兩次行情中,汽車行業業績表現良好的個股大多呈現戴維斯雙擊行情,而在2015-2017年的行情中,出現戴維斯雙擊的個股多為低估值藍籌股,我們認為這三波行情的不同表現主要是因為估值的位置和市場風險偏好程度的不同。

從08年以來的歷史覆盤來看,汽車股走勢與景氣度存在着較強的同步性,比如09-10年、12年Q3-15年Q2、15年Q4-17年,景氣上行期往往會有普遍或結構性的戴維斯雙擊,但考慮到目前汽車股價隱含的預期不低,22年盈利大幅超過歷史景氣高點概率也不太大,按照底部盈利給予低估值的公司性價比或更高。截至2022年4月19日,按當前市值/歷史業績高點計算的A股汽車上市公司PE的算數平均數、中位數與加權平均數分別為29.5、22.1與17.6倍,以歷史最高業績作為參考,目前汽車股價藴含的估值並不低(截至2021年12月8日,上述PE分別為38.8、28.4與24.6倍)。

考慮乘用車庫存週期、需求週期的共振及股價隱含的預期,推薦上汽集團、長城汽車(A/H)、廣汽集團(A/H);零部件推薦華域汽車、鄭煤機(A/H)、天潤工業、伯特利、銀輪股份、福耀玻璃(A/H)、拓普集團、科博達、敏實集團、旭升股份,建議關注富奧股份、愛柯迪;商用車板塊的輕卡推薦福田汽車、東風汽車;重卡推薦中國重汽、威孚高科等。

06 紡服:時尚運動龍頭及羽絨服龍頭有望率先復甦跑贏市場

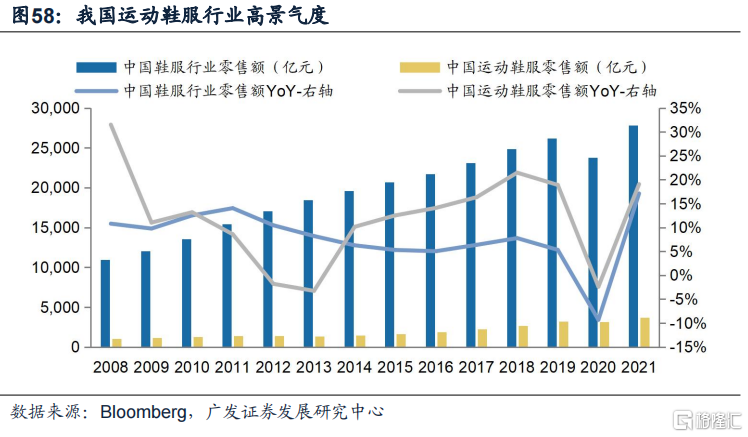

我國運動鞋服行業持續高景氣度。自2011年庫存危機以來,我國運動鞋服行業維持高景氣度。同時2020年我國運動鞋服行業面對疫情仍能保持韌性,全年零售額僅同比減少2.39%,小於我國整體鞋服行業9.32%的同比降幅。2021年我國運動鞋服行業零售額達3,718億元,2015-2021年CAGR達14.28%,增速遠高於我國整體鞋服行業2015-2019年CAGR 5.08%,且2014-2021年間我國運動鞋服行業與整體鞋服行業之間的增速差距逐年加大。

我國運動鞋服行業具備廣闊的增長空間,預計未來5年CAGR達10%。

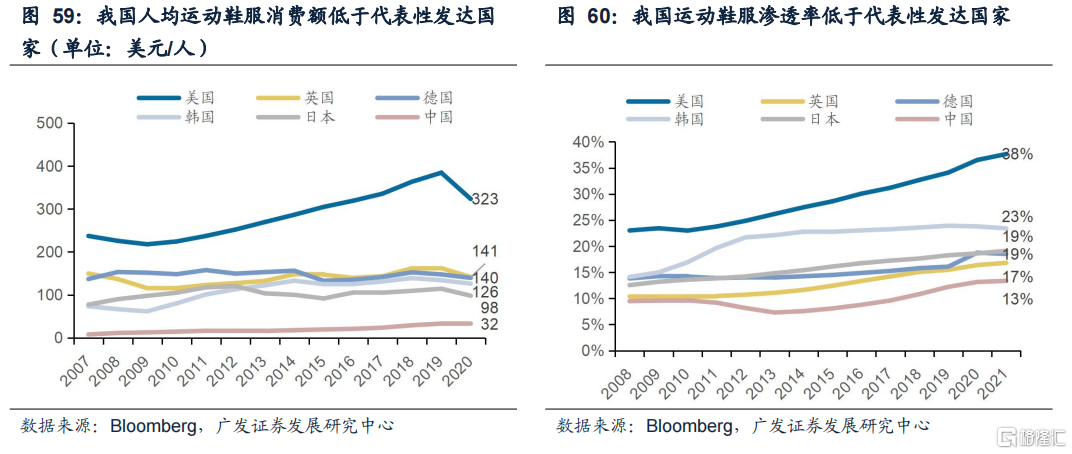

(1)從擴容空間來看,我國人均運動鞋服消費額和運動鞋服滲透率仍有較大的發展空間。受益於消費者健康意識的提升以及運動鞋服穿着場景的擴張,我國人均運動鞋服消費額和運動鞋服滲透率不斷提升。但相較於代表性發達國家,2021年我國人均運動鞋服消費額僅為32美元/人,遠低於日本的98美元/人、韓國的126美元/人、德國的140美元/人、英國的141美元/人和美國的323美元/人;在滲透率方面,2021年我國運動鞋服滲透率為13%,顯著低於英國的17%、德國的19%、日本的19%、韓國的23%以及美國的38%。

(2)從驅動因素來看,短期疫情促進消費者健康意識的提升,長期國家政策及經濟發展將推動運動鞋服行業持續發展。短期來看,疫情將倒逼消費者增強健康意識,全民健身活動比如瑜伽、快走、慢跑等將成為趨勢,後疫情時期健康消費需求將進一步得到釋放。運動鞋服或將成為消費者的剛性需求,運動鞋服的穿着場景將劃分更為細緻、運動鞋服的消費頻次有望提升。長期來看,近年來我國政府大力扶持體育產業,國務院指導意見目標2025年我國體育產業總規模超過5萬億元,2020-2025年我國體育產業規模CAGR有望達到12.81%,體育產業的蓬勃發展將顯著利好我國運動鞋服行業的快速發展。自2014年起我國運動鞋服行業增速持續穩定在10%以上,顯著高於代表性發達國家。另一方面,我國經濟的蓬勃發展也將助推鞋服消費乃至運動鞋服消費規模擴大。我國整體鞋服行業2015-2019年CAGR為6.11%,與我國2015-2019年每年GDP 6.9%、6.7%、6.8%和6.6%的增速相近。假設我國2022-2025年整體鞋服行業CAGR穩定維持在6%,同時參考2015-2019年我國運動鞋服滲透率平均每年增加1.03pct,假設我國2022-2025年運動鞋服滲透率每年增加0.6pct,則未來5年我國運動鞋服行業CAGR將達14%。

運動鞋服行業更重專業性,龍頭份額高、競爭格局穩固。我國運動鞋服行業CR5呈現逐年上升的趨勢,2021年達71.0%。縱觀海外,運動鞋服也是所有鞋服子行業中競爭格局最穩固且龍頭份額最高的行業或行業之一。

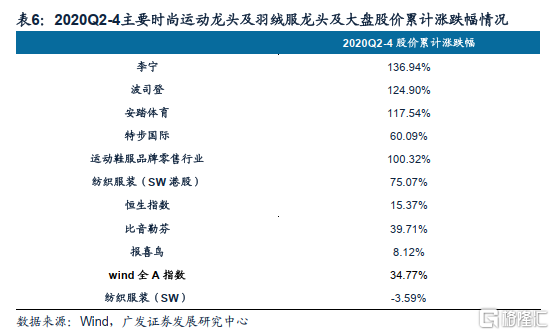

借鑑2020年疫情後經驗,主要時尚運動龍頭及羽絨服龍頭率先復甦。2020Q1,相較於服裝鞋帽針紡織品類社零降幅,主要時尚運動龍頭收入或流水降幅均較小,表現出業績韌性。2020Q2,已有安踏旗下FILA品牌、安踏旗下其他品牌(主要為迪桑特及可隆)、比音勒芬、報喜鳥流水恢復至正增長。2020Q3,絕大部分的時尚運動龍頭均已恢復至正增長,同時恢復速度超於服裝鞋帽針紡織品類社零增速,包括安踏旗下FILA品牌以及其他品牌(主要為迪桑特及可隆)、李寧、寶勝國際、中國動向、比音勒芬、報喜鳥,率先於其他服飾品牌復甦。

從資本市場表現來看,2020Q2開始主要時尚運動龍頭及羽絨服龍頭開始持續跑贏大盤。2020年第二季度至年底(截至2020年12月31日),在港股方面,運動鞋服品牌零售行業、紡織服裝申萬港股板塊、恆指累計漲幅分別為100.32%、75.07%及15.37%,運動鞋服品牌零售行業整體跑贏港股大盤。在A股方面,2020年第二季度至年底,wind全A指數、紡織服裝申萬指數累計漲跌幅分別為34.77%、-3.59%,其中比音勒芬累計漲幅為39.71%,大幅跑贏紡織服裝申萬指數。

投資建議:借鑑20年疫後復甦經驗,A股高爾夫服飾龍頭比音勒芬業績率先行業復甦,領跑行業,得益於時尚運動行業及高端消費景氣度高,包括公司產品力、品牌力、渠道力及影響力不斷提升。包括港股運動鞋服龍頭受益於運動鞋服行業高景氣,及龍頭在營銷、研發兩大核心競爭力上的優勢不斷加深,行業競爭格局穩定,份額持續向頭部品牌集中,20年業績表現韌性強。因此本輪疫後修復主線建議重點關注A股和港股紡織與服裝行業的時尚運動龍頭及羽絨服龍頭。

07 風險提示

疫情控制反覆,全球經濟下行超預期,海外不確定性。