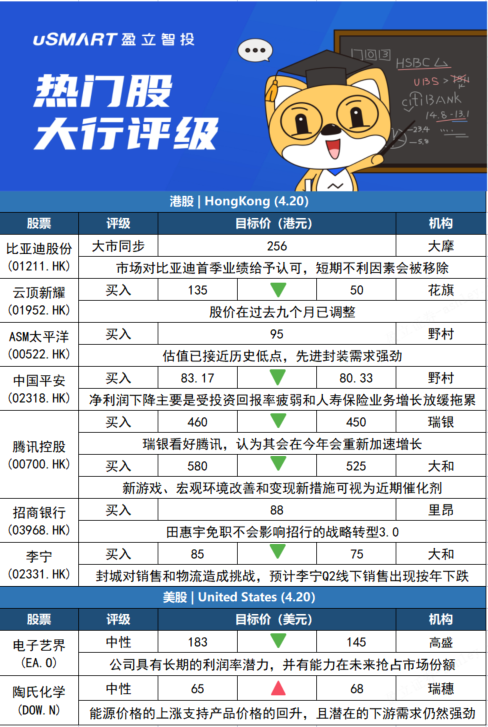

摩根士丹利:予比亞迪股份(01211.HK)與大市同步評級,目標價256港元摩根士丹利發表報告指,比亞迪(01211.HK)首季淨利潤按年升1.74至3倍,至介乎6.5億至9.5億元人民幣。報告引述公司指,首季業績受惠電動車銷售創紀錄,規模效應緩減成本通脹及手機部件與組裝業務呆滯。該行指,投資者對比亞迪首季業績預期,已因電池及原材料成本急升、失血的非電動車業務及西安、深圳與惠州廠房受防疫封鎖影響而有所下調,市場或仍對比亞迪首季業績展現的經營韌性給予認可,並認爲短期不利因素部分地被移除。大摩目前給予比亞迪與大市同步評級,目標價256港元。

花旗:削雲頂新耀-B(01952.HK)目標價至50港元 評級買入花旗發表報告大幅下調雲頂新耀-B(01952.HK)目標價,由135港元削至50港元,但由於股價在過去九個月已顯着調整,故維持買入評級。花旗將雲頂新耀2022和2023財年的收入預測各下調87%和39%,以反映競爭環境加劇和潛在國家醫保目錄談判。目前預測到2024財年期間都會出現虧損,而之前預測是由2022財年開始盈利。

野村:維持ASM太平洋(00522.HK)買入評級 目標價95港元野村發佈研究報告稱,維持ASM太平洋買入評級,目標價95港元。由於經濟相關風險和供需不確定性,認爲今年二季度前景或較預期爲弱,下調2022-23年每股盈利預測6%-15%,但估值已接近歷史低點,先進封裝需求強勁。該行認爲,公司今年二季度的業務前景將受到零部件供應中斷的影響,導致客戶交付時間延長,以及智能手機需求下降,導致CIS業務疲軟,預期今年二季度訂單量可能會持平或下降,又指OST企業資本支出的執行情況值得關注。

野村:下調中國平安(02318.HK)目標價至80.33港元 評級買入野村將中國平安(02318.HK)2022和2023年的稅後經營利潤預測下調2.6%和5.7%,估計分別增長0.1%和2.8%,還將2022和2023年新業務價值預測下調6.5%和6.4%,估計分別下跌18%和增長7.7%。該行維持中國平安買入評級,目標價則從83.17港元下調至80.33港元。野村預計,中國平安今年第一季稅後經營利潤按年下降3.6%至377億元人民幣,淨利潤按年下降14%至234億元人民幣,主要是受投資回報率疲弱和人壽保險業務增長放緩拖累。野村預計,中國平安壽險業務第一季稅後經營利潤將按年下降5%至 240億元人民幣,財產險業務稅後經營利潤將按年下降20%至41億元人民幣,預計銀行業務稅後經營利潤按年增加20%至70億元人民幣。

瑞銀:下調騰訊控股(00700.HK)目標價至450港元 評級買入瑞銀髮表報告,下調騰訊(00700.HK)目標價由460港元至450港元,評級買入。該行指看好騰訊,認爲其會在今年稍後時間重新加速增長,但近期投資者預期的上升空間有限,並輕微降低今年收入預測。瑞銀認爲,騰訊管理層正在仔細審視多項業務,尤其是處於虧損狀態的業務,如視頻或雲計算,並專注於效率提升而非增長。雖然內地4月恢復審批遊戲版號,應該允許行業在今年推出更多的遊戲,但在確認收入前會有滯後期。瑞銀指,對騰訊2022和2023年收入預測較之前估計分別下降0.8%和1.9%,即意味着8.4%和14%的按年增長,比市場預期低出1.2%和2.3%。該行解釋指,國內遊戲收入的上升空間有限,而且由於旗下遊戲開發商Riot的一次性遞延收入調整,國際遊戲收入可能下降。

大和:下調騰訊控股(00700.HK)目標價至525港元 評級買入大和發表研究報告指出,基於最近疫情發展,重新審視對騰訊(00700.HK)的預測,預期騰訊今年首季收入按年跌1%至1,336億元人民幣,估計經調整盈利跌25%至248億元人民幣。該行預期騰訊今年收入按年增長將放緩至5%。而新遊戲、宏觀環境改善和變現新措施(如視頻帳戶和SaaS)可視爲近期催化劑。主要由於減少了來自內地青少年玩家的收入,該行料公司首季於內地遊戲市場收入將按年跌8%。廣告方面,該行指疫情爲騰訊廣告業務復甦帶來更多不確定性,料其線上廣告收入將於今年首季進一步跌至15%。另料今年雲收入由按年增長30%至40%,放緩至11%至17%水平。大和將騰訊目標價由580港元降至525港元,相當於預測市盈率18倍(此前予估值20倍),看好公司長期增長前景。

裏昂:重申招商銀行(03968.HK)買入評級,目標價88港元裏昂發表研究報告,認爲市場或過分誇大田惠宇免職的風險,預計這一變化不會影響招行的戰略轉型3.0,重點關注財富管理、數字化和開放平臺,雖然H股短期內可能會遇到阻力,但對招行的長期基本面仍然充滿信心。裏昂重申招行買入評級,目標價88港元。裏昂表示,招行股價下跌爲買入機會。裏昂預計,招行至2024年的盈利複合年均增長率達16%,股本回報率料擴至18%。

大和:下調李寧(02331.HK)目標價至75港元 評級買入大和報告指出,下調李寧(02331.HK)2022年至2024年每股盈測4%至6%,目標價由85港元至75港元,重申評級買入。大和指,截至3月18日,李寧線下銷售按年增長30%至40%,惟首季線下銷售按年增幅只有20%左右,反映3月底零售惡化,以及去年的高基數影響。該行認爲,疫情防控和封城措施將對線下銷售和物流造成挑戰,預計李寧第二季線下銷售或出現按年下跌。

高盛:將電子藝界(EA.O)的評級從買入降至中性 目標價從183美元下調至145美元高盛分析師Eric Sheridan將電子藝界(EA.O)的評級從買入下調至中性,目標價從183美元下調至145美元。該分析師開始覆蓋互動娛樂領域的10家公司。隨着新任命的CFO和對未來幾年的預期低於華爾街,Sheridan希望更清楚地瞭解電子藝界的長期增長路徑和利潤軌跡。然而,他認爲電子藝界是一家快速增長的公司,具有長期的利潤率潛力,並有能力在未來搶佔市場份額。

瑞穗:將陶氏化學(DOW.N)目標價從65美元上調至68美元瑞穗分析師Christopher Parkinson將陶氏化學(DOW.N)的目標價從65美元上調至68美元,並保持對該股的中性評級。該分析師對大宗化學品的複雜走勢持“適度樂觀”態度。Parkinson在一份研究報告中告訴投資者,價格似乎正在趨於穩定,全球能源價格的上漲可能會支持產品價格的持續回升,且潛在的下遊需求仍然強勁。