本文來自:敦和資管

核心觀點:美債收益率曲線在3月呈現加速平坦化的特徵,10-2利差曾一度出現倒掛,雖然這並不預示經濟衰退必然發生,但出現顯著放緩幾乎是確定的,而且伴隨高通脹和貨幣緊縮出現的收益率曲線“熊平”比“牛平”對經濟衰退的指示性更強。歷史統計顯示,當美債10-2利差縮到0-25bp時,美聯儲基本上都在一年半的時間內結束加息,美股都會出現10%以上的調整。目前標普股息率已經比10年期美債收益率低100bp以上,股票相對於債券對於保險、養老基金等長期配置型投資者缺乏吸引力。考慮到無風險利率中樞的大幅抬升,當前標普市盈率隱含的風險溢價依然處於08年以來的最低水平,美股反而變得比年初更貴。未來隨着美股盈利預期開始下調,美股的風險溢價會重新回升,成為美股新一輪下跌的導火索。

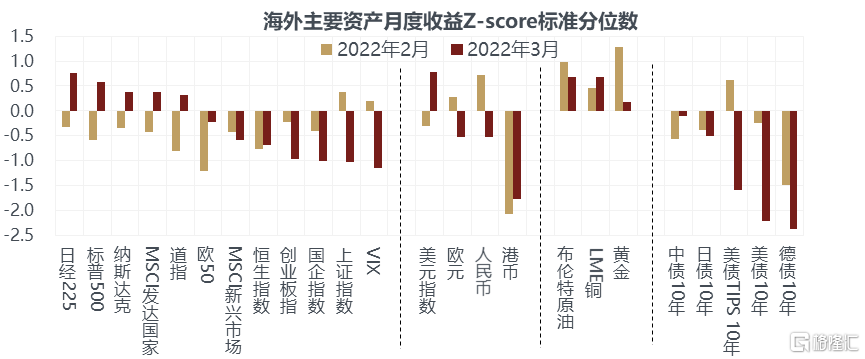

3月份隨着俄烏衝突的緩解,市場風險偏好重新回升,並且關注點回到歐美高通脹和央行緊縮的年度主線上。歐美股市出現了一輪顯著的反彈,美股反彈力度最大,歐股也修復了大部分跌幅,但中國國內疫情則繼續拖累新興市場的資產表現。美聯儲不斷釋放加快加息節奏及加大加息幅度的信號,債券在3月大幅下跌,美元也繼續保持強勢。由於對俄羅斯制裁導致供應鏈被破壞的長期影響依然存在,主要商品價格連續2個月維持上漲。

*注:以2009-2022年月度收益做Z-score,反映各資產月度漲跌幅的標準差水平。其中,債券表示價格漲跌,匯率表示該貨幣相對美元漲跌。

美債收益率曲線在3月呈現加速平坦化的特徵,10-2利差從月初的40bp降至0bp附近,並曾一度出現倒掛,這是否意味着美國經濟會陷入衰退呢?雖然10-2利差倒掛並不預示經濟衰退必然發生,但出現顯著放緩幾乎是確定的,而且伴隨高通脹和貨幣緊縮出現的收益率曲線“熊平”比“牛平”對經濟衰退的指示性更強。

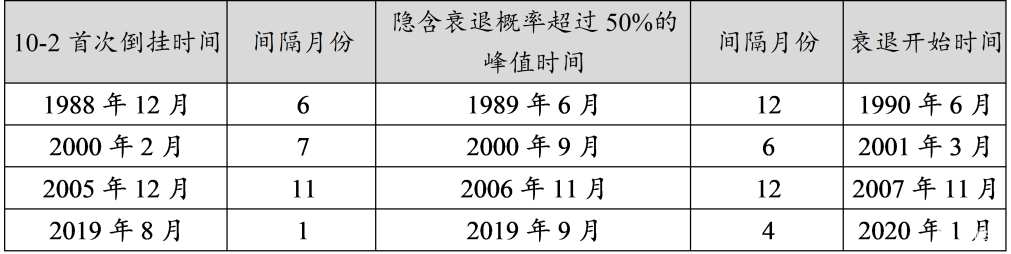

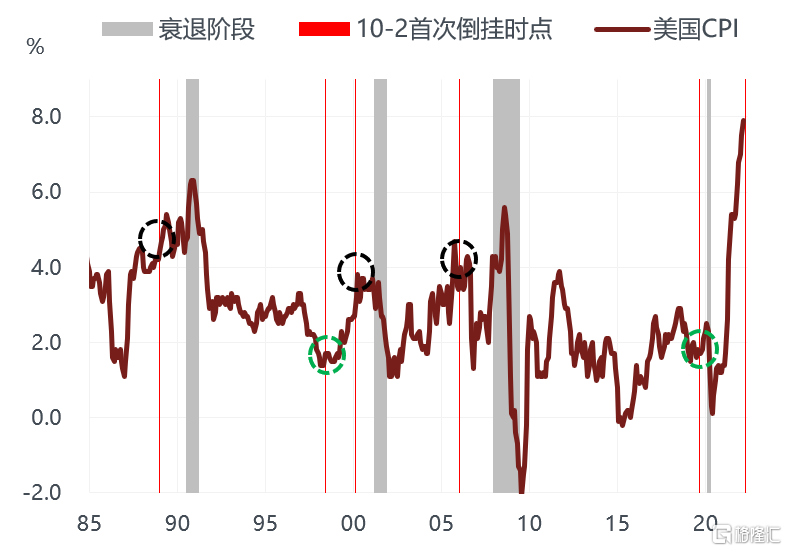

基於美國經濟研究局(NBER)對週期的劃分顯示,在過去4次美國衰退發生前,10-2息差確實都曾發生過倒掛。不過,並非發生倒掛一定緊接着經濟出現衰退,最典型的反例就是1998年倒掛後,美國經濟仍然維持高景氣度。

如果將美債收益率曲線上任意兩個期限進行對比,統計所有發生倒掛的期限組合的百分比,即任意長端收益率低於短端的數量加總,佔收益率曲線任意期限兩兩匹配的所有組合數的比率,將此比率衡量的倒掛嚴重程度定義為收益率曲線隱含的衰退概率。確實可以看到,過去幾次隱含衰退概率峯值超過80%的時候,大約在之後的12個月都發生了衰退。但1998年的案例則顯示,當時收益率曲線隱含的衰退概率最高時也只有50%,而最終衰退並沒有發生。目前收益率曲線隱含的衰退概率只有14%,和歷次倒掛情形相比,確實説明經濟衰退的壓力並不大。

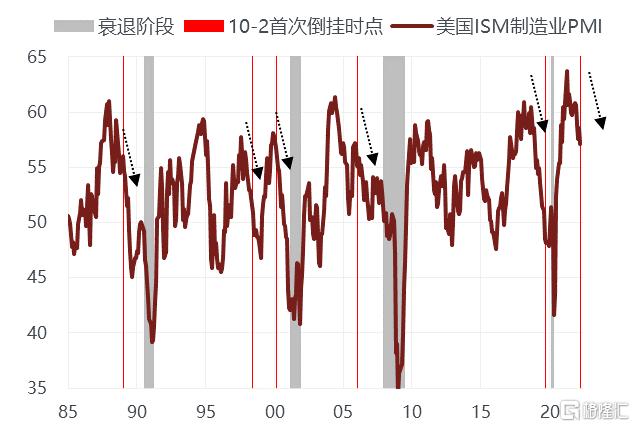

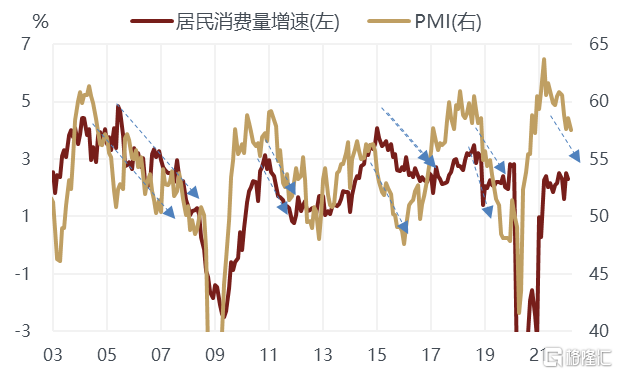

不過收益率曲線倒掛至少預示經濟會顯著放緩,過去每次出現倒掛情形後,美國PMI都處於下行階段。目前美國的高通脹對消費的侵蝕作用已逐步顯現。我們計算諮商會消費信心的預期和現狀的差值,這一基本面指標和美債10-2利差一樣,能夠反映美國的消費活動處於景氣週期的峯值,未來面臨放緩壓力。而從過去PMI和美國消費的對應關係來看,只要居民消費量增速開始回落,PMI就處於下行週期。

收益率曲線的倒掛既可以發生在緊縮週期,表現為短端利率上升超過長端形成的“熊平”,也可以發生在寬鬆週期,表現為長端收益率下降超過短端形成的“牛平”。統計1988年以來的5次倒掛(不包括本次),可以看出1998年和2019年發生的都是“牛平”的倒掛,美國CPI都沒有超過2%,而前一次沒有出現衰退,後一次發生衰退也主要是疫情造成的,而收益率曲線倒掛時疫情還沒有發生。其餘3次都是經典的“熊平”式倒掛,對應的背景都是因為通脹壓力上升,美國CPI達到4%左右,美聯儲無法因為經濟放緩而暫停緊縮。當前美國CPI已經創下40年來新高,貨幣政策相比過去更沒有轉向的可能,因而一旦出現熊平倒掛,未來美國經濟大幅放緩甚至衰退的概率並不低。

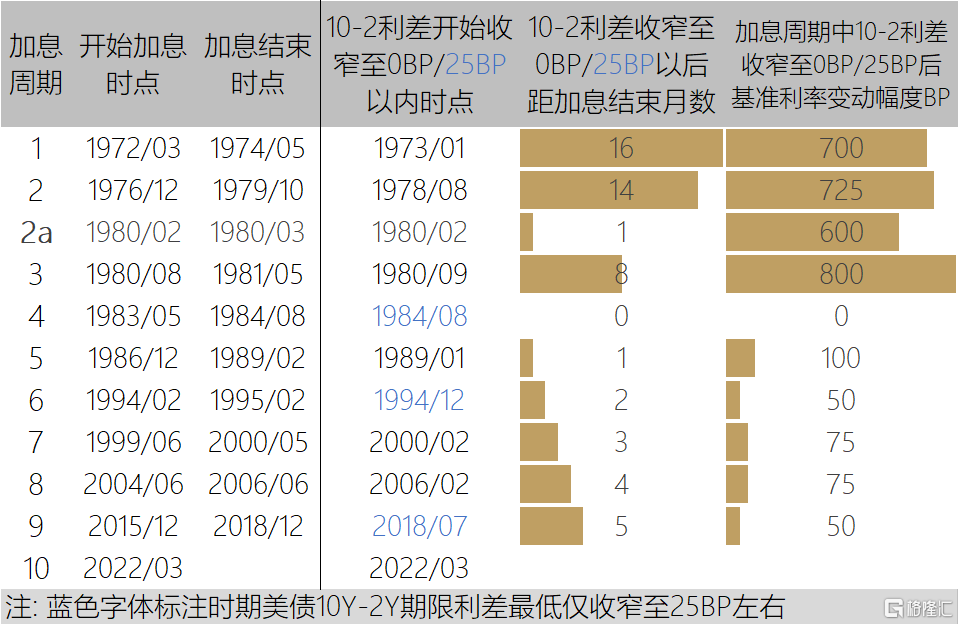

雖然收益率曲線的倒掛一開始是由市場交易預期造成,但是銀行在資金成本和收益非常接近的情況下,也會減少放貸意願,從而對經濟造成實質性的負反饋。從統計上可以看到,過去當美債10-2利差縮到0-25bp時,美聯儲基本上都在一年半的時間內結束加息,尤其是1980年以來,基本在6個月以內就會結束加息,只有在70年代高通脹階段會在14-16個月之後停止加息。所以一旦收益率曲線開始倒掛,也意味着加息週期反而會縮短。

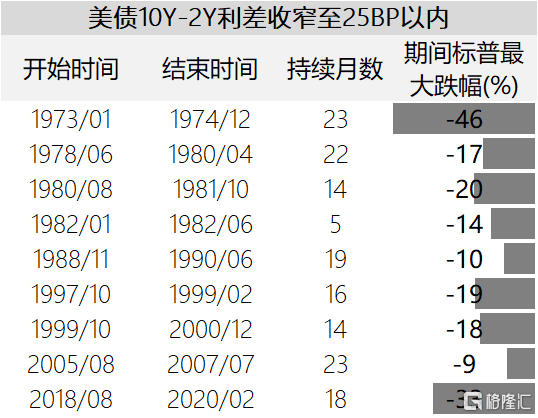

歷史統計顯示,美債10-2利差縮窄至25bp以內後,不管經濟是否真的會衰退,美股都會出現10%以上的調整。因為股票也同樣受收益率曲線傳達的衰退預期的影響,即使這個預期未必一定對。當前曲線平坦化的特徵也意味着美股近期的調整是不充分的,表現出和美債投資者完全不同的樂觀情緒。

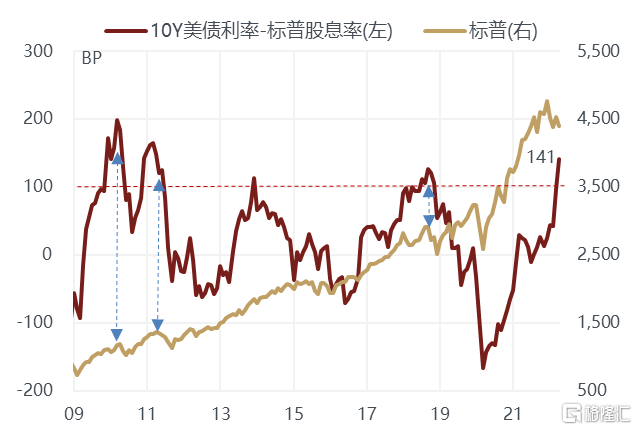

此外,目前標普股息率已經比10年期美債收益率低100bp以上,股票相對於債券對於保險、養老基金等長期配置型投資者缺乏吸引力。目前標普股息率維持在1.40%附近,比10年期美債2.8%的水平低140BP左右,兩者利差創近十年新高。從次貸危機以來,每次美債收益率比標普股息率高出100BP以上的時候,股票均有一定調整。因為一旦利差達到這個水平,長期配置型投資者就會認為債比股更有吸引力,將一部分股票置換為債券。

當然如果看更早的數據,比如1970~2000年,10年期美債收益率與標普股息率差值的中樞在400BP,也就是説需要債券收益率比股息率高更多才能實現股債切換。但是過去股票盈利的成長性很強,投資者可以接受比較低的股息率,更多靠盈利帶動股價的上漲來得到更高的回報。但是隨着全球經濟增速放緩,股票盈利增長對股價的貢獻也在減弱,在這樣的一個背景下,投資者對股息率的要求就會越來越高,債券收益率不需要比股息率高出太多,債券的吸引力就會增加。

儘管年初以來美股已經有所下跌,但考慮到無風險利率中樞的大幅抬升,當前市盈率隱含的風險溢價依然處於08年以來的最低水平,美股反而變得比年初更貴。標普年初至4月中旬跌幅達到-7.8%左右,其中盈利預期增長了2.8%,遠期市盈率下調了-10.3%,下跌都來自於估值的下降。如果進一步拆分估值下降的原因,則完全由無風險利率上行導致——我們把標普遠期市盈率的倒數稱之為盈利收益率,該收益率由無風險利率和風險溢價兩部分構成,合計上行了54bp,而美債收益率年初至今的升幅在132bp,這意味着風險溢價下降了78bp,從年初的3.24%降至2.46%,這一絕對水平已經創下2008年以來的新低。

如何理解美股如此樂觀?俄烏地緣政治衝突使得美股成為了短期的避風港。俄烏衝突增加了東西方長期對峙的擔憂,部分資金從俄羅斯、中國等新興市場資產中撤離,同時歐洲經濟的下行風險也大於美國,歐股也不是資金棲息的選擇,自然美股就成為了在全球股票大類資產中充當避風港的角色。

未來隨着美股盈利預期開始下調,美股的風險溢價會重新回升,成為美股新一輪下跌的導火索。即使美國經濟不出現衰退,但隨着PMI逐步回落,美股盈利預期也會逐步下修。在上一輪2018年加息週期的後半段,美股盈利預期就開始回落,並持續至2019年。PMI不僅影響盈利預期,也會影響美股的風險溢價,2018年加息導致美國PMI回落至55以下後,標普的風險溢價開始持續回升。當前的風險溢價處於比那時更低的水平,一旦PMI跌破55,回升的幅度會更大,對美股的負面衝擊可能更甚。